2.3 Состав и структура источников финансирования предприятия

Финансирование предприятий — это совокупность форм и методов, принципов и условий финансового обеспечения простого и расширенного воспроизводства. Под финансированием понимается процесс образования денежных средств или в более широком плане процесс образования капитала фирмы во всех его формах. Понятие «финансирование» довольно тесно связано с понятием «инвестирование», если финансирование — это образование денежных средств, то инвестирование — это их использование. Оба понятия взаимосвязаны, однако первое предшествует второму. Фирме невозможно планировать какие-либо инвестиции, не имея источников финансирования. Вместе с тем образование финансовых средств фирмы происходит, как правило, с учетом плана их использования.[1]

При выборе источников финансирования деятельности предприятия необходимо решить пять основных задач:

— определить потребности в кратко- и долгосрочном капитале;

— выявить возможные изменения в составе активов и капитала в целях определения их оптимального состава и структуры;

— обеспечить постоянную платежеспособность и, следовательно, финансовую устойчивость;

— с максимальной прибылью использовать собственные и заемные средства;

— снизить расходы на финансирование хозяйственной деятельности.[2]

Источники финансирования предприятия делят на внутренние (собственный капитал) и внешние (заемный и привлеченный капитал). Внутреннее финансирование предполагает использование собственных средств и прежде всего — чистой прибыли и амортизационных отчислений. Различают активное и неактивное (скрытое) самофинансирование. В случае активного самофинансирования единственным источником покрытия потребностей предприятия служит прибыль, которой должно хватить для уплаты налогов в бюджетную систему, процентов за кредит (сверх учетной ставки ЦБ РФ), процентов и дивидендов по ценным бумагам эмитента, расширения основных фондов и нематериальных активов, пополнения оборотных средств, выполнения социальных программ.

Источниками скрытого финансирования выступают: чистый оборотный капитал (разница между оборотными активами и краткосрочными пассивами); оценочные резервы; доходы будущих периодов; остатки фондов потребления; просроченная задолженность поставщикам и др.

Уровень самофинансирования предприятия зависит не только от его внутренних возможностей, но и от внешней среды (налоговой, амортизационной, бюджетной таможенной и денежно-кредитной политики государства).

Внешнее финансирование предусматривает использование средств государства, финансово-кредитных организаций, нефинансовых компаний и граждан. Кроме того, оно предполагает использование денежных ресурсов учредителей предприятия. Такое привлечение необходимых финансовых ресурсов часто бывает наиболее предпочтительным, так как обеспечивает финансовую независимость предприятия и облегчает в дальнейшем условия получения банковских кредитов. Таким образом, внешнее финансирование означает, что капитал был предоставлен предпринимательской фирме из внешних источников. Основные формы внешнего финансирования — это эмиссия ценных бумаг, привлечение банковских кредитов, использование коммерческого кредита, продажа паев банкам или другим предпринимательским структурам, получение безвозмездной финансовой помощи и др.

Финансирование на основе заемного капитала не столь выгодно, поскольку кредитор предоставляет денежные средства на условиях возвратности и платности, т.е. не участвует своими деньгами в собственном капитале предприятия, а выступает в роли заимодавца.

Состав и структура источников финансирования предприятия представлены в таблице 2.

Таблица 2 — Состав и структура источников финансирования ООО «АСК»

| Наименование | Состав, тыс. руб. | Абсолютное изменение, тыс. руб. | Структура, % | Абсолютное изменение, тыс. руб. | ||

| 2015 | 2016 | 2015 | 2016 | |||

| 1. Внутренние источники финансирования | ||||||

| 1. Уставный капитал | 10 | 10 | — | 1,15 | 0,74 | -0,41 |

| 2. Прибыль | 756 | 1006 | 250 | 86,95 | 74,14 | -12,81 |

| 3. Амортизационные отчисления | 103,4 | 340,9 | 237,5 | 11,90 | 25,12 | 13,22 |

| Итого: | 869,4 | 1356,9 | 787,5 | 100 | 100 | — |

| 2. Внешние источники финансирования | ||||||

| 1. Долгосрочные кредиты и займы | — | — | — | — | — | — |

| 2. Краткосрочные кредиты и займы. | 502,1 | 401,7 | -100,4 | 32,22 | 24,40 | -7,82 |

| 3. Кредиторская задолженность перед поставщиками | 1056,2 | 1244,7 | 188,5 | 67,78 | 75,60 | 7,82 |

| Итого | 1558,3 | 1646,4 | 188,5 | 100 | 100 | — |

| ВСЕГО источников финансирования | 1925,6 | 2601,6 | 976 | |||

Анализ данных таблицы, позволяет сделать вывод о том, что общая величина внутренних источников финансирования предприятия увеличилась к концу 2016 г. на 787,5 тыс. руб. и составила 1356,9 тыс. руб., данное обстоятельство обусловлено увеличением чистой прибыли предприятия на 250 тыс. руб. и величины амортизационных отчислений на 237,5 тыс. руб.

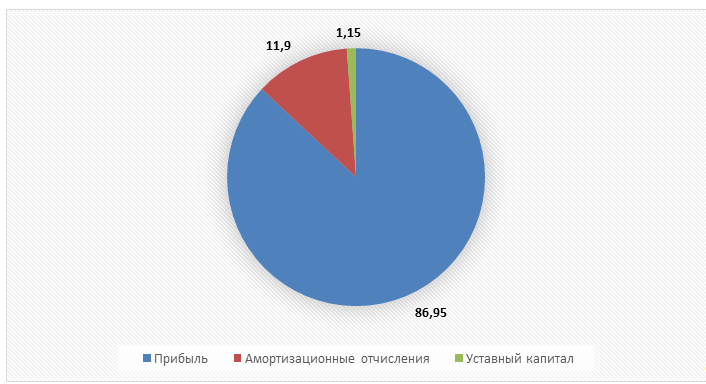

Графически структуру внутренних источников финансирования предприятия за 2015-2016 гг. можно представить в виде рисунков 2, 3.

В 2015 году внутренние источники финансирования предприятия на 86,95% состояли из прибыли, лишь 1,15% занимала величина уставного капитала предприятия. К концу 2016 года ситуация несколько изменилась.

Как видно из рисунка 3, наибольшую долю среди собственных источников финансирования занимает прибыль предприятия, величина которой в 2016 г. увеличилась на 250 тыс. руб., по сравнению с предыдущим периодом. Наименьшую долю составляет величина уставного капитала, размер которого остается неизменным в течение всего анализируемого периода. В 2016 году произошло увеличение доли амортизационных отчислений в общем объеме источников финансирования предприятия, что связано с приобретением основных фондов.

Среди внешних источников финансирования преобладающую роль занимает кредиторская задолженность перед поставщиками, ее удельный вес в общем объеме внешних источников к концу 2016 года составил 75,6%. На 7,82% снизился удельный вес краткосрочных кредитов и займов. Следует отметить, что в составе внешних источников финансирования ООО «АСК» отсутствуют долгосрочные займы.

В 2015 году в общем объеме источников финансирования предприятия 45,15% составляли внутренние источники и 54,85% внешние источники финансирования. К 2016 году удельный вес внутренних источников финансирования увеличился и составил 52,16% от общего объема. Следует отметить, что общая величина финансовых ресурсов ООО «АСК» в 2016 году увеличилась на 976 тыс. руб.

ГЛАВА 3. ЭКОНОМИЧЕСКИОЕ ОБОСНОВАНИЕ ЭФФЕКТИВНОСТИ ЛИЗИНГА КАК ИСТОЧНИКА ФИНАНСИРОВАНИЯ ДЕЯТЕЛЬНОСТИ ООО «АСК»

3.1 Описание условий лизинговой сделки

В ООО «АСК» имеется острая необходимость в осуществлении инвестиций в оборудование. Материальная база предприятия изношена как физически, так и морально и требует либо замены, либо модернизации, это связано с тем, что в связи с нехваткой средств, оборудование приобреталось бывшее в эксплуатации. Предприятие испытывают потребность в инвестициях — для расширения бизнеса.

При принятии решения об осуществлении инвестиций предприятие, сталкиваются с проблемой выбора источника, за счет которого они будут профинансированы. К основным источникам финансирования инвестиций в основные фонды обычно относят собственный капитал, банковские кредиты и лизинг.[1]

ООО «АСК» не имеет достаточных для осуществления необходимых капитальных вложений собственных источников финансирования. В этих условиях наиболее реальным источником финансирования является кредитование, однако и здесь могут возникнуть проблемы: банки предпочитают работать с достаточно крупными предприятиями, имеющими хорошую кредитную историю. Поэтому предлагается рассмотреть возможность приобретения оборудования в лизинг.

С целью развития деятельности и увеличения прибыли предприятию ООО «АСК» предлагается приобрести телескопический погрузчик Hangcha CPCD, который предназначен для погрузки-разгрузки автотранспорта.

Приобретение телескопического погрузчика позволит предприятию повысить производительность работ, снизить уровень условно-постоянных затрат. Также может быть рассмотрена возможность сдачи погрузчика в почасовую аренду более другим фирмам.

Стоимость данного оборудования составляет 4200 тыс. руб.

Лизингодателем выступает ПАО «Европлан» (115093, г. Москва, 1-й Щипковский переулок, дом 20). Это одна из крупнейших лизинговых компаний в стране. C 1999 года компания профинансировала свыше 13000 лизингополучателей из более чем 30 отраслей экономики и заключила более 50000 договоров лизинга. ПАО «Европлан» предоставляет в лизинг легковые автомобили, грузовики, спецтехнику, оборудование и коммерческую недвижимость для предприятий малого и среднего бизнеса через сеть филиалов, охватывающих 70 регионов России.[2]

Продавцом предмета лизинга является ООО «АСК».

Базовые условия лизинга следующие:

— договор финансового лизинга с полной амортизацией, норма амортизационных отчислений на полное восстановление – 20%;

— 10% в год комиссионное вознаграждение лизингодателя.

— договор лизинга рекомендуется заключить сроком на пять лет;

— по истечению срока лизинга предоставляется возможность выкупить оборудование по остаточной стоимости.

Заключение договора лизинга осуществляется следующим образом:

- Рассмотрение лизинговой заявки. Лизинговая компания в трехдневный срок рассматривает заявление и выносит решение о финансировании сделки. Срок рассмотрения отсчитывается с момента предоставления заявки клиента.

- Заключение договора лизинга оборудования. При положительном решении о финансировании лизинговой сделки, с клиентом заключается договор лизинга, с утвержденным размером и датой оплаты аванса и графиком лизинговых платежей. Клиент перечисляет лизинговой компании аванс на основании договора лизинга, (без выставления счета).

- Заключение договора купли-продажи оборудования. Клиент выбирает оборудование. Лизинговая компания заключает договор купли-продажи этого оборудования с поставщиком. Поставщик выставляет счет на оплату лизинговой компании. После получения аванса по договору лизинга, Лизинговая компания перечисляет полную сумму продавцу оборудования.

- Получение оборудования (переход права пользования и владения). Лизинговая компания согласовывает момент передачи оборудования с Клиентом. Сотрудник Лизинговой компании оформляет необходимые документы (ссылка) и передает оборудование клиенту.

- Переход прав собственности. Собственником оборудования до момента окончания договора лизинга является Лизинговая компания (Лизингодатель). Имущество находится на балансе лизинговой компании. После окончания срока лизинга право собственности на предмет лизинга переходит к Лизингополучателю (клиенту).

3.2 Расчет сравнительной эффективности приобретения оборудования в лизинг и банковского кредита

Так как предприятие не имеет свободной наличности, поэтому новые активы должны финансироваться другим образом. В таких случаях возможно предложить использование кредита банка или лизинг.

Сравнительные расчеты по двум вариантам базируются на следующих условиях:

— предприятию предлагается приобрести телескопический погрузчик Hangcha CPCD стоимость 4200 тыс. руб. по договору финансового лизинга с полной амортизацией, норма амортизационных отчислений на полное восстановление – 20%;

— расходы по ремонту оборудования осуществляет завод-изготовитель в размере ежегодной суммы 100 тыс. руб. в соответствии с контрактом на покупку оборудования или лизингодатель по договору финансового лизинга. Если предприятие покупает оборудование за счет кредита, то эксплуатационные расходы в размере 100 тыс. руб. в год относятся на себестоимость продукции;

— вознаграждение лизингодателя, включающее его затраты и прибыль, в том числе налог на имущество, фонд оплаты труда и общехозяйственные нужды лизинговой компании, составляет 10% годовых (от средней стоимости имущества);

— ставка налога на прибыль – 20%;

— ставка НДС – 18%;

— ставка налога на имущество – 2,2%.

— предприятие для покупки оборудования может воспользоваться кредитом на сумму 4200 тыс. руб. под 20% годовых со сроком погашения 5 лет.[3]

Так, для суммы кредита 4200 тыс. руб. КД2(20%, 5 лет) = 2,991 и величина ежегодных выплат составляет: Р = 4200 / 2,991 = 1404,2 тыс. руб., то есть с учетом дисконтирования потребуется ежегодных выплат по кредиту с регулярными процентными начислениями в размере 1404,2 тыс. руб.

Расчет затрат предприятия по приобретению телескопического погрузчика Hangcha CPCD за счет кредита приведен в Приложении Б.

Покупка телескопического погрузчика Hangcha CPCD в кредит обуславливает следующие денежные расходы предприятия:

1-й год:

проценты по кредиту = 4200 * 0,2 = 840 тыс. руб.;

погашение кредита = 1404,2 – 840 = 564,2 тыс. руб.;

остаток по кредиту = 4200 – 564,2 = 3635,8 тыс. руб.

2-й год:

проценты по кредиту = 3635,8 * 0,2 = 727 тыс. руб.;

погашение кредита = 1404,2 – 727 = 677,2 тыс. руб.;

остаток по кредиту = 3635,8 – 677,2 = 2958,6 тыс. руб.

В такой же последовательности осуществляется расчет за 3-й, 4-й и 5-й годы.

Общая сумма выплат по кредиту составляет 7098,7 тыс. руб., что более чем в 1,5 раза превышает размер выделенной ссуды.

Расходы, уменьшающие прибыль, включают возросшие суммы затрат в результате покупки оборудования и его эксплуатации. К ним относятся проценты по банковскому кредиту (в пределах ставки рефинансирования ЦБ РФ, увеличенные на 3 пункта), например, в 1-й год (4200 * (0,12 + 0,03)), во 2-й год (3635,8 * (0,12 + 0,03)), что составляет 75% всех процентов, расходы по ремонту оборудования и амортизационные отчисления.

Ежегодная сумма затрат на покупку оборудования возрастает с 1415,4 тыс. руб. в первом году до 1432,3 тыс. руб. в последнем. Это обусловлено понижением процентных выплат по кредиту и соответственно расходов, уменьшающих прибыль. Экономия по налогу на прибыль ежегодно уменьшается от 314,0 тыс. руб. до 223,1 тыс. руб.

Теперь проведем расчет затрат по приобретению телескопического погрузчика Hangcha CPCD в лизинг.

В современных условиях дефицита собственных средств для развития российских предприятий особое значение приобретают лизинговые способы финансирования инвестиций.

Лизинг – это комплекс имущественных и финансовых отношений по приобретению в собственность товаров инвестиционного назначения и последующей их передачи в эксплуатацию пользователю за определенную плату при сохранении права собственности за приобретателем. В основе лизинговых отношений находится рентабельное использование отчужденной собственности за счет получения временного права пользования ею, что принципиально отличает лизинг от других способов финансирования развития предприятий.[1]

Расчет общей суммы затрат и ежегодных выплат по лизингу осуществляется по формуле:

ЛП = АО + ИЗ + ВЛ + ДУ + НДС – налог на имущество,

где: АО – величина амортизационных отчислений, причитающихся лизингодателю в текущем году;

ИЗ – инвестиционные затраты лизингодателя, включающие затраты на таможенное оформление, содержание и обслуживание предмета лизинга, передачу его в эксплуатацию, на обучение персонала лизингополучателя работе на арендуемом имуществе и т.д.;

ВЛ – вознаграждение лизингодателю за предоставление имущества по договору;

ДУ – плата лизингодателю за дополнительные услуги лизингополучателю, предоставленные договором лизинга;

НДС – налог на добавленную стоимость, уплачиваемый лизингополучателем за услуги лизингодателя в соответствии с действующим законодательством.[2]

Величина амортизационных отчислений на погрузчик Hangcha CPCD определяется методом равномерного начисления амортизации (таблица 3).

Таблица 3 — Расчет амортизационных отчислений и среднегодовой стоимости оборудования, тыс. руб.

| Годы | Стоимость имущества на начало года (ОСн) | Сумма амортизационных отчислений (АО) | Стоимость имущества на конец года (ОСк) | Среднегодовая стоимость имущества (КРt) |

| 1 | 4200 | 840 | 3360 | 3780 |

| 2 | 3360 | 840 | 2520 | 2940 |

| 3 | 2520 | 840 | 1680 | 2100 |

| 4 | 1680 | 840 | 840 | 1260 |

| 5 | 840 | 840 | — | 420 |

Общая сумма лизинговых платежей определяется в следующем порядке:

1-й год:

АО = 4200 * 20 / 100 = 840 тыс. руб.

ВЛ = 3780 * 20 / 100 = 840 тыс. руб.

ИЗ + ДУ = 500 / 5 = 100 тыс. руб.

В = 840 + 378 + 100 = 1318 тыс. руб.

НДС = 1318 * 18 / 100 = 237,24 тыс. руб.

Налог на имущество = 3360 * 2,2 / 100 = 74 тыс. руб.

ЛП = 1318 + 237,24 – 74 = 1481,24 тыс. руб.

2-й год:

АО = 4200 * 20 / 100 = 840 тыс. руб.

ВЛ = 2940 * 10 / 100 = 294 тыс. руб.

ИЗ + ДУ = 500 / 5 = 100 тыс. руб.

В = 840 + 294 + 100 = 1234 тыс. руб.

НДС = 1234 * 18 / 100 = 222,12 тыс. руб.

Налог на имущество = 2520 * 2,2 / 100 = 55 тыс. руб.

ЛП = 1234 + 222,12 – 55 = 1401,12 тыс. руб.

В такой же последовательности общая сумма лизинговых платежей определяется за 3-й, 4-й и 5-й годы.

Результаты расчетов представлены в Приложении В.

Лизинговые платежи в соответствии с проведенными расчетами снижаются от 1481,24 тыс. руб. в первый год до 1158,76 тыс. руб. в последний год.

Размер лизинговых взносов при равномерных начислениях в год составляет:

Структура лизинговых платежей при убывающей и возрастающей стратегии выплат характеризуется значительным изменением доли ежегодных взносов – от 18 до 22 % общей суммы, что обуславливает их разновыгодность для лизингодателя и лизингополучателя при расчете их текущей (современной) стоимости.

Расчет затрат по приобретению телескопического погрузчика Hangcha CPCD в лизинг представлен в Приложении Г.

Лизинговые платежи, распределенные в порядке убывания, возрастания и равномерно по годам, относятся на себестоимость продукции и снижают налогооблагаемую прибыль за 5 лет на 1320 тыс. руб. В целом расходы предприятия уменьшаются за счет экономии по налогу на прибыль на 20%.

Объективно существующий процесс инфляции приводит к изменению, неэквивалентности одних и тех же денежных сумм, вкладываемых, выплачиваемых и распределяемых по годам. В этой связи возникает необходимость дисконтирования, то есть приведения к сопоставимому виду во времени денежных потоков и затрат. Для дисконтирования применяются основные алгоритмы финансовой математики.[3]

Приведение всех затрат к «сегодняшним» ценам, то есть к текущему моменту, осуществляется по всем годам и дает возможность сравнить их сумму с первоначальной величиной понесенных расходов. Относительно определенное и конкретное движение наличных денежных средств по годам при лизинге и при его альтернативе – займе и покупке, позволяет дисконтировать их по более низкой ставке в сравнении со ставкой выплаты долга предприятия. В западной практике принято использовать ставку кредита после выплаты налога на прибыль, так как реальное движение наличности осуществляется после уплаты налога. Это приемлемо и в российских условиях при сравнительных расчетах по лизингу. Договорные обязательства предполагают предварительные финансовые расчеты и относительную точность, определенность в движении наличных средств. Степень риска значительно ниже, и дисконтирующий множитель КД1 снижается. Чем рискованнее движение денежного потока, тем выше значение дисконтирующего множителя. В соответствии с этим для дисконтирования принимается ставка в размере 16%, а не изначальная 20%.r = 20% * (1 – ставка налога на прибыль) = 0,2 * (1 – 0,2) = 0,16 или 16%

Сравнительные расчеты затрат на приобретение телескопического погрузчика Hangcha CPCD по лизингу и за счет кредита в текущих ценах приведены в Приложении Д.

При сравнении текущей стоимости затрат по различным вариантам выбирается наименьшая стоимость, соответствующая более эффективному способу приобретения оборудования. Так, при лизинге распределение лизинговых платежей по годам в порядке возрастания обуславливает снижение общих затрат в текущих ценах на 1249,2 тыс. руб. (4644,4 – 3395,2), или на 26,9% в сравнении с приобретением за счет кредита, что свидетельствует об эффективности лизинга.

Таким образом, сравнительная оценка лизинговой операции и кредитной сделки свидетельствует о финансовых преимуществах приобретения телескопического погрузчика Hangcha CPCD в лизинг, существенном снижении общей его стоимости и достижении экономического эффекта при незначительных размерах стартового капитала.

Рассмотрим покупку того же оборудования из собственных средств предприятия. Поскольку законодательство позволяет приобретать оборудование только из прибыли, чтобы выделить на оплату оборудования 4200 тыс. руб. Потребуется заплатить налог на прибыль в сумме, эквивалентной 840 тыс. руб. Исходя из оцененной эффективности оборудования предприятие будет иметь ежегодный доход 1380 тыс. руб., что будет создавать налогооблагаемую прибыль. Оценим затраты предприятия в течение трех первых лет эксплуатации оборудования, чтобы сравнить эти затраты с затратами по трехлетнему договору лизинга.

Расчет затрат по приобретению оборудования за счет прибыли приведен в таблице 4.

Таблица 4 — Расчет затрат по приобретению телескопического погрузчика Hangcha CPCD за счет прибыли

| Наименование показателя | Сумма |

| А | 1 |

| Стоимость оборудования, тыс. руб. | 4200 |

| Налог на прибыль, % | 20 |

| Срок полной амортизации оборудования, лет | 5 |

| Норма амортизационных отчислений, % | 20 |

| Ежегодно на затраты будет относиться амортизация, тыс. руб. | 840 |

| Доход от использования оборудования в год, тыс. руб. | 1380 |

| Налогооблагаемая прибыль в год, тыс. руб. | 540 |

| Расчет для 1-го года: | |

| Налог на прибыль от финансовой деятельности 20%, | 108 |

| Налог на имущество 2.2% | 92,4 |

| Итого за 1 год | 200,4 |

| Расчет для 2-го года: | |

| Налог на прибыль от финансовой деятельности 20%, | 108 |

| Налог на имущество 2.2% | 73,92 |

| Итого за 2 год | 181,92 |

| Расчет для 3-го года: | |

| Налог на прибыль от финансовой деятельности 20%, | 108 |

| Налог на имущество 2.2% | 55,44 |

| Итого за 3 год | 163,44 |

| Расчет для 4-го года: | |

| Налог на прибыль от финансовой деятельности 20%, | 108 |

| Налог на имущество 2.2% | 36,96 |

| Итого за 4 год | 144,96 |

| Расчет для 5-го года: | |

| Налог на прибыль от финансовой деятельности 20%, | 108 |

| Налог на имущество 2.2% | 18,48 |

| Итого за 5 год | 126,48 |

| Всего за пять лет | 1017,6 |

По окончании пяти лет потери общая сумма затрат предприятия по покупке оборудования за счет собственных средств составит:

4200 + 1017,6=5217,6 тыс. руб.

Затраты по лизингу составляют 5280 тыс. руб., то есть за пять лет выгода предприятия от приобретения оборудования за счет собственных средств составит всего 62,4 тыс. руб. Но если оборудование будет куплена на собственные средства, то сумма в 4200 тыс. руб. будет отвлечена из оборота, что предприятия малого и среднего бизнеса не могут себе позволить.

Кроме того, по состоянию на конец 2017 года величина прибыли предприятия составляла 1006 тыс. руб., то есть этого недостаточно для приобретения телескопического погрузчика. Таким образом, наиболее целесообразным источником финансирования является лизинг.

ЗАКЛЮЧЕНИЕ

В настоящее время перед многими российскими предприятиями стоит серьезная проблема поиска и привлечения долгосрочных инвестиций для расширения производства, приобретения современного оборудования и внедрения новых технологий.

Значение лизинга для экономического развития состоит в его способности быть эффективным финансовым инструментом приобретения и обновления основных средств как для малых и средних предприятий, так и крупного бизнеса.

Объектом исследования являлось ООО «АСК».

Предприятие нуждается в обновлении основных фондов и приобретении нового высокотехнологичной спецтехники.

Анализ источников финансирования предприятия показал, что в 2016 году наибольший удельный вес занимали внутренние источники финансирования, среди которых самым крупным является прибыль предприятия.

Заемные средства предприятия состоят из краткосрочных займов и кредиторской задолженности, величина которой несколько возросла в 2016 году.

Несмотря на тенденцию к росту, величины финансовых ресурсов предприятия недостаточно для приобретения спецтехники, стоимость которой составляет 4200 тыс. руб., а общая величина финансовых ресурсов предприятия 2600 тыс. руб.

С целью развития деятельности и увеличения прибыли предприятию ООО «АСК» предлагается приобрести телескопический погрузчик Hangcha CPCD стоимость 4200 тыс. руб., который предназначен для погрузки-разгрузки автотранспорта.

Так как предприятие не имеет свободной наличности, поэтому новые активы должны финансироваться другим образом. В таких случаях, возможно, предложить использование кредита банка или лизинг.

При сравнении текущей стоимости затрат по различным вариантам выбирается наименьшая стоимость, соответствующая более эффективному способу приобретения оборудования. Так, при лизинге распределение лизинговых платежей по годам в порядке возрастания обуславливает снижение общих затрат в текущих ценах на 1249,2 тыс. руб. (4644,4 – 3395,2), или на 26,9% в сравнении с приобретением за счет кредита, что свидетельствует об эффективности лизинга.

Таким образом, сравнительная оценка лизинговой операции и кредитной сделки свидетельствует о финансовых преимуществах приобретения телескопического погрузчика Hangcha CPCD в лизинг, существенном снижении общей его стоимости и достижении экономического эффекта при незначительных размерах стартового капитала.

Основным преимуществом лизинга, объясняющим его широкое распространение за рубежом и его растущую популярность в нашей стране, являются налоговые и амортизационные льготы.

Стороны лизинговой сделки в Российской Федерации в настоящее время используют следующие налоговые преимущества по сравнению с приобретением оборудования посредством банковского кредитования:

— стороны лизинговой сделки вправе применять ускоренную амортизацию с коэффициентом ускорения до трех, поэтому налог на имущество, уплачиваемый за все время амортизации, сокращается во столько же раз;

— лизингополучатель включает лизинговые платежи в себестоимость продукции в полном объеме, уменьшая тем самым налогооблагаемую прибыль;

— лизингодатель включает в себестоимость проценты по кредитам, использованным для приобретения лизингового имущества. В случае же, если компания приобретает основные средства для собственного пользования, то она не может включать проценты по кредиту, полученному для приобретения основных средств, в себестоимость продукции (работ, услуг). Как результат, лизингодатель уменьшает свою налогооблагаемую прибыль, что в конечном итоге снижает лизинговые расходы лизингополучателя.

Перечисленные выше преимущества делают лизинг более привлекательным средством приобретения основных средств по сравнению с банковским кредитованием.

СПИСОК ЛИТЕРАТУРЫ

Нормативно-правовые акты:

- Федеральный закон от 29 октября 1998 года N 164-ФЗ «О финансовой аренде (лизинге)» // Информационно-правовая система «Консультант», 2017.

- Федеральный закон от 8 февраля 1998 года N 14-ФЗ «Об обществах с ограниченной ответственностью» // Информационно-правовая система «Консультант», 2017.

- Налоговый кодекс РФ. // Информационно-правовая система «Консультант», 2017.

- Гражданский кодекс РФ. // Информационно-правовая система «Консультант», 2017.

Учебная литература:

- Агапова Т. А., Серегина С. Ф. Макроэкономика. Учебник для вузов. – М.: Дело и сервис. 2015. – 447 с.

- Алексеева М.М. Планирование деятельности фирмы: Учебно-методическое пособие. – М.: Финансы и статистика, 2014. – 248 с.

- Балабанов И. Г. Основы финансового менеджмента: Учеб. пособие 3-е изд., перераб. и доп. – М.: Финансы и статистика, 2016. – 512 с.

- Баскакова О.В., Сейко Л.Ф. Экономика предприятия. – М.: ИТК «Дашков и К», 2013. – 372 с.

- Белотелова Н.В., Белотелова Ж.С. Деньги. Кредит. Банки – М.: «Дашков и Ко», 2013. – 400 с.

- Берзон Н.И., Теплова Т.В. Финансовый менеджмент. Учебник. — М.: КноРус, 2014. – 654 с.

- Бланк И.А. Управление прибылью. – Киев: НикаЦентр, Эльга, 2014. – 544 с.

- Богатко А. Н. Система управления развитием предприятия – М.: Финансы и статистика, 2016. – 239 с.

- Бродунов А.Н. Корпоративный финансовый менеджмент: приемы и методы. ч.1: учебное пособие – М.: «МУ им. С.Ю. Витте», 2016. – 247 с.

- Волкова О.И. Экономика предприятия: Учебник — 2-е изд., – М.: ИНФРА-М, 2015 — 520 с.

- Вымятнина, Ю.В., Борисов К.Ю., Пахнин М.А. Макроэкономика в 2 ч. часть 2. учебник и практикум для бакалавриата и магистратуры. — Люберцы: Юрайт, 2016. — 198 c.

- Горемыкин В.А., Богомолов А.Ю. Планирование предпринимательской деятельности предприятия. Методическое пособие. — М.: ИНФРА-М, 2016. – 334 с.

- Горфинкель В.Я., Швандар В.А. Экономика предприятия: Учебник для вузов — 3-е изд. – М.: ЮНИТИ-ДАНА, 2016 – 718 с.

- Грибов В.Д., Грузинов А.П. Экономика предприятия: учебник. – М: Инфра-М, 2015. – 445 с.

- Кабатова Е.В. Лизинг: правовое регулирование, практика. – М.: ИНФРА-М, 2015. – 204 с.

- Купряков Е.М., Прасолова В.П. Экономика предприятия: Учебник для вузов. – М.: Банки и биржи, ЮНИТИ, 2014 – 367 с.

- Лаврушина О.И. Банковское дело. 7-е изд. – М.: Кнорус, 2014. – 768 с.

- Прилуцкий Л. «Лизинг. Правовые основы лизинговой деятельности в Российской Федерации» — М.: «Ось-89», 1996. – 128 с.

- Румянцева Е.Е. Финансовый менеджмент: учебник и практикум для бакалавриата и магистратуры. – М.: Издательство Юрайт, 2016. – 360 с.

- Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебное пособие 2-е изд. – Минск-М: ИП «Экоперспектива», 2014. – 288 с.

- Сакс Д., Ларрен Ф. Макроэкономика. Глобальный переход. – М.: Дело, 2016. – 848 с.

- Сычева Г.И., Колбачев Е.Б, Нарядовой В.Л. Финансовый анализ предприятия: Учеб. пособие. – Рос. гос. техн. ун-т. (НПИ) — Новочеркасск: Набла, 2015. – 103 с.

- Фатхутдинов Р.А. Производственный менеджмент: Учебник, 2-е изд., – М.: ЗАО «Бизнес-школа» Интел-Синтез», 2013. – 464 с.

- Чекмарева Е.Н. Лизинговый бизнес: Практическое пособие по организации и проведению лизинговых операций. — М: Экономика, 1994. – 127 с.

- Чечевицина Л.Н., Чуев И.Н. Анализ финансово-хозяйственной деятельности: Учебной пособие д/вузов – Изд. 2-е, доп. и перераб. Ростов н/Дон: Феникс, 2016. – 384 с.

- Шеремет А.Д. Анализ и диагностика финансово-хозяйственной деятельности предприятия: учебник. – 2-е изд. – М.: ИНФРА-М, 2017. – 374 с.

Статьи:

- Газман В.Д. Лизинг России – 2016. Результаты 19-го ежегодного исследовательского проекта. – 2017.

- Газман В.Д. Траектория структурных изменений на лизинговом рынке России // Финансовый бизнес. — № 5 — 2016. – с. 3-10

- Голубева Е. В. Преимущества и перспективы развития лизинга в современных российских условиях // Молодой ученый. – № 7. – 2017. – с. 230-233.

- Ольховская Р.Г. Метод расчета платежей по лизингу, обеспечивающий безубыточность деятельности лизингодателя. // Лизинг ревю. — № 1/2. — 1998. – с. 81-83

- Петров А.Н., Иванова Е.А. Лизинг как альтернативное средство займа: достоинства и недостатки // Лизинг. — № 4 — 2016. — с. 40-46.

- Сивориновский Б.Г., Апарин Н.С. Статистическое изучение лизинга как вида инвестиционной деятельности // Вопросы статистики. — № 9 — 2015. — с. 23-29.

Интернет-источники:

- Модернизация в лизинг // РБК [Электронный ресурс] – http://www.rbcplus.ru/news/570eb1847a8aa95fbda3b05d

- Рынок лизинга по итогам 2016 года: реактивное восстановление // [Электронный ресурс] – http://raexpert.ru/researches/leasing/2016/part2/