Результаты анализа свидетельствует об увеличении к 2014-20153 гг. чистой ссудной задолженности на 270 065 437 тыс. руб. (на 32,13 %) и на 189 219 995 тыс. руб. (на 17,04 %) соответственно.

А на 1 июля 2015 г. кредитный портфель коммерческого банка АО «Россельхозбанк» составил 1 трлн. 179 млрд. рублей.

Кроме того, необходимо отметить, что по данным Министерства сельского хозяйства, в 2015 г. АО «Россельхозбанк» вышел на первое место по кредитованию отечественного агропромышленного комплекса (АПК) с долей рынка в 76 %.

Далее рассмотрим кредитную деятельность Калининградского регионального филиала АО «Россельхозбанк».

Для детального рассмотрения структуры кредитного портфеля в разрезе юридических и физических лиц, срочной и просроченной задолженности, а так же исходя из категорий качества кредитов, рассчитаем данные по трем отчетным годам.

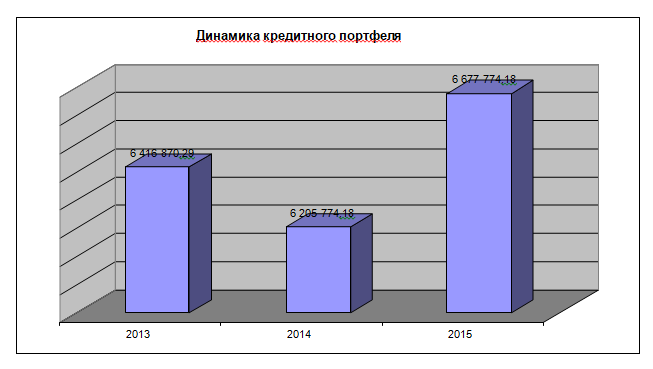

В 201 году кредитный портфель КРФ АО «Россельхозбанк» составлял 6 677 774,18 тыс. рублей. За рассматриваемый период кредитный портфель банка вырос на 4,06% или 260 903,90 тыс. рублей. Однако, анализ динамики (таблица) показал, что в 2014 году кредитный портфель сократился на 211 096,11 тыс. рублей или 3,29 %. В основном, отрицательная динамика в 2013 году произошла из-за сокращения корпоративного кредитного портфеля, который занимает весьма значимую долю в общей сумме кредитного портфеля банка. Следовательно, его снижение на 263 027,60 тыс. рублей (4,24%) привело к сокращению общего кредитного портфеля. Стоит заметить, что кредитный портфель физических лиц меньше корпоративного больше, чем в 20 раз, но на протяжении всего периода имеет положительную динамику и в процентном соотношении развивается намного интенсивней (44,16% за три года). В 2015 году ситуация меняется. Увеличивается корпоративный портфель, следовательно, величина кредитного портфеля тоже увеличивается. Кредитный портфель физических лиц также растет. Можно констатировать, что по сравнению с 2014 годом, кредитный портфель вырос на 4,07%. (рис. 2.7)

Необходимо рассмотреть динамику не только кредитного портфеля, но и роста/сокращения просроченной задолженности. Она представлена в таблице 2.11.

Таблица 2.10 — Структура кредитного портфеля

| 01.01.2013г. | 01.01.2014г. | 01.01.2015г. | |

| Размер кредитного портфеля, тыс. руб., в т.ч.: | 6 416 870,29 | 6 205 774,18 | 6 677 774,18 |

| срочная задолженность | 5 390 965,68 | 5 090 000,18 | 5 677 279,72 |

| просроченная задолженность | 1 026 904,61 | 1 115 774,00 | 1 000 494,45 |

Исходя из приведенных данных, можно сделать вывод о сокращении просроченной задолженности за анализируемый период на 25 410,10 тыс. рублей (2,48%), что говорит о повышении качества кредитного портфеля филиала. Однако данный показатель может говорить о том, что кредитные средства могли быть возвращены с помощью судебных разбирательств, после реализации залогового имущества. Срочная задолженность выросла на 286 314,00 тыс. руб. (2,71%) Однако, в 2014 году просроченная задолженность увеличивается на 115 279,5 тыс. руб., что является негативным для банка моментом. Но уже в 2015 году вновь наблюдается ее сокращение.

Рассматривая итоги работы филиала по кредитованию юридических и физических лиц, можно сказать следующее:

За весь период кредитный портфель по юридическим лицам прирос на 168 136,70 тыс. рублей (2,71%) — срочная задолженность внутри корпоративного портфеля возросла 193 489,90 тыс. рублей или 3,71%, просроченная задолженность сократилась на 25 353,20 тыс. рублей или 2,54%.

Стандартные ссуды первой категории качества увеличились на 801 182,00 тыс. рублей (152,69%), столь интенсивный рост этого показателя является положительным моментом. Ссуды второй категории сократились на 805 150,90 тыс. рублей, часть из них перешла в первую категорию, часть в проблемные кредиты четвертой категории. Доля ссуд первой и второй категорий качества в корпоративном портфеле составила во всех периодах более 50% от всех выданных ссуд юридическим лицам, что безусловно, является стабильным положительным показателем. Сумма ссуд пятой категории приросла на 6 660,7 тыс. руб. (0,59%), что является негативным моментом, так как вернуть денежные средства даже после окончания судебных разбирательств будет невозможным, по причине полной утраты залогового имущества. За последний год увеличение этого показателя составило 5 660,70 тыс. рублей, это означает, что данная сумма вначале 2015г., после окончания необходимого нормативного процесса будет списана на убытки филиала.

Рассмотрим срочную задолженность по кредитам, выданным юридическим лицам (таблица 2.12).

Таблица 2.11 — Структура корпоративного кредитного портфеля по срокам кредитования на 01.01.2015г.

| Показатели | Сроки предоставления кредитных средств | ||||

| До 180 дней | От 181 дня до 1 года | От 1 года до 3 лет | Свыше 3 лет | Всего,без просроченной задолженности | |

| Кредиты, предоставленные юридическим лицам, тыс. руб. | 915 519,0 | 552 401,0 | 1 286 458,02 | 648 57,25 | 403 235,2 |

| Кредиты, предоставленные юридическим лицам, в % | 16,94% | 10,22% | 23,81% | 49,02% | 100,00% |

Итак, исходя из представленных данных, можно сделать следующие выводы:

— выданные кредитные средства в периоде до 180 дней составляют 16,9% от всего портфеля и больше, нежели до 1 года (10,2%);

— больший объем кредитных средств сосредоточен в периоде от 3 лет – 49,0% от всего корпоративного портфеля.

По итогам 2015 года краткосрочные кредиты (сроком до 1 года), предоставленные на текущие цели (пополнение оборотных средств, оплата расходов на сезонно-полевые работы и т.д.), составляли 27,2% от ссудной задолженности. Остальные 72,8 % — инвестиционные кредиты, предоставленные на срок от 3 до 8 лет, на долгосрочные цели: приобретение техники/оборудования, строительство производственных и складских помещений, организацию тепличных хозяйств и т.д.

Росту объемов кредитования в Калининградском региональном филиале АО «Россельхозбанк» способствовали привлекательные условия кредитования, предлагаемые Банком и его филиалом физическим лицам, а именно:

— стабильно невысокие процентные ставки, которые ниже среднего значения ставок по потребительскому кредиту по рынку;

— дифференцированный платеж;

— отсутствие каких-либо дополнительных комиссий;

— возможность досрочного погашения;

— наличие социальных и специализированных программ для различных категорий заёмщиков.

В рамках реализации Государственной программы развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2014-2020 гг. Калининградским филиалом АО «Россельхозбанк» предоставлено кредитов на сумму более 1,9 млрд. рублей. Объем выданных средств с начала 2015 года составил 165 млн. рублей. Значительная часть кредитных средств по Госпрограмме направлена на развитие животноводства в регионе.

Кредитная политика коммерческого банка АО «Россельхозбанк» создает основу всего кредитного процесса и формулирует общие принципы и ограничения.

Положение о кредитной политике АО «Россельхозбанк» утверждается Советом директоров Банка, является серьезным внутренним аналитическим документом, регулирующим его деятельность. По наличию данного документа Центральный Банк Российской Федерации (наряду с другими документами) оценивает состояние внутрибанковского контроля.

Положение о кредитной политике АО «Россельхозбанк» содержит следующие элементы:

- описание полномочий кредитных работников банка;

- порядок рассмотрения кредитных заявок потенциальных заемщиков и порядок разрешения кредита;

- инструкцию по организации кредитования;

- порядок взаимодействия подразделений, участвующих в кредитном процессе;

- методические указания по анализу и оценке кредитоспособности клиентов-ссудозаёмщиков;

- методические указания по анализу кредитного портфеля;

- порядок выполнения кредитных договоров;

- методики: расчета цены кредитов, определения цен предметов залога, расчета (начисления) процентов, расчета лимитов кредитования и проверки их соблюдения, проведения встреч-интервью с заемщиками, проверки заемщика с выездом на место, проверки кредитной истории заемщика, получения о нем дополнительной информации у третьих лиц, по другим вопросам;

- инструкцию по ведению кредитной документации.

Согласно кредитной политике коммерческого банка АО «Россельхозбанк» и его Калининградского регионального филиала основной категорией заёмщиков являются:

— субъекты крупного бизнеса – юридические лица, имеющие общую систему налогообложения;

— субъекты малого и среднего предпринимательства (СМСП);

— крестьянские (фермерские) хозяйства, осуществляющие предпринимательскую деятельность без образования юридического лица.

Работа с предприятиями малого и среднего бизнеса является одним из приоритетных основных направлений работы АО «Россельхозбанк» и его Калининградского регионального филиала. Банк постоянно ищет новые пути кредитной и иной финансовой поддержки субъектов малого предпринимательства. Во всех представительствах банка кредит могут получить крестьянские, фермерские хозяйства, сельскохозяйственные кооперативы, а также индивидуальные предприниматели.

Далее при анализе практики кредитования коммерческим банком АО «Россельхозбанк» и его Калининградским региональным филиалом малых и средних предприятий рассмотрим категории заемщиков. Так среди заёмщиков-субъектов малого и среднего предпринимательства (СМСП) можно выделить следующие категории:

1.юридические лица, имеющие общую систему налогообложения;

2.юридические лица, имеющие упрощенную систему налогообложения;

3.юридические лица, имеющие систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

4.юридические лица, имеющие систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

5.индивидуальные предприниматели.

Таким образом, субъектов малого предпринимательства-заемщиков банка, можно рассмотреть с позиций, является ли клиент юридическим лицом или индивидуальным предпринимателем.

С начала июля 2015 г. Калининградский региональный филиал АО «Россельхозбанк» запустил новые кредитные продукты, ориентированные на потребности малого бизнеса – это кредит «Доступный» и кредит «Рациональный». Данные кредиты предоставляются на длительный срок на текущие или инвестиционные цели, а также дают возможность установления для заёмщиков индивидуального графика платежей.

Кроме того, по кредиту «Рациональный» предоставляется льготный период по погашению основного долга при кредитовании на текущие цели до 3 месяцев, при кредитовании на инвестиционные цели – до 12 месяцев.

АО «Россельхозбанк» за второе полугодие 2015 г. предоставил свыше 18 тыс. кредитов субъектам малого бизнеса общей суммой 99,12 млрд. рублей. Свыше 40 % данных средств были выданы с инвестиционной целью: на строительство и модернизацию, покупку новой техники, приобретение земель сельскохозяйственного назначения и т. п.

К 1 января 2015 г. суммарный объем выданных кредитов «Россельхозбанком» малому бизнесу уже насчитывал 402,5 млрд. рублей.

Необходимо отметить, что активно сотрудничать с малым и средним бизнесом Банк начал с 2006 г. С участием банковских займов было реализовано 3 288 инвестиционных проектов. Банк выдал 241,8 млрд. рублей на сооружение новых объектов, на реконструкцию и модернизацию животноводческих хозяйств.

Из всей суммы предоставленных кредитов 67,6 % пошли на сооружение современных хозяйств с применением инновационных технологий. Свыше 70,0 % всех профинансированных АО «Россельхозбанком» объектов уже сданы в эксплуатацию.

Процесс кредитования связан с действиями многочисленных и многообразных факторов риска, способных повлечь за собой непогашение кредита в установленный срок. Поэтому при предоставлении кредита любой коммерческий банк, в.ч.т. АО «Россельхозбанк», тщательно изучает платежеспособность и кредитоспособность заёмщика.

Несмотря на единство критериев, и способов оценки, у каждого коммерческого банка существует своя специфика в анализе кредитоспособности крупных, средних, мелких клиентов – юридических лиц и клиентов – физических лиц, основанная на комбинации применяемых методов и способов оценки.

Для анализа кредитоспособности ссудозаёмщика в АО «Россельхозбанк» разработана и используется Методика оценки субъектов малого предпринимательства (СМП) (далее Методика АО «Россельхозбанк»).

Основной целью применения данной Методики АО «Россельхозбанк» является получение информации, дающей точную и объективную картину о кредитоспособности СМП для определения его потребности в дополнительных источниках финансирования, а также возможности в полном объеме выполнить обязательства перед Банком.

- Расчет и анализ основных финансовых коэффициентов.

- Вывод о кредитоспособности СМП

Ответы на вопросы:

— кредитоспособен ли СМП;

— каков оптимальный срок и какова сумма кредита, которую СМП может безболезненно выплачивать;

— какова оптимальная схема погашения кредита и процентов.

Среди основных целей исследования финансового равновесия можно выделить получение представления:

- об объемах, выручке, размерах прибылей (убытков) предприятия для оценки рентабельности и эффективности его деятельности;

- о различных направлениях деятельности СМП, их месте и вкладе в общие доходы от финансово-хозяйственной деятельности;

- о перспективах развития деятельности предприятия;

- о динамических характеристиках кредитуемого СМП;

- о потенциально возможных кредитных рисках.

Принципы построения финансовых отчетов одинаковы для всех СМП. Методология финансового анализа основывается на изучении факторов, влияющих на равновесие бизнеса СМП, на анализе ежемесячных показателей управленческой отчетности. В качестве инструмента проведения финансового анализа используется форма заключения, содержащая Баланс, Отчет о прибылях и убытках (ОПиУ), Cash-Flow (длина прогнозного периода и само наличие данного отчета зависит от параметров деятельности анализируемого СМП и кредитного продукта).

Далее обозначим основные принципы бухгалтерского учета, используемые для составления финансовых отчетов с целью изучения финансово-хозяйственной деятельности СМП, а именно:

- Принцип действующего предприятия.

- Принцип начисления.

- Принцип консерватизма.

- Принцип существенности.

- Принцип объективности.

Принцип действующего предприятия означает, что пока нет доказательств обратного, предполагается, что СМП будет продолжать производственную деятельность в обозримом будущем.

Согласно этому принципу консерватизма активы, доходы и прибыли не прогнозируются, а признаются путем включения в доход только тогда, когда реализуются в форме денежных средств или когда их воплощение в денежной форме может быть оценено с достаточной определенностью. С другой стороны, в расчет принимаются все известные обязательства. Принцип консерватизма является мощным фактором, влияющим на измерение прибыли и оценку активов. Его применение наиболее полезно, когда речь идет о вопросах, связанных с субъективными суждениями или расчетами. Если существует какое-либо сомнение относительно капитальных или текущих затрат, признания дохода или оценки актива, выбирается вариант учета, обеспечивающий более низкую прибыль за текущий период и менее благоприятное финансовое положение.

Принцип объективности означает, что при подготовке финансовых отчетов использовалась информация, поддающаяся проверке. Например, наличие основных средств может быть проверено визуально, в дополнение к тому, что может быть проверено право собственности на данное имущество и уплаченная за него цена. В целях соблюдения принципа объективности необходимо максимально уменьшить элемент субъективного суждения при подготовке финансовых отчетов.

Баланс (таблица 2.10) составляется работником Кредитного подразделения на определенную дату и отражает состояние СМП в определенный момент времени (на дату посещения предприятия и проведения анализа либо на дату, максимально приближенную к дате проведения финансового анализа, например, на первое число месяца, предшествующего дате проведения финансового анализа).

Составление и исследование Баланса проводится в рамках применения Методики по всем потенциальным заёмщикам независимо от их организационно-правовой формы.

Статьи актива Баланса располагаются по степени убывания ликвидности.

Статьи пассива Баланса располагаются по срокам обязательств.

Таблица 2.11 – Структура баланса для исследования финансового равновесия субъектов малого предпринимательства (СМП)

| Актив

| дд/мм /гг., тыс. руб. | Пассив | дд /мм /гг., тыс. руб. |

| 1 | 2 | 3 | 4 |

| Касса Банковский счет Финансовые вложения Прочие краткосрочные активы Всего ликвидные средства | Расчеты с бюджетом и внебюджетным фондами Задолженность по ЗП Аренда и коммунальные платежи Прочие краткосрочные пассив Всего краткосрочная задолженность | ||

| Счета к получению Предоплата поставщикам Товар в пути Всего | Счета к оплате Товарный кредит Предоплата клиентов Всего | ||

| Итого сырье и п/ф Итого готовая продукция Итого товары Всего ТМЗ | Итого займы Итого банковские кредиты Всего краткосрочные кредиты | ||

| Всего текущие активы | Всего текущая задолженность | ||

| Оборудование и мебель Транспортные средства Недвижимость Прочие постоянные активы Всего постоянные активы | Долгосрочные кредиты Прочие пассивы Всего | ||

| Собственный капитал | |||

| Всего актив | Всего пассив |

Во всех случаях Баланс всегда будет содержать три основных элемента, которые можно записать в виде уравнения:

Суммарные активы = Собственный капитал + Суммарные обязательства,

Это уравнение означает, что средства, принадлежащие и контролируемые СМП (активы), финансируются либо путём привлечения заемных средств (обязательства), либо самими владельцами предприятия (собственный капитал).

По-другому это уравнение можно представить следующим образом:

Суммарные активы – Суммарные обязательства = Собственный капитал

Таким образом, в процессе формирования Баланса работник Кредитного подразделения рассчитывает величину собственного капитала одним числом как разность между суммарными активами и суммарными обязательствами.

При повторном обращении Клиента за кредитом необходимо проводить сравнительный анализ Балансов для выявления динамики изменения основных показателей. При сравнительном анализе собственный капитал в Балансе на дату составления должен увеличиться на размер чистой прибыли, заработанной СМП за период сравнения:

Собственный капитал (2 период) = Собственный капитал (1 период) + Прибыль (период 1-2),

В случае если СМП не реинвестирует прибыль, необходимо запросить у Клиента соответствующие комментарии по увеличению/уменьшению собственного капитала.

Возможные источники информации для построения баланса представлены в Приложении Е.

Отчет о прибылях и убытках является одним из инструментов финансового анализа и демонстрирует рентабельность (прибыльность) деятельности СМП .

2.4. Совершенствование методики оценки платежеспособности заемщика физического лица

Построение эффективной системы управления кредитным риском является ключевым фактором финансовой устойчивости Банка.

Ориентируясь, на требования нормативных актов Банка России, а также наилучшую международную практику, Банк рассматривает в качестве базовых принципов системы управления кредитным риском:

1) независимость принятия решений: организационная независимость подразделения риск-менеджмента и прямая подчиненность руководителя Управления рисками Председателю Правления;

2) интеграция риск-менеджмента в кредитный процесс: наличие независимой экспертизы по всем операциям, несущим кредитный риск;

3) адекватность методов управления кредитным риском: соответствие методик выявления и оценки рисков характеру и масштабам операций;

4) система делегирования полномочий: сочетание централизованного и децентрализованного механизма принятия решений при совершении операций, связанных с принятием кредитного риска.

Управление кредитным риском осуществляется в рамках комплексной системы анализа, управления и контроля рисков, предполагающей сочетание качественной (экспертной) и количественной (статистической) оценки кредитного риска. Банк оценивает риск потерь по своим кредитным операциям как на индивидуальной, так и на портфельной основе.

Система управления кредитным риском Банка включает в себя следующие направления минимизации потерь, связанных с неисполнением обязательств клиентами и контрагентами:

1) формирование обеспечения по операциям кредитного характера;

2) интеграция системы ценообразования на кредиты с системой внутренних кредитных рейтингов;

3) проведение хеджирующих операций;

4) оптимизация процедур по работе с проблемной задолженностью. Основным инструментом ограничения и контроля за принимаемым Банком кредитным риском является система кредитных лимитов.

Устанавливаются следующие виды лимитов кредитного риска: лимиты на контрагентов; лимиты самостоятельного принятия кредитного риска филиалами Банка; лимиты, ограничивающие кредитный риск по отраслевому/региональному признаку. Кредитный комитет и Управление рисками ведут систематический мониторинг и проводят регулярный анализ подверженности Банка данным рискам.

Уровень кредитного риска принимаемого на себя Банком в разрезе продуктов, отраслей и типов клиентов устанавливается Кредитным комитетом и утверждается Правлением и Советом директоров Банка путем принятия Кредитной политики Банка. Все кредитные лимиты устанавливаются и пересматриваются в соответствии с действующей Кредитной политикой.

Для целей минимизации кредитных рисков в «Россельхозбанке» используются передовые скоринговые модели разработанные аналитиками Банка.

После проведения предварительных тестов было принято решение о двух способах использования Скоринга Бюро.

Следует отметить, что при рассмотрении заявки на кредит индивидуальному заемщику, существует ряд ключевых моментов, на которые банку следует обратить особое внимание: — непрерывность занятости и постоянное место жительства; — непротиворечивый характер информации, т.е. все данные и цифры, приведенные в заявке, согласуются между собой; — законность цели, на которую испрашивается кредит; — наличие соответствующих навыков управления денежными средствами, о чем свидетельствует хорошая кредитная история; — благоприятные перспективы продолжения работы.

Кроме того, банковский работник обязан анализировать рыночную конъюнктуру, тенденции ее изменения, риски, которые испытывает банк и его клиент и прочие факторы. Источниками информации об индивидуальном заемщике могут быть сведения с места работы, места жительства и т.п. Для выяснения кредитоспособности заемщика анализируются доходы и расходы клиента. Доходы, как правило, определяются по трем направлениям: доходы от заработной платы, от сбережений и капитальных вложений, прочие доходы.

Рассмотрим механизм оценки кредитоспособности на конкретном примере. Физическое лицо Иванова Н.Н. обратилась в АО «Россельхозбанк» с просьбой о предоставлении кредита, на открытие новой торговой точки, в сумме 250 000 рублей сроком на 24 месяца, на условиях ежемесячной оплате процентов по ставке 19% годовых. В качестве обеспечения заемщик предоставил двух поручителей. На основании полученных бухгалтерских документов, а также информации из других источников проанализируем платежеспособность данного клиента и на основании рассчитанных коэффициентов составим заключение по кредитной заявке.

Платежеспособность Заемщика физического лица занимающегося предпринимательской деятельностью может быть рассчитана двумя способами на основании данных налоговой декларации за последние шесть месяцев на основании книги доходов и расходов, также за последние шесть месяцев. На примере физическое лицо Ивановой Н.Н. проведем расчеты исходя из налоговой декларации.

Таблица 3.1 — Доходы, полученные предпринимателем за 6 месяцев Почтовый адрес арендуемого

| Почтовый адрес | Апрель 2015 | Май 2015 | Июнь 2015 | Июль 2015 | Август 2015 | Сентябрь 2015 |

| Победы 3 | 11693-00 | 11693-00 | 11693-00 | 11693-00 | 11693-00 | 11693-00 |

| Октябрьская2 | 12338-00 | 12338-00 | 12338-00 | 12338-00 | 12338-00 | 12338-00 |

| Ленина 17 | 1008-00 | 1008-00 | 1008-00 | 1008-00 | 1008-00 | 1008-00 |

Суммируя все перечисленные доходы, получаем среднемесячный доход 25 039 руб., но, учитывая тот факт, что Заемщик находится в предпенсионном возрасте, прибавляем минимальный размер пенсии, равный 1 896,26 руб. Таким образом, доход = 25 039 руб.+1 896,26 руб.=26 935,26 руб.

Для расчета платежеспособности необходим среднемесячный доход за шесть месяцев за вычетом всех обязательных платежей, т.е. в нашем случае уплаченных налогов. Так как налоговым периодом для расчета Единого налога на вмененный доход (таблица 2.2) признается квартал. В соответствии с «Правилами кредитования физических лиц» №229-3-р для расчета размера кредита необходимы сведения о величине среднемесячного дохода за последние шесть месяцев. За полгода единый налог на вмененный доход составит 19 765 руб., а среднемесячный платежи будут равны 3 294,16 руб.

Следовательно, Дч = 26 935,26 – 3 294,16 руб. = 23 641,10 Значит, Р = 23 641,10 * 0,5 * 24 (мес.) = 271 693,20

Расчет платежеспособности поручителей производится аналогично.

Поручитель 1. Петров Б.М. Р = 31 372,00 * 0,5 * 24 (мес.) = 376 464,00 Поручитель 2. Сидоров В.И. Р = 7 182,44 * 0,5 * 24 (мес.) = 86 189,28. Для более полного представления все данные объединяются в таблицу.

| Среднемесячный доход | Срок кредита | Коэффициент | Платежеспособность

| |

| Иванов И.И. | 23 641,10 | 24 | 0.5 | 271 693.00 |

| Петров К.П. | 30 372.40 | 24 | 0.5 | 376 464,00 |

| Сидоров Л.А. | 7 182.00 | 24 | 0.5 | 86 189,28 |

Максимальный размер кредита на основе платежеспособности Заемщика рассчитывается следующим образом:

Sp = 271 693,20 / 1 + (((24+2)*19) / (2*12*100)) = 228 313,61. Максимальный размер кредита по совокупности обеспечения

So = 462 773,28 / 1+((24+1)*19) / 2*12*100 = 388 885,1.

Таким образом, Иванова Н.Н. может взять кредит, не превышающий 228 313,61 руб.

2.5 Анализ и оценка платежеспособности заемщика по новой усовершенственной методике.

В первом разделе были рассмотрены методологические основы оценки платежеспособности физических лиц. Во втором разделе был проведен анализ платежеспособности заемщика банка по методике « Россельхозбанка».

Оценка платежеспособности заемщиков на примере заемщика Ивановой Н.Н. позволила сделать вывод о том, что методика оценки платежеспособности не достаточно разработана и требует совершенствования для более точной и достоверной оценки платежеспособности заемщика банка.

О недостатках методики оценки платежеспособности заемщиков, используемой коммерческими банками, свидетельствуют следующие факты, выявленные в предыдущих главах:

- Расчет производится только в способности заемщика в дальнейшем выполнять свои обязательства по кредиту и своевременно уплачивать проценты;

- Определение платежеспособности заемщика опирается в основном на систему финансовых коэффициентов;

- Банки не тщательно устанавливают пороговые значения показателей кредитоспособности с учетом изменившихся экономических условий;

- Не развитая нормативная база оценки платежеспособности заемщиков; Отсутствие обязательного применения качественных методик оценки платежеспособности;

- Отсутствие бальной оценки платежеспособности и определение класса (категорий) платежеспособности заемщика.

Рассмотрим более подробно все вышеизложенные недостатки методики оценки платежеспособности и предложим рекомендации по их совершенствованию. Экономическая ситуация в стране не остается постоянной, она развивается со временем. Чем более устойчивой и разнообразной становилась экономика, тем более глубокий смысл приобретало понятие кредитоспособности заемщика банка. Поэтому при изменении экономических условий, банкам необходимо проверять, и при необходимости, изменять нормативные значения финансовых показателей, необходимых для расчета оценки кредитоспособности заемщика банка.

В настоящее время банки уделяют большее значение количественному анализу кредитоспособности заемщика, а не качественному. Качественный анализ проводится только в ходе собеседования (интервью) с потенциальным заемщиком на начальных этапах кредитования.

Совершенствование качественных методик и обязательное их применение при оценке кредитоспособности заемщика банка лишь увеличит качество результатов оценки. При качественном анализе кредитоспособности необходимо уделять внимание не только самому потенциальному заемщику, но и экономической ситуации в стране. Использование балльных систем оценки кредитоспособности — это наиболее объективный и экономически обоснованный процесс принятия решений. В методиках необходимо учитывать такую проблему балльных систем оценки кредитоспособности, как то, что они должны быть статистически тщательно выверены и требуют постоянного обновления информации, что может быть дорого для банка. Поэтому небольшие банки, как правило, не разрабатывают собственных моделей анализа кредитоспособности клиентов из-за высокой стоимости их подготовки и ограниченной информационной базы.

В настоящее время в России нет достаточного количества нормативно-правовых актов, регулирующих процесс оценки кредитоспособности заемщика. Хотя работа по решению данной проблемы ведется. Также к проблемам, возникающим при оценке кредитоспособности заемщика, можно отнести и тот факт, что понимание целесообразности и актуальности использования, более совершенных методик возникает чаще всего у тех банков, кредитование физических лиц в которых реализовано в качестве массовой услуги. Если же банк планирует разворачивать масштабную программу, то для того чтобы преуспеть на рынке в условиях постоянного ужесточения конкуренции и, как следствие, сокращения доходности, необходимо искать пути сокращения операционных расходов и минимизации рисков. Обязательным условием здесь будет правильное построение механизма, который будет осуществлять эту деятельность. Образно говоря, нужно создать своеобразный конвейер, состоящий из определенного количества сотрудников, взаимодействующих с заемщиками и между собой по определенным четко обозначенным правилам и алгоритмам. В число таких алгоритмов входят методики анализа заявок и принятия решений о выдаче кредита.

Система должна состоять из двух аналитических блоков: блока анализа данных и блока принятия решений. В блоке анализа системы осуществляется анализ данных о заемщиках банка, о выданных кредитах и истории их погашения.

Блок анализа необходимо дополнить следующими запросами:

1) получаемые доходы (используя базу банных Пенсионного фонда РФ);

2) имеющаяся недвижимость, земельные участки, их площадь и месторасположение (используя базу данных Бюро технической инвентаризации и департамента Юстиции);

3) наличие автотранспорта, его возраст (база данных ГБДД);

4) подтверждение данных о регистрации (несмотря на предъявление паспорта, т. к.

5) данные о регистрации могут быть фальшивыми – база данных ПВС);

6) привлечение данных специализированных кредитных бюро о наличии срочных и погашенных кредитов в других банках. Подобные запросы должны осуществляться на договорной основе, в режиме реального времени, в максимально быстрые сроки.

Конечно, на первых порах функционирования модернизированной системы проверки данных, затраты банка на проведение такой операции увеличатся. Но по мере налаживания системы обмена информацией и снижения кредитного риска банк будет получать ощутимую отдачу.

В процессе анализа данных о заемщиках и кредитах применяются различные математические методы, которые выявляют в них факторы и их комбинации, влияющие на кредитоспособность заемщиков, и силу их влияния. Обнаруженные зависимости составляют основу для принятия решений в соответствующем блоке.

Блок принятия решений используется непосредственно для получения заключения системы автоматизированного банковского ритейла о кредитоспособности заемщика, о возможности выдачи ему кредита, о максимально допустимом размере кредита. С данным блоком работает сотрудник банка, который либо вводит в него анкету нового заемщика, либо получает ее из торговой точки, где банк осуществляет программу потребительского кредитования.

Предлагаемые подходы совершенствования организации процесса кредитования, индивидуальных заемщиков, на этапе оценки их кредитоспособности позволят унифицировать процедуру, на этой основе ускорить и удешевить ее, получить более точный и обоснованный результат, что в итоге снизит риски кредитования, обеспечит необходимую стабильность работы банка и заданный уровень доходности. Проводя оценку платежеспособности, кредитный инспектор в первую очередь анализирует данные анкеты и справок.

При анализе огромного количества документов можно не заметить подделки. Беседуя с потенциальным клиентом, кредитному инспектору, следует обратить внимание на следующие аспекты:

1) Анализ справки 2НДФЛ;

2) Анализ подлинности документов и печатей; Справка 2НДФЛ является разновидностью формы налоговой отчетности, которую налоговый агент (источник выплаты дохода для физического лица, например, работодатель) сдает в налоговую инспекцию. Согласно п.1 ст. 226 гл. 23 ч.2 НК РФ налоговыми агентами именуются российские организации, индивидуальные предприниматели и постоянные представительства иностранных организаций, коллегии адвокатов, адвокатские бюро и юридические консультации. Справка выдается отдельно по каждому виду доходов. В результате, за один период у заемщика может быть несколько подлинных справок от разных работодателей (работа по совместительству), или по разным видам доходов (если человек получал зарплату и, скажем, дивиденды, имея часть доли в уставном капитале работодателя).

Справка 2НДФЛ — это односторонний документ, выдаваемый налоговым агентом, никакими контролирующими органами, в том числе налоговой инспекцией не заверяется. В случае необходимости бухгалтерия может распечатать справку 2НДФЛ по просьбе работника и выдать ему на руки.

Заполненная 2НДФЛ подписывается лицом, ответственным за ее подготовку, в поле «Налоговый агент (подпись)». Подпись не должна закрываться печатью. Печать проставляется в отведенном месте («М.П.» в нижнем левом углу Справки). В поле «Налоговый агент (ФИО)» указываются фамилия и инициалы указанного лица. Налоговые агенты — индивидуальные предприниматели должны сами подписывать Справку и указывать свои фамилию и инициалы». Однако, зачастую, при подделке справки 2НДФЛ неопытные мошенники допускают грубые ошибки, которые можно выявить, обладая минимум наблюдательности.

Вот основные ляпы, допускаемые при подделке справки 2НДФЛ: Неверное заполнение сведений о вычетах:

1.Заемщики, поставив себе значительную зарплату, более 20 000 рублей в месяц, забывают убрать стандартный налоговый вычет в 400 рублей, который предоставляется налогоплательщикам с доходов предыдущей суммы;

2.Заемщики путают коды вычетов (социальные, стандартные, профессиональные, имущественные);

3.Заемщики, наоборот, забывают заполнить графы вычетов, и при указанном доходе, скажем, в 15.000 рублей, оставляют поле вычета пустым;

4.Заемщики, не зная, что суммы стандартных и социальных вычетов являются твердыми, или требуют дополнительного документального подтверждения, вписывают случайные суммы.

В первом случае, 2НДФЛ является поддельным. Во втором случае, ошибка могла быть допущена в бухгалтерии, и справка является, как минимум, недействительной. Необходимо попросить ее заменить

Третий вариант, требует пояснений у заемщика, сотрудник банка должен попросить объяснений, так как вычет мог предоставляться на другом месте работы, с которого заемщик просто не принес справку о доходах.

Анализ подлинности документов и печатей При анализе документов нужно помнить про два ключевых принципа – это внимательность и спокойствие при анализедокумента. Значительную часть подделок можно выявить без специальных технических средств, только руководствуясь данными принципами. Естественно, начинать проверку следует с паспорта заемщика.

При его проверке можно руководствоваться следующим алгоритмом: До того, как Вы откроете паспорт, следует спросить, у заемщика в браке ли он, есть ли дети и сколько им лет, сколько лет самому заемщику (не дату рождения, а сколько лет). Запоминаем ответы. Далее, проводим сравнение фотографии в паспорте сзаемщиком, а также смотрим на дату рождения.

Бывает, при поддельности паспорта, дата рождения уж явно не соотносится с возрастом мошенника. Кроме того, он, автоматически отвечая на вопрос о возрасте, мог назвать свой реальный возраст, не «подогнав» его под возраст указанный в паспорте.Аналогичным образом проверяется его семейное положение и наличие детей (тут можно задать контрольный вопрос – сможет ли он принести паспорт жены и свидетельства о рождении детей). Затем пальцами прощупываем напечатанный текст на второй и третей странице паспорта на предмет выявления подтертостей или наклейки текста поверх старого.. Проверяем нумерацию страниц (она должна быть сквозной, но цифры начинаются с четвертой страницы).

В ходе проверки паспорта смотрите на реакцию человека: волнуется ли он, как быстро (заучено) он отвечает на Ваши вопросы. Чаще всего фальшивки изготавливают из настоящего документа путем подчистки информации, либо внесения в него дополнительных данных, или же подмены листов в документе, состоящем из нескольких страниц. Часто это оставляет видимые следы. Подчистка документа производится путем механического удаления текста стирательной резинкой или бритвой, химическим смыванием текста. Уязвимым местом подобного рода подделок является деформация бумаги, которую можно обнаружить при прощупывании, либо проверке документа на свет.

Бумажный лист в месте подделки становится боле тонким и прозрачным, а при химическом воздействии зачастую более хрупким, нарушается структура и линии линовки документа. При анализе документа необходимо обращать внимание на разницу в размещении текста на странице непропорциональные интервалы между строками и словами, разницу между цветом текста в разных местах документа. Практически невозможно впечатать в документ на принтере новую строку или слово, чтобы оно на 1— 2 миллиметра не смещалось по отношению к остальному тексту в этой же строчке Замену листов в документе можно визуально определить по следующим признакам: более крупные отверстия прошивки на подлинных страницах документа. Данные страницы прокалываются, как минимум,дважды и неважно делается ли это иглой, шилом, степлером или дыроколом, ведь мошеннику нужно, чтобы отверстия прошивки на поддельном листе и настоящих совмещались, но при этом происходит неизбежное расширение отверстий оригинала. Необходимо обратить внимание на отличия в бумаге, особенно, если разные листы, вставлены в середине документа.

Если они в начале или в конце, то это может объясняться тем, что во время печати одна пачка закончилась, и стали использовать бумагу из другой. Также насторожить может разница в яркости букв в разных листах документа, неравномерные отступы по бокам, сверху и снизу, а также красная строка. Есть разница в печати на струйном и лазерном принтере.

Рекомендуется более осторожно относиться к клиентам без определенного рода занятий. Если наемные работники могут подтвердить свой ежемесячный доход, то лицам, так называемым свободных профессий сделать это сложнее. В данном случае подтверждением дохода могут быть договоры, контракты, выписки по банковскому счету, налоговые декларации и пр.

Главное, банку необходимо понимать, что этот доход является регулярным и стабильным. В некоторых банках среди нежелательных клиентов числятся представители профессий, связанных с повышенным риском для жизни (спасатели, пожарные, милиционеры и т. д.).

По-разному банки относятся к заемщикам, обладающим творческими профессиями, ведь писатели, артисты или художники тоже иногда не имеют постоянного места работы.В рискованную группу клиентов входят фрилансеры — внештатные сотрудники каких-либо организаций, выполняющие работу от заказа к заказу. Таким группам заемщиков гораздо сложнее доказать банкам свою благонадежность.

Основной функцией данного Комплекса является минимизация банковских рисков, возникающих при кредитовании физических лиц, путем определения категории риска Клиента с последующим применением определенного набора действий для окончательной классификации уровня риска Клиента сотрудниками кредитующего подразделения и подразделения безопасности, и принятия решения о возможности сотрудничества соответствующим коллегиальным органом Банка.

Подводя итог, следует отметить, что платежеспособность заёмщиков играет очень важную роль для банка, т.к. от этого зависит финансовое положение банка. Чем выше уровень платежеспособности заёмщиков, тем меньше будет риск банка, т.е. риск невозврата ссуд. Меньше средств будут резервироваться, следовательно, больше средств будут находиться в рабочем состоянии, и приносить банку доход. Таким образом, банкам необходимо постоянно совершенствовать методики определения платежеспособности заёмщиков.

Заключение

Целью дипломной работы являлась оценка кредитоспособности заемщика и усовершенствование методики кредитования физических лиц.

В работе было показано, что кредитные отношения относятся к числу важнейших категорий экономической науки. Развитие кредитных отношений в экономике наиболее распространенно. Она включает в себя виды кредитов по отраслевому признаку, срокам действия, назначению, обеспечению, характеру кругооборота средства, способу представления и типу заемщиков, к которым банки имеют свои методики оценки их кредитоспособности.

Уровень кредитоспособности клиента определяет степень риска банка, связанного с выдачей ссуды конкретному заемщику.

Для развития кредитного обслуживания юридических лиц банк должен ориентироваться на максимальное удовлетворение индивидуальных потребностей клиентов, принимая во внимание их отраслевые особенности и обеспечивая качественное комплексное обслуживание.

В работе проанализирован «Порядок обслуживания банковского счета, предоставления и обслуживания потребительских кредитов банка», благодаря которым производится обслуживание заемщиков, и далее следует сообщение общих условий кредитования. Следует выявление параметров кредита, наиболее важные для заявителя.

Для совершенствования методики оценки кредитоспособности заемщика в СЗБ СБ РФ с целью снижения кредитных рисков следует:

— анализировать полученную в бюро кредитных историй как негативную, так и позитивную информацию о потенциальном заемщике с целью ее объективности;

Банк постоянно работает в направлении совершенствования методики оценки рисков, для чего используются такие формы, как повышение квалификации экспертов, изучение материалов зарубежных банков и других финансовых органов.

Для снижения степени риска, банк постоянно отслеживает ситуацию в стране, использует возможности портфельных инвестиций, с тем, чтобы снизить концентрацию ссуд в конкретной отрасли экономики и на одних и тех же сроках платежей по займам. Это также повышает степень ликвидности банка. Однако, в рассматриваемом банке, кредитная политика предполагает ограничения в части кредитования реальных производственных предприятий, а так же неохотно осуществляются долгосрочные вложения в проекты. Можно сделать вывод, что АО «Россельхозбанк» сохраняет общие тенденции рынка кредитования в России.

Для достижения поставленных целей банк решает следующие задачи:

— внедряет новую технологию работы с клиентом, основанную на сочетании стандартных технологий с индивидуальным подходом к каждому клиенту;

— сохраняет лидирующую роль на розничном рынке страны;

— усиливает работу с корпоративными клиентами, привлечь и закрепить на долгосрочную перспективу максимальное количество первоклассных клиентов;

— опираясь на широкую клиентскую базу, обеспечивает сбалансированное состояние структуры активов и пассивов, внедряет современные методы управления ими;

— внедряет в банк полнофункциональную систему управления рисками;

Поставленные цели и задачи требуют от банка принятия маркетинговой политики, отвечающей потребностям и предпочтениям целевых групп существующих и потенциальных клиентов. АО «Россельхозбанк» видит своих клиентов среди всех групп населения страны, предприятий любой формы собственности во всех отраслях народного хозяйства, кредитных организаций и других финансовых учреждений, институтов государственного управления.

АО «Россельхозбанк» в настоящее время эффективно использует имеющиеся конкурентные преимущества, такие как: доверие клиентов, опыт обслуживания физических лиц.

Банк остается социально ориентированным и учитывает это при работе с клиентами. «Россельхозбанк» прогнозирует развитие потребностей клиентов, появление новых направлений банковского бизнеса, проводит маркетинговые исследования, разрабатывает и предлагает полный спектр банковских продуктов и услуг.

Важнейшей проблемой банковской системы в частности является комплексное раскрытие содержания рисков с позиций участников операций.

Как было отмечено ранее, в целом система управления рисками по учреждениям АО «Россельхозбанка»является достаточно эффективной.

Банк должен оперативно реагировать на изменения в политической, социальной, экономической среде. Особое внимание следует уделять системным рискам, связанным с изменением условий банковской деятельности по решению законодательных и регулирующих органов, а также с ухудшением состояния экономики, государственного бюджета и долга, изменением темпа инфляции и динамики валютного курса.

Несмотря на принятие закона о борьбе с легализацией криминальных доходов, данный непредвиденный риск, обусловленный фактами криминализации банковской системы, достаточно высок.

Традиционная методика оценки кредитоспособности заемщика неприемлема для малого бизнеса из-за высокого процента ошибок в его финансовой отчетности, использования различных схем ухода от налогообложения.

В связи с этим можно предложить более эффективную технологию анализа финансового состояния малого предприятия:

- Составление представителем банка баланса, отчета о прибылях и убытках, движении денежных средств на основе данных, представленных заемщиком, или первичных документов, полученных им при посещении проверяющими; финансовый анализ всех видов деятельности заемщика;

- При составлении отчета о прибылях и убытках расходов на семью; лимит суммы ежемесячного погашения кредита не выше 70% остатка денежных средств..

Таким образом, АО «Россельхозбанк», являясь банком общенационального масштаба, должен стать эталоном банковской системы страны. Банк стремится к наивысшим стандартам обслуживания клиентов, защищает интересы каждого клиента.

Изучение платежеспособности и кредитоспособности клиента является одним из наиболее важных методов снижения кредитного риска и успешной реализации кредитной политики, поскольку позволяет избежать не основанного риска еще на этапе рассмотрения заявки на предоставление кредита.

Отличительной особенностью предложений банков является возможность выбора заемщиком различных схем кредитования .

При кредитовании физических лиц приводится процедура оценки их кредитоспособоности, Оценка кредитоспособности заемщика по уровню доходов осуществляется на основе данных о доходе физического лица и степени риска потери этого дохода. Доход определяется исходя из справок о заработной плате или налоговой декларации, после чего корректируется с учетом обязательных платежей и коэффициентов риска банка. Кредитная история представляет собой сведения о получении и погашении потенциальным кредитополучателем кредитов в прошлом. С целью формирования кредитных историй в странах создаются и функционируют кредитные бюро.

В самом упрощенном виде скоринговая модель представляет собой взвешенную сумму определенных характеристик, в результате чего формируется интегральный показатель. Данный показатель сравнивается с неким числовым порогом, который, по существу, является линией безубыточности и рассчитывается из отношения, сколько в среднем нужно клиентов, которые платят в срок, для того, чтобы компенсировать убытки от одного должника. Кредит выдается тем клиентам ,интегральный показатель которых выше этой линии.

Таким образом, скоринг не отвечает на вопрос, почему заемщик не платит .Он выделяет те характеристики, которые наиболее тесно связаны с ненадежностью или, наоборот, надежностью клиентов определенного возраста, определенной профессии, образования, таким же числом иждивенцев и т.д.В этом заключается дискриминационный характер скоринга: человек, по формальным признакам близкий к группе с плохой кредитной историей, скорее всего, получить кредит не сможет.

Список использованной литературы

1.Гражданский кодекс РФ (ред. 23.07.2008г.), СПС Гарант.

2.Трудовой кодекс Российской Федерации от 30 декабря 2001 г. № 197-ФЗ (ред. 23.07.2008г.), СПС Гарант.

3.Уголовный кодекс РФ от 13 июня 1996 г. № 63-ФЗ (ред. 22.07.2008г.), СПС Гарант.

4.Федеральный закон от 2 декабря 1990 г. № 395-I «О банках и банковской деятельности» (ред. 08.04.2008г.), СПС Гарант.

5.Закон РФ от 7 февраля 1992 г. № 2300-I «О защите прав потребителей» (ред. 23.07.2008г.), СПС Гарант.

6.Закон Российской Федерации от 29 мая 1992 г. «О залоге» (ред. 19.07.2007 г.), СПС Гарант.

7.Федеральный закон от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)» (ред. 23.07.2008г.), СПС Гарант.

8.Федеральный закон от 23 декабря 2003 г. № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» (ред. 13.10.2008г.), СПС Гарант.

9.Федеральный закон от 30 декабря 2004 г. № 218-ФЗ «О кредитных историях» (ред. 24.07.2007 г.), СПС Гарант.

10.Письмо Правительства РФ и ЦБР от 30 декабря 2001 г. «О Стратегии развития банковского сектора Российской Федерации», СПС Гарант.

11.Положение ЦБР от 26 марта 2004 г. № 254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» (ред. 16.06.2008г.), СПС Гарант.

12.Указание ЦБР от 13 мая 2008 г. № 2008-У «О порядке расчета и доведения до заемщика – физического лица полной стоимости кредита», СПС Гарант.

13.Антонов Н.Г., Пессель М.А. Денежное обращение, кредит и банки. — М. Финстатинформ, 2003. – 269с.

14.Банковское дело / Под ред. О.И. Лаврушина. – М., Банк. и биржевой науч.-консультац. центр, 2006. – 428с.

15.Банковское дело /Под ред. Д.Г. Черника. – М.: Финансы и статистика, 2005.- 554с.

16.Глазкова О.А. Пути и проблемы развития кредитования //Банковское кредитование. 2008. № 4.

17.Голубев С.Г., Галочкин В.В. Коммерческие банки. – Мн.: Алгоритм, 2006. – 262с.

18.Готовчиков И.Ф. Практический метод экспресс-оценки финансовых возможностей физических и юридических лиц //Банковское кредитование. 2005. № 3.

19.Деньги. Кредит. Банки. /Под ред. Истомина И.В. – М.: Банки и биржи, ЮНИТИ, 2005. – 623с.

20.Дадалко В.А., Дадалко А.В. Финансы и кредит: Курс лекций. – Мн.: Армита-Миркетинг, Менеджмент, 2005. – 287с.

21.Деньги, кредит, банки /Под общ.ред. Г.И. Кравцова – Мн.: Мисанта, 2006. – 434с.

22.Жуков Е.Ф. Банки и банковские операции. М.: Банки и биржи. Издательское объединение «ЮНИТИ», 2006.- 374с.