2.2. Порядок применения нулевой ставки НДС при экспорте за пределы ЕАЭС

По общему правилу экспортные операции между странами-участницами ЕАЭС сопровождаются применением нулевой ставки НДС, что подтверждается п. 3 Раздела II Протокола о порядке взимания. Однако обоснованность применения нулевой ставки необходимо подтвердить, собрав определенный пакет документов (п. 4 Раздела III Протокола о порядке взимания):

а) договор поставки товаров, заключенный с контрагентом из ЕАЭС;

б) транспортные или иные товарораспорядительные документы;

в) заявление об уплате налогов и ввозе товаров, составленное иностранным покупателем.

Нельзя оставлять без внимания и банковскую выписку, которая подтверждает фактическое поступление выручки от реализации экспортированных товаров на счет налогоплательщика. Однако тут же оговаривается: «если иное не предусмотрено законодательством государства-члена». Положения Налогового кодекса РФ, регулирующие порядок применения нулевой ставки в отношении «обычного» экспорта, не требуют наличие выписки. Следовательно, можно говорить о том, что «законодательством предусмотрено иное». А значит, в данном случае представлять выписку банка не нужно. Данный подход подтверждается Письмом Минфина РФ от 12.09.12 г. № 03-07-15/123. Полагаем, что этим письмом можно пользоваться и сейчас, поскольку нормативное регулирование в этой части существенно не изменилось.

Договор как документ обычно вопросов не вызывает, как правило, если соглашение составлено с индивидуальным предпринимателем, проживающим на территории страны-участницы ЕАЭС, то проблем с подтверждением нулевой ставки не возникает. Отсутствуют какие-либо сложности и при заключении договора с филиалом российской компании, который осуществляет деятельность на территории ЕАЭС. Если экспорт осуществляется юридическим лицом в свой собственный филиал, хотя бы и расположенный за пределами России, то подобная операция не должна облагаться НДС.

Что касается транспортных документов, то не всегда они могут быть в наличии у экспортера. Например, если вывоз товара со склада поставщика осуществляется собственным транспортом контрагента из ЕАЭС. Означает ли это, что у поставщика-экспортера в данном случае возникнут проблемы с подтверждением нулевой ставки?

Из Письма Минфина РФ от 19.07.2012 № 03-07-13/01-42 следует, что отсутствие в рассматриваемой ситуации транспортных документов не противоречит законодательству. И налогоплательщик в качестве товаросопроводительных документов может представить товарную накладную ТОРГ-12. Правда, данное разъяснение было выпущено в период действия Таможенного союза, но суть от этого не меняется, ведь и раньше международный документ требовал наличие транспортных документов.

Заявление о ввозе товаров и уплате косвенных налогов, как мы уже отметили ранее, должно составляться иностранным покупателем. В настоящее время применяется форма заявления о ввозе, утвержденная Протоколом об обмене информацией в электронном виде между налоговыми органами государств – членов Евразийского экономического союза об уплаченных суммах косвенных налогов от 11.12.2009, с учетом изменений, внесенных Протоколом, подписанным в г. Москве 8.10.2014.

Если заявление оформлено на бумажном носителе, то один из экземпляров данного заявления с отметкой своей налоговой инспекции иностранец должен прислать российскому экспортеру, чтобы тот смог подтвердить обоснованность применения нулевой ставки НДС. Если иностранец заполнял заявление в электронном виде, то помимо этого заявления он должен представить российскому экспортеру документ в электронной форме о том, что оплата налога подтверждена налоговой инспекцией.

Вместо самих заявлений экспортер может представить в органы налоговой службы перечень заявлений о ввозе товаров и уплате косвенных налогов. Данный перечень составляется по форме, утвержденной Приказом ФНС от 6.04.2015 № ММВ-7-15/139@. Этот документ составляет российский экспортер на основе заявлений, полученных от своего покупателя из ЕАЭС. Представляться документ может в электронном виде по утвержденному вышеуказанным приказом формату или на бумажном носителе, в том числе со штрих кодом. Но нужно знать: сведения, включенные экспортером в перечень заявлений, будут проверяться в налоговой службе на соответствие тем данным, которые получены налоговиками в рамках международного межведомственного обмена информацией.

Все указанные выше документы представляются в налоговую инспекцию в течение 180 календарных дней с даты отгрузки товаров, о чем прямо сказано в п. 5 раздела II Протокола о порядке взимания.

В то же время факт представления документов приурочен к сроку представления декларации по НДС. Например, если полный пакет документов собран, предположим, в декабре 2015г. то представить его нужно будет вместе с декларацией по НДС за IV квартал 2015г. то есть не позднее 25 января 2016г. Такой порядок применяется, даже если к 25 января уже истечет 180-дневный срок. Главное, что документы были в 180-дневный срок собраны и представлены в налоговую службу в ближайшую дату, установленную для подачи декларации по НДС.

Если компания-экспортер получила от контрагента из ЕАЭС предоплату, то полученную сумму она не должна включать в налоговую базу по НДС. Это следует из пункта 1 статьи 154 НК РФ, согласно которому в налоговую базу по НДС не включается оплата, полученная налогоплательщиком в счет предстоящих поставок товаров (выполнения работ, оказания услуг), которые облагаются по нулевой ставке в соответствии с п. 1 ст. 164 НК РФ.

Из пункта 3 раздела II Протокола следует, что при экспорте товаров с территории РФ на территорию другого государства-члена российский экспортер имеет право на налоговые вычеты в порядке, который предусмотрен для «обычного» экспорта. Этот порядок прописан в главе 21 НК РФ и согласно нему суммы «входного» НДС, относящегося к товарам, которые экспортируются в ЕАЭС, принимаются к вычету в особом порядке.

Данный порядок установлен положениями пункта 3 статьи 172 НК РФ. Согласно нему право на вычет возникает в момент определения налоговой базы. Это либо по мере сбора документов (если организация успела в 180-дневный срок собрать все необходимые документы), либо по мере начисления НДС (если в течение 180 дней необходимые документы не были собраны).

Бывает, что компания в момент приобретения товаров может не знать, что эти товары будут поставлены в ЕАЭС. Либо предполагает продажу этих товаров на российском рынке, а потом меняет свои планы. Тогда «входной» НДС она может принять к вычету на общих основаниях – в момент принятия товаров к учету. Если это произошло, то впоследствии необходимо восстановить НДС. Саму сумму восстановленного НДС следует отразить в графе 5 по строке 100 «Суммы налога, подлежащие восстановлению при совершении операций, облагаемых по налоговой ставке 0 процентов» раздела 3 декларации по НДС.

Но в какой момент нужно восстановить налог? К сожалению, вышеупомянутые письма финансового ведомства не содержат ответа на этот вопрос. Но из писем, касающихся восстановления НДС в случае «обычного» экспорта, следует, что восстанавливать налог нужно не позднее того налогового периода, в котором производится выпуск товаров в таможенной процедуре экспорта (Письмо Минфина РФ от 28.08.2015 № 03-07-08/49710).

Отгрузку товары в государства, входящие в ЕАЭС, заносить в декларацию по НДС нужно только в том периоде, в котором будут собраны все необходимые документы. Либо, если экспортер не успел собрать документы в 180-дневный срок, в том периоде, в котором этот 180-дневный срок истекает.

Для отражения «экспортных» операций в декларации по НДС предусмотрены разделы с 4 по 6. Если все необходимые документы собраны в 180-дневный срок, то экспортные операции следует отразить в разделе 4. Там же нужно указать и суммы вычетов, относящихся к экспортным поставкам.

Если же экспортеру не удалось вовремя собрать все необходимые документы, то ему придется начислить НДС со стоимости экспортной поставки. Этот НДС и суммы вычетов следует отразить в разделе 6 декларации по НДС. При этом следует учесть, что исчислять НДС в рассматриваемой ситуации необходимо за налоговый период, на который приходится дата отгрузки товаров (п. 5 раздела II Протокола). Соответственно, помимо НДС придется уплатить и пени. Собрав впоследствии нужные документы, российский экспортер сможет вернуть налог, заявив его к вычету, но вот пени ему уже не вернут.

Также следует поэтапно рассмотреть общие правила применения нулевой ставки НДС при экспорте, в отношении действий российского экспортера товаров, например, в страны ЕАЭС – Беларусь, Армению, Казахстан или Киргизию:

а) Отгрузка товара в страны-участницы ЕАЭС (Республика Беларусь, Республика Казахстан, Армения, Киргизия).

Оформляя отгрузку, следует составить накладную и счет-фактуру, указав ставку НДС 0% (Подпункт 10 п. 5 ст. 169 НК РФ; ст. 2 Соглашения ТС; п. 1 ст. 1 Протокола). Ставить отметку инспекции на счете-фактуре не требуется. Тем не менее, налоговая инспекция может сделать это личной просьбе экспортера (Пункт 3 Письма ФНС России от 13.08.2010 N ШС-37-2/9030@).

Допустимо, не позднее того квартала, в котором товары отгружены на экспорт, восстановить относящийся к ним «входной» НДС (если не поставлен к вычету). С 1 октября 2011 г. такое требование уже прописано в НК РФ (Пункт 1 ст. 1 Протокола; пп. 5 п. 3 ст. 170 НК РФ). Восстановленный налог можно позднее принять к вычету (Пункт 1 ст. 1 Протокола; п. 9 ст. 167, п. 2 ст. 171, п. 3 ст. 172 НК РФ).

б) Сбор документов для подтверждения экспорта.

На эту процедуру отводится 180 календарных дней от даты отгрузки (передачи) товаров. Такой датой признается дата составления первого отгрузочного документа, оформленного на покупателя или перевозчика (Пункт 3 ст. 1 Протокола). Чтобы подтвердить экспорт, потребуются следующие документы (Пункт 2 ст. 1 Протокола):

– договор, по которому были экспортированы товары;

– заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа государства-участника ЕАЭС об уплате НДС (освобождении или ином порядке исполнения налоговых обязательств);

– транспортные (товаросопроводительные) документы, подтверждающие экспорт товара в страну-участницу ЕАЭС.

В перечне документов, приведенном в Протоколе о товарах и необходимом для обоснования нулевой ставки НДС, указана также выписка банка (Подпункт 2 п. 2 ст. 1 Протокола). Однако начиная с 1 октября 2011 г. в ней отпала необходимость. Дело в том, что в НК РФ внесены поправки, исключившие ее из числа документов, необходимых для подтверждения нулевой ставки НДС при экспорте за пределы ТС (Подпункт 2 п. 1 ст. 165 НК РФ). Протокол, в свою очередь, позволяет не включать в экспортный пакет документы, представление которых не предусмотрено налоговым законодательством страны-экспортера.

По этой же причине начиная с IV квартала 2011 г. для подтверждения экспорта внутри ЕАЭС по бартерному договору не требуется представлять документы о встречном импорте товаров (выполнении работ, оказании услуг). При расчетах наличными — приходные кассовые ордера и выписки банка (Подпункт 2 п. 2 ст. 1 Протокола; п.п. 2 п. 1 ст. 165 НК РФ).

в) Декларирование экспортной поставки.

Отражать реализацию товаров в страны-участницы ЕАЭС следует в разд. 4 или 6 декларации по НДС, в зависимости от того, подтвержден экспорт или нет. Заполняя эти разделы, следует указать код экспортной операции (разд. III Приложения № 1 к Порядку заполнения декларации).

– если полный пакет экспортных документов собран своевременно. В таком случае отгрузку товаров на экспорт и налоговые вычеты следует показать в разд. 4 декларации по НДС за квартал, в котором были собраны документы. Эти документы вместе с декларацией по НДС подаются в налоговую инспекцию;

– в течение 180 дней не был собран полный пакет экспортных документов. Значит, реализацию товаров и налоговые вычеты нужно отразить в разд. 6 декларации по НДС. Этот раздел следует включить в уточненную декларацию за тот период, в котором были отгружены товары на экспорт (Пункт 3 ст. 1 Протокола; п. 6 Письма Минфина России от 6.10.2010 г. № 03-07-15/131). При этом придется заплатить НДС по ставке 18% или 10% (Пункт 3 ст. 1 Протокола; п. п. 2, 3 ст. 164 НК РФ). Уплаченный налог можно принять к вычету после того, как будут собраны документы в подтверждение нулевой ставки НДС (Пункт 3 ст. 1 Протокола; п. 7 Письма Минфина России от 6.10.2010 г. № 03-07-15/131).

Весьма спорным является вопрос о том, с какой даты следует начислять пени на сумму неуплаченного НДС, если экспорт своевременно не подтвержден. Инспекция, руководствуясь разъяснениями ФНС и Минфина, начислит пени, начиная со дня, следующего за установленным сроком уплаты НДС по итогам квартала, в котором товары были отгружены на экспорт. Однако суды считают, что пени следует начислять, лишь начиная со 181-го дня после экспортной отгрузки.

Итак, если поставщик или покупатель находится в государстве-участнике ЕАЭС, то в отношении совершенных сделок, НДС придется исчислять в особом порядке. Сложившаяся правовая база, в основном, урегулирована вопросы исчисления и уплаты косвенных налоговых платежей, однако, до сих пор остались некоторые проблемные аспекты, не позволяющие в полной мере воспользоваться всеми преимуществами.

2.3. Проблемы применения разных ставок НДС в странах-членах ЕАЭС

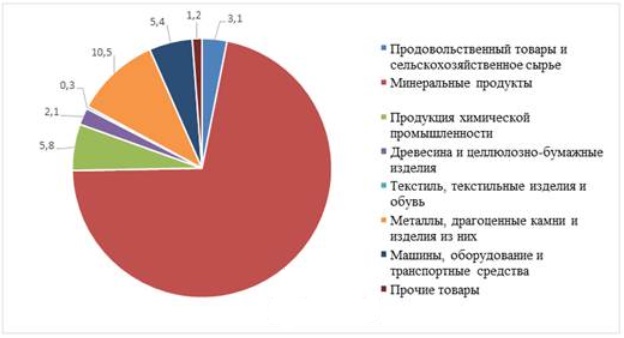

Показатели внешнеторговой деятельности на уровне государства свидетельствуют о том, что товарная структура экспорта представлена, в основном, товарами и материалами из трех топливно-сырьевых групп – металлы, драгоценные камни, древесина и минеральные продукты (Рисунок 1).

Следует отметить, что такая ситуация с явным уклоном в топливно-сырьевую сферу несет в себе множество отрицательных структурных последствий, может стать причиной усиления хозяйственных диспропорций, углубить социально-экономическую дифференциацию регионов, увеличить и без того высокую налоговую нагрузку.

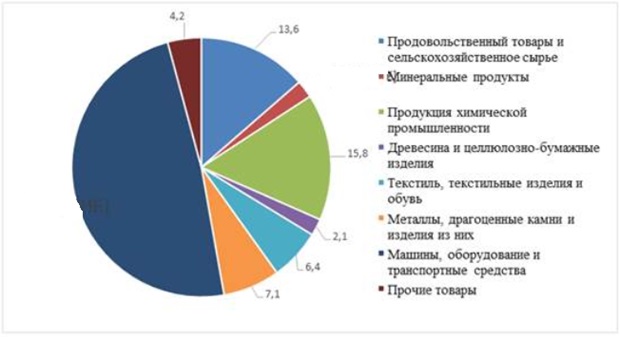

В тоже время, удельный вес участия России в мировом экспорте машин и сложно-технического оборудования составляет только 0,4% (для сравнения Германия – 84%). Общая доля вывоза товара с территории России – 12 процентов. Такая ситуация вызвана низким научно-техническим и инновационным потенциалом. Будет правильнее сказать, что Россия имеет хорошие инновационные и технические ресурсы, но практически не пользуется ими, а тем более не получает от этого прибыли. Для поддержания развития инновационного потенциала нет необходимых средств, ведь все вырученные от экспорта сырья средства направляются на развитие легкой и обрабатывающей промышленности, а о разработке соответствующих технологий забывают. Несколько иначе выглядит ситуация с импортом в России (Рисунок 2).

Поскольку обрабатывающая промышленность развита недостаточно не только для производства товаров на экспорт, но и для собственного потребления, то многое приходится импортировать из-за рубежа, в частности это касается высокотехнологичной продукции. В целом, на импорт данного вида продукции приходится почти 80%, одноимённый показатель в странах-лидерах колеблется в пределах от 45 до 69%.

Важнейшим условием полноценной внешнеэкономической политики развитых стран является высокая доля именно готовой продукции в импорте. Многие развитые страны имеют явное преимущество перед Россией, которое отчасти отвечает современному характеру экономических отношений. Для России данный вопрос является «слабым местом», которое нужно развивать.

Количественное увеличение экспорта происходит за счёт топливно-энергетических ресурсов, по поставке которых наша страна является несомненным лидером на мировом рынке. Но в будущей перспективе, политика государства должна быть направлена на качественное улучшение экспорта на основе обработки тех же природных ресурсов, что позволит выровнять те структурные диспропорции в экспорте, которые имеют место на сегодняшний день. В отношении импорта можно сказать, что его рост не будет ограничиваться до тех пор, пока внутри страны не будет организовано производство высокотехнологичной готовой продукции и товаров длительного пользования, имеющих высокую конкурентоспособность на мировом рынке. Это возможно, если перенаправить монополистов экспортно-ориентированных производств на переработку добываемого сырья, а не на получение сиюминутной прибыли за счёт его быстрой продажи. В основной массе товары ввозятся в Россию из Китая и Германии.

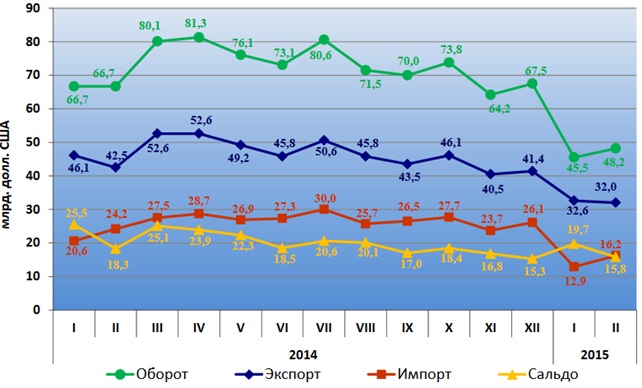

При осуществлении экспортных и импортных операций участники внешнеторговых отношений, складывающихся между странами ЕАЭС, могут столкнуться с различными проблемами, связанными непосредственно с исчислением и уплатой НДС и всех остальных налогов. Рисунок 3 позволит подтвердить мысль о том, что налог на добавленную стоимость играет если не главную, то одну из важнейших ролей в пополнении федерального бюджета.

Суммарный объем внешней торговли товарами государств–членов Евразийского экономического союза с третьими странами за январь-февраль 2015 года составил 93,7 млрд. долл. США, в том числе экспорт товаров – 64,6 млрд. долл., импорт – 29,1 млрд. долл.

По сравнению с январем-февралем 2014 года объем внешнеторгового оборота сократился на 29,8%, или на 39,7 млрд. долл., экспорт – на 27,1% (на 24 млрд. долл.) импорт – на 35% (на 15,7 млрд. долл.). Профицит внешней торговли составил 35,5 млрд. долл. против 43,8 млрд. долл. в январе-феврале 2014 года. Данные об объемах внешней торговли ЕЭАС с третьими странами с января 2014 года по февраль 2015 года представлены на рисунке 3.

При анализе законодательств стран Евразийского экономического союза, регулирующих поведение налогоплательщиков по уплате НДС при перемещении товаров работ услуг между странами — участницами ЕАЭС следует отметить, что за каждой из стран сохраняется право взимать налог в соответствии с национальным законодательством.

Проведенный анализ позволил выделить определенные сходства в исчислении и уплате НДС стран Евразийского экономического союза:

— во всех пяти странах нет единой ставки НДС, выделены льготные ставки либо условия освобождения от уплаты налога на добавленную стоимость,

— во всех странах-членах ЕАЭС НДС взимается по месту постановки на учет,

— суммы НДС, уплаченные по ввезенным из стран-членов ЕАЭС товарам, подлежат вычетам в общем порядке,

— право на вычет НДС возникает у налогоплательщика-импортера не ранее периода, в котором НДС по ввезенным товарам уплачен и отражен в соответствующих налоговой декларации и заявлении о ввозе товаров.

В части отличий в налоговом законодательстве государств, входящих в состав Евразийского экономического союза, регулирующем порядок взимания НДС можно отметить:

— существенное различие ставок по налогу на добавленную стоимость при импорте из государств Евразийского экономического союза. Особенностью является наличие пониженной ставки по налогу на добавленную стоимость в 10% в Республике Беларусь и Российской Федерации на группы товаров социального назначения, в налоговом законодательстве Казахстана похожие нормы отсутствуют;

— особенности определения сумм налога на добавленную стоимость внутри государства и определения сумм НДС при перемещении товара между странами ЕАЭС;

— различия при взимании налога на добавленную стоимость при импорте из государств-участников ЕАЭС и взимания внутри государства в рамках одного государства-члена ЕАЭС;

— отсутствие единых форм документов, подтверждающих перемещение товаров, работ, услуг через границы государств-участников ЕАЭС;

— не все страны-участницы Евразийского экономического союза используют счета-фактуры при оформлении;

— различны структуры налогов разных стран — участниц ЕАЭС, в связи, с чем страна может менять ставку НДС в целях более выгодного экономического положения за счет увеличения других налогов, не меняя при этом общей налоговой нагрузки на налогоплательщиков. В связи, с чем можно утверждать о политико-экономической составляющей данного налога;

— при относительном единстве способов обеспечения уплаты налогов, ответственности за нарушения налогового законодательства порядок их применения отличен в каждой из стран — участниц ЕАЭС.

При вступлении в ЕАЭС в условиях отмены таможенного контроля функции контроля над порядком уплаты НДС полностью перешли к налоговым органам стран — участниц ЕАЭС. Разработана нормативная база в этой области направленная на взаимодействие налоговых органов стран в отношении передачи своевременной, достоверной и полной информации.

Проблемы применения налога на добавленную стоимость в рамках Евразийского экономического союза:

- Разная терминология при определении объектов обложения НДС, разный перечень составляющих объектов обложения НДС, а также объектов, не являющихся объектами обложения НДС

- Различные условия применения налоговых вычетов (зачета) сумм НДС, а также различные методы исчисления сумм НДС, подлежащих вычетам (зачету);

- Значительная дифференциация применяемых в государствах — членах Евразийского экономического союза ставок по НДС (12%, 18%, 20%)

Учитывая особую важность НДС при осуществлении внешней торговли, для решения проблем унификации налогового законодательства стран-членов Евразийского экономического союза необходимо:

- Использовать единообразную терминологию при определении объектов обложения по налогу на добавленную стоимость (за основу может быть взят опыт Республики Казахстан, а именно — облагаемый оборот и облагаемый импорт);

- Закрепить идентичный перечень составляющих объектов обложения налогом на добавленную стоимость, а также объектов, не являющихся объектами обложения НДС;

- Предусмотреть возможность установления налоговым законодательством особенностей определения налоговой базы при реализации товаров (работ, услуг) по регулируемым ценам (тарифам);

- Установить идентичный способ определения налоговой базы при импорте товаров на таможенную территорию. За основу могут быть взяты нормы Налогового кодекса Республики Казахстан, согласно которым налоговая база определяется как сумма таможенной стоимости импортируемых товаров, определяемой в соответствии с таможенным законодательством соответствующего государства, а также подлежащих уплате в бюджет при импорте сумм налогов, сборов (пошлин) на импорт, за исключением налога на добавленную стоимость;

- Определить унифицированные условия применения налоговых вычетов (зачета) сумм налога на добавленную стоимость, а также использовать унифицированные методы исчисления сумм налога на добавленную стоимость, подлежащих вычетам (зачету);

- Ввиду значительной дифференциации применяемых в государствах — членах Евразийского экономического союза ставок по налогу на добавленную стоимость (12%, 18%, 20%) оправдано принять меры с целью постепенного выравнивания ставок налога на добавленную стоимость и установлению единой минимальной ставки в 9%-ом размере.

По нашему мнению, достижение конкурентоспособности национальной экономики возможно и необходимо осуществлять за счет применения унифицированного налогового законодательства. На сегодняшний день имеются небольшие резервы в области создания благоприятного налогового климата и повышения конкурентоспособности казахстанской экономики, но в основном это касается не столько снижения налоговых ставок, сколько расширения налоговой базы путем сокращения неэффективных налоговых льгот, совершенствования административных процедур, прозрачности и стабильности налогового законодательства.

В целом унификация будет способствовать формированию единых начал и принципов правового регулирования интеграционных отношений, обеспечит одинаковые условия работы для субъектов хозяйствования, и в конечном итоге будет содействовать экономической интеграции государств — членов Евразийского экономического союза.

ГЛАВА 3. СОВЕРШЕНСТВОВАНИЕ МЕХАНИЗМА ВЗИМАНИЯ НДС ПРИ ОСУЩЕСТВЛЕНИИ ВНЕШНЕЭКОНОМИЧЕСКИХ СДЕЛОК В УСЛОВИЯХ СОЗДАНИЯ ЕАЭС

3.1. Зарубежный опыт взимания и уплаты НДС

Налог на добавленную стоимость – сравнительно «молодой» платеж, который возник во второй половине прошлого столетия (теоретические разработки касательно его исчисления и взимания впервые были представлены во Франции). НДС изначально был направлен на стимулирование экспортных операций. Несмотря на первоначальную сложность и затратность внедрения порядка взимания НДС, он действительно компенсировал реальные и потенциальные потери от экспорта.

Во Франции НДС – косвенный налог, который обеспечивает порядка 40-45% всех налоговых поступлений. НДС взимается со всех товаров и услуг (19,6%); со всех предметов роскоши, алкоголя и табачной продукции (22%); с книжной продукции (7%, сокращенная ставка); с товаров первой необходимости (5,5%).

От уплаты НДС освобождены медикаменты, образовательные услуги, страховая деятельность, казино, лотереи и благотворительная деятельность.

Косвенным характером обладает НДС и в Италии, где начал взиматься благодаря принятому декрету Президента Италии в 1972 году. НДС в Италии – это разница между суммой налога, уплаченного за приобретенные товары и услуги, и суммой налога, полученного за реализованные товары и услуги. Базовая ставка НДС – 20%, однако, в отношении некоторых товаров, работ и услуг действуют сокращенная ставка в размере 4% (товары первой необходимости, печатной продукции, издательских услуг). Размер ставки в 10% применяется в отношении мясных и рыбных продуктов. Нулевая ставка НДС действует в отношении экспортных операций.

В условиях создания ЕАЭС весьма интересным представляется опыт исчисления и взимания НДС в странах-участницах, поскольку их разработки могут оказаться полезными для совершенствования налоговой системы России и таможенно-тарифного регулирования.

В Республике Армения НДС взимается в соответствии с Законом Республики от 14 мая 1997 года «О налоге на добавленную стоимость».

НДС облагается ввоз товаров в таможенном режиме – ввоз товаров для свободного обращения. НДС по ввозимым на внутреннюю территорию Республики Армения товарам исчисляется и взимается таможенными органами на границе Республики Армения, за исключением:

- товаров, ввозимых организациями и индивидуальными предпринимателями, включенных в утвержденный законом перечень, на ввоз которых ставка таможенной пошлины установлена 0 % и которые не облагаются акцизным налогом;

- товаров, поставляемых иностранными государствами, межправительственными организациями, международными, иностранными и общественными (включая благотворительные), религиозными и иными организациями Республики Армения аналогичного характера, отдельными благотворителями в рамках программ гуманитарной помощи и благотворительных программ.

Для импортируемых в Республику Армения товаров, облагаемых НДС в момент ввоза, считается общая сумма их таможенной стоимости, таможенной пошлины и акцизного налога. Ставка НДС установлена 20 %.

При ввозе товаров, классифицированных по кодам ТНВЭД, перечисленным в статье 6.1 Закона Республики Армения «О налоге на добавленную стоимость», производится отсрочка уплаты сумм НДС сроком:

- на один год, если таможенная стоимость этих товаров составляет менее 70 млн драмов;

- на два года, если таможенная стоимость ввозимых товаров превышает 70 млн драмов;

- на три года, если таможенная стоимость ввозимых товаров превышает 300 млн драмов.

При ввозе товаров в рамках выбранных постановлением Правительства Республики Армения инвестиционных программ организаций и индивидуальных предпринимателей, превышающих 300 млн драмов, но не классифицированных по кодам ТНВЭД, перечисленных в статье 6.1 Закона Республики Армения «О налоге на добавленную стоимость», производится отсрочка на 3 года уплаты НДС, исчисленного таможенными органами.

При расчете налога на добавленную стоимость объектами налогообложения в Республике Беларусь считаются:

- выраженные в денежной форме суммы оборота при продаже товаров, работ, услуг и имущественных прав на территории Республики;

- стоимость товаров ввозимых на территорию Беларуси.

Плательщиками налога на добавленную стоимость признаются:

- юридические лица, в том числе иностранные, ведущие экономическую деятельность и вставшие на налоговый учет в Республике Беларусь;

- доверительные управляющие по оборотам связанным с управлением вверенным имуществом;

- индивидуальные предприниматели, в тех случаях, если объем выручки за квартал превысил установленную сумму, либо предприниматель сам начал производить выплату НДС;

- физические лица, в определенных законодательством случаях.

Для иностранных организаций, не состоящих на налоговом учете в Республике Беларусь, но осуществляющих деятельность на ее территории без открытия постоянного представительства обязанности по уплате НДС не возникает. Налог уплачивается приобретающими у таких предприятий товары и услуги белорусскими организациями и предпринимателями.

В настоящий момент в Республике Беларусь установлены следующие ставки налога на добавленную стоимость:

- 20 % — общая ставка при реализации товаров, работ, услуг, имущественных прав и при их экспорте;

- 10% — при реализации, произведенной в Республики Беларусь продукции растениеводства, животноводства, рыбоводства и пчеловодства;

- 10% — при ввозе в Республику продовольственных товаров и товаров для детей из утвержденного Президентом перечня;

- 9,09% или 16,67% — от продажи товаров по регулируемым розничным ценам с учетом НДС;

- 0,5% — при ввозе в Беларусь из государств — членов Таможенного союза алмазов и других драгоценных камней для производственных нужд;

- 0% — при экспорте за пределы Республики Беларусь товаров и услуг.

Налоговым периодом по НДС является календарный год. Отчетным периодом, по выбору плательщика, назначаются календарный квартал или календарный месяц. Налоговые декларации предоставляются плательщиками в инспекцию министерства по налогам и сборам не позднее 20 числа следующего за отчетным периодом месяца. Уплата производится, соответственно, не позднее 22 числа этого же месяца.

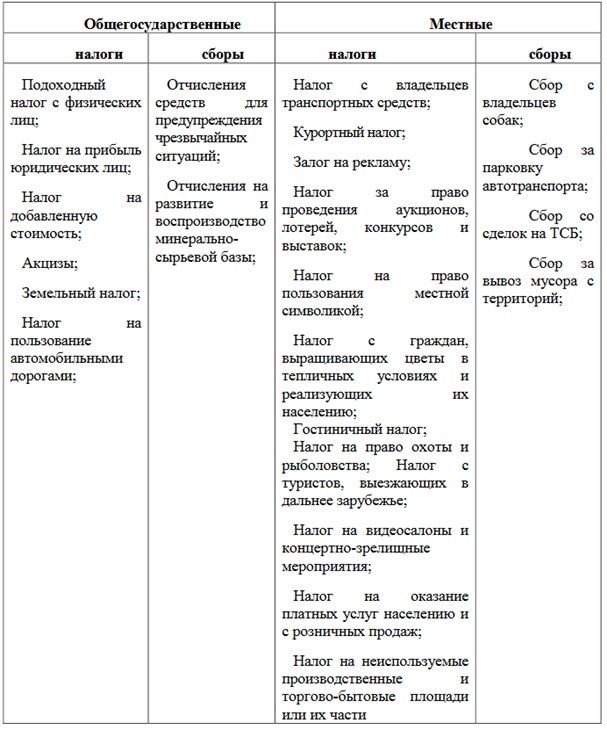

12 августа 2015 года Киргизия стала полноправным членом ЕАЭС, в первую очередь, это позволяет на территории Киргизии применять общие таможенные ставки ЕАЭС. Однако необходимо учитывать особенности налогообложения, которые сложились в стране. Так, в Киргизии действует двухуровневая система налогообложения, включающая общегосударственные и местные налоги (Табл. 1).

Налог на добавленную стоимость в Киргизии является основным косвенным налогом и базовым источником доходов бюджета страны. Налоговый кодекс Киргизии содержит указание на принцип страны назначения, согласно которому налог на товары и услуги взимается в стране потребления. И.А. Дрожжина отмечает, что в настоящее время НДС не способствует полноценному охвату налогооблагаемой базы, поэтому может стать причиной непропорционального распределения налогового бремени между субъектами хозяйствования.

Ставка налога на добавленную стоимость в Киргизии составляет 12%, хотя ранее была 20 процентов, кроме того, в последние годы власти страны существенно сократили количество налогов – из 16 общегосударственных налогов осталось только восемь основных. Некоторые специалисты и аналитики в прошлом году высказывались о том, чтобы снизить размер ставки НДС вдвое, то есть зафиксировать 6 процентов. Названное предложение направлено, в первую очередь, на привлечение иностранных импортеров, которые находят привлекательной налоговую систему Казахстана. Так, С. Пономарев отметил, что Киргизия является небольшим государством, поэтому у нее должны иметься какие-либо значимые преимущества на фоне других государств ЕАЭС. Введение пониженной ставки НДС позволит улучшить инвестиционный климат страны, излечить ее экономику, укрепить рыночные отношения без потерь в доходной части бюджета.

Таблица 1. Налоговая система Киргизии

В Республике Казахстан в последние годы большая работа была проведена над снижением налоговых ставок, что связано с поддержкой малого бизнеса и защитой интересов всех предпринимателей. Е. Каможнова отмечает, что в настоящее время в Казахстане самые низкие ставки по налогам среди стран СНГ. В мировом рейтинге Всемирного Банка, по результатам 2014 года Казахстан занял 18-е место среди стран мира по легкости налогового бремени. Это абсолютное лидерство среди стран СНГ, в то время как Россия разместилась только на 56-м месте. В рейтинге конкурентоспособности экономики World Competitiveness Scoreboard 2014 Казахстан занял 32-е место. Из всех стран СНГ и здесь он лидер.

НДС – весьма распространенный в Казахстане налог. Данный налог представляет собой отчисления в бюджет определенной части стоимости облагаемого оборота товаров, а также отчисления при импорте товаров. То есть, объектом налогообложения является облагаемый оборот и импорт. Общая ставка НДС – 12 процентов (п.1 ст.268 НК Республики Казахстан).

Плательщиками указанного налога являются индивидуальные предприниматели, юридические лица всех форм собственности и их структурные подразделения, кроме госучреждений, нерезиденты, создающие в Казахстане постоянные представительства. Однако ставка НДС при определенных условиях составляет 0 процентов, если речь идет (п.2 ст.268 НК Республики Казахстан):

– об экспорте;

– о международных перевозках;

– о горюче-смазочных материалах;

– по реализации на территорию СЭЗ по перечню товаров;

– по реализации товаров собственного производства при заключенном контракте на недропользование.

НДС можно не уплачивать в том случае, если в течение налогового периода величиной в 12 месяцев, размер оборота по реализации товаров не превышает законодательно установленного минимума – 15000 кратную величину месячного расчетного показателя. НДС можно уплачивать по различным периодам – каждый квартал, месяц или налоговый год.

Для малого бизнеса в Республике Казахстан предусмотрено использование двух специальных режимов налогообложения – на основе патента и на основе упрощенной декларации (3%). Упрощенной декларацией могут пользоваться компании, численность работников которой не превышает 50 человек, а доход не превышает 2800 МРОТ. Однако данный режим не могут использовать организации, которые получают доход за пределами Республики Казахстан, за исключением роялти, процентов или дивидендов. В отличие от российских налогоплательщиков, в Казахстане плательщики налогов могут дополнительно встать на учет в качестве плательщиков НДС. То есть, кроме пониженной ставки с доходов можно получить еще и вычет по налогу на добавленную стоимость.

Налоговые льготы могут получить и иностранные инвесторы, желающие организовать в Казахстане крупный бизнес. Главное условие для применения льгот – это инвестирование на сумму не менее 20 млн. долларов в одну из сфер, установленную законодателем Республики Казахстан. Подписанный по результатам договоренностей контракт позволяет инвестору получить полное освобождение от корпоративного подоходного и земельного налога на срок до 10 лет, от таможенных пошлин на срок до пяти лет, от налога на имущества на срок до 8 лет и на возмещение до 30% фактических затрат при проведении строительно-монтажных работ.

С точки зрения ведения бизнеса в Республике Казахстан выгодной представляется регистрация в специальной экономической зоне, которых создано уже десять на территории страны. Субъекты специальных экономических зон освобождены от уплаты практически всех налогов. Поэтому в рамках активного создания Евразийского экономического союза, подобного рода экономические зоны в Казахстане представляются очень выгодными для различных компаний и организаций, нацеленных на ведение как крупного, так и малого бизнеса. Дополнительно идет борьба в Казахстане с теневыми налоговыми схемами.

В тоже время налоговые органы Казахстана упорно борются с количеством разъяснительных и информационных писем, которым потом свойственно становится причиной судебных разбирательств. Законодатель старается прописывать все важные положения и существенные аспекты внутри Налогового кодекса, дабы все нормы применялись в одинаковой мере ко всем налогоплательщикам. В первую очередь, это делается еще и для того, чтобы снизить показатели коррупционного поведения среди налоговых органов.

Примечательно и то, что в Республике Казахстан ставки налога на добавленную стоимость ниже, чем в России, и составляют, в том числе и при импорте, 12 процентов. Налогоплательщикам в Казахстане следует встать на регистрационный учет по уплате НДС в том случае, если выручка в течение календарного года превышает лимит в 11 млн. рублей.

Таблица 2. Ключевые различия налоговых систем России и Казахстана

| Вид налога | Россия | Казахстан |

| Налог на прибыль (корпоративный подоходный налог) | Общая ставка — 20%. При этом 2% зачисляется в федеральный бюджет. Региональная ставка в размере 18% может быть снижена до 13,5% (п. 1 ст. 284 НКРФ) | Ставка налога — 20%. Освобождены от уплаты налога участники инвестиционных проектов и субъекты СЭЗ |

| НДФЛ с выплат в рамках трудовых отношений (индивидуальный подоходный налог) | Ставка НДФЛ равна 13% (п. 1 ст. 224 НКРФ) | 10% |

| НДС | В зависимости от вида операций, являющихся объектом обложения НДС, применяются следующие ставки: 0%, 10% и 18% (ст. 164 НКРФ) | 0% или 12% |

| Страховые взносы (социальный налог и социальные отчисления) | В общем случае работодатель должен исчислить страховые взносы по общему тарифу в размере 30% (в Пенсионный фонд РФ — 22%, в ФСС России — 2,9%, в ФФОМС — 5,1%) | Ставка социального налога составляет 11%, в отношении социальных отчислений — 5%. Однако социальные отчисления с доходов свыше 39 тыс. рублей в месяц не уплачиваются |

| Упрощенная система налогообложения (специальный налоговый режим на основе упрощенной декларации) | Налоговая ставка для налогоплательщиков с объектом «доходы минус расходы» — 15%. Однако по решению региональных властей она может быть уменьшена до 5% (п. 2 ст. 346.20 НКРФ). Ставка для субъектов УСН, выбравших объектом налогообложения «доходы», составляет 6% (п. 1 ст. 346.20 НКРФ) | Налоговая ставка составляет 3% с полученных доходов |

| НДФЛ с дивидендов (индивидуальный подоходный налог) | В отношении дивидендов, полученных физлицами, являющимися налоговыми резидентами России, — 13% (п. 4 ст. 224 НКРФ), не являющимися резидентами — 15% (п. 3 ст. 224 НКРФ) | ИПН при выплате дивидендов отсутствует после трехлетнего срока владения долей |

Таким образом, НДС в большинстве стран мира отнесен к категории косвенных налогов, играющих ключевую роль в наполнении бюджетов государств. В Казахстане, как одной из стран-участниц ЕАЭС, налог на добавленную стоимость исчисляется и взимается по более выгодной и удобной ставке, что делает государство привлекательным для иностранных инвесторов и субъектов хозяйствования.