3.2. Оценка эффективности механизма взимания НДС на территории Российской Федерации

В Российской Федерации налоги и сборы взимаются на федеральном, региональном и местном уровне. Пункт 4 ст. 1 НК РФ относит к законодательству субъектов Российской Федерации о налогах и сборах законы субъектов Российской Федерации о налогах, которые не противоречат действующему НК РФ. Нормативные акты муниципальных образований в сфере налогообложения касаются исключительно местных налогов и сборов, и принимаются представительными органами муниципальных образований (п. 5 ст. 1 НК РФ).

Субъекты федерации вправе формировать свое законодательство о налогах и сборах. А.В. Демин приводит следующее определение законодательства о налогах и сборах субъектов Российской Федерации – это совокупность актов законодательства субъекта федерации, которые регламентируют правила и порядок установления, взимания и введения сборов и налогов на территории определенного субъекта Российской Федерации.

Фактически законодательство о налогах и сборах субъектов федерации можно именовать региональным законодательством о налогах и сборах. Законодательство о налогах и сборах субъектов федерации состоит из принятых законов и других правовых актов субъектов федерации, которые были приняты в соответствии с НК РФ.

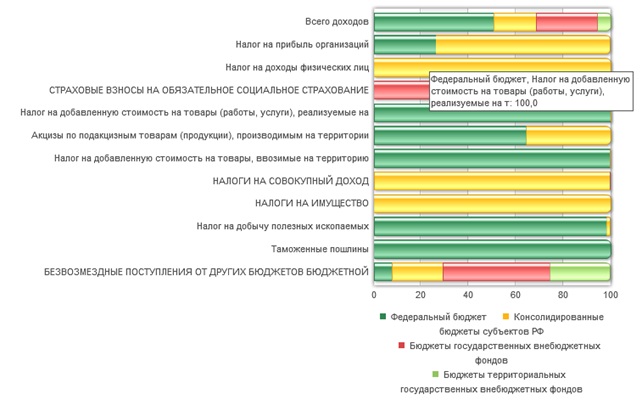

Следует отметить, что в формировании доходов федерального бюджета решающую роль играют именно налоговые поступления. Из всего многообразия налогов, которые установлены в российской налоговой системе, решающую роль в формировании доходов бюджетной системы играют четыре налога – налог на прибыль, налог на доходы физических лиц, налог на добавленную стоимость и налог на добычу полезных ископаемых.

Налог на добавленную стоимость представляет собой федеральный косвенный налог, являющийся надбавкой к цене товара. Порядок исчисления и взимания НДС регулируется гл. 21 НК РФ.

Плательщиками данного налога признаются все без исключения организации, независимо от формы собственности, вида деятельности, организационно-правовой формы или численности работников. Организация обязана иметь статус юридического лица, осуществлять коммерческую или иную экономическую деятельность, которая связана с взиманием НДС. При определенных обстоятельствах плательщик может быть освобожден от уплаты НДС. Так, освобождаются от уплаты названного налога юридические лица и индивидуальные предприниматели, которые за три предшествующих, последовательных календарных месяца имели общую сумму выручки менее 2 млн. рублей. Данное правило не действует в отношении обязанностей, связанных с уплатой НДС при ввозе товара в Россию, а также в отношении лиц, которые реализуют подакцизные товары. Право на освобождение в течение 10 лет от обязанностей налогоплательщика имеют организации – участники проекта по осуществлению исследований, разработок и коммерциализации их результатов в инновационном центре «Сколково». Указанное освобождение не применяется в отношении обязанностей плательщика НДС, возникающих в связи с ввозом товаров на российскую таможенную территорию.

НДС – весьма сложный для исчисления налог, поскольку облагаемый оборот при его уплате тяжело определить как с экономической, так и с чисто технической точки зрения. По сути, названный налог допускает изъятие в бюджет части добавленной стоимости на всех стадиях производства. Добавленной стоимостью следует именовать разницу между стоимостью реализованных товаров, работ и услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения. Объектом НДС выступает оборот по реализации товаров, работ и услуг.

Реализацией товаров (работ, услуг) признается передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе; передача на территории Российской Федерации товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций; выполнение строительно-монтажных работ для собственного потребления; ввоз товаров на таможенную территорию Российской Федерации.

При этом предусмотрено и положение, когда предприятие приобретает товар на стороне, а затем реализует его. Эта операция также является оборотом и соответственно объектом налогообложения. Ввоз товаров на территорию РФ в соответствии с налоговым законодательством приравнивается к реализации товаров, работ и услуг и подлежит обложению НДС.

Налоговым кодексом РФ предусмотрен широкий перечень операций, освобождаемых от налога на добавленную стоимость.

Не подлежит налогообложению предоставление арендодателем в аренду на территории Российской Федерации помещений иностранным гражданам или организациям, аккредитованным в Российской Федерации. Названная льгота применяется в случаях, если законодательством соответствующего иностранного государства установлен аналогичный порядок в отношении граждан РФ и российских организаций, аккредитованных в этом иностранном государстве, либо если такая норма предусмотрена международным договором (соглашением) Российской Федерации.

Не подлежит налогообложению реализация (а также передача, выполнение, оказание для собственных нужд) на территории Российской Федерации: медицинских товаров отечественного и зарубежного производства по перечню, утверждаемому Правительством РФ; медицинских услуг, оказываемых медицинскими организациями и (или) учреждениями, в том числе врачами, занимающимися частной медицинской практикой, за исключением косметических, ветеринарных и санитарно-эпидемиологических услуг; услуг по уходу за больными, инвалидами и престарелыми, предоставляемых государственными и муниципальными учреждениями социальной защиты лицам, необходимость ухода за которыми подтверждена соответствующими заключениями органов здравоохранения и органов социальной защиты населения; услуг по содержанию детей в дошкольных учреждениях, проведению занятий с несовершеннолетними детьми в кружках, секциях (включая спортивные) и студиях; продуктов питания, непосредственно произведенных студенческими и школьными столовыми, столовыми других учебных заведений, столовыми медицинских организаций, детских дошкольных учреждений и реализуемых ими в указанных учреждениях, а также продуктов питания, непосредственно произведенных организациями общественного питания и реализуемых ими указанным столовым или указанным учреждениям; услуг по сохранению, комплектованию и использованию архивов, оказываемых архивными учреждениями и организациями; услуг по перевозке пассажиров городским пассажирским транспортом общего пользования, морским, речным, железнодорожным или автомобильным транспортом в пригородном сообщении при условии осуществления перевозок пассажиров по единым тарифам с предоставлением всех льгот на проезд, утвержденных в установленном порядке и другие.

Перечень операций, не подлежащих обложению налогом на добавленную стоимость, а также круг субъектов, деятельность которых не относится к объектам льготного налогообложения, являются закрытыми и расширенной трактовке не подлежат. Как видим, операции, освобождаемые от налогообложения, имеют два разных правовых режима: императивный и уполномочивающий.

К первой группе относятся операции, освобожденные от налогового учета в силу правовых норм:

- реализация на территории Российской Федерации определенных видов медицинских товаров по перечню, утверждаемому Правительством РФ;

- медицинские услуги, оказываемые медицинскими организациями, кроме косметических, ветеринарных и санитарно-эпидемиологических услуг;

- услуги по уходу за больными, инвалидами и престарелыми;

- услуги по содержанию детей в дошкольных учреждениях;

- услуги некоммерческих образовательных учреждений;

- продукты питания, произведенные студенческими и школьными столовыми; некоторые виды услуг по перевозке пассажиров и т. д.

Ко второй группе операций, освобождаемых от налогообложения, относятся следующие операции:

- реализация предметов религиозного назначения; реализация товаров (работ, услуг), производимых общественными организациями инвалидов, учреждениями социальной защиты или социальной реабилитации населения;

- осуществление некоторых банковских операций;

- реализация изделий народного художественного промысла; оказание услуг по негосударственному пенсионному страхованию; оказание услуг членами коллегий адвокатов и т.д.

Сущность уполномочивающего режима заключается в наличии у налогоплательщика права, но не обязанности, отказаться от освобождения перечисленных операций от обложения налогом на добавленную стоимость.

Предоставленное юридическому налогоплательщику право самостоятельно принимать решение об освобождении перечисленных в п. 3 ст. 149 НК РФ объектов от НДС обусловлено высокой общественной значимостью этих операций, осуществлением их, как правило, социально незащищенными группами населения либо возможностью снижения цены товара за счет отсутствия в ее составе косвенного налога. При этом не допускается выборочное освобождение от налогообложения, зависящее от каких-либо критериев покупателя (приобретателя) соответствующих товаров (работ, услуг). Отказ от налогообложения возможен только на срок не менее одного года и реализуется путем представления юридическим плательщиком НДС заявления в налоговый орган по месту регистрации.

По общему правилу налог уплачивается единовременно в полной сумме. Налогоплательщики перечисляют налог в бюджет по месту постановки на учет в налоговом органе, а налоговые агенты – по месту своего нахождения.

По состоянию на 1 марта 2015 года налог на добавленную стоимость на 100% включен в структуру поступлений в консолидированный бюджет страны. Размер НДС на указанную дату на товары, которые реализуются на территории России, составил 351,34 млрд. рублей. Несколько ниже оказался размер НДС на товары, ввозимые на территорию России – 249,25 млрд. рублей.

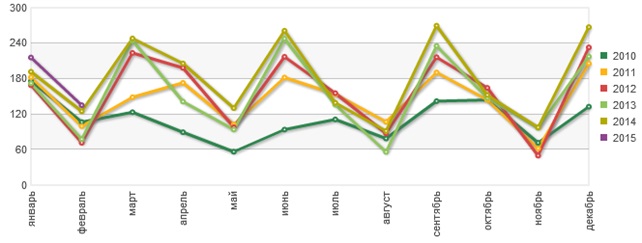

За последние четыре года (2012-2015 годы) наблюдается отчетливый рост показателей налога на добавленную стоимость на товары, реализуемые на территории России (Рисунок 5). Так, только в январе 2015 года в федеральный бюджет России поступило 215,86 млрд. рублей (в 2014 году – 191,98, в 2013 году – 172,29, в 2012 году – 169,12).

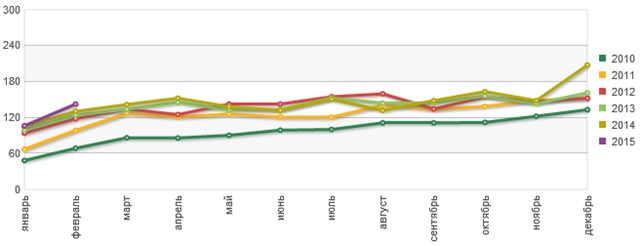

Нацеленность бывших постсоветских стран на улучшение экономической ситуации и облегчение экспортно-импортных операций привела к тому, что с 2012 года в России стали стремительно расти темпы поступления НДС на товары, ввозимые на территорию Российской Федерации (Рисунок 6). Так, если данный показатель составлял 1 января 2011 года – 67,41 млрд. рублей, то в 2012 году – уже 94,08%. В 2013 году динамика роста продолжила оставаться стабильной и в январе составляла 98,99 млрд. рублей (1.01.2014 года – 104,95, 1.01.2015 – 106,47).

Стоит напомнить, что уплате подлежит разница между «выставленными» и «полученными» счетами-фактурами. На практике выходит не такая уж большая сумма. Именно поэтому, предприятия, применяющие ОСН, не желают работать с льготниками. Последние не уплачивают НДС, а, следовательно, не могут его и возмещать. Однако льготников по НДС с каждым годом делается всё больше. Некоторые крупные предприятия открывают небольшие компании для осуществления только одного вида деятельности, который является льготным.

Главным плюсом работы без НДС является то, что количество отчётности уменьшается в разы. НДС самый неоднозначный налог в России, и порой даже опытные бухгалтеры путаются с начислением.

Однако есть и минусы в работе на льготном режиме. Главный – это невозможность работать с крупными покупателями и заказчиками. Дело в том, что, если организация работает без НДС, то она его не возмещает. Крупные заказчики и покупатели «теряют» те суммы налога, которые не возмещает льготник.

Рассмотрим к примеру:

ООО «Бета» применяет ОСН, а ООО «Альфа» – льготник. ООО «Бета» купило и ООО «Альфа» товар на сумму 1 180 рублей (НДС – 180 рублей). Так как ООО «Альфа» является льготником и не уплачивает НДС, то и выставить счёт-фактуру с суммой налога они не могут. Следовательно, ООО «Бета» «потеряло» 180 рублей – их придётся уплачивать самим.

Можно добровольно «уйти» с льготного режима, просчитав все плюсы и минусы работы на нём. Об этом задумываются, когда на «горизонте маячит выгодный контракт». Большие суммы доходов «перекрывают» все минусы работы на НДС – ежеквартальной сдачи отчётности и ведение журналов по учёту счётов-фактур.

3.3. Пути совершенствования процедуры начисления и взимания НДС в условиях создания ЕАЭС

Изменений в налоговую систему Российской Федерации только за последний год было внесено достаточно много. Учитывая особенности построения налоговой системы в зарубежных странах, хотелось бы обратить внимание на тот положительный опыт, который сложился в некоторых странах-участницах ЕАЭС (например, в Казахстане), но еще не в полной мере использован Россией.

Например, налог на прибыль (корпоративный подоходный налог) в Казахстане достаточно гибкий. В России, как и в Республике Казахстан, ставка по налогу составляет 20%, однако, в Казахстане от его уплаты освобождаются участники инвестиционных проектов и свободных экономических зон. В России практика создания полноценной свободной экономической зоны нашла свое отражение только с вхождением Республики Крым в состав субъектов федерации. Хотя в России и Казахстане ставка уплаты налога одинаковая, но возможностей для его экономии в Казахстане существенно больше. Что интересно, в Казахстане участники свободных экономических зон могут на срок до десяти лет освободиться от уплаты всех налогов, в России на сегодняшний день такие долгосрочные льготные режимы не применяются. Хотя, по нашему мнению, подобную практику можно использовать в целях совершенствования российской налоговой системы и привлечения иностранных инвесторов. Например, в России можно установить определенный предел инвестиционных вложений (в размере 15-20 млн. долларов), при котором налогоплательщик будет освобожден от уплаты налогов на длительный срок – до 8-10 лет.

При этом следует отметить, что гибкая ставка корпоративного налога применялась в Казахстане не сразу, ранее он был выше – 30 процентов, но регулярная работа над снижением налогового бремени сделала свое дело, и теперь для многих, в том числе и для российских предпринимателей, осуществление своей экономической деятельности в Казахстане представляется более выгодной. Налог на доходы физических лиц в России выше, чем индивидуальный подоходный налог в Казахстане, ставка по нему составляет 13 и 10 процентов соответственно. Что касается налога на добавленную стоимость, то России его ставка составляет 0, 10 и 18 процентов. В Республике Казахстан ставка НДС составляет 0, либо 12 процентов. Получается достаточно большая разница, и экономия для налогоплательщиков.

Еще большую экономию имеют те налогоплательщики, которые уплачивают в Республике Казахстан социальный налог вместо страховых взносов в Российской Федерации. В Казахстане размер страховых взносов составляет 11%, в то время как в России – 30 процентов. Социальные отчисления в России составляют 5%, хотя их уплаты можно избежать, если ежемесячный доход выше 30 тыс. рублей. Дополнительно социальные отчисления в Казахстане уплачиваются и работниками. Но, в общей сумме, уплачиваемые в Казахстане 22% меньше, нежели установленные в России 30 процентов.

Говоря о выплате дивидендов, следует отметить, что в Казахстане физическое лицо-учредитель компании в течение трех и более лет, уплачивает налог с доходов от дивидендов по нулевой ставке. В России же налог с доходов физических лиц на дивиденды ранее составлял 9%, к 2015 году вырос до 13 процентов. В Казахстане же после трех лет ставка уплаты индивидуального подоходного налога с дивидендов составляет 0 процентов.

Действительно, по легкости налогового бремени Республика Казахстан существенно обгоняет Россию, что свидетельствует о более гибкой, эффективной и стабильной налоговой системе. Учитывая основные направления налоговой политики для Российского государства, предполагается, что налоговая система страны будет совершенствоваться из года в год, в первую очередь, путем проведения различных налоговых маневров. Однако сложившаяся ситуация в российской налоговой системе свидетельствует о том, что далеко не все ставки налогов регулярно уменьшаются (например, выше мы уже указали, что налог с доходов от дивидендов в России к 2015 году вырос). По нашему мнению, Россия может перенять у Республики Казахстан множество новшеств при реформировании налоговой системы. В России Правительство регулярно издает основные направления развития налоговой политики вместо того, чтобы разработать долгосрочную Концепцию совершенствования налоговой системы (по примеру Республики Казахстан), которая позволит устранить сложившиеся противоречия, отчасти, повлияет на снижение налогового бремени для плательщиков.

Кроме того, среди российских исследователей бытует мнение о том, что эффективность и стабильность налоговой системы России зависит от качества осуществляемого налогового контроля. Российский законодатель пошел иным путем и ввел институт налогового мониторинга, который направлен на проверку правильности, своевременности и полноты уплаты налогов и сборов. Мониторинг отличается от контроля тем, что инициатором такой проверки выступает организация. Для проведения мониторинга требуется заключение соглашения между налоговым органом и заинтересованной организацией, для которой мониторинг выгоден еще и тем, что инспекция не вправе проводить выездные проверки в отношении таких организаций (ч.5.1 ст.89 НК РФ). Также налоговый мониторинг позволяет налогоплательщикам обращаться в налоговые органы с письменными запросами, если возникают неоднозначные вопросы в сфере налогообложения. Если налогоплательщик будет придерживаться мнения, высказанного налоговым органом, то в дальнейшем это позволит ему избежать ответственности в случае нарушения законодательства РФ о налогах и сборах (ст.105.30 НК РФ). Примечательно то, что не все отечественные исследователи поддерживают нововведение, связанное с проведением налогового мониторинга. Например, по мнению С. Молчанова, указанная норма способна стать причиной резкого возрастания коррупционного поведения в налоговых органах, ведь обозначение контролирующим налоговым органом своей позиции по конкретной сделке не только не сократит разъяснительную работу, а скорее станет причиной ее резкого возрастания.

Однако по нашему мнению, отказываться от налогового мониторинга нельзя, ведь он позволяет получать от налоговых органов разъяснения по некоторым вопросам, соответственно, полученный ответ будет применим к конкретному налогоплательщику в строго определенной ситуации. Именно налоговый мониторинг позволит избавиться налоговым органам от устоявшейся практики ведения разъяснительной работы, при которой одно информационное письмо может применяться всеми налогоплательщиками сразу, без учета произошедших изменений в действующем законодательстве о налогах и сборах. Думается, что для быстрейшего внедрения и закрепления мониторинга в России необходимо разработать определенный План действий, который бы содержал примерный алгоритм осуществления налогового мониторинга.

Отметим, что в настоящее время в Казахстане идет планомерная борьба с коррупцией в налоговых органах – особое внимание обращается на постоянный рост разъяснительных и информационных документов, которые, в дальнейшем, становятся причиной споров и, отчасти, противоречат действующему законодательству Казахстана о налогах и сборах. Искаженное толкование законодательных предписаний налоговыми органами может свести к нулю все старания при построении налоговой системы. Думается, что России также следует начать работу над снижением количества разъяснительных документов и информационных писем. Следует исключить из НК РФ норму ст. 34.2, которая позволяет финансовым органам давать разъяснения по налоговым законам.

Российский законодатель предпринял действия в отношении индивидуальных предпринимателей, упростив для них налоговую отчетность. Так, в 2014 г. Банком России утверждено Указание № 3210-У, которое позволяет индивидуальным предпринимателям в 2015 году не оформлять приходные и расходные ордера, не устанавливать лимит кассы и не вести кассовую книгу. С одной стороны, отказ от ведения кассовых операций предпринимателями экономит время и силы, которые затрачиваются на осуществление этой процедуры. Но, с другой стороны, отказавшись от выписки операций, связанных с расходами и приходами, предприниматель лишает себя возможности точно знать, на какие цели были истрачены денежные средства. Отсутствие кассовых документов не позволяет контролировать деятельность сотрудников, соответственно, не удастся вести и кассовую книгу.

По нашему мнению, подобные изменения упрощают, в некоторой мере, документальный оборот налогоплательщиков, но в тоже время не исключают возможность возникновения споров между налоговыми органами и налогоплательщиками. Кроме того, считаем, что упростить налоговую отчетность следует для всех налогоплательщиков, ведь в некоторых случаях объем деклараций достигает 50-80 страниц, и на каждой из страниц налоговым органом могут быть обнаружены ошибки с последствиями, вплоть до уголовной ответственности. То есть, требуется создать равные условия для всех категорий налогоплательщиков, что позволит повысить их заинтересованность в добросовестном выполнении предусмотренных НК РФ обязанностей, ведь в настоящее время налоговая нагрузка распределена неравномерно. Получается, что одним налогоплательщикам законодатель позволил отказаться от ведения дополнительной документации, а другим – нет; в свободных экономических зонах налогоплательщики функционируют во всех направлениях по сниженным налоговым ставкам, в остальной части России налоговое бремя может только усилиться. На практике предполагается, что налоговая система России должна быть эффективной и гибкой на территории всего государства, кроме того, ей требуется быть равномерной, ведь от своевременной уплаты налогов зависит наполняемость бюджетов.

Полагаем, что российскому законодателю следует ввести прогрессивную шкалу подоходного налога, ведь равномерность распределения доходов – одно из важных условий экономического развития любой страны. Высокое неравенство губительно для экономического роста, а долговременное сохранение такого состояния может привести к существенному обнищанию и деградации большинства населения. Во всем мире лица с более высокими доходами уплачивают более весомые налоги, а малообеспеченные слои населения пользуются льготами, либо вовсе освобождаются от налогообложения. Прогрессивная шкала налогообложения сделает налоговую систему Российской Федерации справедливой.

Также нам представляется разумным изменение методики расчета для российских налогоплательщиков, не имеющих льгот по налогу на добавленную стоимость. При расчете НДС за налоговую базу следует принимать не реализацию продукции, а входящую в нее добавленную стоимость, которая включает фонд оплаты труда, прибыль, амортизацию, и может быть определена по данным бухгалтерского учета. Заметим, что в Казахстане максимальный предел ставки по НДС составляет 12%, что на шесть процентов меньше, чем в России. Кроме того, льготы и вычеты по НДС могут получить практически все, поскольку законодателем закреплен широкий перечень оснований. России следует снизить ставки по НДС, ведь количество экспортно-импортных операций возрастает, а снижение НДС позволит снизить налоговую нагрузку, в первую очередь, для импортеров и иностранных инвесторов.

Таким образом, для совершенствования системы начисления и взимания налогов, в том числе НДС, в условиях создания и дальнейшего развития ЕАЭС, в первую очередь, необходимо проработать налоговые системы стран-участниц Союза. Так, налоговая политика Российского государства в настоящее время направлена на расширение стимулирующей роли налоговой системы с учетом необходимости поддержания сбалансированности бюджетной системы. Важнейшей задачей здесь является упрощение административных процедур при расчете и уплате налогов. Очень важна комплексность проведения реформы налоговой системы: все предусмотренные в ней механизмы должны запускаться одновременно и в полном объеме. Налоговая система является одним из главных элементов рыночной экономики. Она выступает главным инструментом воздействия государства на развитие хозяйства, определения приоритетов экономического и социального развития. В связи с этим необходимо, чтобы налоговая система России и других стран в составе ЕАЭС была так же адаптирована к новым общественным отношениям, соответствовала мировому опыту.

Заключение

На сегодняшний день практика применения НДС во всех странах одинакова, различаются только ставки и льготы. Необходимо отметить, что в области налогообложения ключевым вопросом, требующим решения и влияющим на увеличение экспортного потенциала страны, является совершенствование процедуры возврата налога на добавленную стоимость (НДС), поскольку возврат НДС при экспортных операциях является одним из существенных препятствий, с которым сталкиваются экспортеры стран ЕЭП, в частности России и Казахстана. Такого рода проблема существует и вследствие высоких ставок данного налога в указанных странах (в сравнении с Беларусью), поскольку он входит в рыночную цену продукции, то его уплата в значительной мере поднимает цену продукции, что снижает ее конкурентоспособность на внешних рынках. Унификация ставок данного налога позволит обеспечить условие осуществления предпринимательской деятельности хозяйствующими субъектами стран-партнеров по интеграции на территории ЕЭП на равных условиях.

В настоящее время косвенные налоги активно играют ведущую роль в формировании федерального бюджета. И НДС не является исключением. Из этого налога состоит большая часть доходной части бюджета нашей страны. Только из НДС состоит 40% дохода бюджета.

Из года в год поступления от НДС только увеличиваются. Это говорит о том, что в России появилось много крупных налогоплательщиков, которые не имеют налогового права применять льготные режимы.

Но в то же время с ростом поступлений НДС не уменьшается число уклонистов. За последние 5 лет их количество уменьшилось только на 2% – это «капля в море» по сравнению с их общим количеством. Ежегодный ущерб от деятельности таких компаний и ИП ежегодно составляет 30 млрд. рублей.

Российская Федерация является транзитным государством, которое тесным образом связано международными транспортными коридорами со странами Европы и Азии. Современные мировые процессы глобализации и интеграции влияют на интенсивность наращивания странами внешнеэкономических связей. С возрастанием количества субъектов внешнеторговой деятельности и расширением грузовых и пассажирских потоков обостряется проблема дальнейшего укрепления транснациональных отношений.

Подписанный главами России, Беларуси и Казахстана Договор о Евразийском экономическом союзе обозначил дальнейший вектор развития евразийской интеграции, которая направлена на поддержание и укрепление взаимовыгодного сотрудничества государств, входящих в состав ЕАЭС. Между тем, сам процесс создания ЕАЭС вызывает немало споров, в связи с необходимостью повышения его экономической эффективности для стран-участниц, что потребует снятия межстрановых барьеров, пересмотра специфики взимания и исчисления отдельных налогов.

В настоящее время приоритетом стран-участниц ЕАЭС является, прежде всего, создание стабильной налоговой системы и поддержание ее эффективности, что позволит обеспечить бюджетную устойчивость. Базовая цель налоговой политики – это поддержка малого и среднего бизнеса, инновационной деятельности с помощью внедрения и предоставления налоговых льгот, снижения уровня налогового бремени. Однако совокупность установленных законом налогов и сборов не способна в достаточной мере охарактеризовать налоговую систему страны, поскольку по своему содержанию она является достаточно сложной экономической категорией.

Решение вопроса совершенствования процедуры возврата НДС и унификации его ставок расширит круг потенциальных участников экспортной деятельности стран ЕЭП и обеспечит рост числа предприятий-экспортеров стран-участниц. Действующая в настоящее время система взимания НДС в рамках ТС имеет определенные недостатки, связанные с различными значениями налоговых ставок НДС, сжатыми сроками предоставления подтверждающих документов и большим документооборотом, что значительно затрудняет осуществление операций участниками ВЭД и, как следствие, снижает эффективность создания единой таможенной территории стран ТС.

Кроме того, необходимо решить и следующие проблемы:

а) следует установить лимиты ставки НДС для стран-участниц, учитывая при этом уровень их социально-экономического развития. Для создания относительно единообразной налоговой системы в странах-участницах потребуется также закрепить идентичный перечень объектов, которые составляют основу обложения НДС, и которые налогом не облагаются;

б) следует проработать вопросы унификации методов исчисления и определения налоговой базы при импорте товаров. Было бы разумно, если законодатели стран-участниц ЕАЭС унифицировали перечни документов, необходимых для подтверждения экспорта товаров, услуг и работ;

в) в ст. 68 ТК ТС представлен закрытый перечень оснований, согласно которым таможенный орган может вынести решение о правильности или ошибочности определения таможенной стоимости. Сложившаяся практика и теоретические исследования указывают на необходимость дополнения перечня еще одним основанием – «документальная неподтвержденность заявленных сведений о таможенной стоимости»;

г) дополнительная проверка заявленной цены контракта и таможенной стоимости может потребовать от таможенных органов осуществления ряда процедур, направленных, например, на получение сведений и информации от декларанта. Однако декларант не обязан самостоятельно заниматься подобным поиском, это лишь его право. По нашему мнению, статус контролирующих органов и участников внешнеэкономической деятельности в данном вопросе следует привести в соответствие, и направить на совместное сотрудничество, с целью полноценного и своевременного определения достоверной таможенной стоимости.

Список литературы

Нормативно-правовые акты

1. Договор о Евразийском экономическом союзе от 29 мая 2014г., вступил в силу 1 января 2015г.

2. Таможенный кодекс Таможенного Союза от 27 ноября 2009 г. № 17, в редакции от 2 января 2016 г. // Собрание законодательства РФ. – 2010. – № 50. – Ст. 6615.

3. Соглашение между Правительством РФ, Правительством Республики Беларусь и Правительством Республики Казахстан «Об определении таможенной стоимости товаров, перемещаемых через таможенную границу Таможенного союза» от 25 января 2008г.

4. Соглашение между Правительством РФ, Правительством Республики Беларусь и Правительством Республики Казахстан «О некоторых вопросах предоставления обеспечения уплаты таможенных пошлин, налогов в отношении товаров, перевозимых в соответствии с таможенной процедурой таможенного транзита, особенностях взыскания таможенных пошлин, налогов и порядке перечисления взысканных сумм в отношении таких товаров» (от 21 мая 2010);

5. Таможенный кодекс Таможенного Союза от 27 ноября 2009 г. № 17, в редакции от 2 янв. 2016 г. // Собрание законодательства РФ. – 2010. – № 50. – Ст. 6615

6. Договор о присоединении Республики Киргизии к Договору о Евразийском экономическом союзе от 29 мая 2014 года.

7. Федеральный закон от 8 дек. 2003 г. № 164-ФЗ, в редакции от 13 марта 2016 г. «Об основах государственного регулирования внешнеторговой деятельности» // Собрание законодательства РФ. – 2003. – № 50. – Ст. 4850.

8. Федеральный закон от 27 ноября 2010 г. № 311-ФЗ, в редакции от 19 марта 2016 г. «О таможенном регулировании в Российской Федерации» // Собрание законодательства РФ. – 2010. – № 48. – Ст. 6252.

9. Федеральный закон от 29 нояб. 2014 г. № 379-ФЗ, в редакции от 15 февр. 2016 г. «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с принятием Федерального закона «О развитии Крымского федерального округа и свободной экономической зоне на территориях Республики Крым и города федерального значения Севастополя» // Собрание законодательства РФ. – 2014. – № 48. – Ст. 6660.

10. Постановление Правительства Российской Федерации от 26 декабря 2011 г. № 1137, в редакции от 29 ноября 2014 г. «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» // Собрание законодательства РФ. – 2012. – № 3. – Ст. 417.

Литература

11. Бессарабова, А.В. О некоторых вопросах понятия «иностранные инвестиции» / А.В. Бессарабова // Актуальные вопросы российского права: сборник научных статей. – 2011. – Вып. 23. – С. 13-22.

12. Бублик В.А. Внешнеэкономическая политика современной России // Российский юридический журнал. – 2014. – № 5. – С. 50-55.

13. Васютченко И.Н. К вопросу о формировании внешнеэкономической стратегии России и её регионов в условиях глобализации // Вестник Таганрогского института управления и экономики. – 2012. – № 2. – С. 23-32.

14. Гафарова, Г.Р. Ценообразование: государственное регулирование, контроль и ответственность (финансово-правовой аспект): монография / под ред. Н.А. Саттаровой. – М.: Юрлитинформ, 2013. – 175 с.

15. Демин А.В. Специализированные нормы в механизме налогово-правового регулирования // Налоги. – 2014. – № 43. – С. 4-6.

16. Дмитриева Г.К. [и др.]. Правовое регулирование внешнеэкономической деятельности в условиях вступления Российской Федерации во Всемирную торговую организацию: Монография / под ред. Г.К. Дмитриевой. – М.: Норма; Инфра-М, 2013. – 448 с.

17. Доронина, Н.Г. Национальное законодательство и международное право как регуляторы иностранных инвестиций / Н.Г. Доронина// Цивилист. Научно-практический журнал. – 2009. – № 2. – С. 98-103.

18. Дудык, И.Н. Поощрение конкурентного поведения как метод государственного контроля над согласованными действиями субъектов хозяйствования / И.Н. Дудык // Право и государство: теория и практика. – 2013. – № 6 (102). – С. 105-112.

19. Жуков В.И. Социальная доктрина Российской Федерации // Уровень жизни населения регионов России. – 2005. – № 8-9. – С. 61-69.

20. Ильин А.Ю. Правовая характеристика элементов налога на добавленную стоимость // Финансовое право. – 2015. – № 5. – С. 22-32.

21. Исатиина, Г.Ю. Бухгалтерский учет – основа информационного обеспечения субъектов хозяйствования / Г.Ю. Исатиина // Тенденции и перспективы инновационного развития правовых, социально-экономических и управленческих исследований: материалы международной научно-практической конференции. – М., 2014. – С. 126-132.

22. Каможнова Е. Налоговая система: какой же она должна быть? // Казахстан: Экономика и жизнь – 2014. – № 3-4. – С. 24-26.

23. Канашевский В.А. Международное частное право: Учебник. – 2-е изд., доп. – М., 2013. – 256 с.

24. Красноперова, О.А. Налоговая система и налоговое законодательство – важнейшие элементы налогового механизма / О.А. Красноперова // Налоги. – 2012. – № 3. – С. 17-25.

25. Кустова М.В., Ногина О.А., Шевелева Н.А. Налоговое право России: Учебник. – М., 2009. – 396 с.

26. Лунц Л.А. Курс международного частного права: В 3 т. – М., 2012. – 525 с.

27. Молчанов С. Налоги за 14 дней. Экспресс-курс. – СПб.: Питер (Серия: Бухгалтеру и аудитору), 2013. – 155 с.

28. Налоговое право России. Особенная часть: Учебник / Отв. ред. Н.А. Шевелева. – М., 2014. – 269 с.

29. Нарышкин, С.Е. Привлечение иностранных инвестиций: экономическая стратегия и развитие регионов России / С.Е. Нарышкин. – М., 2009. – 411 с.

30. Николаев, И.С. Государственное регулирование предпринимательской деятельности в сфере недропользования в Российской Федерации (правовой аспект): автореф. дис. … канд. юрид. наук / И.С. Николаев. – М., 2013. – 25 с.

31. Пакерман, Г.А. Методы унификации права на примере правового регулирования иностранных инвестиций / Г.А. Пакерман // Журнал российского права. – 2009. – № 4. – С. 80-88.

32. Парыгина В.А. Российское налоговое право. Проблемы теории и практики. – М., 2005. – 336 с.

33. Пьянов, Н.А. Государственное регулирование как самостоятельная научная проблема / Н.А. Пьянов // Журнал российского права. – 2012. – № 5. – С. 60-66.

34. Федосеева Г.Ю. Международное частное право: Учебник. – 4-е изд., перераб., доп. – М.: Эксмо, 2015. – 445 с.

35. Шабров, Р.В. Информационное обеспечение привлечения иностранных инвестиций в РФ / Р.В. Шабров // Право и экономика. – 2010. – № 7. – С. 44-52.

36. Шишкин С.Н. Предпринимательско-правовые основы государственного регулирования экономики: автореф. дисс. докт. юрид. наук. – М., 2012. – 50 с.

Электронные ресурсы

37. Официальный сайт ЕАЭС — www.eaeunion.org

38. Официальный сайт Евразийской Экономической комиссии — www.eurasiancommission.org/

39. www.ved.gov.ru

40. Официальный сайт Федеральной таможенной службы России — www.customs.ru

41. АФК «Система» и дочерние предприятия. Консолидированная финансовая отчетность по состоянию на 31 декабря 2014, 2013, 2012 годов и за годы, закончившиеся на эти даты [Электронный ресурс]. – URL: http://www.sistema.ru/fileadmin/user_upload/media/464048/afk_sistema_gaap_cons_fs_12_13-r.pdf (дата обращения: 15.11.2015).

42. Ильясова А., Зиатдинов Э. Какие налоговые выгоды позволит получить ведение бизнеса в Казахстане. – URL: http://www.nalogplan.ru/article/3616-kakie-nalogovye-vygody-pozvolit-poluchit-vedenie-biznesa-vkazahstane (дата обращения: 15.04.2016).

43. Калюков Е. Moody’s резко ухудшило прогноз развития экономики России в 2016 году [Электронный ресурс]. – URL: http://www.rbc.ru/economics/28/08/2015/55e01d719a79478907091a58 (дата обращения: 15.11.2015).

44. Таможенные льготы при ввозе оборудования по соглашениям о разделе продукции могут быть отменены [Электронный ресурс]. – Режим доступа: http://vch.ru/event/view.html?alias=tamoghennye_lgoty_pri_vvoze_oborudovaniya_po_soglascheniyam_o_razdele_produkzii_mogut_byt_otmeneny(дата обращения: 15.11.2015).

45. Туров В. Можно ли использовать Казахстан для оптимизации налогообложения? – URL: http://blog.legalbis.ru/mozhno-li-ispolzovat-kazahstan-dlya-optimizatsii-nalogooblozheniya/ (дата обращения: 20.03.2016).

46. Уцына Е. 15 налоговых изменений в 2015 году [Электронный ресурс]. – URL: http://www.garant.ru/article/592675/ (дата обращения: 15.11.2015).