2.2. Основные принципы налогового контроля цен в РФ

Разработанный Министерством финансов Российской Федерации Закон №227-ФЗ привёл российское законодательство в области налогового контроля ТЦО в соответствие международным стандартам в этой сфере и ввёл более современные методы контроля цен в сделках между взаимозависимыми лицами. Установлен новый вид проверки – проверка полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами (далее – проверка ценообразования). Данная проверка не является ни выездной, ни камеральной налоговой проверкой. В законодательстве прямо указано на то, что контроль цен в контролируемых сделках на соответствие рыночным ценам не проводится в рамках выездных или камеральных налоговых проверок.

Федеральная налоговая служба (далее – ФНС) является федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов и, в частности, проводит налоговый контроль сделок между взаимозависимыми лицами путём проведения проверок ценообразования. Проверки ценообразования отнесены к компетенции Управления трансфертного ценообразования Центрального аппарата ФНС России.

Стоит отметить, что существуют признаки, на которые налоговые органы обращают особенное внимание при принятии решения о проведении налогового контроля, а именно: сделки между компаниями внутри холдинга через офшорную зону, высокий уровень прибыли или крупные убытки внутри холдинга, выплаты значительных вознаграждений за управленческие услуги, реструктуризация, которая включает сокращение либо закрытие одного из подразделений.

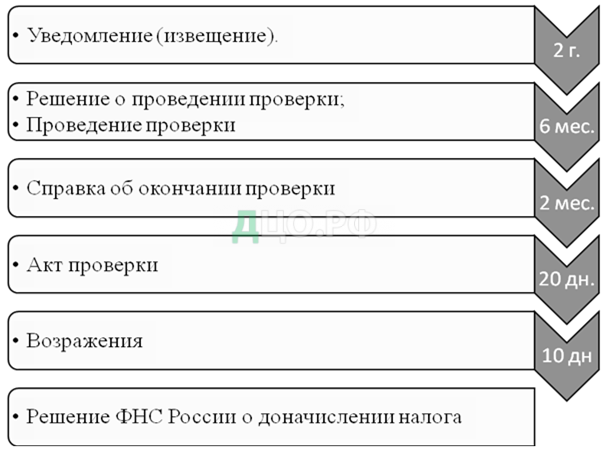

Порядок проведения налогового контроля ТЦО

Проверка ценообразования может быть назначена на следующих основаниях:

- Уведомление о совершенных контролируемых сделках – должно быть представлено самостоятельно не позднее 20 мая года, следующего за годом совершении сделки. Оно может быть исправлено при недостаточности информации или её неточности и дополнено налогоплательщиком. В случае нарушения срока подачи уведомления или указания в уведомлении недостоверных сведений предусмотрен штраф в размере 5 000 руб. Уведомление о контролируемой сделке направляется территориальным органом в ФНС России в электронном виде в течение 10 дней со дня его получения. Налогоплательщик должен представить в налоговый орган одно уведомление по всем контролируемым сделкам, совершённым за календарный год. В уведомлении должна содержаться следующая информация ознакомительного характера: год совершения сделки, предмет сделки, наименование контрагента, сведения о контрагенте (ИНН, гражданство), сумма доходов/расходов по сделке.

- Извещение территориального налогового органа – отправляется в ФНС России, если при проведении камеральной или выездной проверки территориальный налоговый орган выявил контролируемую сделку, о которой проверяемый налогоплательщик не представил уведомление, (налогоплательщик должен быть уведомлен о направлении извещения в ФНС России не позднее 10 дней с даты направления).

- Выявление контролируемой сделки в результате повторной выездной проверки, проведённой ФНС России в ходе контроля за деятельностью налогового органа, ранее осуществившего проверку данной организации.

- Признание сделки контролируемой судом по заявлению ФНС России, если есть достаточно оснований полагать, что данная сделка – часть группы однородных сделок, которые были совершены для того, чтобы создать условия, при которых данная сделка не отвечала бы признакам контролируемой сделки.

Решение о проведении проверки ценообразования выносит руководитель ФНС России или его заместитель не позднее дух лет с даты получения уведомления налогоплательщика или извещения территориального органа о контролируемой сделке. Налогоплательщик должен быть уведомлён о вынесении решения проводить в отношении него проверку ценообразования не позднее трёх календарных дней со дня принятия данного решения.

С 2014 г. проверкой ценообразования могут быть охвачены три года, предшествующие году вынесения решения о проведении данной проверки.

Максимальный срок проведения проверки ценообразования составляет двадцать один месяц. Причём, в общем случае проверка проводится в срок не превышающий шести месяцев. При необходимости выполнить экспертизу или перевести на русский язык документацию налогоплательщика, а также получить информацию от иностранных государственных органов шестимесячный срок проведения проверки (или двенадцатимесячный срок в случае максимального продления) может быть увеличен ещё на шесть месяцев. При неполучении информации от иностранных государственных органов проверка продлевается еще на три месяца.

На практике довольно часто ответа налоговых служб иностранных государств на запрос нужной ФНС России информации приходится ждать до полугода. Стоит сказать, что в рамках Евразийского экономического союза уже налажен автоматический обмен налоговой информацией, что ускоряет процесс получения необходимых ФНС России данных из стран-членов ЕАЭС.

Для повышения эффективности налогового контроля, сокращения сроков предоставления запрашиваемой информации и повышения её качества ФНС России проводит работу по укреплению двустороннего сотрудничества с иностранными коллегами. Практика обмена налоговой информацией в Российской Федерации соответствует мировому уровню. Признавая данный факт, Глобальный форум ОЭСР по прозрачности и обмену информацией присвоил в 2014 г. Российской Федерации рейтинг «в целом соответствует» (такой же рейтинг, например, у США, Великобритании и Германии).

Уведомление о продлении срока проверки должно быть выслано налогоплательщику в течение трёх дней с даты принятия такого решения.

В последний день проверки оформляется справка о проведении проверки. Она вручается под расписку проверяемому лицу или его представителю. Справка может быть передана и иным способом, который свидетельствует о дате её получения. Например, если налогоплательщик или его представитель уклоняются от получения справки, она может быть отправлена заказным письмом (датой вручения в этом случае считается шестой день с даты отправки заказного письма). В справке указываются предмет проверки и её сроки.

Акт проверки оформляется в течение двух месяцев со дня составления справки о проведении проверки в случае, если по результатам проверки будет установлено, что отклонение применённой в сделке цены от рыночной цены привело к занижению суммы налога. Акт проверки подписывается должностными лицами, проводившими проверку, а также лицом или представителем лица, в отношении которого проводилась такая проверка. В акте проверки обосновывается занижение суммы уплаченных налогов и приводится расчёт такого занижения. В течение пяти дней должно произойти вручение акта проверки налогоплательщику или его представителю под расписку или иным способом, который бы удостоверял факт получения акта. В течение двадцати дней со дня получения акта проверки налогоплательщик имеет право представить письменные возражения по акту. Рассмотрение возражений по акту проверки осуществляется согласно ст. 101 НК РФ (рис.2.1).

Источник: составлено автором на основании ст. 105.16 – 105.17 Налогового Кодекса Российской Федерации; Федерального закона от 18.07.2011 № 227-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с совершенствованием принципов определения цен для целей налогообложения»; Семенихин В. В. Цены для целей налогообложения. М.: ГроссМедиа, РОСБУХ, 2015. (Документ предоставлен КонсультантПлюс).

Количество проверок ценообразования сделки или группы однородных сделок за один календарный год ограничено двумя проверками. При этом, если в определённом году по результатам проверки ценообразования в контролируемой сделке (группе однородных сделок) у одного налогоплательщика было установлено соответствие условий сделки (группы однородных сделок) рыночным условиям, то в этом же году ФНС России не вправе проводить проверки ценообразования в отношении данной сделки (группы однородных сделок) у других налогоплательщиков, являющихся контрагентами по данной сделке.

Если в результате проверки ценообразования в сделках между взаимозависимыми лицами были выявлены нарушения, то материалы данной проверки могут быть использованы для проверок других лиц, участвовавших в проверенной контролируемой сделке, т.е. могут начаться проверки по цепочке участников контролируемых сделок.

Важно, что для исчисления налогов и авансовых платежей по итогам налоговых и отчётных периодов, налогоплательщик имеет право использовать фактически применённые цены в контролируемых сделках.

Симметричные, обратные и самостоятельные корректировки

При увеличении налоговой базы по итогам проверки в отношении одной из сторон сделки, другая сторона сделки будет иметь право на соответствующее уменьшение своей налоговой базы по налогам, указанным в ст. 105.3 НК РФ, исходя из скорректированной цены (право на симметричную корректировку). Симметричные корректировки разрешены российским организациям исключительно по сделкам в России.

Данное право возникнет у налогоплательщика в момент уплаты в бюджет лицом, привлечённым к ответственности, доначисленной суммы налога. В течение месяца после возникновения права на симметричную корректировку ФНС России передаёт налогоплательщику или его законному представителю уведомление о возможности симметричных корректировок (данное уведомление может быть также направлено налогоплательщику в электронном виде или по почте заказным письмом).

В случае судебного обжалования решения ФНС России о доначислении налога, на основании которого проводится симметричная корректировка, срок направления уведомления может быть приостановлен до момента вступления в силу решения суда или увеличен до шести месяцев.

Если налогоплательщик имеет право на симметричную корректировку, но не получил уведомление об этом, он может направить в ФНС России заявление о выдаче уведомления о возможности проведения симметричных корректировок, обязательно приложив к нему информацию о вынесенном решении о доначислении налога и сведения, подтверждающие исполнение данного решения. В течение пятнадцати дней ФНС России обязана рассмотреть данное заявление и либо вынести решение о выдаче уведомления, либо вынести решение об отказе в выдаче уведомления из-за несоблюдения порядка подачи заявления или недостоверности содержащейся в нём информации, либо проинформировать налогоплательщика о том, что решение о доначислении налога, на основании которого проводятся симметричные корректировки, в данный момент находится в процессе обжалования в суде, в связи с чем срок выдачи запрашиваемого уведомления приостановлен или увеличен до шести месяцев.

Для проведения симметричных корректировок не обязательно вносить изменения в данные первичных документов и регистров налогового учёта. Уточнению подлежат только расчёты организации с бюджетом.

Симметричные корректировки отражаются в налоговых декларациях, представляемых по итогам налогового периода, в котором данные корректировки были осуществлены.

Если решение ФНС России о доначислении налога признано судом недействительным, отменено или изменено после того, как соответствующая симметричная корректировка была осуществлена, производится обратная корректировка. Обратная корректировка должна быть произведена в течение месяца с момента получения уведомления о необходимости обратной корректировки, к которому должны прибыть приложены расчёт обратной корректировки и копия соответствующего судебного решения. На сумму налога, увеличенную на основе обратной корректировки, пени не начисляются. Зачёт проверяемому налогоплательщику излишне уплаченной суммы налога будет произведен только после, того как его контрагент осуществит обратную корректировку и уплатит в бюджет соответствующую сумму налога.

Если цена сделки не соответствует рыночной, вследствие чего была занижена сумма уплаченного налога, налогоплательщику предоставлено право произвести самостоятельную корректировку на основании следующих нормативно-правовых документов:

- по НПО – Письмо ФНС России от 11 февраля 2013 г. ЕД-4-3/2113@;

- по НДС – Письмо ФНС России от 3 апреля 2013 г. № ЕД-4-3/5938@;

- по НДФЛ – Письмо ФНС России от 15 апреля 2013 г. №ЕД-4-3/6824@;

- по НДПИ – Письмо ФНС России от 3 апреля 2013 г. № ЕД-4-3/4303@.

При проведении самостоятельной корректировки пени за период с даты возникновения недоимки по уплате налога до даты установленного срока её погашения не начисляются. В случае, если налогоплательщик проводит самостоятельную корректировку, контрагент не получает права на симметричную корректировку. Одновременно с декларацией по самостоятельно скорректированному налогу в инспекцию нужно отправить пояснительную записку с информацией об осуществленной самостоятельной корректировке.

Ответственность налогоплательщиков за нарушение правил регулирования трансфертного ценообразования в налоговых целях

Если до 20 мая года, следующего за годом совершения сделки, не предоставляется уведомления о контролируемой сделке или при недостоверности информации, содержащейся в данном уведомлении, на налогоплательщика накладывается штраф в размере 5000 руб.

Взыскание доначисленных сумм налога производится исключительно в судебном порядке. При этом неуплата либо неполная уплата сумм налогов в результате применения в контролируемой сделке условий, не сопоставимых с условиями сделок, заключённых лицами, не являющимися взаимозависимыми, влечёт за собой взыскание штрафа в размере 20% неуплаченной суммы налога. С 2017 года штраф будет составлять 40% неуплаченной суммы налога, но не менее 30 000 руб.

Используемая при проведении проверок ценообразования информация

При проведении проверки ценообразования ФНС России вправе истребовать информацию по проверяемой сделке или по группе однородных сделок, указанной в требовании, у проверяемого лица, а также у других участников сделки не ранее 1 июля года, следующего за календарным годом, в котором были совершены контролируемые сделки.

Перечень источников информации, которые могут использованы налоговыми органами для налогового контроля сделок между взаимозависимыми лицами, в частности, при сопоставлении коммерческих и финансовых условий анализируемой сделки с сопоставляемыми сделками, приведён в ст. 105.6 НК РФ, а именно:

- информация о сопоставимых сделках анализируемого лица с не взаимозависимыми лицами (является приоритетным источником информации);

- Информация о ценах и котировках:

- информация о ценах и котировках российских и иностранных бирж (при использовании нужно учитывать количество и качество товара, а также условия и сроки его поставки);

- таможенная статистика внешней торговли Российской Федерации, предоставляемая Федеральной таможенной службой Российской Федерации;

- информация о ценах, а также биржевых котировках в источниках информации органов государственной власти и органов местного самоуправления в соответствии с российским законодательством; в официальных источниках информации иностранных государств, международных организаций либо в иных общедоступных изданиях и информационных системах;

- данные информационно-ценовых агентств (используются только при отсутствии информации из вышеуказанных источников);

- Информация из финансовой отчетности организаций, в том числе, содержащейся в общедоступных российских или иностранных информационных системах или изданиях (информацию из финансовой отчётности иностранных организаций, деятельность которых на территории России приводит к образованию постоянного представительства, допускается использовать для расчёта рыночного интервала рентабельности только при невозможности рассчитать такой интервал на основе данных финансовой отчётности российских организаций);

- рыночная стоимость объектов оценки, определённая согласно законодательству России или иностранных государств об оценочной деятельности.

Понятие общедоступных источников информации в НК РФ не разъяснено. По словам заместителя министра финансов РФ Сергея Шаталова, данное понятия было введено, для того чтобы налоговые органы использовали исключительно те базы данных, которые доступны налогоплательщикам, и тем самым уравнять их в правах.

Соглашение о ценообразовании

В российском налоговом законодательстве предусмотрена возможность заключить с налоговым органом соглашение о ценообразовании.

Соглашение о ценообразовании для целей налогообложения представляет собой соглашение между налогоплательщиком и ФНС России, либо группой налогоплательщиков, совершающих однородные контролируемые сделки, и ФНС России, либо между налогоплательщиком, ФНС России и налоговой службой иностранного государства, с которой заключен договор об избежании двойного налогообложения.

Соглашение о ценообразовании широко используется в мировой практике и позволяет налогоплательщикам и налоговым органам согласовать порядок определения цен и (или) применения методов ТЦО к конкретным контролируемым сделкам или группам однородных сделок, в том числе еще до их совершения.

Заключение такого соглашения – процесс длительный. Рассмотрение заявления составляет от шести до девяти месяцев. Кроме того, есть два ограничения. Во-первых, подать заявление на заключение соглашения о ценообразовании может только налогоплательщик, признаваемый крупнейшим. Во-вторых, при подаче заявления взимается пошлина в размере 1,5 млн руб., которая не возвращается в случае отказа в заключении соглашения.

2.3. Практика применения методов трансфертного ценообразования в РФ

Общие положения применения методов определения рыночных цен рассмотрены в гл. 14.3 НК РФ.

В ходе проверки ценообразования налоговый орган не вправе применять метод ТЦО, отличающийся от выбранного налогоплательщиком, если только налоговым органом не будет доказано, что выбранный налогоплательщиком метод не позволяет определить сопоставимость условий сделки с условиями сопоставляемых сделок между не взаимозависимыми лицами. На таком же основании налоговый орган может применить комбинацию двух и более методов, установленных п. 1 ст. 105.7 НК РФ.

Законом № 227-ФЗ установлены пять методов, которые может использовать ФНС России при проведении налогового контроля цен в сделках между взаимозависимыми лицами, а именно:

- Затратный метод;

- Метод распределения прибыли;

- Метод сопоставимых рыночных цен;

- Метод сопоставимой рентабельности;

- Метод последующей реализации.

Метод сопоставимых рыночных цен называют приоритетным. В отношении остальных методов действует «правило наиболее подходящего метода», в соответствии с которым выбран должен быть тот метод, который в данных обстоятельствах с учётом условий сделки позволит получить более обоснованный вывод о соответствии цены сделки рыночной цене.

Если с помощью методов ТЦО было установлено, что цены или финансовый результат сделки между взаимозависимыми лицами не соответствуют рыночному уровню, то корректировка цен или финансового результата осуществляется при условии, что это не приведёт к уменьшению суммы налога, подлежащего уплате.

Факторы, влияющие на выбор метода ТЦО

При выборе конкретного метода ТЦО должны быть учтены:

Природа и сложность сделки;

Степень сопоставимости сделок или компаний, для определения которой анализируются пять критериев сопоставимости:

- Сопоставимость товара (работы или услуги);

- Сопоставимость экономических условий (в частности, анализируемая компания и сравниваемые с ней компании (или сделки между ними) должны работать в одной отрасли);

- Сопоставимость бизнес стратегий;

- Сопоставимость условий договора;

- Сопоставимость функций, выполняемых сторонами сделки (с учётом принимаемых рисков и используемых активов).

Полнота и достоверность финансовой информации;

Обоснованность корректировок, производимых с целью обеспечения сопоставимости сделок (компаний) с анализируемой сделкой (компанией);

Обоснованность допущений в процессе анализа.

Обязательные условия для использования сопоставимых показателей в применяемом методе ТЦО

- Для применения показателей рентабельности необходимо ≥ четырёх сопоставимых сделок (приоритет отдаётся сопоставимым сделкам между налогоплательщиком и независимыми компаниями) или наличие финансовой отчётности не менее четырёх организаций;

- Чистые активы предприятий не должны быть отрицательными;

- Хотя бы в двух из трёх анализируемых случаях организации не должны быть убыточными;

- Сопоставимые организации не должны быть взаимозависимыми;

- Интервал рентабельности рассчитывается на основе информации:

- на момент совершения анализируемой сделки, но не позднее 31 декабря календарного года, в котором данная сделка была совершена;

- либо по данным финансовой отчётности за три календарных года, предшествующих году, в котором была совершена анализируемая сделка.

- Метод сопоставимых рыночных цен

Данный метод может применяться только при наличии достаточного количества информации о хотя бы одной сопоставимой сделке, предметом которой являются схожие (при их отсутствии – однородные товары (работы, услуги)). При этом, если имеется достаточная информация о сопоставимых сделках между проверяемым налогоплательщиком и лицами, не являющимися взаимозависимыми с ним, то в методе может использоваться информация о таких сделках.

Метод сопоставимых рыночных цен заключается в сравнении двух величин, одна из которых – цена товаров (работ, услуг) в анализируемой сделке, а другая:

- цена сопоставимой сделки (в случае, если у налогового органа имеется информация только об одной сделке) при одновременном выполнении следующих условий: а) коммерческие и финансовые условия этих сделок полностью сопоставимы; б) продавец товаров (работ, услуг) не занимает доминирующего положения на рынке идентичных товаров.

- интервал рыночных цен, который по определённому правилу вычисляется на основе информации о ценах в сделках с лицами, не являющимися взаимозависимыми.

Интервал рыночных цен рассчитывается следующим образом:

- Выборка цен в сопоставимых сделках ранжируется по возрастанию. Повторяющиеся значения цен не исключаются. Каждому значению цены присваивается порядковый номер.

- Нижняя граница интервала определяется так:

- Количество значений цен делится на 4;

- Если полученный результат – целое число, то находят в выборке цену с порядковым номером равным найденному в результате деления числу, складывают значение этой цены с ценой, которая имеет следующий порядковый номер, и полученную сумму делят на 2.

- Если частное от деления – число нецелое, то его округляют в большую сторону и повторяют те же самые операции (см. предыдущий пункт).

- Верхняя граница интервала определяется умножением количества значений цен на 0,75. Далее следуют те же самые операции, что были описаны в пп. 2.2 и пп. 2.3.

Если цена анализируемой сделки входит в полученный интервал, то она признаётся рыночной и применяется в целях налогообложения. Если цена меньше нижней границы интервала, то для целей налогообложения принимается значение нижней границы интервала. Если цена в сделке выше верхней границы интервала, то – значение верхней границы интервала.

На практике этот метод используется либо при наличии «внутренних» сопоставимых сделок (так как цены в сделках третьих лиц обычно являются коммерческой тайной), либо при возможности использования биржевых котировок.

После описания каждого метода ТЦО будем приводить пример, потому что, как писал Сенека, «долог путь наставлений, краток и убедителен путь примеров».

Пример использования метода сопоставимых рыночных цен:

ООО «Гранит», занимающееся оптовой продажей стройматериалов, заключило контракт со строительной компанией ООО «СУ-120» на поставку в течение года 12 млн кирпичей на общую сумму 120 млн руб. Причём у этих компаний общий учредитель (следовательно, стороны сделки – взаимозависимые лица), а ООО «Гранит» использует упрощённую систему налогообложения.

В данном случае одна компания применяет упрощенную систему налогообложения (далее – УСН) и имеет существенные налоговые льготы по сравнению со другой компанией. В такой ситуации сделка признаётся контролируемой, если сумма по однородным сделкам между рассматриваемыми лицами превышает 100 млн руб. В нашем примере сделка подлежит налоговому контролю.

Налоговые органы обладают информацией о ценах в восьми сопоставимых сделках между лицами, не являющимися взаимозависимыми, по продаже кирпичей. Данные цены приведены в таблице ниже.

Таблица 2.3 – Цены за единицу продукции в сделках не взаимозависимых лиц

| № сделки | Цена за единицу продукции, руб. |

| 1 | 8 |

| 2 | 11 |

| 3 | 14 |

| 4 | 16 |

| 5 | 20 |

| 6 | 22 |

| 7 | 23 |

| 8 | 24 |

Найдём цену одного кирпича [120 : 12 = 10 руб.].

Определим интервал рыночных цен.

Количество сопоставимых сделок = 8.

8 : 4 = 2.

8 × 0,75 = 6.

(11 + 14) : 2 = 12,5 (руб.) – нижняя граница интервала.

(22 + 23) : 2 = 22,5 (руб.) – верхняя граница интервала.

10 ∉ [12,5 : 22,5] => цена в сделке не соответствует рыночной.

Налоговый орган пересчитает налоговую базу, исходя из минимального значения интервала рыночных цен, доначислит налог (6% с дохода для организаций, использующих УСН) и наложит штрафные санкции.

12,5 руб. × 12 млн шт. = 150 млн руб. – сумма по сделке в соответствии с рыночными условиями.

(150 – 120) × 6% = 1,8 (млн руб.) – сумма доначисленного налога.

1,8 × 20% = 0,36 (млн руб.) – сумма штрафа.

Так как налогоплательщик самостоятельно не уведомил налоговый орган о совершении контролируемой сделки, сумма штрафа увеличивается на 5 тысяч рублей.

1,8 + 0,36 + 0,005 = 2,165 (млн руб.) – итого налогоплательщик должен заплатить в бюджет.

После того, как доначисленная сумма налога и штраф будут уплачены в бюджет, налоговый орган вышлет уведомление о возможности симметричных корректировок, на основании чего у ООО «СУ-120» возникнет право на соответствующую сумму увеличить свои расходы.

Метод цены последующей реализации

В данном методе для определения соответствия цены анализируемой сделки (или группы однородных сделок) рыночной цене используется валовая рентабельность, полученная лицом, совершившим данную сделку, при последующей перепродаже без переработки товара, полученного по данной сделке.

Валовая рентабельность = валовая прибыль : выручка от продаж.

При расчёте валовой рентабельности берутся значения валовой прибыли и выручки организации от всех видов деятельности, потому что исходят из предположения, что организации, выполняющие идентичные функции, несут одинаковые риски и поэтому имеют примерно одинаковый уровень валовой рентабельности.

Данный метод является первенствующим по сравнению с другими методами для определения уровня рыночной цены, по которой покупатель приобретает товары у взаимозависимого лица для их дальнейшей реализации без переработки независимому лицу, становясь посредником.

Валовая рентабельность в рамках контролируемой сделки сравнивается с интервалом рыночной валовой рентабельности, рассчитанным на основе информации о сопоставимых неконтролируемых сделках.

Нужно иметь в виду, что на уровень валовой рентабельности существенное влияние может оказывать наличие у лица, осуществляющего перепродажу, нематериальных активов. Например, если посредник оказывает услуги по договору франчайзинга, его валовая рентабельность, может оказаться больше, чем у первоначального продавца товара или услуги. Поэтому метод последующей реализации не используется, если лицо, осуществляющее перепродажу, владеет такими объектами нематериальных активов. Отмечается, что этот метод применют, когда посредник не выполняет никаких функций кроме, организации перепродажи, а также смешивания товаров и их подготовки к транспортировке и перепродаже.

Пример использования метода цены последующей реализации

ООО «Интер-АЗС» купило у взаимозависимой компании ООО «Интер-Ойл» 200 тыс. т бензина по 7 тыс. руб. за 1т. В том же налоговом периоде ООО «Интер-АЗС» перепродало бензин шести не взаимозависимым компаниям по цене 9 тыс. руб. за 1 т.

Таблица 2.4 – Значения параметров анализируемой сделки

| Параметры анализируемой сделки | ||||||

| Кол-во товара, тыс. т | Покупная цена за 1 т, тыс. руб. | Себестоимость, тыс. руб. | Цена перепродажи за 1 т, тыс. руб. | Выручка перепродавца, тыс. руб. | Валовая прибыль перепродавца, тыс. руб. | Валовая рентабельность перепродавца, % |

| 200 | 7 | 1400 | 9 | 1800 | 400 | 22,2% |

Налоговые органы обладают информацией по восьми сопоставимым сделкам, данные представлены в таблице 2.5.

Таблица 2.5 – Данные по сопоставимым сделкам

| Кол-во товара, тыс. т | Покупная цена за 1 т, тыс. руб. | Себе-стоимость, тыс. руб. | Цена пере-продажи за 1 т, тыс. руб. | Выручка пере-продавца, тыс. руб. | Валовая прибыль пере-продавца, тыс. руб. | Валовая рентабель-ность пере-продавца, % |

| 20 | 9 | 180 | 10 | 200 | 20 | 10,00% |

| 42 | 9,5 | 399 | 12 | 504 | 105 | 20,83% |

| 34 | 11,5 | 391 | 12,5 | 425 | 34 | 8,00% |

| 18 | 13 | 234 | 15 | 270 | 36 | 13,33% |

| 23 | 12 | 276 | 13 | 299 | 23 | 7,69% |

| 16 | 12 | 192 | 14 | 224 | 32 | 14,29% |

| 10 | 10,5 | 105 | 13,5 | 135 | 30 | 22,22% |

| 12 | 13 | 156 | 14 | 168 | 12 | 7,14% |

Расположим сделки в таблице в порядке возрастания их валовой рентабельности (таблица 2.6)

Таблица 2.6 – Данные по сопоставимым сделкам в порядке возрастания валовой рентабельности

| Параметры сопоставимых сделок в порядке возрастания рентабельности | |||||||

| № | Кол-во товара, тыс. т | Покупная цена за 1 т, тыс. руб. | Себе-стоимость, тыс. руб. | Цена пере-продажи за 1 т, тыс. руб. | Выручка пере-продавца, тыс. руб. | Валовая прибыль пере-продавца, тыс. руб. | Валовая рентабель-ность пере-продавца, % |

| 1 | 12 | 13 | 156 | 14 | 168 | 12 | 7,14% |

| 2 | 23 | 12 | 276 | 13 | 299 | 23 | 7,69% |

| 3 | 34 | 11,5 | 391 | 12,5 | 425 | 34 | 8,00% |

| 4 | 20 | 9 | 180 | 10 | 200 | 20 | 10,00% |

| 5 | 18 | 13 | 234 | 15 | 270 | 36 | 13,33% |

| 6 | 16 | 12 | 192 | 14 | 224 | 32 | 14,29% |

| 7 | 42 | 9,5 | 399 | 12 | 504 | 105 | 20,83% |

| 8 | 10 | 10,5 | 105 | 13,5 | 135 | 30 | 22,22% |

Определим интервал рыночной валовой рентабельности по тому же принципу, что и интервал рыночных цен.

8 : 4 = 2.

8 × 0,75 = 6

(7,69 + 8) : 2 = 7,845% — нижняя граница интервала.

(14,29 + 20,83) : 2 = 17,56% — верхняя граница интервала.

22,2% ∉ [7,845% ; 17,56%] => валовая рентабельность, а, следовательно, и цена сделки не соответствуют рыночному уровню.

1800 – 1800 × 17,56% = 1483,92 тыс. руб. – себестоимость, соответствующая уровню валовой рентабельности.

1483,92 – 1400 = 83,92 тыс. руб. – величина, на которую должны быть увеличены доходы ООО «Интер-Ойл» в целях доначисления налога на прибыль и НДС.

83,92 × 18% = 15,1056 (тыс. руб.) — величина доначисленного НДС.

83,92 × 20% = 16,784 (тыс. руб.) — величина доначисленного налога на прибыль.

Затратный метод

Если покупатель по анализируемой сделке перепродаёт товар или оказание услуги взаимозависимому лицу, а метод сопоставимых рыночных цен по какой-либо причине не применим, то используется затратный метод. Напомним, что метод последующей реализации применим только к сделкам по купле-продаже товаров. Данный метод возможно применять при отсутствии информации о ценах товаров (работ или услуг), которые были в последующем реализованы покупателем.

Затратный метод применяется к анализу следующих сделок:

- сделки купли-продажи товаров (работ или услуг) межу взаимозависимыми лицами по долгосрочным контрактам;

- перепродажа сырья (или полуфабрикатов), если продавец данного сырья (или полуфабрикатов) приобрёл их у взаимозависимого лица;

- сделки на предоставление услуг (или выполнение работ), которые предоставляются (выполняются) взаимозависимыми с продавцом лицами;

- сделки на предоставление услуг по управлению денежными средствами;

- сделки на оказание услуг по выполнению функций единоличного исполнительного органа организации.