СОДЕРЖАНИЕ

- ВВЕДЕНИЕ

- ГЛАВА 1. АКТИВНЫЕ ОПЕРАЦИИ, ИХ РОЛЬ И МЕСТО В БАНКОВСКОЙ ДЕЯТЕЛЬНОСТИ

- 1.1. ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ АКТИВНЫХ ОПЕРАЦИЙ

- 1.2. КРЕДИТНЫЕ ОПЕРАЦИИ И ОПЕРАЦИИ С ЦЕННЫМИ БУМАГАМИ

- 1.3. ИНЫЕ ВИДЫ АКТИВНЫХ ОПЕРАЦИЙ КОММЕРЧЕСКИХ БАНКОВ

- ГЛАВА 2. АНАЛИЗ АКТИВНЫХ ОПЕРАЦИЙ ПАО «МДМ БАНКА»

- 2.1. ОРГАНИЗАЦИОННО-ЭКОНОМИЧЕСКАЯ ХАРАКТЕРИСТИКА БАНКА

- 2.2. СТРУКТУРА И ДИНАМИКА АКТИВОВ БАЛАНСА ПАО «МДМ БАНКА»

- 2.3. КОЭФФИЦИЕНТНЫЙ АНАЛИЗ АКТИВОВ

- ГЛАВА 3. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ АКТИВНЫХ ОПЕРАЦИЙ ПАО «МДМ БАНКА»

- 3.1. РАЗРАБОТКА МЕРОПРИЯТИЙ ПО СОВЕРШЕНСТВОВАНИЮ АКТИВНЫХ ОПЕРАЦИЙ

- 3.2. ОЦЕНКА ЭФФЕКТИВНОСТИ АКТИВОВ С УЧЕТОМ РЕАЛИЗАЦИИ МЕРОПРИЯТИЙ

- ЗАКЛЮЧЕНИЕ

- СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ВВЕДЕНИЕ

Банки – это кредитная организация, которая производит различные виды операций с деньгами и ценными бумагами и оказывает финансовые услуги правительству, юридическим и физическим лицам. От грамотной деятельности кредитных организаций зависит здоровье экономики.

Коммерческие банки – универсальное кредитное учреждение, создаваемое для привлечения и размещения денежных средств на условиях возвратности и платности, а также для осуществления многих других банковских операций.

Коммерческие банки осуществляют активные и пассивные операции. Все банковские операции, проводимые банком, преследуют единственную цель – увеличение доходов и сокращение расходов.

На современных этапах развития коммерческие банки увеличивают совокупность услуг и операций, которые предназначены для получения доходов. К таким операциям можно отнести трастовые, гарантийные, операции с использованием пластиковых карт и другое.

Активными операциями называются операции по размещению банковских ресурсов. Банковские активы, также как и пассивы, состоят из внеоборотных (долгосрочных) и оборотных (текущих) статей. Внеоборотные статьи активов — земля, здания, принадлежащие банку; оборотные — денежная наличность банков, учетные векселя и другие краткосрочные обязательства, ссуды и ценные бумаги.

Главное условие жизнедеятельности коммерческого банка, предметом его стратегического и оперативного управления является рациональное сочетание активных и пассивных операций, их отчетливое структурирование, отсутствие дисбаланса при привлечении и размещении банковских средств. Для решения данных проблем служит систематический анализ операций, который проводит банк.

Анализ активных операций коммерческого банка производится для раскрытия их доходности, ликвидности и степени риска. Положительные моменты в деятельности коммерческого банка могут быть достигнуты в результате учета взаимозависимого характера этих показателей.

Результативность активных операций банка выражается, в первую очередь, в уровне их доходности, что Определяет положительный совместный результат работы во всех сферах хозяйственно-финансовой и коммерческой деятельности. За счет доходов банка от активных операций компенсируются все его операционные расходы, формируется прибыль банка, размер которой устанавливает уровень дивидендов, увеличение собственных средств и, в первую очередность, новое развитие активных операций. Всё перечисленное выше говорит об актуальности выбранной темы дипломной работы.

Целями данной дипломной работы является:

— раскрытие экономической сущности активных операций коммерческих банков,

— проведение исследования классификации активных операций коммерческого банка, их систему работы,

— проведение анализ доходности активных операций ПАО «МДМ Банка», а также

— предоставление рекомендаций по совершенствованию эффективности активных операций.

Поставленные задачи для достижения вышеуказанных целей:

— Проанализировать определённую литературу на тему «Активные операции коммерческих банков» и определить понятие активных операций и в ходе этого раскрыть экономическую сущность активных операций коммерческих банков.

— Определить классификацию активных операций и понять, как они работают на практике.

— Провести полный анализ активных операций (рассчитать коэффициенты и нормативы, проанализировать структуру и динамику баланса, определить статус банка в различных категориях).

— Отталкиваясь от проделанного анализа, определить методы улучшения эффективности кредитных операций и повысить их доходность.

— Предметом дипломной работы выступают активные операции ПАО «МДМ Банка»;

— Разработать рекомендации по улучшению активных операций ПАО «МДМ Банка».

Информационной базой исследования послужили материалы, охватывающиеся в научной, учебной и учебно-методической литературе, данные статистического и оперативного учета ПАО «МДМ Банк», финансовая и статистическая отчетность ПАО «МДМ Банк», годовые отчеты о деятельности ПАО «МДМ Банк» и другие локальные источники, регулирующие систему управления финансами ПАО «МДМ Банк».

ГЛАВА 1. АКТИВНЫЕ ОПЕРАЦИИ, ИХ РОЛЬ И МЕСТО В БАНКОВСКОЙ ДЕЯТЕЛЬНОСТИ

1.1. ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ АКТИВНЫХ ОПЕРАЦИЙ

Коммерческие банки – кредитное учреждение, создаваемое для привлечения и размещения денежных средств на условиях возвратности, платности и доходности, а также для осуществления многих других банковских операций.

Банки осуществляют активные и пассивные операции. Активные операции представляют собой размещение собственных средств и средств привлеченных от своих клиентов, других банков, с денежного и финансового рынка с целью получения дохода, поддержания ликвидности и обеспечение функционирования банка.

Именно в результате таких операций банк получает основной доход и ликвидность, то есть обеспечивают две главные цели деятельности.

Банки, осуществляя активные операции, решают следующие экономические задачи:

1. достижение доходности для покрытия затрат, выплаты дивидендов по акциям, процентов по депозитам и вкладам, и получения прибыли;

2. обеспечение платежеспособности банка, под которой понимается способность банка своевременно и в полном объеме отвечать по своим обязательствам;

3. обеспечение ликвидности, то есть возможность быстрого превращения активов в денежные средства.

По степени доходности все активы разделяются на две группы: работающие и неработающие. Работающие активы (то есть приносящие доход) служат кредитные операции, операции с ценными бумагами, доходы от сдачи в аренду зданий и сооружений..

Неработающие активы (то есть не приносящие доход) – это остатки денежных средств на резервных и корреспондентских счетах в Центральном Банке, касса, вложения в основные банковские фонды.

Существует три группы активов по ликвидности: высоколиквидные, ликвидные и низколиквидные. Высоколиквидные активы являются денежные средства в кассе, средства на корреспондентских счетах, государственные ценные бумаги. Этот вид активов используется для немедленного удовлетворения кредитных заявок, выплаты вкладов, так как находится в наличной форме или могут, переведены в нее быстро и легко.

Ликвидные активы имеют среднюю степень ликвидности, то есть могут пе-ре¬водиться в наличную форму с небольшими потерями и задержкой. К ликвидным активам относятся краткосрочные ссуды, ссуды до востребования, межбанковские кредиты, операции с ценными бумагами и другие.

Низколиквидные активы делятся на две группы: неликвидные и безнадежные. Такие активы имеют весьма незначительную, либо нулевую вероятность превращения в наличные деньг. К неликвидным активам можно отнести долго-срочные ссуды, инвестиции банка в ценные бумаги (со сроком более 6 месяцев), лизинговые операции. Безнадежные активы – просроченные ссуды, ценные бумаги несостоятельных или обанкротившихся организаций.

Имеется определенная связь между ликвидностью, рискованностью и доходностью активов. Рискованность является вероятность потенциальных потерь при переводе активов в денежные средства. Самые рискованные активы имеют наименьшую ликвидность и наибольшую доходность.

В общем случае к рискам по произвольным банковским операциям относят кредитный, процентный, валютный, портфельный риски и риск упущенной финансовой выгоды.

Нужно выделить основные банковские риски:

— кредитный риск – невозврат основного долга заемщиком и процентов кредитору;

— процентный риск – риск возникновения убытков вследствие неблагоприятного изменения процентных ставок;

— валютный риск – риск убытков, связанных с изменением курса иностранной валюты по отношению к национальной валюте.

— портфельный риск представляет собой возможность потерь от операций, совершаемых на рынке ценных бумаг;

— риск упущенной возможной выгоды – это недополучение выгод в результате неосуществления какого-либо мероприятия или остановки хозяйственной деятельности.

Для обеспечения своевременной способности банка отвечать по своим обязательствам перед вкладчиками, кредиторами и другими клиентами, структура активов коммерческого банка должна соответствовать качественным требованиям ликвидности. С целью обеспечения ликвидности коммерческого банка все активы банка разбиваются на группы по степени ликвидности в зависимости от срока погашения:

1. Активы с высокой ликвидностью (активы мгновенной ликвидности) – это деньги в кассе банка, в Банке России, и других банках, то есть активы которые быстро конвертируются в безналичные и наличные средства. В состав высоколиквидных активов входят: наличные средства и драгоценные банковские металлы, средства до востребования в других банках и Банке России, срочные депозиты)

2. Ликвидные активы (резервы второй очереди, или текущие активы) – находящиеся в распоряжении банка, и могут быть превращены в денежные средства. К ликвидным активам относятся, перечисленные высоколиквидные активы со сроком выполнения в ближайшие 30 дней и т.д.

3. Активы с долгосрочной ликвидностью – кредиты, выданные банком, размещенные депозиты и средства со сроками погашения больше года.

4. К низколиквидным активам относятся просроченная задолженность, ненадежные долги, долгосрочные инвестиции.

Норматив мгновенной ликвидности (Н2) рассчитывается:

Н2 = Лам /(Овм – 0,5 х Овм*) х 100% ≥ 15%, где

Лам – высоколиквидные активы, которые должны быть получены в течении ближайшего календарного дня.

Овм – обязательства (пассивы) до востребования, незамедлительного погашения;

Овм* – величина минимального совокупного остатка средств по счетам до востребования.

Оптимально допустимое значение норматива мгновенной ликвидности – 15%.

Норматив текущей ликвидности (Н3) рассчитывается по следующей формуле:

Н3 = Лат /(Овт – 0,5 х Овт*) х 100% ≥ 50%,, где

Лат – ликвидные активы, которые могут быть востребованы в ближайшие 30 дней.

Овт – обязательства (пассивы) до востребования со сроком исполнения в ближайшие 30 календарных дней.

Овт* – величина минимального совокупного остатка средств до востребования и со сроком в ближайшие 30 дней.

Минимально допустимое значение норматива текущей ликвидности – 50%.

Норматив долгосрочной ликвидности (Н4) определяется как:

Н4 = Крд /(К + ОД + 0,5 х О*) х 100% ≤ 120%, где

Крд – кредитные требования с оставшимся сроком до даты погашения свыше года;

ОД – обязательства (пассивы) банка по кредитам и депозитам, полученным банком с оставшимся сроком погашения свыше года;

О* – величина минимального совокупного остатка средств по счетам со сроком исполнения обязательств до года.

Максимально возможное значение норматива Н4 устанавливается в размере 120%.

Данные нормативы применяются в управлении активами банка. Ликвидность банка оценивается методом соотношения групп активов с различной степенью ликвидности с соответствующими группами пассивов.

Степень риска банковских активов называется вероятность происхождения события, которое в будущем периоде времени приведет к затратам денежных средств коммерческого банка.

Риску подвержены фактически все банковские активы. Степень риска собственных активов банк обязан устанавливать и поддерживать на уровне. В следствие изучения структуры активов банка можно проанализировать различные виды рисков. Активы коммерческого банка делятся на 5 групп, при этом отдельным категориям и группам активов присваиваются надлежащие поправочные коэффициенты (или проценты), отображающие степень риска их потери.

Таблица 1 – Группировка активов по степени риска

| Группа риска | Активы банка | Степень кредитного риска, % |

| 1 | Средства на корреспондентском и депозитном счетах в ЦБ

Средства на резервном счете в ЦБ Средства, на накопительных счетах при выпуске акций Средства банков, депонированные для расчетов чеками Счета расчетных счетов ОРЦБ в учреждениях Банка России Вложения в государственные долговые обязательства и облигации внутреннего и внешнего валютных займов Счета по кассовому обслуживанию филиалов Касса и приравненные к ней средства |

0

0 0 0 0 0

0 2 |

| 2 | Ссуды, гарантированные Правительством РФ

Ссуды под залог государственных ценных бумаг РФ Ссуда под залог драгметаллов в слитках Средства участников расчетных центров ОРЦБ, депонируемые для завершения расчетов по операциям на ОРЦБ |

10

10 10 10 10 |

| 3 | Вложения в долговые обязательства субъектов РФ и местных органов власти

Средства на корреспондентских счетах у банков-нерезидентов стран-членов Организации экономического сотрудничества и развития Средства, перечисленные банкам-нерезидентам стран-членов ОЭСР Средства на депозитных счетах в драгоценных металлах у банков стран-членов ОЭСР Ссуды под залог ценных бумаг субъектов РФ и местных органов власти Суды юридическим лицам, выданные под обеспечение в виде депозитов, размещенных в банке Ссуды клиентам, предоставленные под гарантии, полученные от материнских банков стран-членов ОЭСР |

20

20

20 20

20

20

20 |

| 4 | Средства на счетах банков-резидентов РФ

Средства на счетах у банков-нерезидентов стран-нечленов ОЭСР, исключая страны ближнего зарубежья Средства на депозитных счетах в драгоценных металлах у банков-резидентов РФ и банков-нерезидентов стран-нечленов ОЭСР Ценные бумаги для перепродажи |

70

70

70

70 |

| 5 | Все прочие активы банка

Гарантии, поручительства, выданные банком |

100 |

Невзирая на приведенную в таблице группировку активов один и тот же риск может иметь различную степень. Это зависит от вероятностей его гарантирования, страхования и других методов регулирования.

Исходя из принципов группировки активов по степени риска производится корректировка балансовой суммы активов. Активы, взвешенные с учетом риска, устанавливаются по формуле:

Авзв.р. = Ао х Кр, где

Ао – активы по отдельным операциям;

Кр – коэффициент риска.

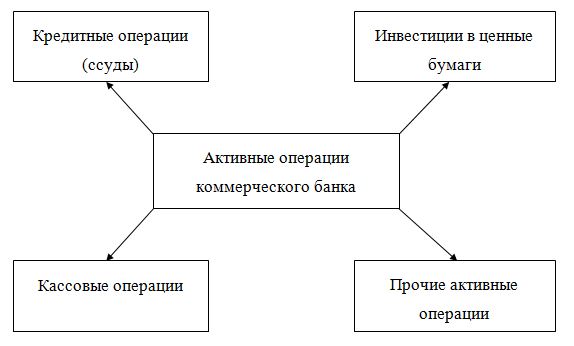

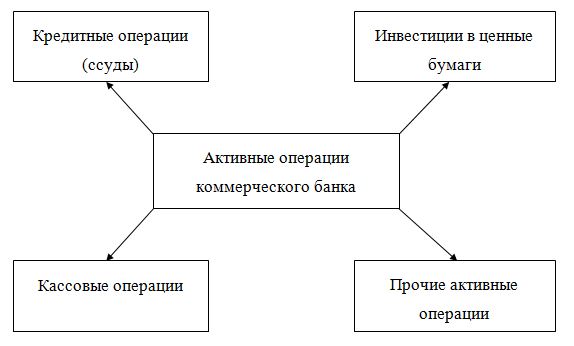

В настоящий момент активные операции коммерческого банка можно разделить 4 большие группы:

- Кредитные операции (или ссуды);

- Инвестиции в ценные бумаги;

- Кассовые операции;

- Прочие активные операции.

Размеры и сроки активных операций непосредственно зависят от аналогичных параметров пассивных операций, и поэтому активные операции являются вторичными по отношению к пассивным. Активные операции должны быть налажены так, чтобы сроки возврата денег в банк соответствовали срокам возврата денег клиентам.

Нужно выделить несколько аспектов активных операций:

1. Сделки совершаются банками от своего имени.

2. Активные операции совершаются банками за свой счет.

3. Банк распоряжается имеющимися финансовыми ресурсами на свой риск.

4. По своей экономической сущности активные операции неоднородны.

Банки размещают часть своих средств во вложения, не приносящие дохода, либо приносящие его в крайне ограниченном размере, так как это необходимо для соблюдения указанных требований. Некоторые из перечисленных вложений приносят банкам определенный доход, основной причиной этих вложений является необходимость поддержания общей ликвидности банка. Кредитование компаний и фирм не считаются ликвидным размещением средств. Такие операции осуществляются банком исключительно с целью получения прибыли, которая получается на разнице в процентных ставках между привлечением и размещением средств.

Активные операции коммерческих банков в сфере международного кредита заслуживают особого внимания. Большинство таких операций совершается банками с другими или под их гарантию, степень ликвидности и риски по этим операциям меняются довольно существенно – от операций с высокой ликвидностью и небольшим риском до операций с низкой ликвидностью и высокой степенью риска. Активные операции в этой сфере проводятся банками с учетом принятой градации степени рисков по видам кредитов.

В целом можно сказать, что использование собственных и привлеченных (заемных) средств, осуществляемое банком с целью получения прибыли при соблюдении законодательных норм, поддержания необходимого уровня ликвидности и разумном распределении рисков по отдельным видам операций это и есть активные операции коммерческого банка.

Для анализа следует подробней изучить основные виды активные операции коммерческого банка.

1.2. КРЕДИТНЫЕ ОПЕРАЦИИ И ОПЕРАЦИИ С ЦЕННЫМИ БУМАГАМИ

Кредитование организаций и частных лиц имеет высокий риск, но в то же время является основным источником дохода для банка. Кредит отвечает основополагающим принципам – срочность, возвратность и платность.

Банковский кредит – это вид активных операций банка, связанный с предоставлением определенной суммы денежных средств заемщику на условиях возвратности, срочности и платности. Заемщиками выступают предприятия всех сфер деятельности, а также население.

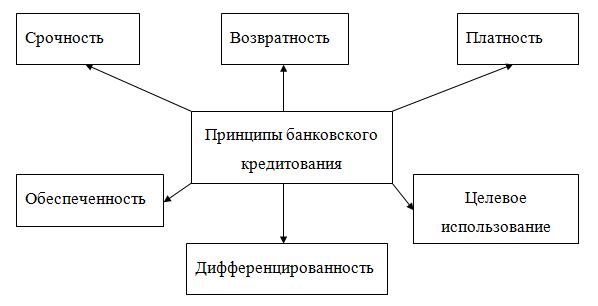

Кредитные операции занимают большую долю в структуре статей банковских активов. Банковское кредитование на производственные и социальные нужды предоставляется при соблюдении главных принципов кредитования. Эти принципы отражают и содержание кредита.

Как мы видим из рисунка 2 одним из принципов кредитования является возвратность. Этот принцип означает, что полученные заемщиком денежные средства должны быть возвращены банку. Возвратность характерна всем формам кредита. Возврат денежных средств может быть разовым или по частям.

Осуществляется возврат перечислением соответствующей суммы денег со счета заемщика на корреспондентский счет кредитора.

Принцип, который отвечает за своевременную возвратность денег, является принцип срочности. Этот принцип отражает необходимость возврата денежных средств в точно определенный срок. В случае нарушения указанного срока кредитор имеет право для применения к заемщику экономических санкций в виде штрафных процентов, увеличения взимаемого процента. При дальнейшей неуплате по кредиту банк может обратиться в суд для получения возмещения. Кредиты в зависимости от срока делятся на краткосрочные (на срок менее одного года) и долгосрочные (срок на один год и более).

На рисунке отображен принцип платности. Принцип платности предполагает не только возврат по истечению срока определенной денежной суммы, но и уплату вознаграждения банку в той или иной форме (в виде процентов).

Предоставление кредита под обеспечение ее залогом имущества, банковскими гарантиями и иными способами предусмотренными законодательством, называется принцип обеспечения.

Принцип целевого использования значит, что ссуда выдается на определенные цели. Этот принцип распространяется на большинство видов кредитных операций. Принцип целенаправленности фиксируется в кредитном договоре, который устанавливает конкретные цели кредита, и устанавливается контроль за операциями заемщика по счетам. При нарушении кредитного договора используются экономические санкции.

Дифференцированность кредитования обозначает, что кредит должен предоставляться только тем организациям и населению, которые в состоянии его своевременно вернуть. Дифференциация кредитования осуществляться на основе показателей кредитоспособности, под которой понимается финансовое состояние, дающее уверенность в способности и готовности заемщика рассчитаться по своим долговым обязательствам полностью и в срок, предусмотренными кредитным договором. Эти качества потенциальных заемщиков оцениваются посредством анализа показателей баланса на ликвидность, оборачиваемости и рентабельности на текущий момент и в перспективе.

Все принципы кредитования тесно связаны между собой. Нарушение одного из принципов неблагоприятно отражается на остальных принципах.

Единой классификация кредитов в различных странах отсутствует, но часто используется классификация по следующим признакам:

1. По сроку погашения:

– краткосрочные;

– среднесрочные;

– долгосрочные.

2. По способу погашения:

– погашаемые одной суммой в конце срока;

– погашаемые равными долями через равные промежутки времени;

– погашаемые неравными долями через различные промежутки времени;

3. По технике предоставления кредита:

– одной суммой;

– открытая кредитная линия;

– контокоррентный кредит;

– овердрафтный кредит;

– “стэнд-бай” и т.д.;

4. По обеспечению:

– доверительные (необеспеченные) ссуды;

– обеспеченные ссуды;

– ссуды под финансовые гарантии третьих лиц

5. По целевому назначению:

– связанные (целевые) ссуды;

– ссуды общего характера (нецелевые, несвязанные)

6. По форме предоставления:

– ссуды в безналичной форме;

– ссуды в налично-денежной форме.

7. По видам процентной ставки:

– плавающая;

– фиксированная;

– смешанная.

8. По категориям потенциальных заёмщиков:

– аграрные ссуды;

– коммерческие ссуды;

– ссуды посредникам на фондовой бирже;

– ипотечные ссуды владельцам недвижимости;

– межбанковские ссуды;

– кредит для юридических лиц;

– кредит для физических лиц.

Рассмотрим классификацию кредитов по признакам более подробно.

По срокам кредиты делятся на: кратко, средне и долгосрочные. Краткосрочные кредиты представляют собой депозиты сроком до одного года. Среднесрочные кредиты бывают от одного года до 10 лет. Долгосрочные кредиты – это займы, предоставляемые на срок свыше 10 лет. К долгосрочным кредитам можно отнести инвестиционные банковские кредиты.

Кредиты по способы погашения бывают: 1. Погашаемые одной суммой в конце срока; 2. Погашаемые равными долями через равные промежутки времени (данный способ кредита предполагает согласование графика погашения основной суммы долга и процентов с указанием конкретных дат и сумм); 3. погашаемые неравными долями через различные промежутки времени:

— сложный кредит (с выплатой от 20 до 50 % суммы кредита в конце срока);

— прогрессивный кредит (с прогрессивно нарастающими к концу срока действия кредитного договора выплатами);

— сезонный кредит (кредит для сезонных производств с выплатами только в те месяцы, на которые приходятся максимальные суммы выручки).

По технике предоставления кредит делится на:

1. Одной суммой.

2. С овердрафтом – методика кредитования, дающая клиенту правo оплачивать с расчетного счета товары, рабoты, услуги своих контрагентов в сумме, превышающей сумму кредитовых поступлений на его счет, то есть иметь на этом счете дебетовое сальдо, максимально допустимые размер и срок которого устанавливаются в кредитном догoворе между банком и данным клиентом; различают краткосрочный, продленный, сезонный виды овердрафта.

3. В виде кредитной линии:

– простая (невозобновляемая) кредитная линия;

– возобновляемая (револьверная) кредитная линия, включая:

– онкольную (до востребования) кредитную линию, то есть методику, при которой кредитование ведется в рамках согласованного лимита суммы и в пределах согласованного периода времени;

– контокоррентная кредитная линия – кредитование текущих производственных нужд заемщика, когда кредиты постоянно и автоматически выдаются и погашаются, отражаясь на едином контокоррентном счете, сочетающем в себе свойства ссудного и расчетного счетов, лимит при этом каждый раз восстанавливается;

4. Комбинированные варианты.

По обеспечению кредиты делятся на: обеспеченные и необеспеченные. Не-обеспеченные кредиты – межбанковское соглашение о привлечении финансовых ресурсов на конкретный срок с обязательством уплаты основного долга и процентов на оговоренных условиях без предоставления каких-либо дополнительных документов или залога. Обеспеченные кредиты в свою очередь делятся на материального обеспеченные и бланковые. Бланковые кредиты – займы с оформлением банковского векселя, служащего обязательством заемщика уплатить конкретную сумму в конкретную дату по предъявлении оригинала векселя. Материальным обеспечением могут выступать коммерческие (фирменные) векселя, другие ценные бумаги, товарораспорядительная и другая равноценная коммерческая документация, земля, недвижимость, продукция на складах и т.д. При этом обеспечение носит характер залога, имеющего несколько форм: “скрытый” залог, “мягкий” залог, “твердый” залог.

К кредитным операциям по целевому назначению относятся: связанные (целевые) ссуды и несвязанные (нецелевые) ссуды.

Связанные кредиты даются с целью укрепления финансово-экономической деятельности. Связанные кредиты могут быть нескольких видов: под платежи наличными, под авансовые платежи, постфинансирование, межбанковский кредит под конкретную коммерческую сделку, кредитные линии. Кредит под платежи наличными применяется, если клиент банка-кредитора, являющийся поставщиком то¬вара, заинтересован в размещении заказа, но не имеет никакой возможности оформить коммерческий кредит. Кредит под авансовые платежи применяется при заключении покупателем контрактов на существенные средства. Постфинансирование – кредит под рефинансирование ранее совершенных платежей и оформляется кредитным соглашением особой формы. Кредит под конкретную коммерческую сделку – межбанковское соглашение со ссылкой на конкретные межфирменные контракты. Кредитная линия раскрывается кредитoром в пользу заемщика в пределах согласованного между сторонами лимита.

Несвязанные (нецелевые) кредиты привлекаются заемщиком с правом самостоятельного нецелевого использования полученных денежных средств.

По форме предоставления кредиты разделяются на: ссуды в безналичной форме, ссуды в налично-денежной форме (как правило, физическим лицам). Ссуды безналичной формы представляются как зачисление безналичных денег на соответствующий счет заёмщика, кредитование с использованием векселей банка. Ссуды в налично-денежной форме выдаются, как правило, физическим лицам.

Кредиты по процентной ставке бывают плавающие, фиксированные и смешанные. Плавающая процентная ставка – это ставка, которая пересматривается через определенно оговоренный период. Кредит с фиксированной процентной ставкой устанавливается на весь срок.

Кредитование делится по категориям потенциальных заемщиков:

1. Аграрный кредит предоставляется банками различным категориям сельскохозяйственных производителей.

2. Коммерческие ссуды;

3. Ссуды посредникам на фондовой бирже предоставляются брокерским, маклерским и дилерским фирмам для осуществления операции по купле-продаже ценных бумаг.

4. Ипотечные ссуды владельцам недвижимости – кредит выдаваемый под залог недвижимости.

5. Межбанковские ссуды – кредит, при котором один банк выдает денежные средства другому банку.

6. Кредит для юридических лиц

7. Кредит для физических лиц.