СОДЕРЖАНИЕ

- ВВЕДЕНИЕ

- ГЛАВА 1. ПОТРЕБИТЕЛЬСКОЕ КРЕДИТОВАНИЕ. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ

- 1.1. Понятие и сущность потребительского кредитования

- 1.2. Современное состояние рынка потребительского кредитования

- 1.3. Проблемы и перспективы развития рынка потребительского кредитования

- ГЛАВА 2. ОРГАНИЗАЦИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В БАНКЕ «ВТБ24» В СОВРЕМЕННЫХ УСЛОВИЯХ

- 2.1. Общая характеристика Банка «ВТБ24»

- 2.2. Анализ ассортимента услуг и структуры кредитного портфеля банка

- 2.3. Организация потребительского кредитования в Банке ВТБ 24

- 2.4. Пример расчетов по договору потребительского кредитования в Банке ВТБ 24

- ГЛАВА 3. ЭКОНОМИЧЕСКАЯ БЕЗОПАСНОСТЬ И УПРАВЛЕНИЕ РИСКАМИ ПОТРЕБИТЕЛЬСОКГО КРЕДИТОВАНИЯ В БАНКЕ ВТБ 24

- 3.1. Понятие и классификация рисков потребительского кредитования

- 3.2. Инструменты оценки и управления риском в системе потребительского кредитования

- 3.3. Законодательное регулирование вопросов экономической безопасности при кредитовании физических лиц

- ЗАКЛЮЧЕНИЕ

- СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ВВЕДЕНИЕ

В настоящее время в России и во всем мире важным фактором развития экономики является кредитование. Существует много видов кредитов, таких как: международные, инвестиционные, коммерческие и потребительские кредиты. Целью данной работы является рассмотрение потребительского кредитования в современных условиях.

Развитие кредитования является одной из приоритетных задач для государства. За последние пять лет в России рынок кредитования потребителей вырос примерно в 6 раз.

В течение последних нескольких лет рынок в области потребительского кредитования находится на стадии стремительного роста. Усиливается конкуренция между банками, что существенно сокращает для клиента время рассмотрения заявки – от одного рабочего дня до нескольких часов.

Изучение системы потребительского кредитования является необходимым относительно задач, которые стоят перед банками. Активная работа банков в области кредитования физических лиц является главным условием расширения кредитной базы, увеличением рынков в их конкурентной борьбе с небанковскими кредитными организациями. Но при этом не только должно быть совершенствование кредитования, но и выработка ряда новых принципов отношений банков с потенциальными клиентами.

Потребительское кредитование является одним из самых популярных видов кредитования в банковской сфере. Важно упомянуть, что сфера потребительского кредитования намного шире, чем покупка автомобилей, бытовой техники и товаров личного потребления. Данный вид кредита может себе позволить каждый человек с разной заработной платой, подобрав для себя доступную программу кредитования.

Кредит является экономической категорией и вызывает экономические отношения между хозяйствующими субъектами, которые связаны с перераспределением свободных денежных средств на условиях срочности, платности и возвратности.

Финансово-кредитная организация, которая предоставила кредит своему потенциальному заемщику, исполняет функцию финансового представителя, принимая денежные средства у вкладчиков и предоставляя их клиентам. Данная работа банка дает хороший результат, так как на сегодняшний день оказание кредитных услуг является активной сферой банковского бизнеса.

В тоже время имеется и ряд недостатков. Несмотря на то, что потребительское кредитование занимает лидирующую позицию в банковской деятельности, процент невозвращенных кредитов значительно выше, чем по другим видам банковского кредитования.

Для любого коммерческого банка данный вид кредитования будет являться самым рискованным. В связи с этим для банков возникает необходимость совершенствования системы управления рисками в потребительском кредитовании.

Банки стараются избежать или хотя бы снизить до минимума риск кредитования. Например, банк выдает большие суммы денежных средств на длительный срок только в том случае, если клиент имеет хорошую кредитную историю, постоянный доход и может подтвердить документально свою платежеспособность. Чем больше банк привлечет себе клиентов, тем будет выше риск. Чтобы минимизировать кредитные риски, банки увеличивают процентные ставки на кредиты, однако это не может являться гарантией возвращения основной части денежных средств.

На практике в банковских учреждениях уделяется мало внимания качеству и реализации решений по выдаче потребительских кредитов. Данная проблема связана прежде всего с личностными и управленческими качествами сотрудников банка. Задачей работников кредитного учреждения является «определить» риск кредитования и повлиять на него. Для этого очень важно правильно строить отношения не только со своими потенциальными клиентами, но и с руководителями подразделений и рядовыми сотрудниками.

Последовательное развитие потребительского кредитования влияет положительно на экономические подъемы страны, преодолевая кризисные условия. Рост кредитования повышает платежеспособность со стороны населения. Это позволит накопленные денежные средства направить на «подъем» экономики. Данный фактор сможет вывести страну на новый уровень экономического развития.

Актуальность выполненной квалификационной работы заключается в том, что конкуренция между коммерческими банками в области потребительского кредитования является непременным условием взаимодействия, взаимосвязи и соперничества кредитных организаций, стремящихся создать лучшую возможность реализации своих банковских продуктов и услуг, в данном случае потребительского кредитования, получения максимальной прибыли и наиболее полного удовлетворения потребностей клиентов.

Целью выпускной работы является анализ потребительского кредитования в современных условиях в Публичном акционерном обществе «ВТБ 24» (далее ПАО «ВТБ 24»).

Рекомендацией для достижения поставленной цели является необходимость решения ряда следующих задач:

— рассмотрение основных проблем и перспектив развития потребительского кредитования в современных условиях;

— исследование организации работы в области потребительского кредитования;

— выявление основных проблем кредитных рисков в сфере потребительского кредитования.

Объектом исследования данной работы является деятельность Банка ПАО «ВТБ 24», связанная с реализацией форм потребительского кредитования.

Предмет исследования – потребительское кредитование в современных условиях в ПАО «ВТБ 24».

ГЛАВА 1. ПОТРЕБИТЕЛЬСКОЕ КРЕДИТОВАНИЕ. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ

1.1. Понятие и сущность потребительского кредитования

В современном мире кредит отражает отношения между кредитором и заемщиком по поводу кредитования конечного потребления и удовлетворения потребительских нужд населения. Потребительский кредит ускоряет процесс получения определенных благ (недвижимости, товаров, услуг), которые физические лица могут приобрести в дальнейшем при условии накопления определенной суммы денежных средств. Основная задача кредита заключается в ускорении оборота денежных средств для обеспечения устойчивого экономического роста.

Экономическую основу, на которой развиваются кредитные отношения, составляет кругооборот средств (капитала). Процесс движения капитала создает объективную необходимость рождения кредита [12].

Все отношения, которые связаны с потребительским кредитованием, регулируются Федеральным законом Российской Федерации от 21 декабря 2013 г. №353-ФЗ «О потребительском кредите (займе)» [1].

Согласно, вышеназванному ФЗ, потребительский кредит (заем) – денежные средства, предоставленные кредитором заемщиком на основании кредитного договора, договора займа, в том числе с использованием электронных средств платежа, в целях, не связанных с осуществлением предпринимательской деятельности, в том числе с лимитом кредитования.

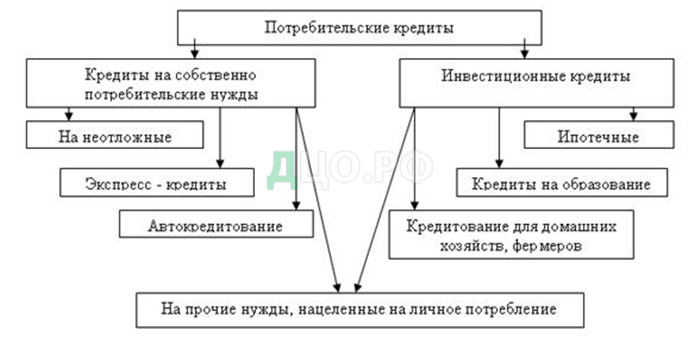

К объектам потребительского кредита можно отнести имущество длительного пользования, затраты по улучшению жилищных условий, затраты на лечение, образование и т.д. (см. рис. 1.1).

К субъектам относится кредитор и заемщик. Важно иметь в виду, если кредитором выступает коммерческий банк, то потребительский кредит имеет денежную форму. Если же кредитором выступает розничная торговая организация, то кредит имеет товарную форму. Заемщиком является физическое лицо.

Вступая в кредитные отношения, кредитор и заемщик демонстрируют единство своих целей. Связи между субъектами кредитных отношений можно охарактеризовать устойчивостью, постоянством, они определяются рамками кредита как целостной системы [5].

Потребительская форма кредита связана с использованием средств, которые получены на таких условиях как:

— возвратность – это необходимость вернуть средства в определённое время. Если полученные средства не возвращаются, то происходит безвозвратная передача капитала;

— срочность – возврат кредита в строго установленные договором сроки.

Нарушение договора влечет за собой ряд экономических последствий в виде увеличения процентов, а в дальнейшем предъявление требований в судебном порядке;

— платность – необходимость не только возврата кредита, но и оплаты права на его использование. Процент определяется на основе размера кредита, процентной ставке кредита и его срока. Процентная ставка зависит от риска платежеспособности заемщика.

Также кредит может быть выдан как ссуда денег, следовательно, стоимость не возрастает.

Имеется схожесть потребительского кредитования и банковской ссуды денег. Эти формы кредита предполагают, что заемные средства должны быть возвращены, а кредиту еще и выплачены проценты. Также как и ссуде, в потребительском кредите возможно увеличение доходов и накоплений.

Однако имеются значительные расхождения потребительского кредитования и банковской ссуды денег. Это связано с различными объектами и субъектами, с разным движением денежной ссуды. Ссуда денег предоставляется предприятиям, которые осуществляют предпринимательскую деятельность.

Потребительское кредитование можно классифицировать по различным признакам.

По срокам кредитования выделяют:

— краткосрочные (до 1 года);

— среднесрочные от 1 года до 5 лет);

— долгосрочные (свыше 5 лет).

Краткосрочный кредит можно оформить до востребования или на определенный срок. Кредит до востребования не имеет определенного срока, следовательно, банк может потребовать погасить кредит в определенное время.

В зависимости от обеспеченности выделяют:

— обеспеченные кредиты (например, залогом или поручительством);

— необеспеченные кредиты.

В зависимости от цели выделяют:

— целевые потребительские кредиты (на образование, покупку жилья,

инвестиционные нужды);

— нецелевые.

По способу закрепления:

— кредиты, выданные на основе кредитного договора;

— кредиты, выдаваемые с использованием банковской карты.

По методу взимания процентов:

— с удержанием процентной ставки в момент предоставления кредита:

— с выплатой процентов на момент погашения кредита;

— с выплатой процентной ставки равными долями по мере погашения.

По месту получения:

— экспресс-кредиты, выдаваемые при минимальном наборе документов;

— кредиты, получаемые в банке с полным пакетом документов.

Получение потребительского кредита

Потребительский кредит могут получить все лица, которые достигли 18-ти лет. Существует требование, которое применяется всеми банками: кредит может получить физическое лицо, которое имеет постоянный источник дохода. Основным источником доход для большинства является заработная плата. Также существуют и другие источники дохода: дивиденды, получение дохода от сдачи недвижимости в аренду. Данные источники доходов должны быть подтверждены документально.

Постоянная регистрация и наличие гражданского паспорта в регионе, где находится банк – это необходимое условие для получения кредита. Если необходимо оформить нецелевой кредит, то банки обычно требуют справку о размере заработной платы с места работы и заверенную копию трудовой книжки заемщика.

Также на получение потребительского кредитования влияет отсутствие судимости у заемщика и его близких родственников. Данная информация внимательно проверяется и влияет на конечный результат.

Можно выделить несколько факторов, которые могут упростить получение потребительского кредитования:

— возраст от 25 лет до 45 лет;

— потенциальный заемщик является держателем зарплатной карты в банке-кредиторе;

— большой стаж работы на текущем рабочем месте;

— положительная кредитная история.

При оформлении экспресс-кредита требуется минимальный пакет документов (например, некоторые банки ограничиваются только наличием паспорта клиента) и эта процедура может занять около 30 минут. При данном виде кредитования процентная ставка будет значительно выше, так как банк идет на определенный риск.

Существует два способа погашения потребительского кредита: аннуитетный и дифференцированный.

Аннуитетным способом погашения пользуются большинство банков, согласно которому заемщик платит каждый месяц одинаковую сумму денежных средств. Одна часть идет на погашение основного долга, а другая – на погашение процентов по кредиту. С каждым месяцем часть суммы, которая идет на погашение основного долга увеличивается, а сумма, которая идет на погашение процентов наоборот уменьшается. Следовательно, платеж каждый месяц остается одинаковым.

При дифференцированном способе погашения потребительского кредита сумма ежемесячного платежа будет разной, в первый месяц он будет самым большим, а последующие месяцы будет уменьшаться по мере погашения кредита. Главным минусом такого способа погашения является то, что сумма платежей в первые месяцы для заемщика считаются долговой нагрузкой.

Практически все банки используют аннуитетную схему погашения потребительских кредитов, потому что она более удобная для заемщиков, так как он платит по графику платежей и знает какую сумму необходимо платить каждый месяц. Банкам не выгодно, чтобы заемщик погашал все сумму единовременно, им выгоднее, чтобы выплачивали на протяжении всего срока кредитования. Поэтому иногда банки вводят мораторий на досрочное погашение. Срок у разных банков тоже разный от 1 до 6 месяцев. Существуют банки, которые не запрещают погашать досрочно, но могут взимать комиссию за досрочное погашение потребительского кредита в размере от 1% до 11% от суммы погашения.

Потребительский кредит необходимо рассматривать как отдельную форму банковского кредита, которые имеют ссуды денег и ссуды капитала. Данные формы кредита могут быть использованы для финансирования текущих затрат и инвестиционных проектов.

1.1. Современное состояние рынка потребительского кредитования

Современное развитие экономики показывает, насколько велика зависимость между элементами многоуровневой экономики: реальным и банковским секторами. Рационально организованный банковский сектор способствует устойчивому развитию реального сектора экономики.

В настоящее время банки Российской Федерации считают потребительское кредитование быстроразвивающейся и перспективной отраслью. На начало 2015 года объем потребительского кредитования достиг 10425,9 млрд. руб., а в 2016 году составил 11330,7 млрд. руб., что на 7,8% выше, чем в 2015 году.

Развитие потребительского кредитования и кредитования малого бизнеса в настоящее время вызывает большую популярность и является одним из приоритетных направлений в Стратегии развития Банковского сектора РФ.

За последние несколько лет у населения меняется отношение к кредитованию. С помощью потребительского кредитования можно не только приобрести квартиру, машину, земельный участок, но и повысить качество жизни, например: получить дополнительное образование, провести лечение в санаториях и домах отдыха, в том числе и за рубежом.

На сегодняшний день Россия немного уступает ряду стран, как по объему кредитования, так и по разнообразию услуг в банковской сфере. Ведущие банки России имеют возможность оказывать физическим лицам различные услуги в данной области.

Маленьким банкам сложно конкурировать из-за небольших объемов инвестиционных средств. В данной ситуации необходимо не уступать иностранным банкам, чтобы это не привело к оттоку денежных средств из страны.

Значимой проблемой в сфере кредитования в России можно отнести высокие процентные ставки. На 01.03.2017 г. наблюдаются ставки в размере от 14,9% до 45%, а при экспресс-кредитовании в некоторых банках ставки достигали 62% годовых.

По данным Всероссийского центра изучения общественного мнения (ВЦИОМ), около 86% граждан на данный момент опасаются брать кредиты [17].

Опросы показывают, что 42% населения уверены, что пришло время не класть денежные средства в банк, а их необходимо забирать оттуда. Такая ситуация произошла из-за недоверия граждан к банковской системе. Постоянно от СМИ приходит информация, что тот или иной банк обанкротился и людям выплачивают только положенную по закону компенсацию, а возможность получения остатка вложенных денежных средств остается ничтожна мала, практически не осуществима.

Еще один момент: грядет новая политика Центрального банка РФ. В федеральном законе «О потребительском кредитовании» готовятся новые поправки. Скорее всего, будет уменьшена доля Центробанка при расчете полной стоимости кредита. Следовательно, это сделает более дорогими кредитные продукты. Приблизительные расчеты: кредит в 100 000 рублей можно брать в среднем уже под 24% годовых, против нынешних 22,3%; а при кредите в 300 000 руб. рост процентной ставки вырастет с 19,5% до 21%.

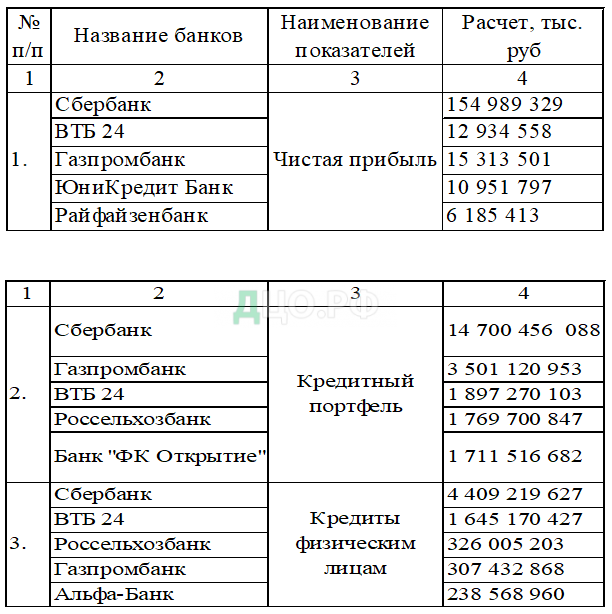

В связи с падением курса рубля в 2014-2015 гг., введением санкций, против российской банковской системы, снижением доходов населения возникли новые тенденции в области потребительского кредитования. Объемы потребительского кредитования и лидеры в банковской сфере по данным Центрального Банка Российской Федерации представлены на рисунке 1.2 и в таблице 1.1.

По данным диаграммы можно сделать вывод, что в структуре потребительского кредитования в России с 2012 г. по 2015 г. отмечается тенденция увеличения потребительского кредитования в рублях, а начиная с 2016г. происходит небольшой спад по сравнению с 2015 годом.

Что касается размера выдаваемых кредитов, можно сказать, что с 2014 г. по сравнению с 2013 г. средний размер выдаваемого кредита увеличился на 59,7% и составил 14,2 млрд. руб.

Таблица 1.1 – Лидеры в банковской сфере по объемам потребительского кредита по данным за апрель 2017 г.

| № п/п | Наименование банка | Потребительские кредиты, млн. руб. | Доля просрочки, % | Изменение с начала года, % |

| 1 | 2 | 3 | 4 | 5 |

| 1. | Сбербанк | 4 205 778 | 3,8 | 0,8 |

| 2. | ВТБ 24 | 1 518 711 | 6,5 | 2,2 |

| 3. | Россельхозбанк | 308 487 | 4,1 | -1,2 |

| 4. | Газпромбанк | 300 489 | 2,3 | -0,3 |

| 5. | ВТБ Банк Москвы | 218 636 | 3,8 | 8,6 |

| 6. | Альфа-Банк | 177 995 | 24,3 | 2,4 |

| 7. | Совкомбанк | 72 974 | 12,6 | 34,7 |

| 8. | Райффайзенбанк | 182 440 | 4,6 | 5,4 |

| 9. | Росбанк | 115 656 | 16 | -4,1 |

| 10. | Русский Стандарт | 76 292 | 45,5 | -4,8 |

| 11. | Восточный Экспресс | 85 417 | 27,2 | 1,9 |

| 12. | Дельтакредит | 118 098 | 0,8 | 0,3 |

| 13. | Тинькофф Банк | 113 121 | 9,6 | 8,7 |

| 14. | ЮниКредит | 106 252 | 11,9 | 1,4 |

| 15. | Московский кредитный банк | 91 174 | 8,7 | -3,2 |

По данным таблицы 1.1 и рисунка 1.3 можно сделать вывод, что наиболее значимыми участниками на рынке потребительского кредитования на апрель 2017 г. являются «Сбербанк России» и «ВТБ 24». По данным за апрель Сбербанком были выданы потребительские кредиты на 4 205 778 млн. руб., а банком ВТБ24 1 518 711 млн. руб. На третьем месте по выдаче кредита объемом 308 484 млн. руб. является «Россельхозбанк». Все остальные участники на рынке кредитования имеют объем практически одинаковый. Объемы потребительского кредитования в банке ВТБ 24 с начала года изменились на 2,2%, что служит положительной динамикой в области данного кредитного продукта.

Говоря о прогнозе экономического развития России на 2017 год, рынок кредитования потребителей вырастет примерно на 10,5%, но ВТБ 24 планирует развиваться быстрее – порядка 13-15%. По мнению главы банка, двигателем роста по-прежнему будут кредиты наличными и ипотека.

1.1. Проблемы и перспективы развития рынка потребительского кредитования

В настоящее время банки Российской Федерации считают потребительское кредитование быстроразвивающейся и перспективной отраслью среди населения. Объемы кредитов продолжают с каждым годом увеличиваться, несмотря на то, что кредитные организации стараются не говорить реальную стоимость кредита заемщикам, полностью не раскрывают информацию о реальных размерах процентных ставок, особенно это касается микрофинансовых организаций.

На практике, большинство потребителей принимают необдуманное решение на приобретение товаров в кредит. Это является главной проблемой, так как население не изучают условия кредитования и в дальнейшем сожалеет, потому что в процессе обслуживания кредита необходимо выплачивать дополнительные платежи.

Если заемщик внимательно читает кредитный договор, то сможет обнаружить в нем напечатанным мелким шрифтом ряд пунктов, на которые клиент не всегда обращает внимание. Можно сказать, что утаивание реальной стоимости кредита является некой уловкой банков, для привлечения заемщиков.

Например, оформляя экспресс-кредит под 12% годовых плюс скрытые дополнительные платежи (в результате получается примерно 48% годовых по кредиту), следовательно, выгодно обратиться в банк, у которого ставка равна 22% годовых. Как правило, клиент выбирает более низкие декларируемые проценты (12% годовых), оформляя кредиты в торговых точках, в итоге воспользовавшийся менее выгодным предложением.

Вследствие экономического кризиса, который был в 2014-2015 гг., данный вид кредитования остается у населения одним из наиболее востребованных: населению не хватает собственных денежных средств, следовательно, физическим лицам необходимо прибегнуть к потребительским кредитам, чтобы удовлетворить свои потребности.

Несмотря на широкое развитие потребительского кредитования в России, есть несколько факторов, которые сдерживают выдачу потребителям кредитов. К таким факторам можно отнести: наличие «черных» доходов у физических лиц. Банки не могут с полной уверенностью судить о финансовом состоянии заемщиков, так как сами физические лица не могут документально подтвердить свое финансовое состояние.

В настоящее время другой проблемой в сфере потребительского кредитования является низкая платежеспособность населения. Снижение реальных доходов населения способствует росту просроченной задолженности. Также влияет на рост просроченной задолженности высокая «закредитованность» населения. На 31.12.2016 г. около 62% россиян имеют более одного не погашенного долга.

Так по итогам на конец 2016 г. 26% заемщиков имеют два кредита, а 19% — три кредита. В настоящее время должник расходует около 30-50% своего бюджета на погашение кредитов.

Одной из важнейших проблем потребительского кредитования является то, что заемщик не всегда может самостоятельно изучить условия кредитного договора. Сумма кредита, которую предоставляет банк существенно отличается от заявленной в публичной оферте. Таким образом, речь идет о скрытой комиссии и других дополнительных расходах, о которых заемщик не был проинформирован. Следовательно, это вводит в заблуждение заемщика в отношении полной стоимости данной услуги.

Также к проблемам потребительского кредитования можно отнести недобросовестную конкуренцию, т.е. банки предлагают населению кредиты на более выгодных условиях, предоставляют рекламную информацию, в которой не раскрывается полностью стоимость кредита.

Для эффективного функционирования кредитования потребителей необходимо внести поправки в законодательство, с помощью которых банки смогут пользоваться различными вариантами обеспечения кредитов, чтобы удовлетворить потребности населения.

Можно сказать, что все проблемы в области потребительского кредитования в России связаны с недоступностью кредитов для населения из-за высоких процентных ставок и ужесточения кредитной политики.

Как и во всем мире, система кредитования в России устроена по принципу пирамиды – погашение и обслуживание старых кредитов обеспечиваются привлечением новых. Из-за того, что ставки остаются на высоком уровне, выдача кредитов замедляется, следовательно, пирамида перестает работать. В результате чего заемщики выплатят больше денежных средств, чем займут.

В конце января 2017 г. был проведен опрос Банком России среди банков, которые входят в первую сотню по размеру портфеля потребительских кредитов. Около 60% опрошенных надеются на восстановление спроса на услуги потребительского кредитования до уровня докризисного периода. Банк России постоянно ведет наблюдение, и выделяет основные тенденции:

— в I квартале 2017 г. снизились незначительно ставки по кредитам в связи с небольшим падением уровня инфляции;

— ставки по краткосрочным кредитам уменьшились на 0,25%;

— ставки по среднесрочным кредитам уменьшились на 0,6%;

— значительно увеличились доли займов, выдаваемых под обеспечение. Это связано с желанием банков сократить максимально риск-невозврата.

Несмотря на большое количество проблем, потребительское кредитование развивается очень активно, благодаря огромному интересу населения, которые считают, что данный вид кредитования является хорошим способом увеличения своей прибыли.

Для достижения лучшего результата банкам необходимо разработать стратегию, которая поможет преодолеть все трудности и приведет к развитию рынка потребительского кредитования. Также необходимо внедрять в банковскую систему новые технологии. Финансовый кризис повлиял на сферу кредитования, так как ухудшил финансовое состояние в экономике, но население начало терять интерес раньше наступления кризисной ситуации. Поэтому необходимо подходить к данной ситуации комплексно, чтобы решить проблемы в сфере потребительского кредитования. Развитие данного рынка зависит не только от государства, но и от каждого участника на рынке потребительского кредитования.

ГЛАВА 2. ОРГАНИЗАЦИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В БАНКЕ «ВТБ24» В СОВРЕМЕННЫХ УСЛОВИЯХ

2.1. Общая характеристика Банка «ВТБ24»

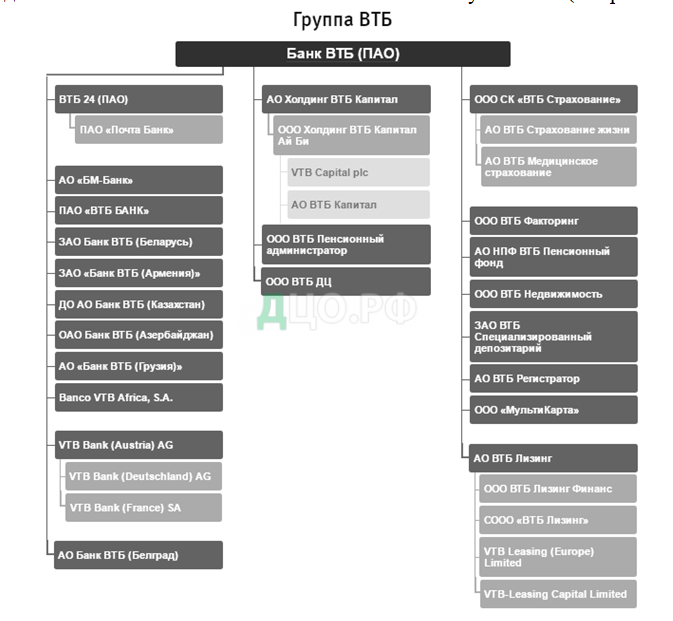

ПАО «ВТБ 24» — один из крупнейших участников на российском рынке. Банк включен в состав международной финансовой группы ПАО «ВТБ» и специализируется на обслуживании физических лиц, юридических лиц, предпринимателей, предприятий малого и среднего бизнеса. Общее собрание акционеров является высшим органом управления, которые принимают важнейшие решения.

ВТБ 24 был создан 1 августа 2005 года. Банк образован на базе «Гута-Банка», который не выдержал финансового кризиса в 2004 году и выкупленного «Внешторгбанком» (ВТБ) при активном участии Банка России. В 2005 году «Гута-Банк» был переименован в ЗАО «Внешторгбанк Розничные услуги», а осенью 2006 года – в ЗАО «ВТБ 24» [15].

Миссия банка – предоставление финансовых услуг на международном уровне, чтобы сделать более обеспеченным будущее клиентов, акционеров и общества в целом.

Сеть банка формируют 1062 офиса в 72 регионах страны. ВТБ 24 предлагает клиентам основные банковские продукты, которые приняты в международной финансовой практике. По данным ЦБ РФ ВТБ 24 является вторым по величине банком в России.

Акционерами ВТБ 24 являются ПАО «ВТБ» – доля в уставном капитале 99,93%, миноритарные акционеры 0,067%. В таблице 2.1 представлены основные показатели, которые влияют на деятельность банка.

Таблица 2.1 – Основные показатели деятельности банка ПАО «ВТБ 24» по состоянию на март 2017г.

| № п/п | Содержание показателя | Результат |

| 1 | 2 | 3 |

| 1. | Уставный капитал | 659,5 млрд. руб. |

| 2. | Собственный капитал | 140075 млрд. руб. |

| 3. | Кредитный портфель | 1891 млрд. руб. |

| 4. | Привлечение средств физ. лиц | 1660,2 млрд. руб. |

| 5. | Клиентская база | 12,5 млн. клиентов |

Рассмотрим основные показатели операционной деятельности ВТБ 24.

Таблица 2.2 – Показатели операционной деятельности 2014-2015 гг.

| № п/п | Показатель | Значение базового периода | Значение отчетного периода |

| 1 | 2 | 3 | 4 |

| 1. | Фондоотдача | 7,56 | 10,69 |

| 2. | Производительность труда | 7518,66 | 7926,68 |

| 3. | Период оборачиваемости краткосрочной дебиторской задолженности | 0,28 | 0,22 |

| 4. | Краткосрочная кредиторская задолженность | 0,19 | 0,17 |

Из таблицы 2.2 видно, что основные фонды компании по сравнению с предыдущим годом имеют тенденцию роста, следовательно, используются более эффективно. По сравнению с предыдущим периодом производительность труда увеличилась на 407,99, что позволяет сократить расходы и снизить себестоимость. Период оборачиваемости дебиторской задолженности в отчетном периоде снизился, т.е. клиенты банка стали быстрее выплачивать свои обязательства.

Рассмотрим динамику и структуру активов и пассивов ПАО «ВТБ 24» за период 2014-2015 гг.

Таблица 2.3 – Динамика активов ВТБ24, тыс. руб.

| № п/п | Показатели | Данные на отчетную дату | Данные на начало отчетного года | Отклонение | Изменение, % |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. | Денежные средства | 85 668 480 | 138 341 245 | -5 267 765 | 38,07 |

| 2. | Обязательные резервы | 16 535 217 | 19 837 894 | -3 302 677 | 16,65 |

| 3. | Средства в кредитных организациях | 12 169 082 | 18 101 912 | -5 932 830 | 32,77 |

| 4. | Основные средства, нематериальные активы | 35 414 948 | 27 071 711 | +8 343 237 | 23,56 |

| 5. | Ссудная задолженность | 2 306 355 628 | 2 162 160 038 | +144 195 590 | 6,25 |

| 6. | Прочие активы | 91 059 220 | 61 364 077 | +29 695 143 | 32,61 |

| 7. | Всего активов | 2 820 051 763 | 2 736 675 390 | +83 376 373 | 2,96 |

Актив баланса показывает, во что вложены финансовые ресурсы банка и каково их назначение. Из таблицы 2.3 видно, что сумма активов баланса по сравнению с 2014 годом увеличилась на 2,96%. Это изменение обусловлено темпом прироста ссудной задолженности на 6,25%. Денежные средства, обязательные резервы имеют отрицательную тенденцию по сравнению с предыдущим годом.

Таблица 2.4 – Динамика пассивов ВТБ24, тыс. руб.

| № п/п | Показатели | Данные на отчетную дату | Данные на начало отчетного года | Отклонение | Изменение, % |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. | Кредиты, депозиты | 0 | 223 779 418 | + 223 779 418 | — |

| 2. | Средства кредитных организаций | 132 584 369 | 278 675 940 | -146 091 571 | 53,91 |

| 3. | Средства клиентов | 2 440 810 607 | 1 996 398 067 | +444 412 540 | 18,21 |

| 4. | Вклады физических лиц | 2 028 435 813 | 1 524 505 464 | +503 930 349 | 24,84 |

| 5. | Всего обязательств | 2 640 951 535 | 2 560 087 304 | +80 864 231 | 3,06 |

Из таблицы 2.4 видно, что практически все рассматриваемые показатели имели тенденцию роста по сравнению с 2014 годом. Отрицательное влияние оказал только показатель средства от кредитных организаций.

Далее рассмотрим финансовый рейтинг первый пяти российских банков по следующим ключевым показателям за апрель 2017 г. (табл. 2.5)

Таблица 2.5 – Рейтинг банка по финансовым показателям

По данным таблицы 2.5 мы видим, что по всем рассмотренным показателям лидирует Сбербанк. ВТБ 24 находится в стабильном состоянии по сравнению с другими банками. Все показатели, которые были рассмотрены значительно ниже показателей Сбербанка.

На сегодняшний день банковский сектор представлен большим количеством кредитных учреждений. В связи с этим в данном сегменте наблюдается очень высокая степень конкуренции. Поэтому чтобы завоевать у клиентов репутацию, необходимо снижать процентные ставки по кредитам, расширять ассортимент услуг и вводить бонусные программы.

Банк ВТБ24 оказывает широкий спектр услуг для физических и юридических лиц, часть которых доступна круглосуточно, используя современные телекоммуникационные технологии:

— выпуск карт;

— потребительское кредитование;

— ипотечное кредитование;

— денежные переводы;

— услуги дистанционного управления счетами;

— аренда сейфовых ячеек;

— срочные вклады;

— кредиты для малого и крупного бизнеса;

— расчетно-кассовое обслуживание.

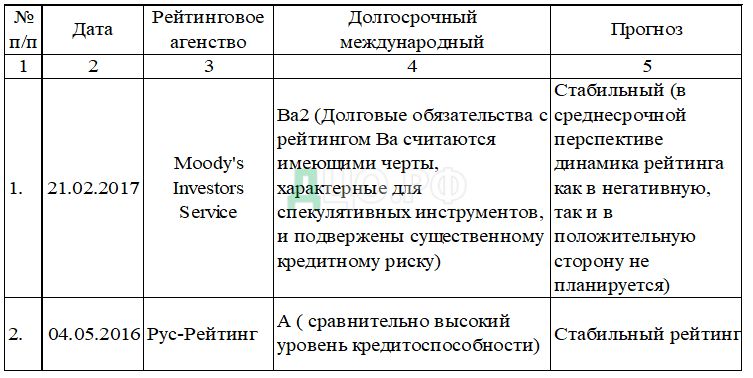

Рассмотрим рейтинг кредитоспособности банка ВТБ 24 от рейтинговых агентств.

Таблица 2.6 – Рейтинг кредитоспособности банка ВТБ24 от рейтинговых агентств

По данным таблицы 2.6 мы видим, что агентство «Рус-Рейтинг» на протяжении нескольких лет подтверждает кредитный рейтинг банка на уровне «А», который соответствует рейтингу в РФ по международной шкале. Данный рейтинг обусловлен поддержкой со стороны сильного финансового собственника в лице банка «ВТБ», где устойчиво развита клиентская база, положительная репутация, как на российском, так и на международном рынках.

Банк ВТБ 24 активно занимается спонсорской, волонтерской и благотворительной деятельностью. К основным критериям социальной деятельности банка можно отнести прозрачность и эффективность оказываемой помощи, партнерское сотрудничество и активное вовлечение сотрудников банка в социальную деятельность.

В головном офисе ВТБ 24 располагаются основные подразделения, такие как: департаменты сети, обслуживания клиентов малого бизнеса, ипотечного кредитования, анализа рисков, инвестиционный, по работе с VIP-клиентами.

Поддержка бизнеса осуществляется с помощью департаментов: клиентского обслуживания, банковских и информационных технологий, корпоративного развития и персонала.

Группа ВТБ обладает банками в странах СНГ, Европы, Азии, направленное на предоставление своим клиентам комплексного обслуживания (см. рис. 2.1).

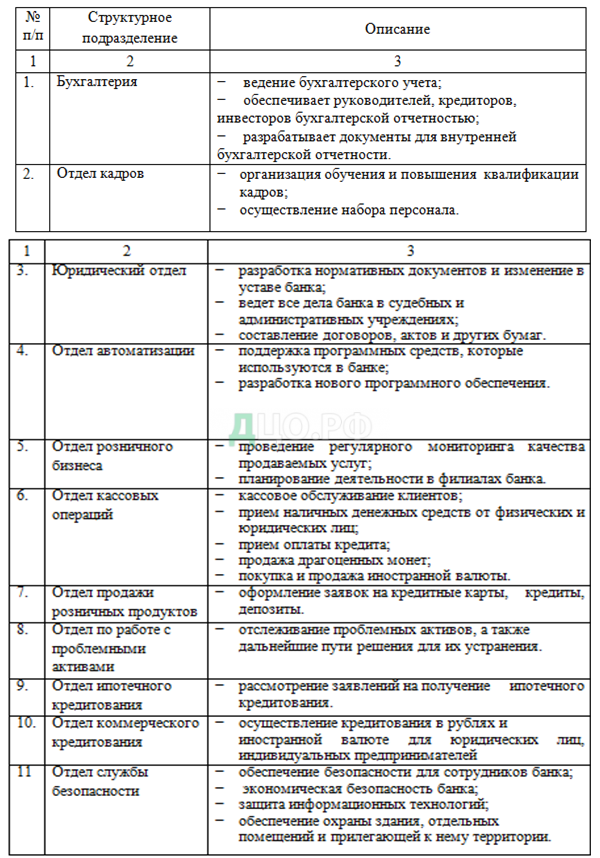

Рассмотрим подробнее структурные подразделения ПАО «ВТБ 24», которые представлены в таблице 2.7.

Таблица 2.7 – Внутренние структурные подразделения ПАО «ВТБ24»

В таблице 2.7 были рассмотрены основные внутренние структурные подразделения Банка ВТБ 24. Все подразделения создаются для обеспечения внутреннего, внешнего контроля и эффективного функционирования банка.

Основные направленности деятельности банка

Банк ВТБ 24 выполняет широкий круг операций. Он может привлекать депозиты и денежные вклады, осуществлять кассовое обслуживание.

Работники банка оказывают консультационные услуги по порядку ведения операций в банке, по организации кредитования.

Также ВТБ 24 выпускает ценные бумаги, акции, векселя, выдавать поручительства, хранить и продавать ценные бумаги и платежные документы.

Коммерческий банк может покупать драгоценные металлы, камни как внутри страны, так и за ее пределами.

Согласно п.1 ст. 857 Гражданского кодекса Российской Федерации, банк гарантирует тайну банковского вклада и банковского счета, операций по счету и сведений о клиенте. В случае разглашения информации о клиенте, клиент имеет право потребовать от банка возмещения причиненных убытков.