Страницы: 1 2

Содержание

- Введение

- Глава 1. Теоретические основы банковского кредитования в России

- 1.1 Понятие, сущность и виды кредита

- 1.2. Современное состояние кредитного рынка в России

- 1.3. Проблемы и перспективы развития российского кредитного рынка

- Глава 2. Анализ кредитной политики коммерческого банка на примере ПАО «ВТБ 24»

- 2.1. Анализ финансовых показателей и кредитного портфеля ПАО «ВТБ 24»

- 2.2. Анализ кредитной политики Банка

- Глава 3. Совершенствование системы кредитования в банке ПАО «ВТБ 24»

- 3.1. Мероприятия по совершенствованию кредитной политики в ПАО «ВТБ 24»

- 3.2. Предложения по минимизации кредитного риска и оптимизации доходов ПАО «ВТБ 24»

- 3.3. Оценка банковского кредитования на современном этапе

- Заключение

- Список использованных источников

Введение

В современных условиях при стремительном развитии рыночных отношений одним из самых значимых факторов развития экономики выступает кредитование, то есть инвестирование капитала с целью формирования нового или совершенствования и модернизации существующего производственного аппарата для получения прибыли. В кредитных отношениях банки выступают основным элементом, поскольку кредитование является одним из ведущих направлений деятельности банка, на нем базируются активные операции банка.

Актуальность темы настоящей работы обусловлена тем, что развитие в России рыночной экономики, увеличение эффективности ее функционирования, формирование требуемой инфраструктуры нельзя обеспечить без применения и последующего развития кредитных отношений.

Динамичное развитие кредитной системы России и усиление ее влияния на экономические процессы обуславливают необходимость более детального рассмотрения роли кредита его места и роли в экономической системе. Важность данной проблемы, недостаточный уровень ее теоретической разработки и растущая практическая значимость определили выбор темы, ее актуальность, логику изложения и основные направления исследования.

Целью работы стало изучение и анализ современных форм кредита, а также определение перспектив развития кредитования в коммерческих банках.

Для достижения поставленной цели необходимо решить следующие задачи:

- изучить сущность и особенности системы кредитования;

- проанализировать современное состояние кредитного рынка в России;

- рассмотреть проблемы и перспективы развития российского кредитного рынка;

- проанализировать кредитную политику коммерческого банка на примере ПАО «ВТБ 24»;

- разработать мероприятия по совершенствованию кредитной политики банка и минимизации кредитного риска.

Объектом исследования в работе выступает коммерческий банк ПАО «ВТБ 24».

Предметом исследования являются формы банковского кредита.

В работе были использованы следующие методы исследования:метод сравнения, системного анализа, метод системного подхода, формально-логический, системно-структурный,а также метод синтеза, аналогии, комплексный и динамический подходы, традиционный анализ документов, наблюдение, экспертные оценки, статистические и математические методы обработки информации.

Информационной базой работы являются учебно-методическая литература в сфере банковского дела и кредитования, Интернет – ресурсы, нормативно-правовые акты, а так же периодические издания. Теоретической основой исследования стали труды российских и иностранных ученых, научные публикации в периодических изданиях, посвященные вопросам кредитования.

Среди отечественных и зарубежных учёных существенный вклад в изучение научных положений теории и практики кредитования внесли А.Г. Братко, Ван Хорн Дж., В.С. Волынский, Э. Долан, Е.Ф. Жуков, А.А. Казимагомедов, О.И. Лаврушин, В. Лексис, К.Р. Макконнелл, В.В. Масленников, В.Д. Миловидов, Л. Миллер, Г.С. Панова и др.

Практическая значимость работы заключается в том, что полученные результаты исследования, рекомендации и выводы могут быть применены к коммерческому банку, для решения имеющихся проблем и совершенствования кредитной политики.

Глава 1. Теоретические основы банковского кредитования в России

1.1. Понятие, сущность и виды кредита

Кредит выступает формой движения ссудного капитала, и важен для обеспечения постоянства кругооборота фондов действующих организаций, обслуживания процесса реализации производственных товаров. Как правило, кредиты предоставляют банки. Субъектами кредитных отношений выступают кредитор и заемщик.

Кредит – финансовая услуга, вид банковской операции, суть которой заключается в предоставлении заемщикам – физическим и юридическим лицам – денежных средств на условиях платности, срочности, возвратности.

Особенность кредитования в рыночных условиях хозяйствования заключается в том, что для кредитора – банка, основой принятия кредитного решения является результат оценки кредитоспособности клиента, методики которых постоянно развиваются под влиянием совокупности факторов внешнего и внутреннего характера. Кредитоспособность заемщика позволяет менеджменту банков определить реальность и достаточность денежных потоков для обслуживания основного долга и процентов, но и обосновать цену кредита, премию за риск в структуре цены, правильно сформировать резервы на возможные потери и т.д. Не менее важным звеном в проведении такой всесторонней оценки является определение вида, срока и механизма предоставления кредита.

Кредитный механизм является сложной подсистемой управления, которая функционирует вне зависимости от государственных организационных структур, в целях развития всего общества при одновременном наличии собственных экономических интересов конкретных субъектов рыночных отношений.

Основу кредитного механизма составляют конкретные экономические интересы субъектов управления. В свою очередь, управление кредитным механизмом происходит на основе административных,экономических,правовых и социальных методов.

Определение функций кредита имеет существенное практическое значение, так как дает возможность применять его наиболее эффективно. Кредит классифицируется по разным базовым критериям. В зависимости от того, какая предоставляется ссуда при кредитной сделке и кто выступает кредитором, различают пять независимых форм кредита. Рассмотрим их подробнее.

В России коммерческий кредит до сегодняшнего дня имел ограниченную сферу использования. Расширению его применения мешают инфляция, кризис неплатежей, ненадежность партнерских связей.

Кредиты, предоставляемые банками юридическим лицам в свою очередь классифицируются на:

- беззалоговые кредиты на любые цели;

- кредиты на пополнение оборотных средств;

- кредиты на создание бизнеса;

- кредиты на приобретение автотранспорта, оборудования и недвижимости;

- кредиты на финансирование новых проектов;

- рефинансирование кредитов.

Кредиты, предоставляемые банками физическим лицам подразделяются на следующие виды:

- потребительские кредиты;

- образовательные кредиты (предоставляется студентам для обучения);

- ипотечные кредиты (кредит для покупки жилья);

- автокредиты;

- кредитные карты;

- рефинансирование.

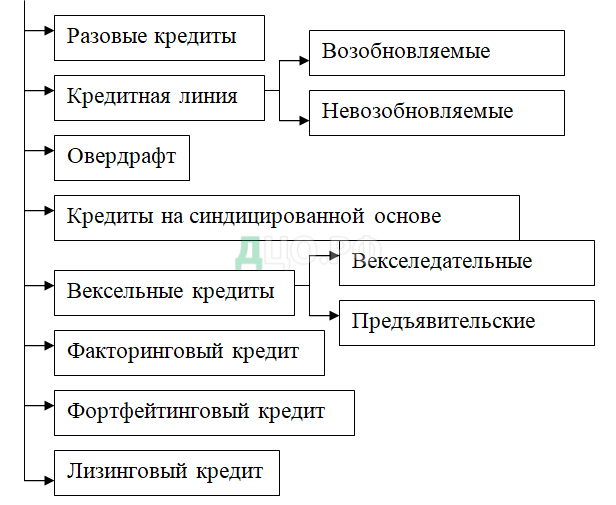

В зависимости от способа предоставления всю совокупность кредитов можно представить следующим образом (Рис.1).

Рассмотрим представленные виды кредитов более подробно.

Разовые кредиты предоставляются согласно условиям договора, где прописываются сроки и суммы кредитования. Каждый новый кредит оформляется на основании индивидуального кредитного договора, где также указывается эффективная процентная ставка, полная плата по кредиту, график платежей и другая существенная информация. При каждом оформлении заявки на получение разового кредита клиент должен предоставлять новый пакет документов. Выдача разового кредита, как правило, производится единовременно. Исключение могут составлять ипотечные кредиты для целей строительства.

Большинство кредитов для физических лиц на сегодняшний день носят разовый характер.

Кредитная линия представляет собой обязательство кредитной организации, которое является юридически оформленным и составленным в пользу заемщика. Данное обязательство состоит в предоставлении заемщику кредитного лимита на срок, определенный в рамках обязательства.

Выделяют следующие кредитные линии:

– возобновляемые, сущность которых заключается в соглашении между кредитором и заемщиком относительно предоставления последнему кредита, при этом данное соглашение в обязательном порядке должно содержать максимально возможный размер задолженности клиента по одновременно действующим кредитам. В рамках возобновляемой кредитной линии возможно полное либо частичное погашение задолженности в течение срока действия договора, также для клиента существует возможность возобновления кредитного лимита в установленном размере при погашении задолженности.

– невозобновляемые, в рамках которых предусматривается выдача кредита несколькими суммами, носящими название транши. Получение траншей происходит в рамках лимита кредитования по договору, при этом срок погашения задолженности может устанавливаться индивидуально, но в рамках общего срока кредитования использования кредитной линии.

Помимо этого выделяют другие виды кредитных линий, например, сезонная кредитная линия предоставляется кредитной организацией в тех случаях, когда предприятию требуются ресурсы для возобновления оборотных средств, при чем данная потребность возникает циклично, что связано с сезонностью производства либо необходимостью формирования запасов на складе. А также возможны такие виды кредитных линий, как рамочные, с возможностью превышения, общие для нескольких клиентов и т.д.

- Овердрафт является краткосрочным кредитом, предоставляемым на основе списания средств со счета клиента сверх того остатка, который сформирован на данном счету. средств на счете. Иными словами кредит «овердрафт» формирует отрицательный баланс на текущем счете заемщика. Овердрафт бывает двух типов: разрешенный, в том случае, когда кредитная организация устанавливает определенный лимит кредита для данного клиента с целью дальнейшего использования, а также неразрешенный, в тех случаях, когда использование кредита не разрешено банком, однако клиент выписывает определенный платежный документ (например, чек) для его использования.

- Кредиты на синдицированной основе формируются при использовании объединенных средств нескольких банков с целью последующего предоставления их клиенту. Синдицированные кредиты могут предоставляться на краткосрочный и долгосрочный период, при этом длительный срок кредитования избирается в тех случаях, когда величина кредита превышает установленные для банка лимиты либо высока вероятность реализации кредитного риска в рамках одной кредитной организации.

- Вексельный кредит представляет собой особый вид займа, заключение которого происходит между контрагентами. Объектом вексельного кредита выступает вексель как ценная бумага с определенным номиналом.Предоставление вексельного кредита также осуществляется на основе принципа возвратности. Непосредственно на самом векселе указывается сумма кредита, процентная ставка и срок погашения. Для векселедателя преимуществом такого кредита является то, что при его предоставлении не происходит отвлечения денежных средств, при этом за пользование векселем заемщик оплачивает определенный процент, представляющий доход векселедателя. Для заемщика в рамках вексельного кредита действует более низкая процентная ставка по сравнению с традиционными видами кредитов. Недостатком данного вида является небольшое количество вариантов использования векселя в качестве средства платежа.

- Факторинговый кредит. Регулирование факторинговой деятельности коммерческих банков осуществляется на основе Гражданского Кодекса РФ, ст. 43 «Финансирование под уступку денежного требования». В рамках положений данной статьи заключается специальный договор финансирования под уступку денежного требования между сторонами сделки,в качестве которых выступает, с одной стороны, финансовый агент, а с другой – клиент. Финансовый агент осуществляет передачу денежных средств клиенту в счет денежного требования клиента, который выступает кредитором в отношении третьего лица, являющегося должником. При этом кредитные отношения между кредитором и должником возникают в связи с предоставлением должнику со стороны кредитора товаров, услуг либо выполненных работ. На основании уступки права требования со стороны кредитора в пользу финансового агента происходит гашение задолженности перед кредитором, и финансовый агент становится кредитором должника.

- Фортфейтинговый кредит является формой кредитования экспорта со стороны кредитной или финансовой организации. Сущность данного кредита заключается в том, что кредитование осуществляется на основании покупки без оборота на продавца векселей и других долговых требований по внешнеторговым операциям.

Данный вид кредита, в основном, используется в случаях приобретения основных средств и оборудования, стоимость которых составляет значительную величину. При этом оплата данного оборудования осуществляется с использованием рассроченных платежей сроком до 7-10 лет. В тех случаях, когда поставщик не имеет возможности предоставить покупателю оборудования коммерческий кредит, он предлагает одному или нескольким кредитным организациям приобрести долговые обязательства покупателя в рамках данной сделки.

Лизинговый кредит является формой товарного кредита, в рамках которого лизингодатель передает лизингополучателю имущество в пользование на определенный срок и за определенную плату. Как правило, по истечении срока действия договора лизинга лизингополучатели выкупают данное имущество по остаточной балансовой стоимости. Стороны лизинговой сделки заключают не менее двух договоров: договор на поставку имущества и договор аренды имущества с последующим выкупом.

Помимо действующих нормативных актов ЦБ РФ в коммерческих банках используются внутренние нормативные документы, составленные в соответствии с указаниями Центрального Банка РФ, которые формируют кредитную политику банку, представляющую собой совокупность нормативных документов, правил и факторов, регулирующих развитие данного банка в области кредитования собственных клиентов.

Необходимо отметить, что кредитная политика является важнейшим инструментом коммерческого банка при достижении собственных целей. Формирование кредитной политики, чаще всего, осуществляется в соответствии с действующей стратегией развития коммерческого банка, которая определяется на определенный, как правило, длительный срок в соответствии с поставленными руководством целями. В связи с этим в целях формирования эффективной кредитной политики необходимо определять для конкретного банка предпочтительные виды кредитов, целевые группы заемщиков и возможные составляющие кредитных рисков, которые в данных условиях будут минимальными для банка. В тех случаях, когда у коммерческого банка отсутствует сформированная единая кредитная политика, повышается степень риска его деятельности; в свою очередь, если кредитная политика является неконкретной, не доведена до участников кредитного процесса либо носит противоречивый характер риски банка также увеличиваются.

1.2. Современное состояние кредитного рынка в России

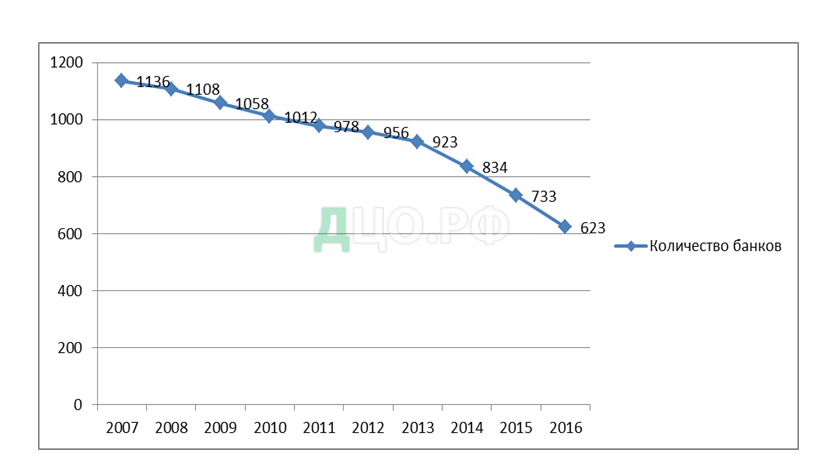

Развитие системы кредитования в России представляет собой один из факторов стабильности и экономического развития государства. Это «совокупность самых различных кредитно-финансовых институтов, функционирующих на рынке ссудных капиталов и производящих накопление и мобилизацию доходов, состоящая из нескольких институционных звеньев или ярусов». Число кредитных организаций – банков, зарегистрированных Банком России, представлено на рисунке 2.

Из рисунка 2 наглядно видно, что число банков постоянно уменьшается. Главной причиной служит деятельность Центрального банка по ликвидации неблагополучных игроков банковского сектора. В 2015 году ЦБ РФ продолжил деятельность по отзыву лицензий у кредитных организаций, начатую осенью 2013 года. Так, в январе 2015 года были отозваны лицензии у таких банков, как «Имбанк», банк «Надежность», «Мой банк», ООО КБ «Природа». В таблице 1 представлены финансовые результаты кредитных организаций за период 2012-2015 гг.

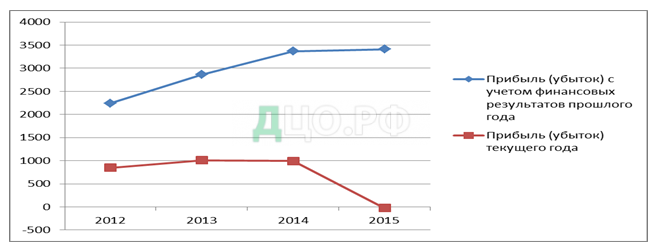

Таблица 1 — Финансовый результат кредитных организаций, млрд. руб.

| Финансовый результат кредитных организаций | 2012 | 2013 | 2014 | 2015 |

| Прибыль (убыток) с учетом финансовых результатов прошлого года | 2243 | 2861 | 3368 | 3414 |

| Прибыль (убыток) текущего года | 848 | 1012 | 994 | -24 |

Данные таблицы 1 отражают плачевное состояние банковской отрасли. Только благодаря прибыли прошлых лет у кредитных организаций получается держаться на плаву. Необходимо заметить, что число банков демонстрирующих негативные финансовые результаты не более 10 %, остальные хотя и демонстрируют отрицательную динамику прибыли, тем не менее, имеют положительный финансовый результат. Наглядно тенденции прибыли представлены на рисунке 3.

Из рисунка 3 видно, что главные сложности в банковской сфере появились в конце 2014 года. Эти данные свидетельствуют о том, что еще несколько кредитных организаций вероятнее всего будут лишены лицензий.

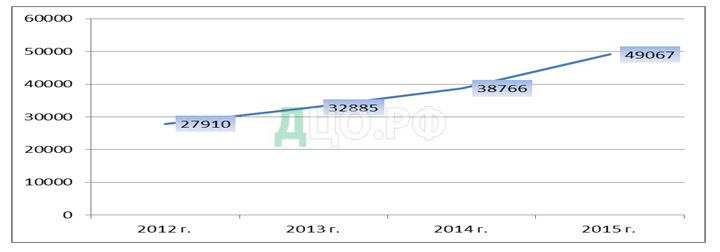

Сегменты банковского кредитования тесно связаны между собой и оказывают непосредственное взаимное воздействие. В частности, увеличение ставок на межбанковском рынке способствует удорожанию потребительских и всех других кредитов. Уменьшение ставки рефинансирования Центральным банком, наоборот, способствует тому, что кредиты становятся более доступными. В таблице 2 отражена динамика кредитов, предоставленных предприятиям, физическим лицам и кредитным организациям за 2012-2015 гг.

Таблица 2 — Динамика кредитов, предоставленных предприятиям, физическим лицам и кредитным организациям за 2012-2015 гг., млрд. руб.

| Показатель | 2012 | 2013 | 2014 | 2015 | 2016 |

| Кредиты, предоставленные предприятиям, физическим лицам и кредитным организациям | 28699,2 | 33960,1 | 40417,7 | 51799,5 | 79165,4 |

| Темп прироста в процентах к предыдущему году | — | 18,3 % | 19,0% | 28,2 % | 52,8% |

На рисунке 3 отражен общий объем кредитования банками в динамике за период 2012-2015 гг. Таким образом, исходя из данных таблиц 2 и 3, а также из рисунка 4, можно сделать вывод, что объем кредитования в целом увеличивается быстрыми темпами, главным образом, с конца 2015 года.

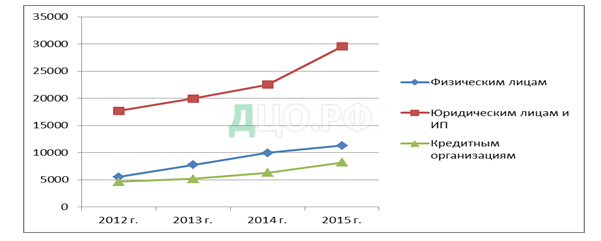

Анализируя данные показатели в динамике за 2012-2016 гг., можно сделать вывод, что доля кредитов, выданных предприятиям к 2016 году, постепенно уменьшается (с 63 % до 60 %), продолжая оставаться основной. Это обусловлено, прежде всего, за счет роста кредитов, предоставленных населению (с 19 до 23 %), что свидетельствует о наметившейся положительной тенденции. В 2014 году банки обеспечивали повышение кредитования физических лиц наиболее быстрыми темпами: объем кредитов населению увеличился за 2014 год на 39,4 % – до 7 737 млрд. руб. (за 2015 год – на 28,6 % (9 957 млрд. руб.)). Удельный вес розничного кредитования увеличился в общем кредитном портфеле. Увеличение объемов непосредственно обусловлено возникновением новых продуктов и дополнением существующих. Тем не менее, данный факт нельзя называть целиком позитивным, поскольку вместе с увеличением объемов кредитования увеличивается просроченная задолженность, что может способствовать дефолту банковской системы. На рисунке 5 представлена динамика объемов кредитования физическим, юридическим лицам и кредитным организациям за 2012-2015 гг.

Из рисунка 5 видно, что объем предоставленных средств организациям в общем увеличивается, причем темпы роста повышаются с начала 2014 года.На 1 января 2016 года объем кредитов, выданных населению, достиг 11 329 млрд. руб., что составляет 23 % в общем объеме кредитования. Объем межбанковских кредитов увеличивается умеренными темпами. Объем выдаваемых межбанковских кредитов за 2015 год увеличился на 29 %– до 8 201 млрд. руб. (за 2014 год – на 21 %). Объемы кредитования по видам экономической деятельности по состоянию на 1 января 2016 года представлены на рисунке 6.

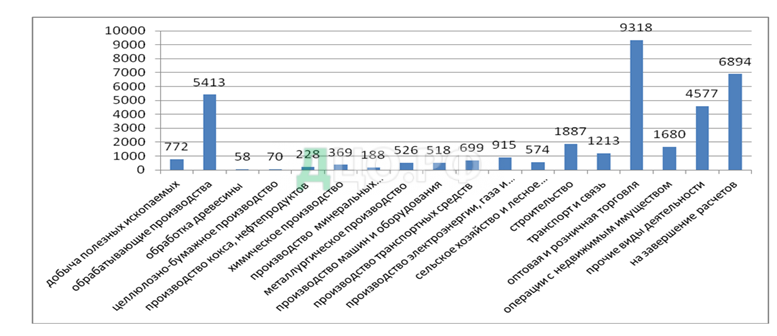

Как видно из рисунка 6, максимальный объем кредитов выдан организациям оптовой и розничной торговли, их объем составил 9 318 млрд. руб., Минимальный объем кредитных средств получили предприятия деревообрабатывающей отрасли (58 млрд. руб.).В процентном соотношении объемы кредитования по отраслям отражены на рисунке 7.

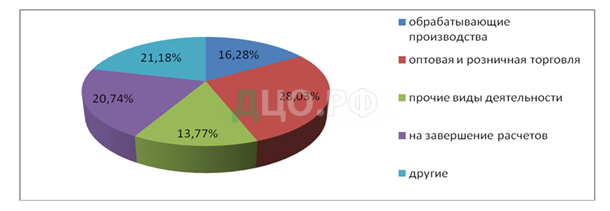

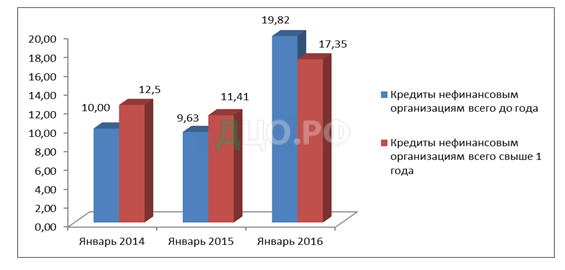

Из рисунка 7 видно, что наибольший удельный вес приходится на оптовую и розничную торговлю (28,03%), второй отраслью по объему финансирования выступают обрабатывающие производства – 16,28 %. Структура кредитования предприятий по срокам говорит о долгосрочном характере выданных средств, поскольку большую часть составляют кредиты более 3 лет. Данное обстоятельство служит позитивным моментом, и говорит о повышении доверия к заемщикам. Необходимо заметить, что ценовые параметры кредитов, такие как процентные ставки тоже имеют прямую зависимость от сроков. Ставки по кредитам нефинансовых организаций обладают аналогичной динамикой и отражены на рисунке 8.

Необходимо заметить, что на начало 2015 года кредиты предприятиям стали более доступными, их стоимость немного уменьшилась, а на начало 2016 года происходит стремительный рост, ставки по кредитам увеличились почти в 2 раза. Это достаточно тревожный сигнал, так как дефицит источников финансирования приведет к замедлению производства, а их высокая стоимость способствует существенному удорожанию конечного продукта.

Перспективы развития различных форм кредита достаточно высоки, поскольку процентная ставка невысока по сравнению со ставкой банка, к тому же условия получения денежной суммы становятся гораздо мягче, процесс получения кредита значительно быстрее. Критическая масса на рынке потребительского кредитования еще не достигнута.

1.3. Проблемы и перспективы развития российского кредитного рынка

Финансовый кризис, ограниченный доступ к внешнему финансированию побуждает банки переориентироваться на внутренний рынок заимствований, ведь при отсутствии кредитоспособных и экономически состоятельных корпоративных заемщиков, развитых основных производственных фондов собственные возможности банков ограничены.

Анализ долговой нагрузки российских предприятий показывает, что, несмотря на наличие с их стороны спроса на кредиты, большинство из них не способны качественно обслуживать долг из-за отсутствия достаточных денежных потоков. Уровень банковских кредитов в объеме долговых обязательств предприятий показывает существенную дифференциацию по отраслям, превышая 63% по предприятиям сельского хозяйства. Ситуация усугубляется «кризисом доверия», связанным с активным отзывом у кредитных организаций лицензий, ростом объемов просроченной задолженности, оттоком капитала, волатильностью на валютном рынке, в том числе связанным с переходом Банка России к режиму свободного курсообразования рубля. Являясь зависимыми от состояния экономики, в этих условиях банки могут вызывать нарушение экономического равновесия, стать детонатором кризисных явлений.

Очевидно, что в сложившейся ситуации наряду с грамотной политикой регулятора по обеспечению устойчивости банковской системы, сами банки должны совершенствовать процесс кредитования на различных уровнях управления кредитом, в том числе на уровне страхования кредитного риска. Проблемы одностороннего подхода, базирующегося на фрагментарном, а не на интегрированном управлении рисками, обнажил глобальный кризис, санкции лишь усугубили ситуацию.

В современных условиях требуется определенная сдерживающая позиция государства в отношении регулирования ставок и формирования оптимальных условий погашения задолженности по кредитам. Стабильность российской кредитной системы и увеличение ее качественных показателей должны быть главными вопросами, поскольку четко выверенный механизм кредитования способствует стабильному развитию экономики государства.

Таким образом, денежно-кредитное регулирование Центрального банка должно воздействовать на спрос и предложение кредита и оказывать действенное влияние на повышение деловой активности, рост ВВП в стране, повышение уровня занятости и доступности капитала. Банк России на протяжении анализируемого периода проводит политику сдерживания, потому что преследует цели снижения (удержания на приемлемом уровне) уровня инфляции в долгосрочной перспективе, стабилизации курса национальной валюты в период жестких вызовов ее девальвации.Основными же участниками на рынке ссудных капиталов в частности и на финансовом рынке в целом выступают коммерческие банки, а они как коммерческие организации нацелены на получение максимальной прибыли и минимизацию рисков, прежде всего валютного риска и риска ликвидности.

Таким образом, к основным тенденциям развития кредитного рынка России на ближайшую перспективу можно отнести следующие:

— рост объемов кредитования;

— развитию кредитования будет способствовать поддержка государства;

— при повышении объемов кредитования потребуется дополнительной капитализации кредитных организаций. Основную роль в этом должен сыграть Центробанка — для формирования условий для стимулирования заинтересованности отечественных инвесторов во вложении средств в капитал банков. Реализация вышеперечисленных мер приведет к повышению уровня ликвидности, финансовой устойчивости и конкурентоспособности банковской системы на мировой арене. Кроме того, процессы глобализация способны открыть новые возможности для совершенствования системы кредитных организаций России, а именно: увеличения качества и спектра банковских операций, расширения доступа на мировой рынок банковских услуг и подъему уровня развития банковских технологий.

Таким образом, кредитная политика является основой для осуществления эффективной работы участников кредитного процесса, а также обеспечения бесперебойного функционирования всех элементов кредитного механизма. Рассмотрев сущность кредита, кредитных отношений и кредитного механизма, можно сделать вывод о том, что кредит, являясь сложной экономической категорией, выполняет определенную важную роль в экономике каждой страны. Отлаженное и бесперебойное функционирование кредитного механизма обеспечивает эффективную деятельность коммерческого банка.

Функционирования кредитной системы России в условиях глобальной экономики непосредственно связано с особенностями дальнейшего развития кредитного рынка. Трансформация финансовой системы России обуславливает стремительное развитие и усложнение структуры кредитного рынка, повышение его роли и усиление влияния на нефинансовый (реальный) сектор экономики.

Глава 2. Анализ кредитной политики коммерческого банка на примере ПАО «ВТБ 24»

2.1. Анализ финансовых показателей и кредитного портфеля ПАО «ВТБ 24»

ПАО ВТБ 24 входит в финансовую группу ВТБи является одним из крупнейших участников банковской системы России. ВТБ 24 специализируется на обслуживании физических лиц, индивидуальных предпринимателей и предприятий малого бизнеса. Банк ВТБ обладает уникальной для российских банков международной сетью, которая насчитывает более 30 банков и финансовых компаний более чем в 20 странах мира. ВТБ предоставляет своим клиентам комплексное обслуживание в странах СНГ, Европы, Азии и Африки. На российском банковском рынке группа ВТБ занимает второе место по всем основным показателям.

По состоянию на 01.01.2016 г. сеть банка состоит из 1062 офисов в 72 регионах России, предлагающих основные банковские услуги и продукты. Акционерами ВТБ 24 являются Банк ВТБ — доля в уставном капитале составляет 99,9269% и миноритарные акционеры — общая доля в уставном капитале — 0,0731%.

Несмотря на снижение темпов роста экономики России и и высокую конкуренцию в банковской сфере, как со стороны крупнейших универсальных банков, так и активно развивавшихся банков-монолайнеров, в 2015 г. ВТБ 24 существенно укрепил свои позиции и увеличил объем розничного кредитного портфеля и портфеля привлеченных средств физических лиц.

Данные о финансовом положении банка за текущий и предшествующий периоды сформированы согласно российским стандартам бухгалтерского учета и говорят о развитии бизнеса и увеличении объема операций. Показатели финансово-экономической деятельности ПАО «ВТБ24» за период 2014-2015 гг. представлены в таблице 3.

Таблица 3 — Показатели финансово-экономической деятельности ПАО «ВТБ24» за 2014-2015 гг.

| Наименование показателя | 01.01.2014 | 01.01.2015 | 01.01.2016 |

| Уставный капитал, тыс. руб. | 103 839 693 | 103 839 693 | 103 973 260 |

| Собственные средства (капитал), тыс. руб. | 142 328 111 | 169 345 756 | 194 673 342 |

| Чистая прибыль (непокрытый убыток), тыс. руб. | 26 910 904 | 52 344 235 | 19 478 750 |

| Рентабельность активов, % | 3,6 | 3,2 | 2,4 |

| Рентабельность капитала, % | 33,4 | 31,5 | 15,2 |

| Привлеченные средства: (кредиты, депозиты, клиентские счета и т.д.), тыс. руб. | 1 923 798 516 | 2 233 793 482 | 2 459 546 873 |

Как видно из таблицы 3, данные на 01.01.2016 года относительно 01.01.2014 изменились, а именно:

- уставный капитал анализируемого банка вырос несущественно, на 97 567 млн. рублей, что в темпе роста составило 100,13 %;

- объем собственных средств (капитала) банка увеличился на 36,78 %, до 194,6 млрд. рублей. В течение года у Банка получилось сохранить значительные темпы прироста, что существенно отразилось в приросте ключевых показателей;

- привлеченные средства также существенно увеличились в течение года и достигли 535 748 357 млн. руб., в процентом соотношении данный показатель увеличился на 27,85 %.

Кредитный портфель коммерческого банка ПАО «ВТБ 24» представляет собой совокупность требований банка по выданным кредитам.

Объём выданных кредитов одному клиенту не превышал 24,5% собственных средств (капитала) Банка.

Так, если на 01.01.2014 г. было предоставлено потребительских кредитов на неотложные нужды на сумму 12570 млн. руб., то на 01.01.2016 года сумма предоставленных кредитной организацией потребительских кредитов выросла на 49,1 %, что составило 18750 млн. руб.Кроме того, из таблицы 6 видно, что за исследуемый период происходит несущественный рост доли потребительского кредитования на неотложные нужды (с 45,3 % до 49,2 %), в то время как доля ипотечного кредитования незначительно уменьшается (с 29,3 % до 27,2 %).

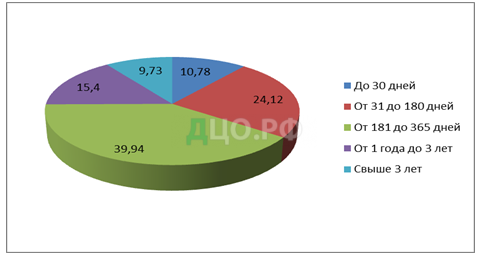

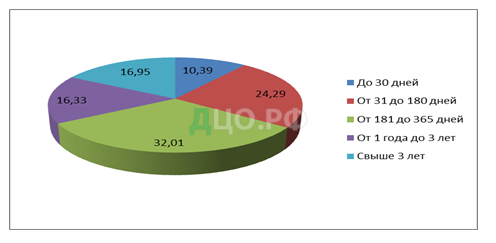

Удельный вес автокредитования также несущественно уменьшился (с 25,4 до 23,6 %). В целом изменения долей по видам кредитования не существенны, однако объемы предоставленных кредитов увеличиваются значительными темпами, что составило 33 % прироста за год. Структура потребительских кредитов по срокам кредитования за период 2014-2015 гг. отражена на рисунке 9 и 10.

Как видно из рисунка 9, наибольшим спросом пользуются кредиты сроком от 181 до 365 дней. Это объясняется тем, что данный вид кредита наиболее популярен и выдается обычно на покупку товаров в магазинах. Минимальным спросом среди населения пользуются кредиты периодом кредитования меньше 30 дней. Это обусловлено низкой платежеспособностью населения (в кредит чаще всего покупают товары физические лица, которые не могут позволить себе купить товар за наличный расчет).

Из рисунка 10 видно, какую часть от общей суммы кредитов занимает тот или другой вид кредита по срокам. Анализируя период с 01.01.2015 г. по 01.01.2016 г. можно сделать вывод, что главное изменение приходится на кредиты сроком более 3 лет. Вероятная причина данного изменения была рассмотрена выше. По другим видам кредитования наблюдается стабильная ситуация.

Разнообразие клиентской базы предопределяет непростую структуру кредитного портфеля Банка и оказывает воздействие, главным образом, на продуктовый ряд. Ориентация на комплексность обслуживания приведет к формированию самого широкого спектра услуг, банковских продуктов и инструментов для всех целевых групп

Страницы: 1 2