ГЛАВА 2. АНАЛИЗ СИСТЕМЫ БЮДЖЕТИРОВАНИЯ ООО «БОЗНА»

2.1. Общая характеристика предприятия

Общество с ограниченной ответственностью «Бугульминский опытный завод нефтеавтоматики» (ООО «БОЗНА») – машиностроительное предприятие, специализирующееся на производстве приборов, средств автоматизации и оборудования для нефтегазовой, энергетической и других отраслей промышленности. Предприятие имеет 50-летний опыт работы на нефтяном рынке и является поставщиком крупнейших компаний нефтегазовой отрасли России, Казахстана, Украины, Белоруссии, среди которых ОАО «Роснефть», ОАО «Транснефть», ОАО «Газпромнефть», ОАО «Сургутнефтегаз», ОАО «ЛУКОЙЛ», ОАО «Татнефть», ОАО «РуссНефть»,ОАО «Укрнафта», РУП «ПО»Белоруснефть», ОАО «Укрнафта» и др.

Общество с ограниченной ответственностью «Бугульминский опытный завод «Нефтеавтоматика» («БОЗНА»), расположен в Республике Татарстан, город Бугульма, улица Воровского 41. Филиал является обособленным подразделением Межрегионального открытого акционерного общества «Нефтеавтоматика».

Номенклатура изделий включает в себя более 40 наименований. Основная продукция завода:

— счетчики жидкости массовые;

— ёмкости сепарационные;

— отсекатели скважин;

— измерительные линии;

— установки измерительные групповые автоматизированные АГЗУ-120М;

— турбинные счетчики нефти, пробоотборники нефти;

— влагомеры сырой нефти;

— глубинные приборы для исследования скважин.

Проведённое в последнее время укрепление инженерных служб позволяет предприятию предлагать потребителям различные модификации производимого оборудования, учитывающие индивидуальные требования заказчика. Завод располагает заготовительным, литейным и металлообрабаты-вающим оборудованием, которое используется при изготовлении сложных изделий, имеет аттестованные технологии сварки, участок сборки блочного оборудования и укрытий, а также участок сборки средств измерений. Кроме того, имеются испытательные стенды, парк эталонных средств измерения, специальное оборудование для калибровки.

Политика предприятия в отношениях с конечными пользователями продукции ориентирована на более тесное сотрудничество, в том числе, направленное на улучшение технического обслуживания оборудования в процессе эксплуатации.

Целью деятельности Филиала является выполнение установленных Обществом заданий, направлена на удовлетворение общественных потребностей в продукции по профилю деятельности Филиала и получение максимальной прибыли. Филиал несет имущественную и иную ответственность за выполнение взятых обязательств, планов по объемам производства и реализации, продукции, утверждаемых в установленном порядке плановых показателей и нормативов.

Основными видами деятельности филиала являются:

— производство автоматизированного нефтепромыслового оборудования, приборов средств автоматизации и транспортировки нефти, глубинных исследовательских приборов; производство технологического оборудования, применяемого при добыче, транспорте и подготовке переработки нефти, газа, и нефтепродуктов;

— производство приборов контроля и регулирования технологических процессов;

— производство энергоносителей и отпуск их на сторону;

— изготовление приспособлений и конструкций для механизации и индустриализации монтажных и ремонтных работ;

— разработка и изготовление нестандартного оборудования и технологической оснастки;

— разработка и производство товаров народного потребления и оказание услуг населению;

— внешнеэкономическая деятельность, в том числе осуществление экспортно-импортных поставок оборудования, товаров и услуг;

— иная коммерческая деятельность, не противоречащая действующему законодательству.

Завод имеет следующие структурные подразделения:

1. Механический участок;

2. Сборочный участок;

3. Заготовительный участок;

4. Сталеплавильный участок;

5. Сварочно-сборочный участок;

6. Инструментальный участок;

7. Транспортный участок;

8. Метрологическая и лабораторная служба;

9. Ремонтный участок;

10. Электроучасток;

11. Аварийный участок;

12. Столярный участок;

13. Стройгруппа;

14. Участок сторожевой охраны.

Для выполнения функций управления производством создается управляющая система — аппарат управления. Под структурой аппарата управления производством понимается количество и состав звеньев и ступеней управления, их соподчиненность и взаимная связь. Структура аппарата управления оказывает активное воздействие на процесс функционирования системы управления развитием производства.

В ООО «БОЗНА» используется линейная структура управления. Во главе каждого производственного или управленческого подразделения находится руководитель, наделённый всеми полномочиями и осуществляющий единоличное руководство подчинёнными ему работниками и сосредоточивающий в своих руках все функции управления. Его решения, передаваемые по цепочке «сверху вниз», обязательны для выполнения всеми нижестоящими звеньями. Сам руководитель в свою очередь подчинён вышестоящему руководителю. На этой основе создаётся иерархия руководителей данной системы управления.

Принцип единоначалия предполагает, что подчинённые выполняют распоряжения только одного руководителя. Вышестоящий орган управления не имеет права отдавать распоряжения каким-либо исполнителям, минуя их непосредственного руководителя. Отдельные специалисты или функциональные отделы помогают линейному руководителю в сборе и обработке информации, в анализе хозяйственной деятельности, подготовке управленческих решений, контроле за их выполнением, но сами указаний или инструкций управляемому объекту не дают.

Основные экономические показатели ООО «БОЗНА» за период 2013-2015 гг. представлены в таблице 2.1.

Государственная поддержка производственных предприятий и увеличение объемов государственного заказа в 2015 году, стали основными благоприятными факторами для развития ООО «БОЗНА». В частности, в 2015 г. выручка предприятия увеличилась на 14 % по сравнению с 2014 г. Вместе с тем, в 2014 г. этот показатель по сравнению с 2013 г. снизился на 7,6 %.

Таблица 2.1 Экономические показатели деятельности ООО «БОЗНА» в 2013-2015 гг.

| №

| Наименование показателей | Единица измерения | 2013 год | 2014 год | 2015 год |

| 1. | Выручка | тыс. руб. | 266175 | 245956 | 280408 |

| 2. | Себестоимость продаж | тыс. руб. | 182210 | 181643 | 216583 |

| 3. | Валовая прибыль (убыток) | тыс. руб. | 83965 | 64313 | 63825 |

| 4. | Коммерческие расходы | тыс. руб. | 6206 | 4241 | 4004 |

| 5. | Управленческие расходы | тыс. руб. | 42259 | 42363 | 41588 |

| 6. | Прибыль (убыток) от продаж | тыс. руб. | 35500 | 17709 | 18233 |

| 7. | Доходы от участия в других организациях | тыс. руб. | — | — | — |

| 8. | Проценты к получению | тыс. руб. | — | — | — |

| 9. | Проценты к уплате | тыс. руб. | 13644 | 12136 | 7569 |

| 10. | Прочие доходы | тыс. руб. | 1890 | 2919 | 15874 |

| 11. | Прочие расходы | тыс. руб. | 7457 | 6497 | 14182 |

| 12. | Прибыль (убыток) до налогообложения | тыс. руб. | 16289 | 1995 | 12356 |

| 13. | Текущий налог на прибыль | тыс. руб. | 1791 | 777 | 2916 |

| 14. | в т.ч. постоянные налоговые обязательства (активы) | тыс. руб. | 418 | 341 | 329 |

| 15. | Изменение отложенных налоговых обязательств | тыс. руб. | 308 | 2 | 39 |

| 16. | Изменение отложенных налоговых активов | тыс. руб. | 1576 | 46 | 45 |

| 17. | Прочее | тыс. руб. | 0 | 4 | 186 |

| 18. | Чистая прибыль (убыток) | тыс. руб. | 12614 | 1262 | 9338 |

| 19. | Рентабельность | % | 4,7 | 0,5 | 3,3 |

Чистая прибыль ООО «БОЗНА» в 2014 году уменьшился в 10 раз, по сравнению с 2013 годом, но в 2015 году этот показатель вырос по сравнению с 2014 годом на 86,5 %.

2.2. Анализ финансовой деятельности ООО «БОЗНА»

Оценку финансового состояния проводим, начиная с формы №1 бухгалтерской отчетности – бухгалтерского баланса. Если баланс-брутто освободить от регулирующих и малозначимых статей, то получаем аналитический баланс предприятия. Это дает возможность провести содержательную характеристику и определенную количественную меру основных показателей хозяйственной деятельности предприятия в терминах бухгалтерского баланса.

Общая оценка финансового состояния предприятия осуществляется на основе бухгалтерской баланса (форма №1).

Общий итог актива и пассива носит название валюты баланса.

Предварительная оценка аналитического баланса ООО «БОЗНА» (Таблица 2.2, 2.3) позволяет сделать вывод о наметившейся на предприятии экономической ситуации. Прежде всего, на исследуемом предприятии за анализируемый период с 2013 по 2015 год валюта баланса растет, что расценивается положительным моментом.

Так как валюта баланса характеризует денежный и производительный капитал и должна иметь тенденцию к росту, что обеспечивает рост имущественного потенциала предприятия и увеличение его финансовых результатов. Следовательно, в 2013 году валюта баланса составила 47410 — тыс. руб., в 2014г — 53688 тыс. руб., 2015 году — 724072 тыс. руб.

Увеличение валюты баланса свидетельствует о расширении объема хозяйственной деятельности. Исследуя причины увеличения валюты баланса, необходимо учитывать влияние переоценки основных средств, инфляционных процессов (их влияние на состояние запасов), удлинения сроков расчетов с дебиторами и кредиторами.

Внеоборотные активы представлены главным образом основными средствами. В процессе производства основные средства изнашиваются физически и устаревают морально. В динамике доля основных средств представляет: 2013 году — 25,0% (11870 тыс. руб.), в 2014 году — 23,4% (12554 тыс. руб.), в 2015 году — 25,6% (15061 тыс. руб.). Далее идет незавершенное строительство, доля которого увеличивается (по сравнению с 2013 годом на 1,231%). И наименьшая доля сосредоточена в долгосрочных финансовых вложениях, доля которых незначительно увеличивается.

Таблица 2.2. Аналитический баланс предприятия (актив)

| Код | 2013 | 2014 | 2015 | ||||

| состав, тыс. руб. | структура, % | состав, тыс. руб. | структура, % | состав, тыс. руб. | струк-тура, % | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||||||

| Основные средства | 120 | 11870 | 25,0% | 12554 | 23,400% | 15061 | 25,6% |

| Незавершенное строительство | 130 | 2810 | 5,9% | 3133 | 5,800% | 3459 | 5,9% |

| Долгосрочные финансовые вложения | 140 | 410 | 0,9% | 490 | 0,9% | 510 | 0,9% |

| Итого по разделу I | 190 | 15090 | 31,8% | 16177 | 30,100% | 19030 | 32,3% |

| II. ОБОРОТНЫЕ АКТИВЫ | |||||||

| Запасы производственные | 210 | 14330 | 30,2% | 16781 | 31,3% | 17326 | 29,4% |

| в т.ч. сырье и материалы … | 211 | 9580 | 22,2% | 12070 | 22,5% | 12120 | 20,6% |

| НДС по приобретенным ценностям | 220 | 1870 | 3,9% | 2370 | 4,4% | 2968 | 5,0% |

| Дебиторская задолженность (долгосрочная) | 230 | 310 | 0,8% | 220 | 0,3% | 210 | 0,3% |

| Дебиторская задолженность (краткосрочная) | 240 | 11860 | 25,0% | 14250 | 26,6% | 14444 | 24,5% |

| Краткосрочные финансовые вложения | 250 | 980 | 2,1% | 630 | 1,2% | 1010 | 1,7% |

| Денежные средства | 260 | 1960 | 4,1% | 1810 | 3,4% | 2070 | 3,5% |

| Прочие оборотные средства | 270 | 1010 | 2,1% | 1430 | 2,7% | 1830 | 3,1% |

| Итого по разделу II | 290 | 32320 | 68,2% | 37491 | 69,9% | 39858 | 67,7% |

| Баланс по активу | 300 | 47410 | 100% | 53688 | 100% | 58888 | 100% |

Лидирующее положение в составе оборотных активов занимают запасы (2013год — 30,2% (14330 тыс. руб.), в 2014г. -31,3% (16781 тыс. руб.), 2015 год — 29,4% (17326 тыс. руб.)) и краткосрочная дебиторская задолженность (2013 год — 25,0% (11860 тыс. руб.), в 2014г. -26,6% (14250 тыс. руб.), 2015 год — 24,5% (14444 тыс. руб.)).

Соотношение внеоборотных и оборотных активов имеет следующий вид:

2013 год = 31,8%/68,2%, 2015 год = 32,3%/67,7%.

Таким образом, решающей частью имущества являются оборотные активы, которые стремятся к уменьшению. Преобладание оборотных активов является положительным фактором, так как темпы роста текущих активов должны обгонять темпы роста внеоборотных активов, что позволяет обеспечивать рост физических объемов и финансовых результатов предприятия.

В структуре пассивов доля раздела III. «Капитал и резервы» увеличивается и 2013 год — 46,0% (21820 тыс. руб.), 2014г.- 47,2% (25340 тыс. руб.), 2015 год – 50,2% (29571 тыс. руб.), что является положительным фактором. Доля собственного капитала в структуре валюты баланса должна доминировать, причем темпы роста собственного капитала должны обгонять темпы привлеченного капитала, только тогда поддерживается финансовая независимость предприятия.

В составе собственного капитала основную долю в 2013 году занимает добавочный капитал 18,6% (8840 тыс. руб.), а в 2015 году основную долю занимает нераспределенная прибыль прошлых лет 26,8% (15800 тыс. руб.). В 2013 году доля уставного капитала составила 0,2% (75 тыс. руб.), 2015 году – 0,1% (75 тыс. руб.). Доля резервного капитала составляет в 2013 году – 1,6% (735 тыс. руб.), 2015 году – 1,2% (696 тыс. руб.). Доля нераспределенной прибыли отчетного года составляет в 2013 году – 8,1% (3860 тыс. руб.), 2015 году – 7,1% (4160 тыс. руб.).

Долгосрочные обязательства в пассиве баланса составляют в 2013 году- 5,5% (2610 тыс. руб.) в 2015 году наблюдается снижение до 4,1% (2380 тыс. руб.). Краткосрочные пассивы представлены кредиторской задолженностью и займами и кредитами. Доля займов и кредитов в период с 2013 года по 2015 год возрастает: 2013 год — 15,3% (7270 тыс. руб.), 2015 год — 20,3%(11987 тыс. руб.). Доля кредиторской задолженности по отношению к пассиву баланса сокращается: 2013 год – 29,7% (14060 тыс. руб.), 2015 год – 21,5%(12960 тыс. руб.).

Отчет о прибылях и убытках (извлечение из стандартной формы №2 официальной бухгалтерской отчетности) характеризует финансовые результаты деятельности предприятия. Отчет о прибылях и убытках отражает такие важные показатели, как:

— выручка от продажи товаров (продукции, работ, услуг) (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей, строка 010) составила в 2013 году — 70140 тыс. руб., в 2014 году- 77505 тыс. руб., 2015 году — 85431 тыс. руб. Данная тенденция связана с ростом продаж. Увеличение данного показателя характеризует улучшение оборота предприятия. Темп изменения активов, рассчитанный по данным баланса (1,242), выше темпа роста выручки, а, значит, производительность активов понизилась. Выручка от продаж предприятия за весь анализируемый период покрывает себестоимость и генерирует валовую прибыль.

— себестоимость (данная статья показывает учтенные затраты на производство продукции, работ, услуг) проданных товаров, (продукции, работ, услуг) составила 2013 году – 59720 тыс. руб., 2014 году -65710 тыс. руб., 2015 году –73694 тыс. руб. При заполнении строки 020 нужно учитывать, что на издержки списываются платежи за полученную лицензию на право пользования патентами, «ноу-хау», стоимостная оценка права пользования объектами интеллектуальной собственности должна отражаться на забалансовом счете. Увеличение себестоимости проданных товаров (продукции, работ, услуг) является отрицательным фактором.

— валовая прибыль составила в 2013 году – 10420 тыс. руб., 2014 году – 11795 тыс. руб., в 2015 году – 11737 тыс. руб. Себестоимость увеличилась на 123%, валовая прибыл на 112%, а, следовательно чистая прибыль возросла.

— прибыль до налогообложения составила в 2013 году 6990 тыс. руб., в 2014 году 6530 тыс. руб., в 2015 году 7097 тыс. руб. Увеличение прибыли говорит об увеличении объемов производства.

— чистая прибыль составила в 2013 году 5145 тыс. руб., в 2014 году 4944 тыс. руб., в 2015 году 5136 тыс. руб.

Индексный анализ позволяет рассматривать динамику стоимостных показателей в доли участия их в валюте баланса по сравнению с фактическим годом.

Если выделить приоритетные статьи из всей группы показателей то к ним следует отнести те, динамика которых превышает динамику валюты баланса. Это основное имущество, основные средства, производственные запасы, собственный капитал, банковские заимствования, займы и кредиты.

Говоря о проблемных ущербных статьях, мы имеем в виду те, динамика которых ниже динамики валюты баланса. Для данного предприятия это: оборотное имущество, незавершенное строительство, дебиторские задолженности, долгосрочные заимствования, краткосрочные обязательства, кредиторская задолженность. Проанализируем балансовые показатели по каждому из них. Анализ основного и оборотного имущества позволил установить, что в 2015 году темпы прироста оборотного имущества 23,3%, меньше чем основного 26,8%. Это негативный момент в связи с тем, что темпы роста текущих активов не обгоняют темпы роста основного капитала, что обеспечивает снижение физического объёма производства, так как хуже используются производственные мощности.

Анализируя основные средства и незавершенное строительство можно установить, что предприятие отдаёт предпочтение развитию основных средств: 26,8%, чем незавершенному строительству 23%. Анализ производственных запасов и дебиторской задолженности в 2015 году установил, что темпы прироста производственных запасов составили 25,3%, и дебиторской задолженности 20,4%.

Это с одной стороны положительный момент т.к. одна из задач деятельности предприятия – это обеспечение его ритмичной работы, что возможно при наличии достаточного объёма сырья и материалов, с другой стороны это отрицательный момент т.к. при накоплении запасов происходит отвлечение капитала из основного производства или омертвление.

Анализ заёмного и собственного капитала показывает, что в 2015 году темпы прироста заёмного капитала были больше, чем собственного 45,4% и 35,5% соответственно. Это ситуация является и положительной и отрицательной. С одной стороны увеличивая заёмные средства, предприятие уменьшает размер налогооблагаемой прибыли, с другой стороны, если доля заёмных средств значительно превышает долю собственных, то это усугубляет положение предприятия, это говорит о снижении устойчивости положения предприятия. необходимо следить за оптимальной структурой капитала.

Анализ долгосрочных заимствований и краткосрочных обязательств позволил установить, что в 2015 году краткосрочные обязательства приросли на 17,2%, долгосрочные снизились на 8,9%. Это отрицательно сказывается на финансовом состоянии предприятия, т. е в ближайшие сроки необходимо будет расплачиваться по краткосрочным банковским займам.

Анализ кредитов и займов и кредиторской задолженности позволяет сделать вывод о том, что в 2015 году темпы прироста займов превышают кредиторскую задолженность 64,8% против -7,8%, что отрицательно сказывается на финансовой устойчивости предприятия т.к. займы и кредиты дороже плюс по ним необходимо выплачивать банковский процент.

Анализ дебиторской и кредиторской задолженностей в 2015 году показывает, что дебиторская задолженность превышала темпы прироста кредиторской: 20,4% и -7,8%, это отрицательно сказывается на платёжной дисциплине предприятия.

При оценке финансового состояния одним их главных показателей является показатель степени ликвидности и платежеспособности.

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

А1. Наиболее ликвидные активы – все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги).

А2. Быстро реализуемые активы – дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты.

А3. Медленно реализуемые активы – статьи раздела 2 актива баланса, включающие запасы, налог на добавленную стоимость, дебиторскую задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) и прочие оборотные активы.

А4. Трудно реализуемые активы – внеоборотные активы.

Пассивы баланса группируются по степени срочности их оплаты.

П1. Наиболее срочные обязательства – кредиторская задолженность.

П2. Краткосрочные пассивы – это краткосрочные заемные средства и прочие краткосрочные пассивы.

П3. Долгосрочные пассивы – долгосрочные кредиты и заемные средства, доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей.

П4. Устойчивые пассивы – капитал и резервы. Если у предприятия есть убытки, то они вычитываются.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения: А1≥П1; А2≥П2; А3≥П3

В нашей системе не выполняется первое неравенство: 3,08<12,96.

Вследствие чего, возникает платежный недостаток:

А1-П1=3,08-12,96=-9,88 или -9,88/12,96=76,2% от наиболее срочных обязательств 2014 года.

В случае, когда одно или несколько неравенств имеют противоположный знак от зафиксированного в оптимальном варианте, ликвидность баланса в большей или меньшей степени, отличается от абсолютной. При этом, недостаток средств по одной группе активов компенсируется их избытком по другой группе в стоимостной оценке, в реальной же ситуации менее ликвидные активы не могут заместить более ликвидные.

Общая идея оценки финансового состояния предприятия с помощью коэффициентов ликвидности заключается в сопоставлении текущих обязательств и текущих активов (общей суммы или ее части), используемых для их погашения. К текущим относятся активы (обязательства) со временем обращения (сроком погашения) до одного года.

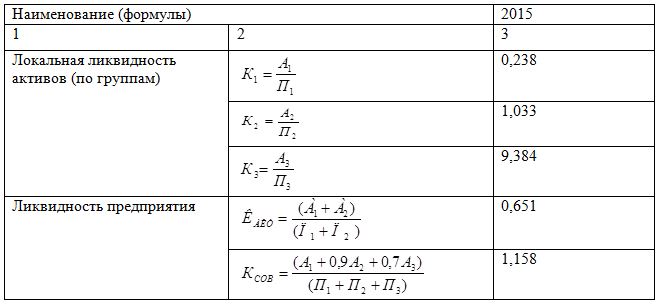

Таблица 2.6. Локальная и комплексная оценка ликвидности активов

Для проведения локальной оценки баланса используются локальные показатели ликвидности, коэффициенты К1, К2 и К3 характеризующие текущую платежеспособность предприятия (Таблица 2.6.).

К1 – коэффициент абсолютной ликвидности. Это отношение наиболее ликвидных активов к наиболее срочным обязательствам. В нашем случае К1=0,238 (31.12.14.) – это значит, что один рубль наиболее срочных обязательств покрывается 24 коп. наличных денежных средств.

К2 – коэффициент критической ликвидности, отражает прогнозируемые платежные возможности предприятия (как предприятие рассчитывается по своим краткосрочным обязательствам при инкассации дебиторской задолженности краткосрочного характера). В нашем случае К2=1,033(31.12.08.). Ожидаемая платежеспособность предприятия: на покрытие 1 рубля краткосрочных обязательств используется 1,03 руб. быстро реализуемых активов.

К3 – коэффициент покрытия. Характеризует (ожидаемую) перспективную платежеспособность предприятия. Или как мы можем рассчитываться по своим долговым обязательствам, реализовав производственные материалы и долгосрочную дебиторскую задолженность. Для нашей организации на 31.12.14 К3=9,384, то есть 1 рубль краткосрочных обязательств покрывается 9,38 руб. медленно реализуемых активов. Для комплексной оценки ликвидности баланса применяет совокупный показатель ликвидности ( Ксов.).

Ксов – характеризует ликвидность предприятия с учетом реального поступления денежных средств и равен отношению совокупных активов к совокупным пассивам. На 31.12.14 Ксов=1,158. Это значит, что каждый рубль совокупных обязательств покрывается 1,16 руб. реально поступивших денежных средств от реализации оборотных средств.

Таблица 2.7. Оценка платежеспособности предприятия

| Наименование | Алгоритм расчета | Коэффициенты платежеспособности | Нормальное значение | |||||||

| числитель, тыс. руб. | знаменатель, тыс. руб. | |||||||||

| 2013 | 2014 | 2015 | 2013 | 2014 | 2015 | 2013 | 2014 | 2015 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| Коэффициент абсолютной ликвидности; денежное покрытие; («быстрый показатель») | Наличные средства и денежные эквиваленты (А250+А260) | Краткосрочные обязательства предприятия (П610+П620) | 0,138 | 0,105 | 0,123 | 0,25 | ||||

| 2940 | 2440 | 3080 | 21330 | 23153 | 24947 | |||||

| Коэффициент быстрой ликвидности; финансовое покрытие | Оборотные средства в денежной форме (А240+…+А260) | Краткосрочный долговой капитал (П610+П620) | 0,708 | 0,730 | 0,711 | 1,0 | ||||

| 15110 | 16910 | 17734 | 21330 | 23153 | 24947 | |||||

| Коэффициент текущей ликвидности; общее покрытие; («текущий показатель») | Текущие оборотные активы А290 | Краткосрочные заимствования предприятия (П610+П620) | 1,515 | 1,619 | 1,598 | 2,0 | ||||

| 32320 | 37491 | 39858 | 21330 | 23153 | 24947 | |||||

| Коэффициент «критической» оценки; («лакмусовая бумажка») | Оборотные средства без запасов сырья и материалов (А290-А211) | Краткосрочные долговые обязательства (П610+П620) | 1,066 | 1,098 | 1,112 | 1,0 | ||||

| 22740 | 25421 | 27738 | 21330 | 23153 | 24947 | |||||

Платежеспособность – это готовность предприятия погасить долги в случае одновременного предъявления требований о платежах со стороны всех кредиторов предприятия (краткосрочные заемные средства). Одним из показателей, характеризующих финансовое положение предприятия, является его платежеспособность, т. е возможность своевременно погашать свои платежные обязательства наличными денежными ресурсами. Оценка платежеспособности по балансу осуществляется на основе характеристики ликвидности оборотных активов, определяющихся временем.

Оцениваем платежеспособность предприятия с помощью следующих коэффициентов: коэффициент абсолютной ликвидности, быстрой ликвидности, текущей ликвидности и критической оценки (Таблица 2.7).

Коэффициент абсолютной ликвидности показывает, какую часть креди-торской задолженности предприятие может погасить немедленно (Таблица 2.7). В данном случае, произошло снижение составившее в 2015 году — 0,123, он по-прежнему остается на низком уровне, что свидетельствует о невозможности немедленных расчетов с кредиторами, и значение данного показателя значительно меньше нормативного (нормативное значение составляет 0,25).

Коэффициент быстрой ликвидности показывает, насколько ликвидные средства предприятия покрывают его краткосрочную задолженность. На исследуемом предприятии наблюдается повышение этого показателя (2013 год – 0,708, 2014 год-0,730, 2015 год – 0,711), и его значение меньше нормативного (нормативное значение составляет 1,0).

Коэффициент текущей ликвидности показывает, достаточно ли у предприятия средств, которые могут быть использованы для погашения долгосрочных обязательств в течение года. На предприятии коэффициент текущей ликвидности составляет в 2013 году – 1,515, в 2014 году- 1,619, в 2015 году – 1,598, при нормативе 2,0. Из этого видно, что предприятие стремится погасить свои долгосрочные обязательства, но не может.