1.3. Рынок банковского продукта и услуг

Рынок банковских услуг (банковский рынок) — очень сложное образование, имеющее весьма широкие границы и состоящее из множества элементов. Данное обстоятельство предопределяет множественность критериев разграничения структурных элементов рыночной системы. Поэтому правильнее говорить не об одном, а о многих банковских рынках.

Основными критериями для структурирования банковского рынка являются:

- объект купли-продажи (товар);

- целевые группы потребителей;

- пространственный признак.

Рассмотрим названные основные подходы к структурированию банковского рынка.

Банковский рынок как система отраслей.

Наиболее распространенным является структурирование банковского рынка по товарному (продуктовому) признаку, т.е. по видам оказываемых услуг. В товарной структуре банковского рынка можно выделить:

- рынок кредитных услуг;

- рынок инвестиционных услуг;

- рынок расчетно-кассовых услуг;

- рынок трастовых услуг;

- рынок консультационных услуг;

- прочие рынки.

Однако на этом деление банковского рынка по товарному признаку не заканчивается. Каждый из перечисленных рынков, в свою очередь, складывается из рынков отдельных услуг, или банковских отраслей.

Вопрос о понятии и о составе банковских отраслей относится к числу малоисследованных вопросов финансово-банковской науки. В советской экономической литературе вопрос отраслевого состава банковской деятельности не поднимался. В то время как в промышленности, сельском хозяйстве и других секторах производственной сферы было принято выделять десятки отраслей и подотраслей, о банковской деятельности обычно говорили как об одной отрасли. По-видимому, это было связано с многолетней практикой отнесения банковского сектора экономики к непроизводственной сфере экономики.

Но можно ли считать банковское дело отдельной (одной, однородной) отраслью, или оно представляет собой определенный «набор» отраслей? Если исходить из того, что отрасль — это группа предприятий, производящих похожие или взаимозаменяемые товары или услуги и непосредственно соперничающих между собой, то банковский рынок, на котором реализуется множество разнородных услуг, никак нельзя признать единой отраслью. На самом деле, нет ничего общего у привлечения депозитов населения и выдачи ссуд многонациональным компаниям. Трудно найти более несхожие виды деятельности. Таким образом, банковское дело — это не одна отрасль, а, скорее, совокупность отраслей, каждая из которых заслуживает самостоятельного анализа.

В рамках каждого из шести выделенных рынков сбыта банковских услуг можно выделить ряд отраслей. Каждая из выделенных отраслей и подотраслей будет характеризоваться своим, специфическим составом конкурентов, потребителей и поставщиков. Соответственно для каждой отрасли банк должен разрабатывать самостоятельную конкурентную стратегию.

Сегментация банковского рынка по группам клиентов.

Следующим критерием структурирования банковского рынка являются группы потребителей банковских услуг (фактических и потенциальных банковских клиентов).

В основе сегментации банковского рынка по группам клиентов могут лежать самые разнообразные признаки: правовые, экономические, географические, демографические, поведенческие и др.

Сегментация рынка в зависимости от юридического статуса клиентов предполагает выделение рынков банковских услуг для предприятий (юридических лиц) и населения (физических лиц). В американской практике эти два рынка получили название соответственно оптового и розничного банковского рынков.

Эта классификация, в свою очередь, может быть детализирована. Например, многие западноевропейские кредитные институты выделяют такие группы клиентов:

- население (домохозяйства);

- предприятия;

- общественные организации;

- финансовые институты.

Расчленение этих рынков на более мелкие сегменты в значительной степени зависит от конкретных целей, преследуемых банковским учреждением.

В частности, плодотворной может быть сегментация рынка частных клиентов по демографическому (возрастному) признаку:

- молодежь (16-22 года);

- молодые люди, недавно образовавшие семью (25-30 лет);

- семьи «со стажем» (25-45 лет);

- лица «зрелого возраста» (40-55 лет);

- лица, готовящиеся к уходу на пенсию (55 и более лет).

В таблице 5 приводятся характерные черты каждой из этих групп, влияющие на спрос их представителей на банковские услуги.

Таблица 5 — Сегментация банковского рынка населения по возрастному признаку (на примере стран Запада)

| Группа клиентов | Характерные черты |

| Молодежь (16-22 года) | Студенты; лица, впервые нанимающиеся на работу; более взрослые люди, готовящиеся вступить в брак |

| Молодые люди, недавно образовавшие семью (25-30 лет) | Люди, впервые покупающие дом и потребительские товары длительного пользования |

| Семьи «со стажем» (25-45 лет) | Люди со сложившейся карьерой, по ограниченной свободой финансовых действий. Первоочередные цели — улучшение жилищных условий, обеспечение финансовой защиты семьи, предоставление образования детям |

| Лица «зрелого возраста» (40- 55 лет) | У людей этой категории наблюдается рост дохода по мере снижения финансовых обязательств. Важная цель — планирование пенсионного обеспечения |

| Лица, готовящиеся к уходу на пенсию (55 и более лет) | Люди имеют накопленный капитал и стремятся обеспечить его сохранность и настоящий устойчивый доход |

Сегментацию рынка предприятий (деловых фирм) можно провести по признаку их размера (используя для этого критерий объема продаж, численности работающих и т.д.). Другим важным признаком сегментации является характер предпринимательской деятельности фирмы (промышленность, сельское хозяйство, торговля, сфера услуг и т.д.). В таблице 6 приводятся характерные черты групп клиентов, выделенных по этим двум признакам (также применительно к странам Запада).

Таблица 6 — Сегментация банковского рынка предприятий по величине торгового оборота и сферам деятельности (на примере стран Запада)[3]

| Группа клиентов | Характерные черты |

| Мелкие фирмы | Семейные предприятия с ограниченными финансовыми возможностями. Отсутствие административного аппарата, минимум планирования. |

| Группа клиентов | Характерные черты |

| Сфера деятельности территориально ограничена. Коммерческий успех связан с политикой 1-2 ключевых лиц. Финансовая экспертиза ограничена советами банка или дипломированных бухгалтеров | |

| Средние фирмы:

— сфера услуг

-розничная торговля

— обрабатывающая промышленность |

Большое число работников. Потребность в долгосрочных источниках финансирования для расширения операций

Большое число работников. Большой объем бухгалтерской и счетной работы, а также операций с наличными деньгами

Проблемы финансирования. Потребность в помещениях |

| Крупные фирмы:

— сфера услуг и розничная торговля

— обрабатывающая промышленность

— сельское хозяйство |

Ориентация на экспансию и захват рынков. Наличие широкой сети филиалов с обширным персоналом, но реализации и административному контролю

Большая потребность в капиталовложениях в здания и оборудование. Стремление вводить новые продукты, что порождает необходимость в научно-исследовательских работах. Постоянное стремление к завоеванию новых рынков, особенно за границей

Высокий уровень специализации производства. Сезонные проблемы с наличностью, относительно низкая отдача капитала |

- Пространственная структура банковского рынка

Еще один критерий структурирования банковского рынка, который имеет смысл рассмотреть — пространственный. По этому признаку можно выделить такие сектора:

- локальный (местный) банковский рынок. Такой рынок может складываться в пределах города, села, региона);

- национальный (внутренний) банковский рынок. Он складывается в рамках отдельной страны;

- международный банковский рынок. Здесь можно выделить как бы два подуровня: мировой рынок и рынок межстрановых объединений (например, ЕС).

Следует отметить, что пространственная структура банковского рынка может не совпадать с административно-территориальным делением территории тех или иных стран (поэтому мы и называем ее не территориальной или географической, а именно пространственной). В некоторых странах (причем не обязательно небольших по территории и населению) локальные рынки могут по существу отсутствовать или иметь весьма размытые границы, в то время как в других странах банковская конкуренция по большей части протекает на локальных рынках. Это зависит от уровня развития экономики конкретной страны, степени экономической интеграции ее регионов, возможностей различных групп банковских клиентов и многих других факторов.

Дело в том, что границы рынка определяются исходя из экономической возможности покупателя приобрести товар (в данном случае — банковскую услугу) на соответствующих территориях и отсутствия этой возможности за их пределами. Высокий уровень развития современных средств телекоммуникации на Западе предоставляет банковским клиентам (прежде всего фирмам) возможность пользоваться услугами финансовых институтов, отделенных от них порой тысячами километров. Потребность в этом может возникать в результате интеграционных процессов в экономике страны, пример тому — Западная Европа.

Россия же, напротив, являет собой пример страны с ярко выраженным локальным характером банковских рынков. Причинами этого являются слабое развитие телекоммуникаций, сепаратистские тенденции в регионах, а также тот факт, что наша страна находится только на начальном этапе формирования рыночной экономики и адекватной ей банковской системы.

1.4. Особенности развития рынка банковского продукта и услуг

В современных условиях производство и сбыт банковских услуг осуществляются на основе маркетинга.

Термин «маркетинг» (от английского «market» — рынок) используется для обозначения особого подхода фирмы к реализации своих товаров на рынке, иными словами — к осуществлению своей рыночной стратегии и политики.

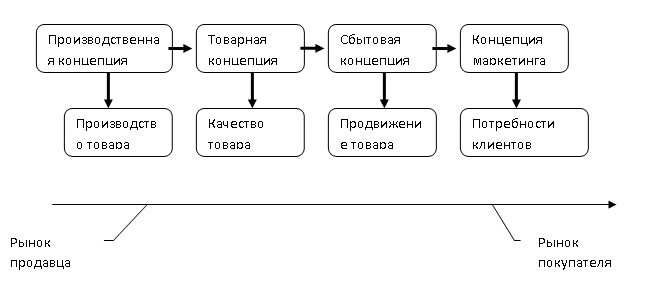

Как показывает история индустриально развитых стран, прежде чем возникла концепция маркетинга, рыночная стратегия и политика фирм претерпела определенную эволюцию, непосредственно связанную с изменением рыночной конъюнктуры и интенсивностью конкуренции (рис. 1).

- Производственная концепция рыночной политики. Изначально центральной проблемой стратегии и политики фирмы была проблема эффективного использования имеющихся ресурсов и производства на этой основе как можно большего количества продуктов и услуг, что можно охарактеризовать как производственную концепцию конкурентной стратегии. Кратко ее суть можно выразить фразой: «Продавать то, что мы в состоянии произвести». Однако стратегия такого рода могла приносить успех в конкурентной борьбе только в условиях дефицитного рынка продавца, поскольку совершенно не принимала в расчет клиентов и их потребности.

- Товарная концепция рыночной политики. Определенным шагом вперед стала товарная концепция конкурентной стратегии. В отличие от предыдущей концепции, упор в ней делался не на количество, а на качество производимых товаров и услуг. Однако направления повышения качества определялись не соответствием характеристик продукта или услуги потребностям клиентов, а производственными возможностями фирмы и ее представлениями о «качественном продукте». Для банков товарная ориентация зачастую сводилась к расширению ассортимента услуг (например, разработке новых видов вкладов), внедрению современных электронных технологий, изменению внешних атрибутов обслуживания. Достижение устойчивых конкурентных преимуществ на этой основе довольно проблематично.

- Сбытовая концепция рыночной политики. Следующей ступенью в эволюции конкурентной стратегии явилась ее сбытовая концепция, выдвинувшая на первый план проблему продвижения товара. Ее основной идеей было предположение, что потребителей можно убедить приобретать товары и услуги (с помощью рекламы и других видов коммуникаций), даже если они не отвечают их потребностям. Хотя сама по себе идея воздействия на спрос довольно продуктивна, она может принести вред, если не имеет в своей основе реальных покупательских потребностей. Действительно, отдельно взятого потребителя или целую их группу можно убедить приобрести то, что им на самом деле не нужно, но таким способом нельзя завоевать лояльность потребителей, сформировать потребительские предпочтения. Скорее наоборот, это может оттолкнуть существующих и — в результате распространения негативной информации — потенциальных потребителей. Особенно это опасно для банков, деятельность и само существование которых зависит от доверия потребителей.

- Концепция маркетинга. Впоследствии, по мере усиления конкуренции и превращения большинства рынков (в том числе банковских) в рынки покупателя, возникла концепция маркетинга, ориентированная, прежде всего, на удовлетворение покупательских потребностей. В этой концепции впервые на первое место ставятся не потребности производителя (продавца), а потребности покупателя. Кратко ее суть можно сформулировать так: «Производить то, что нужно покупателям».

Идея маркетинга возникла в США в 1902 г., когда в некоторых университетах страны начали читаться курсы рациональной организации обращения товаров. Маркетинг как рыночная теория управления предприятием развивается с 50-х годов, когда он стал широко внедряться в практику. В настоящее время совокупные расходы на маркетинг на рынках США, Японии и Западной Европы составляют более половины конечной цены многих товаров.

Примерно с 1960-х годов маркетинг начал использоваться и банковскими учреждениями.

Важно заметить, что маркетинг затрагивает не только сбыт, но и производство, и поэтому более точным является следующее его определение.

Банковский маркетинг — это комплексная система организации производства и сбыта банковских услуг, ориентированная на удовлетворение потребностей конкретных потребителей и получение прибыли на основе изучения и прогнозирования рынка.

Глава 2. Анализ деятельности Отделения банка ВТБ24

2.1. Общая характеристика Отделения банка ВТБ24

В рамках дипломной работы объектом исследования выступает Отделение банка ВТБ24.

Все банковские операции данного отделения доступны частным лицам и финансовым организациям, индивидуальным предпринимателям и корпоративным клиентам.

Сложные экономические условия вызывают необходимость изменения кредитной политики Отделения банка ВТБ24.

Эти условия характеризуются следующими факторами:

- недостаток ликвидности в экономике, как у банков, так и у предприятий;

- кризис доверия в экономических отношениях (компании, банки, физические лица);

- низкая доступность кредитов и их повышенная стоимость из-за возросших рисков («кредитное сжатие»);

- снижение платежеспособного спроса как со стороны физических, так и со стороны юридических лиц;

- значительное падение цен как на товары, сырье и материалы, так и на активы (недвижимость, ценные бумаги, предприятия);

- повышенные колебания курсов всех валют.

Отделение банка ВТБ24 активно развивается как универсальный банк. Приняв одним из первых в самом начале кризиса программу по оптимизации бизнеса, Банку удалось эффективно работать на рынке в сложных экономических условиях и удерживать лидерские позиции по ключевым направлениям бизнеса.

Банк осуществляет кредитование как физических, так и юридических лиц.

Кредитование населения осуществляется в соответствии с кредитной политикой банка на основе его целевого использования, обеспеченности, срочности, платности, возвратности.

В отношении физических лиц Отделение банка ВТБ24 следует следующим приоритетам:

- повышает доступность кредитов, предлагая различные способы их погашения — равными ежемесячными (аннуитетными) или дифференцированными платежами, с обязательным разъяснением клиентам всех возможностей и ограничений того или иного вида платежей;

- помогает клиентам избежать принятия на себя чрезмерной долговой нагрузки, усилив внимание к индивидуальной платежеспособности при выдаче новых кредитов;

- сохраняет всю линейку розничных кредитных продуктов и будем продолжать оптимизировать ее, учитывая необходимость сохранения качества кредитного портфеля;

- обеспечивает повышение финансовой грамотности населения, консультации и разъяснения по всем продуктам и услугам Банка;

- усиливает работу по сохранению и повышению качества кредитного портфеля, тщательно оценивая финансовые возможности заемщиков и предлагаемое обеспечение.

Банк регулярно исследует потребительские предпочтения клиентов и совершенствует предлагаемый продуктовый ряд. Отделение банка ВТБ24 предлагает:

- широкий выбор кредитных продуктов;

- гибкие сроки кредитования;

- оптимальные суммы кредитования;

- широкий спектр кредитуемых товаров и услуг, а также денежные кредиты.

Одним из видов долгосрочных кредитов банка выступает ипотечный кредит.

Для получения ипотечного кредита на приобретение жилья заемщик оформляет следующие документы:

1) кредитный договор;

2) договор купли-продажи квартиры, приобретаемой за счет кредита;

3) договор залога;

4) свидетельство о государственной регистрации права собственности на объекты недвижимости;

5) договор о комплексном ипотечном страховании;

6) экспертное заключение лицензированного оценщика;

7) нотариально удостоверенное обязательство заемщика и членов его семьи об освобождении квартиры в случае обращения на нее взыскания;

8) при наличии несовершеннолетних членов семьи — разрешение органов опеки и попечительства районной управы по месту проживания ребенка на передачу в залог приобретаемого за счет кредита жилья и на подписание нотариально удостоверенного обязательства от имени несовершеннолетних членов семьи об освобождении приобретаемой квартиры в случае обращения на нее взыскания и предъявления новым собственником требования об освобождении квартиры;

9) договоры поручительства.

Квартира оформляется в собственность заемщика обычно на основании договора купли-продажи квартиры, приобретаемой за счет ипотечного кредита. Он выдается после регистрации договоров купли-продажи, залога и права пользования квартирой.

Заключенные договоры купли-продажи и ипотеки квартиры (и соответственно переход права собственности и залог) регистрируются в органах государственной регистрации прав на недвижимое имущество по месту нахождения недвижимости, после чего кредитные средства и первоначальный взнос перечисляются на счет продавца и заемщик вселяется в приобретенную квартиру.

При выдаче ипотечных кредитов Отделение банка ВТБ24 требует страхование рисков.

Программа страхования, как правило, включает три договора: страхования жизни и потери трудоспособности заемщика, страхования квартиры, страхования права собственности на нее. Страхователем по договорам страхования является заемщик, первым выгодоприобретателем — кредитор.

При получении документов Отделение банка ВТБ24 проверяет их достоверность и юридическое оформление, особое внимание, обращая на оценку стоимости квартиры и ее юридическую чистоту, государственную регистрацию прав на недвижимое имущество и сделки с ним, платежеспособность заемщика. После проверки рассчитывают максимальную сумму кредита и сроки его погашения.

Общими критериями для определения максимальной суммы кредита и расчета ежемесячного платежа по кредиту выступают ежемесячные доходы семьи, которые и определяют срок кредита.

Заемщик должен иметь постоянный источник доходов. В качестве документально подтвержденного дохода Отделение банка ВТБ24 учитывает заработную плату по основному месту работы, по совместительству, по гражданско-правовым договорам и прочие документально подтвержденные доходы.

В качестве компенсирующего фактора могут быть рассмотрены поручительство и залог.

Окончательное решение о возможности предоставления кредита и его параметрах (сумме, сроках, размере ежемесячного платежа, основном и дополнительном обеспечении и т.д.) принимает Кредитный комитет Отделения банка ВТБ24. При этом учитываются источники и стабильность дохода заемщика, размер его первоначального взноса в оплату жилья, сопутствующие кредитной сделке затраты (по страхованию, услугам лицензионных оценщиков, нотариуса), а также рыночная стоимость покупаемого жилья и его пригодность в качестве ликвидного залога.

В отделении банка ВТБ24 основная сумма долга делится на весь срок кредитования и заемщик возвращает ежемесячно равные доли основного долга. Проценты выплачиваются по регрессивному механизму, снижаясь к концу кредитования, так как начисляются на оставшуюся сумму долга.

В коммерческих же банках России преобладают аннуитетные платежи, когда заемщик возвращает в течение всего срока кредитования равные суммы. При этом первоначально гасится основная масса процентов, а сумма основного долга растет очень медленно, и только во второй половине срока кредитования сумма гашения основного долга начинает превышать сумму выплачиваемых процентов. Поэтому, несмотря на то, что номинальная ставка невысокая, так как она начисляется на остаток ссудной задолженности, которая практически не снижается, общий объем платежей остается высоким и эффективная ставка значительно выше номинальной. В итоге номинальная кредитная ставка в отделении банка ВТБ24 выше, чем в коммерческих банках, но отсутствие в нем технологии вуалирования процентов и регрессивный механизм платежей с равномерным погашением основного долга, делает займы банка более привлекательными. Но в отличие от других коммерческих банков в процессе оценки кредитоспособности заемщика принимает к учету только официальные доходы граждан, вследствие чего многие потенциальные заемщики вынуждены отказаться от его услуг и к своему сожалению обратиться в другие коммерческие банки. Данный факт существенно повышает рискованность ипотечных сделок для коммерческих банков.

Интерес вызывает технология гашения ипотечного займа в настоящее время в США, которая предполагает гашение в первое время только процентов, которые составляют символическую сумму, и только через 3-5 лет сумма ежемесячных платежей возрастает. Одновременно начинается гашение и суммы основного долга. Таким образом, заемщики надеются, что в будущем у них появятся дополнительные источники доходов, и они смогут выплатить начисляемые суммы.

Таблица 2.1. — Характеристика видов платежей по ипотечным кредитам

| Кредитные организации | Вид общего платежа | Вид платежа основного долга по кредиту | Вид платежа процентов по кредиту |

| Сберегательный банк России | Регрессивный | Равномерный | Регрессивный |

| Российские коммерческие банки | Аннуитет | Прогрессивный | Регрессивный |

| Американские коммерческие банки | Прогрессивный | Равномерный | Прогрессивный |

Рассмотрим механизм работы Отделения банка ВТБ24 и ряда коммерческих банков в качестве ипотечных кредиторов более подробно. В настоящее время ресурсной базой для Отделения банка ВТБ24 выступают значительные вклады населения и депозиты юридических лиц. Физические лица и предприятия, опасаясь экономических сложностей в стране, стараются свои накопления держать в надежном банке, формируя, таким образом, около 90% пассивов ВТБ24.

Размер капитала банка ВТБ24 на начало 2015 г. составил 711 млрд. руб. ВТБ24 является одним из лидеров в российской банковской системе. Пассивы банка и явились источником финансирования ипотечных операций, который, благодаря этому огромному резерву, самостоятельно справляется с финансированием кредитных операций, не прибегая к дополнительному использованию заемных средств. Согласно национальному приоритету, банк существенно расширил объемы ссудных сделок, но при этом много внимания уделяется кредитоспособности заемщиков, что вынуждает требования оставлять на прежнем достаточно жестком уровне.

Таблица 2.2. — Достоинства и недостатки ипотечного кредитования в ВТБ24 и российских коммерческих банках

| Кредиторы | ВТБ24 | Российские коммерческие банки |

| Достоинства | Прозрачность кредитной сделки;

меньшая величина общих платежей по кредиту. Отсутствие риска реализации закладной на вторичном кредитном рынке. Заемщик и продавец квартиры застрахованы от некачественной сделки на момент ее заключения. |

Менее жесткая оценка кредитозаемщика.

Учет неофициальных доходов при кредитной оценке. Объектом страхования выступает физическая целостность кредитуемой недвижимости (меньшая страховая сумма).

|

| Недостатки | Учет исключительно официальных доходов при кредитной оценке заемщика.

Объектом страхования выступают физическая целостность кредитуемой недвижимости, титул собственности и жизнь и трудоспособность заемщика (большая страховая сумма). Значительный документооборот при оформлении сделки. |

Вуалирование истиной цены ипотечного займа для заемщика, в итоге высокая цена кредита.

Риск неприобретения права собственности на момент заключения сделки лежит на заемщике. Повышенная рискованность ипотечных сделок. Наличие риска реализации закладной на вторичном кредитном рынке. |

Для банка ипотечные операции являются доходным надежным долгосрочным активом, поэтому реализовать закладные на вторичном ипотечном рынке банк пока не стремится. Тем более проблем с ликвидностью пока не предвидится. Сравнение особенностей кредитования в отделении банка ВТБ24 и в коммерческих банках представлены в таблице 1.2.

Оценка портфеля банка (активов, привлеченных средств) представляет собой оценку эффективности скоординированного управления банковским балансом. Исследование имеет целью выяснить на основе анализа по вертикали динамические изменения структуры активов и привлеченных средств банка, определить масштабность активно-пассивных операций, совокупного дохода и прибыли банка. На основе горизонтальной оценки активно-пассивных статей баланса банка анализируются изменения в динамике путем сопоставления данных за различные периоды. Сопоставление данных позволяет выявить отклонения в процентах на основе агрегированного баланса банка.

Начать следует с анализа активов. Качественный состав активов определяется на основе следующих групп агрегированных статей:

I. Производительные активы

II. Непроизводительные активы

III. Затраты на собственные нужды

К производительным активам относятся все операции с клиентурой банка и контрагентами по кредитно-инвестиционной системе.

К непроизводительным активам относятся: средства, отвлеченные в расчеты, резервы и средства дебиторов.

К затратам на собственные нужды относятся: капитализированные активы, внутрибанковские и межучережденческие денежные активы, нематериальные активы, отвлеченные за счет прибыли средства, расходы и убытки.

На основе качественного распределения активов и использования метода сравнения определяются пропорции между счетами, выявляются тенденции в их изменении и прослеживается, в какой мере эти динамические изменения и отклонения повлияли на ликвидность и прибыльность операций банка.

Актив баланса за рассматриваемый период увеличился на 165,5%. Основным направлением вложений банка являются производительные (работающие) активы, доля которых в обшей сумме актива баланса за анализируемые периоды постепенно увеличилась (85,84%, 93,53%, 167,9%). Соответственно доля непроизводительных активов (средства не приносящие доход) уменьшилась. Такая тенденция свидетельствует о возможном увеличении доходности активов банка, а, следовательно, и рентабельности банковской деятельности. Абсолютная сумма производительных активов банка увеличилась на 167,9%, и опережающие темпы роста производительных активов по сравнению с темпами роста актива баланса привели к увеличению их доли в структуре активов банка.

Объем непроизводительных активов банка уменьшился, тем самым их темп роста (131,2%) отставал от темпа роста общей суммы активов, что привело к снижению их доли в структуре актива баланса.

В структуре затрат банка на собственные нужды наблюдается уменьшение удельного веса средств отвлеченных в расчеты с учреждениями ВТБ24 (1,3-2,39%), можно отметить что исследуемое отделение банка является своеобразным донором для других отделений. Такая динамика структуры затрат банка на собственные нужды, как правило, характерна при создании или расширении филиальной сети банка. Для ВТБ24 это может еще означать передачу средств менее доходным или убыточным отделениям или говорить о формировании больших денежных средств для инвестиций.

Промежуточный вывод. При высоких темпах роста активов их структура имеет выраженную тенденцию только по укрупненным разделам активных операций, но при этом невозможно определить тренд текущих активов и затрат на собственные нужды по их удельному весу. Такие неровные изменения в структуре могут свидетельствовать:

а) об отсутствии стратегического планирования банка и стратегии управления банковскими рисками;

б) о наличии деловой активности в развитии корреспондентских отношений с другими банками;

в) о движении банка «по рынку» без развития собственного технологического уклада по формированию продуктовой стратегии и определению целевых аудиторий — пользователей банковских продуктов.

Пассив баланса банка характеризует источники его средств, которые определяют условия, формы и направления использования финансовых ресурсов, т.е. состав и структуру активов.

Структура пассива баланса распределена на 3 части:

- собственные средства;

- привлеченные средства;

- Резервы банка.

Отмечу, что пассивные операции исторически играли первичную и определяющую роль по отношению к активным, так как необходимым условием для осуществления активных операций является достаточность средств банка, указанных в пассиве. Основными формами пассивных операций являются:

- первичная эмиссия ценных бумаг;

- отчисления от прибыли банков на формирование или увеличение фондов;

- кредит, полученный от других юридических лиц;

- депозитные операции (операции банков по привлечению средств юридических и физических лиц во вклады либо на определенный срок, либо до востребования).

С помощью первых двух форм пассивных операций создается первая крупная группа кредитных ресурсов-собственные ресурсы. Следующие две формы образуют вторую крупную группу ресурсов-заемные, или привлеченные кредитные ресурсы.

Анализ структуры пассивов начинается с выявления размера собственных средств, определения их доли в общей сумме баланса. В настоящее время коммерческие банки за счет собственных средств формируют 8-18% всех пассивов, привлеченные ресурсы в структуре пассивов занимают 70-80%, что в целом отвечает сложившейся структуре в мировой банковской практике. Соотношение собственных и привлеченных средств коммерческие банки должны поддерживать в соответствии с установленным нормативом. Этот норматив обеспечивает минимально необходимый уровень ликвидности банка. В то же время этот структурный показатель характеризует степень зависимости банка от привлеченных средств, а также показывает результативность работы банка по мобилизации с финансового рынка временно свободных ресурсов.

Источником анализа состояния собственных средств банка является первый раздел баланса, где открыты счета по учету всех фондов банка.

В целом структура пассива банка в течение анализируемого года не претерпела существенные изменения.

Величина пассивов увеличилась на 165,5%, при этом привлеченные средства занимают 95,7%.

Анализ доходов и расходов банка дает возможность изучения результатов деятельности коммерческого банка, а, следовательно, и оценки эффективности его как коммерческого предприятия. Анализ результативности банковской деятельности начинается с анализа доходов и расходов, а заканчивается исследованием прибыли.

Если анализ финансового состояния банка заключает в себе широкий спектр анализа активов и пассивов на базе бухгалтерского баланса, то анализ финансовых результатов охватывает конкретные показатели-доходы, расходы и прибыль, используя при этом не только отчет о прибылях и убытках, но и средние балансовые показатели для определения доходности банка. Анализ доходов, расходов и прибыли служит основой для финансового менеджмента банка. Анализ банковской деятельности с точки зрения ее доходности позволяет руководству сформировать кредитную и процентную политику, выявить менее прибыльные операции и разработать рекомендации возможного получения банком больших доходов. Решение этих задач невозможно без грамотных финансового и экономического анализов, а также финансового менеджмента-системы рационального и эффективного использования капитала, механизма управления движением финансовых ресурсов.

В процессе анализа рекомендуется использовать:

- экономически обоснованные группировки доходных и расходных аналитических счетов баланса;

- вертикальный и горизонтальный анализ финансовых результатов работы банка;

- оценку динамических рядов показателей прибыльности по кварталам и годам;

- расчет и оценку степени зависимости прибыли от отдельных факторов;

- сопоставление полученных результатов с рекомендуемыми в зарубежной и отечественной практике уровнями.

К числу приоритетных задач анализа доходов банка следует отнести:

- определение и оценку объема и структуры доходов;

- изучение динамики доходных составляющих;

- выявление направлений деятельности и видов операций, приносящих наибольший доход.

При анализе структуры доходов последние подразделяются на процентные и непроцентные. Наиболее значимыми для банка являются, как правило, процентные доходы. В процессе анализа процентных доходов банка необходимо установить темпы изменения общей величины и структуры активов, приносящих процентный доход; сопоставить их с темпами роста (снижения) полученного от их использования дохода; выявить изменение общего уровня процентной ставки по проводимым банком активных операциям и определить влияние на ссудный процент соотношение спроса и предложения кредита на рынке ссудного капитала, размера и условий предоставления ссуд (сроков их погашения, присущих им рисков, кредитного обеспечения и др.)

Процентные доходы в 2015 году увеличились на 150,40% по сравнению с 2014 годом и составили 56352 тыс. руб., что связано с ростом операций кредитования на 191,6% или в 2 раза. Удельный вес процентных доходов в совокупных доходах в 2015 году увеличился на 5 пунктов по сравнению с 2014 годом, то есть с 62,6% до 67,4%.

Процентные доходы в 2015 году увеличились на 203,90% по сравнению с 2014 годом и составили величину 82074 тыс. руб., рост также связан с ростом операций кредитования на 229,5% или в 2,3 раза. Удельный вес процентных доходов в совокупных доходах в 2015 году увеличился на 12 пунктов по сравнению с 2014 годом.

В банке среди процентных доходов наибольший удельный вес составляют доходы от размещения средств в кредиты частным клиентам-45,3%. По состоянию на 1 января 2016 года рост за 2 года составил 241,80%.

Второе место по удельному весу в процентных доходах банка принадлежит процентным доходам от размещения в кредиты юридических лиц и предприятий. При этом рост составил 212,60% за 2014-2015 гг.

Условные доходы-процентные увеличились за анализируемый период на 18,20% и занимают в удельном весе всего 0,8%.

Анализ процентных доходов банка позволяет выяснить, за счет каких факторов они в основном получены: изменение цены выдаваемых кредитов, использование средств, находящихся на расчетных счетах клиентов или обоих факторов одновременно. Рост указанных показателей положительно влияет на рост доходов банка при условии соблюдения во втором случае требований ликвидности банковских активов. Можно сделать вывод, что объемы процентных активов и доходов по ним продолжают неуклонно возрастать.

Вследствие удешевления ссудного процента по кредитам клиентов, банку приходится расширять спектр кредитных услуг клиентам (чем и объясняются высокие темпы роста ссудной задолженности клиентов) для поддержания стабильных показателей доходности по кредитам и целью привлечения новых клиентов.

При анализе непроцентных доходов необходимо определить удельный вес их в общем объеме доходов; выявить наиболее прибыльные виды услуг.

Как видно из Таблицы 2.5 непроцентные доходы за 2015 год составили 25,2% от всех доходов, что на 7,4% ниже, чем в 2014 году. При этом их рост составил 141,60% (2013-2015 гг.) за счет роста комиссионных доходов (плата за оказанные услуги) и за счет прочих доходов.

Условные доходы банка возросли на 95,2% в 2015 году в сравнении с 2005 годом. Это произошло за счет увеличения прочего операционного дохода, куда входит аренда, за счет прочих доходов от банковской и небанковской деятельности, не вошедших в данную классификацию доходов, но в основном за счет увеличения объемов полученных штрафов (пеней, неустоек).

За период 2013-2015 гг. общая сумма доходов увеличилась с 5976,3 до 10972,5 тыс. руб., т.е. практически в 2 раза. Это говорит об увеличении спроса на услуги банка и является положительной тенденцией.

При проведении анализа совокупных расходов, как и доходов банка, необходимо находить из деления их на процентные и непроцентные. Процентные расходы составляют, как правило, большую часть расходов. Они включают в свой состав затраты по привлечению средств банков в депозиты, средств клиентов в займы и депозиты; выпуску долговых ценных бумаг; арендной плате; а также другие аналогичные расходы.

В ходе анализа процентных расходов следует оценить удельный вес их в общем объеме расходов банка. Далее необходимо изучить влияние конъектуры финансовых рынков на изменение структуры депозитной базы, и, следовательно, на величину ее расходов; степень диверсифицированности портфеля заемных средств в частности его процентных операций; правильность отчисления и отнести на отчетный период величины наращенных расходов банка.

Процентные расходы возросли на 195,3% и составили 2532,5 тыс. руб. Удельный вес процентных расходов уменьшился на 6 пунктов с 38,90% до 33,00% за 2 года. Это связано с уменьшением расходов по вкладам физических лиц.