1.4. Методы диагностики уровня дебиторской и кредиторской задолженности

Основными методами диагностики уровня дебиторской и кредиторской задолженности являются [15., стр. 318-325]:

- Анализ уровня и динамики дебиторской и кредиторской задолженности;

- Анализ состава и структуры дебиторской и кредиторской задолженности;

- Анализ качества дебиторской и кредиторской задолженности;

- Анализ движения дебиторской и кредиторской задолженности на основе показателей оборачиваемости;

- Сравнительный анализ показателей дебиторской и кредиторской задолженности.

1. Анализ уровня и динамики дебиторской и кредиторской задолженности

Горизонтальный анализ заключается в сопоставлении показателей соответствующих статей отчетности за различные периоды времени. Цель такого анализа – выявить основные изменения в развитие фирмы, а так же отклонения, происходящие в ее финансовом состоянии.

Для удобства проведения анализа показатели каждой статьи выражаются в процентном изменении относительно базиса.

Таблица 1.1. Система основных показателей для анализа кредиторской задолженности

| Гр. поклей | Показатель | Расчет | Критерии оценки | Характеристика |

| Динамика и движение | Абсолютный прирост (снижение кредиторской задолженности | ∆КЗ (ДЗ) = КЗ (ДЗ) к.п. – КЗ(ДЗ) н.п.,

Где КЗ (ДЗ) к.п. –кредиторская (дебиторская) задолженность на конец отчетного периода; КЗ (ДЗ) н.п. — кредиторская (дебиторская) задолженность на начало отчетного периода |

Анализируется в динамике | Отражает Изменение кредиторской (дебиторской) задолженности в суммарном выражении |

| Коэффициент погашения кредиторской (дебиторской) задолженности | К = ПКЗ (ПДЗ)/ВКЗ (ВДЗ)

Где ПКЗ (ПДЗ) – погашено кредиторской (дебиторской) задолженности за период (сумма дебетовых оборотов по счетам расчетов с кредиторами) ВКЗ (ВДЗ) – Возникло кредиторской (дебиторской) задолженности за период (сумма кредитовых оборотов по счетам) |

=1 | Показывает, какая часть возникшей задолженности была погашена. К>1 — означает, что погашается задолженность прошлых периодов и снижается ее остаток, К<1 – погашено обязательств меньше, чем возникло, рост остатков | |

| Относительный прирост (снижение) кредиторской (дебиторской) задолженности | ∆КЗ (ДЗ) = КЗ (ДЗ) к.п. – КЗ (ДЗ) н.п. х TpN

Где TpN – темп роста выручки продаж |

>0 – дополнительное привлечение кредиторской (дебиторской) задолженности в оборот;

< 0 — дополнительное отвлечение кредиторской (дебиторской) задолженности из оборота. Анализируется в динамике |

Отражает сумму относительного прироста (снижения) кредиторской (дебиторской) задолженности или сумму дополнительно привлеченной (отвлеченной) из оборота задолженности., >0 – снижение оборачиваемости КЗ (ДЗ); <0 – рост оборачиваемости КЗ (ДЗ) |

2. Анализ состава и структуры дебиторской и кредиторской задолженности

Под составом дебиторской или кредиторской задолженности обычно понимают перечень хозяйствующих субъектов, в отношении которых возникла конкретная составляющая задолженности. Поэтому анализ состава задолженности обычно выглядит следующим образом:

— анализ суммы текущей задолженности в отношении данного субъекта;

— выявление средней суммы задолженности, существовавшей в отношении данного субъекта в предыдущих периодах и среднего срока ее погашения, путем сравнения размеров и срока текущей задолженности с этими показателями.

Так определяется, является ли текущая задолженность критической;

- если существует субъект, суммарная задолженность в отношении которого превышает 100 000 руб. и срок погашения которой просрочен более чем на три месяца, то в отношении такого субъекта проводится специальное исследование, цель которого — выявить перспективы погашения подобной просроченной задолженности и определить необходимость возбуждения против субъекта процедуры банкротства (по просроченной дебиторской задолженности) либо вероятность возбуждения субъектом процедуры задолженности в отношении организации (по просроченной кредиторской задолженности).

Кроме того, следует проводить структурный (вертикальный) анализ состава задолженности. Цель такого анализа — избежать сосредоточения задолженности в отношении какого-либо одного хозяйствующего субъекта. Особенно важно проводить такой анализ в отношении дебиторской задолженности, так как снижение степени диверсифицированности этой задолженности увеличивает вероятность существенного ухудшения финансового состояния.

Структура дебиторской задолженности традиционно рассматривается в двух аспектах:

- в соответствии со сроками ее погашения:

- долгосрочная (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты);

- краткосрочная (платежи по которой ожидаются в течение 12 месяцев после отчетной даты);

- в соответствии с причинами возникновения задолженности:

- расчеты с контрагентами;

- авансы и т. п.

Также для исследования структуры применяют расчеты удельных весов элементов дебиторской задолженности в общей величине дебиторской задолженности.

Анализ кредиторской задолженности начинается с оценки структуры и динамики источников заемных средств:

- долгосрочные кредитные займы.

- краткосрочные кредитные займы.

- Кредиторская задолженность

- и прочие краткосрочные пассивы.

Кредиторская задолженность возникает вследствие:

- Существующей системы расчетов (при не совпадении сроков начисления и сроков оплаты).

- Несвоевременность исполнения предприятием своих обязательств.

При углубленном анализе кредиторской задолженности целесообразно рассмотреть остаток обязательств на конец отчетного периода по срокам образования как и в дебиторской задолженности. Особое внимание обращается на просроченную кредиторскую задолженность. Динамику изменения дебиторской и кредиторской задолженности можно выявить, используя горизонтальный или трендовый анализ, как абсолютных значений задолженности, так и их удельных весов, а также по изменению оборачиваемости дебиторской и кредиторской задолженности.

Полезно также анализировать структуру дебиторской задолженности в соответствии с вероятностью ее погашения, деля ее на высоковероятную к погашению, вероятную к погашению и маловероятную к погашению.

Все счета к получению классифицируют по группам:

- Срок оплаты не наступил.

- Просрочка от 0-30 дн.

- от 30-45дн.

- от 45-60дн.

- от 60-90дн. и т.д.

Данные для анализа сводят в таблицу. Если в ходе анализа обнаруживается тенденция роста сомнительной дебиторской задолженности это свидетельствует об уменьшении ликвидности баланса, ухудшении финансового состояния предприятия.

Анализ дебиторов предполагает, прежде всего, анализ их платежеспособности с целью выработки индивидуальных условий представления коммерческих кредитов и условий факторинговых договоров. Уровень и динамика коэффициентов ликвидности могут привести менеджера к выводу о целесообразности продажи продукции только при предоплате или наоборот — о возможности снижения процента по коммерческим кредитам и т.п. Анализ дебиторской задолженности и оценка ее реальной стоимости заключается в анализе задолженности по срокам ее возникновения, в выявлении безнадежной задолженности и формировании на эту сумму резерва но сомнительным долгам. Анализ дебиторской задолженности представляет собой часть общей политики управления оборотными активами и маркетинговой политики предприятия, направленной на расширение объема реализации товаров и заключающейся в оптимизации общего размера этой задолженности и обеспечении своевременного ее погашения.

Анализ и контроль уровня дебиторской задолженности можно проводить с помощью абсолютных и относительных показателей, рассматриваемых в динамике.

Таблица 1.2. Анализ состава и структуры ДЗ и КЗ

| Группа показателей | Показатель | Расчет | Критерии оценки | характеристика |

| структура | Доля кредиторской задолженности в заемном капитале | Ув = КЗ/ЗК

Где КЗ – кредиторская задолженность; ЗК – заемный капитал |

Анализируется в динамике | Отражает долю кредиторской задолженности в заемном капитале |

| Доля участия кредитовой задолженности в формировании материальных запасов | Ув = КЗп./МЗ,

Где КЗп. – кредиторская задолженность поставщикам и подрядчикам; МЗ – материальные запасы |

Анализируется в динамике | Отражает степень участия кредиторской задолженности в формировании запасов сырья и материалов. | |

| Доля дебиторской задолженности в оборотных активах | Ув = ДЗ/ОА

Где ДЗ – дебиторская задолженность; ОА – оборотные активы |

Анализируется в динамике | Отражает долю дебиторской задолженности в оборотных активах |

3. Анализ качества дебиторской и кредиторской задолженности

Таблица 1.3. Анализ качества дебиторской и кредиторской задолженности

| Гр. поклей | Показатель | Расчет | Критерии оценки | характеристика |

| Качество | Доля просроченной кредиторской (дебиторской) задолженности | Ув = КЗ(ДЗ)пр /КЗ(ДЗ)

Где КЗ(ДЗ)пр – сумма просроченной задолженности; КЗ – общая сумма кредиторской (дебиторской) задолженности. |

= 0 снижение в динамике | Показывает, какую часть общей кредиторской (дебиторской) задолженности составляют просроченные долги кредиторам (дибиторам) |

| Коэффициент тяжести простроченных обязательств | К = Копр (тыс.руб.)/100 (тыс. руб.)

Где Копр – сумма просроченных более 3 месяцев обязательств |

= 0 снижение в динамике | Отношение суммы просроченных обязательств сроком более 3 месяцев к предусмотренной законом минимальной сумме просроченных обязательств при которой возможно возбуждения дела о банкротстве. |

4. Анализ движения дебиторской и кредиторской задолженности на основе показателей оборачиваемости

Таблица 1.4. Анализ движения ДЗ и КЗ на основе показателей оборачиваемости

| Группа показателей | Показатель | Расчет | Критерии оценки | характеристика |

| Оборачиваемость и эффективность | Коэффициент оборачиваемости кредиторской (дебиторской) задолженности | К = ПКЗ/КЗ

Где ПКЗ(ДЗ) – сумма погашенной кредиторской (дебиторской) задолженности (сумма дебетовых оборотов по соответствующим счетам); КЗ – среднегодовая вел-на КЗ (ДЗ) |

Анализируется в динамике

<= К |

Показывает количество оборотов, совершаемых КЗ (ДЗ) за отчетный период, или как часто предприятие расплачивается со своими кредиторами |

| Период оборота кредиторской (дебиторской) задолженности | П = КЗ(ДЗ)хД / ПКЗ(ДЗ)

Где Д – количество дней в анализируемом периоде |

Анализируется в динамике

>= П |

Показывает продолжительность одного оборота КЗ (ДЗ) в днях, или средний срок расчетов предприятия с кредиторами (дебиторами) | |

| Стоимость товарного (коммерческого) кредита | Стк = ЦС/100-ЦС х 360/ПО — ПС | Анализируется в динамике;

< СС* |

Отражает стоимость товарного (коммерческого) кредита поставщиков | |

| Стоимость кредиторской задолженности бюджету и внебюджетным фондам | Скб = СБ х t / 360

Где СБ – ставка рефинансирования ЦБ; T – количество дней задолженности перед бюджетом или внебюджетными фондами |

Анализируется в динамике;

< СС* |

Отражает стоимость задолженности перед бюджетом и внебюджетными фондами в случае задержки уплаты налогов и сборов | |

| Средняя стоимость кредиторской (дебиторской) задолженности | Скз(ДЗ) = х УВ

Где С – стоимость i — ого элемента кредиторской (дебиторской) задолженности; УВ – удельный вес этого элемента в общей кредиторской (дебиторской) задолженности |

Анализируется в динамике;

< СС* |

Отражает средневзвешенную стоимость кредиторской (дебиторской) задолженности | |

| Эффект финансового рычага | ЭФР кз = (1 – Сн) х (ЭР – Скз) хКз/СК

Где Сн – ставка налога на прибыль в долях единицы; ЭР – экономическая рентабельность активов; СК – собственный капитал |

Анализируется в динамике;

> 0 |

Отражает эффективность использования КЗ или прирост рентабельности собственного капитала за счет привлечения заемного капитала (в данном случае кредиторской задолженности) |

5. Сравнительный анализ показателей дебиторской и кредиторской задолженности

В процессе производственно-хозяйственной деятельности предприятие осуществляет приобретение сырья, материалов, других запасов, а также с реализацией продукции и оказанием работ, услуг. Если расчеты за продукцию, оказанные услуги производятся на условиях последующей оплаты, в этом случае можно говорить о получении предприятием кредита от своих поставщиков и подрядчиков. В то же время само предприятие выступает кредитором своих покупателей и заказчиков, а также поставщиков в части выданных им авансов под предстоящую поставку продукции. В этих условиях необходимо следить за соотношением дебиторской и кредиторской задолженности.

Превышение дебиторской задолженности над кредиторской означает отвлечение средств из хозяйственного оборота и в дальнейшем может привести к необходимости привлечения дорогостоящих кредитов банка и займов для обеспечения текущей производственно-хозяйственной деятельности предприятия. Значительное превышение кредиторской задолженности над дебиторской создает угрозу финансовой устойчивости предприятия. Используя показатели оборачиваемости, можно рассчитать длительность операционного и финансового циклов. Операционный цикл (ОЦ) характеризует общее время в днях, в течение которого финансовые ресурсы мобилизованы в запасах и дебиторской задолженности:

ОЦ = Т (З) + Т (ДЗ), (1)

где Т (З) – период оборота запасов;

Т (ДЗ) – период погашения дебиторской задолженности.

Длительность финансового цикла (ФЦ) характеризует время между сроком платежа по своим обязательствам перед поставщиками и получением денег от покупателей, т.е. показывает время, в течение которого денежные средства отвлечены из оборота:

ФЦ = Т (З) + Т (ДЗ) – Т (КЗ), (2)

где Т (КЗ) – период погашения кредиторской задолженности.

Для расчета длительности цикла необходимы данные не только бухгалтерского баланса, но и оборотной ведомости, в которой отражается информация о поступлении производственных запасов, в том числе на условиях предоплаты, суммы непогашенных обязательств поставщиков, фактические затраты на производство продукции и т.п.

Выводы

В результате теоретического анализа изучаемого вопроса управления дебиторской и кредиторской задолженности можно сделать следующие выводы.

Дебиторская задолженность (англ. Accounts receivable (A/R)) — сумма долгов, причитающихся предприятию, фирме, компании со стороны других предприятий, фирм, компаний, а также граждан, являющихся их должниками, дебиторами, что соответствует как международным, так и российским стандартам бухгалтерского учёта.

Дебиторская задолженность в соответствии с международными стандартами финансовой отчётности определяется как сумма, причитающаяся компании от покупателей (дебиторов). Дебиторская задолженность представляет собой иммобилизацию из хозяйственного оборота собственных оборотных средств, этот процесс сопровождается косвенными потерями в доходах предприятия.

Дебиторская задолженность возникает в случае, если услуга (или товар) проданы, а денежные средства не получены. Как правило, покупателем не предоставляется какого-либо письменного подтверждения задолженности за исключением подписи о приёмке товара на товаросопроводительном документе.

Кредиторская задолженность — (англ. Accounts payable (A/P)) задолженность субъекта (предприятия, организации, физического лица) перед другими лицами, которую этот субъект обязан погасить. Кредиторская задолженность возникает в случае, если дата поступления услуг (работ, товаров, материалов и т. д.) не совпадает с датой их фактической оплаты. Ответственность за злостное уклонение от возврата кредиторской задолженности предусмотрена статьей 177 УК РФ.

В бухгалтерском учёте принято выделять несколько видов кредиторской задолженности:

- задолженность перед поставщиками и подрядчиками;

- задолженность перед персоналом организации;

- задолженность перед внебюджетными фондами;

- задолженность по налогам и сборам;

- задолженность перед прочими кредиторами.

Наличие кредиторской задолженности не является благоприятным фактором для организации и существенно снижает показатели при оценке финансового состояния предприятия, платежеспособности и ликвидности.

Были исследованы факторы, возникновения дебиторской и кредиторской задолженности. Основные факторы делятся на внешние и внутренние. Внешние факторы не зависят от организации деятельности предприятия, и ограничить их влияние менее возможно, а в отдельных случаях практически невозможно. К внешним факторам следует отнести: спад производства; уровень инфляции; вид продукции – если это сезонная продукция; насыщенность рынка данным видом продукции.[9., стр. 118]

Внутренние факторы целиком и полностью зависят от профессионализма финансового менеджмента компании, от владения им искусством управления дебиторской задолженностью.

Основными методами диагностики уровня дебиторской и кредиторской задолженности являются [15., стр. 318-325]:

- Анализ уровня и динамики дебиторской и кредиторской задолженности;

- Анализ состава и структуры дебиторской и кредиторской задолженности;

- Анализ качества дебиторской и кредиторской задолженности;

- Анализ движения дебиторской и кредиторской задолженности на основе показателей оборачиваемости;

- Сравнительный анализ показателей дебиторской и кредиторской задолженности.

Данная методика будет использована во второй главе при анализе предприятия торговли ООО «Велес».

Глава 2. Анализ управления кредиторской и дебиторской задолженностью на примере компании ООО «Велес»

2.1. Экономико-организационная характеристика торговой компании ООО «Велес»

Для проведения анализа, оценки и планирования была выбрана компания ООО «Велес» — предприятие оптовой торговли продуктами питания.

Ассортимент товаров, реализуемых компанией ООО «Велес», следующий:

- Замороженная говядина, свинина;

- Замороженная птица;

- Замороженная рыба;

- Замороженные овощи.

Целью создания и деятельности Общества является получение прибыли, а также удовлетворение потребностей населения в товарах и услугах и реализация на основе полученной прибыли социальных и экономических интересов членов Общества.

Фактический и юридический адрес предприятия: Санкт-Петербург, г. Пушкин, Кузьминское шоссе дом 66, лит. А (Склад «КапЛист»).

ООО «Велес» было создано на основании решения Общего Собрания участников в городе Санкт-Петербург. Общество имеет обособленное имущество, отвечает по своим обязательствам. А так же имеет самостоятельный баланс, расчетный и иные счета, круглую печать.

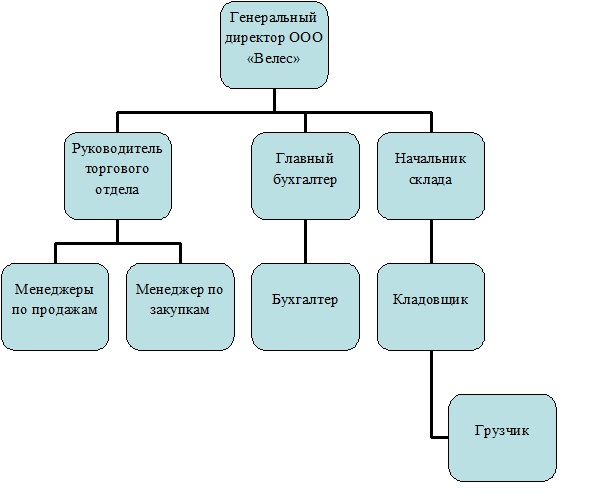

Директор ООО «Велес» является единственным участником и собственником компании. В компании работает 28 человек. Для характеристики процесса делегирования рассмотрим организационную структуру компании ООО «Велес».

Предприятие возглавляет директор, который организует всю работу предприятия и несет полную ответственность за его состояния и деятельность и трудовым коллективом. Директор представляет предприятие во всех учреждениях и организациях, распоряжается имуществом предприятия, заключает договора, издает приказы по предприятию, в соответствии с трудовым законодательством принимает и увольняет работников, применяет меры поощрения и налагает взыскания на работников предприятия, открывает в банках счета предприятия.

Организационная структура управления – линейно-функциональная. (рисунок 2.1)

Структура персонала компании представлена тремя основными группами:

Административно-управленческий персонал: генеральный директор, руководитель торгового отдела, главный бухгалтер, начальник склада.

Торгово-оперативный персонал: менеджеры по продажам, менеджеры по закупкам.

Вспомогательный персонал: кладовщики, грузчики.

Организационная структура характеризуется удобством координации, делегирования функций, отсутствию двойного подчинения и достаточной гибкости. Линейные звенья принимают решения, а функциональные подразделения информируют и помогают линейному руководителю в разработке конкретных вопросов и подготовке соответствующих решений, программ, планов для принятия конкретных решений.

На деятельность любого предприятия влияют внешние и внутренние факторы. Внешние факторы – макросреда.

Состояние мировой экономики влияет, как правило, на стоимость сырьевых ресурсов. Состояние национальной экономики определяет платежеспособность населения, цену кредитов и многое другое. То или иное конкретное состояние экономики может оказать положительное влияние на одни, и отрицательное влияние на другие организации. Организации, ведущие дела во многих странах, считают состояние экономики особенно сложным и важным для себя фактором внешней среды.

К внешним фактором относят:

- Политические

- Экономические.

- Социальные.

- Технологические.

Политические.

К основным политическим влияниям можно отнести Постановление Правительства от 17 июня 2011 года № 787 «О Порядке предоставления в 2011 году субсидий на возмещение части затрат по арендной плате за помещения, арендуемые предприятиями потребительского рынка».

В соответствии с Законом Санкт-Петербурга от 25.11.2009 N 605-104 «О бюджете Санкт-Петербурга на 2012 год и на плановый период 2013 и 2014 годов» и Планом мероприятий по развитию потребительского рынка Санкт-Петербурга на 2012-2015 годы, утвержденным постановлением Правительства Санкт-Петербурга от 11.12.2007 N 1586 «О Плане мероприятий по развитию потребительского рынка Санкт-Петербурга на 2012-2015 годы», Правительство Санкт-Петербурга постановило:

- Утвердить Порядок предоставления в 2010 году субсидий на возмещение части затрат по арендной плате за помещения, арендуемые предприятиями потребительского рынка (далее – Порядок).

- Комитету экономического развития, промышленной политики и торговли (далее — Комитет) в месячный срок утвердить: форму заявки на получение субсидий в соответствии с Порядком (далее — субсидии);

Экономические.

2014 год ознаменовался большими темпами роста стоимости валюты, девальвацией рубля и снижением мировых цен на нефть. Все это влияет на рынок потребительских товаров. Основным импульсом для роста цен на импортные товары явились санки по отношению к России. Ответные санкции по отношению к Европе основываются на запрет ввоза товара из стран Европы, США, Прибалтики и т.д.

Так, за ноябрь-декабрь 2014 года сырьевые цены на импортную и отечественную свинину и говядину выросли на 20%.Это повлияло на рост инфляции и снижения уровня дохода населения. Это влияет на спрос на замороженное мясо. В 2015 году стоит ожидать похожей тенденции, поэтому руководству ООО «Велес» необходимо пересмотреть ассортимент в сторону продуктов Латинской Америки, Китая и Турции. С данными странами у России долгосрочные внешнеэкономические отношения.

Социальные.

Естественная убыль населения в 2013г. уменьшилась по сравнению с 2012г. на 7,4 тыс. человек. Миграционный прирост на 65,5% компенсировал численные потери населения (в 2012г. миграционный прирост полностью компенсировал численные потери населения и превысил их на 4,2%).

В 2013 г. по сравнению с предыдущим годом в России отмечалось увеличение числа родившихся (в 48 субъектах Российской Федерации) и числа умерших (в 52 субъектах).В целом по стране превышение числа умерших над числом родившихся осталось на том же уровне, что и в 2012г. — 1,1 раза; в 23 субъектах Российской Федерации оно составило 1,5–2,0 раза. Естественный прирост населения в 2013 г. зафиксирован в 24 субъектах Российской Федерации (в 2011 г. — в 25 субъектах). За 2013г. число мигрантов внутри России увеличилось на 203,0 тыс.человек, или на 11,9% по сравнению с предыдущим годом.

Наряду с этим отмечено увеличение числа выбывших за пределы России на 1,1 тыс. человек, или на 3,4%, в том числе в государства-участники СНГ — на 0,9 тыс.человек, или на 4,3%.

Технологические.

Основным новшеством является внедрение на предприятии программы 1С – 8 (УПП) новой версии.

Внутренние факторы – микросреда предприятия.

Полное и сокращенное фирменное наименование предприятия: общество с ограниченной ответственностью ООО «Велес». Основная услуга, которую оказывает — это оптовая торговля продуктами питания.

Оплата проводится через безналичный расчет (банковские карты) или за наличный расчет по факту (компания имеет ККМ).

Рассмотрим основных поставщиков ООО «Велес».

Основными поставщиками компании ООО «Велес» являются следующие компании: компания «Мираторг», ООО «Петровесстрейдинг», ООО «Марьям+», ООО «Гатчинская мясная компания», ООО «Виктория», ООО «Мегаполис», ООО «Магеллан», ООО «МастерФиш», ООО «Лен Птица», ЗАО «Приосколье», ООО «Гранд Престиж», ООО «ЛетоК», ООО «Агратрейд».

Все данные компании работают на рынке Санкт-Петербурга, являясь импортерами и дистрибуторами продуктов питания.

Перечислим основных клиентов компании ООО «Велес». К ним можно отнести: ООО «Партнеры Ноябрьск», ООО «ОМС», ЗАО «Фирма Флоридан», ООО «Гелиос Отель», ООО «Нур», ООО «Спецстрой».

Дальнейшее описание микросреды предприятия проведем на основе сравнительного анализа конкурентов компании. (таблицы 2.1)

Конкуренты:

- ООО «Богатырь»

- ООО «Данила»

- ООО «Дункан»

- ООО «ЭПЛ+»

- ООО «Фаворит-Продукт»

- ООО «Мясная академия».

- ООО «ТД «Континент»

Таблица 2.1. Сравнительный анализ конкурентов компании

| Наименование компании | Продажа мяса | Продажа птицы | Продажа рыбы | Доставка | Ветеринарное сопровождение | Низкие цены | Средние цены | Высокие цены | Итого |

| ООО «Богатырь» | * | * | * | * | * | 5 | |||

| ООО «Данила» | * | * | * | * | * | 5 | |||

| ООО «Дункан» | * | * | * | * | * | 5 | |||

| ООО «ЭПЛ+» | * | * | * | * | * | * | * | 7 | |

| ООО «Фаворит-продукт» | * | * | * | * | 4 | ||||

| ООО «Мясная академия» | * | * | * | * | * | * | 6 | ||

| ООО «ТД-Континент» | * | * | * | * | 4 | ||||

| ООО «Велес» | * | * | * | * | * | * | * | * | 8 |

| Итого |

По данным таблицы 2.1 можно сделать вывод, что основным конкурентом компании ООО «Велес» является компания ООО «ЭПЛ+». Аутсайдерами являются компании ООО «Фаворит-продукт» и ООО «ТД Континент».

Среди компаний, занимающих среднее место среди компаний можно отнести ООО «Богатырь», ООО «Данила», ООО «Дункан».

Режим работы — ежедневно с 9.00 до 18.00. Режим работы оптимален.

Ассортиментная политика в ООО «Велес» полностью строится на возможностях поставщиков и предпочтениях покупателей. Предпочтения покупателей определяются с помощью маркетинговых исследований, проводимых руководителем торгового отдела, а также учитываются результаты продаж за определенный отчетный период.

Целью создания и деятельности предприятия ООО «Велес» является получение прибыли, а также удовлетворение потребностей населения в товарах и услугах и реализация на основе полученной прибыли социальных и экономических интересов предприятия.

Основной стратегической долгосрочной целью фирмы является наращивание объемов продаж. Предприятие для достижения поставленных целей выбирает стратегию дифференциации, то есть стремится к внутреннему росту путем расширения ассортимента.

Для заключительной оценки предприятия проведем экономическое обоснование основных показателей деятельности компании.

Таблица 2.2. Характеристика ресурсного потенциала предприятия за 2013-2014 годы

| Наименование показателей | 2013 г. | 2014 г. | 2014 г. в % к 2013 г. |

| 1. Среднегодовая численность работников, чел | 27 | 28 | 103,70 |

| 2. Среднегодовая стоимость основных фондов, тыс.руб. | 1995 | 1995 | 100,00 |

| 3. Среднегодовая стоимость оборотных средств, тыс.руб. | 59258,5 | 62781,5 | 105,95 |

| 4. Складская площадь, кв.м. | 350,0 | 350,0 | 100,00 |

| 5. Расходы на оплату труда работников, тыс. руб. | 12 885 | 13 389 | 103,91 |

| 6. Среднегодовая выработка в расчёте на одного работника, тыс. руб. | 14 057,11 | 15 488,57 | 110,18 |

| 7. Среднегодовая заработная плата, тыс. руб. | 477,22 | 478,18 | 100,20 |

| 8. Среднегодовая стоимость авансированного капитала, тыс.руб.

в том числе, собственного капитала, тыс. руб. |

61253,5

5690 |

64776,5

6104 |

105,75

107,28 |

| 9. Применяемая система налогообложения | Традиционная

20% |

Традиционная

20% |

— |

Динамика развития отдельных элементов ресурсного потенциала организации свидетельствует о положительной тенденции развития компании.

Фонд заработной платы вырос на 3,91% в результате прироста численности персонала на 3,70%, а также роста индекса цен на товары и услуги. Рост численности был обеспечен в основном за счет торгово-оперативного персонала (менеджеров по продаже). Оборотные средства увеличились на 5,95%, а объем товарооборота на 14,26%. Это означает, что в 2013 г. по сравнению с предшествующим годом, на 1 рубль оборотных средств стало приходится на 15,37 тыс. руб. товарооборота больше.

Общая оценка экономического состояния ООО «Велес» представлена в виде таблицы:

Таблица 2.3. Динамика основных экономических показателей хозяйственной деятельности предприятия за 2013 — 2014 гг.

| Наименование показателей | 2013 г. | 2014 г. | 2014 г. в % к 2013 г. |

| Оптовый

товарооборот, тыс. руб. |

379 542 | 433 680 | 114,26 |

| Валовой доход от продажи товаров:

в сумме, тыс. руб. в процентах к товарообороту, % |

32 590 8,59 |

37 466 8,64 |

114,96 |

| Издержки обращения

в сумме, тыс. руб. в процентах к товарообороту, % |

24 824 6,54 |

27 825 6,42 |

112,09

|

| Прибыль (убыток) от продажи товаров

в сумме, тыс. руб. в процентах к товарообороту, % |

7766 2,05 |

9641 2,22 |

124,14 |

| Прочие доходы, тыс. руб. | 241 | 269 | 111,62 |

| Прочие расходы, тыс., руб. | 154 | 163 | 105,84 |

| Валовая прибыль:

в сумме, тыс. руб. в процентах к товарообороту, % |

7853 2,07 |

9747 2,25 |

124,12 |

| Процентная ставка налога, % | 20,0 | 20,0 | — |

| Налог на прибыль | 1571 | 1950 | 124,12 |

| Чистая прибыль (убыток):

в сумме, тыс. руб. в процентах к товарообороту, % |

6282 1,66 |

7797 1,80 |

124,12 |

По данным таблицы 2.3 можно сделать следующие выводы. Оптовый товарооборот вырос на 14,26% или на 54 138 тыс. руб. Торговая наценка на предприятия в 2013 году составила 8,59%, в 2014 году 8,64%. Соответственно сумма валового дохода увеличилась на 14,96%.

Сумма издержек обращения за два года выросла на 12,09%, при том, что более 50% затрат составляют расходы на оплату труда. В результате вычитания суммы издержек обращения прибыль от продажи товаров составила в 2013 году 7766 тыс. руб., в 2014 году – 9641 тыс. руб. Сальдо по прочим расходам и доходом положительное. Прочие доходы преобладают над прочими расходами. В сумму прочих расходов входит налог на имущество.

Валовая прибыль в 2014 году выросла по сравнению с 2013 году на 24,12%. С учетом начисленного и уплаченного налога на прибыль сумма чистой прибыли в 2014 году составила 7797 тыс. руб., что на 24,12% больше, чем за прошлый год.

В целях первичной оценки суммы кредиторской и дебиторской задолженности необходимо провести анализ счета 60 и 62 бухгалтерского и управленческого учета, а именно проанализировать основных кредиторов и дебиторов.

Для начала проведем анализ дебиторов в динамике за два года.

Таблица 2.4. Анализ основных дебиторов за 2013 – 2014 гг. (тыс. руб.)

| Наименование дебитора | 2013 год | 2014 год | Отклонение, +/- | |||

| На начало года | На конец года | На начало года | На конец года | На начало года | На конец года | |

| Партнеры Ноябрьск | 6 508,41 | 3 205,51 | 3 205,51 | 4 875,16 | -3302,9 | +1669,65 |

| СПб Спецстрой | 702,11 | 201,23 | 201,23 | 561,11 | -500,88 | +359,88 |

| Флоридан | 872,51 | 3 577,42 | 3 577,42 | 2801,45 | +2704,91 | -775,97 |

| СС-Ресторанс | 1 203,48 | 1 815,74 | 1 815,74 | 1774,54 | +612,26 | -41,20 |

| ЭмэФси | 1 102,44 | 744,31 | 744,31 | 1 942,4 | -358,13 | +1198,09 |

| ОМС СПб Кейтеринг | 561,72 | 634,12 | 634,12 | 312,51 | +72,4 | -321,61 |

| Кавалер | 777,41 | 1021,31 | 1021,31 | 425,81 | +243,9 | -595,50 |

| КСП Пушкинского р-на | 221,51 | 201,87 | 201,87 | 644,97 | -19,64 | +443,10 |

| Обедов СМ | 648,17 | 724,18 | 724,18 | 346,55 | +76,01 | -377,63 |

| Обедов СПб | 378,11 | 306,84 | 306,84 | 211,47 | -71,27 | -95,37 |

| Глобал Фудс | 489,21 | 634,55 | 634,55 | 119,74 | +145,34 | -514,81 |

| Кофе-Хаус Капучино Эспрессо | 912,10 | 345,87 | 345,87 | 1507,81 | -566,23 | +1161,94 |

| Эксон | 594,06 | 105,42 | 105,42 | 349,48 | -488,64 | +244,06 |

| ЦКТИ (НИИ) | 137,51 | 255,71 | 255,71 | 577,02 | +118,20 | +321,31 |

| Слюдяная фабрика | 194,78 | 24,55 | 24,55 | 154,66 | -170,23 | +130,11 |

| Алгос-Фудс | 286,97 | 608,44 | 608,44 | 830,12 | +321,47 | +221,68 |

| Прочие | 1991,5 | 3595,93 | 3595,93 | 1027,2 | +1604,43 | -2568,73 |

| Итого | 17 582 | 18 003 | 18 003 | 18 462 | +421 | +459 |

По данным таблицы 2.4 можно сделать вывод, что на конец 2013 года и 2014 года дебиторская задолженность выросла. Прежде всего это связано с тем, что четвертый квартал считается самым высоким по объемам продаж, это вызвано праздничными днями (Новый год). Кроме того, стоит отметить, что значительный рост наблюдается в бюджетной сфере: Флоридан, СПб Спецстрой, КСП пушкинского р-на. Это связано с тем, что выкупаются последние тендерные закупки. Также, стоит отметить сфера общественного питания характеризуется увеличением дебиторской задолженности: Кофе-Хаус, Алгос-Фудс, ЭмэФси, СС – Ресторанс. Это связано также с праздничными днями, растет посещаемость ресторанов (новогодние банкеты, корпоративны).

В целом, с начала года 2013 под конец 2013 года дебиторская задолженность увеличилась на 421 тыс. руб. В 2014 года рост в течение года составила 459 тыс. руб. В прочую дебиторскую задолженность попала также сумма долгосрочных долгов (свыше 12 месяцев). Рассчитаем среднее значение дебиторской задолженности за каждый год:

ДЗ 2013 год = (17 582 + 18 003) /2 = 17 792,5 тыс. руб.

ДЗ 2014 год = (18 003 + 18 462) /2 = 18 232,5 тыс. руб.

Далее рассмотрим основных кредиторов за 2013 и 2014 год (таблица 2.5).

Таблица 2.5. Анализ основных кредиторов за 2013 – 2014 гг.

| Наименование кредитора | 2013 год | 2014 год | Отклонение, +/- | |||

| На начало года | На конец года | На начало года | На конец года | На начало года | На конец года | |

| Сантим | 8405,10 | 8712,05 | 8712,05 | 8944,12 | +306,95 | +232,07 |

| Альянс Спб | 1214,51 | 1542,31 | 1542,31 | 1694,52 | +327,8 | +152,21 |

| Хорошее Дело | 1844,21 | 2604,55 | 2604,55 | 2011,32 | +760,34 | -593,23 |

| Вельц | 2612,78 | 2781,45 | 2781,45 | 2504,12 | +168,67 | -277,33 |

| Магеллан | 3309,78 | 2466,58 | 2466,58 | 1975,64 | -843,2 | -490,94 |

| Гранд-Престиж | 944,12 | 1051,23 | 1051,23 | 1669,42 | +107,11 | +618,19 |

| Фацер | 580,12 | 791,44 | 791,44 | 1224,58 | +211,32 | +433,14 |

| Яичный Дом | 612,81 | 369,77 | 369,77 | 506,94 | -243,04 | +137,17 |

| Агратрейд | 1399,45 | 1450,32 | 1450,32 | 1003,51 | +50,87 | -446,81 |

| Сити-Гранд | 5764,98 | 4998,12 | 4998,12 | 5699,84 | -766,86 | +701,72 |

| Атлантика | 2774,38 | 2976,31 | 2976,31 | 1677,42 | +201,93 | -1298,89 |

| Скан-Нева | 508,16 | 745,18 | 745,18 | 1322,64 | +237,02 | +577,46 |

| МГК | 3411,39 | 3788,64 | 3788,64 | 4599,76 | +377,25 | +811,12 |

| Мясная Академия | 2677,98 | 2942,51 | 2942,51 | 2136,64 | +264,53 | -805,87 |

| Виктория | 2881,00 | 4005,12 | 4005,12 | 4897,61 | +1124,12 | +892,49 |

| Балтийская компания | 2433,75 | 2933,51 | 2933,51 | 3442,61 | +499,76 | +509,1 |

| Мастер Фиш | 1944,85 | 3455,97 | 3455,97 | 4597,16 | +1511,12 | +1141,19 |

| Прочие | 7480,63 | 8661,94 | 8661,94 | 9688,0 | +1181,31 | +1026,06 |

| Итого | 50 800 | 56 277 | 56 277 | 59 596 | +5477,0 | +3319,0 |

По данным таблицы 2.5 можно сделать вывод, что сумма кредиторской задолженности с начала 2013 года под конец выросла на 5477 тыс. руб., а в 2014 году выросла на 3319 тыс. руб. Самый большой рост кредиторской задолженности за 2013 год наблюдается по следующим поставщикам: Хорошее дело, Виктория, Балтийская компания, Мастер Фиш. Самое большое снижение кредиторской задолженности за 2013 год наблюдается по следующим поставщикам: Магеллан, Сити-Гранд. По остальным поставщикам рост и снижение оказались не значительными.

Самый большой рост кредиторской задолженности за 2014 год наблюдается по следующим поставщикам: Гранд – Престиж, Фацер, Сити-Гранд, Скан-Нева, МГК, Виктория, Балтийская компания, Мастер Фиш. Снижение кредиторской задолженности за 2014 год наблюдается по следующим поставщикам: Хорошее Дело, Магеллан, Агратрейд. Атлантика, Мясная академия. Как мы видим, ситуация кардинально изменилась, в 2013 году по поставщикам, которым наблюдался рост, в 2014 году наблюдается снижение. Возможно, это связано, с тем, что из – за просрочки платежа, поставщики снизили лимит товарного кредита.

Проведем анализа дебиторской и кредиторской задолженности в размере компаний и сроков задержки оплаты в днях. Данный анализ представлен соответственно в таблице 2.6 и 2.7.

Таблица 2.6. Анализ дебиторской задолженности за 2013-2014 год по срокам задержки оплаты (в днях)

| Наименование дебитора | 2013 год | 2014 год | ||||||

| 1 кв. | 2 кв. | 3 кв. | 4 кв. | 1 кв. | 2 кв. | 3 кв. | 4 кв. | |

| Партнеры Ноябрьск | 12 | 4 | 5 | 0 | 2 | 15 | 12 | 7 |

| СПб Спецстрой | 16 | 4 | 2 | 12 | 4 | 2 | 5 | 10 |

| Флоридан | 4 | 0 | 15 | 21 | 3 | 3 | 4 | 2 |

| СС-Ресторанс | 2 | 0 | 0 | 0 | 0 | 0 | 1 | 10 |

| ЭмэФси | 1 | 0 | 1 | 0 | 2 | 0 | 0 | 0 |

| ОМС СПб Кейтеринг | 4 | 5 | 0 | 4 | 4 | 5 | 7 | 1 |

| Кавалер | 4 | 0 | 6 | 10 | 10 | 15 | 3 | 6 |

| КСП Пушкинского р-на | 2 | 1 | 0 | 1 | 10 | 30 | 0 | 5 |

| Обедов СМ | 0 | 0 | 0 | 1 | 10 | 5 | 10 | 8 |

| Обедов СПб | 1 | 0 | 1 | 0 | 0 | 4 | 8 | 10 |

| Глобал Фудс | 3 | 0 | 5 | 10 | 4 | 8 | 7 | 5 |

| Кофе-Хаус Капучино Эспрессо | 15 | 10 | 0 | 10 | 10 | 5 | 14 | 6 |

| Эксон | 2 | 0 | 0 | 1 | 4 | 8 | 4 | 6 |

| ЦКТИ (НИИ) | 1 | 2 | 0 | 0 | 0 | 2 | 0 | 4 |

| Слюдяная фабрика | 4 | 2 | 1 | 5 | 3 | 4 | 2 | 7 |

| Алгос-Фудс | 4 | 2 | 1 | 1 | 3 | 4 | 2 | 0 |

| Прочие | 10 | 7 | 5 | 15 | 6 | 7 | 8 | 5 |

По данным таблицы 2.6 можно сделать следующий вывод. Основные клиенты, у которых наблюдается задержка оплаты, это клиенты, работающие в бюджетной сфере, а именно: СПб Спецстрой, Флоридан, Кавалер, КСП Пушкинского р-на. Это связано с тем, что поступление бюджетных средств данным предприятиям происходит не стабильно, в связи с чем, происходят постоянные задержки оплаты.

Стоит отметить, что по клиентам Обедов СМ, Обедов СПб, Алгос-Фудс задержка оплаты происходит только из – за задержки в документообороте. При приемке товара случаются расхождения в весе отгружаемого товара, в связи с чем происходит замена документов. В данном списке присутствует компания Партнеры Ноябрьск, которая является одним из самых ключевых клиентов, обеспечивающих более 40% оборота и прибыли компании. В связи с чем, задержка оплаты с данным клиентов воздействует очень негативно на платежеспособность ООО «Велес». Но, так как прибыль от работы с данным клиентом достаточно велика, руководство компании приняло решение не снижать кредитный лимит как по дням, так и по сумме.

Таблица 2.7. Анализ кредиторской задолженности за 2013-2014 год по срокам задержки оплаты (в днях)

| Наименование кредитора | 2013 год | 2014 год | ||||||

| 1 кв. | 2 кв. | 3 кв. | 4 кв. | 1 кв. | 2 кв. | 3 кв. | 4 кв. | |

| Сантим | 10 | 2 | 5 | 1 | 3 | 16 | 13 | 8 |

| Альянс Спб | 4 | 5 | 2 | 7 | 1 | 4 | 5 | 4 |

| Хорошее Дело | 10 | 2 | 5 | 1 | 3 | 16 | 13 | 8 |

| Вельц | 17 | 5 | 3 | 13 | 5 | 3 | 6 | 11 |

| Магеллан | 4 | 1 | 3 | 0 | 2 | 14 | 10 | 7 |

| Гранд-Престиж | 10 | 2 | 5 | 1 | 3 | 16 | 13 | 8 |

| Фацер | 10 | 2 | 5 | 1 | 3 | 16 | 13 | 8 |

| Яичный Дом | 2 | 1 | 0 | 4 | 2 | 0 | 0 | 3 |

| Агратрейд | 4 | 3 | 2 | 2 | 1 | 4 | 2 | 3 |

| Сити-Гранд | 3 | 2 | 3 | 0 | 2 | 1 | 0 | 5 |

| Атлантика | 2 | 1 | 3 | 1 | 4 | 2 | 1 | 2 |

| Скан-Нева | 0 | 2 | 1 | 2 | 1 | 4 | 5 | 2 |

| МГК | 2 | 3 | 4 | 5 | 2 | 0 | 0 | 2 |

| Мясная Академия | 2 | 3 | 0 | 2 | 2 | 3 | 2 | 0 |

| Виктория | 1 | 2 | 1 | 0 | 1 | 2 | 2 | 0 |

| Балтийская компания | 1 | 1 | 1 | 0 | 1 | 0 | 0 | 0 |

| Мастер Фиш | 2 | 10 | 12 | 4 | 0 | 4 | 5 | 0 |

| Прочие | 7 | 7 | 5 | 10 | 15 | 4 | 0 | 2 |

По данным таблицы 2.7 можно сделать вывод о том, что самая большая задержка в оплате наблюдается по следующим поставщикам: Сантим, Хорошее Дело, Магеллан, Вельц, Гранд-Престиж, Фацер. Это связано с тем, что товарная продукция, закупаемая у этих поставщиков идет на реализацию под Партнеры Ноябрьск, СПб Спецстрой, Флоридан. Так, как отсрочка платежа у этих клиентов достаточно длинная, следовательно и оплата поставки также зависит от прихода денежных средств от этих клиентов.

Стоит отметить, что по поставщикам Мясная Академия, МГК, Балтийская компания наблюдается сама наименьшая задержка оплаты, так как условиями договора прописана предоплата или оплата по факту получения товара на склад. По остальным поставщикам наблюдается усредненная квартира задержки оплаты, которая ложиться на кредитную историю дебиторов компании.

2.2. Общая характеристика финансового состояния торгового предприятия ООО «Велес»

Анализ состояния и использования капитала целесообразно начинать с оценки имущественного потенциала предприятия, который характеризуется общей суммой хозяйственных средств, находящихся на балансе предприятия.

Таблица 2.8. Динамика активов и финансовых результатов деятельности ООО «Велес»

| Наименование показателей | 2013 год | 2014 год | 2014 г. в % к 2013 год |

| Средняя величина активов | 61 253,5 | 64 776,5 | 105,75 |

| Оптовый товарооборот | 379 542 | 433 680 | 114,26 |

| Чистая прибыль | 6282 | 7797 | 124,12 |

| Оптовый товарооборот на 1 рубль активов | 6,20 | 6,70 | 108,07 |

| Прибыль на 1 рубль активов | 0,10 | 0,12 | 120,00 |

| Интегральный показатель эффективности | 0,62 | 0,804 | 129,68 |

Анализ финансового состояния мы начинаем с изучения динамики валюты баланса, т.е показателей на начало и конец. Оптимальным считается такое соотношение: Iпр >Iрто>Iа. На анализируемом предприятии это соотношение выглядит следующим образом: 1,2412>1,1426>1,0575.

Рассчитаем интегральный показатель эффективности использования активов предприятия:

I 2013 = 6,20 × 0,10 = 0,62

I 2014 = 6,70 ×0,12 = 0,804

Данный показатель характеризует совокупное влияние отдачи активов по товарообороту и по прибыли. Что свидетельствует о увеличении использования ресурсов внеоборотных и оборотных активов. Об этом же свидетельствует и рост в 2014 году по сравнению с 2013 годом показателей характеризующих величину прибыли в расчете на 1 рубль активов. Так отдача активов по товарообороту увеличилась на 8,07% а по прибыли увеличилась на 20,0%. Повышение интегрального показателя обобщил динамику товарооборота, прибыли и активов и составила 29,68%.

Вертикальный и горизонтальный анализ баланса предприятия дает представление о его структуре (табл. 2.9).

Таблица 2.9. Анализ структуры баланса ООО «Велес» (2014 г.)

| Наименование показателей | Абсолютные величины | Удельный вес в общей сумме активов, % | Изменения | ||||

| на начало года | на конец года | на начало года | на конец года | абсолютной величины | Удельного веса, % | в % к изменению общей суммы активов | |

| внеоборотные активы | 1995,00 | 1995,00 | 3,14 | 3,02 | 0 | -0,12 | 100,00 |

| оборотные активы | 61554,00 | 64009,00 | 96,86 | 96,98 | +2455,00 | +0,12 | 103,99 |

| итого активов | 63549,00 | 66004,00 | 100,00 | 100,00 | +2455,00 | — | 103,86 |

| капитал и резервы | 5922,00 | 6286,00 | 9,32 | 9,52 | +364,00 | +0,20 | 106,15 |

| долгосрочные обязательства | — | — | — | — | — | — | — |

| краткосрочные обязательства | 57627,00 | 59718,00 | 90,68 | 90,48 | +2091,00 | -0,20 | 103,63 |

| итого пассивов | 63549,00 | 66004,00 | 100,00 | 100,00 | +2455,00 | — | 103,86 |

| коэффициент соотношения оборотных и внеоборотных активов | 30,85 | 32,08 | — | — | +1,23 | — | — |

| коэффициент соотношения собственного капитала и обязательств | 0,10 | 0,11 | — | — | +0,01 | — | — |

Анализ основных разделов баланса торгового предприятия показал, что за отчетный год серьезных изменений в структуре как активов так и пассивов не произошло.

Общая величина авансированного капитала возросла за год на 2455,0 тыс. руб., что характеризует увеличение экономического потенциала предприятия. В структуре активов торгового предприятия наибольший удельный вес занимают оборотные активы, их доля в конце года составила 96,98%от всех активов, но по сравнению с началом года этот показатель немного вырос на 0,12%.

Оценка структуры пассива баланса, т.е. источников финансовых ресурсов, показывает, что торговое предприятие обладает значительным собственным капиталом, доля в валюте баланса на начало года составила 9,32%, а к концу года выросла до 9,52%.

В составе пассивов наибольший удельный вес занимают краткосрочные обязательства, что характерно для торгового предприятия. Если в начале года этот показатель составил 90,68%, то к концу года он уменьшился до 90,48%. В целом структура баланса предприятия с точки зрения устойчивости финансового положения можно считать удовлетворительным, но с проявлением отдельных тревожных тенденций, требующих более глубокого анализа. Проведем анализ структуры оборотных активов (табл. 2.10).

Таблица 2.10. Анализ структуры оборотных активов

| Анализ структуры оборотных активов(2014) | |||||||

| Наименование показателей | Абсолютные величины | удельный вес в общей сумме активов, % | Изменения | ||||

| на начало года | на конец года | на начало года | на конец года | абсолютной величины | Удельного веса, % | в % к изменению общей суммы активов | |

| запасы | 41 566,0 | 43 265,0 | 67,53 | 67,59 | +1699,00 | +0,06 | 69,21 |

| ндс по приобретенным ценностям | 1527,00 | 1722,00 | 2,48 | 2,69 | +195,00 | +0,21 | 7,94 |

| долгосрочная дебиторская задолженность | 372,00 | 418,00 | 0,60 | 0,65 | +46,00 | +0,05 | 1,87 |

| -в том числе покупатели и заказчики | 112,00 | 289,00 | 0,18 | 0,45 | +177,00 | +0,27 | — |

| краткосрочная дебиторская задолженность | 17631,0 | 18044,0 | 28,64 | 28,19 | +413,00 | -0,45 | 16,82 |

| — в том числе покупатели и заказчики | 16083,0 | 17003,0 | 26,13 | 26,56 | +920,00 | +0,43 | — |

| краткосрочные финансовые вложения | — | — | — | — | |||

| денежные средства | 257,0 | 238,0 | 0,42 | 0,37 | -19,00 | -0,05 | 0,77 |

| прочие оборотные активы | 201,0 | 322,0 | 0,33 | 0,51 | +121,0 | +0,18 | 3,39 |

| итого оборотных активов | 61 554,0 | 64009,0 | 100,00 | 100,00 | +2455,00 | — | 100,00 |

Из данной таблицы видно, что наибольший удельный вес в структуре оборотных активов составляют запасы, к концу 2014 года доля составила 67,59%.

Для более полного анализа структуры баланса проведем оценку структуры пассива за 2014 год.

Таблица 2.11. Анализ структуры пассива (2014 год)

| Анализ структуры пассивов (2014) | |||||||

| Наименование показателей | Абсолютные величины | удельный вес в общей сумме активов, % | Изменения | ||||

| на начало года | на конец года | на начало года | на конец года | абсолютной величины | Удельного

веса, % |

в % к изменению общей суммы активов | |

| 1.Реальный собственный капитал | 5922,0 | 6286,0 | 9,32 | 9,52 | +364,0 | +0,20 | 14,83 |

| 1.1. уставной капитал | 10,0 | 10,0 | 0,02 | 0,015 | 0 | -0,005 | — |

| 1.2. добавочный капитал | — | — | — | — | — | — | — |

| 1.3. резервный капитал | — | — | — | — | — | — | — |

| 1.4. нераспределенная прибыль прошлый лет | — | — | — | — | — | — | — |

| 1.5. нераспределенная прибыль отчетного года | 5912,0 | 6276,0 | 9,30 | 9,505 | +364,0 | +0,205 | 14,83 |

| 1.6. доходы бедующих периодов | — | — | — | — | — | — | — |

| 2. Долгосрочные обязательства | — | — | — | — | — | — | — |

| 3. Скорректированные краткосрочные обязательства и пассивы | 57627,0 | 59718,0 | 90,68 | 90,48 | +2091,0 | -0,20 | 85,17 |

| 3.1. займы и кредиты | 1350,0 | 122,0 | 2,12 | 0,18 | -1228,0 | -1,94 | — |

| 3.2. кредиторская задолженность | 56277,0 | 59596,0 | 88,56 | 90,30 | +3319,0 | +1,74 | — |

| 3.3. задолженность участникам | — | — | — | — | — | — | — |

| 3.4. доходы бедующих периодов | — | — | — | — | — | — | — |

| 3.5. резервы предстоящих расходов | — | — | — | — | — | — | — |

| итого источников | 63549,0 | 66004,0 | 100,00 | 100,00 | +2455,0 | — | 100,00 |

Оценка пассива баланса позволяет сделать следующие выводы:

1) практически по всем источникам финансовых ресурсов наблюдается увеличение абсолютных показателей за 2014 год поскольку не изменяется только уставной капитал.

2)наибольший рост абсолютных показателей наблюдается по краткосрочным обязательствам, это является негативной тенденцией.

3) возросла абсолютная величина краткосрочных обязательств на 2091,0 тыс. руб. в основном за счет краткосрочных займов и кредиторской задолженности.

4) изучение относительных показателей показало, что в торговом предприятии увеличилась доля собственного капитала на 0,2%, при снижении доли краткосрочных обязательств на 0,2%. Такие изменения являются факторами роста платежеспособности торгового предприятия, снижение ее финансовой устойчивости.