2.3. Анализ структуры дебиторской и кредиторской задолженности

Анализ дебиторской задолженности занимает особое место в системе комплексного анализа оборотного капитала. Анализ эффективности дебиторской задолженности строится на оценке коэффициента оборачиваемости, коэффициента загрузки и длительности оборота в днях.

Таблица 2.12. Анализ балансовых показателей дебиторской и кредиторской задолженности

| Наименование показателя | 2013 год, тыс. руб. | 2014 год, тыс. руб. | Удельный вес в 2013 году | Удельный вес в 2014 году | Изменения в абсолютном выражении | Изменения в относительном выражении |

| Дебиторская задолженность | 17 792,5 | 18 232,5 | 100,0 | 100,0 | +440,0 | 102,47 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 403,5 | 395,0 | 2,27 | 2,17 | -8,5 | 97,89 |

| в том числе покупатели и заказчики | 160,0 | 200,5 | 0,90 | 1,10 | +40,5 | 125,31 |

| Дебиторская задолженность (платежи по которой ожидаются в течении 12 месяцев после отчетной даты) | 17389,0 | 17837,5 | 97,73 | 97,83 | +448,5 | 102,58 |

| в том числе покупатели и заказчики | 15 667,5 | 16 543,0 | 88,06 | 90,74 | +875,5 | 105,59 |

| Кредиторская задолженность | 53 538,5 | 57 936,5 | 100,0 | 100,0 | +4398,0 | 108,21 |

| поставщики и подрядчики | 53 253,0 | 57 692,5 | 99,47 | 99,58 | +4439,5 | 108,34 |

| задолженность перед персоналом организации | 23,5 | 26,0 | 0,044 | 0,045 | +2,5 | 110,64 |

| задолженность перед государственными внебюджетными фондами | 1,5 | 2,0 | 0,003 | 0,003 | +0,5 | 133,33 |

| задолженность по налогам и сборам | 260,5 | 216,0 | 0,456 | 0,372 | -44,5 | 82,92 |

Из анализа балансовых показателей (таблица 2.12) видно, что:

Общая сумма дебиторской задолженности, представленная в таблице 2.6, составляет: в 2013 году – 17 792,5 тыс. руб., в 2014 году – 18 232,5 тыс. руб. Темп роста суммы дебиторской задолженности за два года составил 2,47% (102,47%-100%). Рост был обусловлен снижением показателя дебиторской задолженности (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) на 2,11% (100%-97,89%) и увеличением темпа роста дебиторской задолженности (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) на 2,58 (102,58%-100%).

Общая сумма дебиторской задолженности за 2013 год в структуре баланса составила 29,05% (17792,5/61253,5*100%), за 2014 год 28,15% (18232,5/64776,5*100%). Стоит отметить, что наблюдается просроченная дебиторская задолженность по покупателям и заказчикам. Так, в 2013 году проченная задолженность составила 403,5 тыс. руб., в 2014 году задолженность составила 200,5 тыс. руб. Темп роста просроченной дебиторской задолженности составил 25,31%, в абсолютном выражении 40,5 тыс. руб.

У предприятия имеется дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты). В 2013 году ее величина составляла 17389,0 тыс. руб. (17389,0/17792,5*100% = 97,73% в общей сумме дебиторской задолженности), в том числе задолженность покупателей и заказчиков 15667,5 тыс. руб. В 2014 году величина дебиторской задолженности (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) составила 17837,5 тыс. руб. (17837,5/18232,5*100% = 97,83% в общей сумме дебиторской задолженности), в том числе задолженность покупателей и заказчиков 16543,0 тыс. руб.

Кредиторская задолженность предприятия за 2013 год составляла 53 538,5 тыс. руб. (53538,5 / 61253,5*100% = 87,40% в общей структуре баланса), в том числе:

- задолженность перед покупателями поставщики и подрядчики – 53253,0 тыс. руб.

- задолженность перед персоналом организации – 23,5 тыс. руб.

- задолженность перед государственными внебюджетными фондами – 1,5 тыс. руб.

- задолженность по налогам и сборам – 260,5 тыс. руб.

За 2 года величина кредиторской задолженности предприятия выросла на 4398,0 (или на 8,21%).

За 2014 год величина кредиторской задолженности предприятия составила 57 936,5 тыс. руб. (57936,5/61253,5*100% = 94,59% от общей величины баланса), в том числе:

- задолженность перед покупателями поставщики и подрядчики – 57692,5 тыс. руб.

- задолженность перед персоналом организации – 26,0 тыс. руб.

- задолженность перед государственными внебюджетными фондами – 2,0 тыс. руб.

- задолженность по налогам и сборам – 216,0 тыс. руб.

В таблице представлен анализ динамики и структуры дебиторской задолженности в 2010-2014 гг.:

Таблица 2.13. Анализ динамики и структуры дебиторской задолженности в 2010 -2014 гг.

| Показатель | 2010 | 2011 | 2012 | 2013 | 2014 | Динамика 2014 к 2010 | ||||||

| Тыс.

руб. |

% | Тыс. руб. | % | Тыс. руб. | % | Тыс. руб. | % | Тыс. руб. | % | Тыс. руб. | % | |

| Покупатели и заказчики | 14804,3 | 97,21 | 13955,8 | 88,02 | 14611,2 | 88,47 | 15827,5 | 88,96 | 16743,5 | 91,83 | +1939,2 | 113,10 |

| Авансы выданные | 213,5 | 1,40 | 1215,6 | 7,67 | 809,41 | 4,90 | 1524,2 | 8,57 | 861,5 | 4,73 | +648,0 | 403,51 |

| Расчеты с бюджетом | 10,8 | 0,07 | 13,5 | 0,09 | 224,28 | 1,36 | 162,52 | 0,91 | 97,61 | 0,54 | +86,81 | 903,80 |

| Прочие дебиторы | 201,4 | 1,32 | 670,1 | 4,22 | 870,91 | 5,27 | 278,28 | 1,56 | 529,89 | 2,90 | +328,49 | 263,10 |

| Дебиторская задолженность всего | 15230,0 | 100,0 | 15855,0 | 100,0 | 16515,8 | 100,0 | 17792,5 | 100,0 | 18232,5 | 100,0 | +3002,5 | 119,71 |

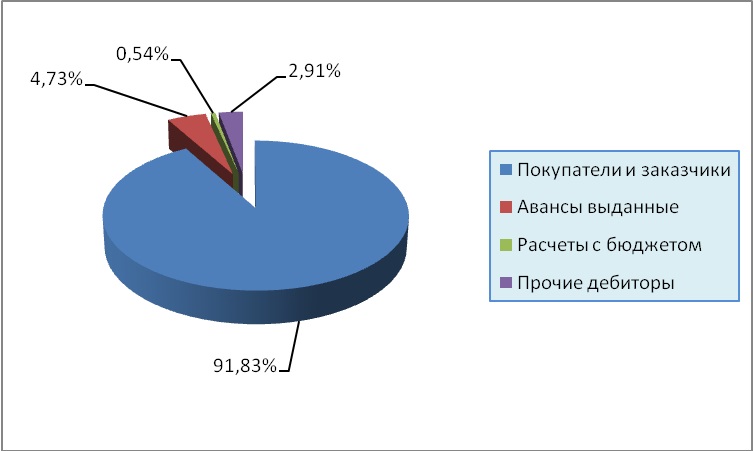

На рисунке 2.2 представлен анализ динамики дебиторской задолженности предприятия за 5 лет с 2010 по 2014 гг.

На рисунке 2.3 представлен анализ структуры дебиторской задолженности.

По данным проведенного анализа можно сделать выводы о том, что величина дебиторской задолженности за 5 лет увеличилась на 3002,5 тыс. руб. или на 19,71%.

По структуре 91,83% занимают покупатели и заказчики, на долю остальной дебиторской задолженности относится менее 10%. По видам дебиторской задолженности динамика за 5 лет характеризуется следующими значениями:

- покупатели и заказчики: увеличение на 1939,2 тыс. руб., или на 13,10%

- авансы выданные: увеличение на 648 тыс. руб., или на 303,51%

- расчеты с бюджетом: увеличение на 86,81 тыс. руб., или на 803,8%

- прочие дебиторы: увеличение на 228,49 тыс. руб. или на 163,10%

В целом, стоит отметить, что достаточно большая доля дебиторской задолженности в структуре баланса обусловлена тем, что компания ООО «Велес» отгружает свою продукцию с отсрочкой платежа. Средняя отсрочка платежа составляет 14 календарных дней. Так как клиентами компании являются также бюджетные учреждения, то отсрочка платежа также составляет 30 календарных дней. На товар, который отгружается в отсрочку платежа делается повышенная наценка, рассчитываемая исходя из ставки рефинансирования ЦБ России.

Наибольший удельный вес в дебиторской задолженности приходится на покупателей и заказчиков, который составляет от 97,21% до 91,83% за анализируемый период. Наименьший удельный вес приходится на расчеты с бюджетом, составляет от 0,07% до 0,54% соответственно.

Для дальнейшего снижения показателя доли сомнительной дебиторской задолженности необходимо решить вопрос о списании «мертвой» (безнадежной к взысканию) задолженности, в результате чего ликвидность оборотных активов повысится.

Показатель качества определяет вероятность получения задолженности в полной сумме, которая зависит от срока образования задолженности. Практика показывает, что чем больше срок дебиторской задолженности, тем ниже вероятность её получения.

Для характеристики возврата дебиторской задолженности целесообразно сгруппировать её по срокам возникновения:

- Долгосрочная дебиторская задолженность от 1 года до 2,5 лет;

- Краткосрочная дебиторская задолженность от 1 до 12 месяцев.

Таблица 2.14. Дебиторская задолженность по срокам её возникновения в 2014г.

| Стороны дебиторской задолженности | Долгосрочная дебиторская задолженность | Краткосрочная дебиторская задолженность | Итого Тыс. Руб. | ||||||

| от 1 до 2,5 лет | от 1,5 до 2 лет | от 2 до 2,5 лет | Свыше 2,5 лет | До З-х мес. | От 3-х до 6 мес. | от 6 до 9 мес. | от 9 до 12 мес. | ||

| Покупатели и заказчики | 72,7 | 112,0 | 10,2 | 5,6 | 15812,0 | 518,54 | 134,75 | 77,71 | 16743,5 |

| Авансы выданные | 42,5 | 93,5 | — | — | 216,52 | 268,42 | 175,2 | 65,36 | 861,5 |

| Расчеты с бюджетом | 10,2 | 6,5 | — | — | 58,41 | 10,6 | 11,9 | — | 97,61 |

| Прочие дебиторы | 6,3 | 35,5 | — | — | 366,12 | 48,21 | 33,68 | 40,08 | 529,89 |

| Итого: | 131,7 | 247,5 | 10,2 | 5,6 | 16453,05 | 845,77 | 355,53 | 183,15 | 18232,5 |

Из данных таблицы 2.14 видно, что основную часть дебиторской задолженности составляет задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты. Доля краткосрочной дебиторской задолженности в общей сумме составила

(16453,05+845,77+355,53+183,15)/18232,5*100%=97,83%, в том числе:

до 3-х месяцев 16453,05/18232,5*100% = 90,24%,

от 3-х до 6 месяцев 845,77/18232,5*100% = 4,64%,

а всего от 1 до 6 месяцев (16453,05+845,77)/18232,5*100% = 94,88%,

от 6 до 9 месяцев 355,53/18232,5*100% = 1,95%,

от 9 до 12 месяцев 183,15/18232,5*100% = 1,00%.

Удельный вес долгосрочная дебиторская задолженность в общей её сумме составила (131,7+247,5+10,2+5,6)/18232,5*100%= 2,17%, в том числе:

от 1 года до 1,5 лет 131,7/18232,5*100% = 0,72%,

от 1,5 до 2-х лет 247,5/18232,5*100% = 1,36%,

от 2-х до 2,5 лет 10,2/18232,5*100% = 0,06%.

Свыше 2,5 лет 5,6/18232,5*100% = 0,03%.

Из таблицы 2.12 видно, имеется задолженность с довольно длительными сроками. Так, свыше двух лет её сумма составила 15,8 тыс. руб. Хотя её сумма относительно невелика (0,09% от общей суммы задолженности), все же предприятию необходимо приложить усилия, чтобы взыскать эту задолженность в ближайшее время, так как это может привести к её списанию на уменьшение доходов предприятия в связи с истечением срока исковой давности.

Несмотря на то, что кредит, выданный потребителям, выраженный в виде дебиторской задолженности часто является необходимым условием нормальной деятельности, обусловливающим эффективность и конкурентоспособность предприятия, отрицательные результаты неэффективного управления дебиторской задолженностью могут проявиться в задержке притока денежных средств в кассу и на счета предприятия, в нарушении сроков оплаты обязательств и расчетов по долгам.

Проанализируем состав дебиторской задолженности за 2014г. табл. 2.15.

Таблица 2.15. Состав дебиторской задолженности за 2014г.

| Анализ состава и структуры дебиторской задолженности за 2014 г. | ||||||

| Состав дебиторской задолженности | На начало периода | На конец периода | Изменение | |||

| Сумма | % | Сумма | % | Сумма | % | |

| Покупатели и заказчики | 16 195 | 89,96 | 17 292 | 93,66 | +1097 | 106,77 |

| Авансы выданные | 984,52 | 5,47 | 738,48 | 4,00 | -246,04 | 75,01 |

| Расчеты с бюджетом | 90,18 | 0,50 | 105,04 | 0,57 | +14,86 | 116,48 |

| Прочие дебиторы | 733,3 | 4,07 | 326,48 | 1,77 | -406,82 | 44,52 |

| ИТОГО: | 18003 | 100,00 | 18462 | 100,00 | +459,0 | 102,55 |

По данным таблицы 2.15 можно сделать следующие выводы. Дебиторская задолженность за год выросла на 459 тыс. руб., или на 2,55%. Это связано с заключением новых контрактов с отсрочкой платежа. По структуре, основная доля дебиторов представлена покупателям и заказчиками, а именно 89,96% в начале 2014 года и 93,66% в конце 2014 года. Удельный вес авансов выданных снизился с 5,47% до 4%, что на 246,04 тыс. руб. меньше. Но при этом, оказало влияние на общую сумму дебиторской задолженности. Наиболее значительно снизился удельный вес прочих дебиторов, с 4,07% до 1,77%. Так, если на начало 2014 года дебиторская задолженность по прочим дебиторам составляла 733,3 тыс. руб., то к концу 2014 года сумма снизилась до 326,48 тыс. руб., или на 55,48%.

По статье дебиторской задолженности «расчеты с бюджетом» сумма дебиторская задолженности незначительно увеличилась, а именно на 14,86 тыс. руб. и составила к концу 2014 года 105,04 тыс. руб. То есть. Можно сделать вывод, что компания ООО «Велес» стала больше закупать товара в предоплату. Достаточно большая сумма среди статей дебиторской задолженности, после статьи «покупатели и заказчики» принадлежит статье «авансы выданные». Это связано с заведомой выдаче авансов лицам или организаций, а также платежеспособности партнеров компании. Также это может быть связано с тем, что в ООО «Велесе» недостаточно хорошо поставлена процедура проверки потенциальной способности контрагента погасить выданный аванс.

В таблице представлен анализ динамики и структуры дебиторской задолженности в 2010-2014 гг.:

Таблица 2.16. Анализ динамики и структуры кредиторской задолженности в 2010-2014 гг. тыс. руб.

| Показатель | 2010 | 2011 | 2012 | 2013 | 2014 | Динамика 2014 к 2010 | ||||||

| руб. | % | руб. | % | руб. | % | руб. | % | руб. | % | руб. | % | |

| Поставщики и подрядчики | 38635,2 | 99,30 | 43165,6 | 99,33 | 48454,3 | 99,29 | 53253,0 | 99,47 | 57692,5 | 99,58 | +19057,3 | 149,33 |

| Задолженность перед персоналом организации | 22,5 | 0,06 | 10,6 | 0,02 | 16,5 | 0,03 | 23,5 | 0,04 | 26,0 | 0,05 | +3,5 | 115,56 |

| Задолженность перед государственными внебюджетными фондами | 2,0 | 0,01 | 1,3 | 0,003 | 2,5 | 0,01 | 1,5 | 0,003 | 2,0 | 0,004 | 0 | 100,00 |

| Задолженность по налогам и сборам | 246,8 | 0,63 | 267,5 | 0,62 | 312,5 | 0,64 | 260,5 | 0,487 | 216,0 | 0,366 | -30,8 | 87,52 |

| Прочие кредиторы | — | — | 10,5 | 0,027 | 16,2 | 0,03 | — | — | — | — | 0 | — |

| Кредиторская задолженность всего | 38906,5 | 100,0 | 43455,5 | 100,0 | 48802,0 | 100,0 | 53538,5 | 100,0 | 57936,5 | 100,0 | +19030,0 | 148,91 |

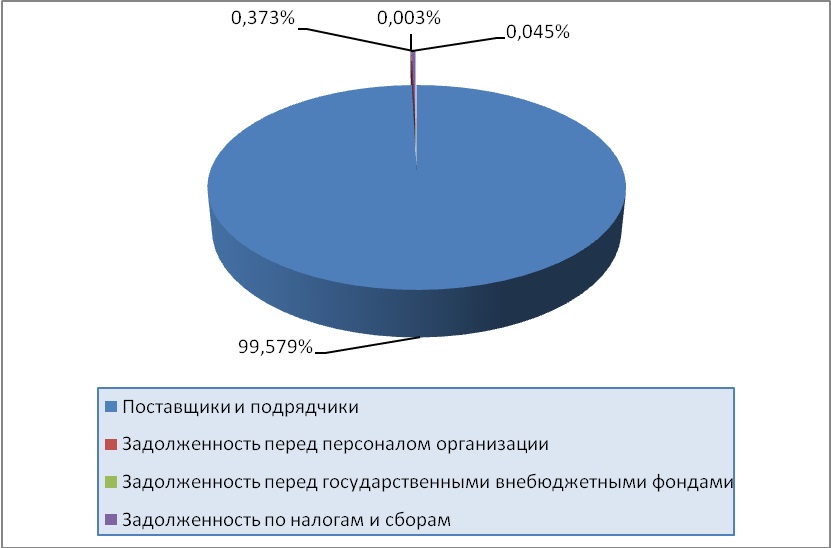

На рисунке 2.16 представлен анализ структуры кредиторской задолженности предприятия в 2014 г.

По данным проведенного анализа видно, что за 5 лет сумма кредиторской задолженности компании ООО «Велес» выросла на 19030 тыс. руб. или на 48,91%.

В том числе по видам кредиторской задолженности динамика за 5 лет следующая:

- сумма кредиторской задолженности по статье «Поставщики и подрядчики» выросла на 19057,3 тыс. руб. или на 49,33%;

- сумма кредиторской задолженности по статье «Задолженность перед персоналом организации» выросла на 3,5 тыс. руб. или на 15,56%;

- сумма кредиторской задолженности по статье «Задолженность перед государственными внебюджетными фондами» за 5 лет не изменилась;

- сумма кредиторской задолженности по статье «Задолженность по налогам и сборам» снизилась на 30,8 тыс. руб. или на 12,48%.

По структуре видно, что основная доля приходится на статью «Поставщики и подрядчики», что связано с непосредственно направлением хозяйственной деятельности компании ООО «Велес». Осуществляя торговую деятельность компания работает с большим числом поставщиков, выполняемые роль торговых кредиторов, предоставляя отсрочку ООО «Велес». Средняя продолжительность отсрочки платежа среди поставщиков компании ООО «Велес» составляет 21 календарный день, что позволяет более эффективно использовать собственные и заемные средства.

По результатам анализа состава, структуры и динамики кредиторской и дебиторской задолженности предприятия можно сделать вывод, что в целом ситуация в сфере осуществления платежно-расчетных отношений предприятия с его дебиторами и кредиторами не представляет существенной угрозы стабильности финансового состояния предприятия. Тем не менее, динамика роста и кредиторской, и дебиторской задолженности свидетельствует о необходимости пристального внимания руководства к организации платежно-расчетных отношений.

2.4. Оборачиваемость дебиторской задолженности и кредиторской задолженности

Уровень финансовой устойчивости компании, прежде всего, определяется рядом показателей, характеризующих скорость оборота ресурсов. Финансовый анализ в данном случае определяется оценкой деловой активности предприятия, что заключается в исследовании уровней и динамики финансовых коэффициентов оборачиваемости. Данные коэффициенты, прежде всего, выполняют роль расчетных относительных показателей финансовых результатов деятельности компании.

Показатели дебиторской задолженности представлены в таблице 2.17.

Таблица 2.17. Показатели дебиторской задолженности за 2013-2014 гг.

| Показатели | 2013 год | 2014 год | Отклонение, +/- | 2014 год в % к 2013 г. |

| Выручка от реализации, тыс. руб. | 379 542 | 433 680 | +54138,0 | 114,26 |

| Средняя величина дебиторской задолженности, тыс. руб. | 17792,5 | 18232,5 | +440,0 | 102,47 |

| Величина текущих активов, тыс. руб. | 61253,5 | 64776,5 | +3523,0 | 105,75 |

| Коэффициент оборачиваемости дебиторской задолженности, раз. | 21,33 | 23,79 | +2,46 | — |

| Дебиторская задолженность на конец года, тыс. руб. | 18003 | 18462 | +459,0 | 102,55 |

| Доля дебиторской задолженности в текущих активах на конец года, % | 29,39 | 28,50 | -0,89 | — |

| Просроченная дебиторская задолженность на конец года, тыс. руб. | 565,6 | 819,4 | +253,8 | 144,90 |

| Доля сомнительной дебиторской задолженности в текущих активах, % | 0,92 | 1,27 | +0,35 | — |

Проведенные расчеты относительно основных показателей дебиторской задолженности позволяют сделать вывод о том, что дебиторская задолженность увеличилась. Сумма просроченной дебиторской задолженности является и краткосрочной и долгосрочной. На конец 2014 года просроченная дебиторская задолженность увеличивается. Темп роста просроченной дебиторской задолженности составил 44,9%. Это является негативным фактором, характеризующим финансовую устойчивость на предприятии и ликвидность дебиторской задолженности.

В абсолютном значении показатель просроченной дебиторской задолженности вырос на 253,8 тыс. руб. Показатель оборачиваемости дебиторской задолженности растет, что является положительным с точки зрения эффективности управления дебиторской задолженностью. Так, оборачиваемость дебиторской задолженностью выросла на 2,46 раз.

Стоит отметить, что выросла доля просроченной дебиторской задолженности в общей сумме активов компании, на 0,35. Так, в 2014 году наблюдается положительная динамика по погашению дебиторской задолженности. Это связано, с появлением новых клиентов на условиях предоплаты и краткосрочной отсрочки платежа не более 7 календарных дней.

Таблица 2.18. Показатели оборачиваемости и сроков погашения кредиторской и дебиторской задолженности в 2013-2014 гг.

| Наименование показателя | 2013 | 2014 | Абсолютное изменение | Темп прироста |

| Коэффициент оборачиваемости дебиторской задолженности, раз | 21,33 | 23,79 | +2,46 | 111,53 |

| Коэффициент оборачиваемости кредиторской задолженности, раз | 7,09 | 7,49 | +0,40 | 105,64 |

| Период погашения дебиторской задолженности, дней | 17,11 | 15,35 | -1,76 | 89,71 |

| Период погашения кредиторской задолженности, дней | 51,49 | 48,76 | -2,73 | 94,70 |

Оборачиваемость дебиторской задолженности показывает количество оборотов, совершаемых этими средствами за отчетный период (как правило, за год).

Коэффициент оборачиваемости дебиторской задолженности составил:

В 2013 году: 379 542/17792,5 = 21,33 раз

В 2014 год: 433 680/18232,5 = 23,79 раз

Коэффициент оборачиваемости кредиторской задолженности составил:

В 2013 году: 379 542/53538,5 = 7,09 раз

В 2014 году: 433 680/57936,5 = 7,49 раз

Период погашения дебиторской задолженности:

В 2013 году: 365 * (17792,5/379542) = 17,11 дней

В 2014 году: 365*(18232,5/433680) = 15,35 дней

Период погашения кредиторской задолженности:

В 2013 году: 365 * (53538,5/379542) = 51,49 дней

В 2014 году: 365 * (57936,5/433680) = 48,76 дней

В соответствии с данными расчетами, можно сделать вывод о том, что дебиторская задолженность характеризуется быстротой возврата, т.е. является практически в полной мере текущей. Это является положительным моментам в финансовой работе компании. Что касается кредиторской задолженности, стоит отметить, что она носит долгосрочный характер и превышает установленные отсрочки с поставщиками. Это говорит о негативных моментах в эффективности использования товарных ресурсах, закупаемых у поставщиков компании. Так, запас товара на складе достаточно высокий, что замедляет оборачиваемость кредиторской задолженности.

Для анализа оборачиваемости дебиторской задолженности (ДЗ) составим вспомогательную табл. 2.19.

Таблица 2.19. Оборачиваемость дебиторской и кредиторской задолженности (2014 год)

| Показатели | Формула расчета | Значение |

| Оборачиваемость ДЗ (раз). | Объем товарооборота/Средняя ДЗ | 23,79 |

| Период погашения ДЗ (дни) | 365 / Оборачиваемость ДЗ | 15,35 |

| Доля ДЗ в общем, объеме текущих активов | ДЗ / Оборотные активы | 28,15 |

| Отношение средней величины ДЗ к объему выручки | Средняя ДЗ / Объем выручки | 4,20 |

| Оборачиваемость КЗ (раз). | Объем товарооборота/Средняя КЗ | 7,49 |

| Период погашения КЗ (дни) | 365 / Оборачиваемость КЗ | 48,76 |

| Доля КЗ в общем, объеме текущих активов | КЗ / Оборотные активы | 89,44 |

| Отношение средней величины КЗ к объему выручки | Средняя КЗ / Объем выручки | 13,36 |

По данным таблицы 2.19 можно сделать следующие выводы. Так, оборачиваемость дебиторской задолженности в 2014 году составила 23,79 раз, что в днях составляет 15,35 дней. Это соответствует установленным в компании средним отсрочкам платежа в размере 14 календарных дней. Общая доля дебиторской задолженности в сумме текущих активов составила 28,15%.

Отношение средней величины дебиторской задолженности за 2014 год к величине товарооборота составила 4,2%, что также характеризует высокий уровень финансовой устойчивости предприятия и высокой ликвидности денежных средств. Оборачиваемость кредиторской задолженности за 2014 год составила 7,49 раз, что соответствует периоду погашения в 48,76 дней. По договорам поставки средняя отсрочка платежа составляет 21 календарный день, если смотреть, что реально компания погашает свою задолженность перед поставщиками в течение 48 дней, то просрочка перед кредиторами составляет: 48-21 = 27 дней. Это негативно влияет на качество работы компании, на ее имидж на рынке. Как мы видим, дебиторская задолженность намного быстрее оборачивается и занимает не большую долю в текущих активах, можно сделать вывод, что замедление оборачиваемости кредиторской задолженности происходит из-за большого числа запасов товара на складе. В связи, с этим необходимо разработать мероприятия, которые были бы направлены на оптимизацию товарных запасов, чтобы уменьшить кредиторскую задолженность.

При ежемесячном темпе инфляции 1,2%, получается индекс цен равный = 1,012, следовательно месячная отсрочка платежа приводит к тому, что предприятие реально получит 98,5% (1/1,012)*100 от договорной стоимости заказа. В нашем случае дебиторская задолженность небольшая и составляет 15,35 дней, соответственно индекс цен составит в среднем 1,006, следовательно коэффициент падения покупательной способности будет равен 99,4% (1/1,006). Иначе говоря, при среднем сроке возврата задолженности равном 15,35 дней, предприятие реально получит лишь 99,4% от стоимости договора, теряя с каждой тысячи рублей выручки 6 руб.

2.5. Сравнительный анализ дебиторской и кредиторской задолженности

В процессе производственно-хозяйственной деятельности предприятие осуществляет приобретение сырья, материалов, других запасов, а также с реализацией продукции и оказанием работ, услуг. Если расчеты за продукцию, оказанные услуги производятся на условиях последующей оплаты, в этом случае можно говорить о получении предприятием кредита от своих поставщиков и подрядчиков. В то же время само предприятие выступает кредитором своих покупателей и заказчиков, а также поставщиков в части выданных им авансов под предстоящую поставку продукции. В этих условиях необходимо следить за соотношением дебиторской и кредиторской задолженности.

Превышение дебиторской задолженности над кредиторской означает отвлечение средств из хозяйственного оборота и в дальнейшем может привести к необходимости привлечения дорогостоящих кредитов банка и займов для обеспечения текущей производственно-хозяйственной деятельности предприятия. Значительное превышение кредиторской задолженности над дебиторской создает угрозу финансовой устойчивости предприятия.

Сравнительная оценка дебиторской и кредиторской задолженности по состоянию на конец отчетного периода, используя данные баланса, дана в таблице 2.20.

Таблица 2.20. Сравнительный анализ дебиторской и кредиторской задолженности предприятия на конец 2014 года

| Расчеты | Дебиторская задолженность | Кредиторская задолженность | Превышение задолженности | |

| Дебиторской | Кредиторской | |||

| 1.С покупателями или поставщиками, тыс. руб. | 17 292,0 | 59 352,0 | — | 42 060,0 |

| 2. По авансам, тыс. руб. | 738,48 | — | 738,48 | — |

| 3. С бюджетом, тыс. руб. | 105,04 | 216,0 | — | 110,96 |

| 4. По оплате труда, тыс. руб. | — | 26,0 | — | 26,0 |

| 5. С государственными внебюджетными фондами, тыс. руб. | — | 2,0 | — | 2,0 |

| 6. С прочими, тыс. руб. | 326,48 | — | 326,48 | — |

| Итого, тыс. руб. | 18 462,0 | 59 596,0 | 1064,96 | 42198,96 |

Данные таблицы 2.20 свидетельствуют, о превышении кредиторской задолженности над дебиторской по состоянию на конец отчетного года на сумму 41134,0 тыс. руб. (42198,96-1064,96). Превышение кредиторской задолженности над дебиторской наблюдалось по следующим позициям:

— с покупателями и заказчиками на 42060 тыс. руб.;

— с бюджетом на 110,96 тыс. руб.;

— по оплате труда на 26 тыс. руб.;

— с государственными внебюджетными фондами на 2,0 тыс. руб.

Исключение составило, превышение дебиторской задолженности над задолженностью перед прочими кредиторами и по авансам, соответственно на сумму 738,48 тыс. руб. и 326,48 тыс. руб.

Расчеты с поставщиками товарных ресурсов и покупателями занимают наибольший удельный вес в составе дебиторской и кредиторской задолженностей и являются результатом взаимных неплатежей. Следует отметить, что предприятие активно использует стратегию товарных ссуд, реализуя потребителям свою продукцию с рассрочкой в платеже, а также использует беспроцентные заемные средства для приобретения материально-производственных ресурсов и осуществления других расчетов.

Методика анализа оборачиваемости кредиторской задолженности аналогична методике анализа дебиторской задолженности. Сравнительный анализ оборачиваемости дебиторской и кредиторской задолженности представлен в таблице 2.21.

Таблица 2.21. Сравнительный анализ оборачиваемости дебиторской и кредиторской задолженностей предприятия на конец 2014 года

| Показатели | Дебиторская задолженность | Кредиторская задолженность | Результат сравнения |

| 1. Остатки | |||

| на начало 2014 года, тыс. руб. | 18003 | 56277 | 38 274 |

| на конец 2014 года, тыс. руб. | 18462 | 59596 | 41 134 |

| 2. Средние остатки, тыс. руб. | 18232,5 | 57936,5 | 39 704 |

| 3. Период оборота, дней | 15,35 | 48,76 | 33,41 |

| 4. Оборачиваемость, в оборотах | 23,79 | 7,49 | -16,3 |

Оценка состояния дебиторской и кредиторской задолженностей позволяет сделать следующий вывод о том, что период погашения кредиторской задолженности на 33 дня больше, чем дебиторской задолженности, что объясняется превышением суммы кредиторской задолженности над дебиторской в 3 раза. Причина этого – более низкая скорость обращения кредиторской задолженности по сравнению с дебиторской.

Такая ситуация может рассматриваться положительно, так как обеспечивает дополнительный приток денежных средств, но только в случае, если невелика доля просроченных платежей. В нашем случае наблюдается просроченная кредиторская задолженность перед поставщиками, что ведем к дефициту платежных средств, которые заложены в товарных запасах. Это может привести к дальнейшему росту кредиторской задолженности и в конечном итоге к неплатежеспособности предприятия.

Рассчитаем период оборота товарных запасов за 2014 год:

ТЗср = (41566+43265)/2 = 42415,5 тыс. руб.

Т(З) = 42415,5*365 / 433 680 = 35,70 дней

Таблицы 2.22. Расчет операционного и финансового циклов предприятия по состоянию на конец года

| Показатели | За отчетный год |

| 1. Период оборота запасов, дней | 35,70 |

| 2. Период погашения дебиторской задолженности, дней | 15,35 |

| 3. Период погашения кредиторской задолженности, дней | 48,76 |

| 4. Операционный цикл, в днях (1+2) | 51,05 |

| 5. Финансовый цикл, в днях (4-3) | 2,29 |

Данные расчета таблицы 2.16 свидетельствуют о том, что длительность операционного цикла предприятия составила 51,05 дней. При этом в течение 48,76 дней производственная деятельность осуществлялась за счет капитала поставщиков (кредиторов), а в течение 2,29 дней – за чет иных источников, как правило, собственных средств предприятия и краткосрочных кредитов банков.

Выводы

Во второй главе был проведен тщательный анализ дебиторской и кредиторской задолженности компании ООО «Велес» по основным направлениям: оценка структуры, расчет показателей оборачиваемости и сравнительная характеристика. Процесс расчетов, основывался на описанной методике в теоретической главе.

Для проведения анализа была выбрана торговая компания ООО «Велес», ведущая свою хозяйственную деятельность на рынке Санкт-Петербурга уже более 5 лет. По данным анализа ресурсного потенциала компании можно сделать выводы, что показатели все положительные. Была увеличена численность персонала. Активы компании также выросли. Основные показатели хозяйственной деятельности также характеризуются с положительной стороны. Товарооборот увеличился на 54 138 тыс. руб. Темп роста товарооборота сильнее (14,26%) , чем издержек обращения (12,09%), что положительно отразилось на прибыли от продаж, и как результат на повышении чистой прибыли в размере 7797 тыс. руб. или 24,12% роста.

Проведя анализ дебиторской и кредиторской задолженности по основным дебиторам и кредиторам был исследован уровень задержки оплат. Основные клиенты, у которых наблюдается задержка оплаты, это клиенты, работающие в бюджетной сфере, а именно: СПб Спецстрой, Флоридан, Кавалер, КСП Пушкинского р-на. Это связано с тем, что поступление бюджетных средств данным предприятиям происходит не стабильно, в связи с чем, происходят постоянные задержки оплаты.

Стоит отметить, что по клиентам Обедов СМ, Обедов СПб, Алгос-Фудс задержка оплаты происходит только из – за задержки в документообороте. При приемке товара случаются расхождения в весе отгружаемого товара, в связи с чем происходит замена документов. В данном списке присутствует компания Партнеры Ноябрьск, которая является одним из самых ключевых клиентов, обеспечивающих более 40% оборота и прибыли компании. В связи с чем, задержка оплаты с данным клиентов воздействует очень негативно на платежеспособность ООО «Велес». Но, так как прибыль от работы с данным клиентом достаточно велика, руководство компании приняло решение не снижать кредитный лимит как по дням, так и по сумме. Самая большая задержка в оплате наблюдается по следующим поставщикам: Сантим, Хорошее Дело, Магеллан, Вельц, Гранд-Престиж, Фацер. Это связано с тем, что товарная продукция, закупаемая у этих поставщиков идет на реализацию под Партнеры Ноябрьск, СПб Спецстрой, Флоридан. Так, как отсрочка платежа у этих клиентов достаточно длинная, следовательно и оплата поставки также зависит от прихода денежных средств от этих клиентов.

Стоит отметить, что по поставщикам Мясная Академия, МГК, Балтийская компания наблюдается сама наименьшая задержка оплаты, так как условиями договора прописана предоплата или оплата по факту получения товара на склад. По остальным поставщикам наблюдается усредненная квартира задержки оплаты, которая ложиться на кредитную историю дебиторов компании.

Анализ основных разделов баланса торгового предприятия показал, что за отчетный год серьезных изменений в структуре как активов так и пассивов не произошло. В абсолютном значении показатель просроченной дебиторской задолженности вырос на 253,8 тыс. руб. Показатель оборачиваемости дебиторской задолженности растет, что является положительным с точки зрения эффективности управления дебиторской задолженностью. Так, оборачиваемость дебиторской задолженностью выросла на 2,46 раз.

Стоит отметить, что выросла доля просроченной дебиторской задолженности в общей сумме активов компании, на 0,35. Так, в 2014 году наблюдается положительная динамика по погашению дебиторской задолженности. Это связано, с появлением новых клиентов на условиях предоплаты и краткосрочной отсрочки платежа не более 7 календарных дней. Оборачиваемость дебиторской задолженности в 2014 году составила 23,79 раз, что в днях составляет 15,35 дней. Это соответствует установленным в компании средним отсрочкам платежа в размере 14 календарных дней. Общая доля дебиторской задолженности в сумме текущих активов составила 28,15%.

Отношение средней величины дебиторской задолженности за 2014 год к величине товарооборота составила 4,2%, что также характеризует высокий уровень финансовой устойчивости предприятия и высокой ликвидности денежных средств. Оборачиваемость кредиторской задолженности за 2014 год составила 7,49 раз, что соответствует периоду погашения в 48,76 дней. По договорам поставки средняя отсрочка платежа составляет 21 календарный день, если смотреть, что реально компания погашает свою задолженность перед поставщиками в течение 48 дней, то просрочка перед кредиторами составляет: 48-21 = 27 дней. Это негативно влияет на качество работы компании, на ее имидж на рынке. Как мы видим, дебиторская задолженность намного быстрее оборачивается и занимает не большую долю в текущих активах, можно сделать вывод, что замедление оборачиваемости кредиторской задолженности происходит из-за большого числа запасов товара на складе. В связи, с этим необходимо разработать мероприятия, которые были бы направлены на оптимизацию товарных запасов, чтобы уменьшить кредиторскую задолженность.

При ежемесячном темпе инфляции 1,2%, получается индекс цен равный = 1,012, следовательно месячная отсрочка платежа приводит к тому, что предприятие реально получит 98,5% (1/1,012)*100 от договорной стоимости заказа. В нашем случае дебиторская задолженность небольшая и составляет 15,35 дней, соответственно индекс цен составит в среднем 1,006, следовательно коэффициент падения покупательной способности будет равен 99,4% (1/1,006). Иначе говоря, при среднем сроке возврата задолженности равном 15,35 дней, предприятие реально получит лишь 99,4% от стоимости договора, теряя с каждой тысячи рублей выручки 6 руб.

По данным анализа можно выделить следующие недостатки в управления ООО «Велес:

- Низкая заинтересованность менеджеров по продаже по возврату дебиторской задолженности;

- Низкая скорость оборачиваемости кредиторской задолженности;

- Низкая оборачиваемость товарных запасов;

- Высокий уровень зависимости от кредитных средств поставщиков;

- Отсутствие системы оценки надежности клиента;

- Отсутствие юриста в штате компании, что исключает исковую работы с дебиторами и кредиторами компании, что явилось причиной наличия дебиторской задолженности со сроками свыше 12 месяцев.

В целях совершенствования системы управления кредиторской и дебиторской задолженности все данные недостатки будут решены в третьей главе и вынесены в рамках рекомендаций по реорганизации управления в компании ООО «Велес».