СОДЕРЖАНИЕ

Введение

1. Финансовое состояние и платежеспособность предприятия

1.1 Теоретические вопросы анализа финансового состояния

1.2 Оценка финансового положения с позиции управления ликвидностью

1.3 Антикризисное управление

2. Диагностика финансового состояния и оценка платежеспособности Муниципального дорожно-эксплуатационного предприятия

2.1 Оценка финансового положения Муниципального дорожно-эксплуатационного предприятия

2.2 Оценка эффективности деятельности Муниципального дорожно-эксплуатационного предприятия

2.3 Прогноз банкротства Муниципального дорожно-эксплуатационного предприятия

3. Рекомендации укрепления финансовой устойчивости и повышение платежеспособности Муниципального дорожно-эксплуатационного предприятия

3.1 Методы укрепления финансовой устойчивости и повышения платежеспособности Муниципального дорожно-эксплуатационного предприятия

3.2 Экономический эффект оптимизационных мероприятий

Заключение

Список использованных источников

Приложение А Аналитический баланс Муниципального дорожно-эксплуатационного предприятия

Приложение Б Расчеты основных показателей финансовой устойчивости Муниципального дорожно-эксплуатационного предприятия

Приложение В Результаты коэффициентов финансовой устойчивости Муниципального дорожно-эксплуатационного предприятия

Приложение Г Расчеты коэффициентов ликвидности Муниципального дорожно-эксплуатационного предприятия

Приложение Д Аналитический отчет о финансовых результатах (прибылях и убытках) Муниципального дорожно-эксплуатационного предприятия

Приложение Е Процесс контроля за движением дебиторской и кредиторской задолженности

ВВЕДЕНИЕ

Актуальность темы обусловлена тем, что в современных экономических условиях проблема финансовой устойчивости субъекта бизнеса выдвигается на первый план. Финансовые проблемы, с которыми сталкиваются российские предприятия, по своей экономической сущности во многом идентичны и поэтому их решение возможно при использовании универсального инструментария и типовых мероприятий, которые образуют механизм управления финансовой устойчивостью предприятия. Практическая направленность работы заключается в разработке рекомендаций повышения финансовой устойчивости предприятия и платежеспособности.

В настоящее время, чтобы выжить в конкурентной среде, предприятия и организации разрабатывают новые виды услуг, новые формы бизнеса, ставя на первое место не только своих сотрудников, но и борющихся за каждого клиента. Изучается рынок, собирается необходимая информация, которая анализируется, а затем разрабатываются стратегии развития рынка.

Цель работы – развитие теоретических и практических положений по управлению платежеспособностью и финансовой устойчивостью предприятия.

Для реализации поставленной цели необходимо решить ряд задач:

- систематизировать информацию об анализе финансового состояния;

- оценить финансовое положение на примере Муниципального дорожно-эксплуатационного предприятия;

- оценить эффективность деятельности на примере Муниципального дорожно-эксплуатационного предприятия;

- провести прогноз на выявление рисков банкротства на примере Муниципального дорожно-эксплуатационного предприятия;

- разработать рекомендации укрепления финансовой устойчивости и повышение платежеспособности для Муниципального дорожно-эксплуатационного предприятия.

Объект исследования – является финансовый анализ деятельности Муниципального дорожно-эксплуатационного предприятия.

Предметом исследования являются теоретические и методические основы процесса финансового анализа деятельности коммерческой организации.

Анализируемый период охватывает 5 лет работы предприятия в 2014–2018 гг. Годовые финансовые отчеты Муниципального дорожно-эксплуатационного предприятия были использованы для решения вышеуказанных задач.

Основными методами исследования являются:

- метод анализа, позволяет рассмотреть изучаемый предмет с нескольких сторон и делить на определенные составляющие;

- метод наблюдения, позволяет сделать выводы на основе восприятия изменений предмета исследования;

- метод сравнения, информация, получаемая в ходе исследования, происходит путем поиска общих и различных признаков;

- метод горизонтального и вертикального анализа баланса.

Проблеме оценки и управления ликвидностью и финансовой устойчивостью предприятия уделялось и уделяется большое внимание. В разработке терминов и методик оценки финансовой устойчивости предприятия принимали участие такие ученые как Горшков Р.К. [1], Ковалёв В.В. [2], Абдукаримов И.Т. [3], Абрютина М.С. [9], Савицкая Г.В. [17], Негашев Е.В. [19], Кован С.Е. [26], Басовский Л.Е. [33] и другие.

Информационной базой исследования послужили законодательные акты [28] [41], научные журналы [42] [43] [44], официальный сайт Правительства Российской Федерации [45], ресурсы научно-электронных библиотек [47] [48] [50] [51] [52], а также информационные порталы [46] [49] [53].

Теоретическая значимость исследования заключается в комплексном анализе теоретических и методологических аспектов оценки ликвидности, финансовой устойчивости.

Практическая значимость работы заключается в анализе финансовой отчетности конкретного предприятия, в разработке мероприятий по повышению ликвидности и платежеспособности Муниципального дорожно-эксплуатационного предприятия.

Научная новизна дипломной работы заключается в следующем: сформулировано авторское определение финансового анализа деятельности коммерческой организации и раскрыто его содержание;

Структурно работа состоит из введения, трёх глав, заключения, списка литературы. Работа выполнена на 90 страницах основного текста, содержит 15 рисунков, 20 таблиц, и список использованных источников из 53 наименований.

1 Финансовое состояние и платежеспособность предприятия

1.1 Теоретические вопросы анализа финансового состояния

Предприятие – это самостоятельный хозяйствующий субъект, обладающий правами юридического лица, который создан для производства и реализации продукции, работ и оказания услуг для удовлетворения потребностей потребителей и получения прибыли. Согласно части первой Гражданского кодекса Российской Федерации, предприятие как объект прав признается имущественным комплексом, используемым для предпринимательской деятельности. Горшков Р.К. дает следующее понятие: «Унитарное предприятие – это коммерческая организация, не имеющая права собственности на имущество, которое передано ему владельцем» [1, с. 20].

Цель предприятия – это получение максимальной прибыли, за счет выполнения работ, реализации продукции, и на основании этого удовлетворять потребности владельцев ресурсов. «Предприятие наделена также целями, которые определяются учредителем, влиянием как внешней, так и внутренней среды» [1, с. 23].

Направление, в котором идет предприятие и развивается, ориентированно на достаточно длинное время называется стратегией. У предприятия всегда есть цель, она бывает одна и несколько, как было сказано ранее, устанавливаются они учредителями. Материальные и кадровые ресурсы позволяют достигнуть эти цели для осуществления финансового-хозяйственной деятельности.

«Хозяйственная деятельность предприятия, следует представить, как деятельность по производству продукции, выполнения работ, оказания услуг для получения прибыли и удовлетворение экономических и социальных интересов собственников, при деятельности унитарного предприятия, и общества» [2, с. 55].

Стратегия по своей форме документ, в нем содержится набор правил, которыми пользуется предприятие для управленческих значений. «Процесс последовательных действий предприятия называется стратегическим управлением, которые включает в себя: установление целей, анализ внутренней и внешней среды, определение необходимых ресурсов, выработку стратегии и контроль ее реализации» [1, с. 44].

Финансовый анализ предприятия, сопровождается изучением финансовой составляющей его деятельности. Специальные механизмы финансового менеджмента позволяют решить проблемы развития и роста.

Для формирования финансового развития и стратегии на длинный период времени, необходимо рассматривать причинно-следственные связи движения финансовых потоков. Это позволяет выявить слабые и сильные стороны предприятия. Для выполнения этой задачи необходимо проводить комплексный финансовый анализ. Во время осуществления финансово-хозяйственной деятельности предприятию необходимо периодически проводить комплексный анализ своего положения. Это позволит не только выявить недостатки в деятельности организации, но и найти причины их возникновения, а в перспективе разработать необходимые мероприятия для их устранения [3, c. 48].

Финансовое состояние предприятия характеризуется системой показателей, которые показывают состояние капитала во время его кругооборота, а также умение предприятия финансировать свою деятельность во время определенного промежутка времени. Умение предприятия вносить платежи по установленному графику, финансировать хозяйственную деятельность на широкой основе, устоять во время непредвиденных потрясениях, а также сохранять сою платежеспособность определяется устойчивым финансовым состоянием [4, с. 63].

Во время закупок, производства, сбыта и финансирования деятельности организация сталкивается с непрекращающимся процессом обращения капитала, с изменениями в структуре активов и источников их формирования, оценивает потребность в новых финансовых ресурсах, что определяет в дальнейшем финансовое состояние организации в целом.

Стоит различать внешнее проявление и внутренние проявление финансового состояния, к первому случаю относят платежеспособность, в то время как ко второму финансовую устойчивость, которая представляет собой баланс денежных и товарных потоков, доходов и расходов, средств и их источников. «Способность предприятия развиваться и функционировать, поддерживать равновесие всех активов и пассивов в экономической среде, обеспечивая его платежеспособность и инвестиционную привлекательность в зоне допустимого уровня риска, определяется финансовой устойчивостью» [5].

Качественные активы, необходимый капитал, высоком уровне рентабельности, при это учитывая, как операционные, так и финансовые риски, ликвидность на уровне нормы, стабильные доходы и возможность привлечения долгосрочных заемных средств является залогом устойчивого финансового состояния предприятия. Оно же будет оказывать положительное влияние на выполнение производственных планов и обеспечения нужд при производстве, или выполнения работ, услуг необходимыми ресурсами. Финансовая деятельность должна быть направлена на стабильный приток и отток денежных средств, при этом добиваться оптимальных пропорций собственного и заемного капитала, и эффективно его использовать. Таким образом, устойчивость может быть абсолютной, нормальной, а также характеризоваться предкризисным и кризисным финансовым состоянием [4, с. 95].

К основным задачам анализа финансового состояния относятся: общая оценка финансового состояния, оценка и прогнозирование финансовой устойчивости предприятия, анализ финансовых коэффициентов, анализ ликвидности баланса, поиск резервов улучшения финансового состояния и его устойчивости. Главным источником для анализа финансового состояния, является финансовая отчетность. Она представляет собой систему обобщенных показателей, характеризующие итоги финансово-хозяйственной деятельности организации. Оценка этих показателей необходима для эффективного управления деятельностью организации, с помощью них организация проводит планирование и контроль, улучшает и совершенствует непосредственно свою деятельность. Абсолютные и относительные показатели используются при оценке финансового состояния. Стоит отметить, что «анализ финансовой устойчивости строится на относительных показателях, поскольку абсолютные показатели баланса в условиях инфляции затруднительно привести в необходимый вид» [6, c 15].

Финансовое состояние предприятия зависима от результатов его коммерческой, производственной и финансовой деятельности. В случае успешного осуществления хозяйственной деятельности финансовое положение предприятия укрепляется, растут показатели выручки и прибыли, увеличивается эффективность деятельности предприятия.

Устойчивое финансовое положение предприятия, в свою очередь, положительно влияет на обеспечение нужд производства необходимыми ресурсами и выполнение производственного плана. Таким образом, вопросы комплексного анализа финансово-хозяйственной деятельности предприятия являются актуальными в настоящее время и подлежат исследованию [7, с. 147].

1.2 Оценка финансового положения с позиции управления ликвидностью

Одним из важнейших характеристик деятельности предприятия является сохранение его способности вовремя погашать свои обязательства без дополнительных затрат, что выражается таким понятием, как ликвидность. Финансовое состояние предприятия рассматривают как в коротком промежутке времени, так и в длинном. Определение наиболее подходящего уровня платежеспособности и ликвидности для руководства предприятия является наиважнейшим критерием эффективной деятельности, потому что низкая ликвидность активов приведет к общей неплатежеспособности, а высокая ликвидность к снижению рентабельности предприятия [8].

Погашении предприятием своих обязательств посредством 21 оборотных активов в четком выражении, такая способность называется ликвидностью. «Если предприятие имеет в наличии свободные денежные средства и краткосрочные финансовые вложении, которых будет достаточно для немедленного погашения своих задолженностей, которые в свою очередь, не могут быть продлены, это будет определено как платежеспособность» [9, с. 133].

Одна из важнейших проблем для экономической практики, это определение четких границ платежеспособности предприятия. Потому как неудовлетворительная, или слишком низкая платежеспособность и ликвидность становятся причиной недостатка у предприятия средств для будущего расширения и улучшения производства, и, следовательно, банкротства всего предприятия [10, с. 156].

Но и «излишняя ликвидность», станет проблемой для предприятия, потому что начнет создавать препятствия и тормозить всецело развитие, обременяя ее затраты избыточными запасами, резервами и денежными средствами, ведь они не включены в оборот и не запущены на развитие производства. Под этим термином понимают степень погашения обязательств имеющимися в фирме активами. Срок их обращения в деньги соответствует периоду покрытия задолженности, а поскольку имущество имеет разную степень оборачиваемости, то и платежеспособность предприятия рассматривается по уровням ликвидности разных категорий активов баланса. Вопрос ее определения актуален всегда, то есть установление степени ликвидности производится по определенным алгоритмам, независимым от цели анализа. Они одинаковы и для быстро развивающегося субъекта, когда следует определить стратегию дальнейшего развития, и для ликвидационных мероприятий, когда встает вопрос о размере средств предприятия для выплаты накопившихся долгов при прогнозируемом банкротстве и вынесении решения об утверждении промежуточного ликвидационного баланса.

«Основным критерием ликвидности является превышение суммы оборотных средств над краткосрочными обязательствами. И чем оно выше, тем стабильнее финансовое положение может характеризоваться организацией» [10, c. 199].

Коэффициент ликвидности является индикатором, который довольно легко определяется балансовым отчетом и, в первом приближении, дает представление о платежных возможностях юридического лица. Поэтому вопрос анализа ликвидности интересен:

- владельцам и руководителям бизнеса;

- экономической службе юридического лица;

- контрагентам;

- налоговым органам;

- инвесторам;

- кредитором;

- арбитражным управляющим [11, с. 247].

Ликвидность (возможность перевода имущества в деньги, т.е. продажи) для целей расчета коэффициентов ликвидности оценивается в отношении имущества, формирующего текущие активы юридического лица. В зависимости от скорости продажи выделяется имущество, которое может быть продано:

- немедленно – это денежные средства, перевод которых в другую форму не нужен, и легко реализуемые краткосрочные финансовые вложения;

- за короткое время – это относится к краткосрочной задолженности должников;

- на срок до 1 года – это акции; задержки в их реализации могут быть вызваны наличием имущества, которое трудно продать, или это может быть сделано только по сниженной цене [12, с. 48].

Рассчитанные характеристики ликвидности юридического лица отражают его способность погасить существующую текущую задолженность за счет его собственного имущества и являются основными числовыми показателями его платежеспособности, что позволяет оценивать его по времени. Последнее, в свою очередь, определяется скоростью продажи имущества, составляющего текущие активы, которыми владеет юридическое лицо.

Скорость продажи активов может быть: высокой – в отношении имущества, которое не нужно продавать (деньги) и которое будет продано довольно быстро (денежные эквиваленты, например, высоколиквидные долговые ценные бумаги), быстрой – для имущества, которое требуется реализовать некоторое время, но не очень большое (краткосрочная задолженность должников), средней – для имущества, которое не будет продаваться очень быстро и может потерять часть своей стоимости в процессе продажи (запасы которого могут быть затруднены для реализации незавершенного производства) [13, с.105].

В соответствии с такой разбивкой имущества по курсу продажи существует 3 основных типа показателей ликвидности: «абсолютной – для недвижимости с высоким уровнем продаж, быстрой – которую также можно назвать срочной, строгой, промежуточной, критической или коэффициентом промежуточного покрытия – для имущества с высокой и быстрой скоростью реализации, текущей – для имущества, скорость продажи которого соответствует сумме всех 3-х перечисленных скоростей» [13, с.105].

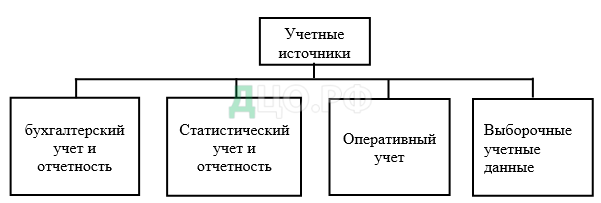

В действующих формулах расчета ликвидности проводится оценка способности каждого набора видов имущества погасить задолженность по отношению к текущим обязательствам юридического лица. Экономический анализ основывается на комплексном использовании данных целого ряда источников экономической информации. Источники анализа подразделяются на: учетные, внеучетные, планово-нормативные, прочие (рисунок 1).

Бухгалтерская отчетность должна иметь нейтральный характер, то есть удовлетворять интересы всех групп ее пользователей, которых можно разделить на внешних и внутренних.

К внутренним относятся собственники бизнеса, руководящие лица, внутренние службы и сотрудники организации. Например, топ-менеджерам важны итоговые финансовые показатели для стратегического планирования деятельности и корректировки действующего плана; специалистов отдела продаж заинтересует информация о дебиторской задолженности контрагентов с целью дальнейшего ее взыскания [14, c. 68].

Одна из задач финансового анализа: «выявление динамики (тенденций и закономерностей) изменения состояния предприятия в исследуемом периоде. В связи с этим горизонт рассмотрения рекомендуется выбирать не менее года с квартальной (ежемесячной) разбивкой» [15, с. 47].

Платежеспособность предприятия (организации) – это способность субъекта экономической деятельности полностью и срок погашать свою кредиторскую задолженность. Платежеспособность является одним из ключевых признаков нормального (устойчивого) финансового положений предприятия. Платежеспособность предприятия зависит от нескольких факторов рисунок 2.

Считается возможность обеспечения платежеспособности предприятия, деятельность которой направлена на получение прибыли главной задачей менеджмента. В связи с этим представим наиболее известные трактовки этого явления в таблице 1.

Рисунок 2 – Факторы, определяющие уровень платежеспособности [16, с. 147]

Предприятие можно назвать финансового устойчивым, если внешние факторы влияют на его деятельность, и оно способно продолжать нормально функционировать, а также осуществлять платежи по своим обязательствам, и выполнять свои цели. В ходе предпринимательской деятельности платежеспособность формируется и является основным компонентом устойчивости организации. На финансовую устойчивость одинаково влияют как внешние, так и внутренние факторы.

Таблица 1 – Трактовки понятия платежеспособность

существующий на предприятии состав источников покрытия имущества;Анализируя платежеспособность предприятия, необходимо учитывать её особенности, обусловленные типом деятельности. Чаще всего анализ платежеспособности предприятия проводится с использованием относительных показателей, значения которых зависят от ряда факторов:

- принадлежность предприятия к определенной отрасли;

- сформированные условия кредитования и др.

При анализе вышеупомянутых относительных показателей необходимо учитывать изменения в динамике 2 основных групп коэффициентов:

- Группа, характеризующая составные источники средств, имеет кодовое название «коэффициенты капитализации». Они рассчитываются путем сравнения источников средств и групп имущества.

- Группа, характеризующая качество средств, обслуживающих внешние источники собственности, называется «коэффициентом покрытия».

Рисунок 3 – Различия понятий ликвидность и платежеспособность [18, с. 197]

Используя эти коэффициенты можно оценить способность предприятия продолжать поддерживать уже установленный состав источников средств. Суть этих групп коэффициентов состоит в том, чтобы показать, покрываются ли текущие доходы финансовых расходов предприятия, включая проценты по кредитам, лизинговые платежи и прочие. И следует, что «ликвидность – характеристика ценностей (активов) предприятия, платежеспособность – характеристика самого предприятия» [18, c. 198] (рисунок 3).

Таким образом, анализ платёжеспособности позволит детализировать влияние каждого структурного результата от финансовой деятельности предприятия на ее стабильность и надежность для инвесторов. Также важно проанализировать как коэффициенты из группы капитализации, так и из группы покрытия. Платежеспособность характеризуется состоянием финансовых ресурсов, которое соответствует рыночным условиям и показывает потребности развития предприятия.

Далее рассмотрим систему показателей платежеспособности предприятия. Экономический анализ основан на комплексном использовании данных из различных источников экономической информации. Анализ ликвидности является важным этапом оценки финансового состояния организации, для тех, кто намерен проанализировать бухгалтерскую отчетность организации. «Путем последовательного сравнения стоимости типов имущества, распределенных по курсу продажи, с величиной текущих доступных краткосрочных обязательств получается ряд коэффициентов, которые позволяют количественно оценить платежные возможности организации и связать их к временным интервалам» [13, с. 180].

Для определения платежеспособности предприятия необходимо проанализировать структуру активов и пассивов (или бухгалтерский баланс). Для ее оценки используют коэффициент текущей ликвидности, который определяет сколько необходимо времени для превращения текущих активов в денежные средства. Для определения качества структуры активов и пассивов выступают коэффициенты ликвидности: абсолютная ликвидность, показывающая, какая часть текущей задолженности может быть погашена по требованию кредиторов; срочная ликвидность, отражающая долю краткосрочных долгов, которые могут быть оплачены своей собственностью в течение короткого времени; текущая ликвидность – показывает, какая часть текущей задолженности может быть закрыта не позднее, чем через 1 год [19, с. 54].

Все 3 коэффициента важны по-своему. Но для анализа ликвидности у ряда пользователей есть предпочтения: абсолютная ликвидность представляет интерес для обычных поставщиков; срочная ликвидность – поставщикам, предоставляющим отсрочку платежа, кредитным организациям, кредиторам; текущая ликвидность – владельцам бизнеса и инвесторам.

Анализ всех 3 коэффициентов оказывает финансово-экономическое обслуживание самого юридического лица, оценивая его текущую платежеспособность, учитывая его динамику в прошлом и составляя планы на будущее. Как часть этого анализа требуется при проведении общего анализа финансового состояния юридического лица [20].

Расчет коэффициентов производится по очень похожим формулам, представляющим собой соотношение двух величин. Числитель – это стоимость имущества, относительно которого рассчитывается коэффициент, а в знаменателе – величина краткосрочной кредиторской задолженности, с которой они сравниваются. Знаменатель может принимать одно из следующих значений:

- общая сумма краткосрочных обязательств, которая является результатом раздела V бухгалтерского баланса, если суммы отложенных доходов и оценочных обязательств (которые являются частью обязательств, но по существу не являются долгом) не оказывают существенного влияния на общую сумму раздела;

- сумма самих краткосрочных долгов, состоящих из долгов по заемным средствам, простых и других обязательств перед кредиторами.

«Коэффициенты, рассчитанные по одному алгоритму для одной даты, хорошо сравниваются друг с другом и с такими же коэффициентами, рассчитанными для других отчетных дат» [20].

Несмотря на то, что одним из требований к бухгалтерскому учету и бухгалтерской отчетности в Российской Федерации является достоверность их данных (подпункты 4 и 34 Приказа Министерства финансов Российской Федерации № 34н от 29 июля 1998 г.), они не всегда соответствуют действительности. Это может быть связано со следующими причинами: ошибки технического учета; неправильное оформление первичных документов и, как следствие, некорректность отображения данных; умышленное улучшение сообщаемых показателей с целью сокрытия реальных потерь; умышленное искажение показателей с целью снижения баз прибыли и НДС; сомнительные финансовые вложения; нереалистичная дебиторская задолженность или недолговременная задолженность покупателей; неликвидные акции; несуществующий или ошибочно отраженный в краткосрочной задолженности перед кредиторами.

Поэтому, прежде чем рассчитывать рассматриваемые коэффициенты, если задачей анализа платежеспособности является получение реалистичной картины оценки платежеспособности юридического лица, рекомендуется проверить данные, которые будут использованы в расчетах, для исключения из них, которые не соответствуют задаче в таблице 2 [21, с. 210].

Таблица 2 – Нормативные значения коэффициентов ликвидности

Более высокие значения коэффициентов в пределах установленных для них нормальных пределов указывают на более высокую платежеспособность. Показатели, выходящие за меньшие пределы, могут указывать на неблагоприятную ситуацию с платежеспособностью, которую необходимо дополнительно проанализировать. Незначительное превышение коэффициентов цифры 1 свидетельствует о том, что юридическое лицо после погашения долга будет иметь долю выручки от продажи средств. Значительные нарушения верхних границ обычно указывают на нерациональное использование активов:Важнейший показатель ликвидности, несомненно коэффициент текущей ликвидности (соотношение оборотных и краткосрочных обязательств). На сегодняшний день существует 2 способа повышения текущей ликвидности предприятия. Во-первых, снизив долю краткосрочных обязательств, путем перевода в долгосрочную задолженность, используя долгосрочные кредиты и займы. Во-вторых, увеличив долю ликвидных активов, путем продажи основных средств, которые не используются. В-третьих, ускорив оборачиваемость активов, это влечет за собой преобразование менее ликвидных активов (запасы) в более ликвидные (денежные средств, дебиторская задолженность).

- замедление оборота денежных средств;

- неэффективность финансовых вложений;

- необоснованные задержки в оплате поставленного товара;

- затоваривание складов [21, с. 226].

Если анализ ликвидности показал признаки неблагоприятного кредитоспособности, можно попытаться увеличить значение коэффициентов. Это будет иметь место при увеличении оборотных активов или уменьшении объема текущих обязательств. Одним из способов сокращения краткосрочной задолженности может быть перевод краткосрочной задолженности в долгосрочную.

Комплексный экономический анализ деятельности предприятия – это оценка ряда факторов развития предприятия. Он берет за основу внешние и внутренние рыночные факторы, производимые продукты, услуги и финансовые показатели. Посредством анализа можно оценить возможности предприятия с точки зрения развития в выбранной области [22, c. 36].

Предприятие управляя ликвидностью размещает свои финансы таким образом, что позволяет в случае необходимости быстро урегулировать обязательства. Для эффективной деятельности предприятия, необходимо постоянно сохранять способность строго в срок выполнять свои обязательства, чтобы предотвратить дополнительные затраты и убытки, определенное понятием ликвидности.

Финансовые имидж организации, имеет большое влияние при использовании коммерческих (товарных) вексель в качестве средства расчета. И как следствие повышение платежеспособности, предприятие добьется сокращения и предотвращения просрочек по платежам. Ведь контроль платежных потоков актуален и важен. С этой целью составляют планы приема и расходования средств, и вводят календарь платежей, который синхронизирует даты поступления и оплаты денежных средств для обеспечения стабильной платежеспособности предприятия [23, с. 197].

При принятии управленческих решений по управлению ликвидностью и платежеспособностью организации обратить внимание на следующее:

- ликвидность и платежеспособность – это наиболее важные характеристики устойчивости деятельности организации;

- абсолютно все операции непосредственно и немедленно оказывают влияние на показатели ликвидности и платежеспособности;

- абсолютно все решения по управлению текущими активами и пассивами, напрямую влияют на платежеспособность.

Повышение платёжеспособности неразрывно связано с обеспечением ликвидности баланса предприятия. В связи с этим задачей руководства предприятия является обеспечение нормативных значений коэффициентов ликвидности, по средствам управления активами и пассивами предприятия. Таким образом, на сегодняшний день показатель ликвидности активов является одним из важнейших экономических показателей хозяйственной деятельности, и его поддержание является ключевым критерием стабильного развития предприятия и экономики в целом. А также все показатели ликвидности организации, от которых зависит стабильность деятельности субъектов хозяйствования и граждан, которые участвуют в денежно-кредитных отношениях, являются одними из важнейших параметров экономического здоровья. Большая часть средних и малых предприятий в настоящее время не уделяют достаточного внимания внедрению методов экономического и математического анализа, а уровень цифровизации (современных информационных технологий) вовсе остается низким. Как итог они имеют низкие показатели ликвидности [24, 25].

1.3 Антикризисное управление

Организации, так или иначе, подвержены риску попадания в финансово нестабильное состояние, которое может привести к процедуре банкротства, что нередко завершается ликвидацией. Такое состояние для организаций присуще рыночной модели экономики, поскольку характерной чертой рынка являются конкуренция между субъектами рыночных отношений, высокая степень неконтролируемости и, как следствие, высокая степень неопределенности и риска. «С позиции финансового менеджмента кризисное состояние организации заключается в его несостоятельности осуществлять финансовое обеспечение текущей производственной деятельности» [26, с.16].

Неплатежеспособность – это финансово-экономическая характеристика состояния организации, которая отражает его неспособность своевременно и в полном объеме погашать свои обязательства, возникающие в процессе операционной, инвестиционной и финансовой деятельности. «Неплатежеспособность выражается в прекращении исполнения должником своих обязательств ввиду недостаточности денежных средств или иных ликвидных активов» [27].

«Неплатежеспособность можно диагностировать исходя их следующих элементов: недостаточность активов, способных погасить все имеющиеся обязательства; низкая ликвидность оборотных активов; небольшая сумма чистого оборотного капитала» [26, с. 49].

Сферу банкротства регулирует отдельный закон — Федеральный закон «О несостоятельности (банкротстве)», от 27 сентября 2002 г. № 127-ФЗ (далее – закон о банкротстве). Этот закон трактует понятие «банкротство» следующим образом: «под несостоятельностью (банкротством) понимается признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным средствам и (или) исполнить обязанность по уплате обязательных платежей» [28].

Существуют разные методики прогнозирования банкротства. Примеры российских и зарубежных статистических моделей прогнозирования представлены в таблице 3 [26, с. 154].

Таблица 3 – Статистические модели прогнозирования

Модель Альтмана стоит представлять, как функцию от некоторых показателей, которые характеризуют экономический потенциал организации и результаты его деятельности. Предполагаемая вероятность банкротства в зависимости от значения Z-счета Альтмана составляет:Пятифакторная модель Альтмана (или индекс кредитоспособности) является одной из первых моделей прогнозирования банкротства, также она является достаточно популярной в западных странах. Модель Альтмана делится на два вида – усовершенствованная и оригинальная. Усовершенствованная модель разработана как для промышленных, так и для не промышленных предприятий.

- 1 и менее – высокая вероятность банкротства;

- от 1.1 до 2.6 – средняя вероятность банкротства;

- от 2.6 и выше – низкая вероятность банкротства.

Усовершенствованная модель Альтмана для непроизводственных предприятий [10] имеет вид (формула (3)):

Такой анализ финансового состояния предприятия применяется в целях классификации организации по уровню риска взаимоотношений с ними банков, инвестиционных организаций и других партнеров.Поскольку в настоящее время пятифакторная модель Альтмана малоприменима в России, и является устаревшей, так как была разработана в 1968 году, поэтому Российские ученые Сайфуллина Р.С. и Кадыкова Г.Г. создали адаптационную модель Альтмана к российским условиям. Она представляет собой среднесрочную рейтинговую модель для прогнозирования несостоятельности, рейтинговое число которой является взвешенной суммой пяти финансовых показателей деятельности организации (формула 4).