СОДЕРЖАНИЕ

Введение

Глава 1. Теоретические основы формирования доходов федерального бюджета в РФ

1.1. Сущность и функции федерального бюджета

1.2. Экономическое содержание, состав и структура доходов федерального бюджета в РФ

1.3. Особенности формирования налоговых и неналоговых доходов

Глава 2. Анализ динамики и структуры доходов федерального бюджета Российской Федерации

2.1. Динамика и структура налоговых доходов федерального бюджета Российской Федерации за 2016-2018 г.г

2.2. Динамика и структура неналоговых доходов федерального бюджета Российской Федерации за 2016-2018 г.г

2.3. Мониторинг проблем формирования федерального бюджета

Глава 3. Пути повышения эффективности формирования и оптимизации доходов федерального бюджета Российской Федерации

3.1. Пути укрепления доходной базы федерального бюджета Российской Федерации на современном этапе

3.2. Перспективы развития системы доходов федерального бюджета Российской Федерации

3.3. Совершенствование механизма формирования федерального бюджета в условиях макроэкономической нестабильности

Заключение

Список использованных источников

Приложения

Введение

Стабильное формирование федерального бюджета является одним из главных факторов обеспечения эффективного функционирования государства и выполнения всех возложенных на него функций. Исходя из такого положения, особую роль играют поступления налоговых доходов в федеральный бюджет, а точнее своевременные и полные поступления сумм налоговых платежей в бюджет страны. За счет налоговых поступлений формируется основная часть доходов государственного бюджета, что объясняет важность исследования порядка и регламентации данного процесса. Налоги в качестве главного элемента бюджетных доходов обеспечивают финансовую основу его структуры и покрывают расходные статьи.

Актуальность работы вызвана тем, что в период сложной геополитической ситуации, которая сформировалась на международной арене и в условиях повышенной волатильности экономики, возникает серьезная угроза экономического спада, а также возможно формирование проблем социального обеспечения населения. В свете таких проблем перед правительством остро стоит вопрос относительно поиска резервных источников пополнения федерального бюджета, так как старые источники теряют свою надежность.

В первую очередь снижение надежности прослеживается среди налоговых доходов бюджета, которые формируются за счет сырьевого экспорта. Именно налоги, связанные с сырьевым экспортом на протяжении последних лет, формируют большую часть доходов федерального бюджета РФ. Возможное снижение данной статьи ведет к тому, что страна может потерять свою экономическую независимость. Кроме этого, формируется высокий уровень возможного возникновения разного рода рыночных рисков. В таких условиях особую остроту приобретает необходимость в проведении анализа состава и структуры налоговых доходов федерального бюджета, выявление его основных тенденций и проблем, а также поиск возможных путей решения сложившихся проблем.

Цель выпускной квалификационной работы – провести анализ динамики и структуры доходов федерального бюджета Российской Федерации.

В связи с поставленной целью необходимо решить ряд задач:

— изучить сущность и функции федерального бюджета;

— рассмотреть экономическое содержание, состав и структура доходов федерального бюджета в РФ;

— исследовать особенности формирования налоговых и неналоговых доходов;

— провести оценку динамики и структуры налоговых доходов федерального бюджета Российской Федерации за 2017-2018 г.г

— провести оценку динамики и структуры неналоговых доходов федерального бюджета Российской Федерации за 2017-2018 г.г.

— провести мониторинг проблем формирования федерального бюджета;

— предложить пути укрепления доходной базы федерального бюджета Российской Федерации на современном этапе;

— исследовать перспективы развития системы доходов федерального бюджета Российской Федерации;

— предложить совершенствование механизма формирования федерального бюджета в условиях макроэкономической нестабильности.

Объект исследования – доходы федерального бюджета Российской Федерации.

Предмет исследования — теоретические, методические и организационно-правовые аспекты формирования доходов федерального бюджета Российской Федерации, его проблемы и пути решения.

Методология работы основана на методах научного познания, а именно на специальном синтезе теоретического и практического материала.

Информационной базой исследования послужили действующие нормативно-правовые акты Российской Федерации, статистические данные Федеральной службы государственной статистики, монографии и публикации в периодической печати по исследуемой теме, ресурсы сети Интернет, а также работы отечественных авторов, таких как Кудрявцев А.А., Пансков В.Г., Шахбазян Г.А., Чумичева Г.А., Климович В.П.

Практическая значимость работы заключается в том, что результаты

могут быть использованы органами государственной власти для дальнейшего совершенствования бюджетного законодательства в области формирования налоговых доходов федерального бюджета.

Работа состоит из введения, трех глав, заключения, списка литературы, приложений.

В первой главе рассматриваются теоретические аспекты формирования доходов федерального бюджета , такие как экономическое содержание доходов федерального бюджета РФ , методы , источники и особенности доходов федерального бюджета РФ.

В свою очередь, во второй главе проводится анализ динамики и структуры формирования налоговых и неналоговых доходов федерального бюджета РФ, а также проводится мониторинг проблем формирования федерального бюджета.

В третьей главе рассмотрели пути повышения эффективности формирования и оптимизацию доходов федерального бюджета РФ .

Глава 1. Теоретические основы формирования доходов федерального бюджета в РФ

1.1 Сущность и функции федерального бюджета

Основу политики любого государства составляет социально-экономическая политика, связанная с распределением и перераспределением жизненных ценностей одних субъектов в пользу других. Главное звено социально-экономической политики образует финансовая политика, охватывающая отношения по поводу денежной системы страны, доходов и расходов государства, страхования и т.д. В составе финансовой политики государства выделяют бюджетную политику, которая обеспечивает изъятие и целенаправленное использование денежных средств. Бюджетная политика представляет собой целенаправленную деятельность государства по определению основных задач и качественных параметров формирования доходов и расходов бюджета, управления государственным долгом. Бюджетная политика является одним из основных направлений экономической политики государства и одним из наиболее активных инструментов регулирования макроэкономических пропорций.

Составными частями бюджетной политики являются налоговая и инвестиционная политика. Через их взаимодействие строится политика государственного воздействия (регулирования) на социально-экономическое положение страны, состояние и развитие экономики. Наиболее важными направлениями бюджетной политики являются сбор бюджетных доходов, выполнение бюджетных обязательств, управление бюджетным дефицитом и государственным долгом.

Следовательно, эффективность всей бюджетной политики может быть оценена исходя из результативности органов власти в данных направлениях.

В качестве критериев эффективности бюджетной политики используются следующие показатели:

˗ уровень собираемости бюджетных доходов;

˗ уровень выполнения бюджетных обязательств;

˗ величина бюджетного дефицита и темпы роста государственного долга;

˗ объем финансовых ресурсов, отвлекаемых на обслуживание государственного бюджета;

˗ динамика ВВП;

˗ уровень безработицы;

˗ степень выполнения законодательных актов о бюджете;

˗ величина валютных резервов, используемых для финансирования бюджетного дефицита и др.

Государственный бюджет – это ведущее звено бюджетной системы. Государственный бюджет является инструментом воздействия на развитие экономики, играет важную роль в решении социальных проблем и выравнивании экономического развития регионов страны.

Как экономическая категория бюджет представляет собой совокупность экономических отношений, складывающихся в связи с образованием, распределением и последующим использованием централизованных денежных фондов, предназначенных для осуществления функций и полномочий органов государственной власти и местного самоуправления. Бюджет как экономическая категория обладает определенными специфическими чертами, которые выделяют его из системы финансовых категорий. К таким чертам относятся: отношения по поводу частичного перераспределения национального дохода, общественное предназначение бюджета, проявление властных (императивных) отношений.

В статье 6 Бюджетного кодекса РФ (БК РФ) содержится следующее определение: бюджет — форма образования и расходования денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления». Там же присутствует понятие консолидированного бюджета.

Бюджетная система трактуется как «совокупность федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов и бюджетов государственных внебюджетных фондов, основанной на экономических отношениях и государственном устройстве Российской Федерации, регулируемая законодательством Российской Федерации». Сущность государственного бюджета, как и любой экономической категории, проявляется в его функциях. Вопрос о количестве и назначении функций бюджета в отечественной финансовой науке на сегодняшний день остается дискуссионным.

По мнению российских экономистов, бюджет выполняет следующие основные функции:

1) образование бюджетного фонда (доходы);

2) использование бюджетного фонда (расходы);

3) контроль за бюджетным фондом.

Именно через бюджетную систему реализуется распределительная и контрольная функции финансов. Бюджетным отношениям присущ объективный характер, поэтому бюджет следует рассматривать как самостоятельную экономическую категорию.

Количественную определенность наиболее важных общественных потребностей выражает бюджетный план (закон или решение о бюджете), который выступает как форма проявления общественного характера бюджетных отношений, как форма выражения их денежной природы. Не требует особых доказательств тот факт, что общественные услуги в возрастающей степени необходимы современному обществу и социальным группам. Поэтому, чтобы удовлетворить растущие технические и гуманитарные запросы людей в условиях ограниченных ресурсов, необходима продуманная бюджетная политика. Основная регулирующая роль бюджета, как правило, обозначена в перераспределении вновь созданной стоимости между сферами общественной деятельности, между субъектами Федерации и муниципальными образованиями, между социальными группами граждан в целях удовлетворения общественно необходимых потребностей, которые другим способом весьма затруднительно предоставить.

Бюджет как структурный регулятор доходов и расходов служит механизмом воздействия на экономический базис и на общественные отношения в целом, если учитывать его неразрывную связь со всем воспроизводственным процессом. В повседневной жизни применение бюджета как макроэкономического регулятора практически реализуется в целенаправленном воздействии бюджетных отношений на формирование необходимых пропорций распределения национального дохода, которые реально позволяют обеспечить для граждан их социальные потребности, наиболее рационально получить жизненно необходимые общественные услуги, эффективно разместить запланированные ресурсы по отраслям экономики и территориям государства. Проявление функций бюджета, использование бюджета как инструмента распределения и контроля осуществляется в процессе человеческой деятельности, это находит отражение в бюджетном механизме, который формируется государством.

Бюджетная система представляет собой совокупность бюджетов различных уровней, которые регулируются нормами права и основаны на экономических отношениях и государственном устройстве.

Формой государственного устройства обусловлена структура бюджетной системы. Под формой государственного устройства понимается внутренне строение государства, деление данного государства на составные части, а также система взаимоотношений между данными частями.

По типу территориального устройства государства делятся на унитарные, федеративные и конфедеративные.

На простые (унитарные) и сложные подразделяются страны по форме государственного устройства.

Простое государство представляет собой единое государство, которое состоит из определенных административно-территориальных единиц (областей, округов, краев). Данные государства не имеют в своем составе другие государства или государственные образования.

Сложные государства – это союз или общность самостоятельных территориальных образований или государств. Федерация, империя, конфедерация относятся к сложным государствам, федерация является самой распространенной формой.

В развитии государственности сыграл исторически прогрессивную роль унитаризм, который пришел на смену феодальной раздробленности. Унитарная форма представляет собой наиболее распространенную форму государственной организации.

Перечислим основные особенности унитарного государства:

— во-первых, края, районы, города, области являются структурными единицами унитарного государства. Данные территориальные образования подразделяются на централизованные и децентрализованные. Высокая зависимость регионов от центральной власти осуществляется в таких государствах как Франция и Турция. В современных унитарных государствах существуют административные автономии. Так, например, в Великобританию входят Северная Ирландия и Шотландия, а они являются административными автономиями. Ряд территориальных автономий включает в себя Испания.

— во-вторых, в унитарных государствах существует единая для всей страны система высших исполнительных, судебных, представительных и контрольных органов.

Федерация, в отличие от унитарного государства, характеризуется следующими чертами.

Во-первых, из штатов, земли, республики, провинции то есть из различных государственных образований состоит федерация, данные образования являются субъектами федерации, которые имеют свое собственное административно-территориальное деление.

Во-вторых, предполагается существование федеральных органов и соответствующих органов членов федерации то есть двух систем высших органов государственной власти. Федеральные органы свои полномочия и функции осуществляют на всей территории страны, а органы субъектов федерации только в пределах своей территории.

Подобное разграничение осуществляется двояким образом: в одних государствах (Бразилия, Мексика, Канада) закрепляется исключительная компетенция федерального центра и исключительная компетенция субъектов; в других (Россия, Индия, Германия) наряду с исключительной компетенцией закрепляется также совместная компетенция центра и регионов.

В унитарных (единых) государствах бюджетная система состоит из двух уровней — государственный бюджет и местные бюджеты (их доходы и расходы не входят в федеральный бюджет, формируются и используются территориями самостоятельно). В качестве примера можно упомянуть о бюджетной системе Великобритании.

В федеративных государствах бюджетная система является, как правило, трехуровневой — государственный бюджет (федеральный бюджет или бюджет центрального правительства), бюджеты членов федерации (штатов — в США, земель (ландов) — в ФРГ, провинций — в Канаде), местные бюджеты. Все бюджетные уровни существуют самостоятельно и не входят по доходам и расходам в вышестоящие бюджеты.

Для ранних стадий развития буржуазного государства характерна зависимость государственного бюджета от местных бюджетов. При этом государственный бюджет часто не имел собственных источников доходов и покрывал свои расходы за счет взносов отдельных штатов (США). С развитием производительных сил, усложнением хозяйственных связей роль центральной власти и государственного бюджета стала возрастать, что в наибольшей степени проявилось после Второй мировой войны в связи с необходимостью глобального обновления основного капитала и структурных преобразований в экономике.

1.2. Экономическое содержание, состав и структура доходов федерального бюджета в РФ

Бюджетный Кодекс регламентирует работу всей бюджетной системы нашего государства. Под бюджетом имеется ввиду пополнение и расход денег госфонда, которые идут на обеспечение функционирования госорганов федерального и местных уровней. Бюджет регулируется различными правовыми нормами и совмещает в себе бюджеты остальных структур и уровней власти, из которых устроена страна. Он представляет целевой экономическо-финансовый план страны на один год, имеющий законную силу. После составления бюджет утверждается на нескольких уровнях, а затем подписывается президентом и вступает в силу. Таким образом, госбюджет является важной составляющей всех экономических, финансовых государственных процессов.

Бюджетная система РФ имеет три ступени:

- Федеральная ступень. Сюда относится госбюджет, внебюджетных учреждений и государственных фондов.

- Региональные бюджеты и бюджеты субъектов.

- Местные/городские/сельские.

Под доходами бюджета понимают суммы поступающих в бюджет денежных средств, исключения составляют средства, которые направлены в бюджет с целью финансирования его дефицита. На территории Российской Федерации доходы бюджетов формируются в соответствии с установленными нормами бюджетного законодательства, налогового законодательства и законодательства, относительно других обязательных платежей (ст.6 БК РФ).

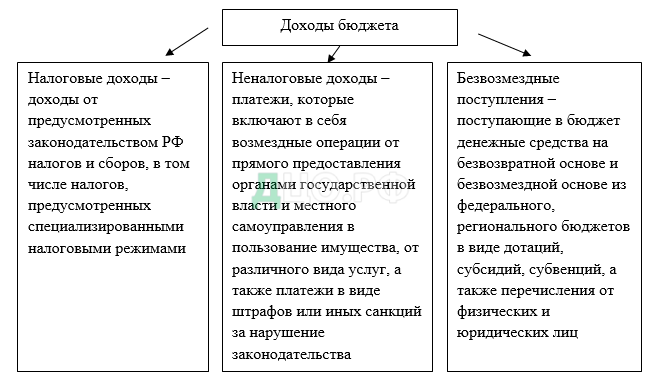

Все доходы, поступающие в бюджет РФ, разделены на две большие

категории – налоговые поступления и неналоговые поступления, а также безвозмездные поступления. К доходам текущего периода относят также неизрасходованные средства предыдущего периода.

Налоговыми доходами бюджета являются доходы, которые поступают на бюджетные счета от налогов, приравненных к ним сборов и платежей. В Бюджетном Кодексе РФ детально расписан состав налоговых доходов бюджетов всех уровней.

Структура доходов федерального бюджета показана на рисунке 1.

Обычно налоговым поступлениям принадлежит определяющая роль в формировании доходов бюджетов всех уровней. Это объясняется тем, что налогу как важнейшему инструменту финансового регулирования принадлежит не только фискальная (бюджетообеспечивающая) функция, но и стимулирующая функция, с помощью которой можно оказывать воздействие на деловую активность общества. Через систему налоговых льгот и налоговых санкций регулируется также социальное распределение доходов в обществе. В бюджетах экономически развитых государств доля налогов в суммарных доходах государственного (федерального) бюджета составляет от 70 до 95%.

Налоги являются одним из основных источников финансирования государства. Так, в Федеральном бюджете Российской Федерации налоги составляют порядка 85% от общей суммы доходов. Еще выше доля налогов в доходах бюджетов субъектов Российской Федерации, где они составляют почти 90% от общей суммы доходов. Лидирующие позиции в федеральном бюджете занимают четыре федеральных налога: налог на добавленную стоимость (более 30%), налог на добычу полезных ископаемых (около 20%), акцизы (около 4%), налог на прибыль организаций (около 3%).

Налоговые доходы годового бюджета России:

- Федеральные сборы и налоги, что устанавливаются налоговым законодательством РФ.

- Таможенные сборы, пошлины и подобные им платежи.

- Госпошлины.

Неналоговые доходы бюджета – доходы, поступающие на счета бюджета в результате определенных действий и операций органов власти с имуществом, финансовыми активами, а также от их деятельности.

Неналоговые доходы бюджета являются дополнительными источниками поступлений к налоговым доходам, так как носят нерегулярный, необязательный и возмездный характер и определяются в основном объемом находящегося в собственности у органа власти имущества и эффективностью его использования.

Неналоговые доходы довольно разнообразны по своей сути. Перечислим основные неналоговые доходы, получение которых допускает Бюджетный кодекс Российской Федерации:

- Доходы от использования отдельных видов имущества, находящегося в государственной или муниципальной собственности. Эти доходы включают в себя, например, арендную плату за недвижимость или землю, принадлежащую государству и муниципалитетам, часть прибыли государственных или муниципальных предприятий, дивиденды по принадлежащим государству акциям.

- Доходы от продажи имущества, находящегося в государственной или муниципальной собственности (т.е. доходы от приватизации).

- Лицензионные сборы. Такие сборы связаны с предоставлением государством лицензий на занятие определенными видами деятельности (например, услуги связи, заготовка лома цветных металлов и т.п.).

- Таможенные пошлины. Таможенная пошлина – это обязательный платеж в федеральный бюджет, взимаемый при ввозе товаров из-за рубежа, если со страной, из которой ввозится товар, нет особых соглашений (как, например, в случае стран Таможенного союза).

- Плата за использование лесов, плата за пользование водными биологическими объектами, плата за негативное воздействие на окружающую среду.

- Различные суммы принудительного изъятия, в том числе штрафы, средства, полученные в возмещение вреда, нанесенного государству или муниципалитетам, и т.п.

Большинство неналоговых доходов в полном объеме зачисляется в соответствующие бюджеты (например, доходы от продажи муниципального имущества – в бюджет соответствующего муниципального образования), однако некоторые из них распределяются между различными уровнями бюджета (как, например, штрафы за нарушение правил пожарной безопасности, которые делятся поровну между федеральным и региональным бюджетами).

За федеральным бюджетом закреплены доходы от внешнеэкономической деятельности, доходы от реализации государственных запасов и резервов, прибыль Банка России по нормативам, установленным федеральными законами.

В структуре неналоговых доходов федерального бюджета Российской Федерации наибольшую долю составляют доходы от внешнеэкономической деятельности (в составе которых доминируют таможенные пошлины и сборы), а вторыми по значению являются доходы от сдачи в аренду имущества, находящегося в государственной собственности.

Кроме налоговых и неналоговых доходов в бюджеты органов власти могут зачисляться безвозмездные поступления, которые также отражаются как доходы бюджета. Такие поступления характерны в основном для региональных и местных бюджетов и включают межбюджетные трансферты из бюджета вышестоящего уровня.

Таким образом, видно, что федеральный бюджет РФ является частью консолидированного бюджета страны и формируется из налоговых (налог на добавленную стоимость, акцизы, налог на прибыль, водный налог) и неналоговых (доходы от использования имущества, которое находится в государственной собственности, доходы от платных услуг, которые оказываются бюджетными учреждениями, доходы от внешнеэкономической деятельности) источников.

1.2 Особенности формирования налоговых и неналоговых доходов

К федеральным относят налоги, которые установлены в рамках Налогового кодекса РФ (НК РФ) и обязательны к уплате по всей России. Налоговым кодексом РФ четко определяются основные элементы налогообложения: объект, ставки, база для исчисления налогов, а также порядок их уплаты. Значение федеральных налогов и сборов можно разделить на две составляющие: социальное и экономическое.

В экономической теории различают несколько концептуальных подходов к проблеме бюджетного дефицита и бюджетной политики:

- концепция ежегодно балансируемых бюджетов;

- концепция бюджета, балансируемого на циклической основе;

- концепция функциональных финансов.

Первая концепция основывается на том, что бюджет обязан являться сбалансированным ежегодно. Вплоть до последнего периода ежегодно балансируемый бюджет считался целью экономической деятельности. Но при наиболее кропотливом анализе данной проблемы становится очевидным, что подобное положение бюджета в основном ликвидирует или сокращает в существенной мере результативность фискальной политики государства, обладающую антициклической, регулирующей и стабилизирующей направленностью.

Вторая концепция основывается на том, что бюджет обязан быть сбалансирован в ходе экономического цикла, а не каждый год. Особая проблема, возникающая в данной концепции это то, что регрессы и подъемы в экономическом цикле имеют все шансы быть разными по глубине и длительности.

Третья концепция сопряжена с мыслью так именуемых функциональных финансов. В соответствии с этой концепцией, целью государственных финансов является обеспечение сбалансированности экономики, а не бюджета, при этом достижения макроэкономической стабильности экономики может сопровождаться как устойчивым положительным сальдо, так и устойчивым бюджетным дефицитом.

На практике применяются схемы вертикального и горизонтального налогового выравнивания. Направления межбюджетного выравнивания в России показано на рисунке 2.

С точки зрения экономической сущности налогообложение позволяет гражданам страны принимать активное участие в формировании доходов бюджета и контролировать его расходование Правительством.

Ключевой вопрос бюджетной политики – должен ли быть бюджет сбалансирован или сбалансированность бюджета должна быть подчинена целям стабилизации экономики.

Рис.2. Направления межбюджетного выравнивания в России

Эффективное налогообложение является основным инструментом при реализации социальной политики государством. За счет него оказывается социальная поддержка определенным слоям населения, повышается уровень жизни, обеспечивается социальная справедливость.

Важным способом обеспечения социальной функции налогообложения является выравнивание налоговой нагрузки среди налогоплательщиков.

Налоги федерального бюджета перечисляются в казну в определенном законом размере. Для каждого вида устанавливается свой собственный круг плательщиков. Ими могут быть как физические, так и юридические лица, компании, организации, индивидуальные предприниматели. В НК РФ указаны и исключения, то есть категории лиц, которые не обязаны исполнять конкретную финансовую повинность.

Таким образом, по нормам НК РФ устанавливается круг плательщиков. Затем необходимо определить объект налогообложения, ведь нормативный акт может содержать указания на освобождение ряда операций от налогообложения.

Если два вышеперечисленных условия совпадают: лицо является налогоплательщиком и у него имеет объект налогообложения, – высчитывается сумма положенного фискального платежа. Организации производят расчет самостоятельно, на основе данных, подтвержденных документально (в некоторых случаях ИФНС обязана выслать физическим лицам уведомления о необходимости оплаты с суммой платежа). За граждан это делает Налоговая служба.

По нормам о конкретном виде платежа вычисляется база налогообложения, выясняется ставка и производится расчет. Если есть право на применение льготы, это необходимо указать в расчете, подтвердить документально.

Расчет ведется за определенный налоговый период, и уплата должна быть произведена в определенный срок. Универсальные сроки в кодексе не предусмотрены, для каждого вида платежей в бюджет действуют свои. Сроки определяются как конкретными датами, так и указаниями на наступление конкретных событий. Сроки могут быть указаны в уведомлении налоговой.

Необходимо помнить один общий принцип: за просрочку уплаты предусмотрено наказание: начисление пени, штрафы и т.д. Если они не будут переведены добровольно, последует принудительное взыскание в судебном порядке.

В систему федеральных налогов входят:

- налог на добавленную стоимость (НДС);

- налог на доходы физических лиц (НДФЛ);

- налог на прибыль;

- акцизы;

- налог на добычу полезных ископаемых (НДПИ);

- водный налог;

- сборы за пользование объектами животного мира и водных биоресурсов;

- государственная пошлина.

Более детальная информация о структуре налоговой системы РФ представлена в Приложении 1. Сравнительная характеристика налогов,

поступающих в федеральный бюджет показана в Приложении 2.

Первый федеральный налог, рассматриваемый нами – налог на добавленную стоимость, или как его обычно сокращают, НДС. Подробно все его аспекты описаны в главе 21 НК РФ ч. 2. НДС – это форма обязательной уплаты в госбюджет доли от стоимости товара (материального или нематериального продукта, услуги), создаваемой на всех этапах производственного процесса, и вносимая в бюджет по мере его реализации потребителям.

НДС – косвенный налог. То есть это такой вид налога, который устанавливается в форме надбавки к цене товара. Получается, что, по сути, налог платит покупатель товара, а продавец выступает в роли сборщика налога. Налогоплательщики НДС: юридические лица, ИП, организации занимающиеся перевозкой груза через таможню.

Объекты налогообложения: реализация товаров на территории России, ввоз продукции из заграницы.

Основная налоговая ставка в случае НДС – до 01 января 2019 года составляла 18%, а после 01 января 2019 года ставка по НДС стала 20% согласно Законодательству Российской Федерации. Кроме того, в некоторых ситуациях используется пониженная ставка: 10% (реализация мясных и молочных продуктов, яиц, сахара, соли; продажа определенных детских товаров, журналов и газет, медикаментов и пр.) или 0% (услуги международной транспортировки товаров, сбыт экспортируемой продукции и пр.).

Налог на прибыль организаций (НПО) – федеральный налог, взимаемый как определенная доля от прибыли юридического лица.

Налог на прибыль – прямой налог, уплачиваемый российскими организациями (предприятиями, коммерческими банками, торговыми сетями) и иностранными организациями получающими доходы в РФ. Объект налогообложения – прибыль юридического лица (доходы за вычетом расходов).

Базовая ставка в случае НПО – 20%. При этом с 2018 года распределение стало 3% уходит в федеральный, а 17% перечисляется в региональный бюджет, а до 2018 г. это соотношение было иным: 2% и 18%, соответственно. В ряде случаев (например, для предприятий особых экономических зон) может применяться пониженная налоговая ставка.

Акциз – налог, устанавливаемый на особые категории товаров массового потребления (табак, алкоголь, легковые автомобили) внутри страны. Это также косвенный налог, поскольку величина акциза учитывается в стоимости товара или тарифа на услугу, и по факту уплачивается конечным потребителем. Как правило, величина акцизов довольно большая, и они считаются крупным источником пополнения госбюджета страны.

В России к подакцизным причислены следующие категории товаров:

- этиловый спирт, содержащая спирт продукция (с долей этанола > 9%) и алкогольная пищевая продукция (водка, вино, шампанское, пиво, ликеры);

- разнообразная табачная продукция; электронные сигареты для вейпинга;

- легковые автомобили и мотоциклы (с мощностью двигателя > 150 л.с.);

- бензин, дизельное топливо и отдельные виды моторных масел.

Таким образом, акциз – это налог:

- уплачиваемый единожды конечным потребителем;

- рассчитываемый по подакцизным товарам с применением определенных формул.

Подоходный налог, он же налог на доходы физических лиц (НДФЛ) – доля, взимаемая от совокупного дохода физических лиц. Это прямой налог, поскольку он взимается напрямую с дохода физического лица им заработанного или полученного иным способом.

Например, с зарплаты работника предприятия. Платить НДФЛ обязаны все физические лица – резиденты РФ, а также лица налоговыми резидентами России не считающиеся, но извлекающие экономическую выгоду из источников на территории нашей страны. Объект налогообложения, как сказано ранее – доходы физического лица.

К таким исключениям, освобождаемым от налогообложения, относятся: разнообразные компенсационные выплаты, государственные пособия, пенсии, научные гранты, алименты и пр.

Основная налоговая ставка НДФЛ на 2018 год – 13%. Но ставка может быть повышена в ряде случаев. Так она может составлять: 9% – для процентов по ряду облигаций, 30% – для лиц, не являющихся резидентами РФ, и некоторых видов ценных бумаг, 35% – для выигрышей в лотереях.

НДПИ – прямой федеральный налог, который платят организации и предприниматели, являющиеся пользователями земных недр и добывающие полезные ископаемые (нефть, уголь, руды металлов, торф, минеральные воды, известняк, гранит, алмазы, апатиты и пр.).

Индивидуальные предприниматели и юридические лица платят НДПИ при добыче полезных ископаемых, являющихся государственной собственностью РФ (а это почти все природные богатства, кроме песка, мела и некоторых типов глины).

При этом «добытчикам» необходимо оформить разрешение. Подробнее в главе 26 НК РФ ч. 2. Налоговые ставки, применяющиеся в случае федерального налога на добычу полезных ископаемых, разнообразны и зависят от их вида и обстоятельств добычи. Они могут быть заданы в абсолютном или относительном выражении.

Например: 4% – при добыче горючего торфа; 6,5% – при разработке драгоценных металлов (кроме золота). Или 11 рублей за тонну суббитоминозного, или иначе бурого, угля (при этом ставка еще перемножается на дефлятор).

Водный налог – федеральный налог, взимаемый с физических лиц и организаций за особое (подлежащее обязательному лицензированию) пользование водными объектами России.

Объектами налогообложения считаются: забор воды, применение энергии воды для выработки электричества (например, работа ГЭС) или сплав древесины.

Не подлежит налогообложению использование акваторий для рыбалки, хождения судов, тушения пожаров и т.п.

Ставка водного налога зависит от месторасположения водного объекта, его наименования и объема забранной жидкости. К примеру, забор воды из реки Волги в Приволжском экономическом районе будет стоить 294 руб. за 1 тыс. куб. м. (согласно главе 25.2 НК РФ ч. 2.

За пользование объектами природного мира. Эти сборы – обязательные платежи, уплачиваемые в бюджет физическими лицами (в т.ч. ИП) и организациями, получившими разрешение на добычу представителей фауны на территории РФ и/или водных биоресурсов в ее водах. Ставка этого сбора зависит от вида животного или рыбы. К примеру, установлено 20 руб. за фазана, 450 руб. за косулю или 3500 руб. за тонну улова минтая из Охотского моря. Соответствующие данные имеются в главе 25.1 НК РФ ч. 2. Существует два вида ставок:

- 0% – если объект природного мира ликвидирован под угрозой человеческой жизни, проводится регулирование численности животного мира;

- 5% – при отстреле особей, чей возраст не достиг 1 года.

Государственная пошлина – сбор, взимаемый с лиц, обращающихся в государственные органы, органы местного самоуправления или к уполномоченным специалистам, за осуществлением определенных услуг.

Например, за удостоверение у нотариуса доверенности на совершение сделки определена госпошлина в размере 200 руб.

А государственная регистрация физического лица в качестве ИП предполагает уплату 800 руб.

Специальные налоговые режимы могут предусматривать введение других федеральных налогов и сборов либо, напротив, освобождать юридические лица от уплаты некоторых из них.

Таким образом, федеральные налоги в большинстве своем обязательны к уплате. Тем не менее, в ряде случаев физические и юридические лица могут быть освобождены от перечисления налогов федерального бюджета. К примеру, освобождены от уплаты группы федеральных налогов компании и предприниматели, ведущие свою деятельность на одном из утвержденных разделом VIII Налогового кодекса специальных режимов.

Неналоговые доходы федерального бюджета формируются в соответствии со статьями 41 — 46 настоящего Кодекса, в том числе за счет:

1) доходов от использования имущества, находящегося в государственной собственности, доходов от платных услуг, оказываемых бюджетными учреждениями, находящимися в ведении органов государственной власти Российской Федерации, — после уплаты налогов и сборов, предусмотренных законодательством о налогах, в полном объеме;

2) части прибыли унитарных предприятий, созданных Российской Федерацией, остающейся после уплаты налогов и иных обязательных платежей, — в размерах, устанавливаемых Правительством Российской Федерации;

3) сборов за выдачу лицензий на осуществление видов деятельности, связанных с производством и оборотом этилового спирта, алкогольной и спиртосодержащей продукции (за исключением сборов за выдачу лицензий, подлежащих зачислению в бюджеты субъектов Российской Федерации и местные бюджеты и указанных в статьях 57 и 62 настоящего Кодекса), — по нормативу 100 процентов;

4) прочих лицензионных сборов — по нормативу 100 процентов;

5) таможенных пошлин и таможенных сборов — по нормативу 100 процентов;

6) платежей за пользование лесным фондом в части минимальных ставок платы за древесину, отпускаемую на корню, — по нормативу 100 процентов;

7) платы за перевод лесных земель в нелесные и перевод земель лесного фонда в земли иных категорий — по нормативу 100 процентов;

8) платы за пользование водными объектами — по нормативу 100 процентов;

9) платы за пользование водными биологическими ресурсами по межправительственным соглашениям — по нормативу 100 процентов;

10) платы за негативное воздействие на окружающую среду — по нормативу 20 процентов;

11) консульских сборов – по нормативу 100 процентов;

12) патентных пошлин – по нормативу 100 процентов;

13) платежей за предоставление информации о зарегистрированных правах на недвижимое имущество и сделок с ним – по нормативу 100 процентов.

Таким образом, доходная часть федерального бюджета Российской Федерации слагается главным образом из налогов предприятий и организаций различных форм собственности, налога на добавленную стоимость, акцизов, таможенных пошлин. От населения в федеральный бюджет поступают сборы, пошлины и прочие платежи за оказываемые услуги.

Налоговые поступления составляют большую часть при формировании бюджетов бюджетной системы Российской Федерации. С помощью их преобразований возможно значительное изменение объема привлекаемых средств, в краткосрочном и долгосрочном периодах. Предпринимаемые действия, в зависимости от их характера, носят как положительное, так и отрицательное воздействие на социально – экономическую обстановку в стране. Увеличение поступлений экстенсивным методом за счет повышения налоговых ставок, введения новых налогов, увеличения акцизного налогообложения, обязательного пенсионного, медицинского и социального страхования по большей мере носит отрицательный характер, так как приводит к увеличению бремени налоговых платежей, основная часть которых ложится на население страны.

Рассмотрев теоретические основы формирования доходов федерального бюджета в РФ , следует отметить , что федеральный бюджет РФ является частью консолидированного бюджета страны и формируется из налоговых и неналоговых источников. Налоговые поступления составляют большую часть при формировании бюджетной системы Российской Федерации. С помощью их преобразований возможно значительное изменение объема привлекаемых средств, в краткосрочном и долгосрочном периодах. Доходная часть федерального бюджета Российской Федерации слагается главным образом из налогов предприятий и организаций различных форм собственности , налога на добавленную стоимость , акцизов, таможенных пошлин. От населения в федеральный бюджет поступают сборы, пошлины и прочие платежи а оказываемые услуги.