СОДЕРЖАНИЕ

- Введение

- Глава 1. Теоретические основы финансовой устойчивости предприятия

- 1.1. Сущность финансовой устойчивости и информационная база для ее анализа

- 1.2. Факторы, влияющие на финансовую устойчивость

- 1.3. Определение типа финансовой устойчивости предприятия и система показателей, характеризующих финансовую устойчивость

- 1.4. Показатели ликвидности и платежеспособности

- Глава 2. Анализ финансовой устойчивости ЗАО «Оболенское»

- 2.1. Современное состояние отрасли «Строительство»

- 2.2. Организационно-экономическая характеристика ЗАО «Оболенское»

- 2.3. Расчет абсолютных и относительных показателей финансовой устойчивости

- 2.4. Анализ показателей ликвидности и платежеспособности

- 2.5. Интегральная оценка финансовой устойчивости

- 2.6. Расчет вероятности банкротства с помощью Z-модели Альтмана

- Глава 3. Разработка мероприятий по повышению финансовой устойчивости ЗАО «Оболенское»

- 3.1. Оптимизация структуры баланса

- 3.2. Реструктуризация кредиторской задолженности

- Заключение

- Список использованных источников

ВВЕДЕНИЕ

Успешное функционирование предприятия в современных условиях во многом зависит от его финансовой устойчивости и от того, насколько эффективно оно использует финансовые ресурсы.

Финансовая устойчивость выступает одной из важнейших характеристик финансового положения предприятия. Данный показатель отражает степень безопасности вложения средств в ту или иную организацию, её способность выполнить основные функции в меняющихся условиях рыночной экономики.

Финансовая устойчивость — комплексный итоговый показатель, включающий финансовые, экономические и организационные аспекты деятельности предприятия. Она связана с зависимостью организации от инвесторов и кредиторов, то есть с отношением «собственный капитал — заемный капитал».

Финансовая устойчивость зависит от многих факторов. На нее могут влиять как устойчивость экономической среды, в рамках которой функционирует предприятие, так и результаты его деятельности, и эффективное реагирование на изменение внутренних и внешних факторов.

Кроме того, для предприятий в условиях кризиса происходит «естественный отбор», продолжить свою деятельность смогут лишь те предприятия, которые смогли адаптироваться к изменению микро- и макроэкономических показателей. В кризисных условиях возрастает количество неплатежей, процедур банкротства. При финансово устойчивом положении предприятие, являясь еще и платежеспособным, получает ряд преимуществ перед своими конкурентами, например, для привлечения кредитных ресурсов, инвестиций, выбора контрагентов.

Таким образом, анализ финансовой устойчивости дает информацию о состоянии и перспективах развития организации и позволяет контрагентам принять решение о возможности сотрудничества, собственникам организации – оценить доходность вложений, правильность их распределения и использования, а руководителям — изыскать резервы для повышения эффективности хозяйственной деятельности.

Актуальность выбранной темы обусловлена необходимостью оценки предприятия в современных условиях с позиции финансовой устойчивости для получения информации о его способности функционировать и развиваться, а также позиционировать себя как надежное и платежеспособное предприятие. Ведь недостаточная финансовая устойчивость может привести к снижению платежеспособности предприятия и уменьшению у него доли денежных средств для финансирования текущей и инвестиционной деятельности, а при усугублении финансового состояния – и к банкротству. Избыточная финансовая устойчивость, в свою очередь, ставит препятствия на пути развития предприятия, отягощая его затраты лишними запасами и резервами.

Для контроля и оценки риска нарушения обязательств организации по своим обязательствам также необходимо оценивать финансовую устойчивость и платежеспособность.

Цель работы – на основе анализа финансовой устойчивости ЗАО «Оболенское» разработать рекомендации по ее повышению.

Для достижения поставленной цели были выделены и решены следующие задачи:

1) изучить теоретические основы анализа финансовой устойчивости;

2) на основе бухгалтерской отчетности проанализировать финансовую устойчивость ЗАО «Оболенское»;

3) рассчитать и проанализировать показатели ликвидности и платежеспособности ЗАО «Оболенское»;

Объектом исследования является Закрытое Акционерное Общество «Оболенское».

Предмет исследования – финансовая устойчивость выбранной организации.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ АНАЛИЗА ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПРЕДПРИЯТИЯ

1.1. Сущность финансовой устойчивости и информационная база для ее анализа

Финансовая устойчивость является одной из характеристик стабильного положения предприятия. Она характеризуется, прежде всего, независимостью предприятия от внешних источников финансирования и состоянием, распределением и использованием финансовых ресурсов, которые обеспечат функционирование и рост предприятия за счет увеличения прибыли при сохранении его платежеспособности.

Финансовая устойчивость означает:

- во-первых, устойчивое превышение доходов предприятия над его расходами;

- во-вторых, возможность свободного маневрирования денежными средствами и их эффективное использование;

- в-третьих, бесперебойный процесс производства и продаж товаров (работ, услуг). [17, с. 100]

Устойчивость финансов – необходимое условие продолжительной деятельности организации, в ходе которой осуществляется своевременное и полное выполнение обязательств перед персоналом организации, бюджетом, кредиторами и собственниками.

Финансовое положение организации считается устойчивым, если:

- собственные средства организации покрывают не менее 50% совокупных финансовых ресурсов, которые требуются для реализации хозяйственной деятельности;

- ресурсы используются рентабельно;

- предприятие точно и в срок рассчитывается по своим обязательствам.

Рассмотрим взгляды различных авторов на сущность понятия «финансовая устойчивость».

По мнению В. В. Ковалева и Вит. В. Ковалева «финансовая устойчивость — это способность предприятия поддерживать целевую структуру источников финансирования». Они считают, что «организация и лица, заинтересованные в ее деятельности, должны отслеживать с позиции долгосрочной перспективы состояние источников финансирования и происходящие в ней изменения, а также способность организации поддерживать эту структуру». [24, с. 369]

Н. С. Пласкова определяет финансовую устойчивость в широком смысле как «способность организации не только поддерживать достигнутый уровень деловой активности и эффективности бизнеса, но и наращивать его, гарантируя при этом платежеспособность, повышая инвестиционную привлекательность в границах допустимого уровня риска. При этом компания должна сохранять структурное равновесие активов и пассивов в динамично развивающихся рыночных условиях, а также под воздействием внутренних факторов». Она считает, что «задача обеспечения финансовой устойчивости состоит в соблюдении баланса между наращением объема финансовых ресурсов и сопутствующим ему ростом финансовой зависимости, с одной стороны, и достижением такого прироста отдачи финансовых ресурсов, который мог бы компенсировать усиление финансовых рисков — с другой».

Л. В. Донцова и Н. А. Никифорова дают следующее определение финансовой устойчивости — это «характеристика стабильности финансового положения предприятия, обеспечиваемая высокой долей собственного капитала в общей сумме используемых им финансовых средств и определяется системой показателей, характеризующих структуру используемого капитала организации с позиции степени финансовой стабильности ее развития в предстоящем периоде». [23, с.147]

А. Д. Шеремет и Е. В. Негашев не дают формулировку финансовой устойчивости и считают основным показателем устойчивости финансового состояния организации разницу реального собственного капитала и уставного капитала. [44, с.151]

Э. А. Маркарьян считает, что «финансовая устойчивость отражает такое состояние финансовых ресурсов, при котором организация, свободно маневрируя денежными средствами, способна путем эффективного их использования обеспечить бесперебойный процесс производства и реализации продукции, а также затраты по его расширению и обновлению». [29, с.367]

О. А. Толпегина дает достаточно широкое финансовой устойчивости: «финансовая устойчивость характеризует способность организации своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность при неблагоприятных обстоятельствах. Она считает финансовую устойчивость гарантированной платежеспособностью и кредитоспособностью организации, а также это обеспеченность запасами, собственными источниками их формирования и соотношение собственных и заемных средств – источников покрытия активов организации». [40]

М. Н. Крейнина рассматривает устойчивость как «финансовую независимость организации, способность маневрировать собственными средствами, достаточную финансовую обеспеченность бесперебойного процесса деятельности. Финансовая устойчивость характеризуется показателями состояния и структуры активов организации и их обеспеченностью источниками покрытия – пассивами».

Таким образом, изучив мнения различных авторов и рассмотрев основные характеристики финансовой устойчивости предприятия, можно сформулировать следующее определение:

Финансовая устойчивость предприятия – это его способность осуществлять основные и прочие виды деятельности в условиях предпринимательского риска и изменяющейся среды с целью максимизации благосостояния собственников, укрепления конкурентоспособности с учётом интересов общества и государства.

Понятие «финансовая устойчивость предприятия» многогранно, оно шире таких понятий как «платежеспособность» и «кредитоспособность», так как содержит оценку различных сторон функционирования предприятия.

Устойчивость и стабильность финансового состояния зависят от результатов различной деятельности предприятия, такой как производственная, коммерческая и финансово-инвестиционная, а устойчивость финансов оказывает на нее положительный эффект. Финансовая устойчивость организации определяет соотношение размера собственных и заемных источников формирования запасов и стоимости этих запасов. Обеспеченность запасов и затрат источниками формирования и эффективное использование финансов — важная характеристика финансовой устойчивости, а платежеспособность – ее внешнее проявление. Причиной платежеспособности, которая рассчитывается на определенную дату, является степень обеспеченности запасов и затрат. Таким образом, платежеспособность может выступать формой проявления финансовой устойчивости.

Удовлетворительная платежеспособность предприятия подтверждается следующими формальными параметрами:

- наличие свободных денежных средств на счетах в банках;

- отсутствие просроченной задолженности перед кредиторами;

- наличие собственных оборотных средств на начало и конец периода.

Низкая платежеспособность бывает случайной, временной, и длительной. Длительное снижение платежеспособности предприятия может привести его к банкротству.

Высшим типом финансовой устойчивости предприятия выступает его возможность развиваться в первую очередь за счет собственных источников финансирования. Для этого у предприятия должна быть гибкая структура финансовых ресурсов и наличие возможности при необходимости привлечь заемный капитал, то есть предприятие должно быть кредитоспособно.

Кредитоспособным считается организация, у которой присутствуют предпосылки для получения кредита и способность вовремя вернуть кредитору ссуду с уплатой процентов за счет собственных финансовых ресурсов.

Эффективность анализа финансовой устойчивости непосредственно зависит от полноты и качества используемой информации.

Используемая в ходе анализа информация включает в себя:

- информацию, содержащуюся в учредительных документах предприятия;

- учетные данные:

— данные бухгалтерского учёта и отчетности;

— данные статистического учета и отчетности;

— выборочные учётные данные.

- нормативно-плановую документацию;

- прочие данные.

Бухгалтерская отчётность предприятия служит основным источником информации о его деятельности.

Наибольший объем информации, необходимой для анализа, содержит баланс, в активе которого отражено имущество организации, его состав и состояние в денежном выражении. Пассив бухгалтерского баланса характеризует права предприятия на имущество, возникающие в процессе его хозяйственной деятельности.

Бухгалтерский баланс дает возможность оценить насколько эффективно размещен капитал предприятия и его достаточность для осуществления текущей деятельности и развития, а также величину и структуру заёмных средств, и эффективность их привлечения. Самые важные статьи бухгалтерского баланса расшифровываются в приложении к балансу (форма №5).

Вместе с данными формы №2 отчета «О прибылях и убытках», формы №3 «Отчет об изменении капитала», формы №4 «Отчет о движении денежных средств» и формы №5 «Приложение к бухгалтерскому балансу», форма №1 дает возможность оценить финансовое положение предприятия

Отчет о прибылях и убытках – отчетная форма, отражающая выручку за отчетный период и ее себестоимость, сумму коммерческих и управленческих расходов, прочие доходы и расходы, налог на прибыль. В отчете показываются отдельные показатели финансового результата (валовая прибыль, прибыль от продаж, прибыль до налогообложения) и итоговый показатель – чистая прибыль предприятия.

Итогом в отчете отражается финансовый результат деятельности предприятия за отчетный период, он может быть либо положительным (прибыль), либо отрицательным (убыток).

Отчет о прибылях и убытках тесно связан с бухгалтерским балансом: указанная в отчете чистая прибыль увеличивает собственный капитал в балансе (нераспределенную прибыль) [10, с.22].

1.2. Факторы, влияющие на финансовую устойчивость

В рыночной экономике один из важнейших факторов оценки конкурентоспособности предприятия – это устойчивость финансового положения. Чем выше устойчивость предприятия, тем, соответственно, выше его независимость от внезапного изменения рыночной конъюнктуры, и, следовательно, тем ниже риск банкротства.

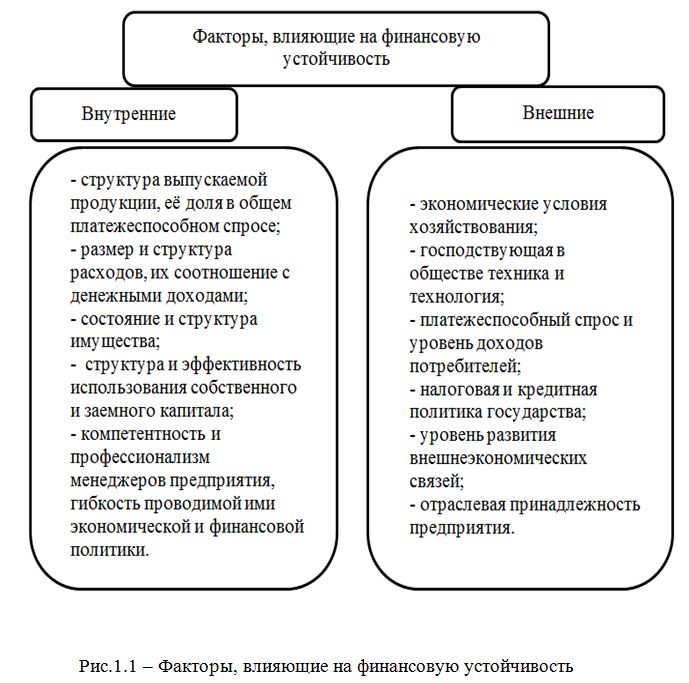

Безусловно, на финансовую устойчивость может оказывать влияние множество факторов, которые условно можно разделить на внутренние и внешние. (рисунок 1.1)

Исходя из этих факторов, финансовую устойчивость так же можно разделить на внутреннюю и внешнюю.

Внутренняя устойчивость предприятия характеризует такую структуру производства, реализации продукции и ее динамику, которая обеспечит стабильный и высокий результат функционирования предприятия.

Внешняя устойчивость определяется стабильностью экономической среды, в которой функционирует предприятие. [39, с. 9]

Кроме того, можно выделить основные факторы, разделив их на отрицательные и положительные (таблица 1.1) [31, с 26].

Таблица 1.1. Факторы, влияющие на финансовую устойчивость организации

| Положительные | Отрицательные |

| Отсутствие просроченной задолженности по денежным обязательствам | Замедление оборачиваемости оборотных средств |

| Высокая оборачиваемость оборотных активов | Высокие темпы роста отвлечения денежной массы в формирование внеоборотных активов при отсутствии устойчивых источников |

| Ускорение периода инкассирования дебиторской задолженности | Наличие просроченной дебиторской задолженности |

| Рост чистого денежного потока по текущей (операционной) деятельности | Неблагоприятные соотношения между дебиторской и кредиторской задолженностью |

| Положительная динамика прибыли от продаж | Низкий уровень собственного капитала |

| Рост рентабельности продаж | Низкий уровень платежеспособности, обусловленный снижением доли высоколиквидных оборотных активов |

| Высокий удельный вес собственных источников средств | Снижение объемов продаж |

| Достаточность собственного капитала для финансирования внеоборотных активов и менее ликвидной части оборотных активов | Удорожание себестоимости единицы производимой предприятием продукции |

Поскольку деятельность предприятия — это комплекс взаимосвязанных процессов, которые зависят от многочисленных факторов, то и их влияние нужно рассматривать в совокупности. Если какой-то фактор из совокупности не учитывается, то оценка влияния остальных факторов и выводы могут оказаться неверными. Находясь в тесной взаимосвязи, факторы нередко разнонаправлено влияют на результат деятельности предприятия: одни – положительно, другие – отрицательно. Таким образом, отрицательное влияние одних факторов может снизить или свести на нет положительное влияние других.

В основу классификации факторов, влияющих на финансовую устойчивость, можно положить следующие признаки:

1. По характеру:

• Экономические;

• Неэкономические (аварии на производстве, стихийные бедствия).

2. По видам факторов:

• Внешние;

• Внутренние

3. По месту возникновения:

• Международные;

• Национальные;

• Региональные

4. По времени действия:

• Постоянные;

• Переменные;

• Однократные

5. По степени значимости:

• Благоприятные;

• Неблагоприятные

6. По характеру воздействия:

• Прямого воздействия;

• Косвенного воздействия

7. По возможности прогнозирования;

• Прогнозируемые;

• Непрогнозируемые

8. По возможности контроля:

• Управляемые;

• Неуправляемые [24, с. 112]

Таким образом, финансовая устойчивость предприятия – это результат управления совокупностью факторов, влияющих на эффективность деятельности предприятия, а также противостояние предприятия внешним факторам, выводящим его из состояния равновесия.

1.3 Определение типа финансовой устойчивости предприятия и система показателей, характеризующих финансовую устойчивость

Финансовую устойчивость оценивают, опираясь на абсолютные и относительные показатели.

Абсолютные показатели финансовой устойчивости – это показатели, отражающие степень обеспеченности запасов и затрат источниками формирования.

В процессе работы предприятия его запасы постоянно пополняются путем использования оборотных и заемных средств. Для того чтобы узнать источники, формирующие запасы, нужно располагать информацией о наличии собственных денег у предприятия, о наличии источников, из которых предприятие берет заемные средства. Следует принимать во внимание размер основных источников, из которых формируются запасы (собственные источники финансирования, недостатки или излишки оборотных средств, величину этих источников покрытия).

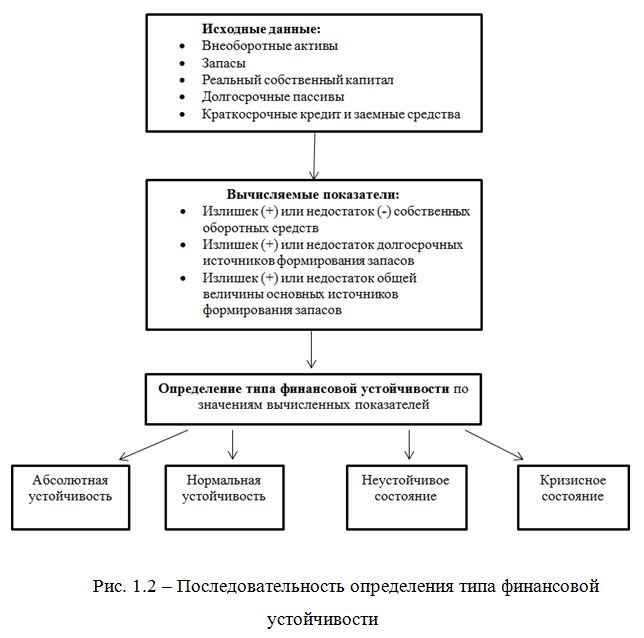

На рисунке 1.2 представлена последовательность определения типа финансовой устойчивости с помощью абсолютных показателей.

Рассмотрим данную схему более подробно.

Для характеристики источников формирования запасов используются 3 основных показателя:

1) Наличие собственных оборотных средств. Определяется как разница между собственным капиталом и внеоборотными активами и отражает чистый оборотный капитал. Его увеличение по отношению к предыдущему периоду говорит о дальнейшем развитии деятельности предприятия.

СОС = СК -ВНА, (1.1)

где:

СОС – собственные оборотные средства

СК — собственный капитал

ВНА – внеоборотные активы.

2) Наличие собственных и долгосрочных заемных источников формирования запасов и затрат (перманентного капитала), определяемое путем увеличения собственных оборотных средств на сумму долгосрочных обязательств.

ПК=СОС+ДО, (1.2)

где:

ДО – долгосрочные обязательства.

3) Общая величина основных источников финансирования запасов и затрат, определяемая путем увеличения собственных и долгосрочных заемных источников на сумму краткосрочных обязательств.

ОИ=СОС+ДО+КК, (1.3)

где:

КК – краткосрочные кредиты и займы

Этим показателям источников формирования запасов соответствует 3 показателя обеспеченности запасов источниками формирования [7, с. 102]:

1) Излишек (недостаток) собственных оборотных средств:

∆СОС = СОС — З, где (1.4)

З – запасы

2) Излишек (недостаток) перманентного капитала:

∆ПК = ПК — З (1.5)

3) Излишек (недостаток) общих источников:

∆ОИ = ОИ – З (1.6)

На основании этих показателей определяется техкомпонентный тип финансовой устойчивости в виде вектора чисел:

S = {∆СОС, ∆ПК, ∆ОИ}

В зависимости от содержания вектора чисел S для оценки финансовой ситуации на предприятии выделяют 4 типа финансовой устойчивости.

1) Абсолютная финансовая устойчивость S={1,1,1}.

СОС ≥ Запасы

Она характеризуется покрытием всех запасов, имеющихся у предприятия, собственными оборотными средствами, таким образом, оно не зависит от внешних кредиторов. Такое положение крайне редко и может быть связано с отсутствием желания или возможности привлекать внешние источники финансирования.

2) Нормальная финансовая устойчивость S={0,1,1}.

СОС < Запасы

ПК ≥ Запасы

В данном случае для покрытия своих запасов предприятие кроме собственных оборотных средств использует долгосрочные привлеченные средства. Этот тип финансирования запасов считается нормальным с позиции финансового менеджмента и является наиболее желательным для предприятия.

3) Неустойчивое финансовое положение S={0,0,1}.

СОС < Запасы

ПК< Запасы

ОИ ≥ Запасы

Оно характеризуется нарушением платежеспособности предприятия, однако есть возможность восстановления устойчивости путем пополнения собственных оборотных средств, снижения дебиторской задолженности или ускорения оборачиваемости запасов. Финансовая неустойчивость допустима, если величина привлекаемых краткосрочных кредитов и займов для формирования запасов не превышает суммарной стоимости сырья, материалов и готовой продукции.

4) Кризисное состояние S={0,0,0}.

ОИ < Запасы

Означает нахождение предприятия на грани банкротства, так как денежные средства, краткосрочные финансовые вложения и дебиторская задолженность не покрывают его кредиторской и просроченной задолженности. [39, с. 17]

Относительные показатели предоставляют аналитикам основу для исследования. Работа с относительными показателями финансовой устойчивости — аналитический метод.

Основными показателями, дающими материал для анализа, в данном случае считаются: коэффициенты финансового рычага, финансовой независимости. Также, сюда относятся коэффициент обеспеченности собственными денежными средствами и коэффициент их маневренности, коэффициент мобильности имущества. Важными показателями также считаются коэффициент обеспеченности запасов и коэффициент краткосрочной задолженности.

1. Коэффициент автономии (финансовой независимости) характеризует отношение собственного капитала к общей сумме капитала (активов) организации. Коэффициент показывает, насколько организация независима от кредиторов. Чем меньше значение коэффициента, тем в большей степени организация зависима от заемных источников финансирования и тем менее устойчивое у нее финансовое положение (рис. 1.3).

Коэффициент автономии = Собственный капитал / Активы (1.7)

И числитель, и знаменатель формулы отражены в бухгалтерском балансе организации, где величина активов всегда равна сумме собственного и заемного капитала организации.

Общепринятое нормальное значение коэффициента автономии в российской практике: 0,5 и более (оптимальное 0,6 — 0,7). В мировой практике считается минимально допустимым до 30-40% собственного капитала. Но в любом случае данный показатель сильно зависит от отрасли, а точнее от соотношения в структуре организации внеоборотных и оборотных активов. Чем выше у организации доля внеоборотных активов, тем больше долгосрочных источников требуется для их финансирования, а значит больше должна быть доля собственного капитала, то есть тем выше должен быть коэффициент автономии.

Рост коэффициента автономии свидетельствует о том, что организация все больше полагается на собственные источники финансирования.

В мировой практике более распространенным является коэффициент финансовой зависимости. Он противоположен по смыслу коэффициенту автономии, но тоже характеризует соотношение собственного и заемного капитала. Другим аналогичным показателем, используемым в западной практике, является коэффициент финансового левериджа.

2. Коэффициент финансового левериджа – это показатель соотношения заемного и собственного капитала предприятия. Термин «финансовый леверидж» часто используют в более общем смысле, говоря о принципиальном подходе к финансированию бизнеса, когда с помощью заемных средств у предприятия формируется финансовый рычаг для повышения отдачи от собственных средств, вложенных в бизнес.

Коэффициент финансового левериджа рассчитывается как отношение заемного капитала к собственному:

Коэффициент финансового левериджа = Обязательства/СК (1.8)

где:

СК – собственный капитал

И числитель, и знаменатель берутся из пассива бухгалтерского баланса организации. Обязательства включают в себя и долгосрочные, и краткосрочные (т.е. все, что остается от вычитания из сальдо баланса собственного капитала).

Оптимальным, особенно в российской практике, считается равное соотношение обязательств и собственного капитала (чистых активов), т.е. коэффициент финансового левериджа равный 1. Допустимым может быть и значение до 2, а у крупных публичных компаний это соотношение может быть еще больше. При больших значениях коэффициента организация теряет финансовую независимость, и ее финансовое положение становится неустойчивым. Таким организациям сложнее привлечь дополнительные займы. Наиболее распространенным значением коэффициента в развитых экономиках является 1,5 (т.е. 60% заемного капитала и 40% собственного).

Слишком низкое значение коэффициента финансового левериджа говорит об упущенной возможности использовать финансовый рычаг и повысить рентабельность собственного капитала за счет вовлечения в свою деятельность заемных источников.

Как и у других аналогичных коэффициентов, характеризующих структуру капитала (коэффициент автономии, коэффициент финансовой зависимости), нормальное значение коэффициента финансового левериджа зависит от отрасли, масштабов предприятия и даже способа организации производства (фондоемкое или трудоемкое). Поэтому его следует оценивать в динамике и сравнивать с показателями аналогичных предприятий.

3. Коэффициент финансирования показывает, в какой степени активы предприятия сформированы за счет собственного капитала, и насколько предприятие независимо от внешних источников финансирования.

КФ = Собственный капитал/Заемный капитал (1.9)

Нормальным считается значение большее 0,7, оптимальным – больше 1,5.

4. Коэффициент обеспеченности собственными оборотными средствами показывает достаточность у организации собственных средств для финансирования текущей деятельности.

Коэффициент обеспеченности СОС = (Собственный капитал-Внеоборотные активы) / Оборотные активы (1.10)

Данный коэффициент не имеет распространения в западной практике финансового анализа. В российской практике он используется как признак несостоятельности (банкротства) организации. Нормальное значение коэффициента обеспеченности собственными средствами должно составлять не менее 0,1. Следует отметить, что это достаточно жесткий критерий, свойственный только российской практике финансового анализа и большинству предприятий сложно достичь такого значения коэффициента.

5. Индекс постоянного актива показывает, какая доля собственных источников средств направляется на покрытие внеоборотных активов, т.е. основной части производственного потенциала предприятия. Он характеризует удельный вес иммобилизованных средств в собственном капитале.

Индекс постоянного актива = ВНА/СК (1.11)

где:

ВНА – внеоборотные активы

СК – собственный капитал

6. Коэффициент маневренности собственного капитала показывает долю собственного оборотного капитала, находящуюся в обороте, т.е. в той форме, которая дает возможность свободно маневрировать этими средствами, а какая часть собственного капитала капитализирована. Значение коэффициента должно быть достаточно высоким с целью обеспечения гибкости в использовании собственных средств организации. Определяется как отношение собственных оборотных средств к источникам собственных средств.

Коэффициент маневренности СОС = Собственные оборотные средства/ Собственный капитал (1.12)

Уменьшение показателя говорит о возможном замедлении погашения дебиторской задолженности или ужесточении условий предоставления товарного кредита со стороны контрагентов. Увеличение коэффициента маневренности говорит о росте возможности погасить текущие обязательства.

7. Коэффициент мобильности имущества характеризует отраслевую специфику организации. Показывает долю оборотных активов в общей величине активов предприятия.

Коэффициент мобильности имущества = Оборотные активы/ Валюта баланса (1.13)

8. Коэффициент мобильности оборотных средств показывает долю абсолютно готовых к платежу средств в общей сумме средств, направляемых на погашение краткосрочных долгов.

Коэффициент мобильности ОбС = (Денежные средства + Финансовые вложения)/Оборотные активы (1.14)

Увеличение коэффициента мобильности оборотных средств говорит об ускорении оборачиваемости имущества

9. Коэффициент обеспеченности запасами показывает степень покрытия материальных запасов собственными средствами или необходимость в привлечении заемных средств.

КОЗ = Собственные оборотные средства/Запасы и затраты (1.15)

10. Коэффициент краткосрочной задолженности показывает долю краткосрочных обязательств предприятия в общей сумме внешних обязательств (какая доля в общей сумме задолженности требует краткосрочного погашения).

Коэффициент КЗ = Краткосрочные обязательства/(Краткосрочные обязательства + Долгосрочные обязательства) (1.16)

Увеличение коэффициента повышает зависимость предприятия от краткосрочных обязательств и требует увеличения ликвидности активов для обеспечения платежеспособности и финансовой устойчивости.

Чем ниже этот показатель, тем меньшей считается задолженность компании или ее дочернего предприятия и тем более стойким будет его финансовое состояние.

11. Коэффициент финансовой устойчивости показывает, часть актива баланса, финансируемую за счет устойчивых источников, то есть долю тех источников, которые организация может использовать в своей деятельности в течение длительного времени (рис. 1.4).

КФУ = (СК + Долгосрочные кредиты и займы)/ВБ (1.17)

где:

СК – собственный капитал

ВБ – валюта баланса

Если величина коэффициента колеблется в пределах 0.8–0.9 и имеет положительную тенденцию, то финансовое положение организации является устойчивым.

Рекомендуемое же значение не менее 0.75. Если значение ниже рекомендуемого, то значение коэффициента вызывает тревогу за устойчивость компании. [39, с. 18-20].