Таким образом, в течение анализируемого периода наблюдается динамика роста кредиторской задолженности и снижения собственного капитала, что отрицательно характеризует деятельность предприятия за исследуемый период.

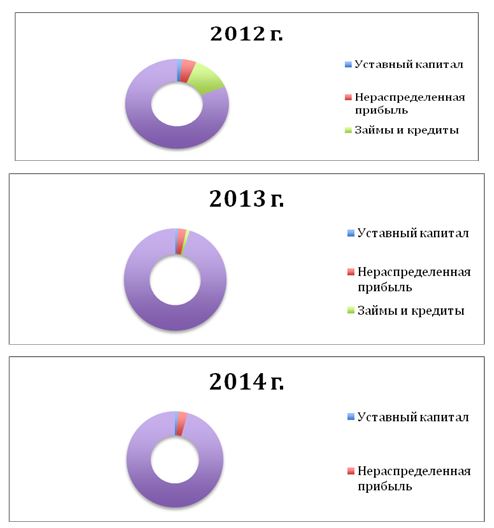

Структура пассива для наглядности, изображена на рисунке 2.5 в виде диаграмм.

Наибольший удельный вес в структуре источников формирования имущества занимают заемные средства. Кроме того, в 2014 г. по сравнению с 2012 г. произошло уменьшение доли собственного капитала с 6,1 % до 4,3 % и увеличение доли краткосрочных обязательств с 93,9 % до 95,7 %, что отрицательно характеризует деятельность предприятия и увеличивает риск неплатежеспособности.

Рассмотрев основные показатели деятельности ООО «Панорама» можно отметить, что предприятие на настоящий момент теряет способность приносить экономические выгоды и существует риск потери финансовой устойчивости и независимости. Поэтому для оценки ситуации и поиска резервов и направлений улучшения показателей, необходимо провести анализ важнейших показателей оценки финансового положения: финансовой устойчивости и финансовых рисков.

В современных условиях самофинансирования хозяйственной деятельности каждого коммерческого предприятия, когда становление и формирование финансово-хозяйственной деятельности осуществляется за счёт собственных ресурсов, а при их недостатке — за счёт привлеченных и заёмных средств, важной аналитической характеристикой является финансовая устойчивость предприятия. На практике применяют разные методики анализа финансовой устойчивости, с целью предотвращения рисков одной из которых является анализ с помощью абсолютных показателей и определение типа финансовой устойчивости.

Проанализируем финансовую устойчивость ООО «Панорама» с помощью абсолютных показателей. Результаты анализа отражены в таблице 4.

Таблица 4. Определение типа финансовой устойчивости организации ООО «Панорама» за 2012 — 2014 гг.

| Показатели | Условное обозначение | тыс. руб. | ||||

| 2012 г. | 2013 г. | 2014 г. | 2013 г. к 2012 г. | 2014 г. к 2013 г. | ||

| А | Б | 1 | 2 | 3 | 4 | 5 |

| Общая величина запасов и затрат | ЗЗ (стр. 1210 + стр. 1220) | 114954 | 14166 | 18158 | -100788 | +3992 |

| Собственный капитал | СК (стр. 1300) | 37536 | 40626 | 40136 | +3090 | -490 |

| Внеоборотные активы | ВА (стр. 1100) | 1646 | 7819 | 21201 | +6173 | +13382 |

| Наличие собственных оборотных средств | СОС = СК — ВА | 35890 | 32807 | 18935 | -3083 | -13872 |

| Долгосрочные обязательства | ДКЗ (стр. 1400) | — | — | — | — | — |

| Наличие собственных и долгосрочных источников формирования ЗЗ | СДИ = СОС + ДКЗ | 35890 | 32807 | 18935 | -3083 | -13872 |

| Краткосрочные кредиты и займы | ККЗ (стр. 1500) | 580757 | 1120762 | 900172 | +540005 | -220590 |

| Общая величина основных источников средств | ОИЗ = ККЗ + СДИ | 616647 | 1153569 | 919107 | +536922 | -234462 |

| Излишек (+), недостаток (-) собственных оборотных средств | ∆СОС = СОС – ЗЗ | -79064 | 18641 | 777 | +97705 | -17864 |

| Излишек (+), недос-таток (-) собственных заемных источников | ∆СДИ = СДИ – ЗЗ | -79064 | 18641 | 777 | +97705 | -17864 |

| Излишек (+), недос-таток (-) основных источников финансирования ЗЗ | ∆ОИЗ = ОИЗ — ЗЗ | 501693 | 1139403 | 900949 | +637710 | -238454 |

| Трехфакторная модель типа финансовой устойчивости | М = (∆СОС, ∆СДИ, ∆ОИЗ) | М = (0,0,1) | М = (1,1,1) | М = (1,1,1) | х | х |

Из таблицы видно, что в 2012 – 2014 гг. ООО «Панорама» было абсолютно устойчивым. Абсолютная устойчивость характеризуется превышением собственных источников формирования ресурсов, над размером имеющихся материально — производственных запасов и затрат.

Для оценки финансовой устойчивости проводят анализ при помощи коэффициентов, расчет которых представлен в ниже приведенной таблице 5.

Таблица 5 — Коэффициенты финансовой устойчивости ООО «Панорама» за 2012 — 2014 гг.

| Показатели | Нормативное значение | Годы | ||||

| 2012 г. | 2013 г. | 2014 г. | 2013 г. к 2012 г. | 2014г. к 2013г. | ||

| Коэффициент автономии | 0,4 | 0,06 | 0,03 | 0,04 | -0,03 | +0,01 |

| Продолжение Таблицы 5 | ||||||

| Коэффициент соотношения собственных и заемных средств | ≤ 1,5 | 15,47 | 27,59 | 23,43 | +12,12 | -4,16 |

| Коэффициент обеспеченности собственными оборотными средствами | ≥0,1 | 0,06 | 0,03 | 0,02 | -0,03 | -0,01 |

| Коэффициент финансовой устойчивости | 0,6 | 0,06 | 0,03 | 0,04 | -0,03 | +0,01 |

| Коэффициент финансовой зависимости | 0,4 | 0,94 | 0,97 | 0,96 | +0,03 | -0,01 |

| Норма чистой прибыли | 0,2 | 0,007 | 0,009 | 0,029 | +0,002 | +0,02 |

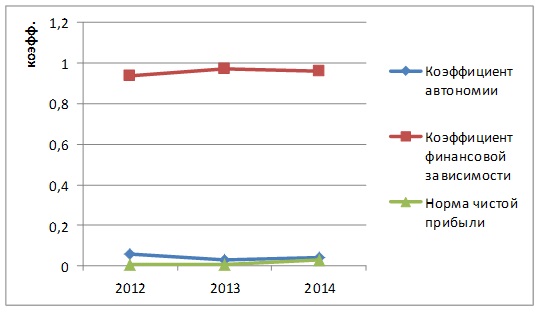

Из таблицы видно, что коэффициент автономии в 2012 г. составил 0,06 (при нормативном значении >0,4), что свидетельствует о зависимости предприятия от средств кредиторов. В 2014 г. по сравнению с 2012 г. коэффициент автономии снизился до величины 0,04. Это свидетельствует о повышении зависимости предприятия от внешнего финансирования и фактической нехватки собственных средств, и как следствие риска неплатежеспособности организации.

Коэффициент финансовой зависимости показывает удельный вес заемных средств в общей сумме источников финансирования. В 2012 г. значение коэффициента составило 0,94; в 2012 г. выросло до 0,97 (что в превышает нормативное значение ≤ 0,4); а в 2014 г. по сравнению с 2012 г. снова увеличилось до 0,96, что не входит в нормативное значение и указывает на финансовую неустойчивость предприятия.

Коэффициент соотношения заемных и собственных средств показывает, сколько заемных средств привлекло предприятие на 1 рубль вложенных в активы собственных средств. Значение коэффициента в 2012 – 2014 гг. больше нормативного значения, что означает зависимость предприятия от внешних источников средств, потерю финансовой устойчивости (автономности).

Коэффициент обеспеченности собственными оборотными средствами определяет степень обеспеченности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости.

В 2012 г. коэффициент обеспеченности собственными оборотными средствами составлял 0,06, что ниже нормативного значения >0,1; однако все же свидетельствует о том, что у предприятия имеются незначительные собственные оборотные средства. В 2014 г. коэффициент обеспеченности собственными оборотными средствами имел значение 0,02, что отрицательно характеризует деятельность предприятия и указывает на недостаток собственных оборотных средств.

Коэффициент финансовой устойчивости показывает, какая часть актива финансируется за счет устойчивых источников. В 2012 – 2014 гг. его значение намного ниже нормативного значения, в 2014 году только 4 % активов финансируется за счет устойчивых источников. Снижение показателя свидетельствует о том, что ООО «Панорама» испытывает финансовые затруднения и существует риск потери независимости.

Норма чистой прибыли измеряется в процентах и определяется как отношение чистой прибыли к выручке (нетто). Нормативное значение этого параметра около 0,2. В 2012 — 2014 гг. норма чистой прибыли составляла 0,007 и 0,009 соответственно, однако эти значения нормы чистой прибыли далеки от нормативного. В 2014 г. по сравнению с 2013 г. происходит небольшой рост уровня чистой прибыли организации, который принимает значение 0,029, что характеризует небольшой рост доходности хозяйственной деятельности организации. Наглядно динамика показателей финансовой устойчивости ООО «Панорама» представлена на рисунке 2.6.

Можно сделать вывод, что в исследуемом периоде показатели финансовой устойчивости ООО «Панорама»находятся ниже нормативного значения и в целом можно отметить риск потери финансовой устойчивости.

Проведем оценку риска ликвидности (платежеспособности) ООО «Панорама», которая осуществляется на основе анализа ликвидности баланса. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков (таблица 6).

Таблица 6 — Группировка активов и пассивов ООО «Панорама», на конец года, тыс. руб.

| Группа активов | 2012 г.

| 2013 г.

| 2014г.

| Группа пассивов | 2012 г.

| 2013 г.

| 2014г.

|

| А1 | 54181 | 43871 | 220700 | П1 | 502500 | 1107758 | 900172 |

| А2 | 445317 | 1095018 | 678801 | П2 | 78257 | 13003 | — |

| А3 | 117150 | 14679 | 19610 | П3 | — | — | 2 |

| А4 | 1646 | 7819 | 21201 | П4 | 37536 | 40626 | 40136 |

| Баланс | 618293 | 1161388 | 940310 | Баланс | 618293 | 1161388 | 940310 |

Проведем анализ ликвидности баланса ООО «Панорама» за 2012 — 2014 гг. (таблица 7).

Таблица 7 — Соотношение активов и пассивов баланса ООО «Панорама»

| Абсолютно ликвидный баланс | 2012 г. | 2013 г. | 2014 г. |

| А1>П1

| A1<П1 | А1<П1 | А1<П1 |

| 54181 < 502500 | 43871 < 1107758 | 220700 < 900172 | |

| А2>П2

| А2>П2 | А2>П2 | А2>П2 |

| 445317 > 78257 | 1095018 > 13003 | 678801 > 0 | |

| А3>П3

| А3>П3 | А3>П3 | А3>П3 |

| 117150 > 0 | 14679 > 0 | 19610 > 2 | |

| А4<П4

| А4<П4 | A4< П4 | А4<П4 |

| 1646 < 37536 | 7819 < 40626 | 21201 < 40136 |

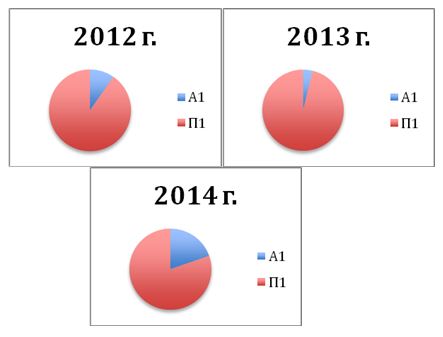

Сопоставление итогов А1 и П1 отражает соотношение текущих платежей и поступлений (Рисунок 2.7). Для ООО «Панорама» это соотношение не удовлетворяет условию абсолютно ликвидного баланса.

Это свидетельствует о том, что в ближайший к отчетному периоду промежуток времени не удастся поправить свою платежеспособность. У предприятия существуют сложности оплаты обязательств на временном интервале до трех месяцев из-за недостаточного поступления средств. Значительную долю в общих пассивах занимает кредиторская задолженность (П1). Основной причиной данной ситуации является отсутствие средств у предприятия на оплату счетов своих кредиторов, т.е. низкая платежеспособность. За нарушение сроков оплаты кредиторы вправе выставлять пени и штрафы. При своевременной оплате счетов поставщиков эти расходы можно избежать. Кредиторская задолженность связана с образованием дебиторской задолженности и является основным источником ее покрытия. Своевременное и полное выполнение платежных обязательств перед предприятием определяет высокую степень его финансовой устойчивости. Предприятие обязано погашать свою кредиторскую задолженность независимо от того, получает оно долги от своих дебиторов или нет.

Сравнение итогов А2 и П2 в сроки до 6 месяцев показывает тенденцию изменения текущей ликвидности в недалёком будущем. Группа активов А2 по степени риска ликвидности относится к группе малого риска, но при этом не исключены возможность потери их стоимости, нарушения контрактов и другие негативные последствия.

Так как второе и третье неравенство за 2012 – 2014 гг. соответствует условию абсолютной ликвидности баланса (А2>П2; А3>П3), то при погашении дебиторской задолженности, предприятие сможет погасить свои обязательства и ликвидность будет положительной. Сопоставляя итоги А4 и П4, можно сказать, что условие абсолютно ликвидного баланса предприятия в рассматриваемом периоде соблюдается.

Представим оценку риска ликвидности (платежеспособности) ООО «Панорама» по абсолютным показателям ликвидности баланса (таблица 8).

Таблица 8 — Оценка риска ликвидности (платежеспособности) ООО «Панорама»

| Тип состояния ликвидности | |||

| Условия | |||

| А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ~ П4 | А1 < П1; А2 ≥ П2; А3 ≥ П3; А4 ~ П4 | А1 < П1; А2 < П2; А3 ≥ П3; А4 ~ П4 | А1 < П1; А2 < П2; А3 < П3; А4 > П4 |

| Абсолютная ликвидность | Допустимая ликвидность | Нарушенная ликвидность | Кризисная Ликвидность |

| Оценка риска ликвидности | |||

| Безрисковая зона | Зона допустимого риска | Зона критического риска | Зона катастро-фического риска |

Текущая ликвидность свидетельствует о неплатежеспособности ООО «Панорама» на ближайший к рассматриваемому моменту промежуток времени. Текущая ликвидность на конец 2014 года отрицательна (А1+А2)-(П1+П2) = (220700 + 678801) — 900172 = — 671 тыс. руб.

Таким образом, ликвидность баланса ООО «Панорама» можно охарактеризовать как допустимую. По типу состояния ликвидности баланса по итогам 2012 – 2014 гг. предприятие попало в зону допустимого риска.

Более детальным является анализ финансового положения организации на основе коэффициентов финансово-хозяйственной деятельности. Результаты анализа коэффициентов, характеризующие платежеспособность предприятия представлены в таблице 9.

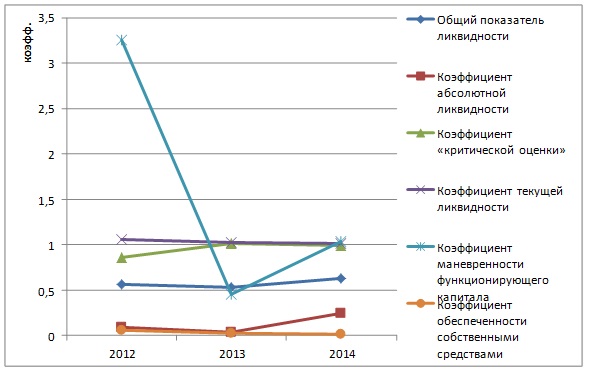

В соответствии с рассчитанными показателями ликвидности баланса ООО «Панорама» с точки зрения оценки риска можно сделать вывод, что общий показатель ликвидности (L1 = 0,63) на конец исследуемого периода не укладывается в рекомендуемые значения, показатель имеет отрицательную динамику.

Готовность и мобильность организации по оплате краткосрочных обязательств на конец исследуемого периода (L2 = 0,25) минимальна, однако имеет положительную динамику.

Риск невыполнения обязательств перед поставщиками низкий. Коэффициент критической оценки (L3 = 0,99) показывает, что ООО «Панорама» в периоде, равном продолжительности одного оборота дебиторской задолженности, в состоянии покрыть свои краткосрочные обязательства, вследствие чего риск невыполнения обязательств перед кредитными организациями — в допустимой зоне.

Коэффициент текущей ликвидности (L4 = 1,02) позволяет установить, что в целом прогнозные платежные возможности отсутствуют. Сумма оборотных активов не соответствует сумме краткосрочных обязательств. ООО «Панорама» не располагает объемом свободных денежных средств и с позиции интересов собственников по прогнозируемому уровню платежеспособности находится в зоне критического риска.

Таблица 9 — Показатели ликвидности баланса ООО «Панорама» за 2012 – 2014 гг.

| Показатель | 2012г. | 2013г. | 2014г. | Изменения 2014-2012 гг.(+, –) | Рекомендуемые значения |

| 1 Общий показатель ликвидности (L1) | 0,57 | 0,53 | 0,63 | +0,06 | L1 > 1 |

| 2 Коэффициент абсолютной ликвидности (L2) | 0,09 | 0,04 | 0,25 | +0,16 | L2 > 0,2–0,7 |

| 3 Коэффициент «критической оценки» (L3) | 0,86 | 1,02 | 0,99 | +0,13 | L3 > 1,5 — оптимально; L3 = 0,7–0,8 — нормально |

| 4 Коэффициент текущей ликвидности (L4) | 1,06 | 1,03 | 1,02 | -0,04 | L4 > 2,0 |

| 5 Коэффициент маневренности функционирующего капитала (L5) | 3,26 | 0,45 | 1,04 | -2,22 | Уменьшение показателя в динамике — положительный факт |

| 6 Коэффициент обеспеченности собственными средствами (L6) | 0,06 | 0,03 | 0,02 | -0,04 | L6 > 0,1 |

Коэффициент маневренности функционирующего капитала показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности. Уменьшение данного коэффициента в динамике — положительный факт.

В 2014 г. коэффициент обеспеченности собственными оборотными средствами имел значение 0,02, что отрицательно характеризует деятельность предприятия и указывает на недостаток собственных оборотных средств.

Наглядно динамика показателей ликвидности ООО «Панорама» представлена на рисунке 2.8. В течение всего анализируемого периода большая часть коэффициентов ликвидности принимают значения, в пределах нормы.

ООО «Панорама» имеется возможность во время погасить свои обязательства, фирму можно объявить платежеспособной, хотя есть риск ее потери.

Оценка возможных негативных последствий рисковой ситуации в ООО «Панорама» в зависимости от значений факторов-признаков и рейтингового числа (таблица10).

Таблица 10 — Интегральная балльная оценка финансового состояния ООО «Панорама»

| Показатель финансового состояния | Рейтинг показателя | Критерий | Условия снижения критерия | |||||

| высший | низший | |||||||

| 1 Коэффициент абсолютной ликвидности (L2) | 20 | 0,5 и выше — 20 баллов | Менее 0,1 — 0 баллов | За каждые 0,1 пункта снижения по сравнению с 0,5 снимается 4 балла | ||||

| 2 Коэффициент «критической оценки» (L3) | 18 | 1,5 и выше — 18 баллов | Менее 1 — 0 баллов | За каждые 0,1 пункта снижения по сравнению с 1,5 снимается по 3 балла | ||||

| 3 Коэффициент текущей ликвидности (L4) | 16,5 | 2 и выше — 16,5 балла | Менее 1 — 0 баллов | За каждые 0,1 пункта снижения по сравнению с 2 снимается по 1,5 балла | ||||

| 4 Коэффициент автономии (U1) | 17 | 0,5 и выше — 17 баллов | Менее 0,4 — 0 баллов | За каждые 0,01 пункта снижения по сравнению с 0,5 снимается по 0,8 балла | ||||

| 5 Коэффициент обеспеченности собственными средствами (U3) | 15 | 0,5 и выше — 15 баллов | Менее 0,1 — 0 баллов | За каждые 0,1 пункта снижения по сравнению с 0,5 снимается по 3 балла | ||||

| 6 Коэффициент финансовой устойчивости (U4) | 13,5 | 0,8 и выше — 13,5 балла | Менее 0,5 — 0 баллов | За каждые 0,1 пункта снижения по сравнению с 0,8 снимается по 2,5 балла | ||||

При этом, используем следующие уровни финансового состояния:

1-й класс (100-97 баллов) — абсолютная финансовая устойчивость и абсолютная платежеспособность; 2-й класс (96-67 баллов) — нормальное финансовое состояние; 3-й класс (66-37 баллов) – среднее финансовое состояние; 4-й класс (36-11 баллов) — неустойчивое финансовое состояние; 5-й класс (10-0 баллов) — кризисное финансовое состояние.

Оценим уровень финансового состояния ООО «Панорама» по вышеприведенным критериям (табл. 11).

По итогам интегральной бальной оценки финансового состояния предприятия в 2012 – 2014 гг. ООО «Панорама» относилась к группе организаций с кризисным финансовым состоянием 5-й класс (10-0 баллов).

Таблица 11 — Классификация уровня финансового состояния ООО «Панорама» за 2012 – 2014 гг.

| Показатель | 2012 г. | 2013 г. | 2014 г. | ||||

| Фактическое значение | Кол-во баллов | Фактическое значение | Кол-во баллов | Фактическое значение | Кол-во баллов | ||

| L2 | 0,09 | 0 | 0,04 | 0 | 0,25 | 0 | |

| L3 | 0,86 | 0 | 1,02 | 3 | 0,99 | 0 | |

| L4 | 1,06 | 1,5 | 1,03 | 1,5 | 1,02 | 1,5 | |

| U1 | 0,06 | 0 | 0,03 | 0 | 0,04 | 0 | |

| U3 | 0,06 | 0 | 0,03 | 0 | 0,02 | 0 | |

| U4 | 0,06 | 0 | 0,03 | 0 | 0,04 | 0 | |

| ИТОГО: | 1,5 | 4,5 | 1,5 | ||||

Представим результаты проведенного исследования по критерию риска в ООО «Панорама» (таблица 12).

Таблица 12 – Результаты оценки рисков ООО «Панорама» за 2012 – 2014 гг.

| Вид риска | Расчетная модель | Уровень риска |

| Риск потери финансовой устойчивости | Абсолютные показатели | Безрисковая зона |

| Относительные показатели структуры капитала | Зона высокого риска | |

| Риск потери платежеспособности | Абсолютные показатели ликвидности баланса | Зона допустимого риска |

| Относительные показатели платежеспособности | Зона высокого риска | |

| Комплексная оценка финансового состояния | Относительные показатели платеже-способности и структуры капитала | Зона высокого риска |

По итогам анализа ООО «Панорама» за 2012 – 2014 гг. можно сделать следующие выводы: обнаружена слабость отдельных финансовых показателей; платежеспособность находится на границе минимально допустимого уровня, финансовая устойчивость недостаточная; при взаимоотношениях с анализируемой организацией вряд ли существует угроза потери средств, но выполнение ей обязательств в срок представляется сомнительным; предприятие характеризуется высокой степенью риска. В связи с этим необходимо дать оценку риска потери финансовой устойчивости и независимости ООО «Панорама».

2.3. Оценка вероятности банкротства ООО «Панорама»

Обратимся к количественным подходам прогнозирования риска потери устойчивого финансового положения, чтобы установить в какой мере подтвердится платежеспособности и финансовой устойчивости ООО «Панорама».

В соответствии с действующими правилами ООО «Панорама» признается неплатежеспособным при наличии одного из следующих условий:

- коэффициент текущей ликвидности на конец отчетного периода ниже нормативного значения для соответствующей отрасли;

- коэффициент обеспеченности предприятия собственными оборотными средствами на конец отчетного периода ниже нормативного значения для соответствующей отрасли;

- коэффициент восстановления (утраты) платежеспособности < 1:

Осуществим оценку несостоятельности ООО «Панорама» за 2012 — 2014 гг. (таблица 13).

Таблица 13 — Оценка уровня состоятельности ООО «Панорама» за 2012 – 2014 гг.

| Показатель | 2012г. | 2013 г. | 2014 г. | Изменения за 2012 — 2014 гг. (+, –) | Рекомендуемые значения |

| 1 Коэффициент текущей ликвидности | 1,06 | 1,03 | 1,02 | -0,04 | > 2 |

| 2 Коэффициент обеспеченности | 0,06 | 0,03 | 0,02 | -0,04 | > 1 |

| 3 Коэффициент возможности восстановления платежеспособности | — | 0,0075 | 0,0075 | — | > 1 |

Согласно данным таблицы 13 значение коэффициентов не соответствует норме, поэтому был рассчитан коэффициент возможности восстановления платежеспособности ООО «Панорама» в течение следующих 12 месяцев.

Коэффициент возможности восстановления платежеспособности. ниже нормы, у предприятия нет реальной возможности восстановить свою платежеспособность в ближайший год.Рассчитаем вероятность банкротства ООО «Панорама» по двухфакторной модели М.А. Федотовой. Расчет показателей произведен в таблице 14.

Таблица 14 — Расчет показателей вероятность банкротства ООО «Панорама» за 2012 – 2014 г. по двухфакторной модели М.А. Федотовой

| Показатель | 2012 г. | 2013 г. | 2014 г. |

| Оборотные активы | 616647 | 1153569 | 919110 |

| Краткосрочные обязательства | 580757 | 1120762 | 900172 |

| Сумма заемного капитала | 580757 | 1120762 | 900174 |

| Сумма активов | 618293 | 1161388 | 940310 |

| х1 (стр. 1 / стр. 2) | 1,06 | 1,03 | 1,02 |

| х2 (стр. 3 / стр. 4) | 0,94 | 0,97 | 0,96 |

Представим полученные данные в таблице 15.

Таблица 15 — Значения показателей риска банкротства ООО «Панорама» за 2012 – 2014 г. по двухфакторной модели М.А. Федотовой

| Показатель | 2012 г. | 2013 г. | 2014 г. | Отклонение (+,-) | |

| 2013г. к 2012г. | 2014г. к 2013г. | ||||

| х1 | 1,06 | 1,03 | 1,02 | -0,03 | -0,01 |

| х2 | 0,94 | 0,97 | 0,96 | +0,03 | -0,01 |

| Z | -1,47 | -1,44 | -1,43 | +0,03 | +0,01 |

Из таблицы видно, что показатель Z в период 2012 — 2014 гг. стабильно принимает отрицательное значение – это означает, что вероятность банкротства ООО «Панорама»менее 50 %. Следует отметить, что динамика коэффициента положительная, соответственно увеличивается и вероятность банкротства. Данные результаты представляются весьма сомнительными, ведь при расчете показателя Z использовались коэффициент покрытия и коэффициент финансовой зависимости, которые не соответствуют нормативным значениям, поэтому не следует особо доверять результату данной модели.Обратимся модели Альтмана для производственных предприятий, рассчитаем значения показателей по формуле: Z = 0,717x1 + 0,847x2 + 3,107x3 + 0,42x4 +0,995x5Расчет показателей произведен в таблице 16.

Таблица 16 — Расчет показателей вероятность банкротства ООО «Панорама» за 2012 – 2014 г. по модели Альтмана для производственных предприятий

| Показатель | 2012 г. | 2013 г. | 2014 г. |

| Собственный оборотный капитал | 35890 | 32807 | 18935 |

| Сумма активов | 618293 | 1161388 | 940310 |

| Нераспределенная прибыль | 27536 | 30626 | 30136 |

| Прибыль до налогообложения | 12415 | 17708 | 27376 |

| Собственный капитал | 37536 | 40626 | 40136 |

| Заемный капитал | 580757 | 1120762 | 900174 |

| Выручка | 951478 | 1422733 | 723800 |

| х1 (стр. 1 / стр. 2) | 0,06 | 0,03 | 0,02 |

| х2 (стр. 3 / стр. 2) | 0,04 | 0,03 | 0,03 |

| х3 (стр. 4 / стр. 2) | 0,02 | 0,015 | 0,03 |

| х4 (стр. 5 / стр. 6) | 0,06 | 0,04 | 0,04 |

| х5 (стр. 7 / стр. 2) | 1,54 | 1,22 | 0,77 |

Представим полученные данные в таблице 17.

Из таблицы видно, что в 2014 г. Z < 1,23, что является критерием банкротства и сигнализирует о высокой вероятности банкротства.

Таблица 17 — Значения показателей и вероятности банкротства ООО «Панорама» за 2012 – 2014 г. по усовершенствованной модели Альтмана

| Показатель | 2012 г. | 2013 г. | 2014 г. | Отклонение (+,-) | |

| 2013г. к 2012г. | 2014г. к 2013г. | ||||

| х1 | 0,06 | 0,03 | 0,02 | -0,03 | -0,01 |

| х2 | 0,04 | 0,03 | 0,03 | -0,01 | — |

| х3 | 0,02 | 0,015 | 0,03 | -0,005 | +0,015 |

| х4 | 0,06 | 0,04 | 0,04 | -0,02 | — |

| х5 | 1,54 | 1,22 | 0,77 | -0,32 | -0,45 |

| Z | 1,69 | 1,33 | 0,92 | -0,36 | -0,41 |

Следующей моделью, которой воспользуемся для расчета вероятности банкротства ООО «Панорама», будет модель Лиса. Расчет показателей произведен в таблице 18.

Таблица 18 — Расчет показателей вероятность банкротства ООО «Панорама» за 2012 – 2014 гг. по модели Лиса

| Показатель | 2012 г. | 2013 г. | 2014 г. |

| Оборотные активы | 616647 | 1153569 | 919110 |

| Сумма активов | 618293 | 1161388 | 940310 |

| Прибыль от продаж | 4587 | 5925 | 16102 |

| Нераспределенная прибыль | 27536 | 30626 | 30136 |

| Собственный капитал | 37536 | 40626 | 40136 |

| Заемный капитал | 580757 | 1120762 | 900174 |

| х1 (стр. 1 / стр. 2) | 0,99 | 0,99 | 0,98 |

| х2 (стр. 3/ стр. 2) | 0,007 | 0,005 | 0,017 |

| х3 (стр. 4 / стр. 2) | 0,04 | 0,03 | 0,03 |

| х4 (стр. 5 / стр. 6) | 0,06 | 0,04 | 0,04 |

Представим полученные данные в таблице 19.

Таблица 19 — Значения показателей и вероятности банкротства ООО «Панорама» за 2012 – 2014 г. по модели Лиса

| Показатель | 2012 г. | 2013 г. | 2014 г. | Отклонение (+,-) | |

| 2013г. к 2012г. | 2014г. к 2013г. | ||||

| х1 | 0,99 | 0,99 | 0,98 | — | -0,01 |

| х2 | 0,007 | 0,005 | 0,017 | -0,002 | +0,012 |

| х3 | 0,04 | 0,03 | 0,03 | -0,01 | — |

| х4 | 0,06 | 0,04 | 0,04 | -0,02 | — |

| Z | 0,065 | 0,064 | 0,065 | -0,01 | +0,01 |

Из таблицы видно, что показатель Z выше предельного значения, равного 0,037, что свидетельствовало о низкой вероятности банкротства.

Обратимся к диагностике вероятности банкротства по модели Таффлера. Произведем расчет соответствующих показателей. Расчет показателей произведен в таблице 20.

Таблица 20 — Расчет показателей вероятность банкротства ООО «Панорама» за 2012 – 2014 гг. по модели Таффлера

| Показатель | 2012 г. | 2013 г. | 2014 г. |

| Прибыль от продаж | 4587 | 5925 | 16102 |

| Краткосрочные обязательства | 580757 | 1120762 | 900172 |

| Оборотные активы | 616647 | 1153569 | 919110 |

| Заемный капитал | 580757 | 1120762 | 900174 |

| Сумма активов | 618293 | 1161388 | 940310 |

| Выручка | 951478 | 1422733 | 723800 |

| х1 (стр. 1 / стр. 2) | 0,008 | 0,006 | 0,018 |

| х2 (стр. 3 / стр. 4) | 1,06 | 1,03 | 1,02 |

| х3 (стр. 2 / стр. 5) | 0,94 | 0,97 | 0,96 |

| х4 (стр. 6 / стр. 5) | 1,54 | 1,22 | 0,77 |

Представим полученные данные в таблице 21.

Таблица 21 — Значения показателей и вероятности банкротства ООО «Панорама» за 2012 – 2014 г. по модели Таффлера

| Показатель | 2012 г. | 2013 г. | 2014 г. | Отклонение (+,-) | |

| 2013г. к 2012г. | 2014г. к 2013г. | ||||

| х1 | 0,008 | 0,006 | 0,018 | -0,002 | +0,012 |

| х2 | 1,06 | 1,03 | 1,02 | -0,03 | -0,01 |

| х3 | 0,94 | 0,97 | 0,96 | +0,03 | -0,01 |

| х4 | 1,54 | 1,22 | 0,77 | -0,32 | -0,45 |

| Z | 0,56 | 0,51 | 0,44 | -0,05 | -0,07 |

Из таблицы видно, что в 2012 – 2014 гг. показатель Zпревышает 0,3. Это говорит о том, что у организации неплохие долгосрочные перспективы и практически полностью исключает возможность банкротства. Рассчитаем вероятность банкротства ООО «Панорама» с помощью модели Иркутской государственной экономической академии. Расчет показателей произведен в таблице 22.

Таблица 22 — Расчет показателей вероятность банкротства ООО «Панорама» за 2012 – 2014 г. по модели Иркутской государственной экономической академии

| Показатель | 2012 г. | 2013 г. | 2014 г. |

| Оборотные активы | 616647 | 1153569 | 919110 |

| Заемный капитал | 580757 | 1120762 | 900174 |

| Чистая прибыль (убыток) | 11540 | 13806 | 21510 |

| Собственный капитал | 37536 | 40626 | 40136 |

| Выручка | 951478 | 1422733 | 723800 |

| Сумма активов | 618293 | 1161388 | 940310 |

| Затраты на производство и реализацию | 946891 | 1416808 | 628943 |

| х1 (стр. 1 / стр. 2) | 1,06 | 1,03 | 1,02 |

| х2 (стр. 3 / стр. 4) | 0,31 | 0,34 | 0,53 |

| х3 (стр. 5 / стр. 6) | 1,54 | 1,22 | 0,77 |

| х4 (стр. 3 / стр. 7) | 0,012 | 0,009 | 0,034 |

Представим полученные данные в таблице 23.

Таблица 23 — Значения показателей и вероятности банкротства ООО «Панорама» за 2012 – 2014 г. по модели Иркутской государственной экономической академии

| Показатель | 2012 г. | 2013 г. | 2014 г. | Отклонение (+,-) | |

| 2013г. к 2012г. | 2014г. к 2013г. | ||||

| х1 | 1,06 | 1,03 | 1,02 | -0,03 | -0,01 |

| х2 | 0,31 | 0,34 | 0,53 | +0,03 | +0,19 |

| х3 | 1,54 | 1,22 | 0,77 | -0,32 | -0,45 |

| х4 | 0,012 | 0,009 | 0,034 | -0,003 | +0,025 |

| R | 9,28 | 9,04 | 9,14 | -0,24 | +0,1 |

Согласно данной модели, так как R в течение всех трех лет значительно превышает значение 0,42, то существует минимальный риск банкротства организации (менее 10 %).Рассчитаем вероятность банкротства ООО «Панорама» с помощью модели, предложенной Р.С. Сайфуллиным и Г.Г. Кадыковым.

Представим полученные данные в таблице 24.

Таблица 24 — Значения показателей и вероятности банкротства ООО «Панорама» за 2012 – 2014 г. по модели Р.С. Сайфуллина и Г.Г. Кадыкова

| Показатель | 2012 г. | 2013 г. | 2014 г. | Отклонение (+,-) | |

| 2013г. к 2012г. | 2014г. к 2013г. | ||||

| х1 | 0,06 | 0,03 | 0,02 | -0,03 | -0,01 |

| х2 | 1,06 | 1,03 | 1,02 | -0,03 | -0,01 |

| х3 | 1,54 | 1,22 | 0,77 | -0,32 | -0,45 |

| х4 | 1,005 | 1,004 | 0,77 | -0,001 | -0,234 |

| х5 | 0,31 | 0,34 | 0,53 | +0,03 | +0,19 |

| R | 1,11 | 1,05 | 1,08 | -0,06 | +0,03 |

Из таблицы видно, что в 2012 – 2014 гг. R показатель был больше 1, что говорит об удовлетворительном финансовом состоянии организации и, как следствие, о низкой вероятности банкротства организации.Далее рассчитаем оценочные показатели платежеспособности и кредитоспособности ООО «Панорама» по методике Сбербанка России. Представим полученные данные в таблице 25.

Таблица 25 — Категории показателей оценки кредитоспособности заемщика

| Показатели | I категория | II категория | III категория | ООО «Панорама» за 2014 год |

| Кал – коэффициент абсолютной ликвидности | 0,2 и выше | 0,15-0,2 | менее 0,15 | 0,25 (I) |

| Ккр.л– коэффициент крити-ческой ликвидности | 0,8 и выше | 0,5-0,8 | менее 0,5 | 0,99 (I) |

| Ктл– коэффициент текущей ликвидности | 2,0 и выше | 1,0-2,0 | менее 1,0 | 1,02 (II) |

| Кф — коэффициент финансирования | 1,0 и выше | 0,7-1,0 | менее 0,7 | 0,04 (III) |

| Rпр рентабельность продаж | 0,15 и выше | менее 0,15 | нерента-бельное | 0,022 (II) |

Сумма баллов для ООО «Панорама» за 2014 г. = 0,11 * 0,25 + 0,05 * 0,99 + 0,42 * 1,02 + 0,21 * 0,04 + 0,21 * 0,022 = 0,52

Согласно данным, приведенным в таблице, ООО «Панорама» можно отнести к третьей категории.

По результатам анализа, проведенного в данной главе можно сделать следующие выводы.

Проанализировав коэффициенты платежеспособности и финансовой устойчивости, можно сделать вывод, что соответствуют норме лишь коэффициенты абсолютной ликвидности и критической ликвидности. Остальные показатели сигнализируют, что предприятие находится в тяжелом финансовом состоянии. Об этом свидетельствует превышение обязательств над собственными средствами, низкая степень платежеспособности по текущим обязательствам, низкая степень обеспеченности организации оборотными средствами для ведения хозяйственной деятельности.

В итоге следует сказать, что значительное увеличение дебиторской задолженности, в совокупности с увеличением кредиторской задолженности в 2014 г. по сравнению с 2012 г. является тревожным фактором деятельности организации, так как темпы роста кредиторской задолженности более чем в 2 раза превышают темпы роста дебиторской задолженности.

Негативным моментом 2014 г. является также низкая доля собственного капитала. Перспективы организации представляются весьма туманными, даже ввиду положительного показателя чистой прибыли организации.

Итак, большинство моделей диагностики банкротства однозначно говорят о низком риске потери финансовой устойчивости и платежеспособности ООО «Панорама».

Расчет по усовершенствованной модели Альтмана для производственных предприятий показал, что ООО «Панорама» находиться в зоне риска, т.е. вероятность банкротства высокая.

Рассчитанные оценочные показатели платежеспособности и кредитоспособности организации по методике Сбербанка России показали, что ООО «Панорама» относиться к третьей категории заемщиков.

Предприятие на настоящий момент теряет способность приносить экономические выгоды и существует риск потери финансовой устойчивости и независимости в будущем.

На данный момент перед руководством организации резонно встаёт вопрос о действительных финансовых возможностях предприятий и потере платежеспособности и финансовой устойчивости и их укреплении. Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала и уметь организовать его движение таким образом, чтобы обеспечить постоянное повышение доходов над расходами с целью сохранения платежеспособности и создания условий для нормального функционирования.

Таким образом, необходимо привести обоснованные рекомендации по снижению риска потери финансовой устойчивости и независимости организации ООО «Панорама».