2. АНАЛИЗ ИНВЕСТИЦИОННЫХ ОПЕРАЦИЙ ПАО АКБ «БАЛТИКА» С ЦЕННЫМИ БУМАГАМИ

2.1. Экономическая характеристика банка

Коммерческий банк «Балтика» основан в 1990 году на базе Центрального отделения Промстройбанка СССР, а в январе 1992 года путем его реорганизации создан акционерный промышленно-коммерческий банк «Балтика». Уже в 1994 году банк получил генеральную лицензию ЦБ РФ. В ноябре 2010 года организационно-правовая форма была изменена с ЗАО на ОАО, а в декабре того же года Банк России сообщил о начале присоединения к АКБ «Балтика» московского Инкредбанка, которое было завершено в апреле 2011 года. В связи с изменениями в законодательстве РФ в ноябре 2014 года кредитная организация сменила организационно-правовую форму с ОАО на ПАО.

ПАО АКБ «Балтика» является кредитной организацией, входящей в банковскую систему Российской Федерации. В своей деятельности банк руководствуется Конституцией РФ, Федеральным законом «О Центральном банке Российской Федерации (Банке России)», Федеральным законом «О банках и банковской деятельности», Федеральным законом «Об акционерных обществах», другими федеральными законами, нормативными актами Банка России, Федеральной службы по финансовым рынкам Российской Федерации, а также Уставом ПАО АКБ «Балтика».

Акционерный коммерческий банк «Балтика» осуществляет свою деятельность на территории России с 1992 года. Прочные позиции, которые финансовое учреждение занимает на рынке банковских услуг, позволяет осуществлять операции на межбанковском рынке, развивать корреспондентские отношения с банками-партерами, а также совершенствовать перечень банковских продуктов, предоставляемых клиентам.

Банк «Балтика» имеет широкую филиальную сеть, которая охватывает все экономически значимые регионы России.

Банк имеет 3 филиала в городах: Москва, Ростов-на-Дону, Самара.

Филиал Банка в г. Москве имеет 2 дополнительных и 11операционных офисов, а также 2 операционных офиса в Московской области; по 1 операционному офису в Калужской, Ярославской и Тверской областях; 1 кредитно-кассовый офис в г. Калининграде и 7 кредитно-кассовых офисов в г. Санкт-Петербурге.

Банк имеет генеральную лицензию на осуществление банковских операций № 967 от 21.11.2014г. выданную Центральным банком Российской Федерации.

Генеральной лицензией предусмотрены следующие виды банковских операций со средствами в рублях и иностранной валюте:

- Привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

- Размещение привлеченных во вклады (до востребования и на определенный срок) денежных средств физических и юридических лиц от своего имени и за свой счет;

- Открытие и ведение банковских счетов физических и юридических лиц;

- Осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

- Инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

- Купля-продажа иностранной валюты в наличной и безналичной формах;

- Привлечение во вклады и размещение драгоценных металлов;

- Выдача банковских гарантий;

- Осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

По итогам рейтинга ипотечных банков сайта Rusipoteka.ru Банк «Балтика» находится на 30 месте (итоги 1 полугодия 2015 года).

По данным сайта banki.ru ПАО АКБ «Балтика» занимает 40 место по объему ипотечного портфеля (на 01.01.2015 года).

По данным сайта banki.ru ПАО АКБ «Балтика» занимает 42 место по объему автокредитов, предоставленных физическим лицам (итоги 2014 года).

По итогам рейтинга сайта Raexpert.ru Банк «Балтика» занимает 46 место по функциональности интернет-банкинга для физических лиц (на 19.06.2015 года).

Банк является участником Системы страхования вкладов, Международных платежных систем MasterCard World Wide (Affiliate Member), VISA International (Associate Member). Банк является участником расчетов по эквайрингу системы НКО «ОРС» ОА.

Банк является членом финансовых и банковских организаций:

- Ассоциация Российских Банков (АРБ);

- Валютная секция Московской межбанковской валютной биржи;

- Российская Национальная Ассоциация S.W.I.F.T.;

- Саморегулируемая организация Национальная Фондовая Ассоциация.

Уставный капитал ПАО АКБ «Балтика» по состоянию на 01.01.2015 составляет 1 250 млн.руб. Размер собственных средств (капитал) ПАО АКБ «Балтика» на 01.10.2015 составляет 4 564 млн.руб.

ПАО АКБ «Балтика» — российский универсальный социально-ориентированный розничный Банк с широкой филиальной сетью, предлагающий физическим и юридическим лицам обширный спектр банковских услуг.

Для физических лиц Банк предлагает широкую линейку вкладов; несколько ипотечных программ; автокредитование; банковские карты MasterCard и Visa; денежные переводы таких систем, как Лидер, Western Union и прочие; операции с памятными монетами из драгоценных металлов; дистанционное обслуживание клиентов через Интернет-Банк и Мобильный Банк, а также многие другие финансовые услуги.

Юридическим лицам Банк предлагает: расчетно-кассовое обслуживание; различные виды кредитования; депозитную линейку; проведение операций на финансовых рынках; работу в системе «Клиент-Банк» и иные банковские услуги.

Банк имеет лицензии профессионального участника рынка ценных бумаг на осуществление дилерской, брокерской и депозитарной деятельности.

Банк «Балтика» предоставляет своим клиентам возможность заключать сделки с ценными бумагами и производными финансовыми инструментами на ведущих российских фондовых биржах, а также внебиржевом рынке. Также предоставляются брокерские услуги частным лицам и институциональным инвесторам, профессионалам и начинающим участникам рынка ценных бумаг.

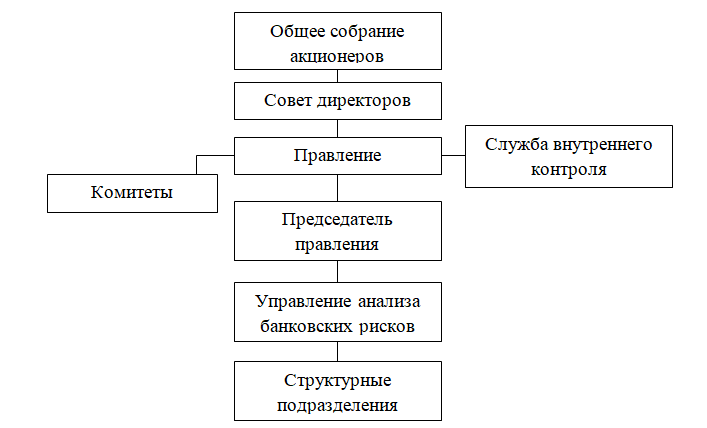

В соответствии с Уставом, органами управления Банка являются:

- Общее собрание акционеров;

- Совет директоров;

- Правление (коллегиальный исполнительный орган);

- Председатель Правления (единоличный исполнительный орган).

По данным рэнкинга банков позиции банка «Балтика» на рынке банковских услуг по состоянию на 01.01.2015 года по сравнению с 01.01.2014 года существенно укрепились. Банком осуществлена диверсификация активов: увеличена в балансе доля вложений в ценные бумаги. Значительно выросла рентабельность активов и капитала. Полученная банком по итогам 2014 года чистая прибыль позволила переместиться на 63 место в рэнкинге. По итогам 2013 года по этому показателю банк занимал 148 место.

Таблица 1 – Рейтинг банка по ключевым показателям деятельности за 2013 -2014 гг.

| 2013 год | 2014 год | |

| место | место | |

| Активы (нетто) | 170 | 158 |

| Кредитный портфель | 169 | 173 |

| Кредиты физическим лицам | 114 | 115 |

| Кредиты юридическим лицам | 166 | 177 |

| Вклады физических лиц | 180 | 160 |

| Вложения в ценные бумаги | 116 | 86 |

| Чистая прибыль | 148 | 63 |

| Рентабельность активов | 240 | 92 |

| Рентабельность капитала | 79 | 38 |

Рассмотрим и проанализируем структуру активов и пассивов банка за 2014 год в сравнении с 2013 годом.

Таблица 2 – Структура активов/пассивов банка за 2013-2014 гг.

| Показатель | На 01.01.2015, тыс.рублей | На 01.01.2014, тыс.рублей | Изменение % |

| Чистая ссудная задолженность | 10 661 083 | 11 774 750 | -9 |

| Чисты вложения в ценные бумаги | 6 777 551 | 2 294 291 | 195 |

| Всего активов | 22 244 515 | 20 321 077 | 9 |

| Средства кредитных организаций | 1 646 309 | 196 303 | 739 |

| Средства клиентов, не являющихся кредитными организациями | 11 142 139 | 13 970 209 | -20 |

| Вклады физических лиц | 7 906 944 | 6 445 286 | 23 |

| Выпущенные долговые обязательства | 2 602 890 | 948 989 | 174 |

| Всего обязательств | 19 576 053 | 18 281 085 | 7 |

| Неиспользованная прибыль | 1 207 947 | 326 771 | 270 |

| Собственные средства | 2 668 462 | 2 039 992 | 31 |

В соответствии с данными банковской отчетности нераспределенная прибыль банка по итогам 2014 года составила 1 207 947 тыс. руб., Для сравнения — нераспределенная прибыль по итогам 2013 года составила 326 771 тыс. руб. Таким образом, за отчетный год прибыль банка была увеличена в 3,7 раза. Увеличение составило 881 176 тыс. руб. или 270%.

Анализируя таблицу 2 видно, что по итогам отчетного года активы банка увеличились на 1 923 438 тыс. руб., или на 9% по сравнению с данными на 01.01.2014 года. За это время банком проведена диверсификация портфелей: произошло сокращение чистой ссудной задолженности на 1 113 667 тыс. руб. (-9%), но существенно возросли чистые вложения в ценные бумаги — на 4 483 260 тыс. руб., или на 195%.

В связи с продолжающимся в России экономическим спадом, в банке сократились средства клиентов, не являющихся кредитными организациями. По состоянию на 01.01.2015 г. остатки средств по таким клиентам составили 11 142 139 тыс. руб., что на 2 828 070 тыс. руб. (-20%) меньше, чем по состоянию на 01.01.2014 г. При этом вклады физических лиц увеличились за 2014 год до 7 906 944 тыс. руб. Прирост составил 1 461 658 тыс. руб. или 23%. Чтобы восполнить ресурсную базу банком были дополнительно привлечены средства кредитных организаций в размере 1 450 006 тыс. руб. и увеличены выпущенные долговые обязательства на 1 653 901 тыс. руб. Всего обязательства банка выросли на 1 294 968 тыс. руб. (+7%) и достигли 19 576 053 тыс. руб.

Источники собственных средств на конец 2014 года составили 2 668 462 тыс. руб. Увеличение по сравнению с прошлым отчетным периодом составило 628 470 тыс. руб. (+31%) за счет неиспользованной прибыли.

Далее рассмотрим доходы и расходы банка за 2013 – 2014 гг.

Таблица 3 – Структура доходов и расходов банка за 2013-2014 гг.

| Показатель | На 01.01.2015, тыс.рублей | На 01.01.2014, тыс.рублей | Изменение % |

| Процентные доходы | 2 852 011 | 2 288 996 | 25 |

| Процентные расходы | 1 044 427 | 911 080 | 15 |

| Чистые процентные доходы | 1 807 584 | 1 377 916 | 31 |

| Чистые доходы от операций с ценными бумагами | -66 370 | 5 882 | -1 228 |

| Изменение резерва на возможные потери | -2 256 399 | -518 850 | 335 |

| Чистые доходы от операций с иностранной валютой | 645 424 | 37 945 | 1 601 |

| Чистые доходы от переоценки иностранной валюты | 1 159 697 | 23 032 | 4 935 |

| Комиссионные доходы | 601 305 | 769 042 | -22 |

| Комиссионные расходы | 69 142 | 59 361 | 16 |

| Прочие операционные доходы | 1 192 342 | 12 033 | 9 809 |

| Прибыль (убыток) после налогообложения | 1 207 947 | 326 771 | 270 |

Из таблицы 3 видно, что чистые процентные доходы по итогам отчетного периода увеличились на 429 688 тыс. руб. (+31%) и составили 1 807 584 тыс. руб. Случившийся в декабре 2014 года скачок процентных ставок пока не нашел отражения в финансовых показателях банка. Данная тенденция в росте стоимости ресурсов и росте доходности скорее всего станет очевидной уже при подведении итогов 2015 года.

В связи с ростом активных операций увеличилось и изменение резерва на возможные потери по ссудам. Увеличение по сравнению с прошлым годом составило 1 737 549 тыс. руб.

Чистые доходы от операций с иностранной валютой за 2014 год составили 645 424 тыс. руб., а чистые доходы от переоценки иностранной валюты — 1 159 697 тыс. руб. Такое увеличение объясняется существенным ростом курсов иностранных валют на протяжении четвертого квартала 2014 года и вызванным ажиотажным спросом.

Несмотря на то, что комиссионные доходы банка за год сократились на 22% и составили 601 305 тыс. руб., они все же существенно превышают комиссионные расходы банка, которые в 2014 году составили 69 142 тыс. руб.

Значительный рост прочих операционных доходов банка (по состоянию на 01.01.2015 составляют 1 192 342 тыс. руб.) объясняется расширением бизнеса, операциями рефинансирования и секьюритизации ссудной задолженности.

Результатом деятельности банка по итогам 2014 года стала прибыль в размере 1 207 947 тыс. руб.

2.2. Анализ практики инвестиционных операций на рынке ценных бумаг

Акционерный коммерческий банк может принять решение об увеличении уставного капитала путем размещения дополнительных акций, распределяемых среди акционеров. Этим решением должны быть определены: количество размещаемых обыкновенных и привилегированных акций каждого типа, способ размещения дополнительных акций, т.е. распределение дополнительных акций среди акционеров, а также иные условия размещения акций, включая дату распределения дополнительных акций, имущество (собственные средства), за счет которого осуществляется увеличение уставного капитала [21, с. 172].

Уставный капитал Банка «Балтика» сформирован в сумме 692 970 376 рублей и разделен на 692 880 376 обыкновенных именных акций, номинальной стоимостью 1 рубль и 90 000 привилегированных именных акций.

На годовом общем собрании акционеров, состоявшемся 30.06.2011г, было принято решение об увеличении уставного капитала Банка путем размещения 138 594 075 дополнительных акций, номинальной стоимостью 1 рубль. Решение о дополнительном выпуске ценных бумаг было зарегистрировано 11.11.2011 г.

На внеочередном общем собрании акционеров, состоявшемся 04.09.2012 года, было принято решение об увеличении уставного капитала Банка путем размещения 418 763 775 дополнительных обыкновенных именных бездокументарных акций, номинальной стоимостью 1 рубль каждая. Решение о дополнительном выпуске ценных бумаг было зарегистрировано 17.10.2012 года. Отчет об итогах выпуска акций зарегистрирован 23.04.2013. Уставной капитал составляет 1 250 328 226 рублей.

В мае 2014 года Банк выпустил процентные облигации, конвертируемые в обыкновенные именные бездокументарные акции на предъявителя. Объем эмиссии составил 1 250 238 226 штук номиналом 1 рубль, с датой погашения 05 июня 2024 г., периодичностью выплаты купона 2 раза в год и постоянной доходностью по купону 8,25%.

Банк «Балтика», являясь эмитентом, раскрывает информацию о своей деятельности в форме ежеквартального отчета эмитента по ценным бумагам, сообщений о существенных фактах (событиях, действиях), затрагивающих его финансово-хозяйственную деятельность, сообщений о сведениях, которые могут оказать существенное влияние на стоимость ценных бумаг банка, а также раскрывает информацию обо всех этапах эмиссии ценных бумаг.

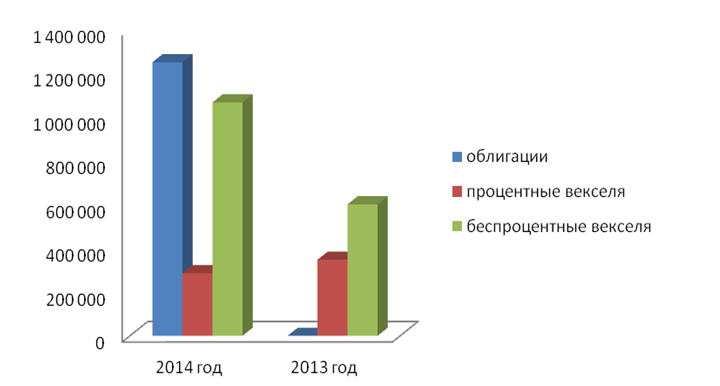

Рассмотрим и проанализируем структуру и объем выпущенных долговых ценных бумаг за 2013 – 2014 гг. Показатели взяты из Годового отчета ПАО АКБ «Балтика» за 2014 год.

Таблица 4 – Структура и объем выпущенных долговых ценных бумаг за 2013 – 2014 гг.

| Наименование показателя | на 01.01.2015, тыс.рублей | на 01.01.2014, тыс.рублей |

| Выпущенные облигации | 1 250 238 | 0 |

| Выпущенные векселя, в т.ч.: | ||

| — процентные векселя | 285 890 | 347 821 |

| — беспроцентные векселя | 1 066 762 | 601 168 |

| Всего векселей | 1 352 652 | 948 989 |

| Итого выпущенные долговые ценные бумаги | 2 602 890 | 948 989 |

Анализируя таблицу 4, видно, что в 2014 году произошел рост выпущенных беспроцентных векселей на 465 594 тыс. руб. или на 77,5%. А вот процентные векселя, наоборот, сократились на 17,8% или на 61 931 тыс. руб. За анализируемый период произошел рост выпущенных долговых ценных бумаг на 1 653 901 тыс. руб. или на 174,3%. Такой рост вызван выпуском процентных облигаций в 2014 году в размере 1 250 238 тыс. руб. В 2013 году выпущенные долговые ценные бумаги представляли собой только векселя.

На рисунке 1 наглядно представлен объем выпущенных долговых ценных бумаг за 2013 – 2014 гг.

Далее рассмотрим объем вложений в финансовые активы.

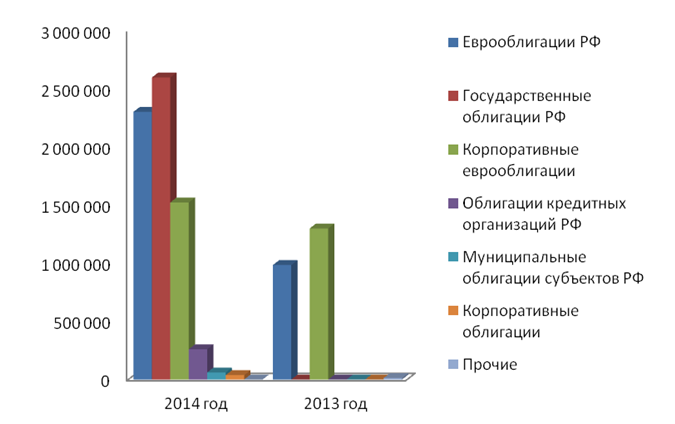

Таблица 5 – Ценные бумаги, имеющиеся в наличии для продажи

| Наименование показателя | на 01.01.2015, тыс.рублей | на 01.01.2014, тыс.рублей |

| Еврооблигации РФ | 2 300 307 | 983 506 |

| Государственные облигации РФ | 2 595 958 | 0 |

| Корпоративные еврооблигации | 1 522 223 | 1 298 806 |

| Облигации кредитных организаций РФ | 260 812 | 0 |

| Муниципальные облигации субъектов РФ | 60 740 | 0 |

| Корпоративные облигации | 37 511 | 0 |

| Прочие | 0 | 11 979 |

| Итого финансовые активы, имеющиеся в наличии для продажи | 6 777 551 | 2 294 291 |

Анализируя таблицу 5, видно, что в 2014 году портфель ценных бумаг Банка Балтика увеличился на 195% или на 4 483 260 тыс. руб. По сравнению с 2013 годом увеличилась величина еврооблигаций Российской Федерации на 1 316 801 тыс. руб. (133,9%) до 2 300 307 тыс. руб. С 2014 года в портфеле ценных бумаг появились государственные облигации РФ, которые составили 2 595 958 тыс. руб. Также появились облигации кредитных организаций РФ, муниципальные облигации субъектов РФ и корпоративные облигации.

На рисунке 2 наглядно представлена структура портфеля ценных бумаг.

Из рисунка 2 видно, что за исследуемый период структура портфеля ценных бумаг очень изменилась. Портфель в 2014 году состоит из разнообразных ценных бумаг, но преобладают еврооблигации РФ и государственные облигации РФ. А в 2013 году в состав портфеля входят только корпоративные облигации и еврооблигации РФ.

Далее рассмотрим чистые доходы от осуществления выпуска, покупки, продажи, учета, хранения и иных операций с ценными бумагами.

Таблица 6 – Доля доходов от основной деятельности в общей сумме полученных доходов за 2013 – 2014 гг.

| Показатель | 2014 год, тыс.рублей | % | 2013 год, тыс.рублей | % |

| чистые процентные доходы | 1 502 751 | 29,5 | 1 152 002 | 53,8 |

| нетто-доход от вложений и операций с ценными бумагами | 63 551 | 1,2 | 208 385 | 9,7 |

| нетто-доход от операций с иностранной валютой (включая переоценку) | 1 805 121 | 35,4 | 60 977 | 2,8 |

| комиссионные доходы-нетто | 1 724 505 | 33,8 | 721 714 | 33,7 |

| Доходы банка, итого: | 5 095 928 | 100 | 2 143 078 | 100 |

Согласно таблицы 6, за 2014 год доля нетто-доходов от вложений и операций с ценными бумагами составила 1,2 % от общей доли полученных доходов, по сравнению с 2013 годом (9,7%). Доля данных нетто-доходов уменьшилась на 144 834 тыс. руб. (почти в 3,5 раза). Данные изменения связанны с высокой волатильностью российского рынка ценных бумаг.

Таким образом, можно сделать вывод, что ПАО АКБ «Балтика» на основании выданных ФСФР лицензий на профессиональную деятельность на рынке ценных бумаг, предлагает своим клиентам широкий выбор услуг.

Далее проведем оценку управления рисками операций с ценными бумагами.

2.3. Оценка управления рисками операций с ценными бумагами

Общие долгосрочные цели, задачи и приоритеты Банка по отношению к рискам устанавливаются Стратегией развития Банка, утверждаемой Советом директоров. Главная цель Банка в управлении рисками – это минимизация финансовых потерь, которая достигается целым рядом мероприятий по выявлению, оценке и мониторингу различных рисков, появляющихся в процессе деятельности.

Политика управления банковскими рисками обеспечивает реализацию поставленных Стратегией целей при соблюдении норм и процедур управления рисками, установленных нормативными актами Банка России, а также принципов управления рисками, рекомендуемых международными организациями Базельским комитетом по банковскому надзору.

Система управления рисками в Банке многоуровневая. На рисунке 3 представлен общий вид организационной структуры управления банковскими рисками.

В управлении рисками участвуют следующие органы и подразделения Банка: Совет директоров, Правление, Управление анализа банковских рисков, иные структурные подразделения. Рассмотрим более подробно их функции в управлении рисками.

В осуществлении надзора за системой управления рисками ключевую роль играет Совет директоров. Он определяет долгосрочные и краткосрочные цели и задачи Банка, политику в области управления рисками. Также на регулярной основе рассматривает основные риски, производит оценку эффективности управления этими рисками.

Правление Банка отвечает за организацию эффективной системы управления рисками, обеспечивает функциональность и целостность системы управления рисками путем организации рабочего процесса таким образом, что работники имеют четко назначенные обязанности и несут ответственность за исполнение своих обязанностей.

Управление анализа банковских рисков отвечает за:

- выявление возможных случаев возникновения риска;

- разработку и усовершенствование методической и нормативной базы системы управления рисками Банка;

- ведение аналитических баз данных по видам рисков;

- организацию контроля над соблюдением установленных лимитов;

- подготовку сводных отчетов по управлению рисками в Банке;

- определение, оценку и мониторинг рисков Банка в соответствии с разработанными политиками, методиками и процедурами, утвержденными Советом директоров и Правлением Банка;

- предоставление Совету директоров и Правлению Банка отчетности по рискам в соответствии с внутренними нормативными документами;

- проведение стресс-тестирования.

Структурные подразделения (владельцы рисков) играют важную роль в процессе управления рисками. В случае выявления рисковых ситуаций структурные подразделения информируют Управление анализа банковских рисков и Правление Банка, вносят предложения по управлению.

Таким образом, структура управления рисками в Банке заключается в одновременном управлении по вертикали и горизонтали. Управление по вертикали, обеспечивает Совет директоров и Правление Банка сведениями, поступающих снизу вверх: о текущей деятельности; о принятых в ходе деятельности рисках, их оценке и контроле. Информация, направляемая сверху вниз, обеспечивает доведение стратегий, целей и поставленных задач путем утверждения регламентов, внутренних документов и поручений. Управление по горизонтали предполагает взаимодействие структурных подразделений, ответственных за управление рисками в Банке.

Стратегия управления рисками в Банке представляет собой процесс выработки и реализации мер, позволяющих уменьшить негативный эффект и вероятность финансовых потерь или получить финансовое возмещение при наступлении убытков, связанных с рисками Банка. Для обеспечения эффективности процесса и снижения затрат на его реализацию, Банк концентрирует внимание на рисках, которые могут оказывать наиболее значительное влияние на его финансовое состояние и достижение целей и задач.

Основными видами рисков, которым подвержен Банк остаются: кредитный, рыночный, процентный, риск потери ликвидности, операционный.

Система управления рисками, связанными с осуществлением Банком профессиональной деятельности на рынке ценных бумаг, включает применение Банком Стандарта СРО НФА «Управление рисками кредитных организаций на рынке ценных бумаг», утвержденного 02.10.2003 года.

В соответствии со Стандартом СРО НФА все риски разделяются на покрываемые финансовыми инструментами (в т.ч. хеджированием, страхованием, структурированием операций и т.п.) и не покрываемые финансовыми инструментами.

Риски, не покрываемые финансовыми инструментами, классифицируются на:

- ожидаемые риски (потери) – это риски, по которым Банк ожидает понести потери при наиболее вероятном сценарии развития событий. К данной категории обычно относится часть кредитных и операционных рисков. Ожидаемые риски должны быть покрыты капиталом (резервами) в полном объеме.

- неожиданные риски – риски Банка сверх ожидаемых рисков.

Ожидаемые и неожиданные риски могут одновременно возникать по одной и той же операции.

В целях оценки капитала, необходимого для покрытия рисков, оценка рисков осуществляется:

- по ожидаемым рискам – в форме наиболее вероятной величины потерь,

- по неожиданным рискам – в форме стоимости, подверженной риску (Value at Risk, VAR), т.е. максимальной вероятной в рамках установленного Банком доверительного уровня величины потерь.

В целях установления размера возможных потерь, а также условий превышения критической величины потерь по всем существенным видам рисков осуществляется стресс-тестирование.

С целью обеспечения надлежащего уровня надежности и снижения вероятности возникновения у Банка финансовых потерь, при осуществлении профессиональной деятельности на рынке ценных бумаг в Банке разработана система мер по снижению рисков, которая включает в себя:

- разработку и утверждение внутренних положений и методик анализа, оценки и управления риском;

- разработку системы полномочий и принятия решений органов управления рисками;

- разработку системы лимитов, ограничивающих принятие Банком чрезмерных рисков и недопущение распространение рисков одного из направлений профессиональной деятельности Банка на рынке ценных бумаг на другие;

- установление системы контроля за соблюдением работниками Банка, осуществляющими операции с ценными бумагами, требований, установленных действующим законодательством, нормативно-правовыми актами Регулятора, а также внутренними нормативными документами Банка.

Банк при осуществлении сделок и операций на рынке ценных бумаг признает и оценивает следующие основные виды рисков, учитывая, что разные виды профессиональной деятельности могут отличаться преобладанием разных видов рисков:

- рыночный риск;

- риск концентрации портфеля;

- риск потери ликвидности;

- кредитный риск;

- риск потери деловой репутации;

- правовой риск;

- стратегический риск;

- операционный риск;

- риск, связанный с совмещением различных видов профессиональной деятельности.

Отличительным признаком рыночного риска от других банковских рисков является его зависимость от конъюнктуры рынков. В силу наличия портфеля облигаций, оцениваемых им по текущей справедливой стоимости, Банк подвержен рыночному риску.

С целью уменьшения рыночного риска при формировании портфеля, Банк отдает приоритет ценным бумагам, имеющим рейтинг долгосрочной кредитоспособности по обязательствам в иностранной или национальной валюте по международной шкале, присвоенный как минимум двумя рейтинговыми агентствами на уровне не ниже «ВВВ-» по классификации рейтинговых агентств «Standard & Poor’s» или «Fitch Ratings», либо «Baa3» по классификации рейтингового агентства «Moody’s Investors Service».

В целях управления рыночным риском Банк осуществляет оценку подверженной риску стоимости ценных бумаг с фиксированным доходом на основе метода исторического моделирования, т.е. моделирования возможных значений случайной переменной на основании выборки исторических данных. Для определения возможных максимальных потерь по портфелю ценных бумаг, связанных с негативным изменением доходностей, Банк производит расчет VaR на временном горизонте 300 дней и с вероятностью 99%.

Рыночный риск рассчитывается в соответствии с требованиями Положения Банка России № 387-П «О порядке расчета кредитными организациями величины рыночного риска» от 28.09.2012.

Банком разработана и реализована система управления рыночным риском, включающая:

- анализ величины рыночных рисков по всем финансовым инструментам, входящим в собственный торговый портфель Банка и имеющим рыночную стоимость, включая инструменты срочного рынка и сделки «РЕПО», а также портфели ценных бумаг по договорам доверительного управления;

- установление системы лимитов на эмитентов (контрагентов), ограничивающих максимальный объем вложений в ценные бумаги, подверженные рыночным рискам;

- установление системы лимитов, основанной на оценке чувствительности к факторам рыночных рисков, ограничивающих величину потенциальных потерь.

Оценка процентного риска осуществляется с использованием GAP-анализа. Система управления процентным риском предусматривает:

- расчет относительной величины совокупного разрыва исходя из дат возможных изменений процентных ставок;

- анализ влияния изменения рыночных процентных ставок на чистую процентную маржу, в том числе в условиях кризиса в рамках стресс-тестирования.

Риск концентрации портфелей – это риск чрезмерной концентрации однородных финансовых инструментов, подверженных исходным факторам риска.

Мониторинг и управление риском концентрации портфеля осуществляется работниками подразделений, осуществляющих операции на рынке ценных бумаг, путем заключения сделок в рамках установленных лимитов. С целью исключения вероятности возникновения у Банка финансовых потерь, связанных с чрезмерной концентрацией портфелей, в Банке разработана и действует система установления, мониторинга и контроля лимитов.

Кредитные риски возникают при проведении операции, связанных с принятием риска по ценным бумагам (в т.ч. непосредственно на операции с ценными бумагами, а также на кредитные операции с обеспечением в форме ценных бумаг).

Оценка кредитного риска осуществляется в части ожидаемой и неожидаемой составляющих риска. Ожидаемый кредитный риск оценивается в форме наиболее вероятной величины потерь в соответствии с расчетной величиной резервов на возможные потери и в соответствии с требованиями Банка России. Неожиданный кредитный риск оценивается в форме наихудшего возможного в рамках принятого доверительного уровня увеличения величины ожидаемого риска:

- для долговых ценных бумаг, имеющих рыночные котировки – на основе оценки стоимости, подверженной риску, (VAR);

- на основе анализа финансового состояния контрагента и качества задолженности (обязательства).

Кредитный риск по совокупности операций Банка должен оцениваться в том числе с учетом концентрации риска по всем видам операций (как непосредственно по операциям кредитного характера, так и прочим операциям, связанным с принятием кредитного риска) в разрезе отдельных контрагентов, групп взаимосвязанных контрагентов, а также в отраслевом, региональном и страновом разрезах.

В процессе организации управления рисками Банк соблюдает следующие принципы организации взаимодействия подразделений, осуществляющих операции на рынке ценных бумаг:

- принцип функционального разделения подразделений Банка, непосредственно осуществляющих операции на рынке ценных бумаг;

- принцип регламентации порядка действий и взаимодействия Работников подразделений, осуществляющих операции на рынке ценных бумаг;

- принцип разграничения полномочий и функциональных обязанностей работников Банка по видам и объему совершаемых ими операций, определенных в должностных инструкциях;

- принцип синхронизации взаимодействия подразделений Банка, связанный с установлением временных диапазонов, в течение которых поручения Клиентов считаются принятыми, а отчеты Банка об исполненных операциях считаются предоставленными текущим операционным днем, по истечении которых прием поручений или отчетов производится операционным днем, следующим за текущим.

Источником покрытия возможных убытков в случае реализации рисков осуществления профессиональной деятельности на рынке ценных бумаг являются собственные средства Банка, включая средства резервного фонда.

Помимо собственных средств для покрытия возможных убытков могут быть привлечены:

- гарантии и поручительства третьих лиц,

- иные не противоречащие законодательству Российской Федерации источники.

Риск ликвидности наступает при неспособности Банка полностью или частично выполнять собственные обязательства или клиентские платежи ввиду отсутствия (в т.ч. временного) необходимых ресурсов.

Риск ликвидности подлежит выявлению, расчету, управлению и анализу в соответствии с Положением Банка по управлению и контролю за состоянием ликвидности. В соответствии с Положением рассчитываются коэффициенты избытка/дефицита ликвидности и сравниваются с установленными лимитами на ежедневной основе.

Основным компонентом риска ликвидности, подлежащего регулированию, является мгновенная, текущая и долгосрочная ликвидность. Оперативное управление мгновенной и текущей ликвидностью осуществляется ежедневно, посредством ведения текущих позиций Банка по корреспондентским счетам, прогнозирования финансовых потоков и нормативов ликвидности.

В процессе управления риском ликвидности осуществляется ежедневная проверка ожидаемых будущих поступлений от операций с клиентами и банковских операций с целью поддержания сбалансированной структуры активов и пассивов на разных временных интервалах для своевременного выполнения всех обязательств Банка, путем моделирования будущих денежных потоков. Особое внимание Банк уделяет планированию действий в случае неблагоприятного изменения рыночной конъюнктуры.

Банк производит оценку операционного риска в соответствии с Положением об организации управления операционным риском.

Для эффективного выявления операционного риска, а также его оценки в Банке ведется аналитическая база данных, в которую включаются как случаи операционных убытков, снижения стоимости активов, так и случаи проявления операционных рисков, не повлекшие за собой убытков. Предусмотрено отражение информации обо всех указанных случаях в разрезе факторов и направлений деятельности Банка, размера понесенных потерь, а также дополнительной информации.

В Банке формируется классификация операционных рисков, ведется журнал учета операционных ошибок, производится анализ причин их возникновения для своевременного устранения и недопущения совершения ошибок в будущем. По результатам анализа определяются ошибки, носящие систематический характер и связанные с недостатками работы операционной системы, формируются технические задания для исправления выявленных недостатков.

Основными методами управления и регулирования операционного риска, контролируемого на уровне Банка, являются:

- разделение функций по проведению сделок;

- введение мер операционной, технической безопасности;

- обеспечение хранения, обработки и передачи данных, обеспечение целостности данных и программного обеспечения;

- определение приемлемого уровня операционных рисков, присущих деятельности банка на финансовых рынках, и установление лимитов;

- юридический контроль оформления операций (договоры и прочие документы);

- наблюдение за операционными рисками с целью принятия мер по поддержанию рисков на приемлемом уровне;

- контроль правильности, адекватности и полноты применения утвержденных процедур контроля и управления определенным уровнем рисков, а также независимая оценка результатов деятельности.

Уменьшение и контроль операционных рисков в Банке осуществляется путем проведения анализа установленных бизнес-процессов и разработки соответствующих планов мероприятий по их усовершенствованию в соответствии с Положением об организации управления операционным риском в ПАО АКБ «Балтика».

Политика Банка в области снижения рисков подразумевает предупреждение убытков — сокращение вероятности наступления определенного риска (убытка); контроль убытков — сокращение размера убытка в случае наступления риска; диверсификация — распределение риска с целью снижения его потенциального влияния.

Завершая написание второй главы выпускной квалификационной работы, сделаем вывод о том, ПАО АКБ «Балтика» является надежным и стабильным банком.

За анализируемый период произошел рост выпущенных долговых ценных бумаг Банка Балтика на 1 653 901 тыс. руб. или на 174,3%.

Портфель ценных бумаг в 2014 году по сравнению с 2013 годом увеличился на 195% или на 4 483 260 тыс. руб. За 2014 год в портфеле ценных бумаг преобладают еврооблигации РФ и государственные облигации РФ. Величина еврооблигаций Российской Федерации увеличилась на 133,9% до 2 300 307 тыс. руб.

ПАО АКБ «Балтика» совмещает брокерскую деятельность с дилерской и депозитарной деятельностью на рынке ценных бумаг. Он имеет все необходимые на эту деятельность лицензии ФСФР.

Таким образом, можно сделать вывод, что ПАО АКБ «Балтика» на основании выданных ФСФР лицензий на профессиональную деятельность на рынке ценных бумаг, предлагает своим клиентам широкий выбор услуг.

Отчеты по управлению рисками ежемесячно рассматриваются Правлением Банка, ежеквартально утверждаются Советом директоров Банка. Принимаемые решения являются обязательными для исполнения всеми структурными подразделениями Банка.