Глава 2. Анализ кредитной деятельности ОАО «Сбербанк»

2.1. Организационно-экономическая характеристика ОАО «Сбербанк России»

Сбербанк России является крупнейшим банком Российской Федерации и стран СНГ. Учредителем и основным акционером Сбербанка России является Центральный банк Российской Федерации, владеющий 50% уставного капитала плюс одна голосующая акция. Другими акционерами Банка являются международные и российские инвесторы. Обыкновенные и привилегированные акции Банка котируются на российских биржевых площадках с 1996 года.

Сбербанк — современный универсальный коммерческий банк, удовлетворяющий потребности различных групп клиентов в широком спектре банковских услуг. Сбербанк России обслуживает физических и юридических лиц, в том числе крупные корпорации, предприятия малого и среднего бизнеса, а также государственные предприятия, субъекты РФ и муниципалитеты. Услугами Сбербанка пользуются более 100 млн физических лиц (более 70% населения России) и около 1 млн предприятий (из 4,5 млн зарегистрированных юридических лиц в России).

ОАО «Сбербанк России» является крупнейшим банком Российской Федерации и стран СНГ. Учредителем и основным акционером Сбербанка России является Центральный банк Российской Федерации, владеющий 50% уставного капитала плюс одна голосующая акция. Основанный в 1841 году, Сбербанк России сегодня – современный универсальный банк, удовлетворяющий потребности различных групп клиентов в широком спектре банковских услуг. Сбербанк занимает крупнейшую долю на рынке вкладов и является основным кредитором российской экономики.

На долю лидера российского банковского сектора по общему объему активов приходится 29,4% совокупных банковских активов. Банк является основным кредитором российской экономики и занимает крупнейшую долю на рынке вкладов. На его долю приходится 46,4% вкладов населения, 34,7% кредитов физическим лицам и 33,9% кредитов юридическим лицам.

Сбербанк сегодня – это 16 территориальных банков и более 17 тысяч отделений по всей стране, в 83 субъектах Российской Федерации, расположенных на территории 11 часовых поясов. Только в России у Сбербанка более 110 миллионов клиентов – больше половины населения страны, а за рубежом услугами Сбербанка пользуются около 11 миллионов человек[26].

Сбербанк – это мощный современный банк, который стремительно трансформируется в один из крупнейших мировых финансовых институтов. В последние годы Сбербанк существенно расширил свое международное присутствие. Помимо стран СНГ (Казахстан, Украина и Беларусь), Сбербанк представлен в девяти странах Центральной и Восточной Европы (SberbankEurope AG, бывший VolksbankInternational) и в Турции (DenizBank).

2009 год стал отправной точкой в масштабном развертывании и реализации «Стратегии развития Сбербанка до 2014 года». Параллельной, но немаловажной задачей для банка стало оказание помощи обществу в решении проблем, вызванных мировым финансовым кризисом, и стабилизации их финансового положения.

Обновлены и расширены услуги, которые банк предлагает частным лицам:

- Пересмотрены и улучшены программы кредитования, снижены процентные ставки;

- Разработан Универсальный договор обслуживания, благодаря которому каждый клиент смог получить доступ ко всем услугам банка;

- Проект «Кредитная фабрика» был с успехом реализован в Москве и Северо-западном банке;

- Начала свою работу система «Кредитное страхование»;

- Сбербанк приступил к реализации проекта «Обслуживание состоятельных клиентов»;

- Сбербанк начал обслуживать карты MasterCardPlatinum, VISA Platinum и VISA Infinite.

Проведены масштабные работы по поддержке предпринимательской деятельности и созданы новые услуги для корпоративных клиентов:

- Идет активная стимуляция и поддержка малого бизнеса. Разработаны новые кредитные программы: «Бизнес-авто», «Коммерческая недвижимость», «Экспресс-лизинг» и «Микрокредит субъектам малого бизнеса»;

- В подразделениях банка в Москве и Самаре начала работать система «Сбербанк бизнес ОнЛ@йн».

Активно развивается инфраструктура Сбербанка:

- В конце 2009 Сбербанк успешно завершает ребрендинг;

- В Москве открывается уникальный, инновационный и высокотехнологичный «Офис будущего Сбербанка», идет подготовка к открытию 20 аналогичных офисах в 8 городах России;

- Были внедрены проекты по оптимизации операционной деятельности банка;

- Создан Корпоративный университет Сбербанка, базовыми принципами которого стало сотрудничество с ведущими международными бизнес-школами;

- Подготовлен проект создания Высшей международной банковской школы;

- Идет активное формирование кадрового резерва банка: поиск молодых талантливых специалистов и развитие их потенциала;

- Создана единая служба мониторинга и контроля работоспособности банкоматов в Москве;

- Оптимизирован процесс доставки денежной наличности клиентам и офисам банка в Москве;

- Завершился процесс реорганизации информационно-технологических служб банка;

- Внедрена автоматическая система управления взаимоотношениями с клиентами — юридическими лицами;

- Разрабатывается проект создания платформы для комплексного анализа деятельности банка;

- Запущена новая модель обслуживания клиентов — программа «Базовый продукт», позволяющая сместить фокус с продажи отдельных продуктов на комплексное обслуживание клиента;

- Развернута система управления единым профилем клиента по физическим лицам Москвы — «MDM-система».

Укрепляются позиции Сбербанка на российском и международном рынках:

- Сбербанк вошел в топ-20 крупнейших банков по рыночной капитализации;

- Открыто представительство Сбербанка России в Германии, во Франкфурте-на-Майне;

- Получено разрешение на открытие филиала Сбербанка в Индии, Нью-Дели;

- В 2004 году Сбербанк занял 4 место в рейтинге РБК «Топ-50 работодателей мечты для молодых специалистов»;

- Сбербанк стал победителем в ряде номинаций ежегодного мероприятия «Российские лидеры в сфере корпоративного управления»;

- Идет активное развитие благотворительной деятельности банка, выпущена «Социальная карта» Сбербанка;

- Сбербанк стал генеральным партнером Олимпийских игр «Сочи-2014».

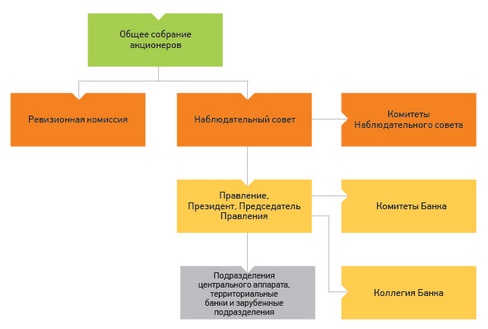

ОАО «Сбербанк» — организация с вертикальной структурой управления, т.е. имеет несколько уровней управления. По типу — это функциональная структура. Организационная структура, показывает область ответственности каждого отдельного сотрудника и его взаимоотношения с другими сотрудниками, если все взаимосвязи организационной структуры применены правильно, то они ведут к гармоничному сотрудничеству и общему стремлению выполнить поставленные перед организацией цели и задачи.

Сберегательный банк РФ как головная контора организует работу низовых подразделений банка. При этом осуществляются исследование и анализ деятельности учреждений банка, разработка предложений по определению приоритетных направлений развития, текущее и перспективное планирование; изучение экономики и финансового рынка страны; обеспечение системы Сбербанка РФ информацией о деятельности его учреждений, управление кредитными ресурсами и анализ эффективности их использования, а также оказываемых учреждениями банка услуг.

Сбербанк является крупнейшим эмитентом дебетовых и кредитных карт. Основным акционером и учредителем Сбербанка России является Центральный банк Российской Федерации, который владеет 50% уставного капитала плюс одна голосующая акция. Другими акционерами Банка являются международные и российские инвесторы.

Приоритетные направления деятельности ОАО «Сбербанк России»: Корпоративный бизнес: обслуживание расчетных и текущих счетов, открытие депозитов, предоставление всех видов финансирования, выдача гарантий, обслуживание экспортно-импортных операций клиентов, услуги инкассации, кассовые услуги, конверсионные услуги, услуги по переводу средств населением в пользу юридических лиц, операции с векселями и другие.

Розничный бизнес: оказание банковских услуг клиентам — физическим лицам по принятию средств во вклады, кредитованию, обслуживанию банковских карт, операциям с драгоценными металлами, операциям с депозитными сертификатами и векселями, купле-продаже иностранной валюты, денежным переводам, платежам, хранению ценностей и других.

Операции на финансовых рынках: операции с ценными бумагами, операции с производными финансовыми инструментами, операции по размещению и привлечению средств на межбанковском рынке, привлечению средств на рынках капитала, операции с иностранной валютой и другие.

Таким образом, ОАО «Сбербанк» — организация с вертикальной структурой управления, а также современный универсальный банк, удовлетворяющий потребности различных групп клиентов в широком спектре банковских услуг. По организационной структуре Сберегательный банк РФ является крупной кредитной организацией.

В рамках выполнения данного исследования была проанализирована организационная структура управления ОАО «Сбербанк России», которая схематично представлена на рисунке 3.

Проведенный анализ показал, что существующая структура управления банка является линейно-функциональной по принципу своего построения. Функциональная модель исходит из необходимости выделения структурных подразделений банка соответственно предлагаемым рынку банковским продуктам и выполняемым операциям (кредитование, депозитная деятельность, расчетные и кассовые операции, валютные операции, операции с драгоценными металлами, гарантии и поручительства, трастовые и другие операции). Адекватно данным операциям в банке создаются группы, отделы, управления, организующие соответствующий вид банковской деятельности.

Функциональная модель считается классической и наиболее распространенной моделью организации банка. Данная структура предполагает наличие в банке квалифицированных руководителей — специалистов в соответствующих направлениях деятельности.

Такая организационная структура управления имеет ряд преимуществ:

1) конкретность заданий, конкретность ответственности, т.е. создаются хорошие условия для высокого уровня исполнительной дисциплины;

2) сбалансированность представленных работнику полномочий для выполнения функций с ответственностью за результат деятельности;

3) простота построения.

Но в тоже время, представленная организационная структура ОАО «Сбербанк России» имеет свои недостатки:

1) руководитель ориентирован на получение эффекта в рамках своего подразделения, иногда в ущерб работы другого.

2) недостаточная гибкость структуры, затрудняющая её перестройку в условиях быстроменяющейся среды.

Задачи отдельного подразделения должны быть увязаны с общей целью банка. В налаживании координации важную роль играет установление полномочий подразделения при принятии решений. Для этого в ОАО «Сбербанк России» разрабатываются должностные инструкции, где фиксируются конкретные права и обязанности сотрудников, их полномочия. Полномочия устанавливаются через:

1) деловые цели, когда устанавливается абсолютный объем работы, выполняемой подразделением, объем работы на одного сотрудника, планируемые расходы на выполнение работ;

2) ограничение полномочий: при этом фиксируются разрешенная и неразрешенная деятельность, персональные установки в процессе выполнения операций, сужение полномочий при нарастающем рутинном характере выполняемых задач;

3) выделение определенного размера ресурсов, выделение строго определенного количества сотрудников, площади помещения.

В блок общих вопросов управления входит организация планирования, прогнозирования деятельности ОАО «Сбербанк России», подготовки и разработки методологии, юридическая служба и служба безопасности. Назначение данного блока состоит в том, чтобы обеспечить целенаправленное развитие банка, выполнение стоящих перед ним задач, регулировать его доходы и расходы, снабжать необходимыми ресурсами, выполнять требования Центрального банка по основным направлениям деятельности (качеству активов, достаточности капитала, ликвидности и др.). Чаще всего такие вопросы решаются в рамках планово-экономического управления. Его деятельность сконцентрирована на анализе текущей деятельности (доходы, расходы, прибыль, ликвидность), формировании уставного капитала, планировании деятельности головного подразделения банка и филиалов, методическом обеспечении. В самостоятельное управление (дирекцию) может быть выделено управление финансами.

Коммерческая деятельность ОАО «Сбербанк России» охватывает организацию различных банковских услуг — кредитование, инвестирование, валютные, трастовые и другие активные операции, связанные с обслуживанием клиентов на коммерческих (платных) началах. Этот блок является центральным звеном, где зарабатываются банковские доходы. В этот блок обычно входят кредитное управление, операционное управление, управление операциями с ценными бумагами, валютными операциями и др. В составе коммерческого блока находится и отдел (управление) по операциям банка с ценными бумагами, который осуществляет прием, хранение, учет ценных бумаг, что позволяет банку получать за эту работу определенное комиссионное вознаграждение. Особенность структуры российских коммерческих банков заключается и в том, что в составе их коммерческого блока в силу неразвитости банковских услуг также отсутствуют специальные отделы по международным кредитно-расчетным операциям, операциям по управлению имуществом клиентов, по оказанию услуг населению и др.

Финансовый блок призван обеспечить учет доходов и расходов, собственной деятельности банка как коммерческого предприятия. В данный блок входят: бухгалтерия, отдел внутрибанковских расчетов и корреспондентских отношений, касса.

Блок автоматизации также является обязательным элементом структуры ОАО «Сбербанк России». Денежные потоки (кредитование, расчеты и прочие операции), которые проходят через современный банк, невозможно обработать вручную, нужен комплекс технических средств, электронных машин, и, соответственно, особый технический блок, обеспечивающий электронную обработку данных.

Проведенный анализ показал, что организационная структура банка является важной составляющей успешного достижения целей банковского менеджмента. Очень часто недостатки в организационных структурах приводили даже достаточно мощные и стабильные банки к кризисным ситуациям. Поэтому выбор организационной структуры, наилучшим образом соответствующей внутренним и внешним факторам, определяющим деятельность ОАО «Сбербанк России», является стратегической целью менеджмента, основой диверсификации банковского обслуживания.

Проведем анализ кредитной деятельности ОАО «Сбербанк» за период 2012-2014 гг.

2.2. Анализ активов банка ОАО «Сбербанк России»

Финансовое состояние отражает все стороны деятельности банка, является важнейшей характеристикой деловой активности и надёжности, определяет уровень конкурентоспособности, а так же потенциал в деловом сотрудничестве.

Эффективность большинства управленческих решений может быть оценена с помощью финансовых показателей, поэтому финансовый анализ является этапом, операцией и одним из основных условий обеспечения качества и эффективности принимаемых управленческих решений.

Финансовый анализ представляет собой метод оценки и прогнозирования финансового состояния предприятия на основе его бухгалтерской отчетности.

Финансовый анализ для управленческого персонала в коммерческом банке – это важнейший инструмент определения финансового состояния коммерческого банка, выявления резервов роста рентабельности, улучшения всей финансово-хозяйственной деятельности и повышения ее эффективности.

Реализация основных задач финансового анализа в банке невозможна без соответствующего уровня его организации, и, прежде всего формирования целей анализа, постановки аналитических задач, определения способов их практического решения.

Цель финансового анализа – оценить финансовое состояние коммерческого банка на основе достоверной информации, определить финансовый результат, финансовую устойчивость коммерческого банка, ликвидность его баланса, платежеспособность банка, а также оценить эффективность использования капитала.

Рассмотрим анализ бухгалтерского баланса ОАО «Сбербанк России» за 2012-2014 годы.

В 2013 году прибыль Сбербанка возросла на 30,35%, или на 3162335,06 млн. руб. За 2014 год данный показатель продолжил расти и прибыль повысилась на 2693343,01 млрд. руб. или 19,83%.

Вследствие роста прибыли увеличился объем чистой прибыли, которая составляла на 2012 год – 9118776,72 млрд. руб., в 2013 году она увеличилась на 30,83%, а с 2013 по 2014 год прибыль увеличилась на 20,20%, это показывает рост кредитных ресурсов.

Источники собственных средств с 2012 года по 2014 год увеличились на 634558,70 млрд. руб.

За анализируемый период все показатели в динамике растут, не смотря на кризисные явления в экономике, так в течение 2013 года в условиях сложной ситуации в Российской и мировой экономике ОАО «Сбербанк России» активно наращивал операции кредитования.

Таблица 3. Анализ структуры баланса активов ОАО «Сбербанк России» за 2012-2014 года.

| Показатели | 2012 год | 2013 год | 2014 год | |||

| Млрд. руб. | Уд. вес, % | Млрд. руб. | Уд. вес, % | Млрд. руб. | Уд. вес, % | |

| Денежные средства | 492880,74 | 4,73 | 725051,77 | 5,34 | 717319,92 | 4,41 |

| Средства в Центральном Банке РФ | 151196,65 | 1,45 | 381207,93 | 2,81 | 408802,60 | 2,51 |

| Средства в кредитных организациях | 38443,53 | 0,37 | 81464,39 | 0,60 | 94301,26 | 0,58 |

| Чистые вложения в ценные бумаги | 1140033,05 | 14,94 | 1541630,85 | 14,35 | 1744228,26 | 13,72 |

| Чистая ссудная задолженность | 7658870,94 | 73,74 | 9772750,28 | 72,00 | 11978006,95 | 73,96 |

| Основные средства | 370948,27 | 3,56 | 438028,48 | 3,23 | 468069,62 | 2,88 |

| Прочие активы | 126452,22 | 1,21 | 177874,55 | 1,31 | 315718,37 | 1,94 |

| Всего активов | 10419419,16 | 13581754,22 | 16275097,23 | |||

Преимущественными статьями на протяжении всего анализируемого периода являются чистая ссудная задолженность и денежные средства. Остальные показатели имеют незначительный удельный вес, но все же формируют суммарные активы.

Рассмотрим структуру и динамику активов в Сбербанке России в 2012-2013 годах в Таблице 4.

Таблица 4. Динамика активов в Сбербанке России в 2012-2013 годах

| Показатели | 2012 г. | 2013 г. | Темп роста. % |

| Денежные средства | 492880.74 | 725051.77 | 147.10 |

| Средства в Центральном Банке РФ | 151196.65 | 381207.93 | 252.13 |

| Средства в кредитных организациях | 38443.53 | 81464.39 | 211.91 |

| Чистые вложения в ценные бумаги | 1140033.05 | 1541630.85 | 135.23 |

| Чистая ссудная задолженность | 7658870.94 | 9772750.28 | 127.60 |

| Основные средства | 370948.27 | 438028.48 | 118.08 |

| Прочие активы | 126452.22 | 177874.55 | 140.67 |

| Всего активов | 10419419.16 | 13581754.22 | 130.35 |

Активы банка — объекты собственности, имеющие денежную оценку, и принадлежащие банку. Основные источники средств для образования активов: собственный капитал банка и средства вкладчиков, межбанковские кредиты, эмиссия облигаций банка. Увеличение активов банка происходит за счёт проведения активных операций: кредитование, инвестиционные операции, прочие операции банка по размещению собственных и привлечённых средств. Важным качеством активов банка является принесение прибыли. В активы банка входят: кассовая наличность, ссуды, инвестиции, ценные бумаги, недвижимость и другие. Активы банка отражаются в активе бухгалтерского баланса банка. По данным показателям можно сделать некоторые выводы.

Активы банка в целом на 1 января 2013 года в сравнении с датой на 1 января 2012 года увеличились на 3112,9 млрд. рублей в абсолютном выражении или на 20, 6 %. Произошли значительные изменения в статье «Средства в банках» на 01 января 2013 года в сравнении с датой на 01 января 2012 года увеличились на 215,7 млрд. рублей.

Рассмотрим динамику активов Сбербанка России в 2013 – 2014 годах (таблица 5).

Таблица 5. Динамика активов в Сбербанке России в 2013-2014годах

| Показатели | 2013 г. | 2014 г. | Темп роста. % |

| Денежные средства | 725051.77 | 717319.92 | 98.93 |

| Средства в Центральном Банке РФ | 381207.93 | 408802.6 | 107.24 |

| Средства в кредитных организациях | 81464.39 | 94301.26 | 115.76 |

| Чистые вложения в ценные бумаги | 1541630.85 | 1744228.26 | 113.14 |

| Чистая ссудная задолженность | 9772750.28 | 11978006.95 | 122.57 |

| Основные средства | 438028.48 | 468069.62 | 106.86 |

| Прочие активы | 177874.55 | 315718.37 | 177.49 |

| Всего активов | 13581754.22 | 16275097.23 | 119.83 |

На основании данных таблицы 5 можно сделать вывод об отрицательной динамике денежных средств по отношению к 2013 году. Остальные показатели отражают положительную динамику не смотря на введение антироссийских санкций. Рассмотрим динамику пассивов ОАО «Сбербанк».

2.3. Анализ пассивов банка ОАО «Сбербанк России»

Проведем оценку структуры баланса ОАО «Сбербанк» за 2012-2014 гг, представленную в таблице 6.

Преимущественными статьями на протяжении всего анализируемого периода являются источники собственных средств и средства клиентов, в незначительной доли средства Центрального Банка РФ. Остальные показатели имеют незначительный удельный вес, но все же формируют суммарные пассивы.

Таблица 6. Анализ структуры баланса пассивов ОАО «Сбербанк России» за 2012-2014 года

| Показатели | 2012 г. | 2013 г. | 2014 г. | |||

| Млрд. руб. | Уд. вес. % | Млрд. руб. | Уд. вес. % | Млрд. руб. | Уд. вес. % | |

| Средства Центрального Банка РФ | 565388,34 | 5,43 | 1367973,94 | 10,07 | 1967035,55 | 12,09 |

| Средства кредитных организаций | 477466,96 | 4,58 | 605450,00 | 4,65 | 630459,33 | 3,87 |

| Средства клиентов | 7877197,65 | 75,60 | 9462176,28 | 69,67 | 11128035,16 | 68,38 |

| Выпущенные долговые обязательства | 87222,883 | 0,84 | 331891,30 | 2,44 | 404518,76 | 2,69 |

| Прочие обязательства | 85195,23 | 0,82 | 115477,16 | 0,85 | 144796,06 | 0,89 |

| Резервы на возможные потери | 26305,67 | 0,25 | 21323,84 | 0,16 | 31000,69 | 0,19 |

| Источники собственных средств | 1300642,44 | 12,48 | 1651496,15 | 12,16 | 1935201,14 | 11,89 |

| Всего пассивов | 10419419,16 | 13581754,22 | 16275097,23 | |||

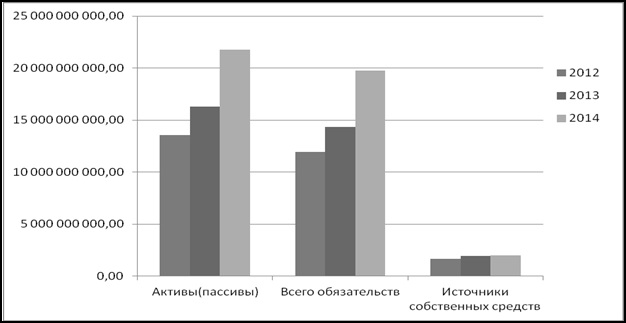

Горизонтальный анализ структуры баланса активов за 2012-2014 годы показал, что у Сбербанка улучшилось качество активов. Произошло увеличение денежных средств, но средства в Центральном Банке РФ уменьшились.

Горизонтальный анализ структуры баланса пассивов за 2012-2014 годы показал, что у Сбербанка ухудшилось качество пассивов — произошло уменьшение собственного капитала. Это опасный симптом, подобные изменения могут привести к подрыву ликвидности баланса, а, следовательно, к ухудшению финансового состояния предприятия.

Анализ любых операций должен завершаться оценкой их эффективности, т.е. анализом их доходности и рентабельности.

По данным горизонтального анализа можно сделать следующие выводы. Общая сумма активов за период 2012-2013 год изменилась на 2693 млрд. руб.(+19,83%), а за 2013-2014 на 5472 млрд. руб. (+33,62%), что положительно характеризует финансово-кредитную деятельность банка. По основным статьям баланса наблюдается увеличение темпа роста показателей в сравнении с предыдущим годом.

Обязательства банка возросли за 2012-2013 год на 2409 млрд. руб. (+20,2%), а за 2013-2014 на 5424,5 млрд. руб. (+37,83%). Источники собственных средств банка увеличились за 2012-2013 год на 283 млрд. руб. (+17,18%), а за 2013-2014 на 47 млрд. руб. (+2,44%). Всего пассивов также изменились за 2012-2013 год на 2693 млрд. руб.(+19,83%), а за 2013-2014 на 5472 млрд. руб. (+33,62%), что, безусловно, положительно характеризует деятельность банка.Отобразим изменения основных статей баланса ОАО «Сбербанк России» за 2012-2014 гг. на диаграмме (Рисунок 5).

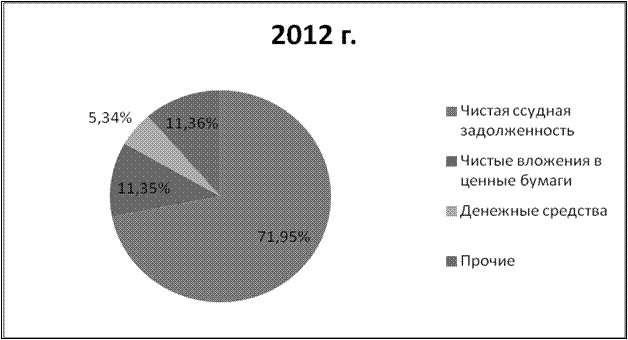

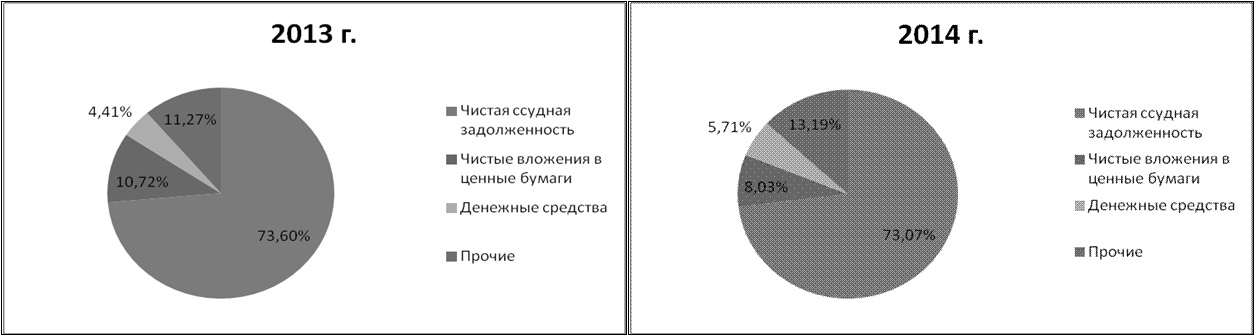

Отобразим процентное содержание некоторых статей баланса ОАО «Сбербанк России» за 2012-2014 гг. на диаграмме (Рисунки 6-7).

На основании результатов, полученных при вертикальном анализе можно сделать следующие выводы. Наибольший вес в активах Банка занимает чистая ссудная задолженность: в 2014 г. – 73,07%; ; в 2013 г. – 73,60%; в 2012 г. – 71,95%. За 2014 год чистая ссудная задолженность была сформирована в объеме 15 889 379 335 тыс. руб. Снижение роста за анализируемый период наблюдается по следующим статьям: Средство КО в ЦБРФ с 2,81 до 1,70; Обязательные резервы с 0,9 до 0,66; Чистые вложения в ценные бумаги и др. финансовые активы, имеющиеся в наличии для продажи с 11,35 до 8,03; Инвестиции в дочерние и зависимые организации с 2,07 до 1,77; Чистые вложения в ценные бумаги, удерживаемые до погашения с 2,66 до 1,69 и Основные средства, нематериальные активы и материальные запасы с 3,23 до 2,20. Остальные показатели имеют положительную динамику.

В пассивах наибольший удельный вес имеют средства клиентов, не являющихся кредитными организациями: 2014 – 64,5%; 2013 – 68,37%; 2012 – 69,67%, а также вклады физических лиц: 2014 – 36,78; 2013 – 46,61; 2012 – 46,30.

Таблица 7. Экономические нормативы достаточности капитала и ликвидности ОАО Сбербанк России» за 2012 — 2014 года, %

| Показатели | Нормативное значение | 2014 г. | 2013 г. | 2012 г. | |

| Достаточности капитала, H1 | min 10% | 11,50 | 12,96 | 12,62 | |

| Мгновенной ликвидности, H2 | min 15% | 74,46 | 53,67 | 61,52 | |

| Текущей ликвидности, H3 | min 50% | 66,52 | 58,59 | 74,34 | |

| Долгосрочной ликвидности, H4 | max 120% | 111,56 | 102,30 | 99,84 | |

| Максимальный размер крупных кредитных рисков, H7 | max 800% | 210,55 | 127,82 | 141,29 | |

| Совокупная величина кредитов, выданных инсайдерам, H10,1 | max 3% | 1,02 | 1,06 | 1,04 | |

| Норматив использования собственных средств (капитала) банка для приобретения акций (долей) других юридических лиц, Н12 | max 25% | 9,60 | 0,92 | 0,79 | |

Коэффициент достаточности капитала (Н1) — возрастает при росте объёма собственного капитала и снижается при увеличении риска активов. Данный показатель выше минимального значения, и составляют на 2012 г. – 12,62%, на 2013 г. – 12,96%, 2014 г. –11,50%. Следовательно, банк обладает хорошим запасом капитала.

Показатель мгновенной ликвидности (Н2) имеет значение на 2014 год 74,62%, высоколиквидных активов существенно больше, чем необходимо на покрытие обязательств в течение дня.

Значение норматива текущей ликвидности (Н3) за исследуемый период уменьшилось до 66,52%. Но данное значение выше минимально допустимого значения, что говорит об оптимальности соотношения между активами и пассивами, что укрепляет ликвидность банка.

Значение норматива долгосрочной ликвидности (Н4) возросло до 111,56%, объем вложений в долгосрочные активы находится на приемлемом уровне.

В целом по всем нормативам ликвидности прослеживается положительная тенденция.

Коэффициент (Н7) ограничивает максимальный риск всех крупных кредитов. Показатели составили 2012 г. – 141,29%, 2013 г. – 127,82%, 2014 г. – 210,55%. Данные показатели свидетельствую о том, что банк тщательно отслеживает риски связанные с процессом кредитования.

Показатель (Н10.1) отражает максимальный риск на своих инсайдеров, т.е. физических лиц, являющихся или акционерами (имеют более 5 % акций), или директорами и членами совета, членами кредитного комитета. По состоянию на 2012 г. – 1,04%, 2013 г. – 1,06%, 2014 г. – 1,02%.

Норматив использования капитала банка для приобретения акций других юридических лиц (Н12), также не превышает максимально допустимого значения равного 25% на протяжении всего исследуемого периода.

Таким образом общая сумма активов за период 2012-2013 год изменилась на 2693 млрд. руб.(+19,83%), а за 2013-2014 на 5472 млрд. руб. (+33,62%), что положительно характеризует финансово-кредитную деятельность банка. По основным статьям баланса наблюдается увеличение темпа роста показателей в сравнении с предыдущим годом.

В пассивах наибольший удельный вес имеют средства клиентов, не являющихся кредитными организациями: 2014 – 64,5%; 2013 – 68,37%; 2012 – 69,67%, а также вклады физических лиц: 2014 – 36,78; 2013 – 46,61; 2012 – 46,30.

Исходя из нормативных предельных значений, можно сделать вывод о положительной динамике работы ОАО «Сбербанк России». По всем основным нормативам ликвидности показатели банка превышают минимальные показатели и не доходят до предельного уровня.

Проведем оценку эффективности кредитной деятельности ОАО «Сбербанк».

2.4. Анализ эффективности кредитной деятельности банка ОАО «Сбербанк России»

Кредитный портфель Сбербанка состоит из двух основных сегментов (Таблица 8): кредиты корпоративным клиентам; кредиты физическим лицам. Следует обратить внимание на то, что изначальным признаком классификации кредитного портфеля является срок размещения кредитов, в формате которого проведена группировка кредитов по типу заемщика. Такая классификация необходима для того, чтобы сделать предварительные выводы, во-первых, о значимости банка в региональной экономике (чем «длиннее» кредиты, тем более банк выполняет свою роль финансового донора). Во-вторых, данный анализ позволяет сформировать предварительное суждение о временной структуре пассивов, поскольку, чем «длиннее» кредиты, тем больше долгосрочных привлеченных ресурсов имеет банк в своих пассивах (в обратном случае, банк не сможет выполнять нормативы ликвидности).

Рассмотрим таблицу 8, и сделаем вывод, что в таблице наблюдается стабильный рост кредитного портфеля банка. В 2013 году произошло увеличение ссудной задолженности на 26,4% по сравнению с 2011 годом, в 2014 – на 27,1% по сравнению с 2013 годом, что свидетельствует о грамотной кредитной политике банка, нацеленной на расширенное предложение кредитных ресурсов различной категории заемщиков.

Долгосрочная задолженность по кредитам в рассматриваемом периоде занимает наибольший удельный вес в общем объеме кредитов, что также положительно характеризует деятельность банка на региональном рынке.

Таблица 8. Структурно-динамический анализ кредитного портфеля ОАО «Сбербанк России» за 2012-2014 годы

| Показатели | 2012 г. | 2013 г. | 2014 г. | |||

| Млрд. руб. | Уд. вес. % | Млрд. руб. | Уд. вес. % | Млрд. руб. | Уд. вес. % | |

| 1. Краткосрочная задолженность по кредитам (Кк) | 2 697 927,0 | 29,8 | 3 450 822,0 | 29,8 | 3 744 331,0 | 25,4 |

| 1.1. кредиты физ. лиц | 23 695,0 | 0,3 | 12 716,0 | 0,1 | 34 335,0 | 0,2 |

| 1.2. кредиты юр. лиц | 2 674 232,0 | 29,5 | 3 438 106,0 | 29,7 | 3 709 996,0 | 25,2 |

| 2. Долгосрочная задолженность по кредитам (Кд) | 6 372 929,0 | 70,2 | 8 143 505,0 | 70,2 | 10 995 382,0 | 74,6 |

| 2.1. кредиты физ. лиц | 2 320 126,0 | 25,6 | 2 216 868,0 | 51,1 | 3 221 228,0 | 21,9 |

| 2.2. кредиты юр. лиц | 4 052 803,0 | 44,6 | 5 926 637,0 | 19,1 | 7 774 154,0 | 52,7 |

| 3. Итого (Кк+Кд) | 9 067 856,0 | 11 594 327,0 | 14 739 713,0 | |||

Основную долю в кредитном портфеле Сбербанка занимают кредиты юридическим лицам. В 2012 году объем ссудной задолженности юридических лиц увеличился на 37% по сравнению с отчетной датой предыдущего периода (с 7 028 790 тыс. рублей в 2012 году до 9 626 637 тыс. рублей в 2013 году), в 2014 году – на 19,3% (с 9 626 637 тыс. рублей в 2013 году до 11 484 150,0 тыс. рублей в 2014 году). Все это позволяет судить, что кредитование юридических лиц является наиболее востребованной клиентами банковской услугой, а доходы от нее остаются одним из основных источников формирования прибыли банка.

Далее рассмотрим качество кредитного портфеля Сбербанка России за 2012-2014 гг. (Таблица 9).

Применяемые методы и процедуры управления кредитным риском позволили Банку улучшить качество кредитного портфеля. Объем просроченной задолженности за два года снизился на 1,9 млрд. руб. В 2014 году за счет резервов на возможные потери по ссудам было списано 53,4 млрд. руб. (в 2013 году 30,6 млрд. руб.). Удельный вес просроченной задолженности в совокупном кредитном портфеле клиентов снизился с 5,0% до 2,7% и находится существенно ниже среднего уровня по банковской системе.

Таблица 9. Сравнение уровня реализованных рисков ОАО «Сбербанк России» и банковской системы за 2012–2014 гг.

| % | Сбербанк | Банковский сектор | ||||

| 2012 | 2013 | 2014 | 2012 | 2013 | 2014 | |

| Доля просроченной задолженности в кредитном портфеле всего: | 2,7 | 3,4 | 5,0 | 3,4 | 4,6 | 5,5 |

| в кредитном портфеле юридических лиц | 2,9 | 3,6 | 5,5 | 4,4 | 4,5 | 5,1 |

| в кредитном портфеле физических лиц | 2,0 | 2,7 | 3,5 | 4,0 | 5,2 | 6,9 |

Расчет реализованных рисков был рассчитан по формуле:

R = L / Dt,

где R – риск; в абсолютных или относительных единицах; L – последствия (потери), которые могут быть выражены как в абсолютных, так и в относительных (по отношению к общему количеству возможных подобных явлений, событий в изучаемой системе) единицах, а так же и в стоимостном выражении; Dt – интервал времени.

Риск ликвидности – нарушение ограничений в части обязательных нормативов ликвидности Банка России (нормативы Н2, Н3 и Н4)[33]. Банк осуществляет оперативный прогноз обязательных нормативов ликвидности на периодической основе. В целях снижения риска невыполнения регулятивных требований Банк устанавливает предупреждающие лимиты на нормативы ликвидности Банка России, гарантирующие соблюдение нормативов внутри месяца с учетом возможных колебаний отдельных статей баланса.

Ликвидность была рассчитана по формуле:

Клт = ОК / ТО,

где Клт – коэффициент ликвидности, ОК – величина оборотного капитала, ТО – величина текущих обязательств (со сроком возврата в течение года).

При управлении риском ликвидности Сбербанк выделяет риск нормативной ликвидности и риск физической ликвидности (Таблица 10).

Таблица 10. Выполнение нормативов ликвидности ОАО «Сбербанк России» за 2013–2014 гг

| Нормативы ликвидности | Предельное значение, установленное Банком России | Критическое значение Сбербанка | Значение норматива на отчетную дату, % | ||

| 2012 | 2013 | 2014 | |||

| Н2 | более 15% | 15% | 61,43 | 50,82 | 80,6 |

| Н3 | более 50% | 55% | 74,26 | 72,90 | 103,0 |

| Н4 | менее 120% | 110% | 99,82 | 87,28 | 78,0 |

На 1 января 2014 года обязательные нормативы ликвидности Сбербанка России соблюдаются. Эффективное управление ликвидностью позволило Сбербанку сократить избыток нормативной ликвидности, увеличив кредитный портфель и снизив стоимость привлекаемых ресурсов. Сбербанк осуществляет ежедневный мониторинг и прогноз нормативов ликвидности на краткосрочную и долгосрочную перспективу, не допуская избытка нормативной ликвидности при одновременном выполнении как обязательных нормативов Банка России, так и внутренних лимитов.

Процентный риск по балансовым активам и пассивам, чувствительным к процентным ставкам – риск падения (роста) процентных доходов и расходов при изменении кривой доходности в результате несовпадения сроков погашения (пересмотра процентных ставок) размещенных и привлеченных средств.

Рыночный риск по торговым позициям, включают в себя: процентный риск по портфелю долговых ценных бумаг, фондовый и валютный риск.

Рыночный риск был рассчитан по формуле:

РР = 12,5 х (ПР + ФР) + ВР,

где РР — совокупная величина рыночных рисков; ПР — процентный риск; ФР — фондовый риск; ВР — валютный риск.

Таблица 11. Сведения о величине рыночного риска ОАО «Сбербанк России» за 2012–2014 гг

| Вид риска | Величина риска (% от капитала) | ||

| 2012 | 2013 | 2014 | |

| Процентный риск по неторговым позициям | 1,1 | 0,7 | 0,3 |

| Рыночный риск по торговым позициям: | 1,2 | 1,9 | 3,8 |

| По портфелю долговых ценных бумаг | 1,1 | 1,7 | 3,2 |

| Фондовый риск | 0,2 | 0,7 | 0,8 |

| Валютный риск | 0,3 | 0,1 | 0,2 |

| Эффект диверсификации вложений | 0,5 | 0,6 | 0,4 |

Увеличение процентного риска по неторговым позициям на 1 января 2014 года в основном двумя факторами: ростом объема краткосрочных заимствований в Банке России и депозитов Федерального казначейства для фондирования прироста рублевого кредитного портфеля; ростом гэпа на каждом из интервалов периодов изменения процентных ставок следствие увеличения валюты баланса на 30%.

Таким образом, Сбербанк показывает положительные результаты по всем показателям и применяет различные методы управления кредитными рисками. Применяемые методы и процедуры управления кредитным риском позволили Банку улучшить качество его кредитного портфеля.Подводя итоги второй главы можно сказать, что для любого коммерческого банка кредиты – основной источник дохода и основной источник рисков, связанных с кредитной деятельностью.Чтобы оградить себя от финансовых потерь и сократить кредитные риски, банк проводит анализ кредитного риска.

Анализ кредитного риска по кредитованию предприятий лучше всего проводить на основе информации, полученной исходя из оценки финансового состояния предприятия. Обычно такую оценку проводят на основе разреза статей баланса, отвечающие показателям кредитоспособности предприятия.ОАО «Сбербанк» — крупная кредитная организация. Организация с вертикальной структурой управления, а также современный универсальный банк, удовлетворяющий потребности различных групп клиентов в широком спектре банковских услуг.Рассчитав показатели деятельности Сбербанка, можно сказать, что в 2013 году прибыль Сбербанка возросла на 30,35%., или на3162335,06 млн. руб. И на 2014 год прибыль составила 2693343,01 млрд. руб. или на 19,83%.Анализ финансового состояния ОАО «Сбербанк России» показал высокие результаты с твердой тенденцией роста. Как только прибыль Сбербанка увеличилась, отрицательная тенденция для коэффициента заметно изменила свой курс, и сейчас с уверенностью можно сказать, что Банк стал эффективно использовать свои средства.За анализируемый период все показатели в динамике растут, не смотря на кризисные явления в экономике, так в течение 2013 года в условиях сложной ситуации в Российской и мировой экономике ОАО «Сбербанк России» активно наращивал операции кредитования.