1.4. Элементы и этапы налогового планирования.

Пути достижения грамотного налогового планирования реализуются не только за счет знания и использования всех сторон законодательства, но и за счет последовательного применения всех составляющих оптимизации налогообложения. К таким составляющим элементам относятся следующие:

1. Состояние бухгалтерского и налогового учета, взаимодействие между ними должно строго соответствовать нормативно-правовым актам. А также необходимо верное толкование законодательства о налогах и своевременная актуализация изменений в нем. Данные бухгалтерского учета и отчетности должны позволять получать необходимую информацию для налоговых целей.

2. Выбранная предприятием учетная политика – это совокупность способов ведения бухгалтерского и налогового учета, документ, утвержденный налогоплательщиком, т.к. законодательство в ряде случаев предоставляет возможность выбрать методы группировки и оценки фактов хозяйственной деятельности, способы погашения стоимости активов и методы определения выручки.

3. Налоговые льготы и организация сделок. Корректное применение налоговых льгот, установленных законодательством по большинству налогов. А также анализ возможных форм сделок с учетом их налоговых последствий.

4. Налоговый контроль. Составление налогового бюджета является основой для осуществления контрольных действий со стороны руководителя предприятия и финансового менеджера. Минимизация ошибок способствует применение принципов и процедур технологий внутреннего контроля налоговых расчетов. Организация контроля изначально предусматривает недопущение просрочки уплаты налогов, но и не следует упускать любые возможности отсрочить уплату, если это допускает законодательство о налогах и сборах.

5. Налоговый календарь используется для проверки правильности исчисления налоговых платежей, соблюдения сроков их уплаты и представления отчетности. Риски несвоевременной уплатой налоговых платежей высоки и поэтому следует о них помнить, поскольку в случае нарушения налоговых обязательств перед государством наступает правовая ответственность в соответствии с законодательством РФ.

6. Стратегия оптимального управления и план реализации этой стратегии. Эффективным способом увеличения прибыли является построение такой системы управления и принятия решений, в которой оптимальной окажется вся структура бизнеса. Такой подход обеспечит более высокое и устойчивое сокращение налоговых потерь на долгосрочную перспективу, а также на среднесрочные и текущие планы.

7. Льготные режимы налогообложения. Имеются в виду способы снижения налогов за счет создания оффшорных компаний за рубежом и аналогичных компаний на территории России. Схемы снижения налогового бремени должны быть законны и прозрачны, иначе контролирующие органы найдут доводы, чтобы оспорить неубедительную схему целиком либо доставить неприятности налогоплательщику постоянными проверками.

8. Имитационные финансовые модели. Позволяют менеджеру управлять значениями одной или нескольких переменных, рассчитывать совокупную налоговую нагрузку и прибыль. Известны как модели «что если», имитируют экономический эффект от различных предположений (например действие факторов внешней среды, изменение организационной структуры бизнеса, проведение альтернативной налоговой политики).

9. Отчетно-аналитическая деятельность налогового менеджмента. У любой компания должна быть информация за несколько лет о том, какие приемы и способы налоговой оптимизации дали или не дали положительные результаты, какие факторы повлияли на конечный финансовый результат и т. п.

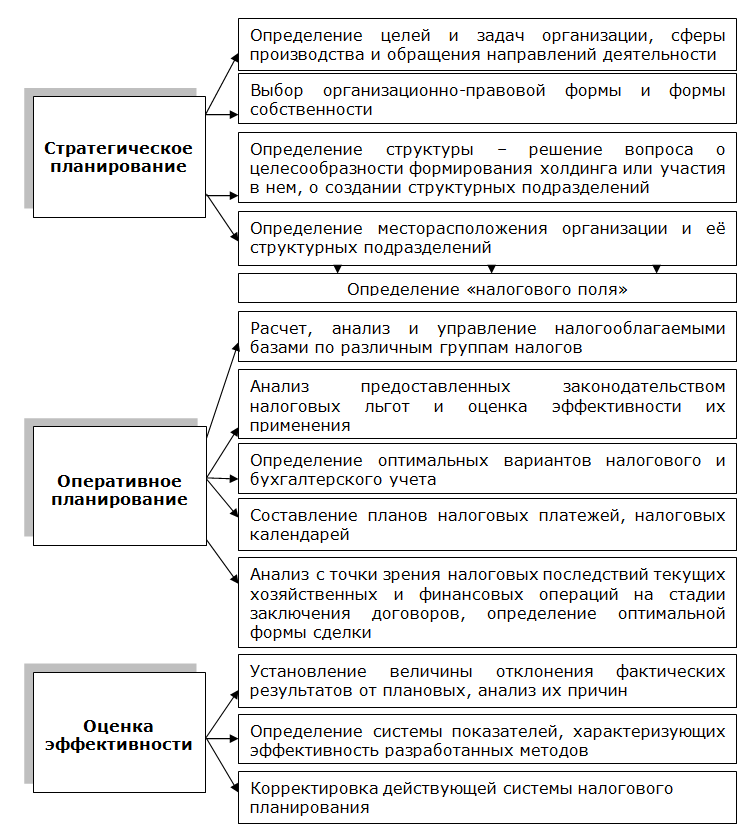

Процесс налогового планирования состоит из нескольких взаимосвязанных между собой этапов. Этапы налогового планирования представлена на рисунке 1, их согласование и применение зависит о руководителей компании.

Пределами налогового планирования являются:

- Законодательные ограничения — это обязанность экономического субъекта зарегистрироваться в налоговом органе и предоставлять документы, необходимые для исчисления и уплаты налога. Сюда можно отнести установленные меры ответственности за нарушения налогового законодательства.

- Меры административного воздействия – это значит, что налоговые органы вправе требовать своевременной и правильной уплаты налогов, предоставления необходимых документов и объяснений, а также налоговые органы могут проводить проверки и принимать решения о применении соответствующих санкций.

- И другие способы, с помощью которых государственные органы ограничивают сферу применения налогового планирования.

Основное ограничение налогового планирования состоит в том, что налогоплательщик имеет право лишь на законные методы уменьшения налоговых обязательств.

1.5. Риски в налоговом планировании.

Для начала определим, что налоговый риск – это вероятность возникновения ситуации, когда не попадающая под налогообложение (по расчетам хозяйствующего субъекта) операция при проверке признается налоговыми органами налогооблагаемой или в самом худшем случае мнимой или притворной. Чаще всего рисковые ситуации возникают тогда, когда в законодательстве четко не прописаны определенные моменты налогообложения тех или иных операций.

А вот под риском налоговой оптимизации понимается возможности понести финансовые потери, связанные с этим процессом, выраженные в денежном эквиваленте.

Риски минимизации налогов можно оценить, как совокупность возможных прямых потерь (убытков) налогоплательщика при налоговом контроле, включая взыскание недоимок и штрафов, а также возможные предстоящие расходы на урегулирование негативной ситуации. Исходя из выше сказанного, риски налогового планирования – это риски, связанные с возникновение налогового риска, риска оптимизации и риска минимизации налогов.

В данной главе мы разберем риски налогового планирования и рассмотрим какое место они занимают. Важно знать какое место налоговые риски занимают и как можно их предотвратить, поэтому можно предложить следующую классификацию рисков по критерию «степени контролируемости»:

- неконтролируемые (внешние риски) — никак не связаны с деятельностью компании и зависят лишь от внешних факторов (политические, экономические, социальные, географические и др.);

- контролируемые (внутренние риски) — риски, напрямую связанные с деятельностью конкретного предприятия. Внутренние риски в свою очередь делятся на: производственные, коммерческие, финансовые, социальные.

Налоговый риск правомерно отнести к группе финансовых рисков предприятия, поскольку возникновение рисковой ситуации, связанной с налогообложением, влечет к финансовым потерям для организации. К нефинансовым рискам можно отнести риск уголовной ответственности за налоговые преступления.

В налоговом планирование особое внимание необходимо уделять рискам, которые присущи схемам налоговой оптимизации. Руководитель предприятия должен четко понимать, к каким последствиям может привести та или иная схема.

Налоговые риски также делятся на:

- риски налогового контроля и усиления налогового бремени: доначисление налогов, начисление пеней, штрафные санкции, взыскание налогов и пеней за счет имущества организации в соответствии со ст.47 НК РФ, наложение ареста на имущество, взыскание задолженности по налогам и сборам через арбитражный суд, признание хозяйствующего субъекта банкротом арбитражным судом, привлечение к административной ответственности, привлечение к уголовной ответственности;

- риск невозможности компенсировать последствия возникшей рисковой ситуации, в том числе и денежными средствами. В налоговом планировании необходимо просчитывать все возможные потери и если такого просчета нет, то предприятие может столкнуться с ситуацией, когда на счете будет недостаточно средств для компенсации иных потерь;

- риск ошибочного исчисления и уплаты налога (связан с некомпетентностью работников бухгалтерии, например, незнании норм законодательства);

- изменение налогового законодательства, среди которых можно выделить следующие: введение новых налогов и сборов, изменение налоговых ставок, изменение порядка определения налоговой базы по какому-либо налогу, изменение сроков и условий уплаты налогов и сборов, отмена налоговых льгот;

- возможность двоякой трактовки норм налогового законодательства. Чтобы минимизировать данный риск желательно ознакомиться с арбитражной практикой по данному вопросу, чтобы предотвратить те трудности, с которыми столкнулись другие организации;

- появление разъяснений налоговых органов, касающихся прямых норм законодательства, которые не всегда объясняют налогоплательщикам спорные моменты;

- риск смены работников бухгалтерии на предприятии, передача полномочий по ведению бухгалтерского и налогового учета;

- подготовка неправильно оформленных документов: договоров, актов и иных первичных документов работниками, не обладающими достаточными знаниями и квалификацией;

- несоответствие выбранной методологии учета виду деятельности предприятия (например, организация-производитель ведет учет с использованием инструментов, присущих торговым предприятиям);

- недостаточность внимания руководителей предприятий к возможности возникновения рисковых ситуаций. При разработке налоговых схем руководители, в основном, делают упор на снижение налоговых платежей и ищут способы обойти закон тем или иным способом, не задумываясь о последствиях;

- риск выражения недовольства контрагентами, т.е. предложенная фирмой схема проведения операции может быть невыгодна ее поставщику или покупателю и может возникнуть вопрос о возможности дальнейшего сотрудничества;

- риск потери налоговых льгот, т.е. потеря тех льгот, на которые фирма имеет право согласно действующему законодательству, возникшая в результате реализации той или иной налоговой схемы;

- риск идентификации налоговой выгоды как конечной цели хозяйственной операции (в соответствии с 53-им Постановлением ВАС РФ налоговую выгоду нельзя рассматривать, как конечную цель той или иной хозяйственной операции);

- риски трансфертного ценообразования, например, распространенной налоговой схемой на сегодняшний день является схема с участием цепочки взаимосвязанных контрагентов. Анализируя такую схему налоговые органы задаются вопросом об аффилированности действующих лиц, что может привести к признанию недействительности сделки;

- риск привлечения внимания налоговых органов к необычным видам хозяйственной деятельности. Это говорит о том, что руководители должны отдавать отчет, что, выбирая для своей фирмы необычный вид деятельности, они привлекают к себе внимание налоговых органов. Это не значит, что всем предпринимателям нужно выбирать торговлю или строительство как вид деятельности, однако необходимо быть осторожным при разработке и реализации схем по минимизации налогового бремени при нетрадиционных видах деятельности;

- риск ненадежности поставщиков и покупателей. Во время налоговой проверки работники налоговых органов при выявлении схем по минимизации налогообложения могут проверить всю цепочку контрагентов, участвующих в реализации такой схемы. Поэтому очень важно выбирать надёжных контрагентов. Очень часто налогоплательщики в судебных спорах ссылаются на то, что они не в состоянии проследить законность действий всех своих контрагентов, но данный момент является весьма спорным и сложным, так как в настоящее время Министерством Финансов РФ налогоплательщикам предоставлена возможность получения информации о своих контрагентах. Осуществляется данная процедура с помощью информационной базы по предприятиям, с помощью которой любой налогоплательщик, прошедший необходимую регистрацию на сайте Министерства Финансов РФ, может ввести данные о своем контрагенте (ИНН, КПП, ОГРН и другие) и узнать подробнее о его деятельности и наличии текущих судебных разбирательств;

- риск несоответствия расходов на налоговое планирование и его конечных результатов. Речь идет о том, что расходы на судебные разбирательства с налоговыми органами могут превышать сумму, на которую было снижено налоговое бремя организации при реализации какой-либо схемы. Поэтому необходимо соблюдать соответствие между поставленной целью и средствами, необходимыми для ее достижения. Однако можно рассмотреть данный риск, с другой стороны. Представим себе ситуацию, когда руководитель при постановке финансовых целей деятельности бизнеса озвучил интересующие его цифры и попросил бухгалтера предложить варианты налоговой оптимизации. Тот обозначил конкретные финансовые показатели, отразив необходимые налоговые вычисления. После чего ему понадобилась консультация юриста, который дополнительно нарисовал схему взаимодействия между существующими юридическими лицами в виде человеческих фигурок, обменивающихся документами. Приглашенный далее налоговый консультант представил свое решение в виде замысловатой блок-схемы, объяснив, что такой формат используют его продвинутые западные коллеги. Налоговый консультант, которому бухгалтер (не очень понявший уже своего юриста, и совсем потерявший нить в построениях консультанта) пытался объяснить эту схему, предложил нарисовать проще и дал одну из своих схем в качестве образца. Бухгалтер честно разобрался в ней, потратив массу времени и сил, переложил все необходимые действия по налоговой оптимизации в предложенную налоговым консультантом легенду и представил их руководителю. Схема была принята в работу. Через месяц на совещание по обсуждению первых результатов юрист снова принес «пляшущих человечков». Чтобы избежать данный трудностей и снизить транзакционные издержки, необходимо говорить на одном понятном всем участникам налогового планирования языке.

- риск параллельного существования налогового планирования и других сфер деятельности организации. Например, имеется крупное торговое предприятие, в котором существует отдел налогового планирования. В то время, пока работник налогового отдела анализирует различные возможности осуществления той или иной хозяйственной операции, менеджер отдела продаж заключает договор поставки, не советуясь с отделом налогового планирования. В данном случае пропадает какой-либо смысл в разработке налоговых схем на этом предприятии, поскольку налоговый отдел настаивает на своем и не оказывает влияния на текущую деятельность предприятия;

- риск привлечения внимания налоговых органов при резком снижении налоговых платежей в текущем периоде по сравнению с предыдущими, т.е. если налоговая схема применяется не с начала отчетного года. Например, отдел налогового планирования в конце сентября разработал схему, при реализации которой фирма колоссально экономит на НДС. При сдаче отчетности за 4 квартал и годовой отчетности у налоговой может возникнуть ряд вопросов, касающихся внезапного и существенного сокращения уплаты НДС. Таким образом предприятие может попасть под незапланированную налоговую проверку;

- риск упущенной выгоды. Руководству предприятия не стоит ставить осуществление налогового планирования в качестве приоритетной цели в деятельности фирмы. Налоговое планирование должно играть вспомогательную роль по улучшению уже налаженной в организации методики ведения хозяйственной деятельности. Необходимо реально оценивать свои ресурсы (как финансовые, так и трудовые) для осуществления эффективного налогового планирования, не забывая при этом об основной цели хозяйственной деятельности;

- риск потерь материальных и иных ценностей. Данный риск можно отнести к группе рисков усиления налогового контроля и увеличения налогового бремени, так как именно данные риски чаще всего приводят к потере материальных ценностей предприятия;

- риск применения государством мер, направленных на уменьшение возможностей предприятий для снижения налогового бремени. Для описания сущности данного риска приведем пример с так называемыми судебными доктринами, действующими в настоящее время при решении налоговых споров в суде. Под судебной доктриной подразумевается типовой подход к разрешению определенного спорного вопроса в суде. Судебные доктрины не являются нормами права, но играют весьма важную роль в судебных разбирательствах. Подробнее о них будет рассказано далее;

- риск внесения изменений в нормы международного законодательства по налогообложению, т.е. изменение условий ведения деятельности в оффшорных зонах. Например, при отмене той или иной льготы, предусмотренной на территории, где зарегистрирована оффшорная компания, может привести к существенному увеличению налоговых платежей для предприятия или сделать давно отлаженные и привычные налоговые схемы совершенно бесполезными;

- риск допущения ошибок (как технических, так и стратегических) при налоговом планировании. Налоговое планирование осуществляется людьми, а людям свойственно ошибаться. Поэтому, чтобы минимизировать данный риск, необходимо, чтобы процедура планирования и разработки налоговых схем осуществлялась несколькими людьми, которые смогут проверить друг друга и своевременно отреагировать на возможные ошибки и замечания;

- риск изменения условий ведения хозяйственной деятельности для предприятия, т.е. когда одна и та же налоговая схема не может быть одинаково эффективной при различных условиях ведения деятельности для фирмы. Схема должна не только подстраиваться под сложившуюся экономическую и хозяйственную ситуацию, но и пытаться сделать ее наиболее выгодной для предприятия.

Отмечу, что представленный перечень рисков не является исчерпывающим, однако, в целом он отражает наиболее существенные риски, возникающие при налоговом планировании.

1.6. Методы налогового планирования и основные направления оптимизации налогообложения.

Под методами налогового планирования понимают способы, посредством которых происходит оптимизация налогообложения. Под оптимизацией налогообложения следует понимать максимально возможное снижение налоговых платежей при допустимом уровне налогового риска.

О праве налогоплательщика на снижение налогового бремени всеми законными способами сказано в п. 3 Постановления Конституционного суда России от 23 мая 2003 г. № 9-п, которое гласит, что: «в случае, когда законом предусматриваются те или иные льготы, освобождающие от уплаты налогов и позволяющие снизить сумму налоговых платежей, применительно к соответствующим категориям налогоплательщиков обязанность платить законно установленные налоги предполагает необходимость их уплаты лишь в той части, на которую льготы не распространяются и именно в этой части на таких налогоплательщиков возлагается ответственность за неуплату законно установленных налогов».

Методы налогового планирования делятся на общие и специальные.

Общие методы налогового планирования в свою очередь делятся на:

1) метод выбора формы деятельности (организации могут открыть филиал, представительство или просто обособленное подразделение или учредить дочернюю фирму, а физическое лицо вправе осуществлять свою деятельность в качестве индивидуального предпринимателя или зарегистрироваться как юридическое лицо);

2) метод выбора юрисдикции налогоплательщика (сейчас это достаточно распространенная форма налогового планирования — низконалоговая юрисдикция может находится как в России, так и за рубежом, а экономический эффект в результате использования данного метода, например «вывода» прибыли в зону льготного налогообложения, весьма ощутим и зачастую в несколько раз превышает эффект от применения всех иных льгот и освобождений, предусмотренных НК РФ, однако слабой стороной данного метода является нестабильность правового положения юрисдикции);

3) метод ситуационного планирования (финансовое руководство организацией, на основе Устава, учредительного договора и иных учредительных документов, в соответствии с НК РФ и статистическими нормативами, определяет спектр основных налогов, которые надлежит уплачивать организации, уточняет ставки и льготы, формируя так называемое налоговое поле организации; следующий шаг — это подбор типичных хозяйственных операций, в которых участвует организация, учитывая специфику вида деятельности и сложность производственного процесса. Далее, согласно Уставу организации и на основании ГК РФ, образуется система договорных отношений организации с учетом сформированного налогового поля. После этого разрабатываются различные ситуации с учетом уже выполненных налоговых, договорных и хозяйственных наработок, охватывающие самые разнообразные стороны экономической жизни, реализуемые в нескольких сравнительных вариантах. Слабая сторона этого метода в наличии множества вариантов действий).

К специальным методам налогового планирования относятся следующие методы:

1) метод использования пробелов в законодательстве (согласно п. 7 ст. 3 НК РФ все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах трактуются в пользу налогоплательщика, однако у данного метода есть минус: законодательные органы регулярно устраняет «лазейки» для налогоплательщиков, дающие возможность уменьшать размер налоговых отчислений, принимая соответствующие изменения к налоговым законам, поэтому данный метод налогового планирования не может быть рассчитан на продолжительный период применения);

2) метод применение налоговых льгот (данный метод является одним из наиболее распространенных методов налогового планирования, в силу своей законности и относительной простоты применения, но и в нем есть минус — сложность в оформлении права на использование льготы в налоговом органе с предоставлением большого количества подтверждающих документов);

3) метод формирования учетной политики (сумма и порядок уплаты налогов во многом зависят от выбранных налогоплательщиком способов учета и налогообложения, поэтому следует обратить внимание на учетную политику, которая определяется организацией до начала календарного года. Данный метод является скорее вспомогательным, призванным снизить риски, возникающие при использовании других методов налогового планирования);

4) метод изменения срока уплаты налогов (суть данного метода в том, что основная налоговая база переводится на юридические лица, которым налоговым законодательством законом предоставлены льготные условия налогообложения, например, налогоплательщикам, применяющим упрощенную систему налогообложения);

5) метод отсрочки налогового платежа (налоговое законодательство в главе 9 Налогового Кодекса РФ позволяет изменить срок уплаты налогов посредством применения отсрочки, рассрочки, налогового кредита, инвестиционного налогового кредита, что можно эффективно использовать в предпринимательской деятельности. Например, организация может отсрочить возникновение облагаемого оборота путем перечисления денежных средств в последний день отчетного периода, поскольку минимальное время прохождения платежей через банки составляет не один день, а в среднем около трех дней);

6) метод замены отношений (в основе метода лежит основной принцип гражданского права – принцип диспозитивности гражданско-правовых отношений, т.е. каждый хозяйствующий субъект праве самостоятельно, выбирать контрагентов, формы и условия сделки с ними, поэтому суть метода в том, что налогоплательщик при юридическом оформлении хозяйственных отношений со своими контрагентами выбирает гражданско-правовую форму сделки, исходя не только из принципов оформления гражданско-правовых и юридической техники, но и с учетом налоговых последствий применения гражданско-правовых норм;

7) метод разделения отношений (также, как и метод замены отношений основывается на принципе диспозитивности в гражданском праве, только в данном случае происходит не замена одних хозяйственных отношений на другие, а разделение одного сложного отношения на ряд более простых хозяйственных операций);

8) метод прямого сокращения объекта налогообложения (суть метода в избавлении от некоторых операций и имущества, облагаемых налогами, без нанесения вреда хозяйственной деятельности субъекта налогового планирования. Используются: сокращение объекта налогообложения при совершении операций купли-продажи, мены, дарения путем занижения стоимости товаров, работ, услуг с учетом действия ст. 40 Налогового Кодекса РФ, а также сокращение объекта обложения по налогу на имущество путем проведения инвентаризаций и списывания имущества, пришедшего в физическую негодность, или морально устаревшее имущество, сокращение стоимости налогооблагаемого имущества путем проведения независимым оценщиком переоценки стоимости основных средств в сторону снижения).

В практике налогового планирования, как правило, используется комплекс перечисленных методов для достижения оптимального результата. Наиболее эффективным будет считаться такое сочетание методов налоговой оптимизации, которое позволяет организации достичь поставленных целей в наиболее короткий промежуток времени с наименьшим количеством затрат.

Глава 2. Анализ деятельности ООО «ФЕНОКС Автомотив Рус» в сфере налогового планирования.

2.1. Краткая финансово-хозяйственная характеристика организации.

Общество с ограниченной ответственностью ФЕНОКС Автомотив Рус (именуемое в дальнейшем «Общество») создано в соответствии с Гражданским кодексом РФ, Федеральным законом РФ «Об обществах с ограниченной ответственностью», Федеральным законом РФ «О государственной регистрации юридических лиц». Общество зарегистрировано 2 ноября 2011 года регистрирующим органом Инспекция Федеральной налоговой службы по городу Ногинску Московской области.

Цель образования и виды деятельности определены в соответствии с Уставом предприятия. Общество является самостоятельным хозяйствующим субъектом, юридическим лицом, имеет собственное имущество, самостоятельный баланс и счет в банке. Так как его деятельность направлена на получение прибыли, то Общество признается коммерческой организацией.

Имущество предприятия составляют его основные фонды и оборотные средства, а также иные ценности, стоимость которых отражается в самостоятельном балансе предприятия.

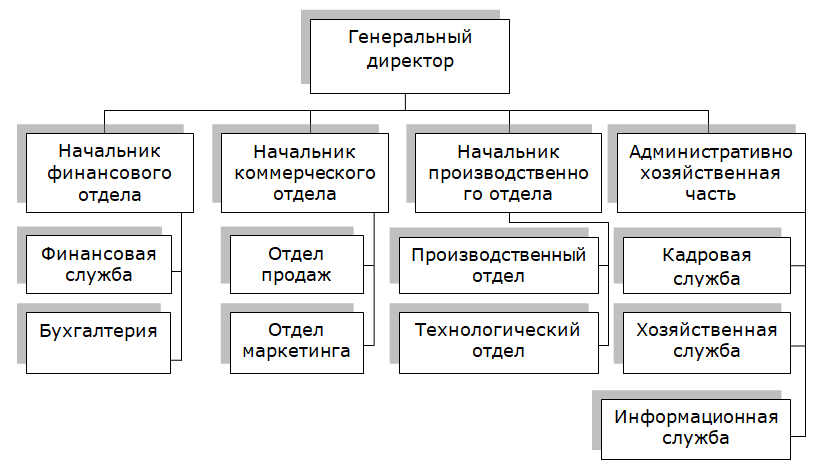

Руководство текущей деятельностью Общества осуществляется единоличным исполнительным органом Общества – Генеральным директором. К компетенции единоличного исполнительного органа Общества относятся все вопросы руководства текущей деятельностью Общества.

Функционирование предприятие по данной организационной структуре позволяет ему развиваться без нарушений принципов организации взаимодействия подразделений, служб и производственных участков.

Миссия компании: опережать конкурентов в развитии, качестве и безопасности.

Организация постоянно разрабатывает и развивает передовые технологии конструирования и производства. ООО «ФЕНОКС Автомотив Рус» дает возможность миллионам людей приобретать качественные автокомпоненты, гарантирующие абсолютную безопасность во время езды на автомобиле.

Цель деятельности ООО «ФЕНОКС Автомотив Рус»: лидерство на рынке автокомпонентов.

Преимуществом деятельности ООО «ФЕНОКС Автомотив Рус» является инновации в деталях, точность в подходах, ориентированность на клиентов.

Компания ООО «ФЕНОКС АВТОМОТИВ РУС» осуществляет следующие виды деятельности (в соответствии с кодами ОКВЭД, указанными при регистрации):

Основной вид деятельности

50.30 Торговля автомобильными деталями, узлами и принадлежностями

Дополнительные виды деятельности

63.12 Хранение и складирование

50.20 Техническое обслуживание и ремонт автотранспортных средств

51.46 Оптовая торговля фармацевтическими и медицинскими товарами, изделиями медицинской техники и ортопедическими изделиями

34.30 Производство частей и принадлежностей автомобилей и их двигателей

63.11 Транспортная обработка грузов

74.4 Рекламная деятельность, Представительские функции, Сопутствующая деятельность

74.82 Упаковывание

51.7 Прочая оптовая торговля

60.24 Деятельность автомобильного грузового транспорта

Компания ООО «ФЕНОКС Автомотив Рус» расположена по адресу 142460, область Московская, район Ногинский, рабочий поселок Воровского, улица Мира, дом 5.

Организационная структура компании ООО «ФЕНОКС Автомотив Рус» относится к одному из наиболее распространенных линейно-функциональных построений компании, которая чаще всего применяется различными организациями, работающими в разных областях.

Линейное управление подразумевает разделение должностных обязанностей в компании таким образом, чтобы каждый работник организации был в большей степени нацелен на выполнение прямых производственных задач компании ООО «ФЕНОКС Автомотив Рус».

Линейное управление компании ООО «ФЕНОКС Автомотив Рус» подкреплено специальными функциональными вспомогательными службами компании, которые были сформированы на ресурсной основе.

Среди имеющихся недостатков указанного линейно — функционального построения структуры ООО «ФЕНОКС Автомотив Рус» можно назвать существующие разногласия между решениями линейных и функциональных служащих.

При данной организационной структуре в компании возможности деятельности руководства различных отделов и принятие ими мер по улучшению деятельности будут ограниченны.

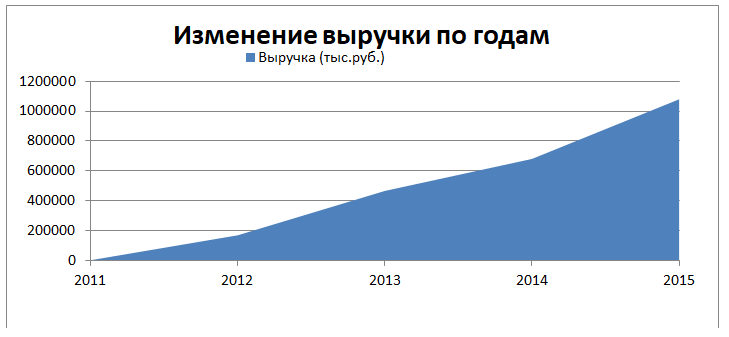

Экономические показатели ООО «ФЕНОКС Автомотив Рус»:

- за 2014 год получило чистую прибыль в 10,79 млн. руб., что на 24,45% меньше показателя за аналогичный период прошлого года. Объем продаж компании увеличился на 46,17% до 679,82 млн. руб. Себестоимость продукции за отчетный период увеличилась на 47,26% до 628,04 млн. руб. с 426,49 млн. руб. годом ранее. Компания «ФЕНОКС Автомотив Рус» завершила 2014 год с прибылью до налогообложения в 13,61 млн. руб., что на 23,97% меньше показателя прибыли годом ранее — 17,90 млн. руб.;

- за 2013 год ООО «ФЕНОКС Автомотив Рус» согласно материалам компании, чистая прибыль за 2013 год выросла до 14,28 млн. руб. Объем продаж компании «ФЕНОКС Автомотив Рус» повысился в 2,78 раза до 465,07 млн. руб. Компания «ФЕНОКС Автомотив Рус» указала в отчете рост валовой прибыли за 2013 год в 2,74 раза до 38,58 млн. руб. с 14,10 млн. руб. годом ранее;

- за 2012 год ООО «ФЕНОКС Автомотив Рус» чистая прибыль по РСБУ в 5,92 млн. руб. по сравнению с убытком 4,00 тыс. руб. годом ранее

Таблица 3. Основные финансовые показатели

| 2011 | 2012 | 2013 | 2014 | 2015 | |

| Выручка (тыс. руб.) | 0 | 167354 | 465070

| 679815

| 1079760 |

| Чистая прибыль (тыс. руб.) | -4 | 5923

| 14280

| 10790

| 16662 |