2. Оценка финансового состояния организации ООО « СтройИнвест» и разработка мероприятий по его улучшению.

2.1. Общая и экономическая характеристика ООО « СтройИнвест»

Общество с ограниченной ответственностью«СтройИнвест», именуемое в дельнейшем «общество», создается для производства продукции, выполнения работ и оказания услуг в целях удовлетворение общественных потребностей и получения прибыли. Общество является коммерческой организацией, хозяйственным обществом.

Общество является юридическим лицом с момента его государственной регистрации. Общество создается без ограничения срока действия.

Общество руководствуется Гражданским Кодексом Российской Федерации, Федеральным законом от 8 февраля 3998 года 14-ФЗ «Об обществах с ограниченной ответственностью» и действует на основании настоящего устава, учредительного договора, действующего законодательства Российской Федерации.

Полное фирменное наименование общества: общество с ограниченной ответственностью «СтройИнвест». Сокращенное фирменное наименование общества: ООО «СтройИнвест».

Местонахождение общества: Республика Коми, город Инта, улица Морозова, дом 68.

Целью общества является получение прибыли.

Общество осуществляет виды деятельности:

• непроизводственные виды бытового обслуживания;

• текущий ремонт и техническое обслуживание жилищного фонда:

• санитарное содержание придомовых территорий;

• санитарно-техническое содержание лестничных клеток;

• санитарно-технические работы;

• капитальный ремонт зданий и сооружений производственного назначения;

• ремонтно-строительные работы;

• реализация строительных материалов;

• разбор и снос зданий и сооружений,

• производство земляных работ;

• производство общестроительных работ по строительству автомобильных дорог;

•строительство дорог и спортивных сооружений;

• производство бетонных и железобетонных работ;

• производство подводных работ, включая водолазные;

• монтажа металлических строительных конструкций;

•производство каменных работ;

• производство электромонтажных работ;

• производство изоляционных работ;

• производство отделочных работ;

• производство штукатурных работ;

• производство столярных и плотничных работ;

• устройство покрытий полов и облицовка стен;

• производство малярных и стекольных работ;

• погрузочно-разгрузочные и транспортно-экспедиционные работы и услуги;

• транспортные услуги;

• производство изделий из дерева;

• заготовка, переработка и реализация лома цветных металлов;

•заготовка,переработка и реализация лома черных металлов.

Общество имеет гражданские права и обязанности, необходимые для осуществления любых видов деятельности, не запрещенных федеральными законами.

Общество является юридическим лицом по законодательству Российской Федерации и имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе.Для обеспечения деятельности общества за счет вклада участника образуется уставный капитал общества в размере 10000 (десять тысяч) рублей.

Источниками формирования имущества и финансовых ресурсов предприятия являются:

• прибыль, полученная в результате хозяйственной деятельности;

• капитальные вложения и дотации из бюджета;

• амортизационные отчисления;

• заёмные средства, в том числе кредиты банков и других кредиторов;

• целевое бюджетное финансирование;

• иное имущество, переданное предприятию по решению учредителя.

• иные источники, не противоречащие действующему законодательству Российской Федерации.

Структура руководства ООО«СтройИнвест» имеет обычную для многих производственных предприятий модель. Во главе руководства стоит директор.

Директор несет ответственность за выполнение обществом: договорных обязательств, обязательств перед государственным бюджетом, перед коллективом и отдельными работниками общества, действующего законодательства, требований по представлению государственной отчетности, правил безопасности производства, санитарно-гигиенических норм, требований по защите здоровья работников предприятия, охране окружающей среды.

Директор предприятия имеет заместителей.

Главный инженер руководит деятельностью предприятия. Направляет работу коллектива на выполнение планов и заданий, повышение уровня доходности. Осуществляет контроль за производственным процессом в соответствии с заказами и ассортиментной специализацией подразделения.

Бухгалтерия учитывает и фиксирует всю хозяйственную деятельность и состоит из двух бухгалтеров, один из которых главный бухгалтер.

Бухгалтерия осуществляет организацию бухгалтерского учета хозяйственно-финансовой деятельности и контроль за экономным использованием материальных, трудовых и финансовых ресурсов, сохранностью собственности предприятия. Формирует в соответствии с законодательством о бухгалтерском учете учетную политику. Обеспечивает рациональную организацию бухгалтерского учета и отчетности на предприятии. Обеспечивает законность, своевременность и правильность оформления документов, правильное начисление и перечисление налогов и сборов, платежей, погашение в установленные сроки задолженностей банкам по ссудам, а также отчисление средств на материальное стимулирование работников предприятия.

Основное звено предприятия – это производство. Оно состоит из основного и вспомогательного. Начальник производства руководит всеми производственными задачами.

В основное производство входят участки механический цех, где есть участки штамповки, сварки и механосборочный участок.

Вспомогательное производство состоит из участка по изготовлению инструмента и оснастки для основного производства, транспортного участка.

В подчинении начальника производства имеется старший мастер и два мастера.

Планированием производства занимается экономист-плановик, который выполняет работу по осуществлению экономической деятельности предприятия, направленной на повышение эффективности и рентабельности. Подготавливает исходные данные для составления проектов хозяйственно-финансовой деятельности (бизнес-планов). Осуществляет экономический анализ хозяйственной деятельности, определяет экономическую эффективность организации труда и производства. Имеется также служба снабжения и сбыта.

В целом можно отметить, что структура управления ООО «СтройИнвест» отвечает особенностям работы предприятия.

Для проведения анализа предприятие имеет полную информационную базу. Основными источниками информации для оценки деятельности и проведения анализа финансовых результатов рассматриваемой организации являются документы финансовой отчетности: «Бухгалтерский баланс» (Приложение 1); «Отчет о финансовых результатах» (Приложение 2).

Здесь следует отметить, что сбор информации о деятельности организации представляет определенные трудности, т.к. специалисты, боясь утечки конфиденциальной информации, неохотно идут на контакт.

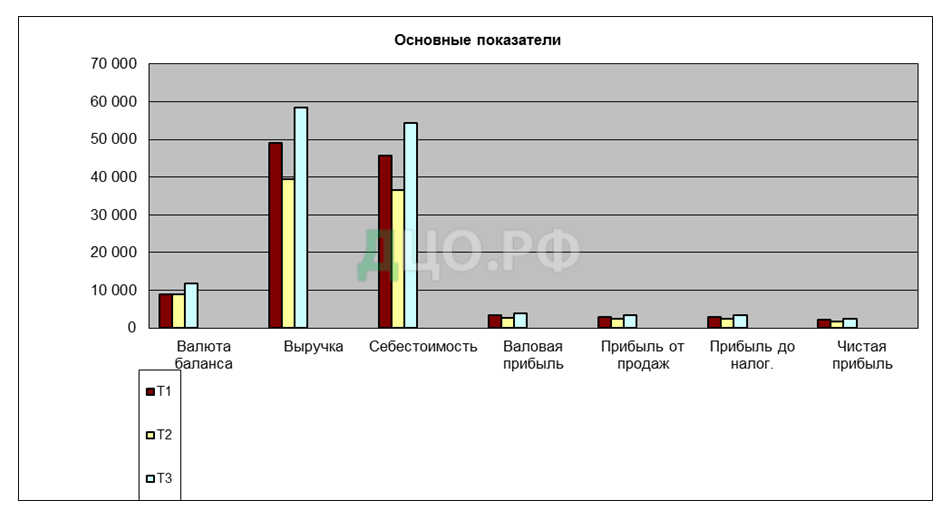

Основные экономические характеристики организации представлены в таблице (табл.2.1)

Количество работников организации с 2014 по 2016 год уменьшилось с 82 человек до 76. Несмотря на это производительность труда в 2016 году возросла на 28 % по сравнению с 2014 годом ина 51,9% по сравнению с 2015г и составила 767 руб./чел. Это свидетельствует о более рациональном использовании рабочей силы.

Таблица 2.1. Экономическая ООО «СтройИнвест»

| № /п | Показатели | 2014 | 2015 г. | 2016г. | 2016 в % к | |

| 2014 | 2015 г. | |||||

| 1 | Среднегодовая работников, чел. | 82 | 78 | 76 | 92,68 | 97,43 |

| 2 | стоимость основных фондов (ОПФ), руб. | 2254 | 2563 | 4174 | 173,25 | 139,01 |

| 3 | Среднегодовая оборотных фондов, руб. | 4706 | 4673 | 5180 | 110,01 | 110,88 |

| 4 | Выручка реализации продукции ( услуг) | 49157 | 39417 | 58337 | 118,67 | 148,0 |

| 5 | Производительность руб./чел. | 599 | 505 | 767 | 128,0 | 151,9 |

| 6 | руб. (на 100 ) | 3920,0 | 2521,89 | 2683,39 | 68,45 | 106,40 |

| 7 | Материалоотдача, руб. ( 100 руб.) | 1044,56 | 843,50 | 1126,20 | 107,81 | 133,52 |

| 8 | Полная тыс. руб. | 45810 | 36648 | 54346 | 118,63 | 148,29 |

| 9 | от реализации (работ, услуг), руб. | 3030 | 2419 | 3355 | 110,73 | 138,69 |

| 10 | Прибыль тыс. руб. | 2984 | 2379 | 3296 | 110,46 | 138,55 |

| 11 | производства продукции, % | 6,61 | 6,60 | 6,17 | — 0,44 | — 0,41 |

| 12 | продаж, % | 6,51 | 6,49 | 6,10 | — 0,41 | — 0,39

|

| 13 | Рентабельность но-хозяйственной % | 50,06 | 38,15 | 44,82 | -5,24 | +6,67 |

Прибыль от реализации продукции в 2015 году снизилась по сравнению с 2014 годом с 3030 тыс. руб. до 2419 тыс. руб.т.е. на 611т.р., но в 2016г увеличилась на 38,69 % и стала равной 3355 тыс.руб.. Спад в 2015 году обусловлен сокращением заказов, ведущих к снижению объемов реализации.

Несмотря на рост прибыли рентабельность продукции снизилась с 6,61 % до 6,17 % в 2016г или на 0,41 пункта, то есть сократилась отдача с одного рубля затрат на производство. Связано данное изменение с неоднородным ростом цены и себестоимости произведенной продукции.

Рентабельность продаж имеет такую же тенденцию. И если в 2015 году – она составляет 6,49 %, то в 2016 уменьшается на 0,39 процентных пункта и становится равной 6,10 %., таким образом изменяется сумма прибыли с рубля продаж и эффективность коммерческой деятельности снижается.

Рентабельность производственно-хозяйственной деятельности находится на достаточно высоком уровне и характеризует прибыль, полученную с рубля вложенных основных производственных и оборотных средств. В 2014 году она составляла 50,06 %, в 2015 – 38,15 %, в 2016 – 44,82 %. Данный показатель

отражает эффективность использования основных и оборотных фондов, 30

которые характеризуются высокой фондоотдачей (2683,39 руб./100 руб.) и материалоотдачей (1126,20 руб./100 руб.). Этот показатель характеризуется стабильной динамикой .

Однако высокие экономические характеристики не всегда обеспечивают достаточную ликвидность и платежеспособность организации.

Для полной характеристики финансового состояния предприятия необходимо провести анализ финансового состояния организации. Составим аналитический баланс (табл. 2.2)

Таблица 2.2. Аналитический баланс ООО« СтройИнвест»

| горизонтальный анализ | вертикальный анализ | |||||||||||

| 2014 | 2015 | 2016 | период 2015/период 2014 (%) | период 2016/период 2014 (%) | период 2016/период 2015 (%) | Период 2015-период 2014 | период 2016-период 2014 | период 2016-период 2015 | доля строки в балансе «период 2014» | доля строки в балансе «период 2015» | доля строки в балансе «период 2016» | |

| I. Внеоборотные активы | ||||||||||||

| активы | 0 | 0 | 0 | — | — | — | 0 | 0 | 0 | 0% | 0% | 0% |

| Результаты и разработок | 0 | 0 | 0 | — | — | — | 0 | 0 | 0 | 0% | 0% | 0% |

| средства | 3431 | 3407 | 5165 | 104% | 181% | 175% | 59 | 1270 | 1211 | 18% | 18% | 24% |

| Доходные в материальные | 0 | 0 | 0 | — | — | — | 0 | 0 | 0 | 0% | 0% | 0% |

| Финансовые вложения | 0 | 0 | 0 | — | — | — | 0 | 0 | 0 | 0 | 0 | 0 |

| налоговые активы | 0 | 0 | 0 | — | — | — | 0 | 0 | 0 | 0% | 0% | 0% |

| внеоборотные активы | 0 | 35 | 40 | — | — | 114% | 35 | 40 | 5 | 0% | 0% | 0% |

| по разделу I | 3431 | 3442 | 5205 | 100% | 152% | 151% | 11 | 1774 | 1763 | 39% | 39% | 44% |

| II. активы | — | — | — | |||||||||

| Запасы | 1170 | 1637 | 1824 | 140% | 156% | 111% | 467 | 654 | 187 | 13% | 18% | 16% |

| на добавленную по приобретенным | 443 | 462 | 513 | 104% | 116% | 111% | 19 | 70 | 51 | 5% | 5% | 4% |

| Дебиторская задолженность | 3000 | 2263 | 2553 | 75% | 85% | 113% | -737 | -447 | 290 | 34% | 25% | 22% |

| вложения | 0 | 0 | 0 | — | — | — | 0 | 0 | 0 | 0% | 0% | 0% |

| Денежные | 782 | 954 | 1500 | 122% | 192% | 157% | 172 | 718 | 546 | 9% | 11% | 13% |

| Прочие оборотные | 143 | 143 | 143 | 100% | 100% | 100% | 0 | 0 | 0 | 2% | 2% | 1% |

| Итого по II | 5395 | 5459 | 6533 | 101% | 121% | 120% | 64 | 1138 | 1074 | 61% | 61% | 56% |

| БАЛАНС | 8826 | 8901 | 11738 | 101% | 133% | 132% | 75 | 2912 | 2837 | 100% | 100% | 100% |

| ПАССИВ | — | — | — | |||||||||

| III. и резервы | — | — | — | |||||||||

| капитал (складочный уставной фонд, товарищей) | 10 | 10 | 10 | 100% | 100% | 100% | 0 | 0 | 0 | 0% | 0% | 0% |

| Собственные выкупленные у | 0 | 0 | 0 | — | — | — | 0 | 0 | 0 | 0% | 0% | 0% |

| Переоценка внеоборотных | 0 | 0 | 0 | — | — | — | 0 | 0 | 0 | 0% | 0% | 0% |

| Добавочный капитал ( переоценки) | 0 | 0 | 0 | — | — | — | 0 | 0 | 0 | 0% | 0% | 0% |

| Резервный | 0 | 0 | 0 | — | — | — | 0 | 0 | 0 | 0% | 0% | 0% |

| Нераспределенная прибыль ( убыток) | 6622 | 6565 | 8520 | 99% | 129% | 130% | -57 | 1898 | 1955 | 75% | 74% | 73% |

| Итого разделу III | 6632 | 6565 | 8530 | 99% | 129% | 130% | -67 | 1898 | 1965 | 75% | 74% | 73% |

| V. Кратосрочные | — | — | — | |||||||||

| Заемные средства | ||||||||||||

| задолженность | 2194 | 2226 | 3108 | 101% | 142% | 140% | 32 | 914 | 882 | 25% | 25% | 26% |

| Доходы периодов | 0 | 0 | 0 | — | — | — | 0 | 0 | 0 | 0% | 0% | 0% |

| Резервы расходов | 0 | 0 | 0 | — | — | — | 0 | 0 | 0 | 0% | 0% | 0% |

| Прочие | 100 | 100 | 100 | 100% | 100% | 100% | 0 | 0 | 0 | 1% | 1% | 1% |

| Итого по V | 2294 | 2326 | 3208 | 101% | 140% | 138% | 32 | 914 | 882 | 26% | 26% | 27% |

| БАЛАНС | 8826 | 8901 | 11738 | 101% | 133% | 132% | 75 | 2912 | 2837 | 100% | 100% | 100% |

| Выручка | 49157 | 39417 | 58337 | 80% | 119% | 148% | -9740 | 9180 | 18920 | |||

| продаж | 45810 | 36648 | 54346 | 80% | 119% | 148% | -9162 | 8536 | 17698 | |||

| Валовая (убыток) | 3347 | 2769 | 3991 | 83% | 119% | 144% | -578 | 644 | 1222 | |||

| Коммерческие | 302 | 290 | 356 | 96% | 118% | 123% | -12 | 54 | 66 | |||

| Управленческие расходы | 15 | 60 | 280 | 400% | 1867% | 467% | 45 | 265 | 220 | |||

| (убыток) от | 3030 | 2419 | 3355 | 80% | 111% | 139% | -611 | 325 | 936 | |||

| Доходы от в других | 0 | 0 | 0 | — | — | — | 0 | 0 | 0 | |||

| Проценты к | 0 | 0 | 0 | — | — | — | 0 | 0 | 0 | |||

| Проценты к | 0 | 0 | 0 | — | — | — | 0 | 0 | 0 | |||

| Прочие доходы | 12 | 11 | 10 | 92% | 83% | 91% | -1 | -2 | -1 | |||

| расходы | 58 | 51 | 69 | 88% | 119% | 135% | -7 | 11 | 18 | |||

| Прибыль ( до налогообложения | 2984 | 2379 | 3296 | 80% | 110% | 139% | -605 | 312 | 917 | |||

| налог на | 713 | 559 | 753 | 78% | 106% | 135% | -154 | 40 | 194 | |||

| Чистая прибыль ( | 2271 | 1820 | 2543 | 80% | 112% | 140% | -451 | 272 | 723 | |||

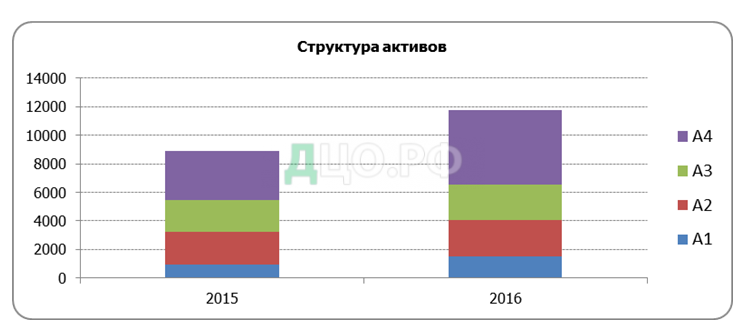

На основании расчетов таблицы можно сделать следующее аналитическое заключение: за отчетный период баланс анализируемого предприятия увеличился на 2837 тыс.руб., составив в 2016г- 11738 тыс.. руб. Данное изменение обусловлено увеличением оборотных средств на 1074 тыс.руб. и увеличением внеоборотных активов на 1763 тыс.руб. На увеличение оборотных активов сказалось увеличение: дебиторской задолженности покупателей и заказчиков на 290 тыс. руб. (13%), денежных средств на 546 тыс. руб(57%),налога на добавленную стоимость по приобретенным ценностям на 51тыс .руб. (11 %). На увеличение внеоборотных активов сказалось увеличение основных средств на на 1211 тыс.руб.,или на 75%.

Произошли изменения в структуре актива баланса, так удельный вес внеоборотных активов увеличился на 0,05 пункта, а оборотных активов – снизился на 0,05 пункта.

Положительное изменение пассива на 740 тыс.руб. было вызвано увеличением на 40 % (882 тыс.руб.) краткосрочных обязательств. Увеличение значения величины раздела баланса «Капитал и резервы» было обусловлено увеличением нераспределенной прибыли текущего года на 1965 тыс. руб.. На увеличение краткосрочных обязательств повлияло увеличение заемных средств на 882 тыс.руб. (48 %). Наибольшую долю в пассиве составляют: нераспределенная прибыль 73%и заемные средства 26%.

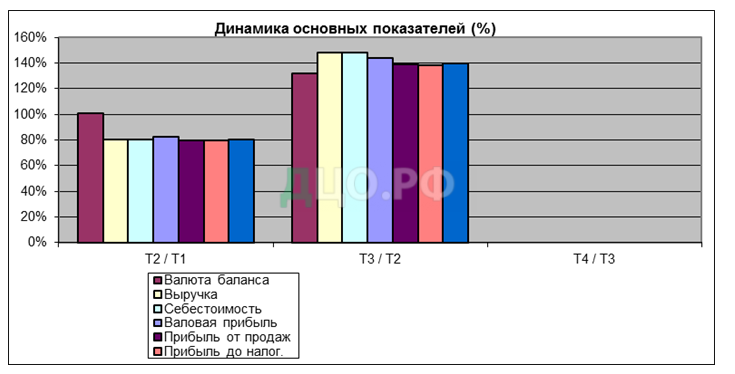

Динамику основных финансовых показателей предприятия рассчитаем в таблице(табл. 2.3) и отобразим на графиках, (рис.2.1,2.2)

Таблица 2.3. Основные финансовые показатели ООО «СтройИнвест»

| 2014г(Т1) | 2015(Т2) | 2016(Т3) | ||

| 1 | баланса | 8 826 | 8 901 | 11 738 |

| 2 | Выручка | 49 157 | 39 417 | 58 337 |

| 3 | 45 810 | 36 648 | 54 346 | |

| 4 | Валовая прибыль | 3 347 | 2 769 | 3 991 |

| 5 | от продаж | 3 030 | 2 419 | 3 355 |

| 6 | до налог. | 2 984 | 2 379 | 3 296 |

| 7 | прибыль | 2 271 | 1 820 | 2 543 |

2.2. Оценка ликвидности, платежеспособности и финансовой устойчивости ООО « СтройИнвест»

Цель анализа ликвидности — оценить способность предприятия своевременно в полном объеме выполнять краткосрочные обязательства за счет текущих активов.

Ликвидность (текущая платежеспособность)- одна из важнейших характеристик финансового состояния организации, определяющая возможность своевременно оплачивать счета и фактически является одним из показателей банкротства. Результаты анализа ликвидности важны с точки зрения как внутренних, так и внешних пользователей информации об организации. Ликвидность баланса определяется как степень покрытия задолженности организации его активами.От ликвидности баланса следует отличать ликвидность пассивов, которая определяется как величина обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Анализ ликвидности заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированных по срокам их погашения и расположенных в порядке возрастания сроков.

В зависимости от степени ликвидности активы подразделяются на следующие группы:

А1 – наиболее ликвидные активы – денежные средства и краткосрочные финансовые вложения;

А2 – быстро реализуемые активы – краткосрочная дебиторская задолженность и прочие оборотные активы;

А3 – медленно реализуемые активы – материальные запасы, НДС, долгосрочная дебиторская задолженность, долгосрочные финансовые вложения;

А4 – труднореализуемые активы – статьи раздела Ι баланса, за исключением долгосрочных финансовых вложений

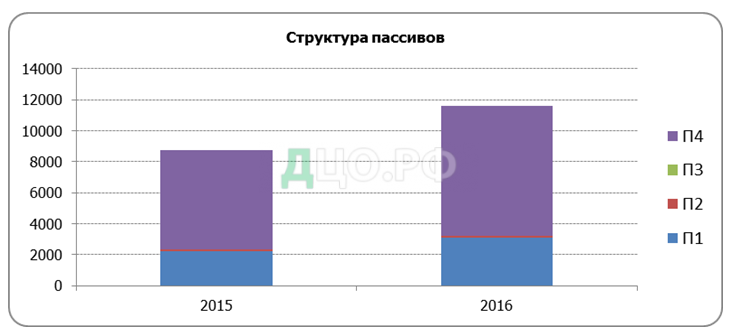

Пассивы баланса группируются по степени срочности их оплаты:

П1 – наиболее срочные обязательства – кредиторская задолженность;

П2 – краткосрочные пассивы – краткосрочные кредиты и займы, прочие краткосрочные пассивы;

П3 – долгосрочные пассивы – долгосрочные кредиты и займы, доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей.

П4 – постоянные пассивы – собственные средства за минусом расходов будущих периодов и убытков.

Степень ликвидности баланса характеризует следующие соотношения:

1. Абсолютная ликвидность: А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; П4 ≥ А4.

2. Текущая ликвидность (достаточная для рыночных условий):

А1+А2 ≥ П1+П2; П4 ≥А4.

Перспективная ликвидность:

А1+А2 < П1+П2; А3 ≥ П3; П4 ≥ А4.

4. Недостаточный уровень перспективной ликвидности:

А1 + А2 < П1+П2; А3 < П3; П4 ≥ А4.

5. Баланс организации неликвиден

П4 < А4

Приведем расчет по группам активов и пассивов и сравнение итогов по группам (табл.2.4, 2.5)

Таблица 2.4. Анализ ООО «СтройИнвест»20114-2016

| Актив | 2014г | 2015 | 2016 | Пассив | 2014г | 2015 | 2016г | Платежный или недостаток (±) | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9(2 – 6) | 10 (3 – 7) | 11(4 –8) |

| ликвидные активы (1) | 782 | 954 | 1500 | Наиболее срочные (П1) | 2094 | 2296 | 3108 | -1312 | -1272 | -1608 |

| Быстрореализуемые (А2) | 3000 | 2263 | 2553 | Краткосрочные (П2) | 100 | 100 | 100 | 2900 | 2163 | 2453 |

| Медленно активы (А3) | 1613 | 2242 | 2480 | пассивы (П3) | 0 | 0 | 0 | 1613 | 2242 | 2480 |

| активы (А4) | 3431 | 3442 | 5205 | пассивы (П4) | 6632 | 6575 | 8530 | -3201 | -3133 | -3325 |

| 8826 | 8901 | 11738 | 8826 | 8901 | 11738 | |||||

Таблица 2.5.Сопоставление групп по и пассиву

| 2014г. | 2015г. | 2016 | |

| А1≥П1 | — | — | — |

| 2≥П2 | + | + | + |

| А3≥3 | + | + | + |

| А4≤П4 | + | + | + |

| ликвидности баланса | баланс ликвиден | неликвиден | баланс |

| Выполняется условие | + | ||

| Не выполняется неравенства | — | ||

| Абсолютная (выполняются все ? | нет | нет | |

| Кризис платё (не выполняются неравенства)? | Нет | Нет | |

| Ограниченная платежеспособность — в иных случаях | Да | Да | Да |

Ликвидность бухгалтерского баланса ООО «СтройИнвест» по расчетам текущая, т.е. достаточная для рыночных условий.

Результаты расчетов показывают, что на предприятии при сопоставлении итогов групп по активу и пассиву неравенства не совпадают с условием ликвидности баланса в 2014 — 2016 г.г.

Таким образом 2014г., в отчетном году 2016 году и 2015 не выполняется первое неравенство, поэтому организация имеет текущую ликвидность, т.е. достаточную для рыночных условий. При всем этом кризиса нет, наблюдается некоторая ограниченная платежеспособность. На графиках показана структура активов и пассивов ( рис.2.3,2.4)

Анализ платежеспособности проводят по двум группам показателей:

Ликвидность – это способность организации погасить краткосрочную задолженность за счет имеющихся в распоряжении текущих активов.

Общая платежеспособность – это способность организации погасить краткосрочные, долгосрочные обязательства за счет имеющихся в распоряжении организации собственных средств (капитала). Показатели:

Коэффициент текущей ликвидности = ден. ср-ва + краткосрочные фин.

вложения + дебиторская задолженность + прочие оборотные активы +

материальные запасы / краткосрочные обязательства.

Если КТЛ меньше 1,5 – очень низкая платежеспособность;

1,5 — 2,0 – низкая платежеспособность;

больше 2,0 – организация платежеспособна.

Коэффициент средней ликвидности = денежные средства + краткосрочные финансовые вложения + дебиторская задолженность / краткосрочные обязательства.

Оптимальным считается соотношение 0,8 — 1,0

Коэффициент абсолютной ликвидности = денежные средства + краткосрочные финансовые вложения / краткосрочные обязательства.

Сам коэффициент прямо не говорит о платежеспособности, но если его уровень низкий (указывает на временное отсутствие свободных денежных средств), то при каких-либо коммерческих сделках с такой организацией могут потребовать предварительную оплату. Оптимально считается соотношение 0,2 – 0,25.

Коэффициент общей платежеспособности = собственный капитал / долгосрочные обязательства + краткосрочные обязательства

Показатель должен быть не ниже 1.

Вычислим коэффициенты ликвидности, платежеспособности, характеризующие финансовое состояние фирмы (см. таб.2.6. ).

Таблица 2.6. Расчёт показателей ликвидности 2014-2016

| Показатель | 2014 | 2015 | 2016 | Изменение, абс. | отн., % | |

| Коэффициент ликвидности(К = 1 / (П1 + П2)) | 0,2-0,5 | 0,36 | 0,41 | 0,47 | 0,11 | 31,19 |

| промежуточной (быетрой) (К = (А1 + 2) / (П1 + П2)) | 0,7-1 | 1,72 | 1,38 | 1,26 | -0,46 | -26,71 |

| текущей ликвидности ( = (А1 + А2 + 3) / (П1 + П2)) | 1,5-2,5 | 2,46 | 2,35 | 2,04 | -0,42 | -17,18 |

| показатель ликвидности предприятия(К = (1 + 0,5*А2 + 0,3*А3) / (1 + 0,5*П2 + 0,3*П3)) | >1 | 1,29 | 1,21 | 1,11 | -0,18 | -13,59 |

| оборотных средств активах | >0,5 | 0,61 | 0,61 | 0,56 | -0,05 | -8,95 |

| Коэффициент оборотных средств источниками формирования ( обеспеченности собственными (Коэффициент обеспеченности средствами (К = (4 — А4) / (а1 + 2 +А3))) | >0,1 | 0,59 | 0,57 | 0,51 | -0,08 | -14,22 |

| Коэффициент функционального капитала( = А3 / [(А1+2+А3) — (П1+2)]) | 0,2-0,5 | 0,50 | 0,72 | 0,75 | 0,24 | 48,02 |

| Коэффициент утраты ёжеспособности Коэффициент платёжеспособности (=(Ктл.кон. + 3/Т (Кт.кон. периода — л.нач. ) / Кт.л., Кт.л. = 2, Т=12 | >1 | 1,17 | 0,98 | 0,98 | 0,00 | |

| Коэффициент платежеспособности(К=(л.кон. + 6/Т (Кт.л.кон.периода — Кт.л.нач.периода)) /Кт.л.норм)

| >1 | 1,15 | 0,94 | 0,94 | 0,00 | |

| Чистый рабочий (оборотный) капитал (ЧОК) (Оборотные активы — краткосрочные , тыс. руб. | >0 |

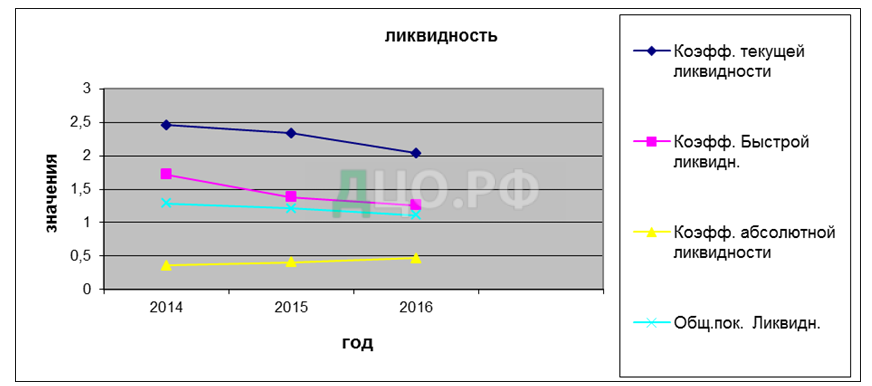

Дадим оценку: Коэффициент абсолютной ликвидности имеет тенденцию к увеличению с 2014 года по 2016. В 2014 году он составлял 0,36, а в 2016 – 0,47. Эта динамика положительна. Оптимальное значение данного показателя > 0,2 – 0,5.Т.е. если в 2014 г. организация могла погасить в ближайшее время до 36 % краткосрочной задолженности, в 2015 – 41 %, а в 2016 – 47 %.

Коэффициент промежуточного покрытия показывает способность организации погасить срочные обязательства при проведении своевременных расчетов с дебиторами. Допустимое значение – 0,7 – 1,0, желательно — >1,5.

У нас он в 2014 году составил 1,72, а к 2016 снижается до 1,26. И хотя данный показатель находится на достаточно высоком уровне, организации необходимо обратить внимание на отрицательную тенденцию.

Нормальное значение коэффициента текущей ликвидности ≥ 2. Значение данного показателя в 2014 году – 2,46, в 2015 – 2,35, в 2016 – 2,04. Это говорит о том, что организация при условии мобилизации всех оборотных средств сможет погасить все свои краткосрочные обязательства, но следует иметь в виду, что в 2016 году значение коэффициента текущей ликвидности приближается к нижней границе нормального, не стоит допускать дальнейшего его снижения.Коэффициент маневренности имеет тенденцию к увеличению. Это отрицательный фактор, так как он показывает, что часть функционирующего капитала, которая обездвижена в запасах и долгосрочной дебиторской задолженности увеличивается, в 2014 он составил 0,50, а в 2016 г. составил 0,75.

Для наглядности приведем диаграммы коэффициентов ликвидности (рис. 2.5)

Анализ финансовой устойчивости является одной из важнейших составляющих анализа финансового состояния предприятия. Финансовая устойчивость характеризуется финансовой независимостью предприятия, его способностью умело маневрировать собственным капиталом, финансовой обеспеченностью бесперебойности хозяйственной деятельности. Оценка финансовой устойчивости позволяет инвесторам, заимодавцам и партнёрам по бизнесу определить финансовые возможности предприятия на перспективу.Экономической сущностью финансовой устойчивости предприятия является обеспеченность его запасов и затрат источниками их формирования.

Относительные показатели финансовой устойчивости характеризуют степень зависимости предприятия от внешних инвесторов и кредиторов. Владельцы предприятия заинтересованы в оптимизации собственного капитала и в минимизации заёмных средств в общем объёме финансовых источников. Кредиторы оценивают финансовую устойчивость заёмщика по величине собственного капитала и вероятности предотвращения банкротства.

Финансовая устойчивость предприятия характеризуется состоянием собственных и заёмных средств и оценивается с помощью системы финансовых коэффициентов. Различают четыре типа внутренней финансовой устойчивости:Абсолютная устойчивость финансового состояния характеризуется излишком источников формирования СОС над фактической величиной запасов и затрат. Предприятие не зависит от внешних кредиторов. Встречается редко и представляет собой крайний тип финансовой устойчивости.

СОС – МЗ> 0, (2.1)

где СОС – собственные оборотные средства,

МЗ – материальные запасы

Нормальная устойчивость финансового состояния, при которой запасы и затраты обеспечиваются суммой собственных оборотных средств гарантирует платёжеспособность предприятия. Рациональное использование заёмных средств. Высокая доходность текущей деятельности.

СОС – МЗ <0, но КФ – МЗ >0, (2.2)

где КФ – функционирующий капитал,

КФ = СОС + Долгосрочные кредиты и займы

Неустойчивое финансовое состояние (финансовая неустойчивость) связано с нарушением платёжеспособности предприятия,но оно может быть восстановлено при увеличении размера собственных оборотных средств за счёт пополнения собственных источников средств. При таком типе финансовой ситуации запасы и затраты формируются за счет собственных оборотных средств, краткосрочных кредитов и займов, а также источников, ослабляющих финансовую напряжённость. К источникам, ослабляющим финансовое напряжение, можно отнести временно свободные источники средств (резервный фонд, фонды накопления и потребления), временные кредиты на пополнение оборотных средств, превышение кредиторской задолженности (если в её составе нет просроченной задолженности) над дебиторской.

СОС – МЗ < 0; КФ – МЗ< 0; ВИ – МЗ > 0, (2.3)

ВИ – общая сумма источников формирования материальных запасов

ВИ = КФ + кредиты банков и займы используемые для покрытия запасов + расчеты с кредиторами по товарным операциям

Кризисное состояние финансовой устойчивости характеризуется тем, что запасы и затраты не обеспечиваются источниками формирования. Данная ситуация свидетельствует еще и о том, что денежные средства, краткосрочные ценные бумаги и дебиторская задолженность предприятия не покрывают даже его кредиторской задолженности, т. е. предприятие находится на грани банкротства.

ВИ — МЗ < 0 (2.4)

Анализ достаточности источников финансирования для формирования запасов

Обобщающим показателем финансовой независимости является излишек или недостаток источников средств для формирования запасов, который определяется в виде разницы величины источников средств и величины запасов.

Общая величина запасов (строка 1210 актива баланса) = МЗ.

Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников.

1. Наличие собственных оборотных средств:

СОС = Капитал и резервы — Внеоборотные активы

или СОС = (стр. 1300 — стр. 1100).(2.5)

2. Наличие собственных и долгосрочных заемных источников формирования запасов или функционирующий капитал (КФ):

КФ = (Капитал и резервы + Долгосрочные пассивы) — Внеоборотные активы

или КФ = (стр. 1300 + стр. 1400) — стр. 1100. (2.6)

3. Общая величина основных источников формирования запасов (собственные и долгосрочные заемные источники + краткосрочные кредиты и займы — внеоборотные активы):

ВИ = (Капитал и резервы + Долгосрочные пассивы + Краткосрочные кредиты и займы) — Внеоборотные активы

или ВИ = (стр. 1300 + стр. 1400+стр. 1500) — стр. 1100. (2.7)

Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками формирования:

1. Излишек (+) или недостаток (—) собственных оборотных средств:

±ФС = СОС – МЗ(2.8)

или ±ФС = стр. 1300 — стр. 1100 — стр. 1210.

2. Излишек (+) или недостаток (—) собственных и долгосрочных заемных источников формирования запасов:

±ФТ = КФ – МЗ(2.9)

или ± Фт =(стр. 1300 + стр. 1400) — стр. 1100- стр.1 210

3.Излишек (+) или недостаток (—) общей величины основных источников для формирования запасов:

±Ф° = ВИ – Зп(2.10)

или ± Ф° = стр. 1300 + стр. 1400+стр. 1500 — стр. 1100- стр.1210

С помощью этих показателей мы можем определить трех- компонентный показатель типа финансовой ситуации. Определим тип финансовой ситуации (табл. 2.7)

Таблица 2.7 финансовой устойчивости абсолютным показателям

| Показатель | 2014, руб. | 2015, тыс. | 2016, тыс. руб. | ты: | Изменение, % |

| 1. собственных средств | 6 632 | 6 575 | 8 530 | 1 898 | 28,62 |

| 2. активы | 3 431 | 3 442 | 5 205 | 1 774 | 51,71 |

| 3. Источники оборотных средств формирования запасов затрат | 3 201 | 3 133 | 3 325 | 124 | 3,87 |

| 4. Долгосрочные | 0 | 0 | 0 | 0 | 0,00 |

| 5. Источники собственных скорректированные на долгосрочных заемных | 3 201 | 3 133 | 3 325 | 124 | 3,87 |

| 6. Краткосрочные кредитные заемные средства | 0 | 0 | 0 | 0 | 0 |

| 7. величина источников с учетом и краткосрочных средств | 3201 | 3133 | 3325 | 124 | 3,87 |

| 8. Величина и затрат, в активе | 1 613 | 2 099 | 2 337 | 724 | 44,89 |

| 9. Излишек источников оборотных средств –( с) | 1 588 | 1 034 | 988 | -600 | -37,78 |

| 10. Излишек собственных средств долгосрочных заемных ±( ФТ) | 1 588 | 1 034 | 988 | -600 | -37,78 |

| 11. Излишек общей величины всех источников для формирования запасов и затрат ( ± Фо) | 1588 | 1034 | 988 | -600 | 37,78 |

| Трехкомпонентный показатель типа финансовой ситуацииф | (1; 1; 1) | (1; 1; 1) | (1; 1; 1) | ||

| ( = [ S (± Ф С); S (± Т); S (± Ф)], где S (Ф) = 1; Ф ≥ 0; S (Ф) = 0; Ф < 0. |

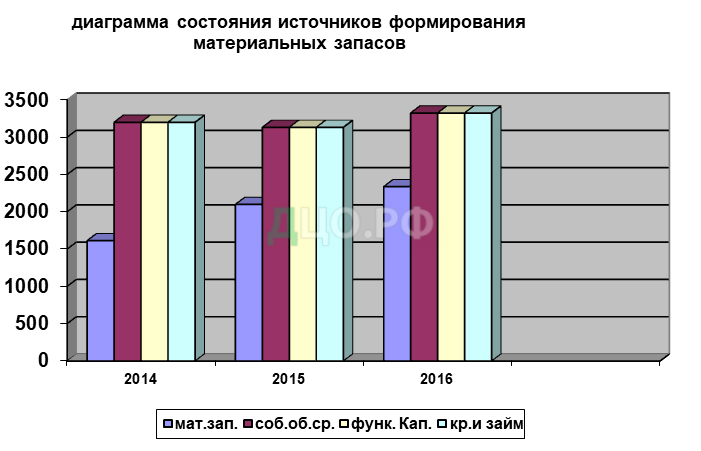

Из таблицы видно, что рассматриваемое предприятие в 2014 и 2016 годах принадлежало к типу обусловливающему абсолютную финансовую устойчивость. Это может говорить о том,что предприятие достаточно финансово устойчиво, но может вести неразумную финансовую политику, т.е. не использует заемные средства.Анализируя динамику к концу 2016г. излишек источников собственных оборотных средств снижается на 37,78% по сравнению с 2014 г, также уменьшается излишек источников собственных средств и долгосрочных заемных источников. Предприятию можно рекомендовать использовать для покрытия запасов различные источники средств- собственные и привлеченные.

Для наглядности представим на графиках состояние источников формирования материальных запасов (рис. 2.6)

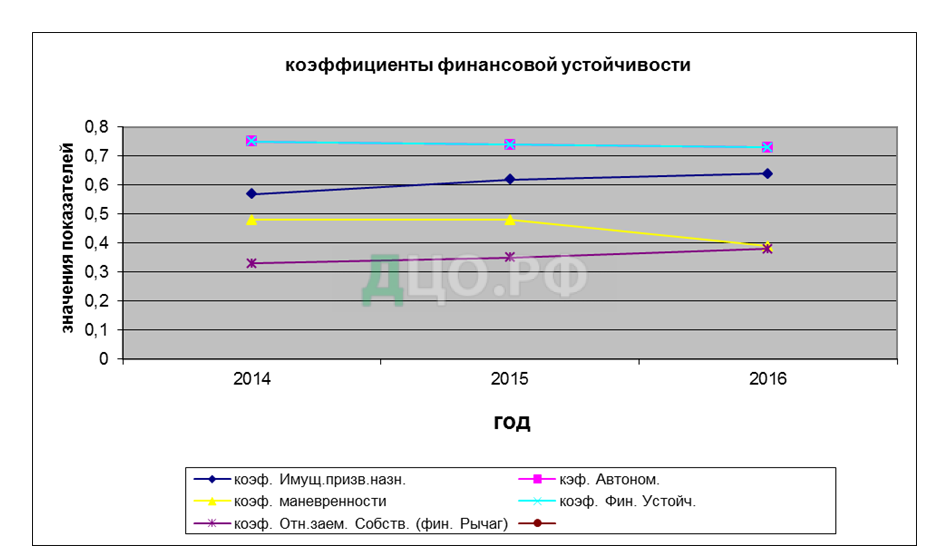

Проведем расчет и анализ коэффициентов финансовой устойчивости (таб. 2.8)

Таблица 2.8 финансовой устойчивости относительным показателям

| 2014 тыс.руб. | 2015 руб. | 2016 тыс. | Изменение тыс. | Изменение % | |

| Коэффициент (>0,5) | 0,74 | 0,74 | 0,73 | -0,02 | -2,19 |

| Коэффициент отношения и собственных (финансовый рычаг) (0,5-0,8) | 0,33 | 0,35 | 0,38 | 0,03 | 8,73 |

| капитализации (плечо рычага) (<1,5) | 0 | 0 | 0 | 0 | 0 |

| Коэффициент (>=0,7) | 0 | 0 | 0 | 0 | 0 |

| Коэффициент финансовой (>=0,6) | 0,75 | 0,74 | 0,73 | -0,02 | -2,19 |

| Коэффициент соотношения и иммобилизованных | 1,57 | 1,59 | 1,26 | -0,32 | -20,18 |

| Коэффициент отношения и заемных (<1) | 3,02 | 2,83 | 2,66 | -0,23 | -8,03 |

| Коэффициент маневренности (>=0,5) | 0,48 | 0,48 | 0,39 | -0,09 | -19,24 |

| обеспеченности запасов затрат собственными (0,6-0,8) | 1,98 | 1,49 | 1,42 | -0,56 | -28,31 |

| Коэффициент имущества назначения (>=0,5) | 0,57 | 0,62 | 0,64 | 0,07 | 12,43 |

| Коэффициент привлеченных заемных | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Коэффициент краткосрочной | 0 | 0 | 0 | 0 | 0 |

| Коэффициент кредиторской | 0,95 | 0,96 | 0,97 | 0,01 | 1,51 |

| Индекс постоянства | 0,39 | 0,39 | 0,44 | 0,05 | 14,07 |

В условиях рыночной экономики важное значение приобретает финансовая независимость предприятия от внешних заемных источников. Запас источников собственных средств — это запас финансовой устойчивости предприятия при том условии, что его собственные средства превышают заемные.

Одним из важнейших показателей, характеризующих финансовую устойчивость предприятия, его независимость от заемных средств, является:

1. Коэффициент автономии, который вычисляется как отношение величины источников собственных средств к итогу баланса.

Данный коэффициент показывает долю собственных средств в общей сумме всех средств предприятия, авансированных им для осуществления уставной деятельности.

Считается, что чем выше доля собственного капитала, тем больше шансов у предприятия справится с непредвиденными обстоятельствами, возникающими в рыночной экономике.

Минимальное пороговое значение коэффициента автономии оценивается на уровне 0,5. Т.е., если этот коэффициент больше либо равен 0,5, то предприятие может покрывать свои обязательства своими же собственными средствами. Расчет данного коэффициента,иллюстрирующий рост, свидетельствует об увеличении финансовой независимости, снижении риска финансовых затруднений в будущем.

2. Коэффициентом соотношения заемных и собственных средств, равным отношению величины обязательств предприятия по привлеченным заемным средствам к сумме собственных средств.

Данный коэффициент указывает, сколько заемных средств привлекло предприятие на 1 руб. вложенных в активы собственных средств. Нормальным считается значение меньшее либо равное 1. При этом необходимо учитывать, что коэффициент соотношения заемных и собственных средств — наиболее нестабильный из всех показателей финансовой устойчивости. Поэтому к расчету необходимо определить оборачиваемость материальных оборотных средств и дебиторской задолженности, т.к. при высокой оборачиваемости данный коэффициент может значительно превышать норматив.

Важной характеристикой устойчивости финансового состояния является также коэффициент маневренности

3.Коэффициент маневренности, равный отношению собственных оборотных средств предприятия к сумме источников собственных средств.

Данный коэффициент показывает, какая часть собственных средств находится в мобильной форме, позволяющей относительно свободно ими манипулировать. В качестве оптимального значения коэффициент маневренности может быть принят в размере больше либо равным 0,5. Это означает, что необходимо соблюдать паритетный принцип вложения средств в активы мобильного и иммобильного характера, что обеспечит достаточную ликвидность баланса.

4. Коэффициент обеспеченности запасов и затрат собственными источниками их формирования.Он равен отношению суммы собственных средств предприятия к стоимости запасов и затрат.

Нормальное значение этого показателя варьируется от 0,6 до 0,8.

Важную характеристику структуры средств предприятия дает

5. Коэффициент имущества производственного назначения, равный отношению суммы основных средств, капитальных вложений, производственных запасов и незавершенного производства к стоимости всего имущества предприятия.

Нормативным считается значение коэффициента большее либо равное 0,5. Если коэффициент ниже нормы, то предприятию целесообразно привлечь долгосрочные заемные средства для увеличения имущества производственного назначения. Паритетный принцип вложения средств в имущество производственной сферы и сферы обращения создают благоприятные условия, как для создания производственного потенциала, так и для финансовой устойчивости.

Наряду с показателями, характеризующими структуру имущества предприятия, необходимо исчислять и анализировать коэффициенты, показывающие долю краткосрочной и долгосрочной задолженности в источниках средств предприятия. Это такие коэффициенты как:

6. Коэффициент долгосрочного привлечения заемных средств определяется отношением суммы долгосрочных кредитов и займов к общей сумме источников собственных и заемных средств. Этот коэффициент позволяет примерно оценить долю заемных средств при финансировании капитальных вложений.

7. Коэффициент краткосрочной задолженности характеризует долю краткосрочных обязательств предприятия в общей сумме внешних обязательств и равен отношению краткосрочной задолженности к сумме долгосрочных кредитов, краткосрочных кредитов, кредиторской задолженности.

8. Коэффициент кредиторской задолженности и прочих пассивов характеризует долю кредиторской задолженности и прочих пассивов в общей сумме обязательств предприятия.

9. Коэффициент финансовой устойчивости — часть актива финансируемого за счет устойчивых источников.

кфин.устойч-ти =(ст-ть собств. капитала+величина долгоср. заемных средств) /итог баланс

По нашим расчетам относительных показателей на нашем предприятии «СтройИнвест» можно сделать следующие выводы:

Коэффициент автономии находиться на достаточно высоком уровне, но в 2016г есть тенденция к снижению на 0,02 процентных пункта. Таким образом,анализируемое предприятие обладает финансовой независимостью, а с точки зрения кредиторов -гарантия данным предприятием своих обязательств.

Коэффициент соотношения заемных и собственных средств в динамике имеет тенденцию к росту.Если в 2014г предприятие на 1 руб. вложенных в активы собственных средств привлекало 33%, то в 2016г уже 38%.

На анализируемом предприятии коэффициент маневренности к 2016 имеет тенденцию к снижению и составил 0,39 против 0,48 в 2014г. Т.е. на 0,09(9%)меньше стала часть собственных средств, находящаяся в мобильной форме.

Коэффициент обеспеченности запасов и затрат собственными источниками их формирования на протяжении 2014-2016гг. имеет достаточно высокий уровень и превышает порог нормативного значения.

Коэффициент имущества производственного назначения на данном предприятии составил 0,57, 0,62 и 0,64 в 2014,2015, 2016гг соответственно, удовлетворяет нормативному условию и имеет тенденцию к росту. Это положительный фактор.

Коэффициент финансовой устойчивости немного выше нормативного и сохраняет значение на протяжении трех лет. В среднем 73% актива финансируется за счет устойчивых источников.

Представим коэффициенты финансовой устойчивости на диаграмме (рис.2.7)