Коэффициент общей или текущей ликвидности (платежеспособности) определяется путем деления величины оборотных активов организации по данным баланса на сумму ее краткосрочных обязательств.

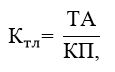

Расчет коэффициента текущей ликвидности представлен в формуле (1):

где Ктл- коэффициент текущей ликвидности;

ТА – текущие активы;

КП – краткосрочные пассивы.

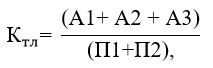

Расчет данного коэффициента можно представить также с позиции групп активов и пассивов (формула 2):

Установленное в РФ нормативное значение коэффициента текущей ликвидности составляет 2. Однако, учитывая то, что для коэффициента нормативное значение фактически резко колеблется по отраслям и видам деятельности, реальные значения показателя хорошо работающих предприятий далеко не всегда соответствуют 2. И наоборот: значение коэффициента > или = 2 может и не означать устойчивости финансового положения.

Некоторые кредитные организации, занимающиеся проведением финансового анализа в целях оценки кредитоспособности заемщика, принимают нижнее значение коэффициента текущей ликвидности на уровне 1, т. к. в современных российских условиях такое значение считается нормальным.

Коэффициент быстрой ликвидности (платежеспособности) рассчитывается путем деления суммы дебиторской задолженности, краткосрочных финансовых вложений и денежных средств на величину краткосрочных обязательств организации.

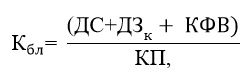

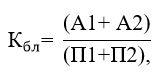

Расчет коэффициента быстрой (критической) ликвидности приведен в формулах (3) – (4):

где Кбл- коэффициент быстрой ликвидности;

ДС – денежные средства;

ДЗк- краткосрочная дебиторская задолженность;

КФВ – краткосрочные финансовые вложения.

В западной литературе приводится ориентировочное нижнее значение этого показателя — 1.

В России его оптимальное значение определяется как 0,8-0,8. При анализе динамики этого показателя необходимо обращать внимание на факторы, обусловившие его изменение. Так, если рост был связан в основном с возрастанием неоправданной дебиторской задолженности, вряд ли это характеризует финансово-хозяйственную деятельность с положительной стороны.

Показатель исчисляется по более узкому кругу текущих активов, когда из расчета исключены производственные запасы. Дело здесь не только в значительно меньшей ликвидности запасов, но и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут оказаться существенно ниже затрат по их приобретению.

В условиях рыночной экономики типичной является ситуация, когда при ликвидации предприятия выручают 40% и менее от учетной стоимости запасов. Анализируя динамику этого коэффициента, следует обращать внимание и на факторы, обусловившие его изменение.

Если рост коэффициента быстрой ликвидности был связан в основном с ростом неоправданной дебиторской задолженности, то это не характеризует деятельность предприятия с положительной стороны.

Коэффициент быстрой ликвидности равен сумме денежных средств, расчетов и прочих активов, деленной на сумму текущих обязательств.

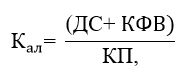

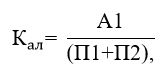

Коэффициент абсолютной ликвидности определяется делением величины представленных в активе баланса денежных средств на сумму краткосрочных обязательств.Расчет данного коэффициента приведен в формулах (5) – (6).

где Кал- коэффициент абсолютной ликвидности;

Рекомендуемая нижняя граница этого показателя — 0,2. В отечественной практике фактические средние значения рассматриваемого коэффициента, как правило, значительно ниже, а отраслевых нормативов пока нет.

То есть в российских условиях какие-либо более или менее обоснованные ориентиры о нормативном значении этого коэффициента отсутствуют, так как управление денежными средствами, в частности определение оптимального остатка средств на счете и в кассе не поддается стандартизации.

В различных учебных пособиях по финансовому анализу в качестве нормальных значений данного показателя, как правило, приводится диапазон от 0,2 до 0,4.

Этот коэффициент показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно. Рекомендуется проводить анализ динамики данных показателей, дополняя его сравнительным анализом материалов по предприятиям, имеющим аналогичную ориентацию своей хозяйственной деятельности.

В процессе анализа сопоставляются между собой коэффициенты текущей и быстрой (критической) ликвидности. Нормальным считается соотношение 4/1. Увеличение этого соотношения свидетельствует о возможном существовании сверхнормативных запасов товарно –материальных ценностей, большом объеме незавершенного производства и прочее, то есть о неэффективном управлении оборотными средствами организации и возможном возникновении финансовых затруднений.

Значения и динамика коэффициентов текущей и быстрой ликвидности свидетельствуют о нормальном уровне платежеспособности предприятия в среднесрочной перспективе, в то же время уровень краткосрочной ликвидности свидетельствует о недостаточной ликвидности предприятия.

Позволяет ли применяемая методология бухгалтерского учета говорить о сопоставимости величин, включаемых в числитель и знаменатель соответствующих дробей, и, если позволяет, то тогда как эта учетная методология может повлиять на интерпретацию получаемых значений соответствующих коэффициентов? И здесь важно подчеркнуть то, что расчет названных коэффициентов это не что иное, как вариации общего подхода к оценке платежеспособности, определенного выше — сопоставление активов как обеспечения долгов с их (долгов) существующими величинами. Однако насколько в действительности соответствующие элементы бухгалтерского баланса, оценка которых входит в расчеты данных коэффициентов, отвечают этому смысловому значению? Здесь все зависит от того, что в континентально-европейской школе учета принято называть теориями баланса. То есть можно придерживаться теории статического баланса, а можно динамического.

Вопрос о том, каким должен быть бухгалтерский баланс и что он должен рассказывать заинтересованным в положении дел фирмы лицам стал основой развития бухгалтерской мысли в конце XIX — начале XX веков, воплотившись в так называемые балансовые теории, из которых в настоящее время наиболее широкую известность имеют теории статического и динамического баланса.

Наиболее полно идеи статической теории баланса охарактеризовал Ж. Ришар. Объединяя теорию статического баланса и учетную практику, соответствующую данным теоретическим взглядам и отчасти их сформировавшую, под термином «статический бухгалтерский учет», Ришар отмечает, что «статический бухгалтерский учет — это учет, основной целью которого является определение того, позволит ли реализация (продажа) всех активов предпринимателя на данный момент получить сумму, необходимую для оплаты его кредиторской задолженности».

Это концепция гиперконсерватизма, такой подход, при котором исчисление прибыли представляет собой своеобразную реализацию идеи поддержания капитала (МСФО). Здесь также прибыль — это тот объем средств, который собственники могут изъять из оборота фирмы, не ухудшив ее положения дел по сравнению с существовавшим на начало оцениваемого периода. Однако единственным принимаемым во внимание критерием оценки такого положения дел здесь выступает платежеспособность.

Формулировку основных положений альтернативной концепции — теории динамического баланса связывают с именем Э. Шмаленбаха (1873-1955).

Именно он в 1908 году в своей знаменитой статье «Амортизация» показал несовместимость концепций статического и динамического бухгалтерского учета. Он утверждал, что динамический бухгалтерский учет, применяемый в целях исчисления финансового результата и оценки эффективности работы фирм, не может использоваться для оценки их имущества. Это задача статического бухгалтерского учета. По утверждению Ж. Ришара, именно Шмаленбах, четко разграничив цели и методы двух видов бухгалтерского учета, опираясь на труды нескольких своих предшественников, смог определить основы теории статического баланса. И здесь очень важно отметить, что, раскрывая содержание идей Шмаленбаха, Ж. Ришар пишет не о противопоставлении им своей (динамической) теории положениям теории статического баланса, а об их объективной противоположности и возможности дополнения друг друга на практике. Цель статического баланса — оценка имущества предприятия и его платежеспособности, цель динамического — исчисление финансового результата работы фирмы и обеспечение возможности оценки эффективности ее деятельности.

В настоящее время, когда так актуальны вопросы организации и ведения управленческого учета в коммерческих компаниях, использование теорий баланса приобретает совершенно новое значение. Пользователи управленческой отчетности организации гораздо более конкретны, чем гипотетические группы потребителей внешней бухгалтерской информации. Их информационные потребности (запросы) гораздо более четко обозначены и очерчены совершенно определенными границами. И, как правило, конкретного потребителя внутренней бухгалтерской отчетности фирмы интересует как раз какой-либо конкретный, единичный аспект ее финансового состояния. Например, платежеспособность. И здесь составление, например, статического баланса фирмы для целей предоставления информации ее менеджменту, может быть чрезвычайно актуальной задачей для департамента управленческого учета организации. В связи с этим очень важно определить степень информативности и полезности для различных целей управления фирмой получаемых при отражении фактов ее хозяйственной жизни данных в том случае, когда интерпретация и отражение этих фактах основывается на принципах статической балансовой теории.

Кроме уже упомянутых выше коэффициентах расчета ликвидности (платежеспособности) организации, которые используются наиболее часто существует еще ряд методик для определения степени платежеспособности фирмы.

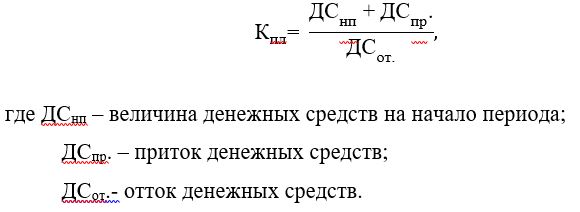

О.В. Ефимова советует для расчета показателей, характеризующих платежеспособность организации, использовать данные формы бухгалтерской отчетности№ 4«Отчет о движении денежных средств» и выделяет коэффициент платежеспособности и коэффициент Бивера:

Расчет коэффициента платежеспособности представлен в формуле (7):

Коэффициент платежеспособности дает возможность определить, сможет ли предприятие обеспечить за определенный период выплаты денежных средств за счет остатка денежных средств на счетах, в кассе и их притоков за тот же период.

Для обеспечения платежеспособности предприятия необходимо, чтобы этот коэффициент был не менее единицы.

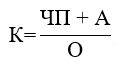

Коэффициент Бивера считается достаточно представительным показателем платежеспособности. Он рассчитывается по потоку денежных средств (сумма чистой прибыли и амортизации в числителе показателя), но не учитывает изменение дебиторской задолженности как фактора, влияющего на приток денежных ресурсов. значение данного коэффициента находится в пределах 0,4 — 0,45.

Расчет коэффициента Бивера представлен в формуле (8):

где ЧП- чистая прибыль;

А – амортизация;

О – обязательства долгосрочные и краткосрочные.

При расчете коэффициента Бивера используется средняя величина долгосрочных и краткосрочных обязательств. По мнению О.В. Ефимовой, нормативное значение данного коэффициента находится в интервале 0,17-0,4. Если фактическое значение показателя за период оказывается ниже значений данного интервала, то говорят о наличии высокого риска потери платежеспособности. Если значение коэффициента Бивера попадает в границы указанного интервала, то говорят о среднем риске.

Наконец, при более высоких, чем 0,4, значениях показателя рассчитывают на низкий уровень риска потери платежеспособности.

К показателям, предложенным О.В. Ефимовой можно добавить еще два: интервал самофинансирования и потенциал самофинансирования.

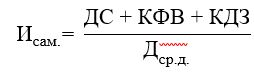

Следующий показатель – интервал самофинансирования (формула9):

где ДС – денежные средства;

ДС ср. д.- среднедневной расход денежных средств;

КФВ – краткосрочные финансовые вложения;

КДЗ – краткосрочная дебиторская задолженность.

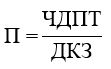

Возможности покрытия долгосрочной кредиторской задолженности характеризует потенциал самофинансирования (формула10):

где ЧДПТ – чистый денежный поток от текущей деятельности.

Следовательно, предприятие в отчетном году не могло погасить за счет внутреннего источника финансирования (ЧДПТ) суммы долгосрочной кредиторской задолженности.

В международной практике в процессе анализа финансовой отчетности ищут ответы на следующие вопросы:

— сможет ли компания немедленно оплатить все свои краткосрочные обязательства;

— может ли компания оплатить свои краткосрочные обязательства;

— может ли компания оплатить свои долго- и среднесрочные обязательства?

Для ответа на эти вопросы рекомендуется исчислять значения мгновенной, краткосрочной, долго- и среднесрочной платежеспособности.

«Мгновенная» платежеспособность означает то же, что и ликвидность, поскольку термин «ликвидность» характеризует способность компании вовремя погашать свои краткосрочные обязательства. При ее расчете ликвидные активы сопоставляют с кредиторской задолженностью со сроком погашения до одного года (под ликвидными активами понимаются денежные средства и торговая дебиторская задолженность).

Для оценки краткосрочной платежеспособности текущие активы сопоставляют с кредиторской задолженностью со сроком погашения до одного года. В российской практике этот коэффициент, по сути, представляет собой коэффициент текущей ликвидности.

Для оценки долго- и среднесрочной платежеспособности рассчитывают:

— положительный чистый капитал (чистые активы организации);

— соотношение заемного и собственного капитала (коэффициент финансового рычага);

— покрытие процентов;

— график погашения кредита.

Таким образом, принятые в международной практике методы оценки мгновенной и краткосрочной платежеспособности адекватны способам расчета показателей ликвидности в российской практике.

Формально залогом платежеспособности служит соответствие структуры оборотных активов и краткосрочных обязательств по объемам и срокам, а также наличие и достаточность собственных оборотных средств. Показатели ликвидности отражают такое соответствие и количественно определяют минимальный уровень превышения величины ликвидных активов той или иной группы и объема краткосрочных обязательств. Фактически же уровень платежеспособности напрямую связан только с наличием свободных денежных ресурсов именно в тот момент, когда возникнет необходимость погасить долги.

В соответствии с правилами проведения арбитражным управляющим финансового анализа, утвержденными постановлением Правительства Российской Федерации от 25.06.03 г. № 367, для оценки платежеспособности организации арбитражный управляющий должен определить значения следующих коэффициентов:

— абсолютной ликвидности, который показывает, какая часть краткосрочных обязательств может быть погашена немедленно; рассчитывается как отношение наиболее ликвидных оборотных активов к текущим обязательствам должника;

— текущей ликвидности, который характеризует обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств; рассчитывается как отношение ликвидных активов к текущим обязательствам должника;

— обеспеченности обязательств должника его активами, который показывает величину активов должника, приходящихся на единицу долга; рассчитывается как отношение суммы ликвидных и скорректированных внеоборотных активов к обязательствам должника;

— платежеспособности по текущим обязательствам, который отражает текущую платежеспособность организации, объемы ее краткосрочных заемных средств и период возможного погашения организацией текущей задолженности перед кредиторами за счет выручки; рассчитывается как отношение текущих обязательств должника к величине среднемесячной выручки.

В зависимости от значения показателя, характеризующего платежеспособность по текущим обязательствам, рассчитанного на основе данных за последний отчетный период, все организации распределяются по трем группам:

— платежеспособные организации, у которых значение указанного показателя не превышает 3 месяца;

— неплатежеспособные организации первой категории, у которых значение указанного показателя составляет от 3 до 12 месяцев;

— неплатежеспособные организации второй категории, у которых значение указанного показателя превышает 12 месяцев.

Кроме того, ФСФО России рекомендует при проведении анализа финансового состояния организации рассчитывать коэффициент, характеризующий долю денежных в средств в выручке организации (формула 12):

где ДЕ – денежные средства за период;

В – выручка организации за период.

Данный коэффициент отражает уровень бартерных (зачетных) операций в расчетах. Он дает представление не только о платежеспособности, но и о конкурентоспособности и степени ликвидности продукции организации, а также об уровне менеджмента и эффективности работы ее службы маркетинга.

В условиях нестабильной рыночной конъюнктуры, несовершенства и нередко противоречия правовых актов, регулирующих ведение бухгалтерского и налогового учета, а также составление бухгалтерской финансовой отчетности, именно стабильное и непрерывное движение денежных потоков в организации определяет действительную ее платежеспособность.

Поэтому чем выше процент обеспеченности показателя выручки от продажи продукции (работ и услуг) реальными денежными притоками в течение отчетного периода, тем выше степень платежеспособности организации.

При оценке платежеспособности нельзя не упомянуть о методике определения неплатежеспособности (несостоятельности) организации.

Под несостоятельностью (банкротством) организации (согласно Федеральному закону от 26.10.02 г. № 127-ФЗ «О несостоятельности (банкротстве)») понимается ее неспособность удовлетворять требования кредиторов по оплате товаров (работ, услуг), включая невозможность осуществить обязательные платежи в бюджет и во внебюджетные фонды в связи с превышением обязательств должника над его имуществом или ввиду неудовлетворительной структуры его баланса.

Неудовлетворительная структура баланса — это такое состояние имущества и обязательств должника, когда за счет имущества не может быть обеспечено своевременное выполнение обязательств перед кредиторами из-за недостаточной ликвидности имущества должника.

При этом общая стоимость имущества может быть равна общей сумме обязательств должника или превышать ее. Неудовлетворительность структуры баланса организации служит основанием для признания ее неплатежеспособной.

Вывод о несостоятельности (банкротстве) предприятия может быть сделан на основе анализа следующих коэффициентов:

— текущей ликвидности (при расчете из состава оборотных активов следует вычитать задолженность учредителей по взносам в уставный капитал и дебиторскую задолженность свыше 12 мес.), нормативное значение ;

— обеспеченности оборотных активов собственными оборотными средствами, нормативное значение .

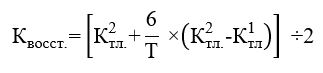

Если хотя бы один из указанных коэффициентов имеет значение меньше нормативного, то рекомендуется определить коэффициент восстановления платежеспособности за период, равный 6 месяцам (13):

где Ктл,Ктл — коэффициенты текущей ликвидности на начало и конец периода соответственно.

Если рассчитанное значение , то считается, что у организации имеется реальная возможность восстановить свою платежеспособность в течение ближайших 6 месяцев; если его значение , то признается, что у организации в ближайшее время нет реальной возможности восстановить платежеспособность.

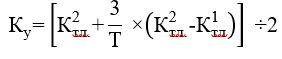

При удовлетворительной структуре баланса для проверки устойчивости финансового положения рассчитывается коэффициент реальной возможности утраты платежеспособности в течение последующих трех месяцев (14):

Если значение , то считается, что у организации имеется реальная возможность не утратить платежеспособность в течение ближайших трех месяцев; если его значение , то предполагается, что организация в ближайшее время может утратить свою платежеспособность.

Прогноз изменения платежеспособности, кроме расчета данных коэффициентов, включает также анализ других коэффициентов ликвидности и платежеспособности и оценку тенденции их динамики.

Для подтверждения платежеспособности проверяют наличие денежных средств на расчетных и валютных счетах, краткосрочные финансовые вложения. Эти активы должны иметь оптимальную величину.

С одной стороны, чем значительнее размер денежных средств на счетах организации, тем с большей вероятностью можно утверждать, что организация располагает достаточными средствами для текущих расчетов и платежей.

С другой стороны, наличие незначительных остатков средств на денежных счетах не всегда означает, что организация неплатежеспособна, так как средства могут поступить на счета в течение ближайших дней, а краткосрочные финансовые вложения легко превратить в денежную наличность.

Постоянное кризисное отсутствие наличности приводит к тому, что организация превращается в «технически неплатежеспособную», а это уже может рассматриваться как первая ступень на пути к банкротству.

Для целей управления платежеспособностью удобно использовать платежный календарь либо смету (план) движения денежных средств. Цель составления таких финансовых документов — баланс между остатками денежных средств на банковских счетах (и в кассе) и ожидаемыми поступлениями платежных средств за период за минусом суммы платежных обязательств на тот же период.

Платежеспособностью, как и другими экономическими явлениями, нужно управлять, для того, чтобы реализовать главную цель коммерческого предприятия – получение прибыли.

Итак, набор используемых коэффициентов и их комбинации, а также другие методики для оценки платежеспособности могут быть разными, но все они выполняют общую задачу – оценить реальное состояние предприятия. Это делается для нескольких целей:

а) оперативный мониторинг предприятия для принятия правильных управленческих решений;

б) оценка кредитоспособности предприятия;

в) вывод предприятия из явлений кризиса или банкротства и другие.

Таким образом, методика анализа платежеспособности фирмы – не единый общепризнанный подход, а тот набор методов, который используется конкретным аналитиком при чтении ее финансовых отчетов.

Роль методики анализа платежеспособности проявляется в том, что она выражает точку зрения конкретного аналитика и решает те задачи, которые ставит перед собой данный аналитик или любой другой пользователь бухгалтерской (финансовой) отчетности в процессе ее интерпретации.

Для того чтобы решить задачу оценки реального состояния предприятия, являющегося объектом анализа данной выпускной квалификационной работы, в алгоритм оценки платежеспособностью будут включены элементы всех обозначенных в данном параграфе методик.

ГЛАВА II.АНАЛИЗ И Оценка платежеспособности ОАО «НК «РОСНЕФТЬ»–МУРМАНСКНЕФТЕПРОДУКТ»

2.1. Технико-экономическая характеристика ОАО «НК «Роснефть»- Мурманскнефтепродукт»

ОАО «НК«Роснефть»–Мурманскнефтепродукт» учреждено в соответствии с нормами Гражданского Кодекса РФ, Федерального закона «Об акционерных обществах».

Адрес: 183014 Мурманск, ул. Марата, 26.

Основной деятельность деятельностью ОАО «НК «Роснефть»–Мурманскнефтепродукт» является оптово-розничная торговля нефтепродуктов.

Целью ОАО «НК«Роснефть»–Мурманскнефтепродукт» является получение прибыли.

ОАО «НК «Роснефть»–Мурманскнефтепродукт» обеспечивает:

- Качество нефтепродуктов.

- Возможность быстрой и удобной подачи заявки или заключения договора.

- Гарантию поставок.

- Высокий уровень обслуживания клиентов.

- Информированность клиента о любой заправке.

Миссия компании – удовлетворение потребностей конечных потребителей топлива, используя потенциал компании в закупках топлива у производителей. Другими словами, компания существует для связи потребителей топлива с производителями, обеспечивая при этом максимальный комфорт для всех сторон.

Стратегия развития ОАО «НК «Роснефть»–Мурманскнефтепродукт» в условиях рынка предусматривает дальнейшее увеличение объемов сбыта нефтепродуктов, совершенствование качественного уровня сервиса и организации работы с клиентами и полное удовлетворение их спроса в районах деятельности на продукты нефтепереработки.[1]

В ОАО «НК «Роснефть»–Мурманскнефтепродукт» действует дивизиональная структура управления. На руководителя производственных отделений возлагается ответственность за осуществление функции производственного планирования и контроля, в частности: определение основных показателей плана с учетом тенденций в изменении спроса на выпускаемую продукцию, определение уровня издержек производства и реализации; составление рекомендаций вышестоящим руководителям относительно возможностей расширения сбыта продукции, совершенствования системы сбыта; за координацию деятельности функциональных служб.

Преимущества структуры ОАО «НК «Роснефть»–Мурманскнефтепродукт»:

- обеспечивает большую гибкость и более быструю реакцию на изменения в окружении предприятия по сравнению с линейной и линейно — штабной;

- при расширении границ самостоятельности отделений они становятся «центрами получения прибыли», активно работая по повышению эффективности и качества производства;

- более тесная связь производства с потребителями.

Недостатки структуры ОАО «НК «Роснефть»–Мурманскнефтепродукт»:

- несовпадение, а часто и противоречие, интересов самостоятельных подразделений и общих интересов корпорации;

- большое количество «этажей» управленческой вертикали; между рабочими и управляющим производством подразделения – 3 и более уровня управления, между рабочими и руководством компании – 5 и более;

- разобщенность штабных структур отделений от штабов компании;

- основные связи – вертикальные, поэтому остаются общие для иерархических структур недостатки — волокита, перегруженность управленцев, плохое взаимодействие при решении вопросов, смежных для подразделений и т. д.;

- дублирование функций на разных «этажах» и как следствие – очень высокие затраты на содержание управленческой структуры;

- в отделениях, как правило, сохраняется линейная или линейно – штабная структура со всеми их недостатками;

- оторванность центрального аппарата от конкретных сфер деятельности организации, а следовательно, риск злоупотреблений, рост численности управленческого персонала.[2]

Таблица 1

Структура имущества и источники его формирования ОАО «НК «Роснефть»–Мурманскнефтепродукт» за 2011-2013 гг.

| Показатель | Значение показателя | Изменение за анализируемый период | |||||

| в тыс. руб. | в % к валюте баланса | тыс. руб. (гр.4-гр.2) |

± % ((гр.4-гр.2) : гр.2) |

||||

| 31.12.2011 год | 31.12.2012 год | 31.12.2013 год | на начало анализируемого периода (31.12.2011) |

на конец анализируемого периода (31.12.2013) |

|||

| 1. Внеоборотные активы | 711 425 | 672 793 | 623 172 | 56,9 | 58,1 | -88 253 | -12,4 |

| в том числе: основные средства |

350 080 | 315 202 | 275 562 | 28 | 25,7 | -74 518 | -21,3

|

| 2. Оборотные, всего | 538 169 | 545 827 | 449 900 | 43,1 | 41,9 | -88 269 | -16,4 |

| в том числе: запасы |

269 977 | 221 294 | 259 767 | 21,6 | 24,2 | -10 210 | -3,8 |

| Продолжение таблицы 1

|

|||||||

| дебиторская задолженность | 200 313 | 287 153 | 121 772 | 16 | 11,3 | -78 541 | -39,2 |

| денежные средства и краткосрочные финансовые вложения | 67 843 | 37 380 | 68 278 | 5,4 | 6,4 | +435 | +0,6 |

| Пассив | |||||||

| 1. Собственный капитал | 120 637 | 100 444 | 129 183 | 9,7 | 12 | +8 546 | +7,1 |

| 2. Долгосрочные обязательства, всего | 681 157 | 567 134 | 171 886 | 54,5 | 16 | -509 271 | -74,8 |

| в том числе: заемные средства |

667 374 | 553 389 | 159 548 | 53,4 | 14,9 | -507 826 | -76,1 |

| 3. Краткосрочные обязательства, всего | 447 800 | 551 042 | 772 003 | 35,8 | 71,9 | +324 203 | +72,4 |

| в том числе: заемные средства |

172 583 | 261 109 | 575 896 | 13,8 | 53,7 | +403 313 | +3,3 |

| Валюта баланса | 1 249 594 | 1 218 | 1 073 072 | 100 | 100 | -176 522 | -14,1 |

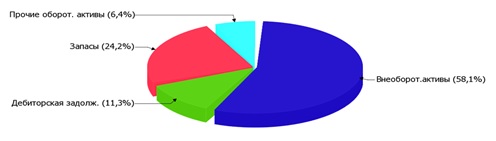

Активы на последний день анализируемого периода характеризуются следующим соотношением: 58,1% внеоборотных активов и 41,9% текущих. Активы организации за весь период уменьшились на 176522 тыс. руб. (на 14,1%). Хотя имело место уменьшение активов, собственный капитал увеличился на 7,1%, что, в целом, положительно характеризует динамику изменения имущественного положения организации.

На диаграмме рисунок 5 наглядно представлено соотношение основных групп активов организации:

Снижение величины активов организации связано, в основном, со снижением следующих позиций актива бухгалтерского баланса:

- дебиторская задолженность – 78541 тыс. руб. (34,8%)

- основные средства – 74518 тыс. руб. (33%)

денежные средства и денежные эквиваленты – 48787 тыс. руб. (21,6%)

Одновременно, в пассиве баланса наибольшее снижение наблюдается по строкам:

- долгосрочные заемные средства – 507826 тыс. руб. , что составляет 84,2%;

- кредиторская задолженность – 93137 тыс. руб. , что составляет 15,4%.

Среди положительно изменившихся статей баланса можно выделить «краткосрочные финансовые вложения (за исключением денежных эквивалентов)» в активе составляют +49 222 тыс. руб. и «краткосрочные заемные средства» составляю в пассиве и +403313 тыс. руб. соответственно.

За анализируемый период (с 31 декабря 2011г. по 31 декабря 2013г.) наблюдалось явное повышение собственного капитала на 8546,0 тыс. руб., или на 7,1% – до 129183,0 тыс. руб.

Таблица 2

Оценка стоимости чистых активов организации ОАО «НК «Роснефть»–Мурманскнефтепродукт» за 2011-2013 гг.

| Показатель | Значение показателя | Изменение | |||||

| в тыс. руб. | в % к валюте баланса | тыс. руб. (гр.4-гр.2) |

± % ((гр.4-гр.2) : гр.2) |

||||

| 31.12.2011 | 31.12.2012 | 31.12.2013 | на начало анализируемого периода (31.12.2011) |

на конец анализируемого периода (31.12.2013) |

|||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1. Чистые активы | 120 637 | 100 444 | 129 183 | 9,7 | 12 | +8 546 | +7,1 |

| 2. Уставный капитал | 442 | 442 | 442 | <0,1 | <0,1 | – | – |

| 3. Превышение чистых активов над уставным капиталом (стр.1-стр.2) | 120 195 | 100 002 | 128 741 | 9,6 | 12 | +8 546 | +7,1 |

Чистые активы организации на 31.12.2013 намного (в 292,3 раза) превышают уставный капитал. Такое соотношение положительно характеризует финансовое положение, полностью удовлетворяя требованиям нормативных актов к величине чистых активов организации. К тому же следует отметить увеличение чистых активов на 7,1% за два года. Превышение чистых активов над уставным капиталом и в то же время их увеличение за период говорит о хорошем финансовом положении организации по данному признаку. На следующем графике наглядно представлена динамика чистых активов и уставного капитал организации.

Активы организации за весь период уменьшились на 176 522 тыс. руб. (на 14,1%). Хотя имело место уменьшение активов, собственный капиталувеличился на 7,1%, что, в целом, положительно характеризует динамику изменения имущественного положения организации.

Таким образом, Миссия компании ОАО «НК «Роснефть»–Мурманскнефтепродукт» направлена на удовлетворение потребностей конечных потребителей топлива, используя потенциал компании в закупках топлива у производителей.