ГЛАВА III. Пути повышения эффективности управления платежеспособностью организации

3.1. Направления повышения платежеспособности предприятия

Среди главных проблем российской экономики многие экономисты выделяют дефицит денежных средств на предприятиях для осуществления ими своей текущей и инвестиционной деятельности. Однако при ближайшем рассмотрении данной проблемы выясняется, что одной из причин этого дефицита является, как правило, низкая эффективность привлечения и использования денежных ресурсов, ограниченность применяемых при этом финансовых инструментов, технологий и механизмов. Поскольку финансовые инструменты и технологии всегда опираются на разработки финансовой науки и практики, то их применение особенно актуально при недостатке финансовых ресурсов.

Задачей финансовой политики является построение эффективной системы управления финансами, обеспечивающей достижение стратегических и тактических целей деятельности предприятия.

Стратегический и тактический аспекты финансовой политики тесно взаимосвязаны: правильный выбор стратегии создает благоприятные возможности для решения тактических задач. Дело в том, что финансовая тактика:

1) охватывает ряд конкретных практических мер, способов и приемов реализации выбранной финансовой стратегии;

2)подчинена стратегии и в то же время корректирует отдельные направления использования и накопления финансовых ресурсов в рамках коротких отрезков времени;

3)обеспечивает реализацию стратегических целей предприятия с наименьшими затратами времени и ресурсов в текущем периоде.

Отсюда видно, что управление денежными потоками можно отнести к тактическому направлению финансовой политики предприятия.

Финансовые ресурсы, относящиеся к сфере распределения, являются важным элементом воспроизводства и составляют основу системы управления материальными и денежными потоками предприятия.

Вот почему темпы стратегического развития и финансовая устойчивость предприятия в значительной мере определяются тем, насколько притоки и оттоки денежных средств синхронизированы между собой во времени и по объемам, поскольку высокий уровень такой синхронизации и обеспечивает ускоренную реализацию выбранных целей.

Действительно, рациональное формирование денежных потоков способствует ритмичности операционного цикла предприятия и обеспечивает рост объемов производства и реализации продукции. При этом любое нарушение платежной дисциплины отрицательно сказывается на формировании производственных запасов сырья и материалов, уровне производительности труда, реализации готовой продукции, положении предприятия на рынке и тому подобное. Даже у предприятий, успешно работающих на рынке и генерирующих достаточную сумму прибыли, неплатежеспособность может возникать как следствие несбалансированности различных видов денежных потоков во времени.

С другой стороны, управление денежными потоками является важным фактором ускорения оборота капитала предприятия. Это происходит за счет сокращения продолжительности операционного цикла, более экономного использования собственных и уменьшения потребности в заемных источниках денежных средств. Следовательно, эффективность работы предприятия полностью зависит от организации системы управления денежными потоками. Данная система создается для обеспечения выполнения краткосрочных и стратегических планов предприятия, сохранения платежеспособности и финансовой устойчивости, более рационального использования его активов и источников финансирования, а также минимизации затрат на финансирование хозяйственной деятельности.

Для поддержания баланса и избегания дисбаланса требуется либо дополнительное привлечение средств, т.е. увеличение входящего денежного потока и замедления выплат предприятия или сокращению исходящего денежного потока. Причем мероприятия должны меняться в зависимости от периода: краткосрочного или долгосрочного.

Увеличение входящего денежного потока предприятия в краткосрочном периоде может быть достигнуто за счет:

— использования предоплаты за всю или большую часть продукции, которая имеет повышенный спрос;

— сокращения сроков предоставления товарного (коммерческого) кредита покупателям продукции;

-увеличения размеров ценовых скидок при реализации продукции, которая не имеет высокого спроса;

— использования современных форм рефинансирования просроченной дебиторской задолженности — учет векселей, факторинга, форфейтинга;

-индивидуальной работы с каждым дебитором с целью ускорения поступления средств;

— использования краткосрочных финансовых кредитов и ссуд.

С целью замедления выплат средств в краткосрочном периоде рекомендуются такие мероприятия:

-увеличение сроков (по согласованию с поставщиками) товарного (коммерческого) кредита;

— замедление инкассации собственных платежных документов;

— реструктуризация краткосрочных финансовых долгов путем перевода их в долгосрочные долги;

— получение отсрочки по платежам в бюджет и внебюджетные фонды;

— уменьшение размера платежей за счет усовершенствования внутренней и внешней финансовой политики предприятия, направленной на экономию расходов.

В долгосрочной перспективе увеличение входящего денежного потока можно достичь за счет:

— увеличения размеров собственного капитала;

— привлечения дополнительных финансовых кредитов и ссуд;

— продажи части активов для увеличения объема средств в обороте;

-продажи части имущества, в первую очередь основных фондов, или сдачи их в аренду в случае их недостаточно эффективного использования;

— увеличения объема продаж товаров или услуг;

— диверсификации деятельности.

Уменьшить объем исходящего денежного потока в долгосрочном периоде можно за счет:

— введения ограничений на приобретение основных средств, которые не обеспечивают существенного увеличения входящего денежного потока в долгосрочной перспективе;

— сокращения объемов инвестирования;

— снижения расходов на приобретение материальных оборотных активов;

— оптимизации транспортных и складских расходов;

— сокращения штата при повышении производительности труда;

— профилактики и снижения издержек производства.

В процессе оптимизации денежных потоков предприятия очень важно обеспечить их сбалансированность во времени. Для этого можно использовать два основных метода: выравнивание и синхронизацию.

Выравнивание денежных потоков направлено на регулирование их объемов в разрезе отдельных периодов, что позволяет устранить сезонные и циклические колебания в формировании входящего и исходящего денежных потоков. Добиться абсолютного согласования входящего и исходящего денежных потоков обычно не удается, но существенно уменьшить периоды между их пиковыми значениями все-таки можно, и это составляет основу процедуры. Сближение периодов поступления и выбытия средств, наложение периодов осуществления выплат и поступлений выравнивает совокупный денежный поток предприятия.

Синхронизация денежных потоков предприятия (бюджетирование доходов и расходов) направлена на обеспечение более четкой зависимости между входящими и исходящими денежными потоками. При этом основным критерием оценки качества синхронизации является повышение коэффициента корреляции потоков, который должен стремиться к единице. Решение задачи по синхронизации потоков поступлений и выплат денежных средств во времени и пространстве обеспечивает бесперебойность производственно-коммерческой деятельности предприятия, финансовую стабильность и перспективы развития управления денежными потоками. Кроме того, высокий уровень синхронизации поступлений и расходований денежных средств по объему и во времени позволяет снизить реальную потребность предприятия в текущем и страховом остатках денежных активов, обслуживающих основную деятельность, а также резерв инвестиционных ресурсов для осуществления реального инвестирования.

В результате оптимизации денежных потоков предприятия создаются предпосылки для максимизации чистого денежного потока. При этом повышение его величины может быть достигнуто совокупностью мероприятий, а именно:

— эффективной финансовой и налоговой политикой;

— эффективной ценовой политикой;

-снижением постоянных и переменных расходов в операционной деятельности; применением более эффективных методов амортизации основных фондов;

— сокращением сроков хранения материальных оборотных активов;

— повышением производительности труда и качества работы предприятия в целом;

— повышением эффективности претензионной работы с целью полного и своевременного взыскания штрафных санкций и дебиторской задолженности

Таким образом, конечной целью оптимизации денежных потоков предприятия является максимизация чистого денежного потока предприятия, что повышает уровень его самофинансирования и снижает зависимость от внешних источников финансирования. На основе оптимизации денежных потоков предприятия может быть построена система планов рационального использования средств предприятия с учетом его специфики и внедрена соответствующая система контроля над их исполнением.

3.2. Мероприятия, направленные на повышение эффективности управления платежеспособности организации

Во второй главе выпускной квалификационной работы был проведен анализ финансового состояния ОАО «НК «Роснефть»–Мурманскнефтепродукт», а также оценка его на предмет платежеспособности и финансовой устойчивости в исследуемом периоде.

В ходе анализа было выяснено, что в 2013 г. в финансовом состоянии предприятия уже происходит ряд глубинных процессов, которые, если на них не обратить внимания, в конце концов, могут привести к плачевным для предприятия последствиям в финансовом плане.

К причинам неплатежеспособности, возникающим вследствие неэффективного управления, следует отнести нерациональную политику распоряжения активами, дефицит собственных оборотных средств, отсутствие объективного финансового анализа и недостатки планирования.

Улучшение платежеспособности предприятия неразрывно связано с политикой управления оборотными активами и текущими пассивами как фактор планирования денежными потоками. Такая политика предполагает оптимизацию оборотных средств и минимизацию краткосрочных обязательств.

Для сохранения объемов производства рекомендуем руководству больше уделять времени повышению скорости движения оборотных средств, сокращении, всех видов запасов, добиваться максимально быстрого продвижения готовой продукции от производителя к потребителю.

Организации необходимо своевременно проводить анализ управления оборотными активами, использовать в анализе такие показатели как:

— оборачиваемость оборотных средств;

— оборачиваемость запасов;

— оборачиваемость дебиторской задолженности;

— оборачиваемость кредиторской задолженности;

— оборачиваемость активов;

— оборачиваемость собственного капитала.

Необходимо, данные показатели оборачиваемости сравнивать с отраслевыми. Анализ поможет руководству своевременно принять управленческие решения по оптимизации оборотных средств и минимизации краткосрочных обязательств.

Произведем рассечет показателей оборачиваемости ряда активов, характеризующие скорость возврата вложенных в предпринимательскую деятельность денежных средств, а также показатель оборачиваемости кредиторской задолженности при расчетах с поставщиками и подрядчиками и представим в таблице 8.

Таблица 8

Показатели оборачиваемости активов ОАО «НК «Роснефть»–Мурманскнефтепродукт» за 2011-2013 гг.

| Показатель оборачиваемости | Значение в днях | Коэфф. 2011 г. |

Коэфф. 2013 г. |

Изменение, дн. (гр.4 — гр.2) |

||

| 2011 г. | 2012 г. | 2013 г. | ||||

| Оборачиваемость оборотных средств

(отношение средней величины оборотных активов к среднедневной выручке; нормальное значение для данной отрасли: 102 и менее дн.) |

30 | 55 | 48 | 12,3 | 7,6 | +18 |

| Оборачиваемость запасов

(отношение средней стоимости запасов к среднедневной выручке; нормальное значение для данной отрасли: 20 и менее дн.) |

15 | 25 | 23 | 24,5 | 15,8 | +8 |

| Оборачиваемость дебиторской задолженности

(отношение средней величины дебиторской задолженности к среднедневной выручке; нормальное значение для данной отрасли: 54 и менее дн.) |

11 | 25 | 20 | 33 | 18,6 | +9 |

| Оборачиваемость кредиторской задолженности

(отношение средней величины кредиторской задолженности к среднедневной выручке) |

14 | 27 | 21 | 25,2 | 17,1 | +7 |

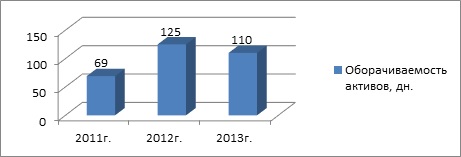

| Оборачиваемость активов

(отношение средней стоимости активов к среднедневной выручке) |

69 | 125 | 110 | 5,3 | 3,3 | +41 |

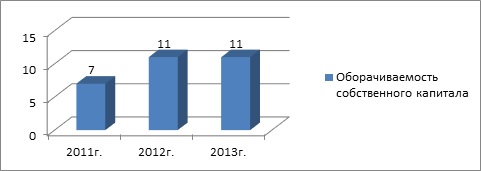

| Оборачиваемость собственного капитала

(отношение средней величины собственного капитала к среднедневной выручке) |

7 | 11 | 11 | 54,8 | 33,1 | +4 |

Проведенный анализ свидетельствует о следующим:

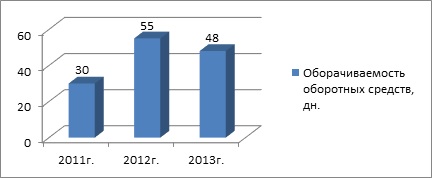

1. Оборачиваемость является важным показателем эффективности использования оборотных средств, поскольку характеризует скорость их оборота от момента оплаты материальных ценностей до возвращения денежных сумм за реализованную продукцию на банковский счет. Данные расчета показателя оборачиваемость оборотных средств таблицы 8, представим на рисунке 5

Расчет данного показателя ОАО «НК «Роснефть»–Мурманскнефтепродукт» за 2011-2013 гг. свидетельствует об увеличении дней с 30 дней 2011г.до 48 дней 2013 г., тем самым показывает, что оборотные средства пребывают в одной и той же форме и не эффективно используются, а так же характеризуют не интенсивность их использования.

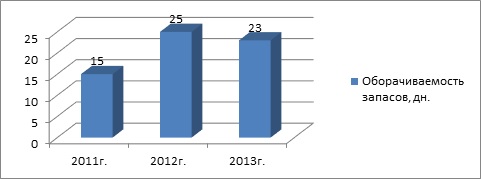

2. Оборачиваемость запасов показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток запасов. Данный показатель характеризует качество запасов и эффективность управления ими, позволяет выявить остатки неиспользуемых, устаревших или некондиционных запасов. Данные таблицы 8 п. 2, представим на рисунке 10.

Нормативное значение по отрасли 20 дней, в нашем случае 25 дней за 2011г. и 23 дня за 2013г., превышение дней и высокой оборачиваемость не всегда выступает позитивным показателем, поскольку может свидетельствовать об истощении складских запасов, что может привести к перебоям в производственного процесса. Кроме того, высокая оборачиваемость запасов подтверждает о не эффективной маркетинговой политики организации.

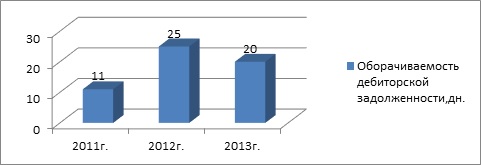

3. Оборачиваемость дебиторской задолженности измеряет скорость погашения дебиторской задолженности организации, и показывает насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей. Данные таблицы 8 п.3 представлены на рисунке 11.

Данный показатель ниже нормативного значения по отрасли и в сравнении с 2011 г. оборачиваемость увеличилась на 50%, что свидетельствует об увеличении неоплаченной покупателями задолженности.

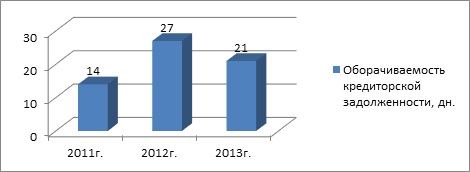

4. Оборачиваемость кредиторской задолженности показывает способность организации своевременно и в срок платить по своим счетам.

Расчет данного показателя за 2013г. свидетельствует об увеличении данного показателя на 7 дней в сравнении с 2011г. что, свидетельствует об улучшении деятельности организации по погашению своих обязательств.

- Оборачиваемость активов — финансовый показатель интенсивности использования организацией всей совокупности имеющихся активов.

Расчет данного показателя высокой и может свидетельствовать о достаточной эффективности использования активов.

- Для инвесторов и собственников бизнеса большую ценность имеет другой показатель оборачиваемость собственного капитала. Этот показатель характеризует количество дней в течение которого совершается один оборот собственного капитала.

Расчет показателя свидетельствует то , что в деятельности предприятия участвуют кредиторы в большей степени, чем собственники. Увеличение заемных средств снижает устойчивость фирмы и ведет к уменьшению доходов.

Таким образом, финансовое состояние организации, ее платежеспособность находятся в непосредственной зависимости от оборачиваемости средств, вложенных в активы. Чем выше оборачиваемость, тем быстрее средства, вложенные в активы, превращаются в денежные средства, которыми организация расплачивается по своим обязательствам. Отдельные виды текущих активов имеют различную скорость оборота, таким образом, структура оборотных активов оказывает существенное влияние на показатель оборачиваемости общей совокупности оборотных активов.

От оборачиваемости, т. е. от скорости превращения активов в денежную форму, зависит текущий уровень платежеспособности организации, кроме того, ускорение оборачиваемости активов способствует высвобождению средств из оборота организации. Чем быстрее оборачиваются средства, тем больше продукции производит и продает организация при той же сумме капитала.

Таким образом, основным эффектом ускорения оборачиваемости является увеличение продаж без дополнительного привлечения финансовых ресурсов. Кроме того, так как после завершения оборота капитал возвращается с приращением в виде прибыли, ускорение оборачиваемости приводит к увеличению прибыли. С другой стороны, чем ниже скорость оборота текущих активов, тем больше потребность в финансировании.

Внешнее финансирование является дорогостоящим и имеет определенные ограничительные условия. Собственные источники увеличения капитала ограничены в первую очередь возможностью получения необходимой прибыли.

Таким образом, управляя оборачиваемостью активов, организация получает возможность в меньшей степени зависеть от внешних источников средств и повысить свою ликвидность.

ЗАКЛЮЧЕНИЕ

Финансовое состояние предприятия отражает на определенный момент состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к саморазвитию. Финансовое состояние может быть устойчивым, неустойчивым, предкризисным и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных условиях свидетельствует о его устойчивом финансовом состоянии, и наоборот.

Если текущая платежеспособность – это внешнее проявление финансового состояния предприятия, то финансовая устойчивость – внутренняя его сторона, обеспечивающая стабильную платежеспособность в длительной перспективе, в основе которой лежит сбалансированность активов и пассивов, доходов и расходов.

Финансовая устойчивость организации – это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его платежеспособность и инвестиционную привлекательность в долгосрочной перспективе в границах допустимого уровня риска.

Устойчивое финансовое положение оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами.

Поэтому финансовая деятельность как составная часть хозяйственной деятельности должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование.

Финансовый анализ является частью общего анализа, который состоит из двух взаимосвязанных разделов: финансового и управленческого анализа. Разделение анализа на финансовый и управленческий обусловлено сложившимся на практике разделением системы бухгалтерского учета. Однако такое деление является условным.

Разнообразие целей финансового анализа определяет специфику задач, решаемых важнейшими пользователями информации

Одной из целей финансового анализа является оценка финансового состояния организации. Поскольку финансовое состояние субъекта хозяйствования характеризуется совокупностью показателей, отражающих процесс формирования и использования его финансовых средств, то в рыночной экономике оно отражает конечные результаты деятельности организации.

Подводя итог выполненной работе, сформулируем основные результаты исследования и выводы, сделанные на их основе.

Во-первых:

Ликвидность и платежеспособность — это важнейшие показатели экономичной деятельности предприятия во внешней среде. Они определяют конкурентоспособность предприятия, его потенциал в деловом сотрудничестве, оценивают, в какой степени гарантированы экономические интересы самого предприятия и его партнеров финансовым и другим отношениям.

Методика анализа платежеспособности фирмы – не единый общепризнанный подход, а тот набор методов, который используется конкретным аналитиком при чтении ее финансовых отчетов.

Роль методики анализа платежеспособности проявляется в том, что она выражает точку зрения конкретного аналитика и решает те задачи, которые ставит перед собой данный аналитик или любой другой пользователь бухгалтерской (финансовой) отчетности в процессе ее интерпретации.

Во-вторых:

Для того чтобы решить задачу оценки реального состояния предприятия, являющегося объектом анализа данной выпускной квалификационной работы, в алгоритм оценки платежеспособностью были включены элементы характеризующие ее управление.

Анализ деятельности ОАО «НК «Роснефть»–Мурманскнефтепродукт» проведен на основе системы показателей ликвидности и платежеспособности и позволяет сделать следующие выводы:

ОАО «НК«Роснефть»–Мурманскнефтепродукт» учреждено в соответствии с нормами Гражданского Кодекса РФ, Федерального закона «Об акционерных обществах». Основной деятельность деятельностью ОАО «НК «Роснефть»–Мурманскнефтепродукт» является оптово-розничная торговля нефтепродуктов.

Миссия компании – удовлетворение потребностей конечных потребителей топлива, используя потенциал компании в закупках топлива у производителей. Другими словами, компания существует для связи потребителей

Финансовая работа на предприятии ОАО «НК «Роснефть»–Мурманскнефтепродукт»– это часть его управленческой функции, это специфическая деятельность, направленная на своевременное и полное обеспечение предприятия финансовыми ресурсами и их эффективное использование в целях Обеспечения расширенного воспроизводства и выполнения всех его финансовых обязательств перед другими субъектами рынка и государством.

Анализ ликвидности и платежеспособности свидетельствует, о том что, у ОАО «НК «Роснефть»–Мурманскнефтепродукт» недостаточно денежных средств и краткосрочных финансовых вложений (высоколиквидных активов) для погашения наиболее срочных обязательств (разница составляет 100958 тыс. руб.). Коэффициенты ликвидности ниже нормативных, что подтверждает о недостаточно денежных средств для погашения своих обязательств.

В целом, в ходе анализа было выяснено, что в 2013 г. в финансовом состоянии предприятия уже происходит ряд глубинных процессов, которые, если на них не обратить внимания, в конце концов, могут привести к плачевным для предприятия последствиям в финансовом плане.

К причинам неплатежеспособности, возникающим вследствие неэффективного управления, следует отнести нерациональную политику распоряжения активами, дефицит собственных оборотных средств, отсутствие объективного финансового анализа и недостатки планирования.

На платежеспособность компании влияет много факторов, в связи с этим для ее повышения может быть предпринят комплекс мер, часть которых должна быть осуществлена при составлении бюджета движения денежных средств.

Основной проблемой, которую приходится решать при выборе финансового инструмента, является возможность моментального извлечения денег и вложения их в основной бизнес.

Эффективность управления платежеспособности предприятия неразрывно связано с политикой управления оборотными активами и текущими пассивами как фактор планирования денежными потоками. Такая политика предполагает оптимизацию оборотных средств и минимизацию краткосрочных обязательств.

В- третьих:

Для сохранения объемов производства рекомендовано руководству:

— обратить внимание на процесс планирования денежными потоками,

— больше уделять времени повышения скорости движения оборотных средств, сокращения, всех видов запасов,

-добиваться максимально быстрого продвижения готовой продукции от производителя к потребителю.

На стадии планирования необходимо добиться сбалансированности величины положительного и отрицательного потоков денежных средств, поскольку и дефицит, и избыток денежных ресурсов отрицательно влияют на результаты хозяйственной деятельности. При дефицитном денежном потоке снижается ликвидность и уровень платежеспособности предприятия, что приводит к росту просроченной задолженности предприятия по кредитам банку, поставщикам, персоналу по оплате труда.

Оптимизация денежных потоков предприятия неразрывно связана с процессами управлениями оборотными активами, так как изменение дебиторской задолженности, запасов, денежных средств прямо либо косвенно влияет на величину денежных потоков, как входящих, так и исходящих. Чем выше оборачиваемость, тем быстрее средства, вложенные в активы, превращаются в денежные средства, которыми организация сможет, расплачивается по своим обязательствам.

Произведенный рассечет показателей оборачиваемости свидетельствует о том что:

— оборотные средства пребывают в одной и той же форме длительное время и не эффективно используются, а так же характеризуют не интенсивность их использования;

— оборачиваемость запасов показывает о превышение дней и свидетельствует об истощении складских запасов, что может привести к перебоям производственного процесса. Кроме того, высокая оборачиваемость запасов подтверждает о не эффективной маркетинговой политики организации;

— оборачиваемость дебиторской задолженности увеличилась на 50% в сравнении с 2011 годом, что свидетельствует об увеличении неоплаченной покупателями задолженности;

— оборачиваемость кредиторской задолженности свидетельствует об увеличении данного показателя на 7 дней в сравнении с 2011г. что, положительно влияет на деятельность организации по погашению своих обязательств;

— показатель оборачиваемости активов свидетельствует о достаточной эффективности использования активов;

— оборачиваемость собственного капитала свидетельствует то, что в деятельности предприятия участвуют кредиторы в большей степени, чем собственники. Увеличение заемных средств снижает устойчивость фирмы и ведет к уменьшению доходов.

Таким образом, финансовое состояние организации, ее платежеспособность находятся в непосредственной зависимости от оборачиваемости средств, вложенных в активы. Чем выше оборачиваемость, тем быстрее средства, вложенные в активы, превращаются в денежные средства, которыми организация расплачивается по своим обязательствам. Отдельные виды текущих активов имеют различную скорость оборота, таким образом, структура оборотных активов оказывает существенное влияние на показатель оборачиваемости общей совокупности оборотных активов.

От оборачиваемости, т. е. от скорости превращения активов в денежную форму, зависит текущий уровень платежеспособности организации, кроме того, ускорение оборачиваемости активов способствует высвобождению средств из оборота организации. Чем быстрее оборачиваются средства, тем больше продукции производит и продает организация при той же сумме капитала.

Основным эффектом ускорения оборачиваемости является увеличение продаж без дополнительного привлечения финансовых ресурсов. Кроме того, так как после завершения оборота капитал возвращается с приращением в виде прибыли, ускорение оборачиваемости приводит к увеличению прибыли. С другой стороны, чем ниже скорость оборота текущих активов, тем больше потребность в финансировании.

Внешнее финансирование является дорогостоящим и имеет определенные ограничительные условия. Собственные источники увеличения капитала ограничены в первую очередь возможностью получения необходимой прибыли.

Таким образом, управляя оборачиваемостью активов, организация получает возможность в меньшей степени зависеть от внешних источников средств и повысить свою ликвидность.

Список литературы

- «Конституция Российской Федерации» (принята всенародным голосованием 12.12.1993) (с учетом поправок, внесенных Законами РФ о поправках к Конституции РФ от 30.12.2008 № 6-ФКЗ, от 30.12.2008 № 7-ФКЗ) [Электронный ресурс] — СПС «Консультант Плюс», 02.04.2013.

- Федеральный Закон «Об акционерных обществах» (Об АО)от 26.12.1995 N 208-ФЗ (в ред. Федерального закона от 28.07.2012 N 145-ФЗ) [Электронный ресурс]- СПС «Консультант Плюс», 1992-2013

- Гражданский кодекс Российской Федерации (часть первая) [Электронный ресурс]: [федер. закон от 30.11.1994г. №51-ФЗ (ред.от 30.12.2012)].- СПС «Консультант Плюс»

- Налоговый кодекс Российской Федерации (часть вторая) [Электронный ресурс] [фед. Закон от 05.08.2000 (ред. от 05.04.2010)]. — СПС «Консультант Плюс»

- Об акционерных обществах. [Электронный ресурс] [федер. закон от 12.1995 (ред. от 27.12.2009) № 208-ФЗ]. — СПС «Консультант Плюс»

- Басовский Л. Е. Финансовый менеджмент: учебник — М. : ИНФРА-М, 2008. — 240 с.

- Бланк И. А. Основы финансового менеджмента. В 2 т. Т.1 / — 3-е изд., стер. — Киев : НИКА-ЦЕНТР, 2008. — 592 с.

- Бочаров В. В. Финансовый анализ: учебное пособие / — СПб. : Питер, 2009. — 240 с.

- Бобыкин В.И. Новый менеджмент. Управление предприятиями на уровне высших стандартов. – М.: Экономика, 2011. – С.366.

- Ван Хорн Д. К. Основы управления финансами: Пер. с англ. — М.: Финансы и статистика, 2010. –С.21

- Гаврилова А. Н. Финансы организаций (предприятий) : учебник / — 3-е изд., перераб. и доп. — М. : КНОРУС, 2011. — 608 с.

- Грищенко Ю. И. Анализ финансовой отчетности Справочник экономиста. [Электронный ресурс]: №2. — URL: http://www.profiz.ru/se/2_2009/ analiz_ finansovoi_otchetn.html (дата обращения: 18.02.2010).

- Жулега И. А. Методология анализа финансового состояния предприятия: монография; ГУАП. — СПб., 2011. — 235 с.

- Кадерова Н. Н. Корпоративные финансы: учебное пособие. — Алматы: Экономика, 2008. — 376 с.

- Карасева И. М. Финансовый менеджмент: учебное пособие — 3-е изд., стер. — М. : Омега-Л, 2010. — 335 с.

- Кадерова Н. Н. Корпоративные финансы: eчебное пособие. — Алматы: Экономика, 2011. — 376 с.

- Кистерева Е. В. Анализ финансовых коэффициентов — способ восприятия и оптимизации баланса // Финансовый менеджмент. 2011. №5. С. 3-15.

- Ковалев В. В. Введение в финансовый менеджмент — М. : Финансы и статистика, 2011. — 768 с.

- Ковалев В. В. Основы теории финансового менеджмента: учеб.-практ. пособие. — М. : Проспект, 2009. — 544 с.

- Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 2009. – С. 78

- Ковалев В. В. Учет, анализ и финансовый менеджмент: учеб.- метод. пособие. — М. : Финансы и статистика, 2011. — 688 с.

- Ковалев В. В. Финансы организаций (предприятий): учебник. — М. : ТК Велби, 2010. — 352 с.

- Колчина Н. В. Финансовый менеджмент: учебное пособие. — М. : ЮНИТИ-ДАНА, 2010. — 464 с.

- Комельчик С. Л. Концептуальный подход к анализу состояния и динамики финансовых ресурсов организации. Экономика и управление. 2009. №2. С. 90- 94.

- Красильников В. И. Основы менеджмента: учебное пособие. — Н. Новгород: Нижегород. гос. архит.- строит. ун-т, 2011. — 186 с.

- Круглова Н. Ю. Основы бизнеса : учебник. — М.: РДЛ, 2009. -560 с.

- Кузнецов Б. Т. Финансовый менеджмент: учебное пособие. — М. : ЮНИТИ-ДАНА, 2010. — 415 с.

- Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 2008. — 138с.

- Колчина Н.В. Финансовый менеджмент: учебное пособие для студентов, обучающихся по специальностям экономика и управления. – М: ЮНИТИ – ДАНА, 2013. – 464 с.

- Лисицына Е.В. Образовательный курс финансового управляющего ч 4., Финансовый менеджмент. 2011. №1. [Электронный ресурс] URL: http// www.finman.ru/ articles/2005/1/ 3951.html (дата обращения: 21.02.2010)

- Лисовская И. А. Основы финансового менеджмента: учебное пособие. — М. : ТЕИС, 2011. — 120 с.

- Лиференко Г. Н. Финансовый анализ предприятия: учебное пособие. — М. : Экзамен, 2010. — 160 с.

- Лысенко Д. В. Комплексный экономический анализ хозяйственной деятельности: учебник. — М. : ИНФРА-М, 2011. — 320 с.

- Лукасевич И.Я. Финансовый менеджмент: Учебник. — М.: Эксмо, 2010. — С.165- 169

- Маркарьян Э.А. Финансовый анализ: учебное пособие. — 6-е изд., перераб. — М. : КНОРУС, 2010. –273с.

- Морозко Н. И. Финансовый менеджмент: учебное пособие. — М. : ВГНА Минфина России, 2010. — 198 с.

- Мелкумов Я.С. Организация и финансирование инвестиций: Учебное пособие. – М.: ИНФРА, 2011. – 552с.

- Мельник М.В., Герасимова Е.Б. Анализ финансово-хозяйственной деятельности предприятия: Учеб. пособие. — М.: ФОРУМ: ИНФРА-М, 2010. – С.26-29.

- Подолякин В. И. Основы экономики организации: стоимость и структура капитала: учебное пособие. — Иваново: ИГТА, 2010. — 112 с.

- Поляк Г. Б. Финансы: учебник. — 3-е изд., перераб. и доп. — М. : ЮНИТИ-ДАНА, 2012. — 703 с.

- Пласкова Н.С. Стратегический и текущий экономический анализ: Полный курс MBA. — Учебник. 2-е изд., перераб. и доп. — М.: Эксмо, 2010. – 588с.

- Ришар Ж. Бухгалтерский учет: теория и практика — М.: «Финансы и статистика», 2011. – 445с.

- Савицкая Г.В. Анализ хозяйственной деятельности предприятия : учебник / Г. В. Савицкая .- 4-е изд., перераб. и доп. — М. : ИНФРА-М, 2010. –405с.

- Селезнева Н. Н. Анализ финансовой отчетности организации: учебное пособие. — 3-е изд., перераб. и доп. — М. : ЮНИТИ-ДАНА, 2012. — 583 с.

- Селезнева Н. Н., Ионова А.Ф. Финансовый анализ. Управление финансами: учебное пособие. — 2-е изд., перераб. и доп. — М. : ЮНИТИ-ДАНА, 2012. — 639 с.

- Стоянова Е. С. Финансовый менеджмент: теория и практика: учебник. — 6-е изд., перераб. и доп. — М. : Перспектива, 2012. — 656 с.

- Тихомиров Е. Ф. Финансовый менеджмент: управление финансами предприятия: учебник. — 2-е изд., испр.- М. : Академия, 2011. — 384 с.

- Фомина А. В. Привлечение финансирования от нуля до бесконечности / А. В. Фомина, Н. К. Смирнова. — М. : Бератор-Паблишинг, 2011. — 240 с.

- Чопозова А. И. Методика финансового анализа: теория и практика: учебное пособие. — М. : Финансы и статистика ; Ставрополь: АРГУС, 2012. — 136 с.

- Шохин Е. И. Финансовый менеджмент: учебник.- М. : КНОРУС, 2010. — 480 с.

- Шуляк П. Н. Финансы предприятия: учебник. — 6-е изд., перераб. и доп. — М. : Издательско-торговая корпорация «Дашков и К», 2009. — 712 с.

- Щербина А. В. Финансы организаций: учебное пособие. — Ростов н/Д: Феникс, 2010. — 506 с.

- Шеремет А.Д. . Комплексный анализ хозяйственной деятельности — М.: «Инфра-М», 2011. – 605с.

- Эриашвилли Н. Д. Экономика предприятия: учебник. — 4-е изд., перераб. и доп. -М. : ЮНИТИ-ДАНА, 2011. — 670 с.

- Устав ОАО «НК «Роснефть»–Мурманскнефтепродукт»