3.2. Инструменты оценки и управления риском в системе потребительского кредитования

Оценка риска является основным элементом анализа риска. Основная цель оценки риска – это раскрытие каких-либо опасностей, получение информации о последствиях неблагоприятных управленческих решений, для последующего снижения уровня кредитного риска [12].

Анализ кредитного портфеля дает полную информацию о деятельности банка, видов кредитных рисков. Необходимо проанализировать основные виды кредитов, информацию о потенциальных клиентах, сроке кредита и средней процентной ставке. Данный анализ позволяет определить степень кредитного риска, оценить тенденцию изменения показателей и качество.

Один из основных моментов в оценке возможности потенциального заемщика, является определение банком возможности клиента вернуть основную сумму денежных средств в определенное время. Основной способ избежания невозврата кредита является тщательный отбор заемщиков банка.

При потребительском кредитовании характерны небольшие размеры ссуд, что порождает большой объем работы по оформлению и дорогостоящая оценка кредитоспособности относительно получаемой прибыли. При оценке кредитоспособности необходимо оценить как финансовое положение заемщика, так и его личностные качества. Кредитный риск складывается из невозврата основной суммы и долга и процентов по данной сумме.

В настоящее время при оценке риска потребительского кредитования используют скоринг кредитование. Кредитный скоринг – это оценка риска кредитоспособности заемщика, основанная на статистических методах. Основной смысл данной методики состоит в том, что каждый фактор имеет свою количественную оценку. Просуммировав количество баллов, можно получить оценку кредитоспособности заемщика. На сегодняшний день насчитывается большое количество методик кредитного скоринга. Одной из методик является модель Дюрана. Данный метод был разработан американским экономистом Д. Дюраном, который выявил факторы, которые с достоверностью определяют кредитный риск при потребительском кредитовании. Для этого применяется специальные коэффициенты, которые суммировались и делались выводы о соответствии заключения договора.

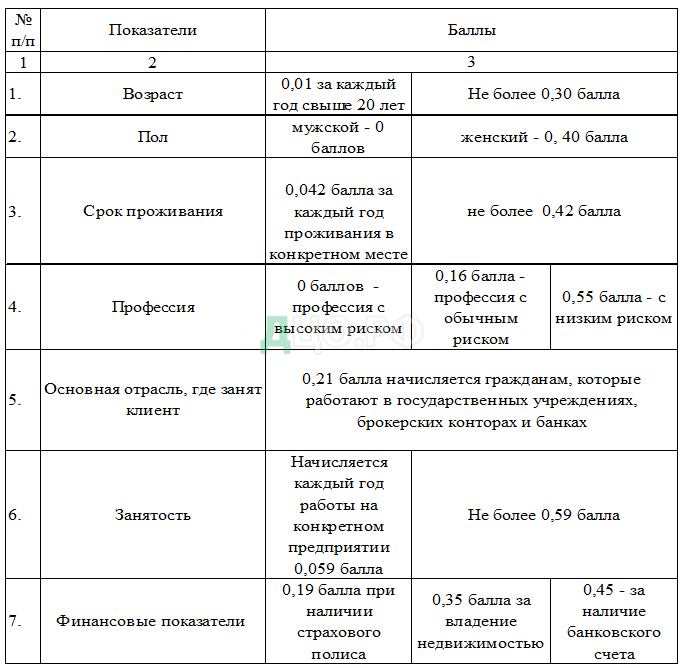

Выделяем оцениваемые показатели, которые представлены в таблице 3.2:

Таблица 3.2 – Основные показатели модели Дюрана

Анализируя таблицу 3.2, было установлено, что границей, разделяющей заемщиков, выступает сумма баллов равная 1,25.

Если заемщики набрали меньше баллов, то они считаются нежелательными клиентами для банка.

Основная проблема, которая влияет на управление кредитными рисками занимает главное место в современной банковской деятельности.

Управление кредитными рисками – это задачи, которые решают кредиторы для того, чтобы уменьшить неисполнения обязательств потенциальными заемщиками в отношении возврата суммы долга и процентов в установленный срок. Также управление кредитным риском подразумевает анализ на уровне кредитного портфеля, заемщика, кредитного продукта. Все это должно осуществляться комплексно во взаимодействии с другими видами рисков.

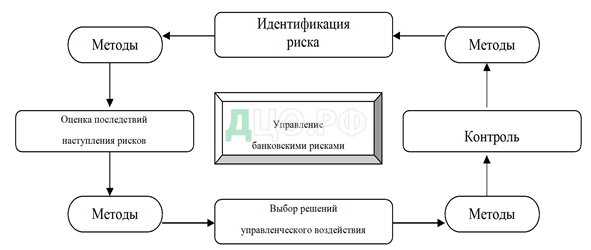

Идентификация кредитного риска – выявление специфики, прогнозирование возможностей и особенностей изменения риска во времени, степень взаимодействия с другими рисками, которые влияют на идентифицируемый риск.

Для эффективного управления кредитным риском необходимо не только установить причины наступления угроз, но и необходимо оценить последствия наступления кредитного риска с позиции масштабности их влияния и вероятности наступления [10].

Оценке подлежат только те кредитные риски, которые были выявлены на этапе идентификации, в разрезе следующих временных периодов:

— данные прошлых периодов. Собирается статистика, которая позволяет произвести оценку последствий наступления кредитных рисков и сделать соответствующие выводы, связанные с проявлением кредитных рисков;

— настоящее время. Собираются данные, которые позволяют сделать корректировки оценок, построенных на основе исторических данных, с целью их использования в настоящее время;

— прогнозирование будущего периода. Собираются данные, которые позволяют учесть будущие изменения.

Каждый банк должен для себя определить минимальный, приемлемый и высокий риск. Лучше всего вводить не более пяти степеней риска, чтобы не допустить трудно различимых групп риска.

На рисунке 3.2 представлен процесс управления банковскими рисками. Данный процесс управления не заканчивается на этапе контроля. Главным принципом является цикличность процесса, где каждый из этапов связан как организационно, так и функционально.

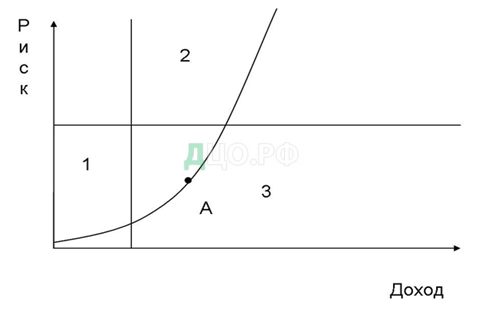

Деятельность каждого банка сводится к получению максимально высокой прибыли при минимальном риске. Оптимальной комбинацией доходности и риска является та, в которой достигнут минимум для соотношения риск – доходность и максимум для соотношения доходность – риск.

При одновременном сочетании доходности и риска должны выполняться следующие условия:

— доходность и риск не могут обеспечить большей доходности при данном или меньшем уровне риска;

— доходность и риск не могут обеспечить меньшего риска при данном или большем уровне доходности.

На рисунке 3.3 показана взаимосвязь риска и дохода. В 1 зоне банк не обеспечивает для себя минимального дохода, так как при долговременном функционировании в данной зоне банк столкнется с серьезными проблемами. Данную зону можно назвать как зона недостаточной доходности.

Во 2 зоне банк берет на себя неприемлемый риск, вероятность получения высоких доходов снижается. Данная зона имеет название – зона неоправданного риска.

В 3 зоне банк обеспечивает минимальный доход, но и принимает на себя разумный риск. Эта зона считается самой оптимальной и имеет название – зона безопасного функционирования с достаточной доходностью. Выбор оптимальной зоны происходит уже в процессе управления риском.

Потребительское кредитование и кредитование в целом является главным источником доходности банка, но в то же время есть большая вероятность кредитного риска. Основная задача банка состоит в оптимизации доходности и рискованности банковских операций [6].

Проведем анализ рисков кредитования в ПАО «ВТБ 24» за период с 31 декабря 2014 года по 31 декабря 2016 года. Данные по расчету таблицы представлены в Приложении В.

Таблица 3.3 – Сумма кредитов и резерва ПАО «ВТБ 24», млн. руб.

| № п/п | Показатели | 2014 | 2015 | 2016 | Темп прироста |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. | Кредиты, до вычета резерва под обесценение | 1907808 | 1836500 | 2063366 | 8,1% |

| 2. | Сумма резерва под обесценение | 145843 | 187060 | 177628 | 21,8% |

В приведенной таблице 3.3 были рассмотрены показатели резерва под обесценение. Темп прироста кредитного портфеля ВТБ 24 составил 8,1%, а темп прироста резерва на обесценение составил 21,8%.

При оценке уровня кредитного риска с использованием показателей, которые были представлены в предыдущей таблице необходимо рассчитать коэффициент опережения (Ко), который способен выявить причины его роста. Если темпы прироста кредитного портфеля превышают темпы прироста резерва на обесценение (Ко > 1), то для банка данная ситуация не представляет угрозы, что считается нормальным состоянием для деятельности банка. Когда темпы прироста резерва выше темпов прироста кредитного портфеля (Ко <1), то финансовое состояние заемщика снижается и банк должен создать дополнительные резервы, чтобы избежать кредитных потерь [8].

Проведя анализ кредитных рисков Банка ВТБ 24, можно сделать вывод, что коэффициенты в анализируемый период практически не соответствуют нормативным значениям. Только 2015 году коэффициент резерва соответствует нормативному значению, а коэффициент риска соответствует в 2016 году.

Деятельность ВТБ 24 в меньшей степени, чем другие кредитные учреждения подвержена рискам в области кредитования. Основная проблема заключпется в управлении кредитными рисками заключается в неспособности и недостаточной квалификации сотрудников банка, которые занимаются отбором кредитных проектов.

Для того чтобы минимизировать риски, банку необходимо придерживаться следующих методов:

— оценка кредитоспособности заемщика;

— организация работы с проблемными клиентами банка;

— страхование кредитных рисков;

— привлечение коллекторских агентств;

— ограничение размеров кредита выдаваемых одному заемщику.

Прибыльность и надежность кредитов определяется квалификацией и опытом работников банка. Наблюдение за кредитной деятельностью является главной задачей сотрудников кредитного отдела, так как правильное управление кредитом может исправить все в лучшую сторону.

Для того чтобы точно провести оценку риска, банку необходимо обеспечить отбор нужной информации. Источниками достоверной информации являются проведение теоретических и практических исследований банков.

Управление кредитными рисками в современной рыночной экономике представляет немаловажную часть кредитной политики коммерческого банка. В большинстве коммерческих банков управлением кредитными рисками занимаются отдельные подразделения, очень часто выступает отдел риск-менеджмента.

Для минимизации риска потребительского кредитования необходимо при рассмотрении заявки на получение кредита провести оценку кредитоспособности физического лица. Данная оценка проводится индивидуально на основании финансового состояния потенциального заемщика. Необходимо регулярно оценивать влияние кредитного риска на деятельность всего кредитного учреждения, тогда будут обеспечены высокие финансовые результаты, стабильность кредитных операций в банке и качественное обслуживание клиентов в банке.

3.1. Законодательное регулирование вопросов экономической безопасности при кредитовании физических лиц

В последнее время экономической безопасности в банковской сфере стало уделяться еще больше внимания.

Экономическая безопасность – это состояние защищенности как от внешних, так и от внутренних факторов.

Банковская безопасность – это совокупность внешних и внутренних условий банковской деятельности, при которых опасные для банковской системы действия предупреждены, либо сведены к минимуму, чтобы не нанести ущерб установленному порядку банковской деятельности.

Основной целью обеспечения экономической безопасности в банковской деятельности является надежность и эффективность работы кредитных организаций, а также реального сектора экономики.

Главная цель экономической безопасности в банковской деятельности заключается в достижении устойчивого и эффективного функционирования коммерческих банков в стране на данный момент времени и с учетом перспективной динамики развития.

Выделяют основные факторы обеспечения экономической безопасности банка:

— контроль за соблюдением требований нормативного акта и федерального законодательства;

— исключение какой-либо противоправной деятельности среди работников банка;

— поддержание на должном уровне технического и технологического потенциала;

— достижение конкурентоспособности и независимости;

— обеспечение результативности и эффективности финансово-хозяйственной деятельности банка.

Для обеспечения экономической безопасности в банковской деятельности существуют основные составляющие, которые включают в себя:

— финансовые;

— технические:

— информационно-технологические;

— организационные:

— социально-психологические;

— правовые.

Наиболее сложной и важной составляющей для банка является проблема финансовой безопасности, так как в эффективно работающем банке имеется достаточно средств для решения задач по защите информации, охране сотрудников банка, а также привлечению высококвалифицированных специалистов во все структуры.

В ходе анализа и оценки экономической безопасности выделяют следующие источники:

— статистические данные;

— бухгалтерская отчетность;

— сведения о конкурентах и потенциальных заемщиков;

— маркетинговые исследования;

— прогнозная информация.

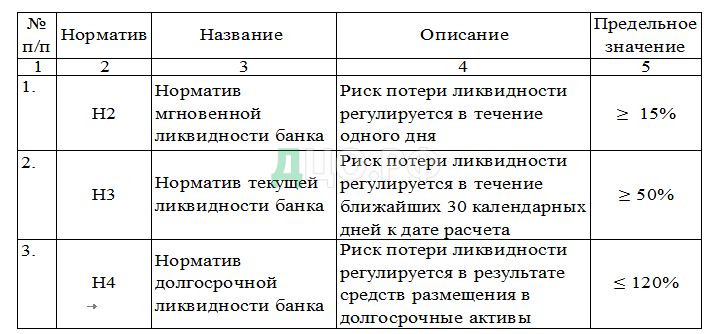

При осуществлении потребительского кредитования, ВТБ 24 основывается на инструкции Центрального Банка Российской Федерации N 139-И от 3 декабря 2012 года, где установлены обязательные нормативы для регулирования деятельности коммерческих банков.

В таблице 3.3 представлены три основных норматива ликвидности, которые влияют на деятельность банка.

Таблица 3.3 – Обязательные нормативы ликвидности для коммерческих банков Российской Федерации

Также отметим, что за нарушение данных нормативов кредитной организацией, Банк России может предпринять различные виды санкций, вплоть до отзыва лицензии кредитного учреждения.

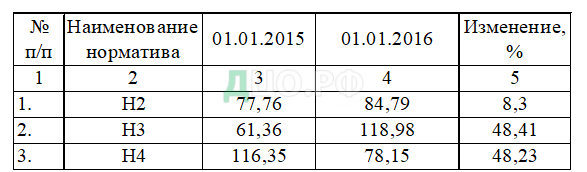

Рассмотрим нормативы ликвидности ВТБ 24 за период 1 января 2015 г. по 1 января 2016 г. Данные представлены в таблице 3.4.

Таблица 3.4 – Фактические значения обязательных нормативов ликвидности банка ВТБ 24

По данным таблицы 3.4 можно сделать вывод, что на 1 января 2016г. обязательные нормативы ликвидности H2 и H3 возрастают по сравнению с предыдущим периодом и соответствуют предельным значениям. Следовательно, это способствует благоприятным экономическим условиям для устойчивого функционирования банковской системы в стране.

Далее рассчитаем и определим уровень финансовой устойчивости по критериям оценки экономической безопасности банка ВТБ 24, используя первую и вторую формы бухгалтерской отчетности (Приложения А и Б).

Таблица 3.5 – Определение уровня финансовой устойчивости Банка ВТБ 24

| № п/п | Показатель | Условные обозначения | Источники данных | Величина показателя | |

| начало периода | конец периода | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. | Источники собственных средств | ИC | Бух.баланс | 1 652 017 | 1 855 573 |

| 2. | Внеоборотные активы | F | Бух.баланс | 19 986 789 | 18 777 545 |

| 3. | Убытки | У | Бух.баланс | 586 255 | 789 811 |

| 4. | Наличие собственных источников оборотных средств | ЕC | п.1-п.2-п.З | -18921027 | -17711783 |

| 5. | Долгосрочные пассивы | Кт | Бух.баланс | 20 895 621 | 19 354 395 |

| 6. | Наличие собственных и долгосрочных заемных источников | Ет | п.4+п.5 | 1974594 | 1642612 |

| 7. | Краткосрочные кредиты и займы | Кt | Бух.баланс | 2 150 938 | 2 077 602 |

| 8. | Общая величина источников | Eo | п.6+п.7 | 4125532 | 3720214 |

| 9. | Общая величина запасов и затрат | Z | Бух.баланс | 0 | 0 |

| 10. | Излишек/недостаток собственных источников оборотных средств | ± ЕC | п.4-п.9 | 18921027/0 | -17711783/0 |

| 11. | Излишек/недостаток собственных и долгосрочных источников оборотных средств | ± ЕT | п.6-п.9 | 1974594/1 | 1642612/1 |

| 12. | Излишек/недостаток основных источников запасов и затрат | ± ЕO | п.8-п.9 | 4125532/1 | 3720214/1 |

| 13. | Трехкомпонентный показатель типа финансового состояния | S (E) | (0;1;1) | (0;1;1) | |

Из таблицы 3.5 видно, что по результатам расчета трехкомпонентного показателя, можно сказать о нормальной устойчивости и достаточном уровне финансового состояния кредитной организации, при котором гарантируется его платежеспособность.

В настоящее время Президент Российской Федерации В.В. Путин утвердил стратегию экономической безопасности до 2030 года, которая вступила в силу 15 мая 2017 года [4].

В документе отмечается, что на состояние экономической безопасности начинают оказывать существенное влияние факторы, которые связаны с изменением климата.

«В условиях усиления существующих и появления новых вызовов и угроз экономической безопасности Россия сохраняет достаточно высокий уровень экономического суверенитета и социально-экономической стабильности», — подчеркивается в стратегии.

К основным угрозам экономической безопасности относят:

— стремления развитых государств использовать свои преимущества в уровне развития экономики;

— усиление колебаний конъюктуры мировых финансовых рынков;

— повышение конфликтов в зонах экономических интересов РФ.

Экономическая стратегия будет реализовываться в два этапа:

— стратегия до 2019 года заключается в разработке ряда мер в целях обеспечения экономической безопасности, совершенствование механизмов мониторинга;

— стратегия до 2030 года – выполнение мер по нейтрализации угроз в области экономической безопасности.

Таким образом, чтобы Банк ВТБ 24 находился на высоком уровне экономической безопасности, необходимо дальнейшее совершенствование банковской системы в целом.

При дальнейшем развитии ВТБ 24, работники банка в том или ином случае должны заниматься обеспечением экономической безопасности, привлекая как можно больше платежеспособных клиентов. Не заботясь о соблюдении должным образом норм экономической безопасности, банк в будущем может оказаться на грани банкротства.

ЗАКЛЮЧЕНИЕ

В данной выпускной квалификационной работе был выполнен анализ потребительского кредитования в современных условиях.

В ходе нашего исследования мы определили основные понятия, сущность и проблемы, которые непосредственно затрагивают банковский сектор в целом.

Потребительский кредит – это кредит, который предоставляется физическим лицам, предназначенный для приобретения товаров, в которых заемщик испытывает потребность, но на данный момент не имеет достаточного количества денежных средств.

В современном мире потребительское кредитование вошло в жизнь практически каждого человека, как возможность получения денежных средств на определенные нужды за короткий промежуток времени.

Все отношения, которые связаны с потребительским кредитованием, регулируются Федеральным законом от 21 декабря 2013г. №353-ФЗ «О потребительском кредите (займе)».

На основании анализа состояния рынка потребительского кредитования в России можно сказать, что в настоящее время сохраняются высокие темпы объемов рынка кредитования. Данному росту способствуют следующие факторы: появление на рынке новых кредитных продуктов и постепенное снижение в некоторых банках процентных ставок.

Но также важно отметить, что перспективы развития потребительского кредитования все же неоднозначны. С одной стороны он является удобной формой кредитования населения, но с другой стороны существует ряд факторов, которые замедляют рост банковской системы за счет невозвращенных кредитов и других отрицательных тенденций.

Объектом нашего исследования стал Банк ПАО «ВТБ 24». ВТБ 24 — один из крупнейших участников на российском рынке. В рейтинге по активам банк входит в первую пятерку среди кредитных организаций, а по доходности кредитов и надежности уступает только «Сбербанку». Банк включен в состав международной финансовой группы ПАО «ВТБ» и специализируется на обслуживании физических лиц, юридических лиц, предпринимателей, предприятий малого и среднего бизнеса. Главным преимуществом ВТБ 24 является безопасность и конфиденциальность обслуживания потенциальных заемщиков.

Проанализировав можно сделать вывод, что ВТБ 24 имеет высокую конкурентоспособность на рынке потребительского кредитования. С начала 2016 года кредитный портфель банка вырос на 9%. На интенсивный рост кредитного портфеля играет ипотека, также и на другие кредитные продукты наблюдается спрос. Ожидается, что к концу 2017 года кредитный портфель в целом по рынку розничных кредитов вырастет на 5,5%.

Рассмотренные примеры расчетов аннуитетного платежа по договору потребительского кредитования позволили нам проанализировать один из методов оценки финансового состояния заемщиков, оценить его кредитоспособность и выявить возможность возникновения кредитных рисков.

Также было выявлено увеличение риска невозврата заемщиком денежных средств, что негативно сказывается на уровне экономической безопасности рынка потребительского кредитования, так как это существенно влияет на кредитный портфель банка.

В связи с этим необходимо разработать ряд мероприятий, которые минимизировали бы угрозы. Одним из основных мероприятий, направленных на снижение риска является анализ платежеспособности потенциального заемщика банка.

На основании выполненной работы можно сделать вывод, что рынок потребительского кредитования продолжает свое активное развитие. Банк ВТБ 24 стремится развивать онлайн-сервисы, для взаимодействия с клиентами дистанционно. Также Банк предлагает большое количество качественных продуктов и услуг, поэтому занимает лидирующее положение в сфере банковского кредитования.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- «Федеральный закон о потребительском кредите (займе)»: № 353-ФЗ от 21.12.2013 в ред. от 03.07.2016 [Электронный ресурс]. – Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_155986. – 12.03.2017.

- «Гражданский кодекс Российской Федерации (часть вторая)»: № 14-ФЗ от 26.01.1996 в ред. от 28.03.2017 [Электронный ресурс]. – Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_9027. – 17.04.2017.

- Указание Банка России «О требованиях к системе управления рисками и капиталом кредитной организации и банковской группы»: № 3624-У от 15.04.2015 в ред. от 03.12.2015 [Электронный ресурс]. – Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_180268/a753aa48b7adb0a1d36302f0d45ff75029abe1fa/#dst100232. – 23.04.2017.

- Указ Президента РФ «О Стратегии экономической безопасности Российской Федерации на период до 2030 года»: № 208 от 13.05.2017 [Электронный ресурс]. – Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_216629/1d8dcf5824d5241136fa09b9e9c672ac5d325365. – 14.05.2017.

- Абрамова М.А. Финансы, Деньги, Кредит: монография [Текст] / М.А. Абрамова, Е.В. Маркина. – М.: КНОРУС. – 2017. – 256 с.

- Белотелова Н.П. Деньги. Кредит. Банки.: монография [Текст] / Н.П. Белотелова, Ж.С. Белотелова. – М.: Издательско-торговая корпорация «Дашков и К». – 2013. – 400 с.

- Васькина Т.Н. Кредитование в коммерческих банках: монография [Текст] / Т.Н. Васькина.- М.: Лаборатория Книги. – 2013. – 126 с.

- Демкин П.С. Кредит и его роль в становлении рыночных отношений: монография [Текст] / П.С. Демкин. – М.: Лаборатория Книги. – 2013. – 148 с.

- Жарковская Е.П. Банковское дело: монография [Текст] / Е.П. Жарковская. – М.: Омега-Л. – 2013. – 479 с.

- Костюченко Н.С. Анализ кредитных рисков: монография [Текст] / Н.С. Костюченко. – СПб.: ИТД Скифия. – 2014. – 440 с.

- Конягина М.Н. Вопросы совершенствования подходов к оценке кредитоспособности: монография [Текст] / М.Н. Конягина. – М.: Деньги и кредит. – 2015. – 72 с.

- Лаврушина О.И. Банковские риски: монография [Текст] / О.И. Лаврушина, Н.И. Валенцева. – М.: КНОРУС. – 2014. – 232 с.

- Поляк Г.Б. Финансы. Денежное обращение. Кредит: монография [Текст] / Г.Б. Поляк. – М.: ЮНИТИ-ДАНА. – 2013. – 639 с.

- Экономическая безопасность транспортных компаний и комплексов: монография [Текст] / под ред. Кожевникова Р.А. – М.: ВИНИТИ РАН. – 2015. – 248 с.

- vtb24.ru [Электронный ресурс]. – Официальный сайт ПАО «ВТБ 24». – 23.03.2017.

- cbr.ru [Электронный ресурс]. – Официальный сайт Центрального банка Российской Федерации. – 29.03.2017.

- www.wciom.ru [Электронный ресурс]. – Всероссийский центр изучения общественного мнения. – 30.04.2017.

- banki.ru [Электронный ресурс]. – Финансовый информационный портал. – 16.06.2017.

- knigafund.ru [Электронный ресурс]. – Электронно-библиотечная система «КнигаФонд». – 22.05.2017.

- www.book.ru [Электронный ресурс]. – Официальный сайт электронной библиотечной системы «Книга». – 27.05.2017.