СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1. НЕГОСУДАРСТВЕННЫЕ ПЕНСИОННЫЕ ФОНДЫ КАК ЭЛЕМЕНТ ПЕНСИОННОЙ СИСТЕМЫ РФ

1.1. История развития негосударственных пенсионных фондов

1.2.Сущность негосударственных пенсионных фондов

ГЛАВА 2. ВИДЫ ДЕЯТЕЛЬНОСТИ НЕГОСУДАРСТВЕННЫХ ПЕНСИОННЫХ ФОНДОВ

2.1.Обязательное пенсионное страхование

2.2.Негосударственное пенсионное обеспечение

ГЛАВА 3.ПРОБЛЕМЫ ПРАВОВОГО РЕГУЛИРОВАНИЯ ДЕЯТЕЛЬНОСТИ НЕГОСУДАРСТВЕННЫХ ПЕНСИОННЫХ ФОНДОВ

3.1 Проблемы правового регулирования деятельности НПФ

3.2 Перспективы развития пенсионного обеспечения

ЗАКЛЮЧЕНИЕ

БИБЛИОГРАФИЯ

ВВЕДЕНИЕ

В настоящее время действующая система государственного пенсионного обеспечения населения основывается на принципах солидарности поколений и распределении части доходов работающих в пользу пенсионеров. Помимо государственного обеспечения существует негосударственное обеспечение. Сегодня в России действуют государственный пенсионный фонд и негосударственные пенсионные фонды.

Федеральный закон от 7 мая 1998 г. №75-ФЗ «О негосударственных пенсионных фондах» гласит: «Негосударственный пенсионный фонд (далее — фонд) — особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительными видами деятельности которой являются:

— деятельность по негосударственному пенсионному обеспечению участников фонда в соответствии с договорами негосударственного пенсионного обеспечения;

— деятельность в качестве страховщика по обязательному пенсионному страхованию в соответствии с Федеральным законом от 15 декабря 2001 г. №167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» и договорами об обязательном пенсионном страховании;

— деятельность в качестве страховщика по профессиональному пенсионному страхованию в соответствии с федеральным законом и договорами о создании профессиональных пенсионных систем».

Будучи некоммерческими организациями, негосударственные пенсионные фонды нацелены главным образом на консолидацию средств для выплаты дополнительной пенсии. Имея дело с длинными деньгами, они обязаны заботиться о безопасности вкладов в интересах участников (будущих пенсионеров), инвестируя согласно закону пенсионные резервы исключительно в целях их сохранения и прироста. Это правило считается нарушенным, если резервы фонда используются для каких-либо иных целей, как личных (скажем, управляющего), так и общественно полезных (например, для займа Фонду обязательного медицинского страхования на льготных условиях).

Негосударственным пенсионным фондам разрешено вкладывать пенсионные резервы самостоятельно только в государственные ценные бумаги, ценные бумаги субъектов Федерации и помещать на банковские депозиты, а в рисковые активы (корпоративные ценные бумаги и т.п.) — через управляющую компанию, которая несет ответственность перед фондом и участниками за надлежащее управление активами. Требования к составу и структуре пенсионных резервов определяет уполномоченный государственный орган (Инспекция негосударственного пенсионного фонда) в соответствии с правилами, утверждаемыми Правительством.

Более чем пятнадцатилетний опыт существования в сложных экономических и политических условиях негосударственных пенсионных фондов доказал их социальную значимость и право участвовать в системе обязательного пенсионного страхования граждан. Однако крайне низкий уровень участия экономически активного населения в системе негосударственного пенсионного обеспечения характеризует недостаточное развитие рынка негосударственных пенсионных фондов.

Сегодня в России проводится пенсионная реформа 2014-2015 гг., основы которой заложены Федеральным законом от 03.12.2012 №243-ФЗ.

Так, с 2014 года меняется порядок формирования вашей будущей пенсии, а именно отчисления на накопительную часть пенсии останутся на уровне 6% у граждан, которые до 31 декабря 2013 года заключат договор об обязательном пенсионном страховании с НПФ.

У тех, кто не заявит свои права на пенсионные накопления (их называют «молчунами») и не успеет оформить договор об обязательном пенсионном страховании с НПФ в 2013 году, в следующем году формирование накопительной части пенсии прекратится, отчисления будут сокращены до 0%.

Указанные выше и иные причины обусловили актуальность темы и структуру исследования.

Целью дипломной работы является -.

Объектом исследования является -.

Предмет исследования -.

Для достижения были поставлены следующие задачи:

В процессе исследования автором использовались следующие методы научного познания: системный и статистический анализ и синтез, сравнительный анализ, метод экспертных оценок, собственные наблюдения автора.

Деятельность негосударственных пенсионных фондов в современной экономической литературе рассматривали А.К. Соловьев, С. З. Мошенский, В.Д. Роик, А.А. Берг, Ю.В. Воронин, Л.С. Дегтярь, Н.Ю. Борисенко, М.М. Аранжереев, Е.Ш. Гонтмахер, С.В. Боровчак и др.

ГЛАВА 1. НЕГОСУДАРСТВЕННЫЕ ПЕНСИОННЫЕ ФОНДЫ КАК ЭЛЕМЕНТ ПЕНСИОННОЙ СИСТЕМЫ РФ

1.1. История развития негосударственного пенсионного обеспечения

Историю пенсионного обеспечения можно отсчитывать с конца позапрошлого века, когда первый канцлер Германской империи Отто фон Бисмарк ввел налог на доходы работающих, а собранные средства использовал на выплату пособий армейским ветеранам. Это стало рождением системы социального страхования, обязательной по своему характеру и основанной на принципе перераспределения налогов.

После первой мировой войны в большинстве развитых стран было принято законодательство, устанавливающее правила государственного пенсионного обеспечения. В основу был положен принцип перераспределения средств между поколениями (pay-as-you-go), в рамках которого работающие отчисляли часть своих доходов в пользу нетрудоспособных лиц. Роль государства сводилась к установлению правил игры и контролю их исполнения.

Каждое новое поколение пенсионеров оказывалось недовольным размером своих назначаемых пенсий. И хотя политики постоянно принимали законы, направленные на повышение размеров пенсий, пенсионному обеспечению не хватало финансовых ресурсов. Исследования показали, что средняя продолжительность жизни во второй половине XX века стала стремительно расти. Процессам старения населения способствовало общее повышение качества жизни, совершенствование системы здравоохранение и победа над целым комплексом ранее смертельных и неизлечимых болезней. Существенно менялась демографическая структура населения, доля пенсионеров постоянно и неуклонно возрастала.

Широкая международная дискуссия о пенсионной реформе стартовала в 1994 году после публикации доклада Всемирного банка «Предупреждение всемирного кризиса старения» (Averting the Old Age Crisis). В докладе отмечалось, что с учетом сложившейся тенденции увеличения продолжительности жизни пенсионеров, большинство стран столкнутся с дефицитом пенсионной системы, построенной исключительно на солидарных принципах. Представители Всемирного банка в рамках реформирования национальных пенсионных систем предлагали введение обязательного накопительного элемента — накопительных пенсий.

В результате в ряде стран были внедрены элементы накопительного пенсионного обеспечения. Накопительный принцип предполагает уплату пенсионных взносов, инвестирование этих средств на финансовых рынках с целью прироста и затем выплату пенсий с учетом полученного инвестиционного дохода. Известно множество форм и схем организации накопительного пенсионного обеспечения, где-то пенсионные накопления являются обязательными элементами, где-то добровольными. Достигнутый к настоящему времени политический консенсус предполагает, что универсального рецепта не существует и каждая страна должна выбрать собственную модель, соответствующую национальной специфике и уровню экономического развития.

Отмечена глобальная закономерность – в странах, где снижается (или относительно низкий) коэффициент замещения по обязательным системам социального страхования – активно развиваются дополнительные пенсионные системы, основанные на накопительном принципе. Вакуума не бывает – люди хотят и на пенсии сохранить привычный уровень жизни и доходов.

Появление первых негосударственных пенсионных фондов (далее — НПФ) связано с изданием Указа Президента Российской Федерации от 16 сентября 1992 г. № 1077 «О негосударственных пенсионных фондах»Указ был принят в рамках чрезвычайных полномочий Президента РФ на период проведения экономических реформ и имел силу закона.

На основании Указа в 1993—1994 гг. было учреждено около 350 организаций, относящихся к негосударственным пенсионным фондам. В 1995 году создана Инспекция негосударственных пенсионных фондов (в настоящий момент упразднена) с целью лицензирования деятельности НПФ.

К концу 1996 года. выдано 26 разрешений на осуществление некоммерческой деятельности по формированию активов путем привлечения денежных взносов юридических лиц, передаче этих средств компаниям по управлению активами (управляющей компании), осуществлению пожизненно или в течение длительного периода регулярных выплат гражданам в денежной форме.

К концу 1997 года такие разрешения выданы уже 252 организациям.

До 2007 года количество НПФ в России принципиально не изменялось. Лишь в 2008 году число НПФ начало стремительно сокращаться преимущественно путем самоликвидации или слияния вследствие законодательных изменений.

Для полного и всестороннего исследования негосударственного пенсионного обеспечения, необходимо обратить внимание на зарубежный опыт на примере Германии, США, Великобритании. Рассмотрим историю развития НПФ в Европе.

До второй половины 20 века большинство пенсионных систем стран Европы основывались на «континентальной» модели пенсионного обеспечения, основоположником которой являлся канцлер Германии Отто фон Бисмарк (1889 год).

Основой данной модели является принцип «солидарности поколений», когда граждане работающие сегодня обеспечивают тех кто уже на пенсии. «Бисмаркская» модель дала трещину когда в 70-80 годах, впервые необратимость старения населении, была признана глобальной тенденцией. Большинство зарубежных стран стали на путь реформирования пенсионных систем, главная роль в «оздоровлении» пенсионных систем отводилась негосударственному пенсионному обеспечению.

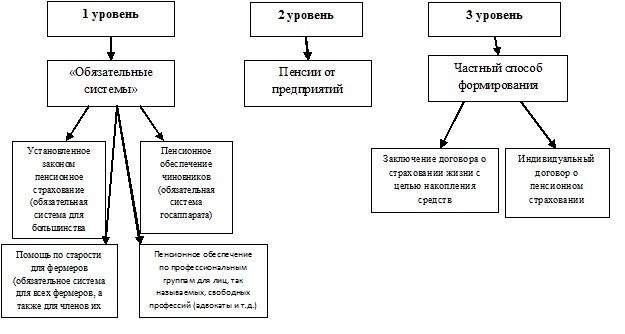

Пенсионная система Германии особенна тем, что состоит из трех отдельных уровней, которые при в совокупности образуют пенсию. Данная система защиты пенсионеров получила название «система трех уровней» (см. рисунок 1).

Первый уровень носит императивный характер, функционирует на основе законодательных норм и является обязательным для определенного круга лиц.

Второй уровень относится к добровольному пенсионному обеспечению от предприятий. Фирма сама решает будет ли она участвовать в этой программе или нет. Данный вид негосударственного пенсионного обеспечения стимулирует работников не менять часто место работы и ставит будущую пенсию работника в зависимость от количества проработанного времени на конкретном предприятии. Государство да бы стимулировать организации вступать в пенсионные программы устанавливает налоговые льготы.

Третий уровень также как и второй относится к негосударственному пенсионному обеспечению и носит добровольный характер. Однако, если на втором уровне работник зависит от предприятия, то третий уровень зависит от самого будущего пенсионера, так как формируется частным способом.

При этом, существует несколько способов формирования частного пенсионного капитала. Наиболее распространенным является заключение договора о страховании жизни с целью накопления средств или заключение индивидуального договора о пенсионном страховании.

Фундаментальное значение в будущей пенсии играет установленное законом (обязательное) пенсионное страхование. 78% всего населения в возрасте от 15 до 65 лет являются застрахованными лицами. Объем выплат в системе установленного законом пенсионного страхования составляет около 63% от объема услуг и пенсий, предоставляемых всей системой защиты в старости.

Второй и третий уровень пенсионной системы Германии только лишь дополняют доход пенсионера, который он получает из системы установленного законом пенсионного страхования, и не могут в обычном случае служить единственным источником, достаточным для обеспечения достойного уровня жизни в старости.

США.

В 80-90 года как и в других странах в США встало на путь реформирования пенсионной системы. В отличии от Германии, где негосударственное пенсионное обеспечение играло дополнительную функцию и не являлось главным источником формирования пенсии, в США пенсия формировалась в основном за счет негосударственных пенсионных программ, а государственная пенсия являлась больше социальной выплатой, а не основным источником материальной поддержки в старости .

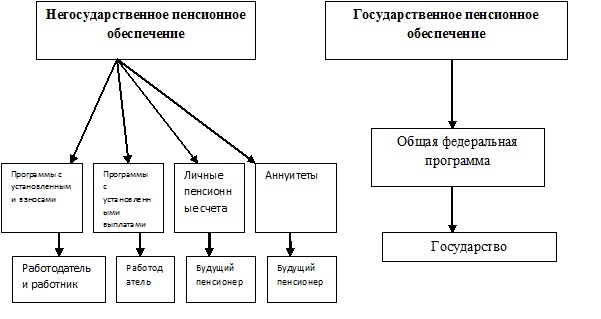

Государственная пенсионная система США носит название Social Security (Общая федеральная программа), охватывающая почти всех трудящихся, построена по распорядительному принципу. Программа действует в соответствии с Законом о социальном страховании 1935 года (см. рисунок 2).

Негосударственное пенсионное обеспечение в США делится на 2 основных блока это накопительные пенсионные программы с установленными выплатами (defined benefit plan) и с установленными взносами (defined contribution plan).

Программа с установленными выплатами формируется за счет отчислений с работодателей, а сами работники в подобном финансировании участия не принимают.

Пенсионные программы с установленными взносами обычно финансируются предпринимателями и наемными работниками в равных долях. При этом каждый участник такой программы имеет свой персональный счет в пенсионном фонде и располагает правом выбора между различными инвестиционными программами, предлагаемыми управляющими компаниями. Таким образом, он сам несет ответственность за результаты и до определенной степени сам определяет величину последующих пенсионных выплат. Участником частной пенсионной программы может стать любой работник компании. Право на пенсию можно заработать, имея стаж в данной компании приблизительно пять – десять лет.

Также в США стали популярны личные пенсионные счета (IRA-individual retirement account). Личный пенсионный счет открывают в страховых компаниях, ежегодный взнос 2 тыс.долл., средства со счета не снимаются до 59,5 лет, и по достижению 79,5 лет закрывается. IRA- не подлежит налогообложению, и может быть открыт с момента рождения ребенка. С 1985 -1996 гг.накопления на этих счетах возросли с 200 до 1347 млрд долл., демонстрируя их популярность. Еще один вариант пенсионного обеспечения – это аннуитеты, т.е. ежегодная рента, которую представляют в качестве страховых выплат компании, занимающиеся страхованием жизни. Аннуитеты страховых компаний с 1985 -1996 гг. возросли с 410 до 1.359 млрд. долл.

Великобритания.

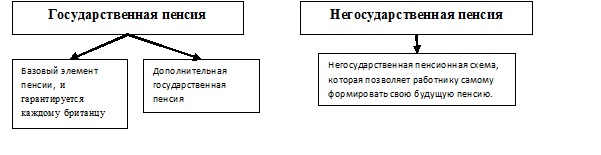

Пенсия в Великобритании состоит из трех элементов: государственные пенсии, дополнительные государственные пенсии и негосударственные пенсии (см.рисунок 3).

Рис. 3 – Пенсионная система Великобритании

Первый элемент (государственная пенсия) является базовым и гарантируется каждому британцу по достижении ими пенсионного возраста (под пенсионным в Великобритании подразумевается 60-летний для женщин и 65-летний возраст для мужчин). Эти выплаты производятся по фиксированной ставке и рассчитываются на основании количества лет, в течение которых платили взносы в фонд государственного социального страхования из заработной платы, или которые начисляло правительство в то время, когда работник был безработным или получал определенные пособия. Тем, кому не хватает рабочего стажа, основная государственная пенсия рассчитывается пропорционально количеству отработанных лет.

Второй элемент (дополнительная государственная пенсия) — это дополнительная сумма к базовой части пенсии, которая рассчитывается на основании отработанных лет и заработка работника.

Третий элемент (негосударственная пенсия) — это альтернатива дополнительной пенсии, зависит от работника. Представляет собой негосударственную пенсионную схему. Именно эта схема, в отличие от государственной, позволяет служащим получать довольно большую пенсию, размер которой регулирует сам служащий.

Британская пенсионная система негосударственного пенсионного обеспечения, в отличии от других развивалась на протяжении 300 лет и за это период система проверила себя и показала положительные результаты.

До 1978 года в Великобритании государственное пенсионное обеспечении было единственным источником формирования будущей пенсии по старости. Но с развитием экономики и появлением огромных корпораций, стал вопрос о появлении дополнительных пенсионных продуктов, да бы стимулировать работников .

В 70-80 года в Англии началась своего рода «приватизация» пенсионных обязательств государства «contracting out». Компании стали по своему желанию принимать на себя обязательства государства по выплате дополнительных пенсий. Стимул для этого — существенное снижение обязательных пенсионных взносов в министерство социальной защиты

Корпорации создают частные фонды, которые впоследствии и управляют накоплениями через управляющие компании (определяют стратегию, ведут контроль).

В Великобритании существует огромное количество пенсионных фондов, как «зрелых» давно зарекомендовавших себя, так и «молодых» которые имеют огромный потенциал, что обеспечивает жесткую конкуренцию в среди фондов.

Британская пенсионная система отличается наличием большого числа корпоративных пенсионных планов, причем частные пенсионные фонды могут разрабатывать индивидуальные пенсионные планы (для двух-трех человек).

Пенсионная система России.

В 90-х годах Россия стала на путь реформирования пенсионной системы. Глобальная тенденция необратимости старения населения, развитие рыночных экономических отношений показали, что советская пенсионная система, которая базировалась на принципе солидарности поколений, перестала отвечать современной действительности, что повлекло образование пробелов в пенсионном законодательстве.

Все это обусловило необходимость разработки новой концепции пенсионной реформы. В «оздоровлении» пенсионной системы главная роль отводилась негосударственным пенсионным фондам — совершенно новому социально-экономическому институту в России, с помощью которых планировалось ввести дополнительное негосударственное пенсионное обеспечение, которое в дополнение к государственным пенсиям обеспечивало бы выплаты пенсий за счет накопленных добровольных взносов граждан.

Первым законодательным актом регулирующим деятельность НПФ стал Указ Президента РФ от 16.09.1992 №1077 (ред. от 12.04.1999 №456) «О негосударственных пенсионных фондах» который устанавливал:

- что предприятия, учреждения, организации, банки, коллективы граждан, общественные объединения могут учреждать негосударственные пенсионные фонды на правах юридических лиц с именными счетами граждан;

- негосударственные пенсионные фонды функционируют независимо от системы государственного пенсионного обеспечения. Выплаты из этих фондов осуществляются наряду с выплатами государственных пенсий;

- что негосударственные пенсионные фонды и их органы не вправе заниматься коммерческой деятельностью.

Лицензирование и контроль за деятельностью негосударственных пенсионных фондов был возложен на Инспекцию негосударственных пенсионных фондов при Министерстве социальной защиты населения Российской Федерации.

Данный Указ устанавливал определенный базис деятельности НПФ, но как мы видим был не достаточно конкретен, поэтому созданные в этот период негосударственные пенсионные фонды существовали без должного правового регулирования вплоть до принятия 7 мая 1998 года Федерального закона №75-ФЗ «О негосударственных пенсионных фондах», который конкретизировал правовой статус негосударственных пенсионных фондов.

1.2.Сущность негосударственных пенсионных фондов

Негосударственные пенсионные фонды представляют собой особую организационно-правовую форму некоммерческой организации социального обеспечения. Учредителями НПФ могут выступать физические и юридические лица. Чаще всего НПФ учреждаются крупными и достаточно прибыльными предприятиями, которые заинтересованы в обеспечении дополнительных пенсий для своих сотрудников, могут профинансировать эти расходы, но при этом хотят контролировать деятельность той организации, которой они доверяют долгосрочные пенсионные ресурсы.

Являясь некоммерческой организацией, НПФ не имеют права распределять полученные доходы между своими учредителями. Доходы НПФ направляются исключительно на строго определенные цели: пополнение средств пенсионных резервов (доход от размещения средств пенсионных резервов); пополнение средств пенсионных накоплений (доход от инвестирования средств пенсионных накоплений); покрытие расходов, связанных с обеспечением уставной деятельности НПФ; формирование имущества, предназначенного для обеспечения уставной деятельности НПФ.

Структура органов НПФ во многом схожа со структурой органов управления акционерных обществ. Высшим органом управления большинства НПФ является совет фонда, формируемый учредителями без какого бы то ни было представительства вкладчиков или участников. К компетенции совета обычно относят решение стратегических вопросов деятельности, утверждение важнейших документов (изменение устава, принятие и изменение правил фонда), определение инвестиционной политики. Совет также утверждает отчет о работе фонда за год и план на следующий год, смету расходов, назначает исполнительные органы, формирует попечительский совет.

Уставом НПФ должно предусматриваться обязательное формирование попечительских советов – коллегиальных органов, выполняющих надзорные функции и обеспечивающих контроль за деятельностью НПФ. В них могут включаться и представители предприятий и организаций – вкладчиков НПФ, профсоюзов, рядовые участники или просто уважаемые люди со стороны. Как правило, квот представительства тех или иных групп не существует. Попечительские советы участвуют в предварительном утверждении годового отчета, в предварительном согласовании важнейших решений НПФ (например, изменения в правилах НПФ), в ознакомлении с деловой документацией НПФ.

Оперативное управление деятельностью НПФ обычно осуществляет специально назначенный исполнительный орган – единоличный (генеральный или исполнительный директор) и/или коллегиальный (дирекция, правление). Исполнительный орган формируется советом фонда и подотчетен ему, однако степень контроля может быть различной. Оперативным контролем за деятельностью исполнительного органа НПФ занимаются ревизионные комиссии.

Первоначально исключительным видом деятельности НПФ являлось негосударственное пенсионное обеспечение участников НПФ. Впоследствии сфера деятельности существенно расширилась: теперь НПФ вправе осуществлять не только негосударственное пенсионное обеспечение, но также профессиональное пенсионное страхование и деятельность в качестве страховщика по обязательному пенсионному страхованию, которая заключается в аккумулировании, инвестировании и учете средств пенсионных накоплений застрахованных лиц, назначении и выплате им накопительной части трудовой пенсии.

Негосударственные пенсионные фонды в соответствии с уставом выполняют следующие функции:

- Разрабатывают правила фонда;

- Заключают пенсионные договоры, договоры об обязательном пенсионном страховании и договоры о создании профессиональных пенсионных систем;

- Аккумулируют пенсионные взносы и средства пенсионных накоплений;

- Ведут пенсионные счета негосударственного пенсионного обеспечения;

- Ведут пенсионные счета накопительной части трудовой пенсии с учетом требований Федерального закона от 1 апреля 1996 г. N 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»;

- Ведут пенсионные счета профессиональных пенсионных систем;

- Информируют вкладчиков, участников и застрахованных лиц о состоянии указанных счетов;

- Заключают договоры с иными организациями об оказании услуг по организационному, информационному и техническому обеспечению деятельности фонда;

- Определяют инвестиционную стратегию при размещении средств пенсионных резервов и инвестировании средств пенсионных накоплений;

- Формируют имущество, предназначенное для обеспечения уставной деятельности, и инвестируют составляющие его активы;

- Формируют пенсионные резервы, организуют размещение средств пенсионных резервов и размещают пенсионные резервы;

- Организуют инвестирование средств пенсионных накоплений;

- Заключают договоры с управляющими компаниями, специализированными депозитариями, другими субъектами и участниками отношений по негосударственному пенсионному обеспечению, обязательному пенсионному страхованию и профессиональному пенсионному страхованию;

- Рассматривают отчеты управляющей компании (управляющих компаний) и специализированного депозитария о финансовых результатах деятельности по размещению средств пенсионных резервов и инвестированию средств пенсионных накоплений;

- Расторгают договоры с управляющей компанией (управляющими компаниями) и специализированным депозитарием по основаниям, предусмотренным настоящим Федеральным законом и законодательством Российской Федерации;

- Принимают меры, предусмотренные законодательством Российской Федерации, для обеспечения сохранности средств фонда, находящихся в распоряжении управляющей компании (управляющих компаний), с которой (которыми) расторгается (прекращается) договор доверительного управления;

- Ведут в установленном порядке бухгалтерский и налоговый учет;

- Ведут обособленный учет имущества, предназначенного для обеспечения уставной деятельности фонда, средств пенсионных резервов и средств пенсионных накоплений;

- Осуществляют актуарные расчеты;

- Производят назначение и осуществляет выплаты негосударственных пенсий участникам;

- Производят назначение и осуществляет выплаты накопительной части трудовой пенсии застрахованным лицам или выплаты их правопреемникам;

- Производят назначение и осуществляет выплаты профессиональных пенсий;

- Осуществляют выплаты выкупных сумм вкладчикам и (или) участникам (их правопреемникам) или перевод выкупных сумм в другой фонд, перевод средств пенсионных накоплений в случае перехода застрахованного лица в другой фонд или Пенсионный фонд Российской Федерации, а также перевод средств (части средств) материнского (семейного) капитала, направленных на формирование накопительной части трудовой пенсии, включая доход от их инвестирования, в Пенсионный фонд Российской Федерации в соответствии с уведомлением Пенсионного фонда Российской Федерации о передаче средств (части средств) материнского (семейного) капитала в связи с отказом застрахованного лица от направления средств (части средств) материнского (семейного) капитала на формирование накопительной части трудовой пенсии или в случае смерти застрахованного лица;

- Принимают меры по обеспечению полной и своевременной уплаты вкладчиками пенсионных взносов;

- Предоставляют информацию о своей деятельности в порядке, установленном уполномоченным федеральным органом;

- Осуществляют иные функции для обеспечения уставной деятельности фонда.

НПФ является определенной формой некоммерческой организаций, осуществляющей соцобеспечение. Таким образом, основная задача НПФ состоит в негосударственном пенсионном обеспечении граждан РФ. Юридическим основанием для деятельности негосударственных фондов является Федеральный закон «О негосударственных пенсионных фондах».

Для решения главной задачи, негосударственные пенсионные фонды реализуют ряд функций, в число которых входит сбор средств граждан, их размещение с последующим распределением прибыли, полученной от вложения денежных средств. Помимо этого, НПФ осуществляют оформление всех необходимых для выдачи пенсий документов и непосредственно выплату денежных средств гражданам.

Рассмотрим основные положения Федерального закона №75-ФЗ «О негосударственных пенсионных фондах».

Негосударственный пенсионный фонд — организация, исключительными видами деятельности которой являются:

Чтобы выбрать негосударственный пенсионный фонд, необходимо, прежде всего, сформулировать свои ожидания и требования. Юридические и физические лица имеют различную мотивацию и делают свой выбор не только на основании рекламных обещаний.

Корпорации, как правило, предпочитают проводить единую пенсионную политику и рекомендуют использовать уполномоченный негосударственный пенсионный фонд, отвечающий критериям, установленным корпоративной политикой (например, участие представителей корпорации в работе органов управления НПФ и т.п.).

Крупные компании зачастую стоят перед дилеммой — создать свой НПФ или заключить пенсионный договор с одним из действующих пенсионных фондов. В этом случае работает принцип экономической целесообразности — НПФ имеет постоянные затраты, которые станут дополнительными издержками для компании.

Граждане заинтересованы в надежности и стабильности пенсионного фонда, поэтому часто ассоциируют НПФ с его учредителями – финансово-промышленными группами.

Вот какие рекомендации читателям портала «Лаборатория Пенсионной Реформы» дает Павел Митрофанов, руководитель отдела корпоративных и инвестиционных рейтингов рейтингового агентства «Эксперт РА»:

«В первую очередь важна надежность фонда: ведь это организация, которая много лет будет обеспечивать доход вашим накоплениям и потом способствовать выплате пенсии. Вопрос удобства, сервиса, доходности – все это будет иметь смысл только в том случае, если будут деньги, чтобы все это реализовать.

Как оценить надежность фонда? В первую очередь посоветую обратить внимание на рейтинг надежности фонда. У нас в стране существует несколько официально аккредитованных государством рейтинговых агентств. Их оценкам государство официально доверяет. Поэтому начать можно с выбора фондов с высокими рейтингами надежности.

Надо также посмотреть на то, кому принадлежит фонд. Это не всегда просто, потому что владение фондами непрозрачно, но фонды вскоре станут акционерными обществами, и это будет сделать проще. Правильнее выбирать фонд с сильным собственником, владеющим и другими активами. Такой владелец сможет помочь фонду в случае каких-то сложностей.

Второй критерий выбора фонда – это доходность. Важно обратить внимание не только на показатели последних периодов, но и на всю историю доходности, которую демонстрирует фонд, сравнить ее с накопленной инфляцией.

Дальше уже надо решать, подойдет ли фонд с точки зрения сервиса. Фонд может очень понравиться, подойти по всем параметрам, но, например, не иметь представительства в том регионе, где живет человек».

В общем случае к критериям надежности негосударственного пенсионного фонда можно отнести следующие показатели: опыт работы в области негосударственного пенсионного обеспечения; состав учредителей: размер пенсионного и страхового резервов; размер имущества, предназначенного для обеспечения уставной деятельности; количество участников, а также объем пенсионных взносов и выплаченных пенсий.

Информацию об основных показателях деятельности НПФ можно найти на страницах специализированных изданий (например, журналы «Пенсионные фонды и инвестиции» и «Пенсия»), деловых СМИ («Коммерсантъ», «Ведомости») и в Интернете (например на сайтах Пенсионного фонда России, «Лаборатория Пенсионной Реформы», рейтинговых агентств «Эксперт РА» и «Национальное рейтинговое агентство»).

Проанализировав опубликованные рейтинги/рэнкинги, можно получить информацию об основных игроках и публичных финансовых показателях НПФ.

Обязательно необходимо познакомиться с документами пенсионного фонда. Вам должны показать лицензию, познакомить с правилами фонда, объяснить порядок формирования пенсионных накоплений и условия выплаты дополнительной пенсии.

При встрече с агентом вы может задать вопросы о том, как будут инвестироваться пенсионные резервы фонда, как будет начисляться инвестиционный доход, какие управляющие компании привлечены для работы на финансовом рынке.

Уточните порядок информирования участников фонда о состоянии пенсионных счетов. Не лишним может оказаться вопрос о том кто является аудитором и актуарием фонда, поскольку их подпись подтверждает финансовую отчетность НПФ, соответствие активов и принятых фондом обязательств.

Выбор всегда субъективен, но не забывайте о том, что максимум полученной о фонде информации поможет сделать его более объективным! А значит – поможет формированию достойной пенсии.

В целом индустрия негосударственных пенсионных фондов сейчас переживает серьезные изменения. Наиболее существенным для клиентов НПФ является то, что фонды, занимающиеся обязательным пенсионным страхованием, обязаны до конца 2015 года вступить в систему гарантирования пенсионных накоплений (аналог гарантирования банковских вкладов). НПФ, которые не вступят в систему, лишатся возможности работать с пенсионными накоплениями. Следует отметить, что предложенная система гарантирования накоплений отнюдь не идеальна: если по банковским вкладам гарантируется и накопленный доход, то по пенсионным средствам — лишь номинал.