СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ ОРГАНИЗАЦИИ

1.1. Сущность и содержание оценки анализа финансового состояния предприятия

1.2. Основные элементы и методики анализа финансового состояния предприятия

1.3. Нормативно-правовое регулирование анализа финансового состояния

2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ ООО «ЭЛКОМ» В СОВРЕМЕННЫХ УСЛОВИЯХ ХОЗЯЙСТВОВАНИЯ

2.1. Общая характеристика предприятия ООО «Элком»

2.2. Организация бухгалтерского учета на предприятии ООО «Элком»

2.3. Анализ финансового состояния предприятия ООО «Элком» по предложенной методике

3. РАЗРАБОТКА ПРОЕКТНЫХ МЕРОПРИЯТИЙ ПО УЛУЧШЕНИЮ ФИНАНСОВОГО СОСТОЯНИЯ ДЕЯТЕЛЬНОСТИ ООО «ЭЛКОМ»

3.1. Разработка мероприятий по улучшению финансового состояния предприятия ООО «Элком»

3.2. Оценка влияния эффекта от внедряемых мероприятий на финансовое положение ООО «Элком»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

В современных условиях хозяйствования деятельность любого предприятия является предметом интереса обширного круга участников рыночных отношений, особенно в эффективной деятельности предприятия заинтересованы его собственники, а также сотрудники и контрагенты. Поэтому особым моментом в процессе осуществления управления имуществом и ресурсами предприятия является проведение обширного финансового анализа деятельности хозяйствующего субъекта, при этом особое внимание уделяется анализу и оценке финансового состояния. В итоге результаты данной оценки служат визитной карточкой, позволяющей определить позицию предприятия при контактах с определенными группами партнеров.

Финансовое состояние представляет собой особую финансовую категорию, которая отражает состояние капитала предприятия в процессе его кругооборота и способность организации к эффективному финансированию своей текущей, инвестиционной и финансовой деятельности. Таким образом, можно определить, что финансовое состояние предприятия зависит непосредственно от его обеспеченности финансовыми ресурсами, которые необходимы для осуществления им эффективной финансово-хозяйственной деятельности, финансовых взаимоотношений с другими юридическими и физическими лицами, платежеспособности и финансовой устойчивости.

Важным моментом в процессе осуществления предприятием своей деятельности является проведение эффективного и актуального анализа финансового состояния хозяйствующего объекта для определения его положения, выявления вероятности наступления банкротства в дальнейшем.

Проведение такого анализа является достаточно трудоемким процессом, который требует, используя большие объемы информации рассчитать группу основных показателей, оценка которых позволяет определить каково на данный момент положение предприятия. К таким группам показателей можно отнести показатели ликвидности и платежеспособности, показатели деловой активности, относительные показатели, характеризующие структуру капитала и так далее.

Для осуществления финансового анализа состояния предприятия используется множество различной финансовой и нефинансовой информации, основная часть которой отражается в бухгалтерской финансовой отчетности и в ряде управленческой отчетности.

Актуальность выбранной темы исследования заключается в том, что проведение объективного и полного анализа финансового состояния предприятия становится в российской действительности необходимым элементом управления эффективностью деятельности хозяйствующего субъекта, особенно важна данная процедура в условиях наибольшей нестабильности, когда нет полной уверенности в том какая будет ситуация завтра. Поэтому и проведение анализа различных сторон положения предприятия помогает преодолеть ряд трудностей, а как следствие предотвратить вероятность наступления банкротства.

Цель данной выпускной квалификационной работы заключается в осуществления исследования процесса анализа финансового состояния на примере ООО «Элком» и проектирование на основании полученных результатов мероприятий по улучшению положения предприятия.

Для достижения поставленной цели предприятию необходимо решить ряд немаловажных задач, таких как:

- провести исследование понятие и значения финансового состояния предприятия как важнейшей категории, характеризующей современное предприятие;

- изучить методику анализа и основные коэффициенты, которые отражают положение предприятия и эффективность его деятельности;

- рассмотреть нормативно-правовые акты, регламентирующие осуществление финансового анализа;

- проанализировать финансовое состояние предприятия ООО «Элком» в период с 2012-2014 года;

- исследовать систему бухгалтерского учета на предприятия как основного источника получения информации для финансового анализа;

- разработать проектные мероприятия по улучшению финансового состояния ООО «Элком».

Объектом исследования — ООО «Элком».

Предметом исследования финансовое состояние ООО «Элком».

Представленная цель и задачи выпускной квалификационной работы позволили нам сформировать следующую структуру выпускной работы.

В первой главе данной работы рассматриваются теоретические аспекты проведения анализа финансового состояния предприятия в современных условиях хозяйствования.

Вторая глава посвящена исследованию финансового положения предприятия по предложенной методике, на основании которой мы сможем выявить основные недостатки в работе организации.

Третья проектная часть посвящена разработке мероприятий по совершенствованию финансового положения организации и определению уровня экономического эффекта от их реализации.

В процессе написания данной работы были использованы различные методы и подходы финансового анализа, в частности наибольшее внимание в данном случае уделялось непосредственно коэффициентному методу анализа, сравнительному подходы в анализе и так далее.

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ ОРГАНИЗАЦИИ

1.1. Сущность и содержание анализа финансового состояния предприятия

Финансовое состояние предприятия является важнейшей характеристикой деловой активности и надежности предприятия, также отражает конкурентоспособность субъекта хозяйствования и его потенциал в деловой среде, является гарантом эффективной реализации экономических интересов всех участником процесса хозяйствования.

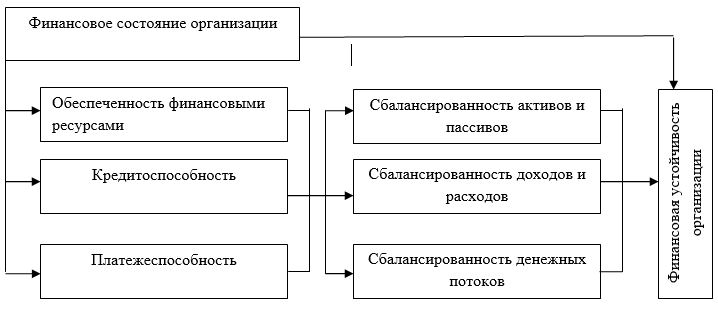

Под финансовым состоянием понимается способность организации финансировать процесс осуществления им своей деятельности. Финансовое состояние предприятия характеризуется в первую очередь обеспеченностью финансовыми ресурсами в достаточном объеме, целесообразным их использованием, платежеспособностью и кредитоспособностью, а также и финансовой устойчивостью (рис.1).

Среди категорий определяющих финансовое состояние – это финансовая устойчивость, платежеспособность и кредитоспособность.

Платежеспособность как показатель, характеризующий финансовое положение предприятия отражает его способность во время и в полном объеме погашать все свои обязательства перед своими контрагентами по договорам и контрактам, перед государством и государственными внебюджетными фондами по налогам и сбора, перед сотрудниками и иными лицами, с которыми предприятие вступает в финансовые отношения. Стоит отметить, что достаточно часто ряд экономистов отождествляет понятия платежеспособности и ликвидность, однако они имеют все-таки различную направленность применения и характеризуют различные свойства активов, так если платежеспособность – это возможность предприятия погашать свои долги, то ликвидность это скорее скорость обращения активов в наиболее ликвидные ресурсы, то есть деньги. Соответственно ликвидность не обязательно характеризует платежеспособность организации.

При анализе финансового состояния в отдельную группу выделяют такой показатель как кредитоспособность, который является составной частью понятия платежеспособность, но отражает только возможность предприятия в настоящее время расплачиваться только по своим обязательствам перед субъектами банковской и финансовой сферы. Данный показатель является частным и используется в основном аналитиками в случае обращения конкурентного хозяйствующего субъекта в банк. Поляк Г.Б. [35,c.140]

Финансовая устойчивость как составной показатель, характеризующий финансовое положение предприятия, которая отражает непосредственно оптимальную структуру между активами и пассивами предприятия, а именно в данном случае особое внимание уделяется структуре пассивов предприятия в части формирования соотношения между заемными и собственными средствами, ведь достаточно часто показатели, характеризующие финансовое состояние называют показателями структуры капитала, так как они позволяют выявить за счет каких средств в большем объеме финансируется деятельность предприятия. При этом считается, что в общей структуре капитала не должно быть более 50% заемных средств, а не то в ином случае это может привести к дестабилизации деятельности предприятия, повышения расходов на обслуживание долгов и так далее, в итоге может произойти утрата финансовой устойчивости. Поляк Г.Б [35,c.141]

Анализ финансового состояния по своей сути всегда был и будет одним из важнейших элементов общего анализа деятельности предприятия, результаты данного анализа позволяют в дальнейшем определять способно ли предприятие эффективно функционировать, стоит ли для расширения его деятельности привлекать заемные средства или же стоит поискать инвесторов, в том числе венчурных и так далее. Ведь даже на основании финансового анализа принимается решение о целесообразности предоставления предприятию кредитных средств и многое другое.

Таким образом, осуществление анализа финансового состояния предприятия предусматривает достижение определенных целей, а именно: определение финансового положения предприятия, выявление изменения финансового состояния предприятия в динамике и структурном разрезе, выявление основных факторов, которые приводят к структурным изменениям финансового состояния и прогнозирование основных тенденция развития финансового состояния предприятия.

Анализ финансового состояния является одним из наиболее эффективных способов по оценке текущего положения хозяйствующего субъекта, который позволяет выделить наиболее сложные проблемы в структуре управления имеющимися ресурсами. Поэтому руководству предприятия всегда необходимо получать информацию по соответствующим вопросам, которые являются результатом проводимого анализа и оценка финансовой отчетности предприятия. Для реализации представленных целей финансового анализа необходимо решить ряд важных задач комплексного анализа финансового состояния предприятиям, а именно:

- провести оценку динамики структуры и состава активов и пассивов предприятия;

- оценка платежеспособности хозяйствующих субъектов и оценка ликвидности баланса;

- анализ абсолютных и относительных показателей финансовой устойчивости предприятия, оценка изменения ее уровня;

- оценка эффективности использования средств и ресурсов предприятия.

В современных условиях хозяйствования процесс осуществления анализа финансового положения предприятия играет огромную роль, так как позволяет определить, как развивается предприятие, какова вероятность наступления банкротства. На основе проводимого анализа в дальнейшем руководство предприятия принимает совокупность различных мер по улучшению положения, поиску резервов и так далее. Процесс осуществления данного анализа может быть различным, однако суть его одинакова.

1.2. Основные элементы и методики анализа финансового состояния предприятия

Для осуществления анализа финансового состояния, как и осуществления любой аналитической деятельности, необходимо обладать достаточным объектом актуальной и правдоподобной информации.

Поляк Г.Б. под финансовой отчетностью понимал определенную совокупность форм документов, которые составлены на основе документально обоснованных показателях бухгалтерского учета в целях предоставления пользователям в удобной форме определенного объема информации о финансовом положении предприятия. Поляк Г.Б [35,c.37]

К основным пользователям финансовой отчетности можно отнести следующие категории:

- уполномоченные сотрудники и собственники предприятия, которым анализ отчетности необходим для определения эффективности деятельности предприятия, определения «болевых» статей;

- поставщиков и покупателей, которые определяют надежность и деловую репутацию контрагента;

- инвесторы, для которых финансовая отчетность является основным источником информации для определения уровня привлекательности того или иного предприятия для инвестирования средств в проекты;

- фондовые биржи используют отчетность тех предприятий, которые планируют осуществлять эмиссию ценных бумаг и так далее. Поляк Г.Б [35,c.38]

Порядок формирования управленческой отчетности предприятия регламентируется внутренними документами и распоряжениями руководства организации, а вот порядок и принципы формирования бухгалтерской отчетности регламентируется рядом нормативно-правовых документов, а именно Федеральным законом Российской Федерации «О бухгалтерском учете» и приказа МинФина «О формах бухгалтерской отчетности организации».

В рамках данных нормативно-правовых актов были сформированы унифицированные фонды бухгалтерской отчетности с учетом особенностей деятельности предприятия, в том числе приведены формы бухгалтерской отчетности и для малых предприятий. Соответственно выделяют следующие формы отчетности:

Данными нормативно — правовыми актами определены следующие формы бухгалтерской отчетности для хозяйствующего предприятия [5]:

- бухгалтерский баланс;

- отчет о финансовых результатах;

- отчет об изменениях капитала;

- отчет о движении денежных средств;

- отчет о целевом использовании полученных средств;

- приложение к бухгалтерскому балансу и пояснительная записка и так далее.

Бухгалтерский баланс предприятия характеризует имущественное и финансовое положение субъекта хозяйствования в стоимостной оценке на дату его составления.

Бухгалтерский баланс строится на равенстве активов и пассивов предприятия, при этом в активе предприятия отражается его имущество в виде оборотных и внеоборотных средств используемых в производстве и приносящих доход в натуральной и денежной форме, а вот пассивы отражают совокупность ресурсов, за счет которых данное имущество было сформировано, в частности это могут быть собственные средства в виде уставного капитала и нераспределенной прибыли, или же в качестве привлеченных и заемных средств в виде кредитов и кредиторской и иной задолженности. 3аббарова О.А [21,c.98]

Наравне с балансом предприятия не менее важным источником информации служит форма № 2 «Отчет о финансовых результатах» — это форма, в которой отражен результата деятельности организации нарастающим итогом на конец анализируемого периода. Анализ данной формы позволяет выявить прибыльность предприятия, провести факторный анализ причин изменения прибыли предприятия и так далее. Данная форма для внешних пользователей имеет огромное значение, так как позволяет выявить «уровень успеха» в делах анализируемого объекта, определить насколько вероятно в будущем данное предприятие принесет желаемую прибыль для удовлетворения интересов всех желающих .

Форма 3 или отчет «Об изменениях капитала» характеризует по сути изменения, которые в анализируемом периоде произошли в структуре капитала предприятия, определяется за счет каких составляющих собственные и заемные источники финансирования изменились, отражается сумму переоценки стоимости объектов основных средств и так далее.

Форма 4 «Отчет о движении денежных средств» отражает денежные потоки положительные и отрицательные, которые формируются на предприятии в процессе осуществления им своей финансовой, операционной и инвестиционной деятельности. Данный отчет представляет несколько расширенный вариант отчета о финансовых результатах с возможностью определения за счет каких средств и в каком объеме изменился тот или иной результате деятельности предприятия.

Финансовая отчетность содержит огромные объемы необходимой для ее пользователя информации, так как она отражает не только имущественное положение предприятия, но и эффективность его работы. Поэтому огромное внимание всегда уделялось качеству финансовой отчетности, так как она должна давать своему пользователю достоверную и в полном объеме информацию о финансовом положении организации.

В практике управления финансами предприятия существует множество различных методик финансового анализа состояния предприятия, которые были разработаны как отечественными, так и зарубежными экономистами и аналитиками.

Методика анализа финансового состояния современного предприятия по большей части включает в себя несколько блоком анализа финансовых показателей, а именно общая оценка финансового состояния предприятия и его изменение за анализируемый период; анализ устойчивости предприятия, анализ ликвидности баланса, деловой активности и платежеспособности предприятия. Артеменко В.Г. [7,c.63]

Большинство существующих в настоящее время методик финансового анализа состояния и положения предприятия фактически повторяют и в то же время дополняют друг друга, поэтому они могут быть использованы комплексно в зависимости от елей и задач проводимого исследования. Артеменко В.Г. [7,c.72]

В соответствии с методикой анализа разработанной Шереметом А.Д и Бужинским А.И. финансовое положение хозяйствующего субъекта характеризуется размещение его средств и состоянием источников их формирования. В рамках данной методики основными показателями оценки финансового состояния предприятия являются:

- уровень обеспеченности предприятия собственными оборотными средствами;

- степенью соответствия фактического размера запасов предприятия их нормативному уровню;

- величиной иммобилизации оборотных средств;

- оборачиваемостью оборотных средств и платежеспособностью. Бужинский А.И. [13,c.108]

Авторы данной методики предполагают, что одним из наиболее важных этапов проведения анализа финансового состояния предприятия является определение объема имеющихся собственных оборотных средств и определения факторов, оказывающих влияние на динамику их изменения. Для определения объема собственных оборотных средств используют следующие показатели, а именно:

- Источники собственных средств;

- Источники средств, которые могут быть приравненными к собственным средствам;

- Размер вложенных средств во внеоборотные активы предприятия.

В данном случае объем собственных средств определяется как разница между собственными средствами и приравненными к ним средствам и размером вложенных средств во внеоборотные активы организации.

В рамках данной методики проводится анализ обеспеченности предприятия собственными оборотными средствами, в том числе проводится сравнительная характеристика между полученным фактическим размером показателя и его нормативным значением.

Как отмечалось выше, в рамках данной методики проводится анализ финансового состояния предприятия на основании исследования иммобилизации оборотных средств, под которой понимается задолженность, превышение капитальных затрат над источниками их финансирования, а также расходы, не перекрытые средствами специальных фондов и целевого финансирования.

Анализу платежеспособности и ликвидности баланса предприятия, в рамках методики разработанной Шереметом А.Д, уделяется незначительное внимание, а именно в основном проводится расчет сальдо дебиторской и кредиторской задолженности. Положительным является превышение дебиторской над кредиторской задолженностью, то ест активное сальдо, однако оптимальным вариантом считается полное отсутствие задолженности на предприятии как таковой. Обобщение результатов анализа финансового состояния проводится с помощью сальдового приема. Составляется расчет внеплановых вложений оборотных средств и источников их покрытия. В этом расчете отражается влияние двух групп взаимосвязанных финансовых показателей/ Бужинский А.И. [13,c.110]

Методика Шеремета А.Д. и Бужинского А.И. основана на ряде принципов планового ведения хозяйственной деятельности. Поэтому, в современных условия хозяйствования данная методика актуальна только для ограниченного круга предприятий, в частности для ряда государственных предприятий.

В методике анализа финансового состояния предприятия под Брангольц С.Б. и Майданчика Б.И. подход к осуществлению анализа несколько глубже, при этом в основе данного анализа лежит бухгалтерский баланс предприятия. В рамках данной методики, в качестве основных критериев характеризующих финансовое положение предприятия являются показатели платежеспособности, соблюдение финансовой дисциплины перед третьими лицами и обеспечение достаточного объема собственных оборотных средств.

Авторами данной методики в качестве основных признаков неплатежеспособности и неудовлетворительного финансового состояния является наличие просроченной задолженности и наличие значительного объема кредитных ресурсов в структуре пассивов организации.

Одной из наиболее популярных методик анализа финансового состояния предприятия является методика сравнительной рейтинговой оценки, разработанная А. Д. Шереметом, Р. С. Сайфулиными и другими. Данная методика основана на проведении комплексного анализа финансового состояния предприятия на основании изучения данях бухгалтерской отчетности предприятия.

Соответственно объектом данной методики анализа выступает финансовое состояние организации, которое выражается через такие категории как прибыльность, убыточность, изменение структуры активов и пассивов, расчеты с контрагентами, анализ эффективности финансовой деятельности и так далее.

Именно в рамках данной методики уделяется огромное внимание анализу ликвидности предприятия на основании группировки активов и пассивов предприятия по уровню срочности и уровню ликвидности средств предприятия.

Авторами этой методики определено, что показатель абсолютной ликвидности должен соответствовать нормативному значению в диапазоне 0,2 до 0,8, а срочной ликвидности от 0,8 до 1, а текущей ликвидности не менее 2.

Методика анализа финансового состояния предприятия под авторством Савицкой А.Г. предусматривает проведение анализа причинно-следственных связей различных экономических явлений и процессов, рассмотрев которые можно быстро определить факторы, оказывающие положительное и негативное влияние на изменение прибыли предприятия, запасы финансовой устойчивости и многое другое. Савицкая А.Г. [37,c.420] Таким образом, данная методика основана на методах факторного анализа экономических процессов предприятия.

В современных условиях хозяйствования одной из наиболее популярных методик финансового состояния предприятия является методика Ковалева В.В., которая предполагает как проведение экспресс-анализа, так и детального анализа финансового состояния предприятия.

Реализация экспресс-анализа финансового состояния предприятия целесообразно осуществлять его в три этапа. Ковалев В.В. [28,c.97]

Первый – это подготовительный этап, который предполагает принятие решения о целесообразности осуществления анализа, и убедиться в актуальность полученной информации. На данном этапе проводится простейшая проверка отчетности ее подсчет, определяется наличие всех форм и приложений к данным документам и так далее, которые необходимы для осуществления анализа;

Второй этап предполагает осуществления предварительного исследования отчетности, на основании изучения пояснительных записок к балансу предприятия, проводится качественный анализ отчетности, определяется тенденция изменения показателей отчетности и так далее.

Третий этап – это основной этап экспресс анализа, который предполагает расчет некоторого перечня показателей отражающих те или иные сферы отношений предприятия. Чаще всего все показатели финансового анализа делятся на показатели платежеспособности и ликвидности. Показатели финансовой устойчивости, показатели оборачиваемости и рентабельности предприятия. При этом аналитик чаще всего рассчитывает не все показатели из представленной группы, а лишь их определенное количество для детализации уже ранее полученного анализа финансовой отчетности по средства вертикального и горизонтального анализа.

Экспресс-анализ позволяет определить целесообразно ли проводить более углубленный детальный анализ финансовых результатов деятельности предприятия.

Цель детального анализа состоит в проведении более подробного исследования имущественного и финансового положения хозяйствующего субъекта, а также результатов его деятельности в отчетном периоде

В рамках методики Ковалева В.В. предполагается проведение следующих процедур:

- предварительный анализ положения предприятия в отрасли;

- оценка имущественного состояния предприятия по средствам проведения вертикального и горизонтального анализа;

- осуществления анализа структурных сдвигов;

- оценка финансовой устойчивости и ликвидности;

- определение уровня рентабельности и деловой активности предприятия;

- оценка результатов деятельности субъекта хозяйствования и так далее.

Данная методика позволяет получить более широкий спектр данных, а для дальнейшей разработки мероприятий направленных на повышение эффективности деятельности предприятия. Ковалев В.В. [28,c.98]

Методика финансового анализа включает в себя следующие блоки и показатели состояния предприятия, а именно: общая оценка финансового состояния и его изменения за отчетный период; анализ финансовой устойчивости предприятия; анализ ликвидности баланса, анализ деловой активности и платежеспособности предприятия.

Таким образом, проведя исследование нескольких существующих методик финансового анализа состояния предприятия в современных условиях хозяйствования можно определить, что данные методики имеют как множество схожих черт, так и множество различий. При этом практически все существующие методики в настоящее время включают в себя ряд основополагающих элементов, а именно: анализ финансовой устойчивости предприятия, анализ ликвидности баланса, анализ деловой активности и платежеспособности предприятия, которые реализуются по средствам расчета аналогичных показателей, которые бы мы хотели более подробно рассмотреть далее в рамках представленной работы.

Важнейшим элементом существующих методик финансового анализа деятельности предприятия – это расчет относительных финансовых коэффициентов, которые позволяют в дальнейшем провести комплексный анализ финансового положения предприятия в отрасли и разработать важные мероприятия по поддержанию стабильного положения предприятия.

Коэффициентный анализ финансовой устойчивости предприятия предполагает расчет множества показателей, которые позволяют отразить несколько предприятие устойчиво к влиянию множества различных факторов. Приведем основные показатели, которые позволяют провести анализ финансовой устойчивости предприятия.

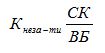

Коэффициент автономии или финансовой независимости. Ковалев В.В. [28,c.109]

где ВБ – валюта баланса, тыс.руб.

СК – собственный капитал предприятия

Диапазон нормативного значения показателя финансовой независимости варьируется от 0,5 до 0,7. Суть данного коэффициента заключается в том, что он отражает независимость предприятия от привлеченных ресурсов, при этом, чем выше данных показатель, тем выше уровень финансовой устойчивости предприятия.

Коэффициент финансового левериджа

![]()

где ЗК – заемный капитал, тыс.руб.

Данный коэффициент относятся к группе важнейших показателей, так как позволяет определить соотношение между заемным и собственным капиталом. Нормативное значение данного показателя варьируется в диапазоне от 1 до 2, чаще всего встречается значение показателя равное 1,5, то есть глее примерно от 60-65% приходиться на заемный капитал.

Коэффициент обеспеченности собственными оборотными средствами

![]()

где ОБС – оборотные средства предприятия, тыс.руб.

СОС — собственные оборотные средства или капитал, тыс. рублей.

Этот коэффициент отражает, достаточно ли у предприятия в настоящий момент собственных средств для финансирования текущей деятельности. Нормативное значение данного показателя составляет 0,1 и более.

Коэффициент маневренности собственного капитала

![]()

Нормативное значение ≥0,5. Коэффициент маневренности показывает, способно ли предприятие поддерживать необходимый уровень оборотных средств за счет имевшихся собственных источников финансирования при необходимости.

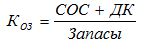

Коэффициент обеспеченности запасов. Ковалев В.В. [87,c.110]

где ДК – долгосрочный капитал, тыс. руб.

Коэффициент обеспеченности запасов отражает то насколько запасы и затраты предприятия покрываются за счет собственных средств, нормативное значении показателя составляет 0,5 и более, а оптимальным считается в диапазоне 0,6-0,8 Его отрицательно значение свидетельствует о том, что запасы пополняются за счет заемного капитала, тем самым ухудшая положение предприятия.

Коэффициент краткосрочной задолженности![]()

где ККЗ – краткосрочный заемный капитал предприятия, тыс. рублей.

Этот показатель отражает долю краткосрочных обязательств в общей структуре заемного капитала, его увеличение говорит о зависимости предприятия от этого источника финансирования. Его нормативное значение составляет 0,5 и менее.

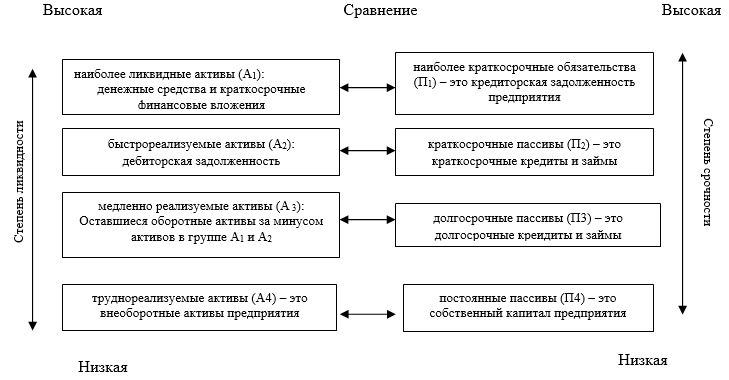

Анализ ликвидности предприятия входит в методику анализа финансового положения организации.

Проведение анализа баланса предприятия на ликвидность основывается на проведении группировки активов по степени их ликвидности, а пассивов по срочности погашения. На рисунке 2 представлена группировка активов и пассивов предприятия по уровню ликвидности и срочности обязательств.

![]()

Достаточно редко даже балансы крупных предприятий соответствуют данному условию ликвидности, ведь иногда наблюдается все-таки дисбаланс в соотношении активов и пассивов.

Поэтому определять уровень ликвидности и платежеспособности лишь на основании проведения группировки активов и пассивов не целесообразно и для этого рассчитывается рад показателей характеризующих ликвидности баланса, а в дальнейшем и уровень платежеспособности предприятия.

Показатели ликвидности представлены тремя важными показателями, которые позволяют четко определить способно ли предприятия в кратчайшие сроки за счет реализации некоторого объема своего имущества расплатиться по своим наиболее срочным обязательствам.

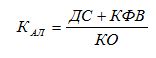

Первый коэффициент – это показатель абсолютной ликвидности. Его нормативное значение составляет 0,2 и более и рассчитывается следующим образом: Ковалев В.В. [28,c.107]

где КО — краткосрочные обязательства, тыс. руб.

ДС – денежные средства предприятия, тыс. рублей;

КФВ — краткосрочные финансовые вложения предприятия, тыс. рублей.

Данный показатель выражает способность предприятия за счет наиболее ликвидных активов в виде денежных средств и финансовых вложений погасить не менее 20% свои краткосрочных обязательств при возникновении такой необходимости. Низкое значение данного показателя отражает нехватку ликвидных ресурсов или отвлечение, в том числе в дебиторскую задолженность.

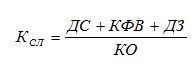

Показатель срочной или быстрой ликвидности, он имеет нормативное значение от 0,7 до 1 и более и рассчитывается следующим образом:

где ДЗ — дебиторская задолженность, тыс. руб.

Коэффициент рассчитывается с учетом дебиторской задолженности и указывает на возможность предприятия при погашении задолженности дебиторами рассчитаться уже по своим кредитными обязательствам. Слишком высокий уровень данного показателя свидетельствует о нерациональной структуре оборотных средств, в которой высокую долю занимают средства в расчетах, что может в дальнешем привести к дестабилизации финансового положения предприятия.

Последний показатель – это показатель текущей ликвидности, который показывает, сможет ли организация по средствам реализации своих оборотных активов погасить в полном объеме обязательства, но при этом будет иметь достаточный объем ресурсов для продолжения эффективной работы, о чем свидетельствует значение норматива в рамках 1-2. Данный показатель рассчитывается следующим образом: Ковалев В.В,[28,c.108]

![]()

Если показатель текущей ликвидности ниже 1, то по сути предприятия является неплатежеспособным и для погашения своих долгов ему придется продавать и свои внеоборотные активы, реализовать которые достаточно сложно.

Анализ ликвидности и платежеспособности не заканчивается на расчете только трех показателей ликвидности, ведь есть еще два таких показателя как показатель восстановления или утраты платежеспособности.

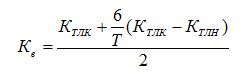

Если в процессе анализа было выявлено, что коэффициент текущей ликвидности и обеспеченности собственными оборотными средствами меньше норматива (это соответственно 2 и 0,1), то необходимо рассчитать коэффициент восстановления платежеспособности за предстоящий период Калина А.В. [25,c.241]:

где Ктл.к — фактическое значение на конец отчетного периода коэффициента текущей ликвидности,

Ктл.н — значение коэффициента текущей ликвидности на начало отчетного периода,

Т — отчетный период, мес.

6 – период восстановления платежеспособности в месяцах.

Если полученный результат превышает 1, то у предприятия есть реальная возможность восстановить свою платежеспособность.

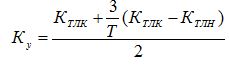

Если коэффициент текущей ликвидности больше или равен 2, а доля собственных оборотных активов превышает или равна значению 0,1, то рассчитывается коэффициент возможной утраты платежеспособности за предстоящий период. Калина А.В. [25,c.241]

где 3 – период утраты платежеспособности в месяцах

Рассматривая показатели ликвидности и платежеспособности, следует иметь в виду, что их величина может быть довольно условной, так как ликвидность активов и срочность обязательств по балансу может определяться приблизительно.

В последнюю группу показателей анализа финансового состояния предприятия можно отнести показатели эффективности, которые включают коэффициенты деловой активности.

Являясь важнейшей характеристикой функционирования коммерческой организации, деловая активность может быть оценена с помощью ряда показателей, а, следовательно, является объектом экономического анализа в рамках анализа деловой активности. Костирко Р. О [30,c.257]

До сих пор нет однозначного мнения, какие показатели лучше всего использовать для анализа деловой активности.

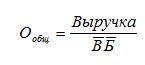

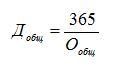

Коэффициент оборачиваемости и период оборачиваемости активов или пассивов предприятия определяется следующим образом: Костирко Р. О [30,c.259]

где ВБ — это среднее значение валюты баланса предприятия

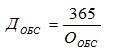

Коэффициент оборачиваемости и длительности оборачиваемости мобильных активов предприятия

![]()

где ОБС — это среднее значение оборотных средств предприятия

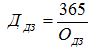

Коэффициент оборачиваемости дебиторской задолженности и период оборачиваемости задолженности: Костирко Р. О [30,c.259]

![]()

где ДЗ — это среднее значение дебиторской задолженности

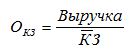

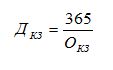

В рамках анализа деловой активности важно также проводить и анализ кредиторской задолженности совместно с дебиторской, так как это позволяет определить насколько эффективно предприятие соблюдает платежную дисциплину и определяется следующим образом:

В рамках анализа деловой активности важно также проводить и анализ кредиторской задолженности совместно с дебиторской, так как это позволяет определить насколько эффективно предприятие соблюдает платежную дисциплину и определяется следующим образом:

где КЗ — среднее значение кредиторской задолженности предприятия

Таким образом, в представленном параграфе приведены основные методики анализа финансового состояния предприятия, которые основаны на исследовании множества различных абсолютных и относительных показателей, позволяющих, в том числе выявить факторы и причины, вызвавшие изменения в структуре предприятия. Однако при этом в рамках данной работы мы предлагаем проводить анализ финансового положения предприятия, основываясь на методиках разработанной Ковалевым В.В., только с учетом особенностей деятельности анализируемого предприятия и имеющейся информации, в том числе финансовой о представленном хозяйствующем субъекте.

Таким образом, в представленном параграфе приведены основные методики анализа финансового состояния предприятия, которые основаны на исследовании множества различных абсолютных и относительных показателей, позволяющих, в том числе выявить факторы и причины, вызвавшие изменения в структуре предприятия. Однако при этом в рамках данной работы мы предлагаем проводить анализ финансового положения предприятия, основываясь на методиках разработанной Ковалевым В.В., только с учетом особенностей деятельности анализируемого предприятия и имеющейся информации, в том числе финансовой о представленном хозяйствующем субъекте.