Со второй половины года в дилерских центрах наметилась устойчивая тенденция завлечения клиентов скидками. В результате на рынке можно встретить предложения со скидками от 20 до 200 тысяч рублей. Дилерская маржа в массовом сегменте в результате упала до предела. Дилеры фактически реализуют автомобиль себе в убыток, чтобы вернуть взятые под процент деньги в расчете на то, что, продав машину, позже смогут заработать на сервисе. Сегодня перед ними стоит задача зарабатывать на послепродажном обслуживании.

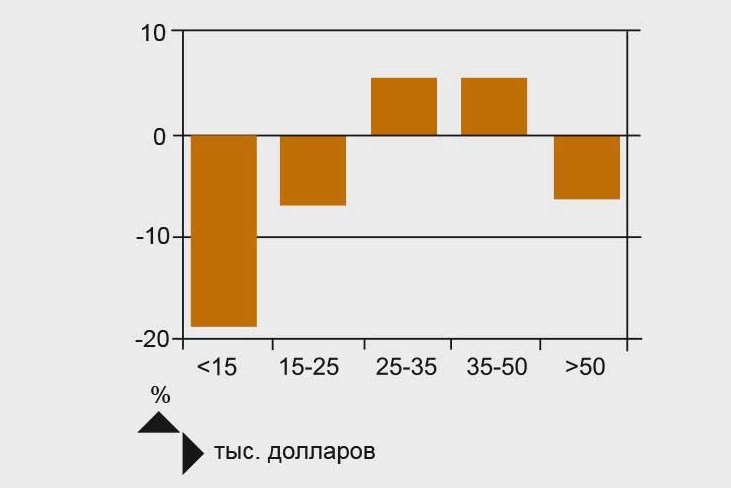

Средняя цена на новый легковой автомобиль выросла до 900 тысяч рублей (+6% к прошлому году). Это происходит вследствие того, что идет смещение в более дорогой диапазон. Сегодня 25-35 тысяч долларов – это средняя цена. Дешевые машины снимаются с производства, в то же время люди стараются пересаживаться на более комфортабельные, а, значит и более дорогие модели. Кроме того, в «премиум»-сегменте бренды расширяют свои линейки в сторону понижения цены, начав выпускать более доступные варианты комплектаций, за счет этого переманивают покупателей из сегментов С и D.

Таблица 2.1. ТОП-20 продаж новых иномарок в России

| Место 2014 | Марка | Продажи в 1 полугодии 2014 |

Продажи в 1 полугодии 2013 |

Прирост продаж |

| 1 | Nissan | 42117 | 27629 | 52% |

| 2 | Hyundai | 41174 | 27491 | 50% |

| 3 | Volkswagen | 39367 | 19133 | 106% |

| 4 | Kia | 39310 | 30250 | 30% |

| 5 | Renault | 39303 | 31031 | 27% |

| 6 | Toyota | 33226 | 27104 | 23% |

| 7 | Ford | 27231 | 20919 | 30% |

| 8 | Chevrolet | 24199 | 20844 | 16% |

| 9 | Skoda | 19176 | 13415 | 43% |

| 10 | Opel | 17384 | 12117 | 43% |

| 11 | Daewoo | 14092 | 18152 | -22% |

| 12 | GM-АвтоВАЗ | 14049 | 10159 | 38% |

| 13 | Mitsubishi | 13065 | 14516 | -10% |

| 14 | Mazda | 12905 | 9062 | 42% |

| 15 | Peugeot | 10535 | 9132 | 15% |

| 16 | Mercedes | 7793 | 5626 | 39% |

| 17 | Citroen | 7687 | 5444 | 41% |

| 18 | BMW | 7244 | 4959 | 46% |

| 19 | Audi | 7174 | 4413 | 63% |

| 20 | Suzuki | 6762 | 8298 | -19% |

Покажем ТОП-20 продаж новых иномарок в России в разрезе отдельных брендов по итогам I квартала 2014 года (см. таблицу 2.1). Цветным фоном выделены марки Атлант-М в России.

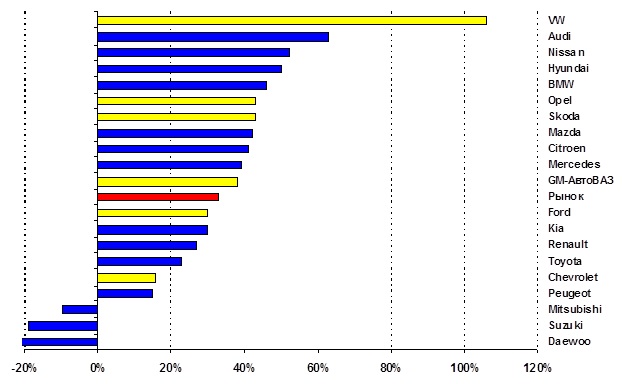

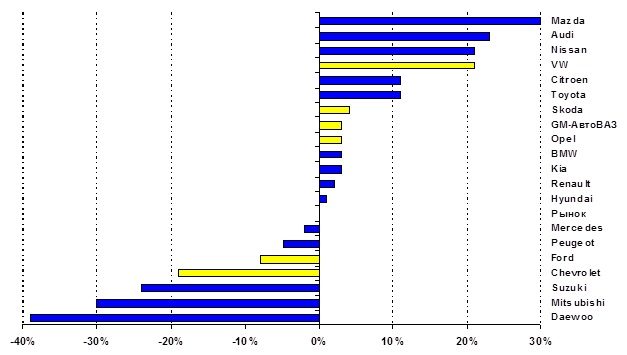

Для большей наглядности на диаграмме ниже представлено, какие марки ТОП-20 показали наибольший прирост продаж в России по итогам I квартала 2014 года относительно аналогичного периода 2013 года (марки Холдинга выделены желтым цветом).

Марка VW намного опережает всех конкурентов по динамике роста. Nissan и Hyundai также растут намного быстрее рынка в целом, что позволило им занять первые две строки в рейтинге. В целом 17 из 20 основных марок «плюсуют» по сравнению с прошлым годом. Аутсайдеры – Daewoo (окончательно устаревший модельный ряд), а также Mitsubishi и Suzuki (нет конкурентоспособных моделей в массовых сегментах).

Надо отметить, что сравнение с I кварталом 2013 года уже не очень показательно, поскольку многие марки существенно увеличили долю рынка на протяжении 2013 года. Поэтому здесь и далее мы сравниваем также результаты I квартала 2014 г. в сравнении с 2013 годом в целом (по среднемесячным результатам). При таком сравнении обнаруживается хорошая динамика у Mazda (активные распродажи склада в феврале-марте), а также проседание у марок из портфеля Холдинга – Ford и Chevrolet. Источниками проблем последней является неадекватное планирование модель-микса, дефицит либо отсутствие таких моделей, как Aveo, Captiva, Orlando, потеря позиций Cruze в борьбе с новинками основных конкурентов.

В первом квартале 2014 года было продано 27 232 автомобиля Ford / Форд, что на 30 процентов превышает результаты продаж за аналогичный период прошлого года.

В 2013 г. продажи машин ценой 25–50 тыс. долларов подскочили более чем на 20%, и сейчас доля этой ценовой группы занимает более 30% всего рынка. А вот продажи машин бюджетного сегмента, напротив, серьезно просели: реализация автомобилей дешевле 15 тыс. долларов упала почти на 20%, а сбыт машин, находящихся в ценовом диапазоне 15–25 тыс. долларов, уменьшился более чем на 7% (см. рис. 2.4).

Результаты исследований Russian Automotive Market Research (НАПИ) показывают – автомобили SUV самый быстрорастущий сегмент российского рынка за последние годы. В период с 2007 года по август 2012 года его доля на рынке легковых автомобилей выросла с 14,5% до 28% и составила 526,4 тыс. машин.

По итогам продаж за восемь месяцев 2012 г. в TOP-5 брендов SUV массового сегмента вошли Nissan, Toyota, Chevrolet, Mitsubishi и KIA – совокупная доля этих марок составляет 51,18%. Причем большинство из них (77%) по размеру относятся к компактному классу.

Все модели SUV имеют большое количество комплектаций, отличающихся по цене. Поэтому анализу были подвергнуты версии, различающиеся по типу двигателя и коробке переключения передач, поскольку именно эти признаки чаще всего обеспечивают существенную разницу в цене.

Особенности динамики цен на массовые SUV

Понятно, что цены на машины массового сегмента разных классов (компактного, среднего и полноразмерного) лежат в разных диапазонах.

Например, средняя стоимость машин компактного класса варьируется (за восемь месяцев 2012 г.) от 493 тыс. руб. до 1239,9 тыс. руб. А стоимость средних и полноразмерных SUV только начинается от 1370,7 тыс. руб.

Самый дешевый среди компактных кроссоверов массового сегмента – Chevrolet Niva, а самый дорогой – Toyota RAV 4. Нужно сказать, что низкая стоимость Chevrolet Niva (естественно, по сравнению с другими «одноклассниками») связана с российским происхождением этого автомобиля. В основном же цены на компактные SUV лежат в диапазоне от 800 тыс. руб. до 1240 тыс. руб.

Среди «массовых» кроссоверов среднего и полноразмерного класса самым дешевым стал KIA Sorento, а самым дорогим – Toyota Land Cruiser 200: его цена в среднем составила 3216,5 тыс. руб.

Существенную разницу в цене (в рамках одной модели) обеспечивает комплектование автомобилей различными типами двигателей и коробок переключения передач.

Премиальный сегмент SUV

Как показывает статистика, «жить становится все лучше и веселее»: продажи премиальных марок составляют 13,65% всех продаж и так не дешевых SUV. По итогам января-августа 2012 г. в TOP-5 брендов премиального сегмента вошли Land Rover, BMW, Mercedes-Benz, Audi, Volvo – совокупные продажи этих брендов составляют 72,04% премиального сегмента.

Особенности и динамика цен на премиальные марки

Несмотря на то, что более половины SUV премиального сегмента относятся к среднему и полноразмерному классу, среди наиболее продаваемых премиальных моделей все же доминируют автомобили компактного класса. Как говорится: «Хотя у богатых свои причуды, но ездят они по тем же улицам»…

Итак, средние цены за январь-август 2012 г. на ТОР-5 премиальных SUV компактного класса лежат в диапазоне от 1428,3 тыс. руб. (Audi Q3) до 2056,2 тыс. руб. (Land Rover Evoque). А вот среди средних и полноразмерных SUV премиального сегмента нет автомобилей дешевле 2 млн. руб.: цены на них начинаются в среднем от 2145,3 тыс. руб. (Volvo XC 90). Самая дорогая модель – Mercedes-Benz класса GL: его стоимость в среднем составляет 3861,9 тыс. руб.

Среди премиальных машин мало моделей с механической коробкой переключения передач: большинство этих автомобилей – почти 97% – укомплектованы автоматической КПП. Поэтому они имеют меньше версий, чем машин массового сегмента.

Необходимо отметить, что половина версий премиальных машин – дизельные, в то время как в массовом сегменте доля дизельных версий составила чуть больше трети. При этом средняя стоимость дизельных автомобилей (по сравнению с бензиновыми) в премиальном сегменте варьируется от марки к марке: так, дизельные BMW и Audi дороже, чем бензиновые, а Land Rover и Volvo – дешевле.

Рассмотрим лидера продаж среди премиальных машин – Land Rover. Самые продаваемые – модели Evoque, Freelander 2 (компактный класс) и Discovery 3/4 (средний и полноразмерный класс). Land Rover Evoque до августа 2012 г. имел только две версии: с бензиновым двигателем в сочетании с АКПП и с дизельным двигателем в сочетании с механической КПП. В августе появилась еще одна версия: автомобиль с дизельным двигателем получил также АКПП.

Нужно отметить, что из них самой дорогой является версия, укомплектованная бензиновым двигателем и АКПП. Разница между ней и остальными версиями составляет в среднем от 174 тыс. руб. (дизельный Land Rover Evoque с АКПП) до 239 тыс. руб. (дизельный Land Rover Evoque с МКПП).

Land Rover Freelander 2 имеет те же самые две версии, что и Land Rover Evoque. Но у Freelander 2 ценовой «разбег» между бензиновой и дизельными версиями еще больше – в среднем 469 тыс. руб. А вот дизельные версии этой модели с АКПП и МКПП продаются в среднем по одной цене.

Аналогичная ситуация складывается и у Land Rover Discovery 3/4. Эта модель имеет только две версии, бензиновую и дизельную, с автоматической коробкой переключения передач. Разница в цене между ними в среднем составляет 525 тыс. руб.

Цены на SUV Land Rover изменялись за январь-август только один раз – в мае, причем цены повысились не на все модели. Так, стоимость Land Rover Freelander 2 не изменялась. А вот цена на Land Rover Evoque выросла в среднем на 3% – при этом на более дорогую версию она выросла больше: на 3,99%, по сравнению с 1,99%. Стоимость Land Rover Discovery 3/4 увеличилась на 1,9%, в равной мере на обе версии.

Что касается динамики цен, то как и в массовом сегменте, единого тренда изменения стоимости премиальных SUV не существует. Более того, часто различная динамика стоимости наблюдается в отношении разных версий одной и той же модели: например, увеличение ценового разрыва между бензиновыми и дизельными версиями моделей Volvo. Однако, если говорить о росте цен на премиальные автомобили, то чаще он касается наиболее дорогих версий моделей.

Итоги можно сделать следующие – появление автомобилей SUV (они же кроссоверы, они же «паркетники») стало настоящим явлением: автопроизводители точно ухватили желание людей иметь машину, на которой можно поехать «и в пир, и в мир, и в добрые люди». Поскольку SUV стали популярными в США, Канаде, Австралии (и, разумеется, в России) лишь в 1990-х и в начале 2000-х годов, то они еще не «заработали» своей отдельной строчки в классификациях. Но это мало сказывается на спросе: несмотря на достаточно высокие цены, потребители активно покупают машины, в которых сидишь свободно и высоко, которые преодолевают большинство препятствий в городе и на проселке, расходуя при этом немного топлива. Собственно, именно этим (в определенной степени ажиотажным) спросом и определяется «неустаканенность» ценовой политики – производители и дилеры еще только определяют тенденции, ищут лучшие сочетания двигателей и КПП, оснащения салона и т.д.

2.2 Характеристика предприятия и его бизнес-позиции на целевом рынке

Mercedes-Benz (Мерседес-Бенц) – торговая марка легковых автомобилей премиум-класса, грузовых автомобилей, автобусов и других транспортных средств немецкого автостроительного концерна «Daimler AG».

В 2013 году бренд оценивался в 61,9 млрд. долларов, удерживая второе место (после Toyota) среди компаний производителей автомобилей и одиннадцатое место среди всех брендов мира.

ЗАО «Мерседес-Бенц РУС» является дочерней компанией автоконцерна «Даймлер АГ» и работает на российском рынке более 15 лет. Одной из составляющих нашего успеха стало создание и развитие сети прямых продаж. В 2010 году был открыт новый автосалон недалеко от поселка Вешки, на 85-м километре МКАД. На базе этого салона начал работать крупнейший в России центр технического обслуживания, оснащенный современным оборудованием.

Преимущества официального дилера «Мерседес-Бенц» в Москве

Комплексный характер услуг. Официальный дилер «Мерседес-Бенц» предлагает купить или взять аренду легковые, малотоннажные автомобили Mercedes-Benz, осуществляет ремонт и сервисное обслуживание моделей этой марки, в том числе грузовых.

Высокая квалификация специалистов. Статус дилера «Мерседес-Бенц» позволяет нам организовывать обучение сотрудников в Германии. Полученный опыт и собственные усилия направляются на то, чтобы предложить клиентам сервис на высшем уровне.

Возможность прохождения тест-драйва. В дилерском центре «Мерседес-Бенц» можно познакомиться с полным модельным рядом. Для любителей марки smart предлагаются тест-драйв новой модели.

Аренда легковых и малотоннажных автомобилей, а также нового smart на любой срок. Как официальный представитель производителя, предлагается аренда автомобилей для корпоративных клиентов, автовладельцев, сдавших транспортное средство в автосервис и тех, кто ожидает поставку новой модели Mercedes-Benz.

100% дистрибьюторская компания, выросшая из аналогичного бизнеса материнской компании путем стратегии продвижения нового продукта на старом рынке. За 6 лет существования компании — колоссальный успех: нормальный рост докризисного периода; на 3-м году жизненного цикла (интенсивного роста) — получение от производителя эксклюзивного статуса на территории РФ за счет успешной стратегии «победа любой ценой», вытеснившая конкурентов в кризисный период; завоевание доли более чем в 30% на рынке РФ в последние 3 года. По возрасту – «baby business», компания отметила в 2012 году 6-тилетие, по факту – средняя по численности персонала (500 чел.) компания с ежегодным оборотом в 350 млн. $.

Компания имеет высокие способности для спокойного выживания на рынке в ближайшие 5 лет, как минимум, если просто минимизирует издержки, и лидерства на этот же период, если концентрируется на существующей стратегии «старый продукт на старом рынке», при этом, будет выводить на рынок раз в два года новинки модельного ряда на тот же рынок, будет продолжать очень четко мониторить конкурентов и лидировать в маркетинговой тактике. Это возможно, потому что компания имеет финансовую устойчивость, лидерские способности топ-менеджмента и высшего линейного звена, есть устойчивый спрос на рынке и рынок сохранится или будет расти в ближайшие 5-10 лет.

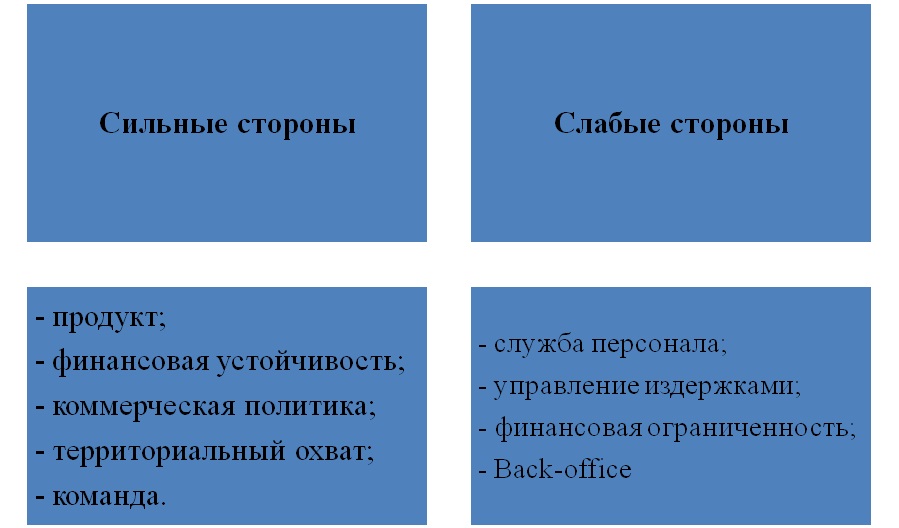

Некоторые элементы сильных и слабых сторон компании, по которым, с моей точки зрения, необходим короткий комментарий:

- Продукт. Имеется ввиду то, что компания не просто занимается дистрибуцией импортного продукта, а команда высшего линейного персонала – руководители линейных подразделений формируют комплектацию продукта, исходя из спроса на рынке, действий конкурентов, сезонности, опыта. Поэтому, понимая, что продукт у компании – дистрибьютора — понятие внешней среды, здесь его следует воспринимать как продукт деятельности команды профессионалов.

- Финансовая устойчивость с одной стороны и финансовая ограниченность – с другой. Компания работает на своих и заемных средствах, старается работать на коротком кредитном плече, строит бизнес на основе БДДС. Это и есть ограничение бизнеса компании. В текущей ситуации, при увеличении финансирования на закупку товара у производителя, компания могла бы увеличить свое присутствие на рынке, потому что долю рынка реально сдерживает только наличие товара у дистрибьютора. Конечно, мы понимаем, что такая свобода в финансировании продаж резко увеличивает риски компании, связанные с раздуванием бюджета, складов, увеличением кредитного портфеля. Не факт, что эффект от увеличения продаж адекватно отразится на росте прибыли. Тем более, что еще свежо в памяти вхождение компании в кризис 2008 года, когда складские остатки, которые при обычном спросе разошлись бы за 3 месяца, в кризис реализовывались почти год. А при нынешних масштабах компании потенциальный вход в кризис с текущими складами – опасный риск. Поэтому, для увеличения доли на рынке компании необходимо очень ответственно и компетентно распоряжаться своим финансовым портфелем. И, по сути, управление издержками является ключевым фактором в этом вопросе.

- Служба персонала. Не готова к ситуации сегодняшнего дня компании. Это самое хаотичное подразделение компании. Набор персонала производится стихийно, никем не управляется, не контролируется. Как существовали 5 лет назад две формальные анкетки при первичном собеседовании, так они и существуют до сих пор. Уволить нерадивых сотрудников еще сложнее, чем найти. Отдел кадров дистанцируется от этого вопроса, как может. И, хотя, текучесть кадров в компании мала, за последние 2 года в компанию набрали много неполезных людей, которые отнимают много энергии у полезных. Основной костяк компании сложился на первоначальном этапе, в процессе эволюции примкнули сильные сотрудники, но не усилиями ОК, а по протекции сильных первой волны.

Back-office. Имеется ввиду существенное отставание темпов работы вспомогательных подразделений от фронта (департамента продаж).

Схема-модель компании «Т», на которой выделены основные 3 уровня:

1 уровень – Учредители, собственники, акционеры.

2 уровень. Front и back. Три директора, одна власть – исполнительная. Под исполнительным директором все поддерживающие службы: юристы, It, финансисты, бухгалтерия. Генеральный директор отвечает за ВЭД (внешнеэкономическая деятельность) и логистику, т.е. он отвечает за формирование заказа на заводе-производителе и его логистику до складов компании. Задача коммерческого директора –наращивать темпы роста продаж по основному направлению и развивать другие, намеченные в соответствие со стратегией направления.

3 уровень. Региональная и дилерская сеть компании. Здесь тоже все себя чувствуют комфортно. Регионалы – потому что они имеют хорошо оплачиваемую работу каждый в своем регионе, ответственность весьма условная, приживаемость легкая, а отторжения почти нет. Дилеры – потому что имеют вполне нормальную норму прибыли на продукте дистрибьютора, практически не рискуют, потому что можно работать на деньгах клиента и дистрибьютора. Правда, в последнее время дилерам стало тяжелее, ввиду того, что компания стратегически для себя приняла путь развития за счет собственной региональной сети. Там, где интересы дилера и регионального подразделения дистрибьютора пересекаются, например на одной территории, дилеру приходится становиться гибче.

Самое слабое звено в компании, с нашей точки зрения – служба персонала, а точнее отдел кадров и все, что с ним связано: корпоративная культура, объединяющая идея, набор персонала, ввод его в работу, адаптация, развитие, контроль и чистка рядов. Говорить о корпоративной культуре не приходится. Формально, «корпоративы» проводятся, иногда стихийно, вдруг, возникают какие-то тренинги. Хорошо, что у фронта существует понятная им неформальная корпоративная культура – материальная мотивация. Персоналу вспомогательных служб в этом вопросе сложнее. Непонятно, какая идея удерживает их на работе. Что касается мер по повышению эффективности управления персоналом, то на первом этапе достаточно внедрить простые технологии, про которые уже говорилось, а именно: набор персонала, ввод его в работу, адаптация, развитие, контроль и утилизация. Прописать простые регламенты, довести до линейных руководителей, сопровождать их в работе со своим персоналом. Корпоративная культура сама зародится, когда заработает технология управления персоналом, когда в компанию будут осознанно притекать образованные, культурные, компетентные люди. Они сами нащупают идею, вокруг которой стоит сплотиться. Лидер может им дать затравку в виде краткого и емкого выражения определенной стратегии, например, 1 млрд.$ оборота через 3 года. Или, самая гибкая и конкурентоспособная компания в существующем сегменте рынка.

Если ничего не предпринимать с точки зрения управленческих действий, то на среднесрочный период 3-5 лет компания будет продолжать занимать хорошее положение на рынке, благодаря выстроенной и отработанной достаточно гибкой и универсальной коммерческой политике и компетенциям топов и руководителей среднего эшелона. Надо будет только внимательно следить за внешними факторами. Внутри компании, скорее всего, начнут развиваться язвы в виде «пережравших» и «зазвездивших» менеджеров среди фронта и чрезмерного опекунства и подхалимажа в back-office. Если эти болезни примут серьезную форму, то компания начнет разваливаться изнутри, но не за 3-5 лет, а позднее, за счет нормального скелета, но, скорее всего, необратимым процессом, потому что составляющие этого скелета не захотят его просто держать и перейдут в аналогичную компанию с более ранним этапом ЖЦО.

Все, что производит предприятие, называется его хозяйственным портфелем. В зависимости от того, какие виды продукции изготавливаются на предприятии, портфель делится на подразделы, которые включают товары одной или нескольких ассортиментных групп. Такие подразделения называются стратегическими хозяйственными подразделениями.

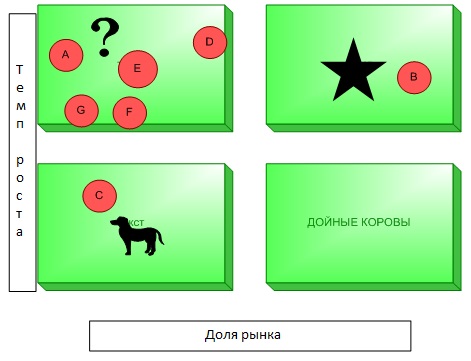

Построим модифицированную матрицу Бостонской консалтинговой группы, исходные данные приведены в таблице 2.2.

Таблица 2.2

| Наименование продукции | Реализованная продукция (тыс. руб.) | Цена (тыс. руб.) | Себестоимость (тыс. руб.) | ||

| 2012 | 2013 | ||||

| 1 | Седан (СХП А) | 865510 | 983435 | 3066,56 | 3085,07 |

| 2 | Хетчбек СХП (В) | 471860 | 517300 | 4523,06 | 4149,6 |

| 3 | Универсал (СХП C) | 213530 | 182310 | 3228,24 | 3140,31 |

| 4 | Купе (СХП D) | 105243 | 112050 | 3464,97 | 3010,4 |

| 5 | Внедорожники (СХП E) | 295400 | 324000 | 3204,47 | 2980,9 |

| 6 | Минивены (СХП F) | 314675 | 345500 | 4449,96 | 4230 |

| 7 | Сервисные услуги (СХП G) | 89475 | 93500 | 4028,67 | 3870 |

| Вместе | 2355693 | 2558095 | — | — |

Рассчитываем темпы роста:

Т1 = 983435/865510* 100 = 113,62%;

Т2 = 471860/517300* 100 = 109,63%;

Т3 = 182310/ 213530* 100 = 85,38%;

Т4 = 112050/ 105243* 100 = 106%;

Т5 = 324000/ 295400* 100 = 109%;

Т6 = 345500/ 314675* 100 = 109%;

Т7 = 93500/ 85475* 100 = 104%;

ТΔ = 2558095/ 2355693 * 100 = 108%

Рассчитываем рентабельность:

Re1 = (3066,56 — 3085,07) / 3085,07 * 100 = — 0,6%

Re2 = (4523,06 — 4149,60) / 4149,60 * 100 = 9%

Re3 = (3228,24 — 3140,31) / 3140,31 * 100 = 2,8%

Re4 = (3464,97 — 3010,40) / 3010,40 * 100 = 15,1%

Re5 = (3204,47 — 2980,90) / 980,90 * 100 = 7,5%

Re6 = (4449,96 — 4230,0) / 4230,0 * 100 = 5,2%

Re7 = (4028,67 — 3870,00) / 3870,00 * 100 = 4,1%

ReΔ = (25965,93 — 24466,28) / 24466,28 * 100 = 6,1%.

Модифицированная матрица Бостонской консалтинговой группы приведена на рис. 2.6.

Согласно матрицы BCG, седан можно отнести к «трудному ребенку», в «Звезды» — хетчбек, а к «Собаки» — универсал, также к «трудным детям» относим купе, внедорожники, минивены и сервисные услуги.

Однако можно предположить, что в следующем году возможен переход сегмента Внедорожники и Минивены в группу «Звезды».

«Трудным ребенком» является седан.

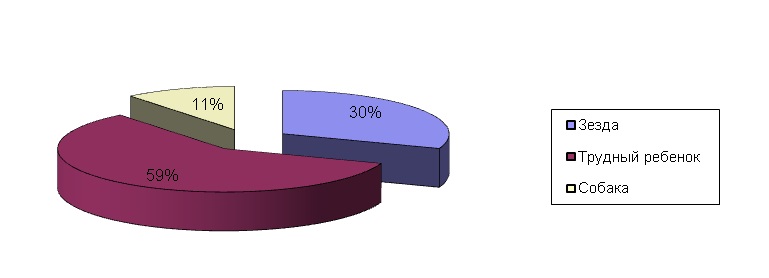

На рис. 2.7 отражена структура сбыта графически.

Рассчитаем структуру сбыта за 2013 год:

«Звезда» = 517300/2558095 = 20%

«Трудный ребенок» = 983435 + 112050 + 324000 + 345500 + 93500/ 2558095 = 72%

«Собака» = 182310/ 2558095 = 8%

Проанализируем структуру хозяйственного портфеля в разрезе стратегических хозяйственных подразделений.

Таблица 2.3. Структура хозяйственного портфеля

| Показатели | Прошлый год | Текущий год | Отклонение | ||||

| тыс. руб. | % | тыс. руб. | % | % | (+,-) | ||

| Общий объем производства | 2355693 | 100 | 2558095 | 100 | 202402 | 0 | |

| группа «Звезда» | 471860 | 20% | 517300 | 20% | 45440 | 0% | |

| группа «Дойная корова» | 0 | 0 | 0 | 0 | 0 | 0% | |

| группа «Трудный ребенок» | 1670303 | 69% | 1513485 | 72% | -156818 | 3% | |

| группа «Собака» | 213530 | 11% | 182310 | 8% | -31220 | -3% | |

Таким образом, наибольшую долю в хозяйственном портфеле занимают «Трудные дети»: в 2012 г. – 69%, в 2013 г. – 72%, произошел рост на 3%), «Звезды» занимают в 2012 году – 20%, в 2013 году – 20; наименьшую долю составляет «Собака» — 11% в 2012 году и 8% — в 2013 году, произошло уменьшение доли СХП на 3%.

В общем, товарный портфель ЗАО «Мерседес-Бенц РУС» несбалансированный, поскольку СХП из группы «Дойная корова» вообще отсутствует, доля СХП из группы «Звезда» не меньше ≥, чем 20-30%, доля СХП из группы «Трудные дети» является не менее ≥, чем 20-15% (в нашем случае — 58,70% в 2013 году), доля СХП из группы «Собака» превышает ≤ 5% (у нас 10,76% в 2013 г.).

Проанализируем положение предприятия по отношению к основным конкурентам. Audi, BMW, Mercedes-Benz – автомобили бизнес-класса, цена на них всегда высока и стабильна. Во время финансового кризиса были трудности с выдачей кредитов, сегодня официальные дилеры компаний вновь предлагают услугу кредитования, выгодного для потребителя с учётом инфляции. Цены остаются высокими, но имеют место быть различные акции и спецпредложения. Лидер по спецпредложениям — компания Audi.

Для примера цены на 2-литровый седан Е-класса базовой комплектации у Audi и конкурентов.

| Марка | Модель | Средняя цена |

| Audi | А6 2.0TFSI | 1.646.339 рублей |

| BMW | 520i | 1.616.300 рублей |

| Mercedes-Benz | E200 CGI | 1.733.600 рублей |

По ценовой политике основной конкурент Mercedes-Benz в Е-классе – Audi А6. Mercedes-Benz всегда на полшага впереди своих конкурентов. За счет этого достигается статусность, консервативность, приверженность традициям. Цена товара, прежде всего, свидетельствует о его конкурентоспособности и позиции, занимаемой предприятием на рынке. Компания Mercedes-Benz является известным давно зарекомендовавшим себя предприятием, поэтому высокие цены на автомобили не пугают покупателей, а наоборот являются характерной чертой автомобилей данного сегмента.

Определение цены предполагает реализацию следующих этапов:

1) Установление минимальной и максимальной цен;

2) Выбор задачи ценовой политики;

3) Выбор метода ценообразования;

4) Установление окончательной цены.

Установление минимальной и максимальной цен. Компания Mercedes-Benz стала первым производителем автомобилей, установившим в России рекомендованные цены на продукцию для всех официальных дилеров. В Mercedes-Benz уверены, что только такой подход может обеспечить максимально высокий уровень обслуживания клиентов. Рекомендованные цены представляют собой интервал, в границах которого дилеры могут варьировать цены на продаваемые автомобили.

Интегрированные маркетинговые коммуникации основных конкурентов также весьма похожи. Основные каналы распределения информации представлены в табице (на примере моделей Е-класса) :

| ИМК

Е-класс |

Audi | BMW | Mersedes-benz |

| Реклама в СМИ | 1. Видеоролики

2. Автожурналы 3. Рекламные биллборды 4. Размещение баннеров на тематических сайтах в Интернете 5. Реклама на радио |

1. Видеоролики Автожурналы

2. Рекламные биллборды 3. Размещение баннеров на тематических сайтах в Интернете 4. Реклама на радио |

1. Видеоролики

2. Автожурналы 3. Рекламные биллборды 4. Размещение баннеров на тематических сайтах в Интернете 5. Реклама на радио |

| Личные продажи | 1. Личные продажи в дилерских центрах

2. Тест-драйвы 3. CRM |

1. Личные продажи в дилерских центрах

2. Тест-драйвы 3. CRM. |

1. Личные продажи в дилерских центрах

2. Тест-драйвы 3. CRM |

| Стимули-

рование сбыта |

1. Расширение дилерской сети.

2. Поддержание престижа бренда: политика, оформление. 3. Установление высоких цен как знака качества и показания престижа. 4. Спонсорство спортивных мероприятий. 5. Совершенствование и расширение сервисных и доп.услуг. |

1. Расширение дилерской сети.

2. Поддержание престижа бренда: политика, оформление. 3. Установление высоких цен как знака качества и показания престижа. 4. Спонсорство спортивных мероприятий. 5.Совершенствование и расширение сервисных и доп.услуг. |

1. Расширение дилерской сети.

2. Поддержание престижа бренда: политика, оформление. 3. Установление высоких цен как знака качества и показания престижа. 4. Спонсорство спортивных мероприятий. 5.Совершенствование и расширение сервисных и доп.услуг. |

| Упаковка | 1.Кузов: роскошный бизнес-класс.

2. Салон: удобство сидений, кожа-салон, вставки. Вместительный. 3. Удобен при эксплуатации с персональным водителем. |

1. Кузов: роскошный бизнес-класс.

2. Салон: удобство сидений, кожа-салон, вставки. 3. Не настолько вместителен, как салоны автомобилей конкурентов. 4. Чаще владелец этого автомобиля сам за рулём. |

1. Кузов: роскошный бизнес-класс.

2. Салон: удобство сидений, кожа-салон, вставки. 3. Вместительный. 4. Удобен при эксплуатации с персональным водителем. |

Как видно по данным таблицы, основные конкуренты нацелены на теже самые сегменты, и используют схожие маркетинговые коммуникации. Однако, компания Mercedes-Benz выгодно отличается от своих основных конкурентов за счет правильного позиционирования и нацеленностью на определенный сегмент потребителей. Компания Mercedes-Benz ориентируется на состоятельных клиентов во всем мире независимо от места проживания.

2.3 Оценка эффективности сегментирования «Мерседес-Бенц Рус»

Рассмотрим особенности поведения потребителей на автомобильном рынке России и г. Москвы, обусловленные социокультурными и демографическими факторами.

На автомобильных рынках Европы, Японии и США принято выделять следующие сегменты потребительей и соответствующее им поведение на рынке (см. табл. 2.9).

Таблица 2.9. Группировка потребителей на автомобильном рынке

| Наименование | Ценности и стили жизни | Демографические характеристики | Покупательское поведение |

| Подражающие | Амбициозные. Озабоченные собственным статусом. Движутся вверх. Энергичные, конкурируют между собой. | Доход от среднего до очень высокого. «Всегда молодые». Живут в крупных городах. | Потребление бросается в глаза. Склонны к имитации. Следят за модой |

| Преуспевающие | Достижения, успех, слава. Материализм Лидерство, эффективность, комфорт | Очень высокий доход Лидеры в бизнесе, политике и т.д. Высоко образованы, живут в городах и пригородах | Товары должны давать представление об успехе. Последние модели, роскошные товары и подарки. «Новые и улучшенные» товары. |

| Индивидуалисты | Ярко выраженные индивидуалисты Решительные, импульсивные, экспериментаторы, непостоянны | Молодые. Многие не состоят в браке. Студенты или начинающие работать. Имеют богатых родителей | Выражают чей-то вкус. Любят экспериментировать. Свободны от предрассудков, склонны к самым большим причудам. Покупки схожи с покупками друзей, соседей и пр. |

| Социально озабоченные | Несут социальную ответственность. Живут просто | Отличное образование. Разные возраста и районы проживания | Консервативны. Простота, бережливость. Заботятся об окружающей среде |

По данным таблицы 2.9 можгно сделать вывод, что потребительская аудитория этих стран четко сегментирована не только по брендам, но даже по приверженности к автомобилям с определенным типом кузова – есть традиционные потребители седанов, хэтчбэков, мини-вэнов.

В России существуют свои «культурные традиции» на рынке автомобилей, здесь покупатели, как правило, не ограничиваются одним типом автомобиля, а с легкостью меняют свои предпочтения, переходя из одного сегмента в другой. К тому же здесь более суровые условия и для отечественных моделей, сделанных в соответствии с имеющимися возможностями, и для легковых иномарок, материализованного результата работы зарубежных маркетологов, и это не может не оказывать влияния на предпочтения российских потребителей.

Брендовая структура российского рынка еще не сформирована, и, соответственно, предпочтения потребителей в этом плане могут быть совершенно разными. Но, судя по результатам исследования силы автомобильных брендов в России, проведенного BBDO Russia совместно с компанией GfK, ситуация начинает меняться. Самым желанным автомобилем для россиян оказался BMW. На вопрос, готовы ли они платить за автомобиль марки BMW больше, чем за аналогичный другой марки, утвердительно ответили более 73% респондентов. На втором месте оказалась Мерседес-Бенц, за которую готовы переплачивать 70% опрошенных. Кроме того, чем выше класс автомобиля, тем менее охотно владельцы меняют бренд. Наиболее лояльны к марке потребители высокого ценового и премиум-сегментов [43].

Аналитическое автомобильное агентство Kelley Blue Book (KBB) и комиссия по исследованию автомобильного рынка перечислили основные бренды, чья продукция, по мнению покупателей, обладает наиболее интересным «внешним видом» в своем сегменте рынка. Несмотря на то, что дизайн играет не самую важную роль в конструкции автомобиля, он может сыграть решающую роль при его покупке. Согласно данным KBB, Nissan выпускает стильные автомобили в сегменте недорогих авто, и в этой номинации компания опередила своих конкурентов – Мерседес-Бенц и Honda. Компания Ford получил два приза – за дизайн грузовиков и недорогих вседорожников, в то время как BMW удостоилась также двух призов за дизайн автомобилей класса «люкс». В категории спортивных автомобилей и кабриолетов победителем стал Porschе [52].

Автолюбители всё больше предпочитают приобретать автомобили, которые могут удовлетворить их по всем параметрам, а не только по цене. Этому способствовал до кризиса как общий рост уровня благосостояния населения, так и бурное развитие рынка кредитов. Согласно рейтингу «РБК.Рейтинг» и АКГ «ФинЭкспертиза», чувство наибольшего удовлетворения вызывают качественные немецкие и японские автомобили. Рейтинг составлен на основе опросных данных, полученных на сайте «РБК.Рейтинг» в период с апреля по май 2010 г. Всего в опросе приняли участие 1460 человек. Результаты представлены в таблице 2.7 [53].

Таблица 2.10. Рейтинг марок легковых автомобилей по субъективному ощущению степени удовлетворенности водителя

| № | Марка | Рейтинг |

| 1 | BMW | 170,78 |

| 2 | Audi | 107,82 |

| 3 | Lexus | 101,91 |

| 4 | Мерседес-Бенц | 87,18 |

| 5 | Тойота | 77,45 |

| 6 | Volkswagen | 42,74 |

| 7 | Hyundai | 38,50 |

| 8 | Infiniti | 34,69 |

| 9 | Subaru | 34,69 |

| 10 | Honda | 34,64 |

Как видно, самую большую любовь снискала BMW, которая дарит водителям свою высокую управляемость. На втором месте — Audi, выделяющаяся более спокойными чертами и ощущением надёжности, а её полный привод обеспечивает высокий комфорт езды как летом, так и зимой.

Третье и четвертое места занимают Мерседес-Бенц и Lexus, отличительной чертой которых являются высокий комфорт и в оформлении салона, высокий комфорт при езде, традиции. Все участники таблицы отличаются запоминающимся дизайном и ассоциируются у окружающих исключительно с респектабельностью владельца, что, видимо, и обеспечило высокую удовлетворённость их водителей этими автомобилями.

Таблица 2.11. Структура автопарка россиян в 2013 году и его распределение по населенным пунктам

| Автомобиль | г. Москва | Более 1 млн.чел | От 500 тыс.чел. до 1 млн.чел | От 100 тыс.чел. до 500 тыс.чел. | От 50 тыс. чел. до 100 тыс. чел. | Сельский населенный пункт | Всего по РФ |

| Иномарка до 5 лет | 10% | 6% | 7% | 9% | 3% | 6% | 8% |

| Иномарка старше 5 лет | 11% | 9% | 10% | 14% | 7% | 12% | 10% |

| Отечественного производства до 5 лет | 35,5% | 37% | 36% | 35% | 41% | 27% | 35% |

| Отечественного производства старше 5 лет | 44% | 48% | 48% | 44% | 49% | 54,5% | 47% |

| Всего по автопарку | 15% | 25% | 28% | 25% | 4 % | 2% | 100% |

Проанализируем демографическую структуру владельцев автомобилей в России и Москвы. Исследование «Автовладельцы и страхование: новые грани взаимодействия» проводилось на всероссийской выборке ВЦИОМ, которая реализуется по четырехступенчатой стратифицированной схеме и включает в себя 39 регионов. В выборку входили 153 точки опроса в 100 населенных пунктах. Она охватывала постоянно проживающее взрослое население России старше 18-ти лет. Объем выборочной совокупности — 1600 респондентов [50].

Российский легковой автопарк характеризуется высокой долей отечественных автомобилей и автомобилей старше 5 лет. Доля иномарок до 5 лет составляет всего 8%, иномарок старше 5 лет — 10%, отечественных автомобилей до 5 лет – 35%, отечественных автомобилей старше 5 лет – 47%, при этом автомобили до 5 лет составляют 43%, а старше 5 лет – 57% автомобилей россиян. В целом более половины автопарка сосредоточено в средних городах (от 500 тысяч до 1 млн. человек – 28%, от 100 тысяч до 500 тысяч человек – 25%). На Москву и Московскую область приходится 15% автопарка, на города с населением более 1 млн. человек – 25% (таблица 1.5).

Таблица 2.12. Автопарк россиян в зависимости от пола и возраста автовладельца

| Автомобиль | Пол | Возраст | |||||

| Мужчины | Женщины | 18-24 года | 25-34 года | 34-44 года | 45-59 лет | 60 и старше | |

| иномарка до 5 лет | 7% | 12% | 10% | 8% | 7% | 7% | — |

| иномарка старше 5 лет | 10% | 13% | 7% | 13% | 11% | 11% | 3% |

| отечественного производства до 5 лет | 35% | 41% | 35% | 38% | 38% | 33% | 33% |

| отечественного производства старше 5 лет | 49% | 34% | 49% | 42% | 44% | 50% | 63% |

Среди автовладельцев наибольшая доля приходится на мужчин – 82%, женщины составляют сегмент в 18%. Несмотря на небольшие размеры «женского» сегмента, его характеризуют выраженные особенности — более высокая доля владения иномарками (25% против 17%) и новыми автомобилями (53% против 42%) (таблица 2.12). С увеличением возраста респондентов доля иномарок снижается, а владение отечественными автомобилями, особенно старше 5 лет, увеличивается. С точки зрения основных занятий респондентов, наиболее выражено владение иномарками в группе людей, занимающихся частным бизнесом, менеджеров высшего звена, а также домохозяек.

Далее рассмотрим результаты исследования клиентов автосалона «Мерседес-Бенц Рус» (ООО Мерседес-Бенц Рус). Было опрошено 40 человек непосредственно в автосалоне в ноябре-декабре 2013 года.

Чаще всего в Мерседес-Бенц Рус заходят люди с целью покупки автомобиля. Таких людей 86% от общего количества посетителей автосалона. 9% клиентов заходят, чтобы сравнить цены на запчасти и автомобили компании Мерседес-Бенц (рис. 2.10).

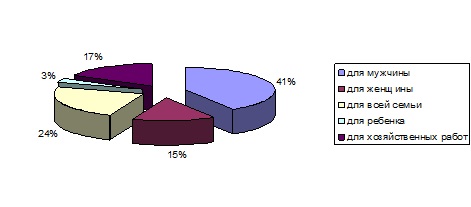

Присмотреть автомобиль для себя приходят 43% мужчин. Посетителей, предпочитающих покупать машину для всей семьи 31%, желающих приобрести машину для хозяйственных работ (для бизнеса) 14%. И лишь 11% клиентов приобретают автомобиль для дамы (рис. 2.11).

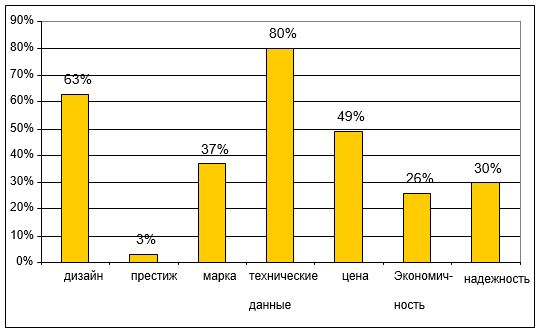

Выбор автомобиля зависит, в первую очередь, от технических данных товара (80%); дизайн (63%) и цена (43%) тоже играют важную роль. А экономичность, долговечность и престижность находятся на втором плане (рис. 2.12).

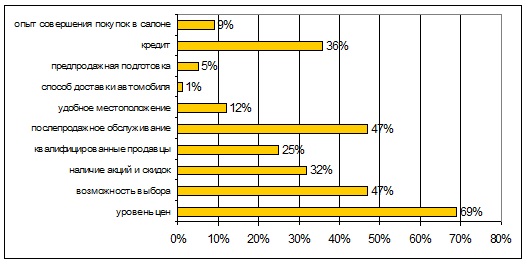

Наиболее важными критериями при выборе автосалона являются: уровень цен (69%), возможность выбора (47%), послепродажное обслуживание (47%), а также наличие скидок (31%) (рис. 2.13).

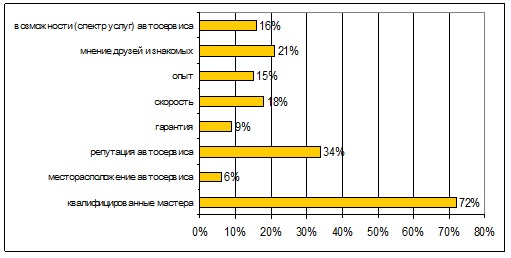

При выборе автосервиса респонденты руководствуются: наличием квалифицированных мастеров (72%), репутацией автосервиса (44%), своим собственным опытом (34%), возможностями автосервиса (31%) (рис. 2.14).

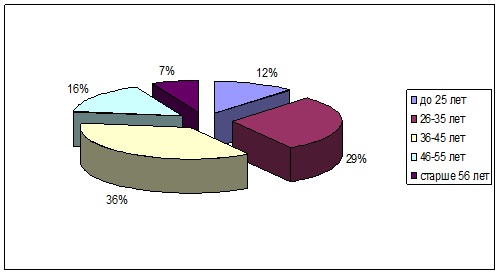

Распределение респондентов по возрасту представлено на рис. 2.15.

Таким образом, можно говорить о том, что целевая аудитория ООО Мерседес-Бенц Рус имеет возраст 26-45 лет.

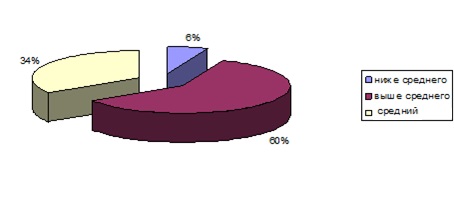

Распределение респондентов по уровню доходов представлено на рис. 2.16.

Таким образом, деятельность салона Мерседес-Бенц Рус ориентирована, прежде всего, на представителей выше среднего класса.

Среди маркетинговых инструментов компания «Мерседес-Бенц Рус» использует различные маркетинговые программы, направленные на опредеденнную целевую аудиторию. Среди таких программ можно выделить предложение для корпоративных клиентов и предложение для дипломатов.

В качестве корпоративного клиента можно приобретать автомобили марки «Мерседес-Бенц» на особых условиях в зависимости от объема закупки. Программа начинает действовать при покупке от 3-х автомобилей в течение календарного года.

Для отдельных категорий клиентов действуют специальные условия на приобретение автомобилей независимо от объема закупки.

В программе продаж корпоративным клиентам принимают участие все легендарные модели легковых автомобилей «Мерседес-Бенц», включая комфортабельный Viano и будущее городской мобильности — автомобиль smart. На автомобили A- Класс и B- Класс специальные условия действуют только при условии заказа минимального дополнительного оборудования «Комфорт- пакет». Специальные условия программы не распространяются на G-Класс 6х6, бронированные автомобили и ограниченные серии а/м Mercedes-AMG. Клиенты программы могут быть компании с большими автопарками, государственные структуры, крупные холдинги, представительства и т.д.

Так же ЗАО «Мерседес-Бенц РУС» предлагает клиентам с дипломатическими привилегиями на территории Российской Федерации приобрести автомобили «Мерседес-Бенц» по программе «Продажи дипломатам». Будь то автомобиль для делового или личного пользования – подбирается желаемая модель в оптимальной комплектации.

Вниманию предлагается широкий выбор как обычных легковых автомобилей марки «Мерседес-Бенц», так и специальных бронированных. Программа действует во всех дилерских предприятиях «Мерседес-Бенц» на территории Российской Федерации.

Подобные программы, направленные на определенные сегменты, еще раз подчеркивают четкое позиционирование бренда. В данном случае программы направлены на дипломатов, государственные структуры, крупные холдинги, инстранные представительства. Это не только клиенты с деньгами, но и занимающие определенный статус в обществе.

Среди прочих мероприятий, поддерживающих статусность марки: выпуск журнала Mercedes, ежегодное мероприятие Mercedes-Benz Fashion Week, «Mercedes-Benz Классик Клуб» (официальный клуб российских любителей автомобилей легендарной марки), проект «Звездная лига», программа MobileKids.

Результаты проведенного исследования (рыночная доля, рост продаж по сегментам, рост ценности бренда) позволяют сделать вывод, что организация выбрала правильную стратегию сегментирования и следует ей на протяжении своего развития. Результаты опроса, проведенного среди клиентов Мерседес-Бенц Рус показали, что для клиентов компании важны такие параметры, как статусность марки, качество обслуживания как при покупке автомобиля, так и при получении сервисных услуг.

Таким образом, для повышения уровня продаж и качества обслуживания рекомендуется учитывать пожелания бывших, реальных и потенциальных потребителей продукции фирмы.