Основную часть расходов банка составляют расходы по формированию ресурсной базы банка, которые в свою очередь зависят от объема, структуры и средней цены привлечения пассивов. Величина издержек зависит в основном от видов, сроков их привлечения, от уровня банковского менеджмента, состояния рыночной конъюнктуры. Поэтому в данном анализе оценивалось влияние форм и методов привлечения ресурсов на величину произведенных расходов; доли каждого вида привлеченных и заемных средств в их общем объеме; определялся удельный вес наиболее дорогих ресурсов; сопоставлялась величина расходов каждого вида с соответствующими им суммами привлечений.

Оценка доли наиболее дешевых и бесплатных средств должна производится с учетом требований к банковской ликвидности, поскольку указанные ресурсы, как правило, являются мало ликвидными. В то же время увеличение срочных обязательств ведет к повышению расходов банка. Поэтому важно постоянно оценивать меру использования привлекаемых ресурсов банка, сравнивая их с величиной общего объема размещенных средств. Это характеризует показатель средней реальной стоимости ресурсов (номинальная стоимость ресурсов (%) общее число заемных средств / использованные привлеченные средства). В целом снижение расходности каждого вида привлеченных средств (в большей ее части) характеризует качество банковского менеджмента положительно.

Процентные расходы занимают меньшую долю совокупных расходов. К процентным расходам (операционным расходам) относят: комиссионные расходы; расходы по операциям с иностранной валютой и другими валютными ценностями, курсовые разницы; расходы, по купле-продаже драгоценных металлов, ценных бумаг и другого имущества; отрицательные результаты переоценки драгметаллов и другие текущие расходы.

Непроцентные расходы возросли на 144,20% при этом их доля в совокупных расходах банка с 61,10% в 2013 году до 67,00% в 2015 году.

Высокая доля в затратах традиционно принадлежит расходам по оплате труда, в частности-расходы по содержанию аппарата управления. По своей величине они находятся на первом месте.

Банк продолжает быстро развития и совершенствовать свою деятельность в соответствии с международными стандартами, что требует значительных в развитие филиальной сети, штат, информационные системы, в развитие и внедрение новых банковских продуктов. Расходы на оплату труда сотрудников составили 26,90% от всех непроцентных (операционных) расходов банка по сравнению с 32,30% в 2013 году. Расходы на оплату труда возросли на 147.7% за 2013-2015 гг. Это обусловлено ростом числа работников, а также ростом средних зарплат сотрудников банка. При этом рост расходов на премии сотрудникам составил 504,40%.

Процентные расходы занимают 1/3 в совокупных расходах; причины вызывающие их рост носят объективный характер. Однако существуют факторы, которые банк может сам устранить и тем самым уменьшить процентные расходы, что сразу отразиться на росте прибыли. Банку следует уменьшать те затраты, которые занимают наибольший удельный вес. Однако это должно происходить не в ущерб самого банка. Нецелесообразно сокращать расходы по обеспечению функционирования банка, но можно уменьшить сумму штрафа, пени, неустоек, и т.д.

Подводя итог, следует отметить, что сокращению суммарных расходов банка способствуют:

- оптимизация структурной базы;

- уменьшение непроцентных расходов.

Анализ результатов деятельности банка, как и любой коммерческой или некоммерческой организации, заключается в исследовании его конечного результата — прибыли. Прибыль представляет собой важнейший финансовый показатель, характеризующий деятельность всех подразделений коммерческого банка.

Прибыль — это главный показатель результативности работы банка. Количественная и качественная оценки прибыльности производятся с целью выяснения финансовой устойчивости банка. Речь в целом идет о качественной стороне дела и даже не о массе той прибыли, которая получена банком. Прибыль, используемая для оценки работы банка, — это итоговый показатель, но вопрос при этом заключается в том, за счет каких факторов она получена и как эта прибыль используется в дальнейшем: на накопление или потребление. Бытующее представление о том, что надежность банка определяется размером его прибыли и выплачиваемых дивидендов — более чем спорно. Напротив, высокий дивиденд при всей его привлекательности для акционеров, еще не показатель высокоэффективной деятельности кредитного учреждения. Прибыль должна рассматриваться с позиции ее достаточности для роста банковского капитала, в связи с чем ее рациональнее уберечь от чрезмерного распределения на потребительские цели.

Прибыль — показатель результативности деятельности банка. Банковская прибыль важна для всех участников экономического процесса. Акционеры заинтересованы в прибыли, т.к. она представляет собой доход на инвестированный капитал. Прибыль приносит выгоду вкладчикам, ибо благодаря увеличению резервов банка и повышению качества услуг складывается более прочная, надежная и эффективная банковская система.

При анализе структуры прибыли банка наибольшее значение имеют доходы и расходы.

Анализ прибыли следует начинать с рассмотрения темпов роста доходов и расходов.

Таблица 2.7. — Прибыль банка

| 2013 год | 2014 год | 2015 год | Темп роста 2014 к 2013 г., % | Темп роста 2015 к 2013 г., % | Темп роста 2015 к 2013 г., % | |

| Всего доходов, тыс. руб. | 4863,2 | 6930,1 | 7674,1 | 142,50% | 110,74% | 157,80% |

| Всего расходов, тыс. руб. | 5976,3 | 8360,8 | 10972,5 | 139,90% | 131,24% | 183,60% |

| Прибыль, тыс. руб. | 1113,1 | 1430,7 | 3298,4 | 128,53% | 230,54% | 296,33% |

Очевидно, что наибольшего значения прибыль банка достигла в 2015 году (3298,4 тыс. руб.). При этом рост прибыли мог бы быть больше, если бы темп роста доходов в 2015 году был больше, а на 110,74%.

Таблица 2.8. — Показатели банка

| 2013 год | 2014 год | 2015 год | |

| Капитал (К) | 25601,3 | 31475,4 | 65968 |

| Работающие активы (АР) | 70992,5 | 98354,1 | 191822,3 |

| суммарные обязательства (СО) | 55899,9 | 71536,4 | 162908 |

| Уставный фонд (УФ) | 24232,2 | 31146,3 | 48129,8 |

| Суммарные активы (А) | 82703,3 | 122133,5 | 202131 |

| Прибыль (Пр) | 1113,1 | 1430,7 | 3298,4 |

Итоговым показателем деятельности учреждения банка является рентабельность.

Коэффициенты рентабельности КБ:

К8 = Пр / СО — характеризует эффективность использования банком привлеченных ресурсов (Пр — прибыль КБ);

К9 = Пр / Ар — характеризует эффективность операций КБ;

К10 = Пр /К — показывает эффективность использования собственного капитала;

К11 = Пр /А — показывает размер прибыли по отношению к валюте баланса или эффективность использования всех ресурсов;

К12 = К / УФ — показывает эффективность работы КБ, то есть способность наращивать свой капитал за счет прибыли, а не за счет дополнительных эмиссий акций.

Таблица 2.9 — Коэффициенты рентабельности

| 2013 год | 2014 год | 2015 год | |

| К8 | 0,0199 | 0,0200 | 0,0202 |

| К9 | 0,0157 | 0,0145 | 0,0172 |

| К10 | 0,0435 | 0,0455 | 0,0500 |

| К11 | 0,0135 | 0,0117 | 0,0163 |

| К12 | 1,0565 | 1,0106 | 1,3706 |

| Суммарный показатель | 1,1490 | 1,1023 | 1,4744 |

Наивысшего результата коэффициент К8, т.е. соотношение прибыли к общей сумме обязательств достигает в 2015 году, что говорит об эффективности использования привлечённых банком ресурсов. За три рассматриваемых периода наблюдается незначительный рост коэффициента (с 0,0199 на 01.01.14 до 0,0202 на 01.01.15), что является следствием роста прибыли.

Самый высокий результат коэффициента К9, характеризующего эффективность операций КБ, достигнут банком в 2015 году. При этом за отчётный период наблюдается рост его значения (от 0,0157 на 01.01.14 до 0,0172 на 01.01.15).

Самый высокий результат коэффициента К10, показывающего эффективность использования банком собственного капитала, достигнут опять же в 2015 году, при этом его значение растёт (с 0,0435 на 01.01.14 до 0,05 на 01.01.15).

Коэффициент К11, показывающий размер прибыли по отношению к валюте баланса, наивысших результатов достигает в 2015 году. Значение данного коэффициента за три рассмотренных отчётных периода растёт (с 0,0135 на 01.01.14 до 0,0163 на 01.01.15). Что говорит об эффективности использования всех ресурсов.

Коэффициент К12, показывающий эффективность работы КБ, то есть способность наращивать свой капитал за счет прибыли, а не за счет дополнительных эмиссий акций за анализируемый период уменьшился и составил на 01.01.2016 — 0,9187.

По данным анализа коэффициентов рентабельности банка можно сделать следующие выводы:

По рентабельности наилучшим образом характеризуется деятельность банка в 2015 году. На 01.01.2014 его суммарный результат составляет 1,1490, на 01.01.2015 — 1,1023, а на 01.01.2016 — 1,4744. То есть наблюдается рост, что является положительной тенденцией, но по итогам 2014 года рентабельность была ниже, чем в 2013 году.

Подводя итог второй главы, отмечу, что виды и методы анализа разнообразны, но прослеживается определенная закономерность.

При анализе баланса выясняются изменения по счетам в абсолютных величинах, т. е. сопоставляются остатки на определенную дату с аналогичными данными за соответствующий период прошлого года или предыдущий текущего года. Указанный анализ дает возможность определить пропорции между статьями, выявив тенденции в их изменении и, наконец, проследить, как и в какой степени, эти изменения повлияют на общий объем прибыли учреждения банка. Далее осуществляется анализ изменения по каждой статье баланса, а также доходности по видам деятельности учреждения банка. При анализе доходов и расходов выделяют наиболее доходные или убыточные виды деятельности.

Между тем показатели рентабельности представляют собой основу общей оценки финансового состояния банка, к проведению анализа которого необходимо подходить с системных позиций.

Общий уровень рентабельности банка (R общ.) позволяет оценить общую прибыльность банка, а также прибыль, приходящуюся на 1 рубль дохода (доля прибыли в доходах):

R общ. = Прибыль /Доходы банка * 100%.

Общая рентабельность банка в 2014 году снизилась с 22,89% до 20,65%, в 2015 году рентабельность существенно повысилась-до 42,98%. Это достаточно высокий результат. Рентабельность среднего российского банка — 23%, отделения банка ВТБ24 в 2015 году удалось добиться значительного увеличения этого показателя (практически в 2 раза).

2.2. Анализ банковских продуктов и услуг

В рамках данного раздела в соответствии со стратегией банка об активном развитии сектора кредитования физических лиц остановимся на данном направлении деятельности Отделение банка ВТБ24 и проведем анализ как показателей банка в данной сфере так и системы оценки кредитоспособности действующей в банке.

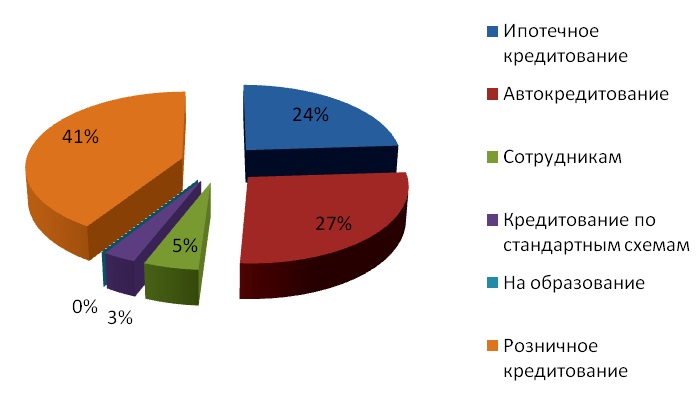

Таблица 2.10. — Структура кредитов в относительных величинах, %

| Долгосрочные (Ипотечное кредитование) | Краткосрочные | Всего | |||||

| Автокредитование | Сотрудникам | Кредитование по стандартным схемам | На образование | Розничное кредитование | |||

| 2013 | 6 | 14 | 4,7 | 5 | 0 | 70,3 | 100 |

| 2014 | 21 | 20 | 5 | 3,5 | 0 | 50,5 | 100 |

| 2015 | 24 | 27 | 5 | 3 | 0 | 41 | 100 |

Анализируя структуру задолженности за 2015 год, видим, что большую часть ссуд составляют розничные кредиты, кредиты на образование населением не востребованы.

Таблица 2.11 — Структура ссуд в абсолютных величинах, тыс. руб.

| Долгосрочные (Ипотечное кредитование) | Краткосрочные | Всего | |||||

| Автокредитование | Сотрудникам | Кредитование по стандартным схемам | На образование | Розничное кредитование | |||

| 2013 | 4596 | 10724 | 3600 | 3830 | 0 | 53850 | 76600 |

| 2014 | 16422 | 15640 | 3910 | 2737 | 0 | 39491 | 78200 |

| 2015 | 20280 | 22815 | 4225 | 2535 | 0 | 34645 | 82500 |

В динамике отмечается рост долгосрочных кредитов и кредитов, выданных на приобретение автомобилей. Это связано с ростом покупательской способности, с ростом и стабильностью платежеспособности населения. Отрицательная динамика со стороны кредитов по стандартным схемам обусловлена жесткими требованиями банка к принимаемым под залог ценным бумагам или юридическим лицам.

В структуре кредитной задолженности по срокам погашения в 2015 году произошли следующие изменения: доля краткосрочных кредитов (до года) сократилась с 79 % от всей задолженности на начало года до 76 % от задолженности на конец года. Доля долгосрочных кредитов увеличилась с 21 % на начало года до 24 % на конец года, в абсолютном выражении сумма долгосрочных кредитов увеличилась в 1,24 раза.

Проведем анализ структуры и оборачиваемости портфеля в разрезе объектов кредитования.

Это обусловлено тем, что данные структуры кредитного портфеля представлены в абсолютных величинах по остаткам на начало и конец года, и не учтен такой показатель как оборачиваемость. Кредиты физическим лицам характеризовались наибольшей оборачиваемостью (7,9 месяца) по сравнению с кредитами, выданными другим категориям заемщиков. Эта величина превышает показатели оборачиваемости остальных видов кредитов примерно в два раза, рассмотрим оборачиваемость кредитов населению в портфеле за 2015 г.

Таблица 2.12. — Оборачиваемость кредитов в портфеле за 2014 г.

| Тип заемщиков | Погашено тыс. руб. | Сумма погашения в среднем за день тыс.руб. | Среднегодовой остаток задолженности тыс. руб. | Оборачиваемость кредитов (в днях) |

| 1 | 2=1/365 | 3 | 4=3/2 | |

| Физические лица | 1498 | 4,104 | 973 | 237,08 |

| Приобретение жилья | 222 | 0,608 | 201 | 330,47 |

| Розничное кредитование | 1 043 | 2,858 | 591 | 206,82 |

| Прочие | 233 | 0,638 | 181 | 283,54 |

| ВСЕГО: | 2 996 | 8,208 | 1 946 | 1 058 |

Из таблицы 2.12 видно, что в 2015 году сумма погашенной задолженности и соответственно, сумма погашения в среднем за день увеличилась примерно в 7,5 раз. Среднегодовой остаток ссудной задолженности увеличился всего в 2,5 раза, а оборачиваемость уменьшилась с 231(140) до 80 дней.

Таблица 2.13. — Оборачиваемость кредитов за 2015 г.

| Тип заемщиков | Погашено тыс. руб. | Сумма погашения в среднем за день тыс. руб. | Среднегодовой остаток задолженности тыс. руб. | Оборачиваемость кредитов (в днях) |

| Физические лица | 13601 | 37,26 | 2547 | 68,35 |

| темп роста, % | 907,94 | 907,94 | 261,77 | 28,83 |

| приобретение жилья | 1046 | 2,87 | 582 | 203,09 |

| темп роста, % | 471,17 | 471,17 | 289,55 | 61,45 |

| неотложные нужды | 11421 | 31,29 | 1614 | 51,58 |

| темп роста, % | 1095,01 | 1095,01 | 273,10 | 24,94 |

| прочие | 1134 | 3,11 | 351 | 112,98 |

| темп роста, % | 486,70 | 486,70 | 193,92 | 39,84 |

| ВСЕГО: | 27202 | 74,53 | 5094 | 436 |

Таким образом, общим выводом из анализа кредитного портфеля банка будет то, что основу портфеля кредитов составляют все виды ссуд практически в равных долях.

Кредиты физическим лицам характеризовались наибольшей оборачиваемостью по сравнению с кредитами, выданными другим категориям заемщиков. В динамике с 2013 по 2015 г. доля кредитов населения постепенно возрастает. Это связано с ростом покупательской способности, с ростом и стабильностью платежеспособности населения. Тем не менее, рост кредитования населения не достаточно велик.

Надо отметить, что в динамике удельный вес невозвращенных ссуд сократился с 1 до 0,3% от выданных кредитов, а свободные кредитные ресурсы банка составляют 51%. Кредитная политика банка имеет большой потенциал.

2.3. Анализ управления риском

Общей чертой всех кредитных организаций является необходимость управления рисками. Причем, это не зависит от того, носит ли деятельность банка универсальный характер или же в ней существует определенная специализация-например, розничное кредитование, инвестиционный банкинг и т.д. Финансовый успех нередко определяется тем, насколько грамотно кредитная организация выстроила свою систему управления рисками. Бакни накопили значительный опыт в управлении рисками банковской деятельности. Причем как традиционными (кредитный, валютный риск), так и относительно новыми с точки зрения теории и практики риск-менеджмента (к примеру, операционный риск).

Для оценки кредитоспособности используется кредитный скоринг. Кредитный скоринг — быстрая, точная и устойчивая процедура оценки кредитного риска, имеющая научное обоснование. Скоринг является математической или статистической моделью, которая соотносит уровень кредитного риска с параметрами, характеризующими заемщика-физическое или юридическое лицо.

Моделей скоринга множество, каждая из них использует свой набор факторов, характеризующих риск, связанный с кредитованием заемщика, и получает в результате пороговую оценку, которая и позволяет разделять заемщиков на «плохих» и «хороших». Смысл кредитного скоринга заключается в том, что каждому соискателю кредита приписывается свойственная только ему оценка кредитного риска. Сравнение значения кредитного скоринга, полученного для конкретного заемщика, со специфичной для каждой модели скоринга пороговой оценкой помогает решить проблему выбора при выдаче кредита, разделяя заемщиков на два класса (тех, кому кредит выдать можно, и тех, кому он «противопоказан»).

Применение кредитного скоринга дает банку следующее:

- уменьшение риска невозврата кредита, сокращение числа «плохих» кредитов и, соответственно, снижение уровня просроченной задолженности;

- увеличение кредитного портфеля за счет сокращения количества субъективных отказов по кредитным заявкам;

- ускорение процесса принятия решений о выдаче кредита;

- возможность создания специфических кредитных продуктов на основе анализа рыночных ниш;

- помощь кредитным инспекторам и аналитикам, предоставляя им информационную поддержку в принятии решений.

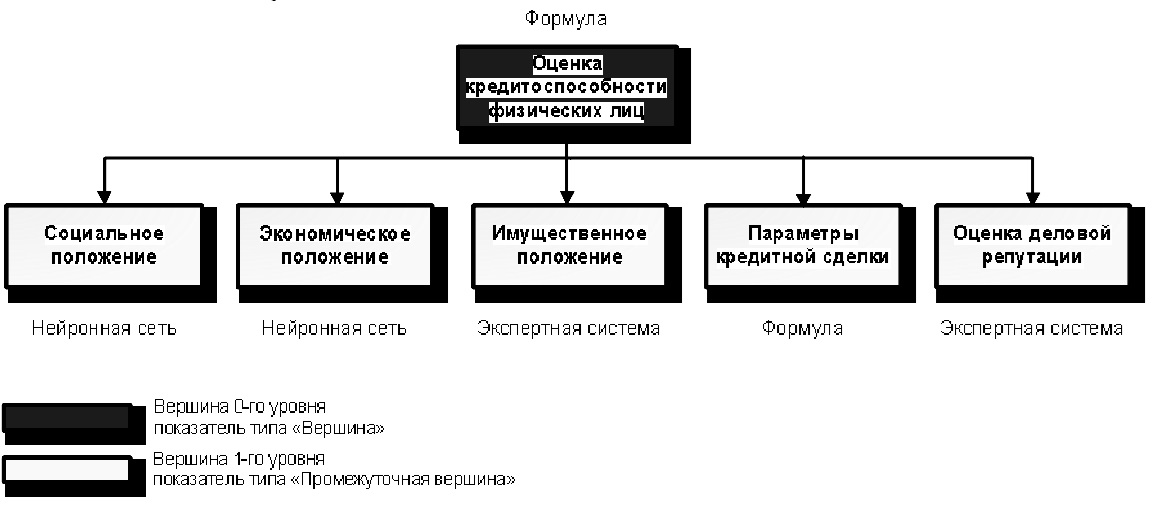

Разработанная модель скоринговой системы банка состоит из пяти блоков:

1) социальное положение;

2) экономическое положение;

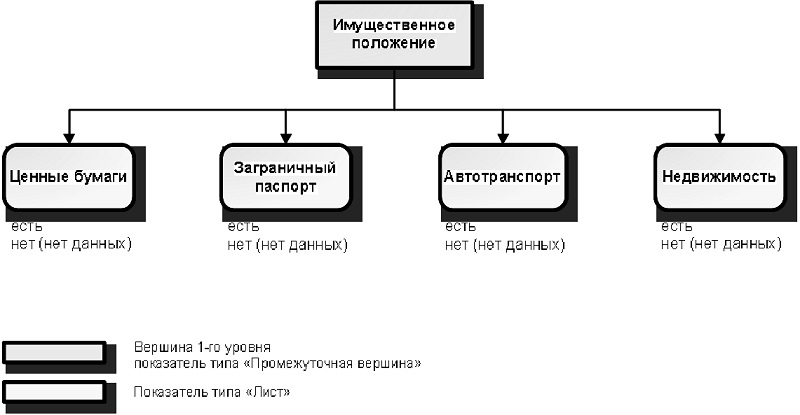

3) имущественное положение;

4) параметры кредитной сделки;

5) оценка деловой репутации.

Каждый блок модели характеризуется соответствующим набором показателей (факторов), определяющих состояние клиента-заемщика с различных сторон, и методом решения. Значения показателей определяются на основании анкеты заемщика и заключения службы безопасности банка.

Значение каждого блока модели определяется одним из доступных методов решения, а именно: формулой; нейронной сетью; продукционной экспертной системой.

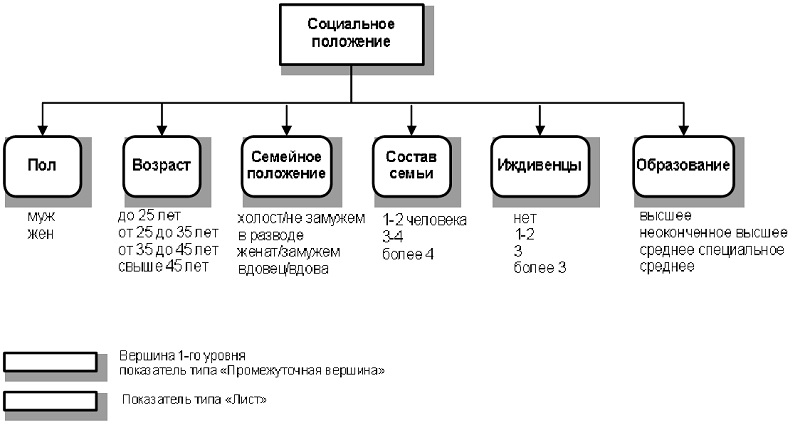

В блоках «Социальное положение» (см. Рисунок 2.3) и «Экономическое положение» (см. Рисунок 2.4) в качестве метода решения используется нейронная сеть, так как в данных узлах невозможно однозначно определить степень влияния входящих в данные блоки факторов на итоговый показатель.

Кроме того, для обучения нейронной сети в данных узлах имеется значительная выборка данных.

Итоговая оценка кредитоспособности физического лица определяется по формуле:

Z = 0,15X1 + 0,3X2 + 0,25X3 + 0,3X4 ,

где Z — оценка кредитоспособности;

X1 — социальное положение;

X2-экономическое положение;

X3- имущественное положение;

X4- оценка деловой репутации;

0,15, 0,3, 0,25, 0,3 — весовые коэффициенты соответствующих факторов риска, определяющих кредитоспособность заемщика.

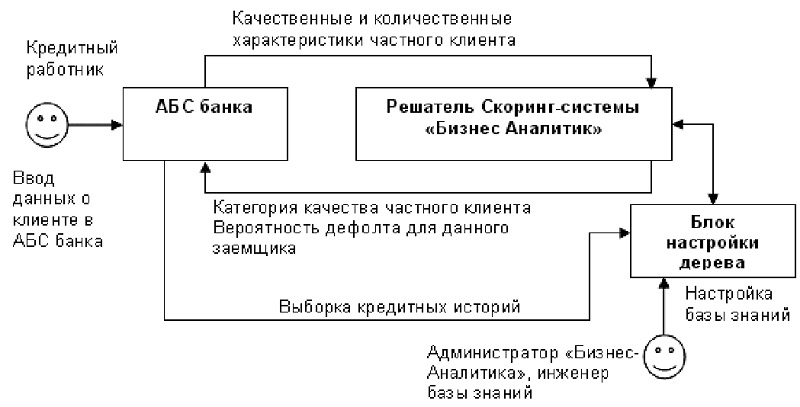

Работа скоринговой системы оценки физического лица осуществляется в режиме «черного ящика». Все данные, необходимые для анализа (из справки о ЗП, анкеты заемщика), вносятся в АБС банка. Для оценки кредитоспособности заемщика список показателей и их значения передаются в аналитический блок, который по результату анализа по настроенному «дереву решения» возвращает в АБС банка категорию качества заемщика. Данная схема представлена на Рисунке 2.8.

Для кредитного инспектора, подготавливающего заключение о предоставлении кредита, процесс анализа представлен только в виде присвоенной клиенту категории качества (вероятности дефолта заемщика), на основании которой производится корректировка суммы кредита, либо отказ в кредитовании. Кроме того, в зависимости от присвоенной клиенту категории качества возможно предоставление рекомендаций по условиям кредитования (по сумме кредита, сроку кредитования, величине обеспечения возврата кредита).