За анализируемый период способность предприятия к немедленному погашению текущих обязательств за счет денежных средств выросла.

Коэффициент автономии (финансовой независимости), определяющий степень независимости предприятия от внешних источников финансирования и характеризующий долю собственных средств в балансе, уменьшился в анализируемом периоде с 0,948 и до 0,947 (рекомендуемый интервал значений с 0,5 до 0,8) или на 0,14%. Превышение коэффициентом рекомендуемого интервала значений может свидетельствовать о неспособности эффективно привлекать кредитные ресурсы. Снижение коэффициента говорит о понижении финансовой независимости предприятия.

Доля заемного капитала в балансе предприятия увеличилась в анализируемом периоде с 0,052 и до 0,053 или на 2,53%. Таким образом, за анализируемый период у предприятия наблюдается тенденция к увеличению использования заемного капитала.

Коэффициент соотношения суммарных обязательств и собственного капитала (определяющий количество привлеченных предприятием заемных средств на один рубль вложенных в активы собственных средств) в анализируемом периоде составил 0,057 (рекомендуемый интервал значений от 0,25 до 1,0), т.е. увеличился на 2,67%.

Анализ финансовой устойчивости предприятия позволяет говорить о значительном запасе прочности, обусловленном высоким уровнем собственного капитала, который на конец анализируемого периода составил 0,95 (при рекомендуемом значении не менее 0,600). Таким образом, к концу анализируемого периода у предприятия имелись широкие возможности привлечения дополнительных заемных средств без риска потери финансовой устойчивости.

Рентабельность продаж, отражающая долю чистой прибыли в объеме продаж, увеличилась и составила 13 %.

Рентабельность собственного капитала предприятия, определяющая эффективность использования вложенных в предприятие средств увеличилась, что является положительным фактом, и составила 18,9%.

Рентабельность текущих активов (отражающая эффективность использования оборотных активов и показывающая, какую прибыль приносит единица оборотного капитала предприятия) увеличилась, что является положительным результатом деятельности предприятия, и составила 47,1%.

Рентабельность внеоборотных активов (отражающая эффективность использования внеоборотных активов и показывающая, какую прибыль приносит единица внеоборотного капитала предприятия) увеличилась, что является положительной динамикой, и составила 77,8%. Значение рентабельности активов на конец анализируемого периода свидетельствует о достаточно высокой эффективности использования имущества.

Далее рассмотрим основные показатели за 2014-2015 гг. Коэффициент общей ликвидности (коэффициент текущей ликвидности), характеризующий общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных (текущих) обязательств предприятия, увеличился в рассматриваемом периоде с 7,88 и до 9,24 или на 17,25%. Так как нормативное значение находится в интервале от 1,0 до 2,0, то данное предприятие неэффективно использует свои активы.

Положительная тенденция изменения этого показателя за анализируемый период увеличила вероятность погашения текущих обязательств за счет производственных запасов, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов.

Коэффициент срочной ликвидности (характеризует способность организации погасить свои краткосрочные обязательства за счет продажи ликвидных активов, при этом в ликвидные активы в данном случае включаются как денежные средства и краткосрочные финансовые вложения, так и краткосрочная дебиторская задолженность) увеличился в анализируемом периоде с 6,75 и до 8,11 (рекомендуемый интервал значений от 0,70 до 0,80).

Высокое значение коэффициента является показателем низкого финансового риска и хороших возможностей для привлечения дополнительных средств со стороны из-за отсутствия затруднений с погашением текущих задолженностей.

Коэффициент абсолютной ликвидности, отражающий долю текущих обязательств, покрываемых исключительно за счет денежных средств, увеличился в анализируемом периоде с 4,4 и до 7,57 (при рекомендуемом значении от 0,2 до 0,5) или на 72,04%. За анализируемый период способность предприятия к немедленному погашению текущих обязательств за счет денежных средств выросла.

Коэффициент автономии (финансовой независимости), определяющий степень независимости предприятия от внешних источников финансирования и характеризующий долю собственных средств в балансе, уменьшился в анализируемом периоде с 0,946 и до 0,943 (рекомендуемый интервал значений с 0,5 до 0,8) или на 0,31%. Превышение коэффициентом рекомендуемого интервала значений свидетельствует о неспособности эффективно привлекать кредитные ресурсы.

Снижение коэффициента говорит о понижении финансовой независимости предприятия.

Доля заемного капитала в балансе предприятия увеличилась в анализируемом периоде с 0,053 и до 0,055 или на 4,78%. Таким образом, за анализируемый период у предприятия наблюдается тенденция к увеличению использования заемного капитала.

Коэффициент соотношения суммарных обязательств и собственного капитала (определяющий количество привлеченных предприятием заемных средств на один рубль вложенных в активы собственных средств) в анализируемом периоде составил 0,06 (рекомендуемый интервал значений от 0,25 до 1,0), т.е. увеличился на 5,2%.

Анализ финансовой устойчивости предприятия позволяет говорить о значительном запасе прочности, обусловленном высоким уровнем собственного капитала, который на конец анализируемого периода составил 0,94 (при рекомендуемом значении не менее 0,600). Таким образом, к концу анализируемого периода у предприятия имелись широкие возможности привлечения дополнительных заемных средств без риска потери финансовой устойчивости.

Рентабельность продаж, отражающая долю чистой прибыли в объеме продаж, незначительно уменьшилась (0,23%) и составила 12,99%.

Рентабельность собственного капитала предприятия, определяющая эффективность использования вложенных в предприятие средств увеличилась, что является положительным фактом, и составила 20,78%.

Рентабельность текущих активов (отражающая эффективность использования оборотных активов и показывающая, какую прибыль приносит единица оборотного капитала предприятия) уменьшилась, что является отрицательной тенденцией, и составила 42,54%.

Рентабельность внеоборотных активов (отражающая эффективность использования внеоборотных активов и показывающая, какую прибыль приносит единица внеоборотного капитала предприятия) увеличилась, что является положительной динамикой, и составила 98,8%.

Значение рентабельности активов на конец анализируемого периода свидетельствует о достаточно высокой эффективности использования имущества.

2.3. Выявление проблем с платежеспособностью ООО «Галерея-АЛЕКС»

В настоящее время проблема оценки платежеспособности предприятий как никогда актуальна для национальной экономики и для ее хозяйствующих первичных образований — организаций.

Организация должна знать, в какой степени она платежеспособна и иметь стратегической целью достижение такого ее уровня, который помог бы ей выживать в условиях жесткой конкурентной борьбы.

Одним из простейших методов оценки системы управления платежеспособностью организации является SWOT-анализ.

Сильные (S) и слабые (W) стороны являются факторами внутренней среды объекта анализа, (то есть тем, на что сам объект способен повлиять); возможности (O) и угрозы (T) являются факторами внешней среды (то есть тем, что может повлиять на объект извне и при этом не контролируется объектом).

В ходе выполнения SWOT-анализа, методом экспертных оценок, были выявлены сильные стороны и потенциальные внутренние слабости, а также факторы внешней среды, представленные внешними благоприятными возможностями и угрозами.

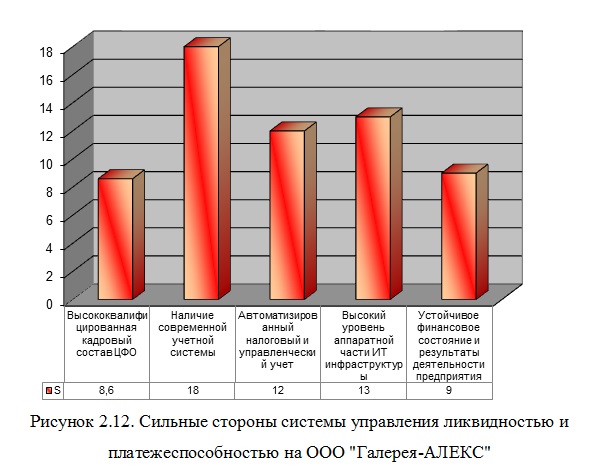

Рассмотрим сильные стороны системы управления ликвидностью и платежеспособностью ООО «Галерея-АЛЕКС» (Рис. 2.12).

Анализ сильных сторон показывает, что наибольшее влияние, которое следует укреплять и использовать, оказывают такие факторы как:

- наличие современной учетной системы;

- автоматизированный налоговый и управленческий учет;

- высокий уровень аппаратной части ИТ инфраструктуры.

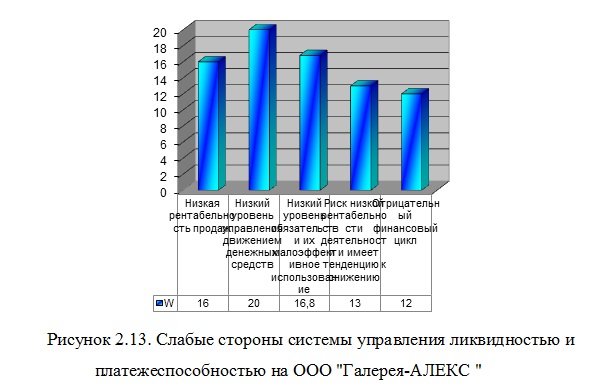

Рассмотрим слабые стороны системы управления ликвидностью и платежеспособностью ООО «Галерея-АЛЕКС» (Рис. 2.13).

В результате анализа слабых сторон объекта исследований определены свойства ослабляющие объект исследований. При этом наибольшее негативное влияние оказывают такие свойства как:

- низкий уровень управления движением денежных средств;

- низкая рентабельность продаж;

- низкий уровень обязательств и их малоэффективное использование.

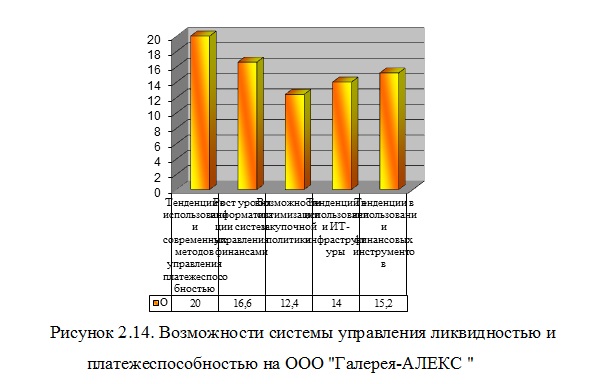

Рассмотрим возможности системы управления ликвидностью и платежеспособностью ООО «Галерея-АЛЕКС» (Рис. 2.14).

В результате анализа влияния возможностей, определены и оценены вероятные факторы, дающие дополнительные возможности по повышению эффективности системы управления финансами ООО «Галерея-АЛЕКС». При этом наибольшее потенциальное влияние, окажут такие возможности как:

- тенденции в использовании прогнозно-аналитических методов;

- рост уровня информатизации систем управления финансами;

- тенденции в использовании финансовых инструментов.

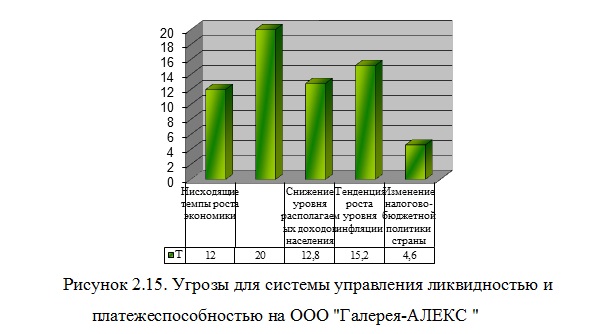

Рассмотрим угрозы для системы управления финансами ООО «Галерея-АЛЕКС» (Рис. 2.15).

В результате анализа влияния угроз, определены и оценены внешние вероятные факторы, которые могут осложнить формирование эффективной системы управления финансами на предприятии. При этом наибольшее потенциальное влияние, окажут такие угрозы как:

- существенная зависимость финансового состояния от маркетинговой политики поставщиков товаров и услуг;

- тенденция роста уровня инфляции;

- снижение уровня располагаемых доходов населения.

На завершающем этапе матрица анализируется, сопоставляются полученные данные, что позволяет определить способность ООО «Галерея-АЛЕКС» воспользоваться имеющимися возможностями и минимизировать негативное воздействие внешних угроз. Происходит формулирование проблемного поля и пути решения в рамках SWOT –матрицы.

В приложении 4 приведены результаты построения проблемного поля SWOT-анализа, а в таблице 2.8, определены основные мероприятия по повышению эффективности управления финансами.

Таблица 2.8. Основные мероприятия по повышению эффективности управления финансами

| Проблематика | Пути решения |

| СИВ1 | Внедрение системы бюджетного управления на предприятии |

| СЛВ1 | Формализация процесса управления ДДС |

| СИУ1 | Планирование закупок снизу вверх (ширина,глубина, высота ассортимента) |

| СИУ2 | Сокращение периода оборачиваемости запасов с 9 до 8 дней |

| СИУ3 | Сокращение периода оборачиваемости ДЗ с 21 до 14 дней |

| СЛУ1 | Планирование продаж снизу вверх |

| СЛУ2 | Сокращение сроков инкассации с 3 до 2 дней |

ГЛАВА 3. РАЗРАБОТКА МЕРОПРИЯТИЙ ПО ОПТИМИЗАЦИИ ФИНАНСОВОГО СОСТОЯНИЯ И ПОВЫШЕНИЮ ПЛАТЕЖЕСПОСОБНОСТИ

3.1. Разработка рекомендаций по улучшению ликвидности и платежеспособности ООО «Галерея-АЛЕКС»

Исходя из анализа системы управления ликвидностью и платежеспособностью на ООО «Галерея-АЛЕКС», мы пришли к выводу о необходимости внедрения следующих мероприятий:

- внедрение системы бюджетного управления на предприятии;

- формализация процесса управления ДДС;

- планирование закупок снизу вверх (ширина,

глубина, высота ассортимента); - сокращение периода оборачиваемости запасов с 9 до 8 дней;

- сокращение периода оборачиваемости ДЗ с 21 до 14 дней;

- планирование продаж снизу вверх;

- сокращение сроков инкассации выручки с 3 до 2 дней.

Более подробно остановимся на бюджетном управлении. В расширенном смысле, бюджрование — это технология хозяйственного планирования, в рамках которой на предприятии с определенной периодичностью составляется совокупность не только финансовых, но и операционных, и вспомогательных бюджетов (бюджет продаж, бюджет закупок, бюджет управленческих расходов, бюджет коммерческих расходов и т.д.), представляющих собой, по сути дела, совокупность планов хозяйственной деятельности предприятия. Наконец, в широком смысле, бюджетирование — это технология управления финансово-хозяйственной деятельностью предприятия. В рамках таких технологий выполняются планирование, учет, контроль, анализ и регулирование всех видов хозяйственной деятельности.

Автором проведен анализ предприятий предоставляющих услуги по внедрению бюджетного управления предприятием, включающий разработку, постановку, автоматизацию и внедрение индивидуальной системы бюджетного управления предприятия. На основании данного анализа составлен план работ по постановке бюджетного управления на ООО «Галерея-АЛЕКС». Данный план включает 6 основных этапов.

Этап 1. Формализация финансовой структуры компании. В ходе реализации этапа:

- составляется перечень видов хозяйственной деятельности (бизнесов);

- анализируется правовой статус структурных подразделений;

- исследуется организационная структура управления компании;

- составляется перечень центров финансовой ответственности (ЦФО), центров финансового учета (ЦФУ) и мест возникновения затрат (МВЗ);

- разрабатывается положение о финансовой структуре компании.

Ожидаемый результат от мероприятий данного этапа приводится в таблице 3.1.

Таблица 3.1. Результат мероприятий по формализации финансовой структуры предприятия

| Что разрабатывается и реализуется | Ожидаемый результат |

| Перечень бизнесов | Группировка видов хозяйственной деятельности для определения источников поступления средств и распределение бизнесов по структурным подразделениям |

| Перечень ЦФО, ЦФУ и МВЗ | Определение элементов финансовой структуры и объектов бюджетирования |

| Положение о финансовой структуре | Оформление порядка выделения функций, задач, сфер полномочий и ответственности ЦФО (ЦФУ, МВЗ) |

Этап 2. Разработка технологии бюджетирования. В ходе реализации этапа:

- определяются виды основных, операционных (вспомогательных) и дополнительных (специальных) бюджетов, которые компания предполагает использовать во внутрифирменном бюджетировании и финансовом планировании;

- устанавливается набор операционных бюджетов для ЦФО (ЦФУ, МВЗ), основных и дополнительных бюджетов для ЦФО (ЦФУ) и сводных (консолидированных) бюджетов компании (АО или ПО) в целом;

- разрабатывается порядок (последовательность) составления различных бюджетов для центров финансовой ответственности (ЦФУ, МВЗ) и АО (ПО) в целом;

- уточняются особенности консолидации бюджетов центров финансовой ответственности (ЦФУ, МВЗ).

Ожидаемый результат от мероприятий данного этапа приводится в таблице 3.2.

Таблица 3.2. Результат мероприятий по разработке технологии бюджетирования

| Что разрабатывается и реализуется | Ожидаемый результат |

| Перечень бюджетов | Группировка бюджетов по видам и отбор наиболее приемлемых (с учетом специфики компании) видов бюджетов на уровне структурных подразделений и компании в целом |

| Порядок составления бюджетов | Последовательность составления конкретных бюджетов и технология отображения финансовой информации в различных бюджетных формах для ЦФО (ЦФУ, МВЗ) и АО (ПО) в целом |

| Порядок консолидации бюджетов | Последовательность составления сводных бюджетов АО (ПО) на основе бюджетов ЦФО (ЦФУ, МВЗ) |

Этап 3. Разработка форматов основных бюджетов. В ходе реализации этапа:

- определяется набор статей доходов и расходов, затрат в бюджете доходов и расходов с выделением прямых (переменных) и постоянных (накладных) расходов и затрат;

- на основе анализа структуры расходов центров финансовой ответственности (ЦФО) в целом выявляются наиболее важные (критические) ресурсы и соответствующие им статьи затрат;

- определяется набор статей затрат в плане капитальных (первоначальных) затрат;

- определяется набор источников денежных средств и направлений их использования в бюджете движения денежных средств (БДДС) с учетом критических ресурсов;

- определяется состав статей активов и пассивов в бюджета по балансовому листу (ББЛ);

- выбираются основные финансовые показатели, нормативы и коэффициенты, необходимые для анализа прогнозируемого финансового состояния компании и (или) отдельного структурного подразделения. Ожидаемый результат от мероприятий по разработке форматов основных бюджетов для ООО «Галерея-АЛЕКС » приводится в таблице 3.3.

Таблица 3.3. Результат мероприятий по разработке форматов основных бюджетов

| Что разрабатывается и реализуется | Ожидаемый результат |

| Форматы бюджетов | Учет использования наиболее важных ресурсов в соответствии со спецификой компании |

| Набор финансовых коэффициентов | Возможность правильной и всесторонней оценки финансового состояния компании или ее структурного подразделения |

| Положение о бюджетных форматах | Установление единообразия в отображении финансовой информации в бюджетах ЦФО (ЦФУ, МВЗ) и сводных бюджетах |

Этап 4. Разработка регламентов бюджетирования.

В ходе реализации этапа:

- определяется бюджетный период (с какого месяца, или квартала по какой составляются все виды бюджетов);

- по видам бюджетов, применяемых в компании, определяются минимальные бюджетные периоды (разбиение бюджетного периода на подпериоды — кварталы, месяцы, декады и т.п.);

- устанавливается регламент (порядок) разработки, представления первоначальных бюджетных форм ЦФО (ЦФУ, МВЗ) и их консолидации, т.е. сроки бюджетной отчетности, представления их ЦФО (ЦФУ, МВЗ) и корректировки;

- определяется процедура оценки исполнения бюджета, анализа причин отклонений фактических значений от прогнозируемых ранее;

- устанавливается регламент разработки и консолидации скорректированных бюджетных форм;

- составляется Положение о бюджетном регламенте.

Ожидаемый результат от мероприятий данного этапа приводится в таблице 3.4.

Таблица 3.4. Результат мероприятий по разработке регламентов бюджетирования

| Что разрабатывается и реализуется | Ожидаемый результат |

| Бюджетный период | Определение горизонта финансового планирования, числа месяцев (декад), на которые составляются бюджеты |

| Минимальный бюджетный период | Установление регламента разбивки бюджетного периода на подпериоды для каждого вида бюджетов с учетом технологии бюджетирования и проведение план—факторного анализа |

| Шаг финансового планирования | Порядок периодической корректировки бюджетов и функционирования системы непрерывного составления бюджетов |

| Бюджетный регламент | Разработка бюджетов ЦФО и предоставление их для согласования (утверждения) и консолидации, а также составление отчетов об исполнении бюджетов и их корректировки |

| Положение о бюджетном регламенте | Оформление порядка предоставления, согласования, утверждения бюджетов ЦФО, разрешения споров и подготовки сводных бюджетов |

Этап 5. Организация бюджетного процесса. В ходе реализации этапа:

- определяется, какие службы участвуют в бюджетировании (бухгалтерия, отдел маркетинга и продаж и т.д.);

- распределяются функции и полномочия отдельных служб, сфера их полномочий и ответственности;

- устанавливается порядок взаимодействия служб;

- составляются организационно-распорядительные документы, регламентирующие процесс бюджетирования.

Ожидаемый результат от мероприятий данного этапа приводится в таблице 3.5.

Таблица 3.5. Результат мероприятий по организации бюджетного процесса

| Что разрабатывается и реализуется | Ожидаемый результат |

| Перечень служб | Определение субъектов процесса бюджетирования |

| Распределение функций и полномочий | Распределение функций между службами, участвующими в процессе бюджетирования, сфер их компетенции |

| Положение о бюджетировании | Установление порядка и организационных процедур бюджетирования на предприятии |

| Должностные инструкции специалистов ЦФО | Определение должностных обязанностей и требований к специалистам ЦФО, прав и сфер ответственности, условий труда и оплаты, показателей результативности работы |

Этап 6. Автоматизация и внедрение процесса бюджетирования. В ходе реализации этапа:

- автоматизируются расчеты операционных и финансовых бюджетов;

- автоматизируются расчеты всех основных финансовых показателей, нормативов и коэффициентов для оценки финансового состояния предприятия или его структурных подразделений;

- производится формализация модуля планирования учетной системы, производится интеграция компонент в АРМ специалиста ЦФО;

- производится обучение специалистов, участвующих в процессе бюджетирования, работе с программным обеспечением.

В таблице 3.6, приводится поэтапный инвестиционный план предлагаемых мероприятий.

Таблица 3.6. Инвестиционный план предлагаемых мероприятий, млн. руб.

| № | Статья | Срок | Цена, млн. руб. | Сумма, млн. руб. |

| 1 | Определение финансовой структуры | 30.04.2016 | 7,00 | 7,00 |

| 2 | Разработка технологии бюджетирования | 30.05.2016 | 10,00 | 10,00 |

| 3 | Разработка форматов основных бюджетов | 29.06.2016 | 15,00 | 15,00 |

| 4 | Разработка регламента бюджетирования | 29.07.2016 | 10,00 | 10,00 |

| 5 | Организация бюджетного процесса | 27.10.2016 | 20,00 | 20,00 |

| 6 | Автоматизация и внедрение бюджетирования | 29.12.2016 | 40,00 | 40,00 |

| Всего | 102,00 |

3.2. Оценка мероприятий по улучшению платежеспособности и ликвидности на ООО «Галерея-АЛЕКС «

3.2.1 Методы, инструменты и допущения, принятые для расчета

Оценка эффективности предложенных мероприятий рассчитывается с использованием методов экстраполяции, индексного прогнозирования и сравнительного анализа. С использованием данных методов, автором в математическом редакторе Microsoft Excel разработана модель прогнозирования финансового состояния и результатов деятельности.

Основные условия и допущения принятые при прогнозировании:

- расчеты произведены в табличном редакторе Microsoft Excel;

- горизонт прогнозирования — 3 года;

- расчеты произведены по годам;

- расчеты производятся без НДС;

- значения всех расчетных данных приводятся в млн. руб.;

- финансовый год начинается в январе;

- принцип учета запасов – FIFO;

- улучшения финансируется за счет нераспределенной прибыли;

- при анализе показателей эффективности проекта не предполагается продажа активов;

- амортизация начисляется линейным методом;

- уровень инфляции, не учитывается.

В таблице 3.7, приводится прочие предпосылки необходимые для прогноза экономического эффекта от внедрения бюджетирования.

Таблица 3.7. Прочие предпосылки для расчетов

| Шкала времени | Прогноз | Прогноз | Прогноз |

| Начало прогноза | 01.01.16 | ||

| Тип периода | Год | год | год |

| Дней в периоде | 366,00 | 365,00 | 365,00 |

| Начало периода | 01.01.16 | 01.01.17 | 01.01.18 |

| Конец периода | 31.12.16 | 31.12.17 | 31.12.18 |

| Метка периода | 2016П | 2017П | 2018П |

| Флаг прогнозного периода | 1,00 | 1,00 | 1,00 |

Уровень оборотного капитала, необходимого для финансирования операционной деятельности предприятия, рассчитывается исходя из предпосылок приведенных в таблице 3.8.

Таблица 3.8. Предпосылки для расчета оборотного капитала

| Статья | Примечание | Единица измерения | 2016П | 2017П | 2018П |

| Дебиторская задолженность | Предоплата типографиям | дней | 21,00 | 21,00 | 21,00 |

| Запасы | Экстраполяция статистики | 8,00 | 8,00 | 8,00 | |

| Кредиторская задолженность | Экстраполяция статистики | дней | 5,00 | 5,00 | 5,00 |

3.2.2. Прогнозирование финансового состояния и результатов деятельности ООО «Галерея-АЛЕКС » без учета улучшений

Прогноз выручки выполняется индексным методом. Результат текущего периода рассчитывается произведением показателя предыдущего, на показатель CAGR, рассчитанный по фактической отчетности предприятия (Табл. 3.9).

Таблица 3.9. Прогноз выручки, млн. руб.

| Статья | Ед.изм. | 2015Ф | 2016П | 2017П | 2018П |

| Услуги питания | Млн. руб. | 60 757,54 | 64 559,40 | 68 599,17 | 72 891,72 |

| CAGR | % | 6,26 |

Прогноз прямых издержек также выполняется индексным методом. Результат текущего периода рассчитывается произведением выручки соответствующего периода на среднюю долю себестоимости в выручке, откорректированной, на показатель CAGR (Табл. 3.10).

Таблица 3.10. Прямые затраты

| Прямые затраты | Ед.изм. | 2015Ф | 2016П | 2017П | 2018П |

| Услуги питания | Млн. руб. | 25 186,04 | 28 680,59 | 30 475,26 | 32 382,23 |

| CAGR | % | 5,41 | |||

| Себестоимость в выручке (средняя) | % | 42,15 |

Прогноз коммерческих и управленческих издержек рассчитывается произведением показателя предыдущего периода, на показатель CAGR, рассчитанный по фактической отчетности предприятия (Табл. 3.11).

Таблица 3.11. Коммерческие, административные и управленческие расходы

| Статья | Ед.изм. | 2015Ф | 2016П | 2017П | 2018П |

| Коммерческие расходы | Млн. руб. | 17842,34 | 19 023,06 | 20 213,41 | 21 478,26 |

| CAGR | % | 6,62% | |||

| Управленческие расходы | Млн. руб. | 9833,86 | 10 484,63 | 11 140,70 | 11 837,82 |

| CAGR | % | 6,62% |

В таблице 3.12 указываются текущие затраты капитального характера с соответствующим периодом ликвидации и типом амортизации.

Таблица 3.12. Текущие затраты капитального характера с соответствующим периодом ликвидации и типом амортизации

| Статья | 2015Ф | 2016П | 2017П | 2018П |

| Первоначальная стоимость ОС, за период | 7 990,00 | 7 990,00 | 7 990,00 | 7 990,00 |

| Начисление амортизации, за период | 10,00 | 10,00 | 10,00 | |

| Капвложения, суммой за период | 801,19 | 799,00 | 799,00 | |

| Всего начисление амортизации, за период | 960 | 801,19 | 799,00 | 799,00 |

| Начисление амортизации, нарастающим итогом | 801,19 | 1 600,19 | 2 399,19 | |

| Всего начисление амортизации нарастающим итогом | 960 | 801,19 | 1 600,19 | 2 399,19 |

| Всего остаточная стоимость ОС | 7 990,00 | 7 188,81 | 6 389,81 | 5 590,81 |

Результаты прогноза прибылей/убытков по годам проекта в годовой динамике приводятся в таблице 3.13.

Таблица 3.13. Прогноз прибылей, убытков, млн. руб.

| Статья | 2015Ф | 2016П | 2017П | 2018П |

| Выручка | 60757,54 | 64 559,40 | 68 599,17 | 72 891,72 |

| Прирост выручки | 6,26% | 6,26% | 6,26% | |

| Услуги питания | 60 757,54 | 64 559,40 | 68 599,17 | 72 891,72 |

| Себестоимость | 25 186,04 | 28 680,59 | 30 475,26 | 32 382,23 |

| Прямые затраты | 25 186,04 | 28 680,59 | 30 475,26 | 32 382,23 |

| Услуги питания | 25 186,04 | 28 680,59 | 30 475,26 | 32 382,23 |

| Валовая прибыль | 35 571,50 | 35 878,81 | 38 123,91 | 40 509,49 |

| Валовая прибыль к выручке | 59% | 56% | 56% | 56% |

| Коммерческие, административные и управленческие расходы | 27 676,20 | 29 507,69 | 31 354,11 | 33 316,07 |

| EBITDA | 7 895,30 | 6 371,13 | 6 769,80 | 7 193,41 |

| EBITDA к выручке | 13% | 10% | 10% | 10% |

| Амортизация | 960,00 | 801,19 | 799,00 | 799,00 |

| Операционная прибыль | 6 935,30 | 5 569,94 | 5 970,80 | 6 394,41 |

| Операционная прибыль к выручке | 11% | 9% | 9% | 9% |

| Прибыль до налогообложения | 6 935,30 | 5 569,94 | 5 970,80 | 6 394,41 |

| Налог на прибыль | 3 645,45 | 1 113,99 | 1 194,16 | 1 278,88 |

| Чистая прибыль | 3 289,85 | 4 455,95 | 4 776,64 | 5 115,53 |

| Чистая прибыль к выручке | 5,4% | 6,9% | 7,0% | 7,0% |

| Нераспределенная прибыль | 3 289,85 | 4 455,95 | 4 776,64 | 5 115,53 |

По результатам прогноза прибылей и убытков прослеживается положительная динамика чистой прибыли, что говорит об инвестиционной привлекательности ООО «Галерея-АЛЕКС». Стоит также отметить значительное снижение уровня уплаты налога на прибыль в прогнозный период (переход предприятия в 2016 году с кассового на метод начисления).

Результаты расчета бюджета движения денежных средств в годовой динамике приводятся в таблице 3.14.

Таблица 3.14. Бюджета движения денежных средств, млн. руб.

| Статья | 2016П | 2017П | 2018П |

| Операционная деятельность | |||

| Чистая прибыль | 4 455,95 | 4 776,64 | 5 115,53 |

| Амортизация | 801,19 | 799,00 | 799,00 |

| (Увеличение) / уменьшение оборотного капитала | (2 980,52) | (236,70) | (240,99) |

| Денежный поток от операционной деятельности | 2 276,62 | 5 338,94 | 5 673,54 |

| Инвестиционная деятельность | |||

| Чистые инвестиции в основные средства | — | — | — |

| Денежный поток от инвестиционной деятельности | — | — | — |

| Остаток денежных средств на начало периода | 7 210,57 | 9 487,19 | 14 826,13 |

| Денежный поток за период | 2 276,62 | 5 338,94 | 5 673,54 |

| Остаток денежных средств на конец периода | 9 487,19 | 14 826,13 | 20 499,67 |

По результатам прогноза движения денежных средств, прослеживается отсутствие дефицита капитала, что говорит о финансовой выполнимости операционных планов. Прогнозный баланс предназначен для планирования и контроля движения всех активов и пассивов предприятия. Сведение прогнозного баланса по годам в укрупненной структуре статей произведено в таблице 3.15.

Таблица 3.15. Прогнозный баланс, млн. руб.

| Статья | 31.12.2015Ф | 31.12.2016П | 31.12.2017П | 31.12.2018П |

| АКТИВЫ | ||||

| Текущие активы | ||||

| Денежные средства и денежные эквиваленты | 7210,57 | 9487,193 | 14826,13 | 20499,67 |

| Дебиторская задолженность | 514,54 | 3704,228 | 3946,802 | 4193,77 |

| Запасы | 1071,59 | 705,2605 | 751,4448 | 798,466 |

| Всего оборотные активы | 8796,7 | 13896,68 | 19524,37 | 25491,9 |

| Постоянные активы | ||||

| Основные средства | 7990 | 7188,811 | 6389,811 | 5590,811 |

| Всего постоянные активы | 7990 | 7188,811 | 6389,811 | 5590,811 |

| ВСЕГО АКТИВЫ | 16786,7 | 21085,49 | 25914,19 | 31082,71 |

| ОБЯЗАТЕЛЬСТВА И КАПИТАЛ | ||||

| ОБЯЗАТЕЛЬСТВА | ||||

| Текущие обязательства | ||||

| Кредиторская задолженность | 952,08 | 794,9218 | 846,9777 | 899,9768 |

| Всего краткосрочные обязательства | 952,08 | 794,9218 | 846,9777 | 899,9768 |

| Всего обязательства | 952,08 | 794,9218 | 846,9777 | 899,9768 |

| КАПИТАЛ | ||||

| Уставный, добавочный и резервный капитал | 10859,28 | 10859,28 | 10859,28 | 10859,28 |

| Нераспределенная прибыль | 4975,34 | 9431,29 | 14207,93 | 19323,46 |

| Всего капитал | 15834,62 | 20290,57 | 25067,21 | 30182,74 |

| ВСЕГО ОБЯЗАТЕЛЬСТВА И КАПИТАЛ | 16786,7 | 21085,49 | 25914,19 | 31082,71 |

Рассчитанные основные финансовые показатели — прибыльности и рентабельности в годовой динамике приводятся в таблице 3.16.

Таблица 3.16. Финансовые показатели

| Наименование | 2016П | 2017П | 2018П |

| Показатели рентабельности | |||

| Рентабельность продаж | 55,57% | 55,57% | 55,57% |

| Операционная маржа прибыли | 8,63% | 8,70% | 8,77% |

| Рентабельность по чистой прибыли | 6,90% | 6,96% | 7,02% |

| Рентабельность активов | 21,13% | 18,43% | 16,46% |

| Рентабельность капитала | 21,96% | 19,06% | 16,95% |

| Рентабельность внеоборотных активов | 47,16% | 51,23% | 54,62% |

| Рентабельность перманентного капитала | 51,29% | 54,98% | 58,88% |

| Показатели прибыльности | |||

| Коэффициент чистой прибыли | 6,90% | 6,96% | 7,02% |

| Прибыльность активов | 21,13% | 18,43% | 16,46% |

| Прибыльность переменных затрат | 15,54% | 15,67% | 15,80% |

| Прибыльность постоянных затрат | 15,10% | 15,23% | 15,35% |

| Прибыльность полных затрат | 7,55% | 7,63% | 7,69% |