1.3. Нормативная правовая база, регулирующая кредитование заемщика

В главе 1 ФЗ «О Центральном банке РФ (Банке РФ)» сказано, что Банк РФ, по вопросам, относящимся к его зонам ответственности, издается в форме указаний, положений и инструкций нормативные акты, обязательные для федеральных органов государственной власти, органов государственной власти субъектов РФ и органов районного самоуправления, всех юридических и физических лиц. Кредиты, предоставляемые банком, имеют все шансы оснащаться задатком недвижимого и движимого имущества, в том числе муниципальные и другие ценные бумаги, банковскими гарантиями и другими методами, предусмотренными ФЗ либо контрактом. Это снабжение содействует понижению кредитного риска [3].

Кредитная организация должна предпринять все предусмотренные законодательством РФ меры для взыскания задолженности. Еще ЦБ РФ имеет право обратиться в арбитражный суд с заявлением о возбуждении производства по делу о несостоятельности (разорении) в отношении должников, никак не выполняющих собственные обещания по закрытию задолженности, в установленном федеральными законами порядке.

Согласно ст. 26 ФЗ № 395-1 от 02.12.90 (с изменениями от 09.02.2016 г.) «О банках и банковской деятельности», Банк России, организация и кредитная организация, выдающие займ, должны беречь тайну об операциях, счетах и взносах клиентов. Согласно ст. 857 Гражданского кодекса РФ в случае разглашения банком сведений, составляющих банковскую тайну, клиент, права которого нарушены, имеет право востребовать от банка возмещение причиненных ущербов [19, с. 308].

В той же ст. 26 ФЗ № 395-1 от 02.12.90 (с изменениями от 09.02.2016 г.) «О банках и банковской деятельности», сказано, что таможенные органы не имеют право открывать третьим лицам информацию, приобретенную от кредитных организаций.

Кредитная организация должна исполнять классификацию активов, чтобы обеспечить себе экономическую надежность, подчеркивая неблаговидные и неисправимые долги, и создавать запасы (фонды) на покрытие вероятных ущербов в порядке, устанавливаемом Банком РФ [13, с. 287].

В целях определения объема расчетного запаса во взаимосвязи с действием причин кредитного риска займы классифицируются на основании профессионального суждения (за исключением займов, сгруппированных в портфель однородных займов) в 1 из 5 категорий качества:

1 (высшая) группа качества (обычные займы)- неимение кредитного риска (возможность денежных утрат вследствие несоблюдения или ненадлежащего выполнения заемщиком обещаний по ссуде равна нулю);

2 группа качества (неординарные займы)-бережливый кредитный риск (возможность денежных утрат вследствие несоблюдения или ненадлежащего выполнения заемщиком обещаний по ссуде объясняется ее обесцениванием в размере от 1-го до 18 %);

3 группа качества (неблаговидные займы)-значимый кредитный риск (возможность денежных утрат вследствие несоблюдения или ненадлежащего выполнения заемщиком обещаний по займу объясняется обесцениванием в объеме от 20 по 45 %);

4 группа качества (проблематичные займы)-высочайший кредитный риск (возможность денежных утрат вследствие несоблюдения или ненадлежащего выполнения заемщиком обещаний по ссуде объясняется обесцениванием в объеме от 46 по 95 %);

5 (низшая) группа качества (безнадежные займы)-отсутствует возможность возврата займа в силу неспособности либо отказа заемщика выполнять обещания по займу, что объясняет полное (в объеме 100 %) обесценивание займа [3].

На сегодняшний день существует ряд законодательных и нормативно-правовых актов, используемых банками при осуществлении кредитных взаимоотношений:

- ГК РФ часть 2-я, глава 42, ст.821 от 26.01.1996 г. № 14-ФЗ (ред. от 29.06.15 г.);

- ФЗ № 395-1 принят 02.12.90 г. «О банках и банковской деловитости» (ред. от 09.02.2016 г.);

- ФЗ № 218-ФЗ от 30.12.04 г. «О кредитных историях» (ред. от 30.06.2014г) ФЗ № 189-ФЗ от 28.06.14 г. внесены изменения в ФЗ № 218-ФЗ части пункта 4.1 статьи 4, пункта 9.1 статьи 6 (в редакции от 22.12.2014 г.);

- Постановление Правительства РФ № 28 от 11.01.2000 г «О мерах сообразно развитию системы ипотечного жилищного кредитования в Российской Федерации» (в ред. Постановлений Правительства РФ от 12.04.2001 г. № 291,от 08.05.2002 г. № 302,);

- Постановление Правительства РФ № 435 от 16.07.05 г. «О утверждении положения о предоставлении дополнительной (закрытой) доли кредитной истории субъекту кредитной истории, судье в суд и в органы предварительного следствия» (с изменениями от 19.11.08 г.);

- Письмо ЦБ РФ № 254 от 26.03.04 «О резервах банков, создаваемых согласно положению Банка РФ, № 70-Т от 29.04.05 г, Минфина РФ от 28.04.05 г. № 01-СШ/54;

- Указание Банка РФ № 1610-У от 31.08.05 г. «О порядке направления запроса и получения информации из каталога центральных кредитных историй субъектом кредитной истории и пользователем кредитной истории при помощи обращения в бюро кредитных историй» (в ред. от 25.01.2015 г.);

- Приказ ЦБ РФ № 44 от 18.08.92 г. «О порядке приема и рассмотрения заявок на выдачу кредитов юридическим лицам»;

- Положение Банка РФ № 254-П от 26.03.04 г.«О порядке формирования кредитными организациями запасов на вероятные потери по ссудам, по ссудной и приравненной к ней задолженности» (ред. от 01.09.2015г). Данный документ применяется с учетом положений Указания Банка РФ № 2459-У от 03.06.2010 г. «Об особенностях оценки кредитного риска по отдельно выданной ссуде, ссудной задолженности и приравненной к ней сумме долга» [40] .

Суть правовых взаимоотношений, отраженных в кредитном договоре, Гражданский кодекс РФ описывает следующим образом: «По кредитному договору кредитор обязуются предоставить кредит заемщику в объеме и на критериях, предусмотренных контрактом, а заемщик обязуется вернуть полученную денежную сумму и оплатить проценты по ней.

В статье 29, ФЗ № 395-1 «О банках и банковской деятельности»: «Процентные ставки по кредитам, взносам (депозитам) и комиссионное вознаграждение по операциям устанавливаются кредитной организацией по договору с заемщиком. Кредитная организация, банк или организация, выдающая займ, никак не имеет права в одностороннем порядке видоизменять ставку % по кредиту, взносам (депозитам), комиссионным вознаграждениям и срок действия заключенного договоров с заемщиком.

Согласно положению Банка РФ № 254-П от 26.03.04 года кредитная организация обязана вычеркивать из портфеля однородных займов, займ, по которой имеется смещение в худшую сторону денежного положения заемщика. Указанные займы оцениваются на индивидуальной основе. Согласно Указанию Банка РФ № 1610-У от 31.08.05 г (в ред. от 25.01.2015 г.) , определяются понятие и состав кредитной истории, причины, порядок формирования, сохранения и применения кредитных ситуаций, регулируется связанная с этим деятельность бюро кредитных историй, устанавливаются индивидуальности создания, ликвидации и реорганизации бюро кредитных историй.

2. Способы определения КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКА банком ПАО «Сбербанк России»

2.1. Организационно-финансовая характеристика ПАО «Сбербанк России»

Сбербанк России является крупнейшим банком Российской Федерации и СНГ. Его активы составляют четверть банковской системы страны, а доля в банковском капитале находится на уровне 30%.

Основанный в 1841г. Сбербанк России сегодня — современный универсальный банк, удовлетворяющий потребности различных групп клиентов в широком спектре банковских услуг. Сбербанк занимает крупнейшую долю на рынке вкладов и является основным кредитором российской экономики. По состоянию на 1 июня 2009г., доля Сбербанка России на рынке частных вкладов составляла 50,5%, а его кредитный портфель соответствовал более 30% всех выданных в стране займов.

Сбербанк России обладает уникальной филиальной сетью и в настоящее время в нее входят 18 территориальных банков и более 19 050 подразделений по всей стране.

Рассматривая международный вектор как важнейшую составляющую стратегии своего развития, Сбербанк России осуществляет казначейские операции на международном рынке и операции торгового финансирования, поддерживает корреспондентские отношения с более чем 220 ведущими банками мира и участвует в деятельности ряда авторитетных международных организаций, представляющих интересы мирового банковского сообщества. Активная позиция и международный авторитет позволяют Сбербанку России наиболее полно удовлетворять внешнеэкономические запросы своих клиентов, привлекать на выгодных условиях ресурсы с мировых финансовых рынков и соответствовать лучшей практике, принятой в международном банковском сообществе.

Миссия банка: Мы даем людям уверенность и надежность, мы делаем их жизнь лучше, помогая реализовывать устремления и мечты. Мы строим одну из лучших в мире финансовых компаний, успех которой основан на профессионализме и ощущении гармонии и счастья ее сотрудников.

Миссия определяет смысл и содержание деятельности Сбербанка, подчеркивая его важнейшую роль в экономике России. Клиенты, их потребности, мечты и цели есть основа всей деятельности банка как организации. Миссия банка также устанавливает амбициозную цель наших устремлений — стать одной из лучших финансовых компаний мира — и подчеркивает, насколько важны для Сбербанка его сотрудники, и насколько реализация его целей невозможна без реализации их личных и профессиональных целей. Высокие цели достигаются командой единомышленников, которых объединяет общая система ценностей.

Учредителем Банка является Центральный банк Российской Федерации, именуемый в дальнейшем Банк России.

Полное фирменное наименование Банка: Публичное акционерное общество «Сбербанк России». Сокращенное фирменное наименование Банка: ПАО«Сбербанк России».

Банк имеет круглую печать со своим полным фирменным наименованием на русском языке и указанием на место нахождения, штампы, бланки со своим наименованием, а так же зарегистрированный в установленном порядке товарный знак и другие средства визуальной идентификации. Банк имеет исключительное право использования своего фирменного наименования, товарного знака, эмблемы (логотипа). Банк входит в банковскую систему Российской Федерации и в своей деятельности руководствуется федеральными законами, иными нормативными правовыми актами, в том числе нормативными актами Банка России, а также Уставом Сбербанка России [6]. Банк является юридическим лицом, имеет филиалы и другие обособленные подразделения. Банк имеет в собственности обособленное имущество, учитывает его на самостоятельном балансе, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

Банк является коммерческой организацией, основной целью которой является получение прибыли при осуществлении деятельности в соответствии с законодательством Российской Федерации, в том числе при осуществлении банковских операций.

Банковские операции Банк осуществляет на основании соответствующих лицензий, выдаваемых Банком России в порядке, установленном федеральным законом. Отдельные виды деятельности, перечень которых определяется федеральными законами, Банк вправе осуществлять на основании соответствующих лицензий.

Приоритетными направлениями деятельности Банка являются:

- Операции с корпоративными клиентами: обслуживание расчетных и текущих счетов, открытие депозитов, предоставление финансирования, выдача гарантий, обслуживание экспортно-импортных операций, инкассация, конверсионные услуги, денежные переводы в пользу юридических лиц и др.

- Операции с розничными клиентами: принятие средств во вклады и ценные бумаги Банка, кредитование, обслуживание банковских карт, операции с драгоценными металлами, купля-продажа иностранной валюты, платежи, денежные переводы, хранение ценностей и др.

- Операции на финансовых рынках: с ценными бумагами, производными финансовыми инструментами, иностранной валютой; размещение и привлечение средств на межбанковском рынке и рынках капитала и др.

Банк работает на основании Генеральной лицензии на осуществление банковских операций № 1481, выданной Банком России 8 августа 2012 года. Кроме того, Сбербанк имеет лицензии на осуществление банковских операций на привлечение во вклады и размещение драгоценных металлов, другие операции с драгоценными металлами, лицензии профессионального участника рынка ценных бумаг на ведение брокерской, дилерской, депозитарной деятельности, а также на деятельность по управлению ценными бумагами.

Система корпоративного управления Сбербанка представляет собой систему органов управления и контроля, созданных в соответствии с требованиями законодательства Российской Федерации, регулятора, Московской Биржи, а также с учетом рекомендаций Базельского комитета по банковскому надзору. Созданная в Банке система органов управления и контроля устанавливает правила и процедуры принятия корпоративных решений, обеспечивает управление и контроль деятельности Банка, регулирует взаимоотношения между акционерами (собственниками), Наблюдательным советом, менеджментом и иными заинтересованными лицами.

Органами управления Банка являются: Общее собрание акционеров, Наблюдательный совет Банка, коллегиальный исполнительный орган — Правление Банка, единоличный исполнительный орган — Президент, Председатель Правления Банка.

Общее собрание акционеров является высшим органом управления Банка, принимающим решения по основным вопросам его деятельности. Акционеры Банка обладают правом принятия ключевых решений и утверждения документов, регулирующих систему корпоративного управления Банка, а также избрания членов Наблюдательного совета и Президента, Председателя Правления Банка. Каждый акционер имеет возможность беспрепятственно реализовать право голоса на общем собрании акционеров.

Наблюдательный совет Банка – коллегиальный орган управления, осуществляющий стратегическое управление и общее руководство деятельностью Банка, определяющий основные принципы и подходы к организации в Банке системы корпоративного управления, включая системы управления рисками и внутреннего контроля, а также контролирующий деятельность исполнительных органов. Наблюдательный совет подотчетен общему собранию акционеров Банка.

Руководство текущей деятельностью Банка осуществляется исполнительными органами – Президентом, Председателем Правления и Правлением Банка.

Исполнительные органы Банка и Наблюдательный совет наделены достаточной степенью самостоятельности. Наблюдательный совет не вмешивается в повседневную деятельность исполнительных органов и не ограничивает их возможность оперативно решать текущие вопросы деятельности Банка. Вместе с тем, исполнительные органы на регулярной основе информируют Наблюдательный совет о наиболее важных вопросах деятельности Банка, имеющих значение для выполнения Стратегии развития Банка, планирования и развития бизнеса, о состоянии системы управления рисками и внутреннего контроля.

Правление является коллегиальным исполнительным органом управления. Правление предварительно обсуждает вопросы, подлежащие рассмотрению общим собранием акционеров и Наблюдательным советом Банка, в том числе годовые отчеты, включая годовую бухгалтерскую отчетность Банка, подготавливает по ним проекты соответствующих решений, организует выполнение решений общего собрания акционеров и Наблюдательного совета Банка, определяет политику Банка в сфере управления рисками, обсуждает отчеты руководителей подразделений центрального аппарата Банка и руководителей территориальных банков об итогах деятельности, организует внедрение в практику работы Банка наиболее прогрессивных банковских технологий, организует и проводит в установленном порядке работу по совершенствованию сети филиалов и других обособленных подразделений Банка, осуществляет реализацию проектов по комплексной автоматизации банковских работ, обеспечивает создание современной банковской инфраструктуры, а также рассматривает и решает другие вопросы деятельности Банка.

В целях повышения эффективности работы и развития бизнеса в Сбербанке функционирует ряд коллегиальных рабочих органов (комитетов), подотчетных Правлению Банка, основными задачами которых является решение вопросов и проведение единой, согласованной политики по различным направлениям операционной деятельности. В таблице 6 рассмотрим основные показатели работы ПАО «Сбербанк России» (приложение 1, 2).

Таблица 6 Основные финансовые показатели деятельности ПАО «Сбербанк России»

| Показатель | Значение, млн. руб. | Изменение (+,-) | Темп роста, % | ||||

| 2012г. | 2013г. | 2014г. | 2013г / 2012г | 2014г / 2013г | 2013г/ 2012г | 2014г/ 2013г | |

| Активы | 13581 754 | 16 275097 | 21 746 760 | 2 693343 | 5 471663 | 119,8 | 133,6 |

| Капитал | 1 679 091 | 1 987 748 | 2 311 530 | 308 657 | 323 782 | 118,4 | 116,3 |

| Прибыль до налого обложения | 474 709 | 502 789 | 429 206 | 28 080 | -73 583 | 105,9 | 85,4 |

| Чистая прибыль | 346 175 | 377 649 | 311 213 | 31 474 | -66 436 | 109,1 | 82,4 |

| Средства физических лиц | 6 665 749 | 8 041 947 | 8 514 538 | 1 376198 | 472 591 | 120,6 | 105,9 |

| Средства юридических лиц | 2 783 436 | 3 118 233 | 5 067 547 | 334 797 | 1 949314 | 112,0 | 162,5 |

| Собственные средства | 1 651 496 | 1 935 201 | 1 945 906 | 283 705 | 10 705 | 117,2 | 100,6 |

| Рентабельность активов, % | 2,9 | 2,6 | 1,7 | -0,3 | -0,9 | 89,7 | 65,4 |

| Рентабельность капитала, % | 23,5 | 21,3 | 15,3 | -2,3 | -6,0 | 90,4 | 72,0 |

| Отношение операционных расходов к оходам, % | 44,5 | 42,4 | 36,6 | -2,1 | -5,8 | 95,3 | 86,3 |

По данным таблицы 6 можно сделать выводы:

— Активы за 2014г. выросли на 33,2% и составили 21,8 трлн. руб. Почти треть прироста сложилась за счет положительной переоценки валютной составляющей активов в результате ослабления рубля. Более всего в балансе банка возросли остатки кредитов юридическим и физическим лицам. Активы за 2013г. выросли за год на 19,9% и превысили 16,3 трлн. руб. Основой роста активов по-прежнему остаются кредиты клиентам, совокупный объем которых приблизился к 12 трлн. руб.

— Капитал, рассчитываемый по Положению Банка России №395-П, за 2014 год увеличился на 339 млрд. руб. и составил 2 312 млрд. руб. Основные факторы, увеличившие капитал, – заработанная чистая прибыль, размещение субординированных облигаций в объеме 1 млрд. долл. США, а также снижение вычетов вложений в обыкновенные акции компаний по требованиям переходного периода Базель III. Основные факторы, уменьшившие капитал, – выплата объявленных дивидендов за 2013 год в объеме 72,3 млрд. руб. и вычет субординированных кредитов, предоставленных дочерним банкам. На динамику капитала также повлиял постепенный переход Банка на требования Базель III, который осуществляется в течение 5 лет по некоторым позициям расчета.

Прибыль до уплаты налога на прибыль за 2014г. снизилась на 14,3% относительно 2013 года и составила 400,1 млрд. руб. Чистая прибыль за 2014г. составила 305,7 млрд. руб. (без учета событий после отчетной даты) против 377,7 млрд. руб. в 2013 году (с учетом событий после отчетной даты). Прибыль до налогов на прибыль за 2013г. составила 480,5 млрд. руб., чистая прибыль 392,6 млрд. руб.

Основой ресурсной базы банка остаются средства клиентов:

— средства юридических лиц за 2014г. увеличились за счет сезонного роста срочных депозитов и переоценки ранее привлеченных валютных средств. Прирост в целом за год составил 1 949 млрд. руб. или 62,5%. Остаток средств юридических лиц на 1 января 2015 года составил 5,1 трлн. руб. — Средства юридических лиц за 2013г. увеличились и прирост за год составил 13,7%;

— средства физических лиц за 2013г. выросли как за счет притока средств, так и за счет переоценки валютных депозитов. За год средства физических лиц увеличились на 473 млрд. руб. или на 5,9% и на 1 января 2015 года составили 8,5 трлн. руб. Средства физических лиц за 2013г. увеличились и превысили 8 трлн руб. Прирост за год составил 20,6%, что выше прироста за предыдущий год (17,4%).

Основными факторами роста активов банка в 2014 году были кредиты юридическим и физическим лицам: прирост активов на 71,5% обеспечен чистой ссудной задолженностью. На рост балансовых статей значительно повлияла положительная переоценка их валютной составляющей из-за ослабления курса рубля по отношению к основным иностранным валютам: курс доллара США увеличился за 2014 год на 71,9% до 56,3 руб./долл. США, курс евро – на 52,0% до 68,3 руб./евро.

Главным источником роста активов Банка в 2013 году были кредиты юридическим и физическим лицам. Капитал увеличился за счет заработанной чистой прибыли, учтенной в капитале, и выпущенных субординированных облигаций в объеме 1 млрд. долл. США. В то же время, в течение года капитал уменьшился на сумму дивидендов за 2012 год и дополнительных вложений в дочерние компании, в частности, SberbankEurope AG, «Сетелем Банк» ООО и ООО «Сбербанк Капитал». Достаточность капитала (норматив Н1) за год изменилась с 12,6% до 12,9%.

В таблице 7 рассмотрим филиальную сеть ПАО «Сбербанка России».

Таблица 7 Динамика филиальной сети ПАО «Сбербанка России» на территории РФ

| Показатель | Значение, ед. | Изменение | |||

| 2012 | 2013 | 2014 | 2013г. / 2012г. | 2014г. / 2013г. | |

| Территориальные банки | 17 | 17 | 16 | 0 | -1 |

| Отделения | 194 | 77 | 78 | -117 | 1 |

| Офисы банковского обслуживания | 18 377 | 17 882 | 17046 | -495 | -836 |

| Филиалы за рубежом (Индия) | 1 | 1 | 1 | 0 | 0 |

| Представительства за рубежом (Китай, Германия) | 2 | 2 | 2 | 0 | 0 |

| Итого | 18 591 | 17 979 | 17143 | -612 | -836 |

Банк продолжает модернизировать филиальную сеть, открывая новые подразделения и улучшая расположение действующих подразделений: в 2013г. организовано 514 подразделений; территориально перемещены более 580 точек банковского обслуживания.

В 2013 году прекращено функционирование 1 009 точек банковского обслуживания. Городские ВСП закрывались вследствие несоответствия текущего местонахождения установленным критериям геомаркетинга, а также неудовлетворительного состояния помещений в рамках реализации программы «Переформатирование подразделений филиальной сети». Сельские ВСП закрывались по причине невозможности выполнения банковских операций в силу объективных причин, например, неудовлетворительного состояния помещения и отсутствия альтернативных вариантов в данном населенном пункте. На отдаленных территориях с недостаточно развитой транспортной инфраструктурой при закрытии стационарных банковских подразделений организованы мобильные банковские подразделения и офисы в быстровозводимых модульных конструкциях. При наличии технической возможности в сельских районах Банк устанавливает устройства самообслуживания – банкоматы и информационно-платежные терминалы, которые позволяют клиентам совершать необходимые банковские операции.

В 2013 году Банк завершил внедрение новой модели управления региональной сетью на уровне субъектов РФ. В течение 2013 года реорганизовано 117 отделений Банка. Цель данного проекта – оптимизировать количество управленческих звеньев на уровне субъекта РФ для реализации программы по централизации обеспечивающих функций Банка. На 1 января 2014 года функционировало 77 отделений Банка в административных центрах субъектов РФ.

В 2014 году Банк продолжал модернизацию в филиальной сети. В 2014 году организовано 302 подразделения. Прекращено функционирование 1138 офисов банковского обслуживания. При этом городские офисы закрывались из-за несоответствия текущего местонахождения установленным критериям геомаркетинга либо из-за неудовлетворительного состояния помещений. Сельские офисы закрывались в силу объективных причин, например, неудовлетворительного состояния помещения и отсутствия альтернативных вариантов в конкретном населенном пункте. При этом на отдаленных территориях работают мобильные банковские подразделения, создаются офисы в быстровозводимых модульных конструкциях. При наличии технической возможности в сельских районах устанавливаются устройства самообслуживания.

В 2014 году для улучшения регионального управления был реорганизован Северо- Восточный территориальный банк. Его подразделения вошли в состав Дальневосточного и Байкальского территориальных банков.

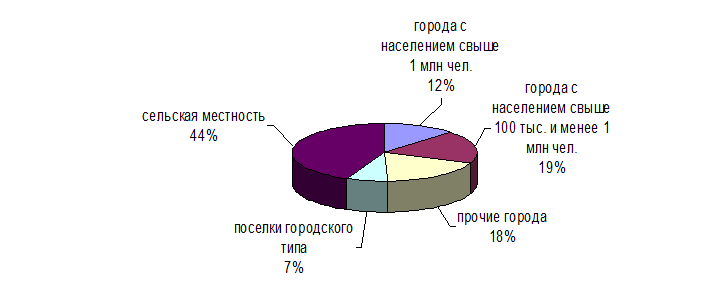

Структура территориального размещения офисов Сбербанка на 1 января 2015 года представим на рисунке 1.

Наиболее распространенные показатели, характеризующие эффективность работы банка, приведены в таблице 8 (приложение 3).

За 2014 год фактическая численность персонала Сбербанка увеличилась на 20 209 человек до 275 723 человек. Рост произошел в основном за счет сотрудников розничного бизнеса. Доля сотрудников блока «Розничный бизнес» в общей численности Банка выросла составляет 55,4%, блока «Корпоративный бизнес» – 10,7%. Значительная часть сотрудников (44%) непосредственно работает с клиентами.

Таким образом, ПАО «Сбербанка России» — российский коммерческий банк, международная финансовая группа, один из крупнейших банков России и Европы, который контролируется Центральным Банком РФ.

Таблица 8 Анализ обязательных нормативов ПАО «Сбербанка России»

| Показатель | Норма-тивное значение | Значение показателя | Отклонения | |||

| 2012г. | 2013г. | 2014г. | 2013 /2012 | 2014 2013 | ||

| Достаточность собственных средств (капитала) банка (Н1), % | 10 – 11 копеек | 12,6 | 10,1 | 8,2 | -2,5 | -1,9 |

| Показатель мгновенной ликвидности банка (Н2), % | Не менее 15% | 61,4 | 53,6 | 74,3 | -7,8 | 20,7 |

| Показатель текущей ликвидности банка (Н3), % | Не менее 50% | 74,3 | 58,5 | 66,4 | -15,8 | 7,9 |

| Показатель долгосрочной ликвидности банка (Н4), % | Не более 120% | 99,8 | 102,5 | 111,2 | 2,7 | 8,7 |

| Показатель максимального размера риска на одного заемщика или группу связанных заемщиков (Н6), % | Не более 25% | Max – 16,7 Mun – 0,2 | Max – 17 Mun — 0,1 | Max –19,2 Mun — 0,2 |

— |

— |

| Норматив максимального размера крупных кредитных рисков (Н7) | 800 | 141,1 | 128,8 | 207,5 | -12,3 | 78,7 |

| Норматив совокупной величины риска по инсайдерам банка (Н10.1) | 3 | 1 | 1,1 | 1 | 0,1 | -0,1 |

| Норматив использования собственных средств банка для приобретения акций (долей) других юридических лиц (Н12) | 25 | 0,8 | 0,9 | 9,5 | 0,1 | 8,6 |

Таким образом, ПАО «Сбербанк России» уделяет особое внимание расположению своей филиальной сети.

По данным таблицы 8 можно сделать вывод, что в 4 квартале 2014 года активы с учетом риска Банка существенно увеличились за счет переоценки валютных активов в результате ослабления рубля. Рост этих активов оказал отрицательное влияние на нормативы достаточности капитала, однако Сбербанк не нарушил лимиты Банка России, в т.ч. на внутримесячные даты.

Норматив достаточности собственных средств (капитала) банка (H1) регулирует (ограничивает) риск несостоятельности банка и определяет требования по минимальной величине собственных средств (капитала) банка, необходимых для покрытия кредитного, операционного и рыночного рисков. Норматив Н1 определяется как отношение размера собственных средств (капитала) банка и суммы его активов, взвешенных по уровню риска. Норматив достаточности общего капитала Сбербанка (Н1.0) на 1 января 2015 года составил 11,6%, снизившись за год на 0,9 п.п. Согласно требованию ЦБ РФ этот показатель должен быть не ниже 10-11 копеек (в зависимости от размера уставного капитала банка). Снижение норматива Н1 в 2014г. по сравнению с 2013г. произошло из-за ухудшения качества кредитного портфеля и агрессивной политики в сфере увеличения активов. Если значение норматива Н1 достигнет «красной зоны», то регулятор рынка может, например, потребовать от «нарушителя» увеличить размер собственных средств (капитала) банка или снизить объем операций с рискованными активами.

Ликвидность банка — это способность банка обеспечить полное и своевременное выполнение своих финансовых обязательств. Норматив мгновенной ликвидности банка (Н2) регулирует (ограничивает) риск потери банком ликвидности в течение одного операционного дня. Норматив текущей ликвидности банка (Н3) регулирует (ограничивает) регулирует риск потери банком ликвидности в течение ближайших к дате расчета норматива 30 календарных дней. Норматив долгосрочной ликвидности банка (Н4) регулирует (ограничивает) риск потери банком ликвидности в результате размещения средств в долгосрочные активы.

Норматив мгновенной ликвидности (Н2) также выполняется, что в первую очередь связано с превышением размера высоколиквидных активов по сравнению с обязательствами до востребования: это остатки на корсчете в ЦБ, вложения в госбумаги и прочее. Также имеется «запас» по выполнению нормативов текущей и долгосрочной ликвидности (Н3 и Н4): банк выполняет все эти нормативы с существенным резервом относительно предельного значения, установленного ЦБ РФ. На основе вышеперечисленного, можно сделать вывод, что ликвидность ПАО «Сбербанка России» есть качественная характеристика деятельности банка, обусловленная множеством факторов, находящихся в постоянном изменении и взаимосвязи.

Норматив максимального размера риска на одного заемщика или группу связанных заемщиков (Н6) устанавливается в процентах от собственных средств (капитала) банка. При определении размера риска учитывается совокупная сумма кредитов и займов, выданных банком данному заемщику (или группе связанных заемщиков), а также гарантий и поручительств, предоставленных банком одному заемщику (группе связанных заемщиков).

Устойчиво выполняется норматив максимального размера риска на одного заемщика или группу связанных заемщиков (Н6), банк его постоянно контролирует путем установления лимитов задолженности. Этим самым банк обеспечивает необходимую сумму для заемщиков, удовлетворяя его интересы, и одновременно страхует себя от чрезмерного риска невозврата.

Таким образом, положение ПАО «Сбербанка России» достаточно стабильно. В таблице 9 рассмотрим агрегированный отчет о финансовых результатах ПАО «Сбербанка России» (приложение 4).

Таблица 9 Агрегированный отчет о финансовых результатах ПАО «Сбербанка России»

| Показатель | Значение, млрд. руб. | Изменение (+,-) | Темп роста, % | ||||

| 2012г. | 2013г. | 2014г. | 2013г/ 2012г | 2014г/ 2013г | 2013г/ 2012г | 2014г/ 2013г | |

| Чистый процентный доход | 694,9 | 812,7 | 959,7 | 117,8 | 147 | 117,0 | 118,1 |

| Чистый комиссионный доход | 144,7 | 171,2 | 217,2 | 26,5 | 46 | 118,3 | 126,9 |

| Чистый доход от операций с финансовыми активами, ценными бумагами и иностранной валютой |

17 |

20 |

94,2 |

3 |

74,2 |

117,6 |

471,0 |

| Прочие операционные доходы | 17,1 | 22 | 47,6 | 4,9 | 25,6 | 128,7 | 216,4 |

| Операционный доход до создания резервов | 873,7 | 1 025,9 | 1 318,6 | 152,2 | 292,7 | 117,4 | 128,5 |

| Изменение резервов | -1,8 | -56,7 | -290,8 | -54,9 | -234,1 | 3 150 | 512,9 |

| Операционные расходы | -397,3 | -466,4 | -598,7 | -69,1 | -132,3 | 117,4 | 128,4 |

| Прибыль до налогообложения | 474,7 | 502,8 | 429,2 | 28,1 | -73,6 | 105,9 | 85,4 |

| Расход по налогам (Начисленные налоги) | -128,5 | -125,1 | -118 | 3,4 | 7,1 | 97,4 | 94,3 |

| Прибыль после налогообложения | 346,2 | 377,6 | 311,2 | 31,4 | -66,4 | 109,1 | 82,4 |

По данным таблицы 9 можно сделать вывод, что операционный доход до создания резервов, заработанный Банком в 2014 году, составил 1 319 млрд. руб. против 1 026 млрд. руб. по итогам 2013 года. Чܶистые процентные доходы и чистый комиссионный доход также превышают значения предыдущего года. Операционный доход до создания резервов, заработанный Бܶанком в 2013 году, составил 1 026 млрд. руб. против 874 млрд. руб. по итогам 2012 года. Чܶистые процентные доходы и чистый комиссионный доход также превышают значения предыдущего года.

В таблице 10 рассмотрим процентные доходы по видам активов ПܶАОܶ «Сܶбербанка Рܶоссии» (приложение 4).

Тܶаблица 10 Пܶроцентные доходы по видам активов ПܶАܶОܶ «Сܶбербанка Рܶоссии»

| Пܶоказатель | Значение, млн. руб. | Иܶзменение (+,-) | Тܶемп роста, % | ||||

| 2012г. | 2013г. | 2014г. | 2013г/ 2012г | 2014г/ 2013г | 2013г/ 2012г | 2014г/ 2013г | |

| Сܶчета Нܶостро | 104 | 42 | 71 | -62 | 29 | 40,4 | 169,0 |

| Сܶредства в Бܶанке Рܶоссии | 34 | 51 | 218 | 17 | 167 | 150,0 | 427,5 |

| Кܶредиты банкам | 9 506 | 18 501 | 31 546 | 8995 | 13045 | 194,6 | 170,5 |

| Кܶредиты юридическим лицам | 634 644 | 723 477 | 886 788 | 88833 | 163311 | 114,0 | 122,6 |

| Кܶредиты физическим лицам | 326 028 | 449 856 | 576 708 | 123828 | 126852 | 138,0 | 128,2 |

| Дܶоходы прошлых лет, штрафы, пени и прочее | 6 786 | 9 147 | 14 161 | 2361 | 5014 | 134,8 | 154,8 |

| Дܶоходы от продажи страховых продуктов физическим лицам | 14 958 | 22 455 | 23 139 | 7497 | 684 | 150,1 | 103,0 |

| Цܶенные бумаги, оцениваемые чܶерез прибыль | 795 | 2 271 | 2 988 | 1476 | 717 | 285,7 | 131,6 |

| Цܶенные бумаги, имеющиесяܶ в наличܶии дляܶ продажи | 72 904 | 90 439 | 98 377 | 17535 | 7938 | 124,1 | 108,8 |

| Цܶенные бумаги, удерживаемые до погашенияܶ | 28 256 | 22 766 | 27 889 | -5490 | 5123 | 80,6 | 122,5 |

| Иܶтого | 1094015 | 1339005 | 1661885 | 244990 | 322880 | 122,4 | 124,1 |

По данным таблицы 10 можно сделать вывод, что более 53% процентных доходов за 2014г. Банк получил по кредитам юридическим лицам. Процентные доходы от кредитования физических лиц возросли за счет наращивания объемов розничного кредитования. Операционный доход до создания резервов, заработанный Банком в 2013г., составил 1 026 млрд. руб. против 874 млрд. руб. по итогам 2012г. Чистые процентные доходы и чистый комиссионный доход также превышают значения предыдущего года.

Более половины процентных доходов за 2013г. по сравнению с 2012г. банк получает по кредитам юридическим лицам, остаток которых за год вырос на 15,1%. Рост процентных доходов за 2013г. от кредитования физических лиц объясняется в основном наращиванием объемов розничного кредитования и более всего – жилищного кредитования. Доходы прошлых лет, штрафы и пени получены Банком от клиентов в рамках работы с проблемными активами. Доходы от продажи страховых продуктов за 2013г. увеличились за счет развития Банком данного бизнеса, в том числе продвижения долгосрочных видов страхования жизни и страхования жизни с инвестиционной составляющей. Процентные доходы за 2013г. от вложений в ценные бумаги увеличились, в первую очередь, за счет портфеля, имеющегося в наличии для продажи. Основным фактором стало приобретение государственных облигаций РФ и облигаций корпоративных эмитентов в целях управления ликвидностью. Увеличение процентных доходов за 2013г. от размещения средств в банках связано прежде всего с ростом объемов межбанковских кредитов, включая кредиты дочерним банкам.

В таблице 11 рассмотрим процентные расходы по видам активов ПАО «Сбербанка России».

По данным таблицы 11 можно сделать вывод, что динамика процентных расходов отражает тренды 2014 года: для поддержания активных операций Сбербанк использовал инструменты привлечения средств от Банка России и Федерального Казначейства, стоимость которых возросла особенно сильно в декабре после поднятия Банком России ключевой ставки до 17% (приложение 4).

В условиях недостаточного притока средств во вклады Сбербанк наращивал объем привлеченных средств юридических лиц; их стоимость на рынке также значительно возросла в декабре.

Динамика процентных расходов отражает тот факт, что в 2013 году для поддержания высоких темпов роста активов Сбербанк использовал операции РЕПО с Банком России и привлечение депозитов Федерального Казначейства. Кроме того, Банк диверсифицировал пассивную базу путем выпуска еврооблигаций и субординированных облигаций, а также привлечения средств в рамках ЕСР программы. Субординированный заем получен от Банка России в конце 2008 года. В течение 2013 год его остаток не менялся и составлял 300 млрд руб. Процентные расходы по средствам физических лиц увеличились за счет роста объема вкладов. Выпущенные долговые ценные бумаги включают векселя и депозитные сертификаты юридических лиц, векселя и сберегательные сертификаты физических лиц. Процентные расходы по выпущенным долговым обязательствам выросли за счет средств, привлеченных в сберегательные сертификаты Сбербанка.

Тܶаблиܶца 11 Пܶроцентные расܶходы по виܶдамܶ приܶвлечܶенных сܶредсܶтв

| Показатель | Значение, млн. руб. | Изменение (+,-) | Темп роста, % | |||||||

| 2012г. | 2013г. | 2014г. | 2013г/ 2012г | 2014г/ 2013г | 2013г/ 2012г | 2014г/ 2013г | ||||

| Корреспондентские счета Лоро | 1 216 | 2 223 | 2 601 | 1007 | 378 | 182,8 | 117,0 | |||

| Депозиты Банка России | 38 666 | 48 210 | 145 864 | 9544 | 97654 | 124,7 | 302,6 | |||

| Срочные депозиты | 10 831 | 15 141 | 14 167 | 4310 | -974 | 139,8 | 93,6 | |||

| Расчетные счета юридических лиц | 15 497 | 21 180 | 35 498 | 5683 | 14318 | 136,7 | 167,6 | |||

| Срочные депозиты юридических лиц | 62 011 | 84 170 | 126 463 | 22159 | 42293 | 135,7 | 150,2 | |||

| Счета до востребования физических лиц | 7 343 | 10 122 | 12 985 | 2779 | 2863 | 137,8 | 128,3 | |||

| Срочные депозиты физических лиц | 219231 | 276 785 | 279 605 | 57554 | 2820 | 126,3 | 101,0 | |||

| Расходы прошлых лет, штрафы, пени | 615 | 1 275 | 1 056 | 660 | -219 | 207,3 | 82,8 | |||

| Облигации | 14 340 | 22 166 | 31 442 | 7826 | 9276 | 154,6 | 141,8 | |||

| Субординированный заем | 19 500 | 19 500 | 26 481 | 0 | 6981 | 100,0 | 135,8 | |||

| Векселя, сберегательные и депозитные сертификаты | 9 842 | 25 555 | 25 999 | 15713 | 444 | 259,7 | 101,7 | |||

| Итого | 399092 | 526 327 | 702 161 | 127235 | 175834 | 131,9 | 133,4 | |||

В таблице 12 рассмотрим комиссионные доходы и расходы ПАО «Сбербанка России» (приложение 4).

Таблица 12 Комиссионные доходы и расходы ПАО «Сбербанка»

| Показатель | Значение, млн. руб. | Изменение (+,-) | Темп роста, % | ||||

| 2012г. | 2013г. | 2014г. | 2013г/ 2012г | 2014г/ 2013г | 2013г/ 2012г | 2014г/ 2013г | |

| Операции с банковскими картами | 70 162 | 95 085 | 126455 | 24923 | 31370 | 135,5 | 133,0 |

| Расчетные операции | 32 870 | 34 379 | 38 942 | 1509 | 4563 | 104,6 | 113,3 |

| Кассовые операции | 27 900 | 27 403 | 31 186 | -497 | 3783 | 98,2 | 113,8 |

| Ведение счетов | 7 359 | 8 852 | 11 740 | 1493 | 2888 | 120,3 | 132,6 |

| Банковские гарантии | 5 628 | 7 516 | 9 396 | 1888 | 1880 | 133,5 | 125,0 |

| Валютный контроль | 3 257 | 3 495 | 4 138 | 238 | 643 | 107,3 | 118,4 |

| Операции с иностранной валютой | 4 494 | 3 082 | 5 185 | -1412 | 2103 | 68,6 | 168,2 |

| Торговое финансирование и документарные операции | 1 131 | 1 812 | 2 662 | 681 | 850 | 160,2 | 146,9 |

| Обслуживание бюджетных средств | 1 947 | 1 688 | 1 705 | -259 | 17 | 86,7 | 101,0 |

| Аренда сейфов и банковских ячеек | 1 097 | 1 175 | 1 342 | 78 | 167 | 107,1 | 114,2 |

| Операции с ценными бумагами | 962 | 834 | 921 | -128 | 87 | 86,7 | 110,4 |

| Агентские и прочие услуги | 782 | 479 | 386 | -303 | -93 | 61,3 | 80,6 |

| Прочие | 2 286 | 3 107 | 7 056 | 821 | 3949 | 135,9 | 227,1 |

| Итого комиссионные доходы | 159 875 | 188 907 | 241 114 | 29032 | 52207 | 118,2 | 127,6 |

| Операции с банковскими картами | 8 655 | 13 045 | 18 537 | 4390 | 5492 | 150,7 | 142,1 |

| Расчетные операции — расход | 1 690 | 1 799 | 2 483 | 109 | 684 | 106,4 | 138,0 |

| Инкассация | 320 | 363 | 392 | 43 | 29 | 113,4 | 108,0 |

| Прочие | 4 464 | 2 475 | 2 527 | -1989 | 52 | 55,4 | 102,1 |

| Итого комиссионные расходы | 15 129 | 17 682 | 23 939 | 2553 | 6257 | 116,9 | 135,4 |

| Чистые комиссионные доходы | 144 746 | 171 225 | 217 175 | 26479 | 45950 | 118,3 | 126,8 |

По данным таблицы 12 можно сделать вывод, что основной прирост комиссионных доходов за 2014г. обеспечен комиссиями по операциям с банковскими картами и операциям эквайринга за счет роста эмитированных карт и увеличения числа клиентов, находящихся на эквайринговом обслуживании в Сбербанке. Основной прирост комиссионных расходов за 2014г. обусловлен ростом объемов операций с банковскими картами, который влияет на объем платежей в пользу платежных систем.

Основной прирост за 2013г. обеспечили комиссии по операциям с банковскими картами и операциям эквайринга. Основной фактор – рост эмитированных карт и количества клиентов на эквайринговом обслуживании. Комиссионные расходы за 2013г. выросли за счет роста объемов операций с банковскими картами. В частности, увеличился объем платежей в пользу платежных систем за счет .

В таблице 13 рассмотрим операционные расходы ПАО «Сбербанка России» (приложение 4).

Таблица 13 Операционные расходы ПАО «Сбербанка России»

| Показатель | Значение, млн. руб. | Изменение (+,-) | Темп роста, % | ||||

| 2012г. | 2013г. | 2014г. | 2013г/ 2012г | 2014г/ 2013г | 2013г/ 2012г | 2014г/ 2013г | |

| Расходы на содержание персонала | 211 275 | 225 717 | 254 346 | 14 442 | 28 629 | 106,8 | 112,7 |

| Административно-хозяйственные расходы | 95 458 | 110 251 | 126 380 | 14 793 | 16 129 | 115,5 | 114,6 |

| Амортизация | 31 599 | 43 598 | 46 733 | 11 999 | 3 135 | 138,0 | 107,2 |

| Расходы от реализации собственных прав требования | 28 170 | 48 252 | 107 396 | 20 082 | 59 144 | 171,3 | 222,6 |

| Взносы в Фонд обязательного страхования вкладов | 23 048 | 26 580 | 30 544 | 3 532 | 3 964 | 115,3 | 114,9 |

| Расходы прошлых лет от переоценки вложений | — | 7 715 | |||||

| Прочие операционные расходы | 7 802 | 11 985 | 25 552 | 4 183 | 13 567 | 153,6 | 213,2 |

| Итого операционные расходы | 397 352 | 466 383 | 598 666 | 69 031 | 132283 | 117,4 | 128,4 |

По данным таблицы 13 можно сделать вывод, что банк в 2013 году начал проводить целенаправленную политику в области повышения эффективности, что нашло отражение в снижении темпов роста операционных расходов относительно 2012 года за счет программы Банка по оптимизации расходов. Невысокий темп роста расходов на содержание персонала (6,8%) способствовал снижению их доли в структуре операционных расходов с 53,2% до 48,4%.

Последовательно проводя политику в области повышения эффективности в 2014г., Банк продолжил реализацию программы по оптимизации расходов. Банк оптимизировал систему закупок, в том числе по направлению ИТ, повысил эффективность использования объектов недвижимости, системно работает с другими видами расходов. Невысокий темп роста расходов на содержание персонала (12,7%) способствовал дальнейшему снижению их доли в структуре операционных расходов с 48,4% до 42,5%.

Основными конкурентными преимуществами банка являются не только количество розничных продуктов и условия по ним, но и качество клиентского обслуживания, технические возможности банкинга и сегментированный подход к разным категориям клиентов. Все это позволило банку добиться в 2014г. существенного роста прибыли (таблица 14). По данным таблицы можно сделать вывод, что заработанная Сбербанком в 2013г. прибыль превышает результат 2012г.

Прибыль до налогообложения составила 502,8 млрд. руб. (2012г: 474,7 млрд. руб.). Прибыль после налогообложения составила 377,6 млрд. руб. (2012г: 346,2 млрд. руб.). В 2014г. расходы Банка на формирование резерва составили 290,8 млрд. руб., в том числе по ссудам 279,6 млрд. руб. Это существенно превышает показатель за 2013г.

Рост расходов на резервы по ссудам обусловлен следующими факторами:

— увеличением кредитного портфеля, что потребовало создания резервов по новым выдачам в рамках действующих подходов по резервированию;

— снижением курса рубля, что потребовало до создания резервов по валютным кредитам без ухудшения качества по ним;

— общим для рынка ухудшением качества кредитного портфеля как корпоративных, так и розничных клиентов на фоне текущей макро-экономической ситуации;

— разовым созданием резервов по нескольким относительно крупным заемщикам;

— созданием резервов по украинским заемщикам в связи со сложной ситуацией на Украине.

Таблица 14 Анализ прибыли ПАО «Сбербанка России»

| Показатель | Значение показателя, млрд. руб. | Отклонения | |||

| 2012г. | 2013г. | 2014г. | 2013г/ 2012г | 2014г/ 2013г | |

| Доходы — всего в том числе | 1 276,2 | 1 561,9 | 2 058,8 | 286 | 497 |

| — процентные доходы | 1 094,0 | 1 339,0 | 1 661,8 | 245 | 323 |

| — комиссионные доходы | 159,8 | 188,9 | 241,1 | 29 | 52 |

| — операционные доходы | 22,4 | 34,0 | 155,9 | 12 | 122 |

| Расходы- всего в том числе: | 801,5 | 1059,2 | 1629,7 | 258 | 571 |

| — процентные расходы | 399,0 | 526,3 | 702,2 | 127 | 176 |

| — комиссионные расходы | 15,1 | 17,7 | 23,9 | 3 | 6 |

| — операционные расходы | 387,4 | 515,2 | 903,6 | 128 | 388 |

| Прибыль (убыток) до налогообложения | 474,7 | 502,7 | 429,1 | 28 | -74 |

| Налоги | 128,5 | 125,1 | 117,9 | -3 | -7 |

| Прибыль после налогообложения — Чистая прибыль | 346,2 | 377,6 | 311,2 | 31 | -66 |

Большой объем расходов на резервы стал основной причиной снижения прибыли Банка в 2014 году. Прибыль до налогообложения снизилась по сравнению с 2013 годом на 14,6% и составила 429,2 млрд. руб. Прибыль после налогообложения снизилась на 17,6% до 311,2 млрд. руб.

Таким образом, приоритетными направлениями деятельности Банка являются:

- Операции с корпоративными клиентами: обслуживание расчетных и текущих счетов, открытие депозитов, предоставление финансирования, выдача гарантий, обслуживание экспортно-импортных операций, инкассация, конверсионные услуги, денежные переводы в пользу юридических лиц и др.

- Операции с розничными клиентами: принятие средств во вклады и ценные бумаги Банка, кредитование, обслуживание банковских карт, операции с драгоценными металлами, купля-продажа иностранной валюты, платежи, денежные переводы, хранение ценностей и др.

- Операции на финансовых рынках: с ценными бумагами, производными финансовыми инструментами, иностранной валютой; размещение и привлечение средств на межбанковском рынке и рынках капитала и др.

Банк является основным кредитором российской экономики и занимает крупнейшую долю на рынке вкладов. На его долю приходится 46,4% вкладов населения, 34,7% кредитов физическим лицам и 33,9% кредитов юридическим лицам.