3. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ ОПРЕДЕЛЕНИЯ КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКА ПАО «Сбербанк России»

3.1. Пути снижения кредитного риска банка

Существует ряд приемов оценки кредитного риска, среди них качественные модели, скоринговые модели, модели, построенные на разнице между доходностью компании и государственными облигациями, а также модели оценки риска на основе опционов. Наиболее подходящими, и как следствие наиболее применимыми на практике являются скоринговые модели.

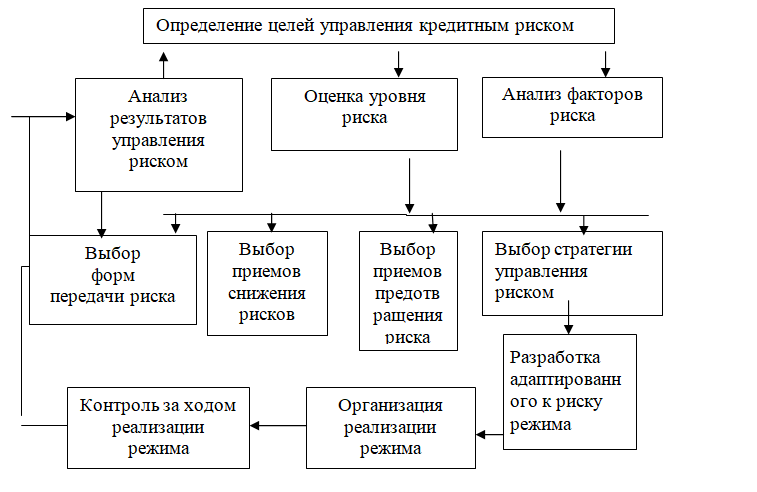

Организация управления кредитными рисками банка регламентирована политикой управления кредитными рисками и начинается с обнаружения возможных случаев проявления кредитного риска, то есть специалисты из отдела риск-менеджмента определяют основные факторы риска (рисунок 2).

На основании кредитного риска, а также внутрибанковской документации осуществляется оценка, по итогам которых специалисты из отдела риск-менеджмента выявляют наиболее оптимальные инструменты, позволяющие управлять кредитным риском.

В таблице 26 можно видеть, что коммерческие банки для управления кредитными рисками могут применять два типа инструментов: инструменты управления кредитными рисками отдельной ссуды и инструменты управления кредитными рисками кредитного портфеля. Для каждой из данных групп выделяют инструменты, которые способны предотвратить причины, приведшие к возникновению кредитных рисков, и инструменты, способные управлять последствиями наступивших кредитных рисков (таблица 26).

Таблица 26 Инструменты, используемые при управлении кредитными рисками

| Показатели | Инструменты управления кредитными рисками | Инструменты управления рисками по кредитному портфелю | ||

| Инструменты предотвращения причин возникновения рисков | Улучшение качества оценки кредитоспособности заемщика и повышение ее объективности: — проверка кредитоспособности клиента; — кредитный мониторинг | Улучшение качества процесса принятия кредитных решений: — совершенствование организационной структуры; — квалифицированная проверка; — повышение значения информационных технологий и информационных систем; — контроль за процессом кредитования, кредитная ревизия | ||

| Инструменты управления последствиями наступления рисков | Активные инструменты ограничения потерь: — ограничение рисков; — перенос рисков; — деление рисков | Пассивные инструменты страхования убытков: — учет риска при установлении процентной ставки | Активные инструменты: — ограничение рисков; — диверсификация кредитного портфеля; — управление проблемными кредитами | Пассивные инструменты: — образование резервов ликвидности; — контроль качества кредитного портфеля; — образование резервов собственного капитала |

Рассмотрим поэтапно организацию и структуру процесса управления кредитными рисками коммерческого банка:

- Информационный этап. Источниками информации могут выступать: бухгалтерская отчетность, аудиторская информация, учредительные документы, данные информационных агентств, отраслевые и статистические сборники, Интернет, бюджеты, бизнес-планы.

- Выявление значимых факторов кредитного риска.

- Оценка и анализ кредитного риска. На практике отечественных кредитных организаций наиболее используемыми способами оценки кредитных рисков являются:

— Методика Банка России. Центральный Банк Российской Феденрации, устанавливает как общие критерии отнесения кредита к одной из пяти категорий качества, так и основные критерии с целью формирования соответствующего резерва. В нормативных актах Банка России не содержится подробная регламентация процесса оценки и анализа финансового состояния и качества обслуживания ссуды.

— Внутренняя рейтинговая (скоринговая) оценка. Рейтинговая модель включает систему показателей, по суммированию которых в дальнейшем определяют интегральный показатель, величина которого относит контрагента к определенному классу или категории, и затем уже делаются выводы о надежности данного контрагента [9, с. 47]. Кредитные рейтинги являются широко используемыми и самыми распространенными в практике банков.

— Методика Базельского комитета. Данная методика основывается на взвешенных рисковых оценках и, по сути, основывается на стандартизированном алгоритме рейтинговой оценки [3, с.725]. В российских банках эта методика практически не применяется из-за существенных затрат банка, которые он должен понести при оценке риска с использованием данного алгоритма [12, с. 147]. Однако благодаря развитию системы профессиональных рейтинговых агентств постепенно подход Базеля становится более применимым.

Кредитный скоринг — система оценки кредитоспособности (кредитных рисков) лица, основанная на численных статистических методах [4].

В настоящее время в основу методики оценки кредитоспособности заемщика положен анализ различных характеристик клиента, относящихся к кредитной истории, а также социально-демографических параметров. В результате этого анализа получается интегральный показатель, помогающий банку сделать вывод о том, хороший перед ним клиент или плохой. В основе кредитного скоринга лежит анализ на базе данных кредитных историй, имеющихся у банка, иными словами, система ищет в своей базе данных заемщика с характеристиками, похожими на характеристики клиента, подавшего заявку на кредит, и делает вывод о его потенциальном поведении. Таким образом, скоринг является математико-статистической моделью, которая помогает распределить клиентов в разные группы риска.

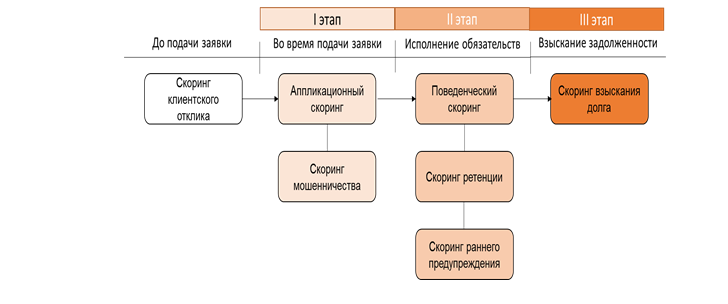

На данный момент можно выделить несколько видов кредитного скоринга (рисунок 3) в зависимости от этапа взаимоотношений банка и клиента:

У российского кредитования есть свои особенности, которые связаны с нестабильностью экономики в целом, заметным перекосом в развитии отраслей, а также большой долей теневых доходов. Все это сильно сказывается на индивидуальных параметрах заемщиков и заставляет банки делать на это поправку в своих моделях.

Оценка кредитоспособности заемщиков с помощью скоринга имеет ряд преимуществ перед аналогичной процедурой, проводимой вручную кредитными инспекторами. Во-первых, мнение последних носит большую долю субъективизма. Во-вторых, кредитный инспекторы не могут вручную быстро обрабатывать большие массивы данных. В-третьих, затраты на использование скоринга на одну заявку намного ниже. Помимо этого, благодаря автоматизации процесса принятия решения с введением скоринга значительно повышается скорость рассмотрения заявки, что особенно важно в условиях высокой конкуренции со стороны других банков.

При построении кредитного скоринга за основу могут быть взяты линейная регрессия, логистическая регрессия, дискриминантный анализ, деревья решений, нейронный сети и другое. Однако наиболее часто применимым на практике методом является оценка логистической регрессии.

Принятие на основе проведенного анализа управленческого решения об обоснованности и выгодности сделки.

Контроль за кредитными рисками в коммерческом банке, который включает:

— Контроль в пределах структурных подразделений, то есть самоконтроль;

ответственных исполнителей, а также контроль руководителей различных подразделений;

— Контроль в пределах всего банка. Его можно разделить на контроль;

рисков текущий и контроль рисков последующий;

— Внешний контроль, осуществляемый в пределах внешнего аудита банка.

Изучив различные методы регулирования и управления кредитными рисками, используя походы C.H. Лаврушина [20, с. 673] можно сделать вывод, что такое понятие как «методы регулирования кредитных рисков» необходимо рассматривать в виде совокупности экономических способов и организационно-правовых мер, способных как обеспечить реализацию интересов клиентов (кредиторов и заемщиков) так и предотвратить и минимизировать кредитные риски.

Методики регулирования кредитных рисков можно классифицировать с точки зрения сферы их возникновения и применения, что дает возможность выделить внешние и внутренние методики регулирования кредитными рисками и детализировать их, уделяя особое внимание косвенным методам: страховому и контрактному.

Использование контрактного метода представляет собой получение информации о заемщиках (кредитной истории) от кредитного бюро и рейтинговых агентств. Несомненно, он наиболее перспективен в развитии риск-менеджмента в российских банках, поскольку малые и средние банки представляют подавляющее большинство в структуре банков, и профессиональные навыки банковских сотрудников все еще не высоки. Полный доступ к квалифицированной и достоверной информации будет способен минимизировать кредитные риски.

В основе банковского управления кредитными рисками обязаны быть заложены следующие принципы:

— прогноз и количественное измерение возможных источников потерь или ситуаций, которые способны принести убытки;

— создание резервов для финансирования рисков, а также экономического стимулирования их снижения;

— ответственность управляющих и сотрудников, четкое соблюдение выбранной политики и процессов управления рисками;

— согласовываемый контроль рисков всеми подразделениями и службами банка, слежение за результативностью процедур управления рисками.

В способе расчета ПАО «Сбербанк России» имеется недочет, банк не использует способ рейтинговой (бальной) оценки при помощи, которой можно отнести заемщика к конкретному классу и принять решения кредитовать заемщика либо нет. Поэтому предложены меры по устранению данного недочета.

Для того чтобы данная методика заработала банку потребуется обучить кредитных специалистов, данной методике. Соответственно на обучение придется потратить определенные средства и время. В качестве альтернативы экономии времени можно предложить приобрести программу «Скоринг».

Данная программа учитывает все 26 позиций надежности организации-заемщика. Определяются следующие позиции: коэффициент общей ликвидности организации заемщика; коэффициент абсолютной ликвидности; коэффициент текущей ликвидности; продолжительность 1 оборота активов; коэффициент оборачиваемости (замедление или ускорение) [32, с. 124].

Также находится: коэффициент соотношения собственного и заемного капитала; рентабельность оказанных услуг, работ; срок пользования кредитными средствами; наличие убытков; наличие убытков; сезонная зависимость; срок деятельности компании; как часто происходит смена руководства; место нахождения заемщика; банковские реквизиты заемщика; как своевременно были погашены предыдущие кредиты; деловая активность (увеличение валюты баланса);разнообразие деятельности заемщика; кадровый потенциал компании; объект выдачи займа; соотношение привлеченных и собственных средств; расчет кредитного риска; оценка надежности залога; оценка обеспеченности ресурсами; имеется ли план развития компании на ближайшую пятилетку; наличие сладких помещений;

— оценка в зависимости от размера уставного фонда.

Все необходимые данные забиваются в программу. На основании данных программы выдает результат (таблица 27).

Таблица 27 Определение класса заемщика

| Класс | Общая сумма баллов |

| Класс А заемщик надежный | больше 240 |

| Класс Б заемщик с минимальным риском | от 190 – 240 |

| Класс В заемщик со средним риском | от 140 – 190 |

| Класс Г заемщик с высоким риском | от 90 – 140 |

| Класс Д заемщик с полным риском | меньше 90 |

По данным расчетам подсчитываются балы, и определяется класс заемщика. При использовании методики, которая существует в ПАО «Сбербанк России» и программы «Скоринг» можно добиться наиболее точных результатов и тем самым обезопасить себя от сомнительных заемщиков.

3.2. Расчет эффекта от внедрения программы «Скоринг»

Экономический эффект от внедрения программы «Скоринг» может быть только косвенным, так как внедренные средства автоматизации не считаются прямым источником прибыли, а считаются либо дополнительным средством организации получения выгоды, либо помогают уменьшать издержки.

Оценить экономический эффект от использования программы можно двумя способами: простым и сложным (более трудоемкий способ, но более точный). Простой способ это некоторое упрощение сложного способа с учетом различных «оговорок». К примеру, если материальные издержки не изменяются после введения программы, то их можно исключить из расчета, тем самым его упростив. Абсолютная оценка по трудному методу, как правило, ведется грамотными специалистами по результатам обследования бизнес-процессов банка. Однако если нужно быстро и приблизительно оценить эффективность введения программы «Скоринг», то можно в представленные формулы подставлять оценочные значения издержек. Естественно, при применении оценок издержек, а никак не их практических значений, экономический эффект будет рассчитан не точно, однако тем не менее позволит оценить полезность и надобность программы.

Основной экономический эффект от введения программы «Скоринг» содержится в усовершенствовании оценки определения кредитоспособности заемщика в ПАО «Сбербанк России», в первую очередь за счет увеличения производительности труда и минимизации кредитных рисков.

Для ПАО «Сбербанк России» экономический результат выступает в виде экономии трудовых и денежных ресурсов, получаемой от:

— снижения трудозатратности расчетов;

— понижение трудозатрат на поиск и подготовку документов;

— экономии на расходных материалах (бумага, дискеты, картриджи);

— сокращения кредитных специалистов.

Снижение же трудозатрат в ПАО «Сбербанк России» возможно за счет автоматизации работы с документами, снижения затрат на поиск информации.

Критерием эффективности создания и внедрения новых средств автоматизации является ожидаемый экономический эффект. Он определяется по формуле (1):

Э=Эр-Ен*Кп (1),

где Эр — годовая экономия,

Ен — нормативный коэффициент (Eн=0.15, т.к. нормативный коэффициент сравнительной эффективности для данной отрасли – 0,15),

Кп — капитальные затраты на проектирование и внедрение, включая первоначальную стоимость программы.

Годовая экономия Эр складывается из экономии эксплуатационных расходов и экономии в связи с повышением производительности труда пользователя. Данная экономия вычисляется по формуле (2):

Эр=(Р1- Р2)+ΔРп (2),

где Р1 и Р2 — соответственно эксплуатационные расходы до и после внедрения разрабатываемой программы,

ΔРп — экономия от повышения производительности труда дополнительных пользователей.

В случае если расценивать экономический эффект с учетом всех подробностей, то капитальные издержки на конструирование и введение рассчитываются с учетом продолжительности работ на данном шаге.

Под проектированием понимается совокупность работ, которые нужно исполнить, чтоб запроектировать систему, часть системы либо поставленную задачу. Под введением понимается комплекс дел по вводу в промышленную использование системы с вероятными ее доработками. Для расчета издержек на шаге проектирования нужно найти длительность каждой работы, начиная с составления технического поручения и завершая оформлением документов.

Длительность работ ориентируется либо по нормативам (при этом используют особые таблицы), или рассчитывают их на основании экспертных оценок по формуле 3 [35]:

Т0=(3*Тmin+2*Тmax)/5 (3),

где Т0 — ожидаемая продолжительность работ,

Тmin и Тmax ~ соответственно меньшая и большая по мнению профессионала продолжительность работы.

Данные расчетов прогнозируемой продолжительности работ приведены в таблице 28.

Таблица 28 Таблица длительности работ на этапе проектирования

| Наименование работ | Длительность работ, дней | ||

| минимум | максимум | ожид. | |

| Разработка технического задания | 1 | 2 | 2 |

| Анализ технического задания | 2 | 5 | 3 |

| Изучение литературы по работе с программой | 5 | 10 | 7 |

| Знакомство с основными этапами проектирования | 1 | 3 | 2 |

| Оформление технического задания (ТЗ) | 1 | 2 | 2 |

| Разработка алгоритма | 2 | 5 | 3 |

| Доработки программы | 10 | 20 | 15 |

| Отладка программы | 15 | 20 | 18 |

| Экономическое обоснование | 1 | 3 | 2 |

| Оформление пояснительной записки | 3 | 7 | 5 |

| Выполнение плакатов | 5 | 10 | 8 |

Капитальные затраты на этапе проектирования Кк рассчитываются по формуле (4):

Kк=С + Zп+Mп+H (4),

где С – первоначальная стоимость программного продукта,

Zп — заработная плата специалистов на всех этапах проектирования и внедрения,

Мп — затраты на использование ЭВМ на этапе проектирования и внедрения,

Н — накладные расходы на этапе проектирования и внедрения.

Одним из основных видов затрат на этапе проектирования является заработная плата специалиста, которая рассчитывается по формуле (5) [33, с. 308]:

Zп=Zп*Tп*(l+Aс/100)*(l+Aп/100) (5),

где Zп— заработная плата разработчика на этапе проектирования,

Zд — дневная заработная плата разработчика на этапе проектирования,

Ас — процент отчислений на социальное страхование,

Ап — процент премий.

В общем варианте расходы потраченные на машинное время, состоят из расходов на дисплейное время и расходов на процессное время по формуле (6):

М=tд*Сд+ tп*Cп (6),

где Сп и Сд — соответственно стоимости одного часа процессорного и дисплейнного времени,

tд и tп — соответственно процессорное и дисплейное время, необходимое для решения задачи.

Расходы на эксплуатационные принадлежности определяются простым подсчетом затрат на их приобретение по оптовым (или свободным) ценам.

Так как данная программа работает через сеть интернет, в расчете процессного времени нет необходимости. В данном случае в формуле будем, принимаются как Сп=0 и tп=0.

В эксплуатационные расходы входят:

— содержание информационных расходов;

— расходы на функционирование программы;

— расходы на содержание здания;

— прочие расходы.

Так как данная программа обслуживается в интернете, то в этом случае расходы будут связаны только с содержанием персонала по техническим средствам, а также прочие расходы. Расходы по различным видам сотрудников определяем по формуле 7 [33, с. 289]:

Z= nizi*(1+ Ac/100)*(1+Ап/100) (7),

где ni — численность персонала 1-го вида связанная с выполнением paбот,

Aс — процент отчислений на социальное страхование,

Aп — средний процент премий за год,

Прочие расходы составляют от 1 до 3% от суммы всех эксплуатационных расходов.

— до внедрения программы формула (8):

Pпр1=(Z+M1+H)*0,03 (8);

— после внедрения программы формула (9):

Pпр2=(Z+M2+H)*0,03 (9);

Таким образом, эксплуатационные расходы составляют:

— до внедрения программы формула (10):

P1=Z+M1+H+Pпр1 (10);

— после внедрения программы формула (11):

P2=Z+M2+H+Pпр2 (11).

Расчет экономии за счет увеличения производительности труда пользователя. В исследуемой нами компании пользователи при экономии i- вида с применением программы экономит DeltaTi, часов, то повышение производительности труда составит по формуле (12):

Pi=(DeltaTi/ Fj-DeltaTi)*100

где Fj — время, которое планировалось пользователем для выполнения работы j-вида до внедрения программы. Данные представим в таблице 29.

- Pi= 25/ (45-25)*100%= 125;

- Pi=5/ (6-5)*100 %= 500;

- Pi=20/(25-20)*100%= 400;

- Pi=14/(40-14)*100 %= 53,85.

Таблица 29 Работа пользователей

| № п/п | Вид работ | До автоматизации минут Fj | Экономия времени минут Dt | Повышение производительности труда Pi, в % |

| 1 | Ввод информации | 45 | 25 | 125 |

| 2 | Проведение расчетов | 6 | 5 | 500 |

| 3 | Подготовка отчетов печать | 25 | 20 | 400 |

| 4 | Анализ и выборка данных | 40 | 14 | 53,85 |

Экономия, связанная с повышением производительности труда пользователя Р определим по формуле (13):

DeltaP=Zпx∑iPi/100

где Zп — среднегодовая заработная плата одного сотрудника.

К примеру, возьмем одного кредитного специалиста.

Zп =17200,

Pi= (125+500+400+53.85)/100= 10.79.

Итак, рассчитаем экономической эффективности от внедрения программы «Скоринг»:

Стоимость приобретаемой программы «Скоринг» составляет 752 доллара.

К=752+ ( 752*3 %)= 774,56 ;

Посчитаем расходы на содержание персонала, исходя из условия, что оклад сотрудника составляет 17 200 руб. по формуле (14):

Z= nizi*(1+ Ac/100)*(1+Ап/100) (14)

где ni — численность персонала 1-го вида связанная с выполнением paбот,

Aс — процент отчислений на социальное страхование,

Aп — средний процент премий за год ,

Z= 1*17200* (1+30/100)=22 360.

В ПАО «Сбербанк России» накладные расходы до и после внедрения программы остаются неизменные. То есть внедрение данной программы не вызовет экономию чернил и расхода бумаги. В связи с этим годовая экономия равна экономии производительности труда- 10,79 %.

Рассчитаем экономию, связанную с повышением производительности труда менеджера по продажам.

Р=22360*10,79= 241 264,4 рублей в год.

Теперь рассчитаем ожидаемую экономическую эффективность:

Для этого воспользуемся формулой (2) описанной выше :

Эр=(Р1- Р2)+ΔРп,(2)

где Р1 и Р2 — соответственно эксплуатационные расходы до и после внедрения разрабатываемой программы;

ΔРп — экономия от повышения производительности труда дополнительных пользователей.

Эр= (241 264,4- (774.56*64.62))*0.15= (241264,4- 50052)- ((241264.4- 50052)*0.15)=191 212.4-28 681,9= 162 530,5.

Подведя итоги расчетов экономической эффективности от внедрения программы можно сделать вывод, что она достаточно большая. То есть, потратив 50052 рубля на покупку и внедрение данного портала, ПАО «Сбербанк России» получить экономическую выгоду в 3 раза превышающую первоначальные затраты. Выгода получается за счет увеличения производительности труда одного сотрудника [34].

ЗАКЛЮЧЕНИЕ

Способность заемщика полностью и в срок рассчитаться по собственным долговым обещаниям (основному займу и процентам) называется кредитоспособностью клиента. Кредитоспособность заемщика никак не фиксирует неплатежи за прошлый период либо на какую-либо дату, а предсказывает способность к закрытию долга на ближайшую перспективу.

Мы выяснили, что под кредитоспособностью предприятия понимается способность заемщика полностью и в срок рассчитаться по своим долговым обязательствам, то есть основному долгу и процентам. Были рассмотрены основные задачи анализа кредитоспособности предприятия и коэффициенты, применяемые при определении финансового положения заемщика.

Также выяснили, что анализ кредитоспособности предприятия включает целый ряд методов: метод сбора информации о клиенте; на основе финансовых коэффициентов; на основе денежного потока; на основе показателей делового риска; метод рейтинговой (бальной) оценки; метод оценки кредитного риска; наблюдение за работой клиента.

Анализ показателей банка показал, что банк ведет доходную деятельность, а это говорит о том, что его кредитные специалисты четко знают свою работу и правильно рассчитывают кредитоспособность заемщика. Для примера была изучена компания ООО «Технострой», которая дала заявку на получение кредита в ПАО «Сбербанк России». При расчете кредитоспособности данного заемщика были использованы его бухгалтерские документы (бухгалтерский баланс).

Анализ первоначальных данных ООО «Технострой», что кредитный эксперт ПАО «Сбербанк России», ориентировался на следующие подходы:

- на финансовое состояние заемщика,

- ознакомление с его кредитной историей и деловой репутацией компании (у компании она положительная).

- Анализ формы управления и тип предприятия,

- оценка отрасли, обеспечение кредита (предоставляются в залог материалы на сумму 500 000 рублей),

- конкурентоспособность заемщика и какую долю на рынке своих услуг занимает заемщик.

Заемщик ООО «Технострой» являющийся клиентом ПАО «Сбербанк России», обратился в банк за предоставлением кредита на сумму в 1500 000 рублей, со сроком на 2 года. Полученный кредит компания планирует потратить на закупку оборудования и машины. Компания предлагает в залог материалы на сумму 500 000 рублей. ООО «Технострой» предоставил в ПАО «Сбербанк России» все нужные документы, и требования банка соблюдены. Факторов препятствующих получению кредита нет. Поэтому банк предоставит кредит под 21 % годовых.

Комплексный анализ финансового положения ООО «Технострой» показал, что при этом рентабельность строительных услуг осталась неизменной по сравнению с 2014 годом, что дает положительную динамику развития компании. Рентабельность основной деятельности увеличилась на 9 %. Рентабельность собственного капитала наоборот показывает снижение, и это говорит о том, что предприятию не страшна инфляция, но при этом риск банкротства все же существует. Анализ несостоятельности клиентов показал, что коэффициент утраты (восстановления) платежеспособности составляет 0,68 <1, это говорит о том, что компания не в состоянии покрыть все свои долги, и ей требуется дополнительные источники средств, например в виде займа. Но при этом показатель коэффициента утраты платежеспособности в 2015 году выше, чем в 2014 году на 0,09, что свидетельствует о положительной динамики развития компании и увеличении ее финансовой стойкости.

Анализируя предприятие ООО «Технострой», можно сделать вывод, что предприятие находится в довольно неплохом имущественном положении, за исключением соотношения темпов подъема дебиторской и кредиторской задолженности и нехваткой части личных средств в используемых активах.

При определении кредитного риска выяснили, что ООО «Технострой» относится к 2 категории качества (ссуды нестандартные), такая категория считается умеренным кредитным риском. У клиента стабильное финансовое положение, которое подтверждается положительными финансовыми показателями.

Проанализировав все выше сказанное компании были предложены мероприятия по снижению кредитного риска , ПАО «Сбербанк России», для этого предложено приобрети программу «Скоринг». По итогам расчета финансовой эффективности данного проекты вычислили, что он рентабельный. Не смотря на то, что польза косвенная, однако, как правило, ощутимая в средне и долгосрочной перспективе. Введение средств автоматизации имеет возможность привести к корректированию самого бизнес-процесса, так как задачи выполняются быстрее. Работники могут производить большие размеры информации за свое рабочее время, что можно применять либо для снижения издержек на персонал либо для скорого развития бизнеса при неизменности численности служащих, занимающихся обработкой информации.

Основной экономический эффект от введения программы «Скоринг» содержится в усовершенствовании оценки определения кредитоспособности заемщика в ПАО «Сбербанк России», в первую очередь за счет увеличения производительности труда и минимизации кредитных рисков.

Для ПАО «Сбербанк России» экономический результат выступает в виде экономии трудовых и денежных ресурсов, получаемой от:

— снижения трудозатратности расчетов;

— понижение трудозатрат на поиск и подготовку документов;

— экономии на расходных материалах (бумага, дискеты, картриджи);

— сокращения кредитных специалистов.

Стоимость приобретаемой программы «Скоринг» составляет 752 доллара.

Расходы на содержание персонала, исходя из условия, что оклад сотрудника составляет 17 200 руб. по формуле (14):

Z= 1*17200* (1+30/100)=22 360 руб.

В ПАО «Сбербанк России» накладные расходы до и после внедрения программы остаются неизменные. То есть внедрение данной программы не вызовет экономию чернил и расхода бумаги. В связи с этим годовая экономия равна экономии производительности труда- 10,79 %.

Экономия, связанная с повышением производительности труда менеджера по продажам составила 241 264,4 рублей в год.

Ожидаемая экономическая эффективность составила 162 530,5 рублей.

Подведя итоги расчетов экономической эффективности от внедрения программы можно сделать вывод, что она достаточно большая. То есть, потратив 50052 рубля на покупку и внедрение данного портала, ПАО «Сбербанк России» получить экономическую выгоду в 3 раза превышающую первоначальные затраты. Выгода получается за счет увеличения производительности труда одного сотрудника.

Литература

- Гражданский кодекс РФ часть первая от 30.11.94 г № 51-ФЗ (с изменениями в ред. от 31.01.2016 г.), статья 56 (с изменениями от 05.05.2014 г. № 99-ФЗ).

- Инструкция Банка России «Об обязательных нормативах банка» № 139-И от 03.12.12 г. (с изм. от 30.11.2015 г.).

- Положение Центрального банка РФ « О порядке формирования кредитными организациями резервов на возможные потери по ссудной и приравненной к ней задолженности» № 254-П от 26.03.04 ( в ред. от 01.09.15 г.).

- Регламент по работе с проблемной и просроченной задолженностью клиентов Сбербанка России от 20.11.2001 № 278-2-р.

- Регламент предоставления кредитов юридическим лицам Сбербанка» № 229-р от 10.07.97 г.

- Устав банка ПАО «Сбербанк России».

- Федеральный закон от 26.10.2002г. N 127-ФЗ (ред. от 22.08.2004г.) «О несостоятельности (банкротстве)» // КонсультантПлюс, 1992. – Режим доступа: локальный. – Дата обновления 28.10.2013.

- Артюшин В.В. Финансовый анализ. Инструментарий практика. Учебное пособие. – М.: М.: Юнити-Дана, 2012.

- Бахрамов Ю.М. Финансовый менеджмент: Учебник для вузов. 2-е изд. Стандарт третьего поколения. – СПб.: Питер, 2011.- с.47

- Вишняков И.В. Методы и модели оценки кредитоспособности заемщика. СПб.: Издательство СПб.: Питер

- Едронова В.Н., Хасянова С.Ю. Зарубежные и отечественные подходы к определению кредитоспособности заемщика // Деньги и кредит. — 2012. — № 11. — с. 5-10.

- Жарковская Е.П., Арендс И.О. Банковское дело: Курс лекций. – М.: Омега-Л, 2013.

- Жуков Е.Ф. Деньги. Кредит. Банки: Учебник для вузов / Под ред. – М: ЮНИТИ-ДАНА, 2013.-с.287

- И.Т.Балабанова Банки и банковское дело : учебник / ред.– СПб. : Питер, 2013. – 304 с.

- Кирисюк Г.М, Ляховский В.С. Оценка банком кредитоспособности заемщика/ Деньги и кредит – 2012 г.

- Ковалев В.В. Управление денежными потоками, прибылью и рентабельностью. – М.: Проспект, 2013.-с.171

- Ковалев В.В. Управление финансовой структурой фирмы. – М.: Проспект, 2013.

- Коробов Г.Г., Коробов Ю.И. Основы банковского дела: учебное пособие 2013г.-с. 259.

- Лаврушин О.И Банковский менеджмент -3 изд., перераб. и доп. /./ 2010г.-с.308

- Лаврушин О.И.- М. : Финансы и статистика, 2014.- с.673.

- Овчаров А.О. Организация управления рисками в коммерческом банке // Банковское дело. – 2014. — № 1. — с. 17-30.

- Развитие банковского сектора РФ в 2015 г. // Вестник Банка России — №6. — 2015.

- Сагитдинов М.Ш., Калимулина Ф.Ф. К вопросу об анализе деятельности коммерческого банка // Банковское дело. – 2013. — № 111. — с. 16-23.

- Селезнева Н.Н., Ионова А.Ф. Финансовый анализ: Учебное пособие. — М.: ЮНИТИ-ДАНА, 2012.

- Стоянова Е.С. Финансовый менеджмент: Учебное пособие — М.: Перспектива, 2013. с.

- Тараканова Л.Г. Учреждение мелкого кредита: исторический опыт России и совместные проблемы // Деньги и кредит. — 2013. — № 9.

- Финансово-кредитные отношения в условиях перехода к инновационной экономике: Сборник научных статей / ВЗФЭИ. Тульский филиалы; Редкол.: Коршунова Г.В., Никитина Е.А., Мелай Е.А. – Тула: Б.и., 2012. с.124.

- Финансовый менеджмент. Учебник. Под ред. Е.И. Шохина. 3-е изд., стер. Гриф МО РФ. – М.: Кнорус, 2013.

- Халевинская Е.Д. Банковские кредиты // Аудит и финансовый анализ. – 2013. — № 5. — с. 21-26.

- Хандруев А.А. Управление рисками банков: научно-практический аспект // Деньги и кредит. – 2012. — № 7. — с. 16-20.

- Черкасов, В.Е. Банковские операции: финансовый анализ / В.Е. Черкасов. – М.: Консалтбанкир, 2012 – 124с.

- Шаламов Г.А.. Бюро кредитных историй как инструмент снижения банковских рисков // Банковское дело — 2013.- с.124.

- Шексня С.В. Оценка эффективности управления персоналом: учебник; Инфра-М 2012 год. стр.208-212.

- Шеремет А.Д., Щербакова Г.Н. Финансовый анализ в коммерческом банке. – М: Финансы и статистика, 2013.

- Ширинская Е.Б. Операции коммерческих банков. / М.: Финансы и статистика. 2012.

- Штайн фон Й.-Х Раннее распознавание кредитных рисков.: Штудгарт, 2012, стр. 163.

- Эволюция подходов в оценке кредитного риска / К. Г. Шумакова // Финансы и кредит. – 2014.- № 7.

- Янишевская В.М., Севрук В.Т., Лукачер Т.Г. Анализ платёжеспособности предприятий и организации: практическое руководство для государственных и иных предприятий 2013г., стр. 308.

- Клуб банковских аналитиков. www.bankir.ru .

- Справочно-правовая система http://www.consultant.ru/.