2. Общие сведения о банке и анализ финансово-хозяйственной деятельности ПАО «МТС – Банк»

2.1. Общая характеристика ПАО «МТС-Банк»

Публичное акционерное общество «МТС-Банк» (ранее АКБ «МБРР» (ОАО)) — универсальный коммерческий банк федерального масштаба, входящий в число крупнейших банков России.

В таблице 1 представлена краткая информация о Банке.

Таблица 1 – Общие сведения о ПАО «МТС-Банк»

Источник: годовая отчетность МТС-Банка за 2014 – 2016 гг.

| Общие сведения о банке | ||

| Полное наименование компании | Публичное акционерное общество «МТС-Банк» | |

| Прежние названия | Московский банк реконструкции и развития (до 20.02.2012 года) | |

| Юридический адрес | 115432. г. Москва, пр-т Андропова, д.18 корп.1 | |

| Дата основания | 29.01.1993 года | |

| ФИО руководителя | Филатов Илья Валентинович | |

| Основное общество | АФК «Система» | |

| Дочерние общества | ОАО «Далькомбанк»; East-West United Bank S.A (Люксембург) | |

| Телефон | 8(495) 921-28-00 | |

| Сайт | www.mtsbank.ru | |

До февраля 2012 года банк был известен как Московский Банк Реконструкции и Развития (МБРР).`МТС Банк входит в ПАО «АФК «Система», которое представляет собой многопрофильный холдинг. В свою очередь, в банковскую группу МТС Банка входят East-West United Bank S. A. (Люксембург), а также инвестиционная компания «МБРР-Капитал».

В сентябре 2012 года к МТС Банку был присоединен Далькомбанк с достаточно обширной сетью подразделений на Дальнем Востоке.

В начале апреля 2013 года МТС Банк сообщил о завершении сделки по выкупу компанией «Мобильные телесистемы» (МТС) дополнительной эмиссии его акций почти за 5,1 млрд рублей, в результате чего компания консолидировала блокирующую долю в уставном капитале кредитной организации — около 25,1%. Таким образом, ОАО «МТС» стало вторым по размеру пакета акционером одноименного банка, а доля крупнейшего — АФК «Система» сейчас составляет 70,24%.

На текущий момент основным бенефициаром является Владимир Евтушенков, владеющий 46,13% акций общества, ПАО «Мобильные ТелеСистемы» контролирует 26,37%, Дмитрий Зубов — 0,73%, Андрей Рябов — 0,65%, ПАО МГТС — 0,24%, ЗАО «Регион» — 0,18%, ООО «Система Телеком Активы» — 0,15%, ЗАО «Вымпел-С» — 0,06%. Доля в 25,42% акций распределена между миноритариями.

МТС Банк предоставляет полный спектр банковских услуг частным лицам, осуществляет комплексное обслуживание крупных корпоративных клиентов, малого и среднего бизнеса, активно работает на рынке инвестиционных услуг.

Приоритетными направлениями деятельности выступают:

- розничное и корпоративное кредитование;

- обслуживание счетов юридических лиц;

- операции с ценными бумагами;

- операции на валютном рынке;

- межбанковское кредитование;

- выпуск пластиковых карт;

- привлечение средств граждан во вклады.

Основными источниками фондирования выступают средства физических и юридических лиц.

Основные акционеры ПАО «МТС-Банк» на сегодня — это АФК «Система» и ПАО «МТС». Также МТС Банк является акционером East-West United Bank S. A., расположенного в Люксембурге.

ПАО «МТС-Банк» обладает следующими видами лицензий:

- Генеральная лицензия Банка России на осуществление банковских операций № 2268 от 17.12.2014 г.

- Лицензия Банка России на привлечение во вклады и размещение драгоценных металлов № 2268 от 17.12.2014 г.

- Лицензия Центра по лицензированию, сертификации и защите государственной тайны ФСБ России (ЛСЗ № 0011014) рег. № 14211 H от 07 апреля 2015 г. на деятельность по разработке, производству, распространению шифровальных (криптографических) средств, информационных систем и телекоммуникационных систем, защищенных с использованием шифровальных (криптографических) средств, выполнению работ, оказанию услуг в области шифрования информации, техническому обслуживанию шифровальных (криптографических) средств, информационных систем и телекоммуникационных систем, защищенных с использованием шифровальных (криптографических) средств (за исключением случая, если техническое обслуживание шифровальных (криптографических) средств, информационных систем и телекоммуникационных систем, защищенных с использованием шифровальных (криптографических) средств, осуществляется для обеспечения собственных нужд юридического лица или индивидуального предпринимателя).

- Лицензия профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности № 177-04660-000100 от 24.01.2001 г.

- Лицензия профессионального участника рынка ценных бумаг на осуществление дилерской деятельности № 177-04635-010000

от 24.01.2001 г. - Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 177-04613-100000

от 24.01.2001 г.

Также ПАО «МТС-Банк» является участником системы страхования вкладов с 2005 года.

Филиальная сеть МТС Банка охватывает 77 населенных пунктов в 42 крупнейших регионах России. В таблице 2 изображена информация о подразделениях банка.

Таблица 2 – Подразделения ПАО «МТС-Банк»

Источник: годовая отчетность МТС-Банка за 2014 – 2016 гг.

| Подразделения ПАО «МТС-Банк» | |

| Филиалы | всего: 7, все в Российской Федерации |

| Дополнительные офисы | 50 |

| Операционные кассы вне кассового узла | 1 |

| Операционные офисы | 43 |

Сеть подразделений МТС Банка включает 50 дополнительных офисов, одну операционную кассу вне кассового узла и 43 операционных офисов, расположенных в 40 регионах России. В таблице 3 изображены наименование филиалов и дата их регистрации.

Таблица 3 – Филиалы ПАО «МТС-БАНК»

Источник: годовая отчетность МТС-Банка за 2014 – 2016 гг.

| Филиалы ПАО «МТС-Банк» | |

| Наименование | Дата регистрации |

| Северо-Западный (г. Санкт-Петербург) | 09.08.1994 |

| В г. Ростове-на-Дону | 03.11.1995 |

| Уральский (г. Екатеринбург) | 20.12.2004 |

| Уфимский | 29.08.2006 |

| Ставропольский | 13.09.2006 |

| Новосибирский | 19.01.2009 |

| Дальневосточный | 10.09.2012 |

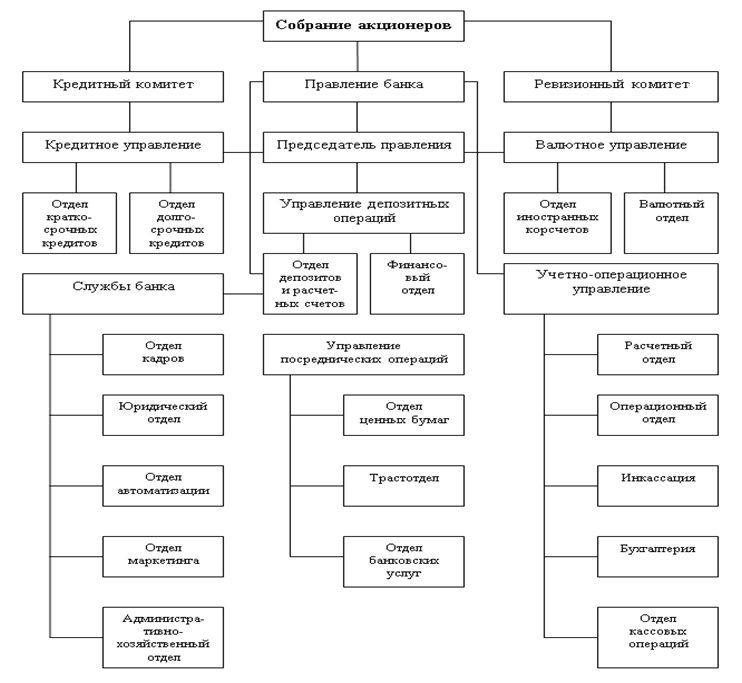

Сеть подразделений МТС Банка включает в себя семь филиалов, (в Санкт-Петербурге, Ростове-на-Дону, Екатеринбурге, Уфе, Ставрополе, Новосибирске и Хабаровске), а также 56 дополнительных офисов, одну операционную кассу вне кассового узла и 49 операционных офисов, расположенных в 40 регионах России. На рисунке 3 представлена организационную структуру банка.

На текущий момент МТС Банк обслуживает структуры ПАО «АФК «Система». Кроме того, среди клиентов и заемщиков в разное время были замечены ЗАО «Строительное управление № 155», ОАО «РОСНО», ФГУП «Киноконцерн «Мосфильм», ООО «Торговый дом «Евросеть», ОАО «АХК «Сухой», ОАО «Автодом», ОАО «Донпроектэлектро» и др.

С января 2015 года по май 2016 года активы банка показали значительное сокращение (-22,1 млрд рублей), составив на начало июня 2016 года 174,2 млрд рублей. Точками снижения в пассивной части стали средства, привлеченные на рынке МБК (-17,5 млрд рублей), средства корпоративных клиентов (-9,6 млрд рублей) и, в меньшей степени, выпущенные банком векселя (-391,7 млн рублей) и собственные средства (-329,5 млн рублей). В то же время банк нарастил объем вкладов физлиц (+2,03 млрд рублей). В активной части баланса резко сократился кредитный портфель (-19,8 млрд рублей), показали снижение прочие активы (-10,02 млрд рублей) и объем размещения ликвидности на рынке МБК (-2,1 млрд рублей). Параллельно финансовый институт вложил средства в портфель ценных бумаг (+6,4 млрд рублей), а также нарастил объем высоколиквидных активов (+4,1 млрд рублей) [45].

Основным источником фондирования МТС Банка являются вклады физических лиц, доля которых по состоянию на 1 июня 2016 года составила 39,6% нетто-пассивов и юридических лиц. Вклады в большей степени привлечены на срок от одного года до трех лет и более трех лет, их доли в общей структуре средств физлиц на начало июня 2016 года составили 42,5% и 33,7% соответственно. Доля средств предприятий и организаций — 26,4%, порядка 50% сформированы остатками на счетах до востребования. Согласно отчетности по МСФО за I квартал 2016 года, отраслевая структура клиентской базы на 27,3% была представлена финансовым сектором, на 6,2% — компаниями строительства и операциями с недвижимостью, 3,8% составляла отрасль транспорт и связь, 1,5% — торговля, 1,4% — промышленное производство, 1,1% — медицина. Ежемесячные обороты по счетам клиентов достаточно высокие и стабильно находятся на уровне 382—828 млрд рублей. С начала 2015 года обороты по счетам клиентов сократились на 54% и к концу мая 2016 года составили 382 млрд рублей. Концентрация клиентского портфеля оценивается как высокая: на десять крупных клиентов приходится 46% от общей суммы клиентских средств.

Собственные средства (капитал) — 16,5% пассивов нетто, с начала 2015 года продемонстрировали незначительное снижение (-1,1%), составив на начало июня 2016 года 28,7 млрд рублей. В состав капитала включены субординированные займы с остатком на отчетную дату в 16,3 млрд рублей со сроком погашения в 2021—2024 годах. Доля кредитов в составе капитала составляет порядка 57%. Норматив достаточности собственных средств банка (Н1.0) находится на приемлемом уровне — 20,41%, растет в динамике (17,58% на 1 января 2015 года). На привлеченные МБК и выпущенные банком векселя приходится менее 1% нетто-пассивов.

Доминирующим показателем в структуре нетто-активов МТС Банка выступает кредитный портфель (54,6%), еще 16,8% занимают вложения в ценные бумаги, 13,4% — высоколиквидные средства (преимущественно остатки на ностро-счетах в банках-нерезидентах, а также касса и корсчет в ЦБ РФ), 4,8% — прочие активы, 4,5% — средства, размещенные в банках, в том числе банках-нерезидентах, и в ЦБ РФ, 1,4% — основные средства.

Кредитный портфель с начала 2015 года сократился с 114,8 млрд рублей до 95,01 млрд рублей на начало июня 2016 года. В большей степени снизился розничный портфель (-14,4 млрд рублей), в меньшей степени — корпоративное кредитование (-5,4 млрд рублей). Несмотря на резкое снижение розничного кредитования, его доля в составе кредитного портфеля составляет 50,5%, 49,5% — корпоративный портфель. Просроченная задолженность с начала 2015 года увеличилась с 27,6 млрд рублей до 36,7 млрд рублей на отчетную дату, отсюда и рост уровня просрочки — до 38,6%. Резервами банк покрывал 35,2% всех ссуд. Стоит отметить низкую обеспеченность кредитов залогом имущества (42,3%). Согласно финансовой отчетности по МСФО за I квартал 2016 года, кредитный портфель на 19,2% был представлен ссудами компаниям промышленного производства, ещё 8,4% — недвижимости, 6,5% — транспорта и связи, 5,3% — торговли, 3,7% — производства продовольственных товаров, 3,3% — финансовой аренды, 2,3% — культуры и искусства, 1,1% — сельского хозяйства; 45,4% составляли ссуды, выданные физлицам. В розничном кредитном портфеле 35% формировали ипотечные ссуды, 33,8% — кредитные карты, 29% — потребительские кредиты. На шесть крупнейших заемщиков приходилось 20% совокупного кредитного портфеля, что отражает умеренно высокую концентрацию кредитного риска.

По итогам 2015 года МТС Банк понес убыток в размере 7,1 млрд рублей по РСБУ (убыток за 2014 год составил 5,7 млрд рублей). За пять месяцев текущего года чистый убыток составил 1,1 млрд рублей.

Количество сотрудников банка на 1 апреля 2016 года составляла 3 627 человек против 3 841 человека на начало 2016 года. Сеть собственных банкоматов насчитывает порядка 700 устройств. Кредитная организация также является участником Объединенной расчетной системы, насчитывающей более 44 тыс. устройств на всей территории России.

2.2. Анализ кредитного портфеля и кредитная политика ПАО «МТС-Банк»

Получение кредита в ПАО «МТС БАНК» возможно после осуществления ряда процедур, заключающихся в анализе достигнутых потенциальным заемщиком финансовых показателей и бизнес-плана компании (в ряде случаев — технико-экономического обоснования получения кредита), анализе достаточности залогового обеспечения.

Кредит может быть выдан на следующие цели:

- новостройки,

- вторичное жилье,

- нецелевые кредиты,

- рефинансирование,

- государственные программы –

— ипотечное кредитование;

— автокредит;

— персональный кредит.

Теперь перейдем к исследованию кредитного портфеля ПАО «МТС-БАНК». Данные для анализа структуры высоколиквидных активов представлены в таблице 4.

Таблица 4 — Структура высоколиквидных активов ПАО «МТС-БАНК», млн. руб.

Источник: годовая отчетность МТС-Банка за 2014 – 2016 гг.

| Наименование показателя | 2014 г. | 2015 г. | 2016 г. | Изменение, 2016/2015 гг. | |

| Абсолютное | Относительное, % | ||||

| Средств в кассе | 8600,62 | 6037,80 | 4289,06 | -1748,74 | 71,04 |

| Средств на счетах в Банке России | 3111,12 | 10445,35 | 3159,00 | -7286,35 | 30,24 |

| Корсчетов НОСТРО в банках (чистых) | 7793,84 | 8290,54 | 5719,55 | -2570,99 | 68,99 |

| Межбанковских кредитов, размещенных на срок до 30 дней | 9942,25 | 3859,84 | 1180,03 | -2679,81 | 30,57 |

| Высоколиквидных ценных бумаг РФ | 4632,18 | 5493,91 | 2455,22 | -3038,69 | 44,69 |

| Высоколиквидных ценных бумаг банков и государств | 3486,54 | 1865,43 | 4475,95 | 2610,52 | 21139,94 |

| Всего | 37043,56 | 35173,07 | 20607,42 | -14565,7 | 58,59 |

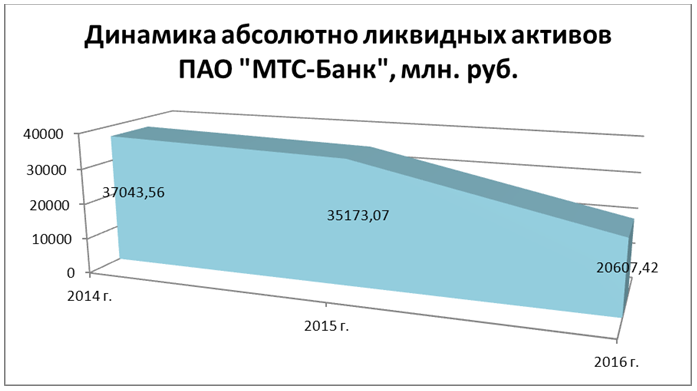

Из таблицы ликвидных активов мы видим, что в 2016 году по сравнению с 2015 годом были увеличены следующие показатели: сумма высоколиквидных ценных бумаг банков и государств на 2610,52 млн. руб. или на 239,94. При этом все остальные показатели снизились: сумма средств в кассе на 1748,74 млн. руб. или на 71,04; количество средств на счетах в Банке России на 7286,35 млн. руб. или на 30,24%; сумма корсчетов НОСТРО на 2570,90 млн. руб. или на 68,99%;сумма межбанковских кредитов, размещенных на срок до 30 дней на 2679,81 млн. руб. или на 30,57%; сумма высоколиквидных ценных бумаг банков РФ снизилась на 3038,69 млн. руб. или на 44,69%. В итоге можно сказать о снижении общей суммы высоколиквидных активов на 14565,7 млн. руб. или на 58,59% . Более наглядно динамика высоколиквидных активов представлена на рисунке 4.

Теперь рассмотрим структуру кредитного портфеля банка ПАО «МТС-БАНК» в таблице 5.

Таблица 5 – Структура кредитного портфеля ПАО «МТС-БАНК», млн. руб.

Источник: годовая отчетность МТС-Банка за 2014 – 2016 гг.

| Кредиты предоставленные | На 01.01.2015 | На 01.01.2016 | На 01.01.2017 | Изменение 01.01.2017 к 01.01.2016 | Темп роста, % 2016 к 2015 |

| Межбанковские кредиты

| 9987,50 | 9435,07 | 1195,81 | -8239,3 | 12,67 |

| Юридическим лицам

| 52372,68 | 48026,87 | 44205,46 | -3821,4 | 92,04 |

| Физическим лицам

| 62439,09 | 49497,67 | 38180,63 | -11317 | 77,14 |

| Прочие доходные ссуды

| 3426,06 | 3251,14 | 0,34 | -3250,8 | 0,01 |

| Всего доходных активов

| 161314,23 | 142263,25 | 137885,00 | -4378,3 | 96,92 |

Сумма кредитов, предоставленных кредитным организациям на 01.01.2017 года на 8239,30 млн.руб. меньше чем на 01.01.2016 года или на 12,67%. Сумма кредитов предоставленных юридическим лицам на 01.01.2017 года составила 44205,46млн.руб., что на 3821,4 млн. руб. или на 92,04% меньше, чем на 01.01.2016 года. Данное снижение можно объяснить небольшим интересом банка в предоставлении данных кредитов, что связано с тем, что максимальный доход банку все-таки приносят операции с кредитованием физических лиц. Но также стоит отметить, что у банка снижено количество предоставленных кредитов для физических лиц, а именно на 11317,00 млн. руб. или на 77,14%.

На рассматриваемый момент соотношение высоколиквидных активов (средств, которые легкодоступны для банка в течение ближайшего месяца) и предполагаемого оттока текущих обязательств дает нам значение 101,73%, что говорит о хорошем запасе прочности для преодоления возможного оттока клиентов банка. Анализ доходов ПАО «МТС-БАНК» за 2014 – 2016 г.г. представлен в приложении 1.

Анализ таблицы показывает, что в ПАО «МТС-БАНК» на протяжении всего анализируемого периода 2014-2016 гг. имеется убыточное состояние, при этом в 2016 году по сравнению с 2015 годом имеется также отрицательное значение, которое было ухудшено на 2600,88 млн. руб. или на 137,21%. Данное состояние можно объяснить тем, что у банка были значительно снижены процентные доходы, а именно на 6033,54 млн. руб. или на 69,24%, снизились доходы от операций с иностранной валютой на 472,17 млн. руб. или на 87,71%; доходы от восстановления РВПС снизились на 19825 млн. руб. или на 55,14%; сумма чистых процентных доходов снизилась на 4839,29 млн. руб. или на 37,21%.. В итоге на конец 2016 года, в банке был получен чистый убыток в сумме 9697,85 млн. руб., что по сравнению с 2015 годом на 2630,11 млн. руб. или на 137,21% больше.

Анализ финансовой деятельности и статистические данные за прошедший год кредитной организации Публичное акционерное общество «МТС-БАНК» свидетельствуют о множественном наличии негативных тенденций, способных повлиять на финансовую устойчивость банка в перспективе. Сюда можно относить тот фактор, что на протяжении всего исследуемого периода в банке увеличивается сумма расходов, и как следствие растут убытки, которые угрожают ликвидности и платежеспособности организации. Надежности и текущему финансовому состоянию банка можно поставить оценку «неудовлетворительно».

На 01.01.2017 года к числу основных операций ПАО «МТС-БАНК», оказывающих наибольшее отрицательное влияние на формирование финансового результата, относятся:

- кредитование и привлечение средств клиентов – юридических лиц;

- вложения в ценные бумаги и другие инвестиционно-банковские операции, включая клиентские;

- расчетно-кассовое обслуживание клиентов, проведение операций в сфере внутрироссийских и международных расчетов.

Теперь перейдем к рассмотрению расходов ПАО «МТС-БАНК» в таблице 6.

Таблица 6 — Расходы ПАО «МТС-Банк» за 2014-2016 гг., млн. руб. Источник: годовая отчетность МТС-Банка за 2014 – 2016 гг.

| Показатель | На 01.01.2015 | На 01.01.2016 | На 01.01.2017 | Изменение 01.01.2017 к 01.01.2016 | Темп роста, % 01.01.2017 к 01.01.2016 |

| Процентные расходы | 9545,38 | 9208,19 | 7682,48 | -1525,71 | 83,43 |

| Комиссионные расходы | 2102,54 | 1498,99 | 1434,18 | -64,81 | 95,68 |

| Операционные расходы | 14236,19 | 7283,25 | 8292,10 | 1008,85 | 113,85 |

Операционные расходы в 2016 году по сравнению с 2015 годом выросли на 113,85%. Процентные расходы снизились на 83,43% из-за снижения уровня процентных ставок на рынке и увеличения объема привлеченных клиентских средств. Снижение процентных расходов на протяжении года увеличился вследствие последовательного снижения ключевой ставки Банком России: с 16.02.2014 по 01.02.2015 года размер ставки составлял 17% ко 02.05.2017 году данное значение становится равным 9,25%. В целом можно говорить о том, что банк осуществляет не эффективное управление активными операциями, поскольку сумма доходов меньше суммы расходов.

С целью снижения кредитных рисков в 2016г. усовершенствован индивидуальный подход к оценке рисков по данным активам, который позволит банку наиболее эффективно формировать резервы в должном объеме. Кроме того, с целью снижения уровня просроченной задолженности по кредитным продуктам у банка ПАО «МТС-Банк» будет действовать Порядок мониторинга качества кредитного портфеля в разрезе групп продуктов и территориальных подразделений, что позволит улучшить качество портфеля и финансовые показатели коммерческого банка.

2.3. Оценка и анализ финансовой устойчивости ПАО «МТС-Банк»

Публичное акционерное общество «МТС-Банк» является крупным российским банком и среди них занимает 45 место по активам-нетто. На отчетную дату (01 Января 2017 г.) величина активов-нетто банка МТС-БАНК составила 165.63 млрд.руб. За год активы уменьшились на -7,83%. Спад активов-нетто отрицательно повлиял на показатель рентабельности активов ROI: за год рентабельность активов-нетто упала с -3.88% до -5.54%.

По оказываемым услугам банк в основном привлекает клиентские деньги, причем эти средства достаточно диверсифицированы (между юридическими и физическими лицами). Банк специализируется на вложениях в ценные бумаги (инвестиционный банк).

Проведем анализ надежности банка, ликвидности и платежеспособности ПАО «МТС Банк» используя методику, разработанную группой экономистов под руководством В.С. КРомонова. Рейтинг банков В.С. Кромонов использует определенный набор показателей, на основе которых рассчитывается индекс надежности N, пороговое значение которого приравнивается к 50. Чем выше данный индекс, тем более устойчив банк. Методика разработана Виталием Кромоновым и представляет из себя систему коэффициентов, но основе которых высчитывается интегральный показатель, характеризующий степень надежности банка.

В состав модели расчета входит шесть определенных коэффициентов, которые необходимы для банков, на основании которых банк в зависимости от интегрального коэффициента может получить определенный класс финансового состояния. Формула расчета класса рассмотрена в формуле:

![]()

Где N – значение общего показателя финансового положения банка;

К1 – значение генерального коэффициента надежности;

К2 – значение коэффициента мгновенной ликвидности;

К3 – значение кросс-коэффициента;

К4 – значение генерального коэффициента ликвидности;

К5 – значение коэффициента защищенности капитала;

К6 – значение коэффициента фондовой капитализации прибыли.

После расчета данных показателей можно сопоставить полученное значение с предложенным классификатором Кромонова:

- в банке имеется кризисное положение, если значение интервального значения интегрального коэффициента составляет от 0 до 33,6 баллов;

- в банке имеется проблемное положение, если значение интервального значения интегрального коэффициента составляет от 33,7 до 67,2 баллов;

- в банке имеется состояние с рядом признаков проблемности, если значение интервального значения интегрального коэффициента составляет от 67,3 до 100,8 баллов;

- в банке имеется хорошее положение, если значение интервального значения интегрального коэффициента составляет от 100,9 до 134,4 баллов;

- в банке имеется отличное положение, если значение интервального значения интегрального коэффициента составляет от 134,5 до 168 баллов.

В таблице 7 представлены исходные данные для анализа ПАО «МТС-БАНК»

Таблица 7 — Исходные данные для анализа ПАО «МТС-БАНК» (ПАО), млн. руб.

Источник: годовая отчетность МТС-Банка за 2014 – 2016 гг.

| Показатели | 01.01.2015 | 01.01.2016 | 01.01.2017 | |

| Уставный фонд (УФ) | 3610,24 | 3610,24 | 10404,39 | |

| Собственный капитал (К)

| 23034,03 | 14315,63 | 19182,84 | |

| Обязательства до востребования (ОВ)

| 123191,04 | 120483,16 | 103727,26 | |

| Суммарные обязательства (СО)

| 166843,1 | 157537,53 | 139425,52 | |

| Фонд обязательных резервов (ФОР)

| 23122,64 | 29523,42 | 28680,52 | |

| Ликвидные активы (ЛА)

| 37043,56 | 35713,07 | 20607,42 | |

| Работающие активы (АР)

| 161314,23 | 130203,66 | 137885 | |

| Защита капитала (ЗК) | 38939,53 | 5985,08 | 7141,55 | |

Проведем расчет показателей. Составим расчетную таблицу.

Таблица 8 — Расчет интегрального индекса надежности ПАО «МТС-Банк»

Создана на основе данных Центрального банка РФ

| Наименование коэффициента | Рекомендуемое значение | Фактические значения | ||

| 2014 | 2015 | 2016 | ||

| Генеральный коэффициент надежности | 1 | 0,1428 | 0,1099 | 0,1391 |

| Коэффициент мгновенной ликвидности | 1 | 0,3007 | 0,2964 | 0,1987 |

| Кросс-коэффициент | 3 | 1,0343 | 1,2099 | 1,0112 |

| Генеральный коэффициент ликвидности | 1 | 0,4554 | 0,2649 | 0,1990 |

| Коэффициент защищенности капитала | 1 | 1,6905 | 0,4181 | 0,3723 |

| Коэффициент фондовой капитализации прибыли | 3 | 6,3802 | 3,9653 | 1,8437 |

Проведем расчет показателей, указанных в таблице коэффициентов.

Генеральный коэффициент надежности (К1).

2014: К1 = 23034,03 / 161314,23 = 0,1428

2015: К1 = 14315,63 / 130203,66 = 0,1099

2016: К1 = 19182,84 /137885 = 0,1391

Рассчитанный коэффициент показывает, что рискованные вложения ПАО «МТС-Банка» защищены собственным капиталом банка на 14,28% в 2014 и 13,91% в 2016 и на 10,99 в 2015, то есть в случае невозврата или возврата в обеспеченном виде того или иного работающего актива, обязательства будут покрываться на 13,91% , собственным капиталом, а остальные 86,09 — привлеченным и заемным. По предложенной методике данный коэффициент должен быть больше или равен 1.

Коэффициент мгновенной ликвидности (К2), равный отношению Ликвидных активов к Обязательствам до востребования.

2014: К2 = 37043,56 /123191,04 = 0,3007

2015: К2 = 35713,07 /120483,16=0,2964

2016: К2 = 20607,42 /103727,26 = 0,1987

Данный показатель, рассчитанный по данным отчетности банка, также не соответствует установленному методикой уровню (К2=1). Это означает, что средства на расчетных счетах клиентов не могут быть полностью обеспечены ликвидными активами, а покрываются лишь на 30% в 2014г., 29,64% в 2015г., 19,87% в 2016.

Кросс-коэффициент (К3), равный отношению Суммарных обязательств к Активам работающим.

2014: К3 = 166843,1 / 161314,23 = 1,0343

2015: К3 = 157537,53 /130203,66 = 1,2099

2016: К3 = 139425,52 /137885 = 1,0112

Данный коэффициент показывает, что банк практически все обязательства использует для кредитования клиентов. Однако данный коэффициент не соответствует установленному данной методикой нормативу – К3≥3, то есть обязательства банка должны в три раза превышать работающие активы.

Генеральный коэффициент ликвидности (К4), равный отношению суммы Ликвидных активов и Защищенного капитала к Суммарным обязательствам.

2014: К4 = (37043,56+38939,53) / 166843,1 = 0,4554

2015: К4 = (35713,07+5985,08) /157537,53 = 0,2649

2016: К4 = (20607,42+7141,55) / 139425,52 = 0,1990

Рассмотренный коэффициент не соответствует рекомендуемому уровню в 2016 и 2014 гг., который установлен в размере К4≥1. Генеральный коэффициент ликвидности показывает, что банк не способен при невозврате размещенных активов удовлетворить требования кредиторов в предельно разумный срок — срок, необходимый руководству банка для принятия решения и завершения операций по продаже принадлежащих банку имущества и ценностей.

Коэффициент защищенности капитала (К5), равный отношению Защищенного капитала к Собственному капиталу.

2014: К5 = 38939,53 / 23034,03 = 1,6905

2015: К5 = 5985,08 /14315,63 = 0,4181

2016: К5 = 7141,55 /19182,84 = 0,3723

Данный коэффициент по методике Кромонова должен превышать 1. Однако рассчитанный показатель для банка в 2016, 2015 году значительно ниже предложенного уровня. Это показывает, что банк незначительную долю своих активов размещает в недвижимости, ценностях и оборудовании. только в 2014 году соответствовал рекомендуемым значениям. Банк размещал активы в недвижимость, ценности.

Коэффициент фондовой капитализации прибыли (К6), равный отношению Собственного капитала к Уставному фонду.

2014: К6 = 23034,03 / 3610,24 = 6,3802

2015: К6 = 14315,63 / 3610,24 = 3,9653

2016: К6 = 19182,84 / 10404,39 = 1,8437

Рассчитанный показатель в 2016г. не соответствует норме (К6≥3). Это показывает недостаточную эффективность работы банка — способность наращивать собственный капитал за счет прибыли, а не дополнительных эмиссий акций.

Следующим этапом данной методики является расчет сводного рейтинга надежности на основе понятия оптимального по надежности банка.

Полученные коэффициенты относятся к идеальным с целью выявить отклонение. Затем данные соотношения умножаются на соответствующий удельный вес и суммируются.

Итоговый показатель надежности по методике Кромонова снижается в 2016 г по сравнению с 2014 г., что вызвано снижением показателей ликвидности.

В целом выполненный анализ показал, что с точки зрения управления структурой капитала для ПАО «МТС-Банк»» риск потери финансовой устойчивости довольно значительный: однако нормативы ЦБ РФ выполняя, банк проводит управление активами и пассивами так, чтобы поддерживать достигнутое состояние «укрепления ликвидности», риск санкций со стороны ЦБ РФ отсутствует.

В таблице 9 представлено выполнение нормативов ликвидности ПАО «МТС-Банк».

Таблица 9 — Выполнение нормативов ликвидности ПАО «МТС-Банк» Создана на основе данных Центрального банка РФ

| Нормативы Ликвидности | Предельное значение показателя, установленное ЦБ РФ

| Значение норматива на 01.01.2017, % | Значение норматива на 01.01.2016, % | Значение норматива на 01.01.2015, % |

| Н2

| Более 15% | 87,89% | 108.35% | 72.16% |

| Н3

| Более 50% | 120% | 142.45 | 96,.74% |

| Н4

| Менее 120% | 49,05% | 62.07% | 65,122% |

Норматив мгновенной ликвидности банка (Н2) регулирует (ограничивает) риск потери банком ликвидности в течение одного операционного дня и определяет минимальное отношение суммы высоколиквидных активов банка к сумме обязательств (пассивов) банка по счетам до востребования, скорректированных на величину минимального совокупного остатка средств по счетам физических и юридических лиц (кроме кредитных организаций) до востребования. Минимальное значение Н2, установленное ЦБ − 15%. На 01.01.2017 г. Н2 составляет 87,89%, что во много раз превосходит запрашиваемые требования от Банка России. Это означает, что у ПАО «МТС-Банк» достаточно ликвидных средств, позволяющих погасить требуемую долю срочных обязательств.

Норматив текущей ликвидности банка (Н3) регулирует риск потери банком ликвидности в течение ближайших к дате расчета норматива 30 календарных дней и определяет минимальное отношение суммы ликвидных активов банка к сумме обязательств (пассивов) банка по счетам до востребования и со сроком исполнения обязательств в ближайшие 30 календарных дней, скорректированных на величину минимального совокупного остатка средств по счетам физических и юридических лиц (кроме КО) до востребования и со сроком исполнения обязательств в ближайшие 30 календарных дней. Минимальное значение, установленное ЦБ − 50%. На отчетную дату 01.01.2017 ПАО «МТС-Банк» снова показывает должный уровень ликвидности 120%, что намного больше минимального норматива, установленного ЦБ РФ – это означает, что ПАО «МТС-Банк» способен погасить все свои задолженности со сроком погашения до 30 дней. Норматив долгосрочно ликвидности банка (Н4) регулирует (ограничивает) риск потери банком ликвидности в результате размещения средств в долгосрочные активы и определяет максимальное допустимое отношение кредитных требований банка с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней к собственным средствам (капиталу) банка и обязательствам (пассивам) с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, скорректированным на величину минимального совокупного остатка средств по счетам со сроком исполнения обязательств до 365 календарных дней и счетам до востребования физических и юридических лиц (кроме КО). Значение, установленное ЦБ − 120%. На 01.01.2016 значение Н4 составило 49,05%, что также удовлетворяет допустимому значению норматива – это означает что все долгосрочные вложения банка обеспечены долгосрочными ресурсами. Каждый из коэффициентов, характеризующий ликвидность банка, соответствует нормативам, что во многом определяет устойчивость и надежность кредитной организации . Исходя из вышеприведенных выводов и расчетов, можно говорить о достаточной финансовой устойчивости ПАО «МТС-Банк», так как основные показатели этого банка удовлетворяют обязательным нормативам. Под надежностью банка будем понимать совокупность факторов, при которых банк способен выполнить свои обязательства, иметь достаточный запас прочности при кризисных ситуациях, не нарушать установленные Банком России нормативы и законы. В таблице 10 приведен рейтинг кредитоспособности ПАО «МТС Банк», аккредитованного рейтингового агентства.

Таблица 10 — Рейтинг кредитоспособности банка ПАО «МТС-Банк» от аккредитованных рейтинговых агентств в январе 2017 год

Создана на основе данных рейтингового агентства

| Агентство | Долгосрочный международный | Краткосрочный | Национальный | Прогноз |

| Fitch | B+ (В высокой степени спекулятивный рейтинг) | B (Спекулятивный уровень краткосрочной кредитоспособности) | A-(rus) (Высокая кредитоспособность) | Стабильный |

Согласно данным таблицы 10, составленного международным рейтинговым агентством в отношении перспективы кредитоспособности ПАО «МТС-БАНК» аналитики оценивают ее как стабильную.