Глава 3. Апробация методики управления денежными потоками в финансовой деятельности ООО «Фармстандарт»

3.1. Этапы реализации методики в ООО «Фармстандарт»

Денежный оборот отражает все хозяйственные процессы, протекающие в компании, с одной стороны, и оказывает прямое воздействие на ее экономические возможности, с другой стороны. Поэтому оптимальность денежного оборота неразрывно связана с финансовым равновесием всего предприятия. Слово «оптимальность» происходит от латинского «optimum» — «наилучший». С точки зрения финансового управления оптимальность достигается только при соответствии состояния системы цели управления на данном рассматриваемом этапе. А целями управления в краткосрочном периоде может быть не только достижение определенного уровня рентабельности, но и нормализация дебиторской задолженности, изменение структуры активов и т.д. Предприятие — динамическая система, развивающаяся в постоянно меняющихся условиях под воздействием внешней и внутренней среды.

Анализ денежных потоков является одним из важнейших этапов финансового управления, в результате которого определяются основные направления и методы оптимизации денежного оборота предприятия, выявляются резервы повышения эффективности управления, учитываемые при финансовом планировании. Базой для анализа денежных потоков является наличие достоверной информации об их формировании и направлениях использования в разрезе видов хозяйственной деятельности и других аналитических признаков.

Этап 1. Данные, полученные в результате расчета, денежных потоков, обладают большой аналитической ценностью. Анализ отчетов о движении денежных средств предоставляет широкие возможности для понимания сути финансовых операций предприятия, так как позволяет оценить итоги прошлой деятельности, с его помощью можно обнаружить несбалансированность поступления и использования денежных средств, предпринять меры, которые помогут избежать этого в будущем.

Автором проведено исследование денежного оборота ОАО «Фармстандар». Группа компаний «Фармстандарт» производит лекарственные препараты различных фармакотерапевтических групп, включая препараты для лечения сердечно-сосудистых заболеваний, сахарного диабета, дефицита гормона роста, гастроэнтерологических, неврологических, инфекционных заболеваний, нарушений обмена веществ, онкологических и других заболеваний.

ОАО «Фармстандарт» (Москва) осуществляет закупку и поставку сырья с целью дальнейшего производства фармацевтической продукции на производственных площадках заводов, входящих в состав группы компаний «Фармстандарт».

Все производственные мощности компании полностью отвечают требованиям российских стандартов. Производственные площадки ОАО «Фармстандарт-Лексредства» и ОАО «Фармстандарт-УфаВИТА» получили сертификаты соответствия международным стандартам. 6 производственных линий ОАО «Фармстандарт-Лексредства» получили сертификаты соответствия европейским стандартам European Union Good Manufacturing Practice (Европейские стандарты надлежащей производственной практики). Руководством компании утверждена программа по переходу заводов на европейские стандарты GMP (таблица 2).

Таблица 2 – Показатели движения денежных средств (тыс.руб)

| Наименование показателя | 2015 | 2016 | 2017 |

| 1. Остаток денежных средств на начало периода | 2 585 | 2160 | 2 605 |

| 2. Поступило денежных средств всего | 6 623 | 8 664 | 8146 |

| в т.ч. | |||

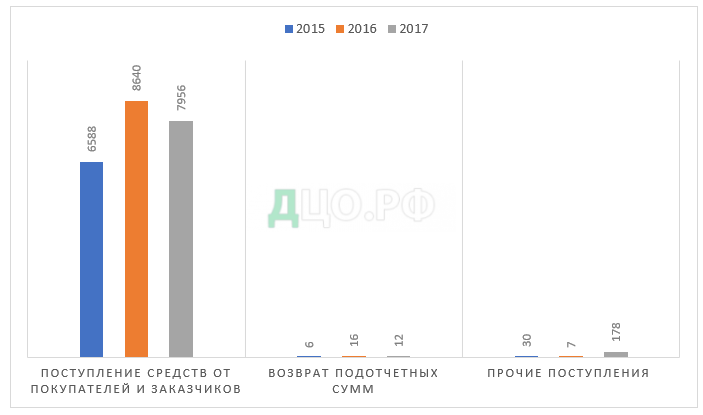

| поступления средств от покупателей и заказчиков | 6 588 | 8 640 | 7 956 |

| выручка от продажи основных средств и иного имущества | |||

| кредиты полученные | |||

| возврат подотчетных сумм | 6 | 16 | 12 |

| прочие поступления | 30 | 7 | 178 |

| 3. Направлено денежных средств всего | 7 053 | 8 226 | 9 545 |

| в т.ч. | |||

| на оплату приобретенных товаров | 5 174 | 6 602 | 5 977 |

| в т.ч. | |||

| зарубежным поставщикам | 4 451 | 5 470 | 5113 |

| российским поставщикам | 723 | 1 133 | 864 |

| на оплату труда | 86 | 91 | 93 |

| отчисления в государственные внебюджетные фонды | 34 | 46 | 42 |

| на выдачу подотчетных сумм | 166 | 108 | 199 |

| на приобретние основных средств | |||

| на оплату услуг сторонних организаций и товаров для внутр. потребления | 65 | 172 | 661 |

| на расчеты с таможней | 1456 | 1 141 | 2 526 |

| на расчеты с бюджетом | 73 | 40 | 37 |

| погашение основной суммы долга по полученным кредитам | |||

| на оплату процентов | |||

| прочие выплаты | 26 | 10 | |

| 4. Остаток денежных средств на конец периода | 2155 | 2 598 | 1207 |

| Курсовая разница | 5 | 7 | 3 |

Отобразим наглядно поступление денежных средств на рисунке 1.

Для сравнения динамики выручки от реализации и денежных потоков был рассчитан ряд показателей: абсолютный прирост, темп роста и темп прироста. Данные по выручке от реализации получены из отчета о прибылях и убытках (таблица 2), согласно стандартам составления бухгалтерской отчетности датой реализации признается момент перехода права собственности.

Таблица 3 – Показатели динамики и структуры денежных потоков

| Наименование показателя | 2015 | 2016 | 2017 |

| Показатели динамики | |||

| 1. Абсолютный прирост валового положительного денежного потока | -1040 | -855 | -313 |

| 2. Темп роста валового положительного денежного потока | 73.2% | 69.8% | 84.2% |

| 3. Темп прироста валового положительного денежного потока | -26.8% | -30.2% | -15.8% |

| 4. Абсолютный прирост выручки от реализации | -496 | -1083 | -83 |

| 5. Темп роста выручки от реализации | 83.4% | 56.4% | 94.1% |

| 6. Темп прироста выручки от реализации | -16.6% | -43.6% | -5.9% |

| 7. Абсолютный прирост валового отрицательного денежного потока | -1 162 | -1008 | -418 |

| 8. Темп роста валового отрицательного денежного потока | 71.7% | 65.7% | 78.4% |

| 9. Темп прироста валового отрицательного денежного потока | -28.3% | -34.3% | -21.6% |

| Показатели структуры | |||

| 1. Структура валового положительного денежного потока по источникам поступления, % | |||

| поступления от покупателей | 97.9% | 93.0% | 97.0% |

| кредиты | |||

| прочие поступления | 2.1% | 7.0% | 3.0% |

| итого | 100.0% | 100.0% | 100.0% |

| 2. Структура валового отрицательного денежного потока по направлениям использования, % | |||

| закупка товаров для перепродажи | 62.5% | 61.5% | 65.3% |

| в т.ч. по импорту | 44.8% | 43.8% | 50.3% |

| приобретение основных средств | |||

| коммерческие и управленческие расходы | 12.1% | 18.5% | 21.8% |

| налоги, таможенные платежи | 25.4% | 20.0% | 12.9% |

| погашение кредитов и уплата процентов по ним | |||

| ИТОГО | 100.0% | 100.0% | 100.0% |

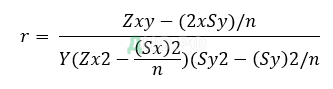

Для ООО «Фармстандарт» выручка от реализации сильнее реагирует на сезонность, растет и падает большими темпами, чем поступления от клиентов. Это объясняется задержкой поступлений от покупателей, наличием определенного временного лага между моментом отгрузки и оплатой. Теснота связи между валовым положительным денежным потоком и выручкой от реализации является высокой. Это подтверждает расчет линейного коэффициента корреляции и его оценка на основе шкалы Чеддока. Линейный коэффициент корреляции рассчитывается по следующей формуле:

где х — факторный признак

у — результативный признак

n — количество наблюдений.

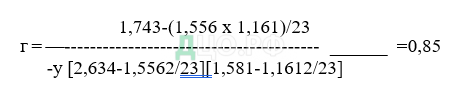

В таблице 3 приведены промежуточные данные, подставляя их в формулу, получаем:

Таблица 4 — Расчет тесноты связи темпов пророста валового положительного денежного потока (ВПДП) и выручки от реализации (ВР) для ОАО «Фармстандарт»

| Период | темп прироста ВПДП (у) | темп прироста ВР (х) | У2 | х2 | ху |

| 2015 | -0.268 | -0.166 | 0.072 | 0.028 | 0.045 |

| 2016 | -0.302 | -0.436 | 0.091 | 0.190 | 0.132 |

| 2017 | -0.158 | -0.059 | 0.025 | 0.004 | 0.009 |

| ИТОГО: | 1.161 | 1.556 | 1.581 | 2.634 | 1.743 |

Коэффициент попадает на шкале Чеддока в отрезок от 0,7 до 0,9, это означает, что более половины общей вариации результативного признака у объясняется влиянием изучаемого фактора х. Таким образом темпы прироста валового положительного денежного потока определяются изменениями темпов прироста выручки от реализации. Еще одним фактором является привлечение кредитов для финансирования текущей деятельности предприятия. В 2016г. темпы прироста валовых положительного и отрицательного денежных потоков существенно превысили темпы прироста выручки от реализации из-за привлечения кредитов в банках. В 2017г. доля заемных источников в притоках денежных средств достигла 37%, а на погашение кредитов направлено 30,7%) денежных средств. За счет роста поступлений от покупателей и сокращения заимствований в 2017г. доля кредитов уменьшилась до 22%.

Структура денежных потоков ООО «Фармстандарт» на протяжении 2015-2017 гг. менялась незначительно до появления кредитов банков в 2016г. Доля заемных источников поступлений денежных средств в течение 2015г. — первой половины 2016г. колебалась в пределах 17-25%, достигнув в четвертом квартале 2015г. 29,9%. В свою очередь, доля кредитов в поступлениях денежных средств изменялась в тех же рамках, поднявшись в четвертом квартале 2015г. до 25,3%. В 2016г. тенденция наращивания доли заемных средств в структуре источников финансирования сохранялась, сопровождаясь ростом доли привлечения и погашения кредитов в денежных потоках предприятия. Задолженность по кредитам постоянно нарастает, фактически погашение кредитов производится за счет получения новых траншей в больших размерах. Увеличение выручки от реализации сопровождается истощением товарных запасов, пополнение которых происходит за счет поступления дебиторской задолженности и авансов от покупателей.

Доля налогов и таможенных платежей оставалась практически неизменной, что объясняется зависимостью таможенных платежей от объемов импорта и налогов от выручки от реализации. Положительным моментом стало постепенное снижение доли коммерческих и управленческих расходов, обусловленное их незначительными колебаниями в течение года на фоне роста выручки от реализации и, соответственно, объемов закупок.

Этап 2. В рамках анализа денежных потоков предприятия рассчитывается ряд показателей, позволяющих дать характеристику денежным потокам в отчетном периоде по сравнению с предшествующими, а также наметить желаемые соотношения показателей, учитываемые при планировании.

Наиболее распространенными показателями, рассчитываемыми финансовыми аналитиками по финансовой отчетности организации являются коэффициенты платежеспособности, ликвидности и величина чистого оборотного капитала (см. таблицу 4).

Таблица 5 — Расчет финансовых показателей по финансовой отчетности

| ФИНАНСОВЫЕ ПОКАЗАТЕЛИ | 2015 | 2016 | 2017 |

| Коэффициент ликвидности 1-й ст. | 0.099 | 0.044 | 0.020 |

| Коэффициент ликвидности 2-й ст. | 0.373 | 0.321 | 0.305 |

| Коэффициент ликвидности 3-й ст. | 1.026 | 1.045 | 1.038 |

| Коэффициент ликвидности при мобилизации средств | 0.649 | 0.720 | 0.729 |

| Чистый оборотный капитал | 688 | 1 213 | 1050 |

| Коэффициент автономии | 0.047 | 0.070 | 0.063 |

| Коэффициент задолженности | 0.953 | 0.930 | 0.937 |

| ПОКАЗАТЕЛИ ОБОРАЧИВАЕМОСТИ И ДЕЛОВОЙ АКТИВНОСТИ | |||

| Дебиторская задолженность покупателей и заказчиков | 5 179 | 5 267 | 5616 |

| Выручка от реализации (по Форме №2) | 18 002 | 15 265 | |

| Выручка от реализации с налогами | |||

| Объем закупок | |||

| 1. Коэффициент оборачиваемости оборотных средств | 0.650 | 0.533 | |

| 2. Длительность оборачиваемости оборотных средств в днях | 138 | 169 | |

| 3. Коэффициент оборачиваемости запасов | 0.846 | 0.657 | |

| 4. Длительность оборачиваемости запасов в днях | 106 | 137 | |

| 5. Коэффициент оборачиваемости дебиторской задолженности покупателей и заказчиков | 2.447 | 1.977 | |

| 6.Длительность оборачиваемости дебиторской задолженности покупателей и заказчиков в днях | 37 | 46 | |

| 7. Коэффициент оборачиваемости дебиторской задолженности покупателей и заказчиков с учетом налогов | |||

| 8.Длительность оборачиваемости дебиторской задолженности покупателей и заказчиков, с учетом налогов в днях | |||

| 9. Коэффициент оборачиваемости денежных средств | 9.5 | 17.2 | |

| 10. Длительность оборачиваемости денежных средств, в днях | 9 | 5 | |

| 11. Коэффициент оборачиваемости денежных средств с учетом налогов | |||

| 12. Длительность оборачиваемости денежных средств с учетом налогов, в днях | |||

| 13. Оборачиваемость кредиторской задолженности перед поставщиками и подрядчиками | |||

| 14. Период погашения кредиторской задолженности перед поставщиками | |||

| 15. Коэффициент соотношения оборачиваемости дебиторской и кредиторской задолженности перед поставщиками | |||

| 16. Цикл движения денежных средств | |||

| ПОКАЗАТЕЛИ РЕНТАБЕЛЬНОСТИ, % | |||

| 1. Рентабельность продаж | 3% | 2% | |

| 2. Рентабельность активов | 2% | 2% | |

| 3. Рентабельность оборотных активов | 2% | 2% | |

| 4. Рентабельность собственного капитала | 30% | 36% |

Данные бухгалтерской отчетности ООО «Фармстандарт» за 2015-2017 гг. представлены в приложении 1. Кризис негативно сказался на балансовых показателях: была произведена переоценка кредиторской задолженности, выраженной в иностранной валюте. Это привело к значительному росту задолженности перед поставщиками и подрядчиками и появлению убытков. Импортный товар имел две оценки: в национальной и иностранной валюте, поэтому для сопоставимости данных необходимо было также провести его переоценку. В российском законодательстве на тот момент времени не было нормативной базы по переоценке товарно-материальных ценностей, помимо этого предприятию надо было бы уплатить налог на прибыль с этой дооценки. В то же время убытки, полученные от переоценки кредиторской задолженности, не уменьшали базу по налогу на прибыль. В результате бухгалтерская отчетность, структура баланса были искажены. В связи с этим коэффициенты ликвидности, рассчитанные для ООО «Фармстандарт» не удовлетворяют установленным критериям, но, начиная с 2015г. коэффициент ликвидности 3-й степени превысил единицу, а чистый оборотный капитал стал положительной величиной. Коэффициент ликвидности при мобилизации денежных средств за счет реализации товарных запасов соответствует нормативному значению начиная с отчета за первое полугодие 2015г.

Этап 3. Оценивая ликвидность предприятия невозможно обойти вниманием тенденцию изменения структуры его баланса. Для исследуемых предприятий характерна высокая доля оборотных средств (93-99%) и заемного капитала (более 74%), большая часть которых приходится на запасы товарно-материальных ценностей и кредиторскую задолженность перед поставщиками соответственно (таблица 5).

Таблица 6 – Показатели структуры баланса

| СТРУКТУРА БАЛАНСА | 2015 | 2016 | 2017 |

| Внеоборотные активы | 2% | 3% | 5% |

| Оборотные активы | 98% | 97% | 95% |

| Запасы | 51% | 59% | 61% |

| Дебиторская задолженность | 41% | 36% | 26% |

| Дебиторская задолженность перед покупателями и заказчиками | 34% | 29% | 2% |

| Денежные средства | 5% | 3% | 4% |

| Прочие оборотные активы | 0% | 0% | 0% |

| Собственный капитал | -17% | -14% | -15% |

| Заемный капитал | 117% | 114% | 115% |

| Кредиты и займы | 0% | 0% | 4% |

| Кредиторская задолженность | 117% | 114% | 112% |

| Кредиторская задолженность перед поставщиками и подрядчиками | 110% | 104% | 106% |

| Прочие кредиторы | 7% | 10% | 6% |

ОАО «Фармстандарт» на протяжении 2015-2017 гг. диверсифицировало кредиторскую задолженность как между поставщиками, так и между банками, постепенно снижая свои риски. Положительной тенденцией также стал рост величины собственного капитала (26% от валюты баланса к 01.01.16г.), а также снижение кредиторской и дебиторской задолженности.

Для характеристики денежного оборота немаловажными являются показатели оборачиваемости оборотных средств предприятия. В работах по экономическому анализу показатели оборачиваемости рассчитываются по данным финансовой отчетности, в которой выручка от реализации показывается без налога на добавленную стоимость, в то время как остатки дебиторской задолженности отражаются в балансе с налогами (до 2016г. и с налогом с продаж). Таким образом, длительность оборачиваемости занижена, по крайней мере, на 20%. По мнению автора, оборачиваемость оборотных средств будет точнее отражать, сколько раз за отчетный период они совершат оборот, если при расчете этого показателя использовать полную выручку от реализации. В связи с тем, что продажи осуществлялись как за наличный, так и безналичный расчет, разница между коэффициентами оборачиваемости дебиторской задолженности для ОАО «Фармстандарт» составила 21-23%, что весьма существенно. В свою очередь это также влечет за собой сокращение финансового цикла.

Существуют несколько методов расчета оборачиваемости кредиторской задолженности. В некоторых трудах этот показатель рассчитывается через выручку от реализации в продажных ценах или по себестоимости. М.Н. Крейнина предлагает следующую формулу:

Окз = ~КЗ / (3 + Д03),

где Окз — оборачиваемость кредиторской задолженности КЗ — средние остатки кредиторской задолженности 3 — однодневные затраты сырья и материалов (для торговли -себестоимость продаж)

А03 — изменение остатков товарно-материальных запасов. Себестоимость продаж и изменение запасов отражаются в учете и отчетности без налогов, а задолженность перед поставщиками с налогами, таким образом, длительность оборачиваемости кредиторской задолженности занижалась на 20%, а с 2016г.-на 18%.

Кредиторская задолженность перед поставщиками складывается из неоплаченных поставок товаров, уже реализованных и остающихся в запасах.

Кредиторская задолженность является источником финансирования основной деятельности, а не активом, участвующим в производстве. Поэтому оборачиваемость кредиторской задолженности перед поставщиками и подрядчиками должна рассчитываться не через себестоимость продаж, а через общую стоимость закупок товаров, работ, услуг с учетом налогов за отчетный период. Этот показатель характеризует, насколько быстро предприятие рассчитывается с кредиторами. Длительность оборачиваемости, выраженная в днях, отражает средний срок коммерческого кредита, предоставляемого поставщиками и подрядчиками.

Однако состав кредиторской задолженности разнообразен и включает в себя задолженность перед персоналом, бюджетом, по авансам полученным и т.д. Для того чтобы оценить средний период погашения задолженности перед персоналом, необходимо соотнести ее средний остаток и сумму начислений в пользу персонала. Аналогичным образом производится расчет по задолженности перед бюджетом.

Чем выше коэффициент оборачиваемости, тем меньше длительность оборота оборотных средств, тем эффективнее работа предприятия. При повышении оборачиваемости положительный денежный поток растет большими темпами, чем отрицательный. В результате происходит относительное и абсолютное высвобождение оборотных средств:

- сокращение остатка оборотных средств в отчетном периоде по сравнению с предыдущим при сохранении или увеличении объема выручки от реализации продукции характеризует абсолютное высвобождение;

- увеличение остатка оборотных средств в отчетном периоде меньшими темпами, чем рост выручки от реализации отражает относительное высвобождение оборотных средств. В этом случае свободные средства на счете предприятия не образуются, но один рубль оборотных средств обслуживает больший объем реализации товаров, работ, услуг.

Оборачиваемость дебиторской задолженности постепенно повышается, длительность оборачиваемости дебиторской задолженности покупателей и заказчиков достигает ежегодного минимума в четвертом квартале. Это обуславливается двумя причинами: во-первых, поступлением авансов перед новогодним сезоном, во-вторых, наличием нескольких крупных клиентов, оплачивающих товары по мере их реализации третьим лицам. В свою очередь, оборачиваемость кредиторской задолженности перед поставщиками и подрядчиками также повышалась, период погашения кредиторской задолженности достиг рекордно низкого уровня 125 дней в четвертом квартале 2015 г. Оптимизация оборачиваемости может способствовать повышению стоимости компании.

Коэффициент достаточности чистого денежного потока отражает способность предприятия покрывать расходы на погашение кредитов и прирост материально-производственных запасов за счет чистого денежного потока. Этот коэффициент удобно применять для составления кредитного плана при планировании денежных потоков. Для ОАО «Фармстандарт» этот показатель отрицательный, поскольку одновременно с погашением кредитов выбирались новые транши, направляемые на пополнение товарных запасов.

Коэффициент ликвидности денежного потока в 60% случаев больше единицы, что объясняется использованием остатка денежных средств на начало следующего месяца. Как правило, накопленные в конце декабря денежные средства направлялись на погашение кредиторской задолженности перед поставщиками и банками. Вследствие этого валовый отрицательный денежный поток превышает валовый положительный денежный поток. По этой же причине столь низок показатель эффективности денежного потока.

Итак, в результате анализа денежных потоков выявлено следующее:

- денежные потоки аккумулируются преимущественно основной деятельностью — торговлей алкогольной продукцией и посудой;

- все предприятия показывают тенденцию к наращиванию объемов продаж, финансирование которых производится в большей степени за счет средств поставщиков и кредитов банков;

- в связи с этим показатели ликвидности и коэффициент автономии не соответствуют нормативным значения;

- рост прибыльности продаж в 2015 г. привел к улучшению структуры баланса, повышению рентабельности текущих активов, а также росту чистого оборотного капитала компаний;

- положительной тенденцией стало повышение оборачиваемости оборотных средств за счет роста выручки от реализации и проведения более жесткой кредитной политики.

Однако несмотря на улучшение финансового состояния, исследуемые предприятия находятся в зоне высокого предпринимательского риска, так как всецело зависят от кредиторов. По результатам проведенного анализа можно дать следующие рекомендации:

повысить рентабельность продаж и рентабельность текущих активов за счет следующих мероприятий:

- установление конкурентоспособных цен реализации, снижение затрат на закупку товаров, усиление контроля за системой заказов товаров;

- анализ запасов товарно-материальных ценностей с целью проведения распродажи товаров с низким уровнем спроса и увеличением на этой основе оборачиваемости товарных запасов, сокращением издержек по хранению этих товаров, а также получением дополнительных денежных средств;

повысить оборачиваемость оборотных средств и нормализовать финансовый цикл:

- усиление контроля за формированием, анализом и сбором дебиторской задолженности;

- тщательная проработка политики взаимоотношений с поставщиками товаров, работ, услуг, ужесточение контроля за своевременной и полной оплатой счетов;

- внедрение предварительного контроля дебиторской и кредиторской задолженности;

сократить валовый отрицательный денежный поток с целью высвобождения денежных средств для финансирования расширения объемов продаж:

- проведение эффективной налоговой политики;

- снижение издержек, связанных с финансированием текущих потребностей в оборотных средствах;

- проведение постоянного анализа коммерческих и управленческих расходов с целью их минимизации и повышения их эффективности.

- ежемесячно проводить анализ финансового состояния компаний с целью предотвращения появления негативных тенденций;

- осуществлять непрерывное планирование денежных потоков.

Оптимизация денежного оборота предприятия проводится с целью повышения эффективности управления предприятием и представляет собой процесс выбора и внедрения наилучших форм и методов организации денежных потоков с учетом специфики предприятия и условий хозяйствования. Одной из главных задач оптимизации денежного оборота можно назвать поиск такого соотношения доходности и ликвидности, при котором активы предприятия будут использоваться наилучшим образом. Дилемма «прибыль — риск», пронизывающая всю систему стратегического и оперативного управления предприятием, в блоке управления денежным оборотом проявляется в форме конфликтности критериев достижения максимума рентабельности и минимизации риска кризиса ликвидности. Решить данную дилемму можно путем управления финансовым циклом предприятия: ускорение оборачиваемости оборотных активов и кредиторской задолженности приводит к высвобождению финансовых ресурсов и создает дополнительные возможности для активизации основной и инвестиционной деятельности.

Таким образом, основой оптимизации денежного оборота является минимизация финансового цикла предприятия, ставшая особенно актуальной для сферы торговли в силу следующих особенностей:

- наличия большого числа мелких и средних предприятий, создающих на рынке условия конкуренции, близкие к совершенной, когда продавец не может диктовать розничные цены потребителям;

- отсутствия стадии производства и высокой оборачиваемости активов;

- наличия временного лага между поступлением и реализацией товаров, что обуславливает необходимость создания и поддержания товарных запасов, а также поиска путей покрытия увеличивающейся потребности в оборотных средствах;

- высокой зависимости от конъюнктуры товарного и финансовых рынков, так как валовой доход торгового предприятия определяется ценами поставщиков и ценами реализации на рынке, а также колебаниями валют при импорте и экспорте товаров.

Этап 4. В виду изменчивости внешней среды, информационной прозрачности рынка, ускорения научно-технического прогресса, когда жизненный цикл товаров сокращается в разы, а также специфической роли торговли как посредника между производителем и конечным потребителем сокращение операционного и финансового циклов имеет важное значение в ускорении оборачиваемости оборотных средств в целом по стране.

Различные соотношения оборачиваемости запасов, дебиторской и кредиторской задолженность позволяют классифицировать финансовый цикл следующим образом:

- дефицитный — цикл, при котором у предприятия возникает дополнительная потребность в денежных средствах в связи с тем, что срок оплаты поставщикам наступает ранее реализации запасов и поступления дебиторской задолженности от покупателей;

- избыточный — цикл, при котором у предприятия временно высвобождаются денежные средства вследствие превышения оборачиваемости кредиторской задолженности над оборачиваемостью запасов и дебиторской задолженности;

- равновесный — цикл, при котором срок оплаты поставщикам совпадает с поступлением дебиторской задолженности после реализации товаров.

Исходя из составляющих элементов финансового цикла предприятия торговли, можно выделить следующие направления его оптимизации:

- уменьшение временного лага между поступлением товаров и их реализацией;

- сокращение оборачиваемости дебиторской задолженности;

- увеличение либо уменьшение промежутка времени между поставкой товаров и оплатой их стоимости поставщикам.

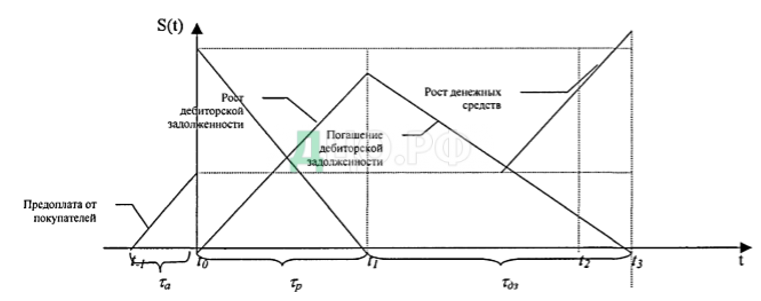

В связи с этим автор предлагает дополнить базовую схему следующими исходными условиями: часть товаров (d) реализована покупателями на условиях предоплаты в период времени Ta=(t-1,t0) полученные денежные средства (dp2Q) использованы для погашения кредиторской задолженности перед поставщиками. Тогда схема будет иметь следующий вид (рис. 3):

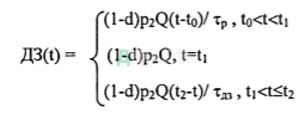

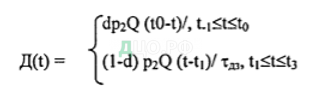

Изменение исходных условий влечет за собой модификацию динамической модели:

Дебиторская задолженность снизится на величину (dp2Q), тогда

Денежные средства будут получены в виде предварительной оплаты в сумме dp2Q в период [t-1,t0), а затем поступят в процессе погашения дебиторской задолженности в период [t1, t3], тогда

Функция финансового цикла можно представить в виде следующего выражения: F(t) = S(t)+ДЗ(t)-K3(t).

Соотношение накопленного объема денежных средств и величины кредиторской задолженности характеризуют финансовый цикл следующим образом: R(t) = Д(t) — K3(t).

При формировании данной модели использовались следующие допущения:

- товары приобретаются у поставщика на условиях коммерческого кредита;

- погашение кредиторской задолженности должно происходить в один момент времени;

- товары реализуются покупателям на условиях коммерческого кредита;

- учитывается задолженность покупателей и перед поставщиками только за товары.

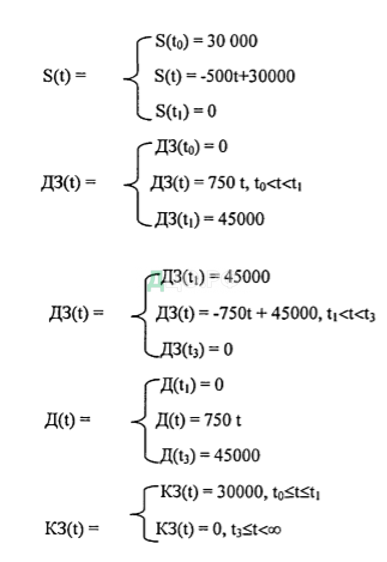

Проиллюстрируем данную методику на конкретном примере. ООО «Фармстандарт» закупает товар на внутреннем рынке как на условиях отсрочки платежа, так и оплаты товара по мере его реализации. Возьмем для расчетов одну группу товаров, по которой наценка составляет 50%, т.е. рг = 1,5 х pi . Допустим, что весь товар реализуется равномерно в течение двух месяцев, тогда тр = 60 дней. Дебиторская задолженность погашается также равномерно в течение 30 дней, тда = 30 дней. Поставщик поставил 100 единиц товара по 300 рублей каждая, piQ = 30 000 руб., P2Q = 45 000 руб. Тогда система уравнений будет выглядеть следующим образом:

Если покупатели ООО «Фармстандарт» произведут частичную предоплату — 30%, (d = 0,3), а оплата поставщику будет производиться по мере поступления денежных средств от покупателей (¾ = 90 дней), уравнения операционного цикла будут иметь следующий вид:

Найдем значения критических точек: t-1

t1 = 0

t0 = 0+0-16500=-16500

t1 = 0+31500-16500=15000

t2 = 525[45+(-525[45+31500)-((-16500|90)[45+16500) = 23250

t3 = 31500+0-16500=15000

Следовательно, неустойчивым положение предприятия будет в момент времени to, когда товар еще не реализован, но задолженность перед поставщиком уже сформировалась. В дальнейшем, рассчитываясь по мере поступления дебиторской задолженности, предприятие будет расплачиваться с кредитором и одновременно накапливать на расчетном счете сумму наценки. Полученную разницу можно использовать для финансирования текущих финансовых потребностей, связанных с формированием фонда оплаты труда и др.

Если аккумулированных денежных средств недостаточно для погашения обязательств перед поставщиками, то предприятие вынуждено будет активизировать сбор дебиторской задолженности либо прибегнуть к привлечению краткосрочных источников финансирования: овердрафт, краткосрочные кредиты банков, эмиссия векселей.

Основой роста валового положительного денежного потока является увеличение объема продаж продукции. В краткосрочной перспективе ускорение поступления денежных средств достигается за счет корректировки кредитной политики: сокращения сроков предоставления кредита покупателям, получение частичной или полной предоплаты за товар с высоким спросом, увеличения стоимости кредита и др.

В долгосрочном периоде рост валового положительного денежного потока может быть достигнут за счет дополнительной эмиссии акций, продажи финансовых инструментов, продажи неиспользуемых активов, привлечения долгосрочных кредитов.

В зависимости от отраслевой специфики предприятие выбирает те или иные методы оптимизации валового денежного потока, но в силу большого удельного веса дебиторской задолженности в структуре активов предприятия, в первую очередь будет задействована кредитная политика.

В целях стимулирования покупателей приобретать большее количество товара, производить более раннюю оплату предприятие использует систему скидок, сочетание которых может дать большой положительный эффект:

- временной скидкой называется механизм предложения скидки в случае осуществления оплаты в рамках срока действия скидки или раньше наступления стандартного срока оплаты;

- скидка на продукцию предоставляется при достижении оговоренного объема закупок, при этом она может распространяться как на последующие поставки, так и уменьшать задолженность дебитора по результатам отчетного периода;

- скидка может также быть предоставлена за получение товара на складе поставщика и самостоятельную транспортировку.

При расчете эффекта от предоставления скидок нужно учитывать связанные с ними издержки, в том числе и по инкассации дебиторской задолженности. Процедура инкассации дебиторской задолженности включает в себя напоминания покупателям о дате платежа, проведение переговоров по истребованию долгов, их пролонгации, реструктуризации, обращение в арбитражный суд. Издержки по инкассации дебиторской задолженности довольно сложно определить: это стоимость рабочего времени специально вьщеленных сотрудников отдела сбыта, бухгалтерии и юристов, величина скидки при продаже задолженности факторинговой компании, упущенная выгода от неиспользования денежных средств, замороженных в дебиторской задолженности и другие расходы.

3.2. Оценка эффективности разработанной методики управления денежными потоками

Оптимизация валового отрицательного денежного потока состоит в его синхронизации по времени и объемам с валовым положительным денежным потоком с целью недопущения потери платежеспособности и финансовой устойчивости предприятия. Оптимизация денежного потока проводится как на стадии планирования (при заключении договоров с поставщиками и подрядчиками платежи увязываются с поступлениями от покупателей, выплаты по кредитным договорам согласовываются с поступлениями по конкретным финансируемым проектам), так и на стадии оперативного управления.

На стадии планирования оценить синхронность денежных потоков позволяет расчет коэффициента корреляции по следующей формуле:

где ККдп — коэффициент корреляции положительного и отрицательного денежных потоков во времени;

Р — интервал в планируемом периоде;

ПДПі -сумма положительного денежного потока в i-тых вариантах;

ПДП — средняя сумма положительного денежного потока в планируемом периоде;

ОДПІ — сумма отрицательного денежного потока в i-тых вариантах;

ОДП — средняя сумма отрицтельного денежного потока в планируемом периоде;

Коэффициент корреляции может рассчитываться как раздельно по видам деятельности, так и в целом по предприятию. Значение коэффициента корреляции должно стремиться к 1. Большое значение для анализа денежных потоков и их последующей оптимизации имеет расчет этого показателя для текущей деятельности. Коэффициент корреляции по основной деятельности, колеблющийся около 1, означает, что предприятие работает за счет собственных средств и кредиторской задолженности перед поставщиками и подрядчиками, не привлекает кредитов банков, а остаток денежных средств меняется незначительно.

Значение показателя, близкое к 1, по финансовой деятельности означает, что предприятие погашает кредиты за счет получения новых или за счет выпуска ценных бумаг, что, несомненно, является негативной тенденцией.

Воздействуя на отрицательный денежный поток в сторону его снижения или увеличения, можно повысить синхронность разнонаправленных денежных потоков предприятия.

Снизить отрицательный денежный поток можно за счет следующих мероприятий:

- увеличение по согласованию с поставщиками сроков предоставления товарного кредита;

- проведение эффективной налоговой политики, позволяющей снизить суммы налогов и рассредоточить их по времени;

- снижение уровня издержек;

- изменение сроков выплаты заработной платы (введение системы авансовых платежей, распределении во времени выплаты заработной платы различным подразделениям).

Повысить отрицательный денежный поток можно за счет досрочного погашения кредитов и займов, финансовых вложений, осуществления инвестиционной политики, предоплаты поставщикам.

В рамках разработанной кредитной политики предприятия определяются критерии привлечения товарного кредита, сочетание его видов и ограничения по стоимости. Наиболее интересной для розничной торговой организации будет работа по посредническим договорам (договоры консигнации), когда поставщик передает товар на реализацию, товар остается у него в собственности, а оплата производится по мере реализации товара. В этом случае предприятие работает за счет средств поставщика. Оптовая торговая организация работает, как правило, на условиях отсрочки или использует временные скидки. В этом случае оценить оптимальность применяемой кредитной политики можно при помощи расчета показателей оборачиваемости кредиторской задолженности, доли кредиторской задолженности в пассиве баланса, коэффициента ликвидности 1-й степени, а также путем сравнения эффективной ставки дисконта и банковского процента по депозитам.

Основным инструментом оптимизации денежных потоков в рамках оперативного управления является платежный календарь, разрабатываемый на основе основного бюджета движения денежных средств, конкретизируя его.

Период такого оперативного планирования зависит от размеров предприятия, объемов ежедневных поступлений, их предсказуемости, и может быть как декадным, так и ежедневным.

Одной из проблем, с которой сталкивается финансовый менеджер при составлении платежного календаря, является задержка предоставления необходимой информации различными подразделениями предприятия. При этом сама информация может быть несогласованной, избыточной или недостаточной. Решить данную проблему позволит разработка регламента предоставления информации, который определяет источники информации, ее состав, ответственных лиц, сроки и формы ее представления.

Платежный календарь содержит те же показатели, что и бюджет денежных средств, но некоторые его статьи могут быть конкретизированы.

Если платеж предполагается осуществить не в национальной валюте, то его сумма указывается в двух валютах, пересчет в национальную проводится по планируемому курсу покупки иностранной валюты.

При расчете оптимального остатка денежных средств необходимо учитывать его различные виды. Трансакционный остаток денежных средств характеризует минимально необходимую их сумму для осуществления основной деятельности. Потребность в страховом остатке может быть определена на основе рассчитанной суммы трансакционного остатка и размера вариации поступления денежных средств. Размер страхового остатка также зависит от легкости доступа предприятия к краткосрочным кредитным продуктам, например, овердрафту. Если рентабельность по основной деятельности покрывает проценты по такому краткосрочному кредиту и упущенную выгоду от вложения данных средств в ценные бумаги и существует возможность оперативного получения овердрафта, то нет необходимости в формировании страхового запаса. Договором банковского обслуживания может быть оговорен неснижаемый остаток, на который начисляются проценты, подход здесь тот же.

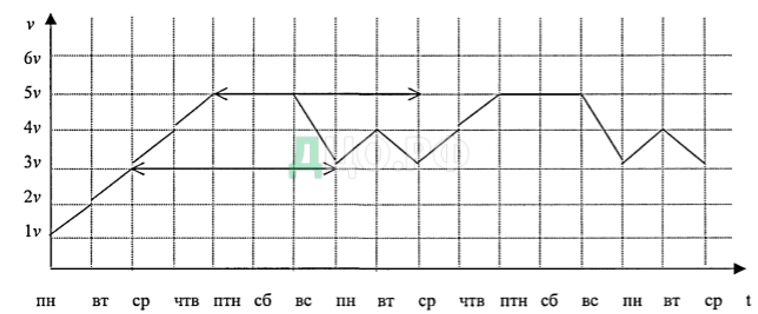

Предлагаетcя использовать следующую модель управления остатком денежных средств: предприятие устанавливает два платежных дня в неделю, в остальные дни денежные средства находятся в депозите. При пятидневной рабочей неделе платежными днями будут понедельник и среда, в депозиты денежные средства зачисляются в среду и пятницу. Такое распределение позволит использовать субботу и воскресенье для получения дохода, поскольку при расчете процентов применяется методика расчета процентов исходя из календарных дней. Графически данную модель можно отобразить следующим образом (рис. 4):

Среди преимуществ данной модели можно выделить следующие:

- простота применения

- повышение коэффициентов ликвидности и платежеспособности

- получение дохода от использования остатков денежных средств в выходные дни

- аккумуляция средств для совершения крупных платежей без потери доходности, а также сокращение издержек на комиссиях банков

- предприятие всегда точно знает, какой суммой денежных средств оно располагает на ближайшую неделю (два платежных дня)

- экономия времени сотрудников бухгалтерии, высвобождается 15 человеко-часов, которые могут быть использованы более производительно

Недостатком такого подхода к управлению остатками денежных средств является сокращение их оборачиваемости примерно в 4 раза, а также возможное несовпадение платежных дней со сроками обязательных платежей (налогов, таможенных платежей). Ввиду небольшой доли денежных средств в общей сумме активов, замедление их оборачиваемости сильно не повлияет на оборачиваемость всех оборотных средств предприятия. Разница между платежными днями составляет 1-2 дня, поэтому уплата налогов и сборов в более ранние сроки не окажет существенного влияния на денежный оборот предприятия.

При создании системы контроля по критериям результативности и эффективности необходимо предусмотреть, чтобы эта система своевременно информировала об отклонениях. Отклонения бывают разного рода: превышение нормативов по расходам на канцтовары и снижение выручки от реализации. Понятно, что если реагировать на все отклонения, то система будет перегружена информацией, и эффективность контроля существенно снизится. Поэтому самые лучшие результаты будут достигнуты тогда, когда внимание в первую очередь будет обращено на те точки, которые являются критическими для оценки эффективности всего производственного процесса.

Отклонения фактических величин от плановых могут возникать по всем параметрам, определенным в бюджете. В экономической литературе60 изучены стоимостные параметры, параметры организационной структуры и временные параметры. К стоимостным параметрам относят затраты, доходы, прибыль, поступления, выплаты и т.д. Параметры организационной структуры — это места возникновения затрат, закупочные, производственные, сбытовые и другие подразделения. Временными параметрами являются дни, недели, месяцы, кварталы, годы.

Для осуществления контроля рассчитываются абсолютные, относительные, селективные, кумулятивные отклонения и отклонения во времени. Селективные отклонения предполагают сравнение контролируемых величин во времени (квартал, месяц), сравнение контролируемых величин за определенный месяц текущего года с тем же месяцем предыдущего года. Использование селективных отклонений актуально для предприятий, занимающихся сезонным бизнесом. Кумулятивное отклонение исчисляется нарастающим итогом и его значение позволяет оценить степень достижения за прошедшие периоды и возможную разницу к концу планового периода. Возникающие в отдельных периодах колебания могут привести к значительным отклонениям на коротком отрезке времени. Кумуляция позволяет компенсировать случайные отклонения и более точно выявить тренд.

Для аналитических целей представляет интерес сравнение фактически реализованных значений планового периода с фактическими показателями предыдущего периода, такой подход важен при негативных отклонениях плановых величин от фактических. Все подходы к сравнению: «план-факт» и «факт-факт» опираются на статистику прошлого и позволяют уменьшить отклонения в будущем. На основе результатов анализа отклонений может быть составлен другой прогноз или ожидание результатов на конец планового периода.

Сравнение планируемого результата на конец года с прогнозируемым или ожидаемым с учетом происходящих изменений во внешней среде или внутри организации позволяет получить отклонение «план — желаемый результат», что дает возможность более глубоко исследовать причины, влияющие на развитие бизнеса в будущем. При этом подходе сравниваются планы, разработанные в начале периода, и потребности текущего момента.

Простое распространение прошлого на будущее, результаты которого часто используются при традиционном подходе к планированию, может привести к существенным ошибкам. В современных условиях будущее следует рассматривать не через статистические прогнозы, а путем изучения текущих отклонений и анализа причин их возникновения. Одним из приемов использования бюджетирования для контроля выполнения плана является выделение трех групп затрат: переменные, условно-постоянные и капитальные.

Контроль над переменными затратами реализуется с помощью гибких бюджетов и стандартов. Капитальные затраты планируются исходя из долгосрочной перспективы, с ними связан наибольший риск по окупаемости вложений, контроль над такими затратами осуществляется при помощи бюджета капитальных затрат. Условно-постоянные затраты — это затраты в пределах установленной суммы на период, не имеющие ярко выраженной зависимости от объемов производства и реализации, наиболее распространенной техникой их контроля является статичный бюджет. Особенностями этой категории бюджетов является установление суммы постоянных затрат в начале планового периода. Утвержденный статичный бюджет можно классифицировать следующим образом:

- приростной бюджет основан на достигнутом уровне предыдущего периода и результатах его выполнения, его показатели устанавливаются в зависимости от результатов анализа прошлого планового периода и перспективами следующего периода;

- особенностью приоритетного бюджета является необходимость дополнительного анализа вариантов при сокращении или увеличении каких-либо показателей бюджетов;

- бюджет нулевой точки предполагает разработку снизу вверх, т.е. менеджеры устанавливают показатели бюджетов самостоятельно.

Для того чтобы бюджетирование успешно реализовало свои цели, необходимо постоянно оценивать выполнение бюджетов. В задачи контроля не входит тотальный анализ всех возникших отклонений. Даже если абсолютные или относительные отклонения какого-либо параметра очень значительны, то это не является поводом заняться его анализом, оценкой и корректировкой. Необходимо выяснить, является ли данное отклонение случайным или регулярным. В случае, если отклонение носит разовый характер и не играет значительной роли относительно его достижения, то выполнять анализ бессмысленно. Таким образом, возникающие отклонения должны определяться по следующим критериям: оценка по допустимым пределам, оценка по влиянию на денежный поток.

Анализ отклонений по допустимым пределам следует проводить, если отклонение какого-либо параметра бюджета выходит за установленные допустимые границы. Величина отклонений отдельного параметра свидетельствует о качестве планирования и бюджетной дисциплине, но ничего не говорит о степени влияния на денежный поток. Поэтому необходимо определить параметры, влияющие на денежный поток, как в позитивном, так и негативном направлениях. Анализ и оценка отклонений не должны выполняться механически во всех случаях. Когда причины отклонений очевидны, необходимость в их детальном исследовании отпадает, или же незначительное или неполное отклонение может заслуживать тщательного исследования, так как в результате могут быть выявлены тенденции и признаки, оказывающие существенное влияние на развитие бизнеса. В практике анализа причин отклонений различают анализ, ориентированный на прошлое, и анализ, ориентированный на будущее. Первый позволяет установить логическую цепочку влияния отдельных параметров на интегральный показатель. Анализ отклонений с ориентацией на перспективу возможен в случае, если на предприятии осуществляется регулярный прогноз развития контролируемых параметров.

В целях контроля над денежными потоками предприятия и выяснения причин отклонений фактических показателей от плановых в экономической литературе предлагается использовать анализ по методу «дерева отклонений».

Вывод по главе 3. Основой роста валового положительного денежного потока является увеличение объема продаж продукции. В краткосрочной перспективе ускорение поступления денежных средств достигается за счет корректировки кредитной политики: сокращения сроков предоставления кредита покупателям, получение частичной или полной предоплаты за товар с высоким спросом, увеличения стоимости кредита и др.

Основным инструментом оптимизации денежных потоков в рамках оперативного управления является платежный календарь, разрабатываемый на основе основного бюджета движения денежных средств, конкретизируя его.

При создании системы контроля по критериям результативности и эффективности необходимо предусмотреть, чтобы эта система своевременно информировала об отклонениях.

Заключение

Денежный оборот непосредственно связан с обращением общественного капитала на всех стадиях воспроизводственного процесса. Движение капитала непрерывно и сопровождается постоянной сменой его форм. Одна форма капитала (денежная, товарная, производительная) в процессе кругооборота не существует без других, и одновременно капитал в каждой его части находится в разных формах. Поскольку процесс авансирования денежных средств и их возмещение из выручки от реализации носит непрерывный характер, то непрерывно повторяющийся индивидуальный цикл оборота денежных средств предприятия предстает в виде кругооборота его денежных средств. Без реального наполнения оборота капитала денежными средствами, без поступления выручки от реализации продукции на расчетный счет предприятия немыслимо эффективное осуществление экономической деятельности.

Заключительным этапом оптимизации является обеспечение условий максимизации чистого денежного потока предприятия. Рост чистого денежного потока обеспечивает повышение темпов экономического развития предприятия на принципах самофинансирования, снижает зависимость этого развития от внешних источников формирования финансовых ресурсов, обеспечивает прирост рыночной стоимости предприятия

Эффективное управление денежными потоками от финансовой деятельности компании требует формирования специальной политики этого управления как части общей финансовой стратегии компании.

Стоимость компании (Enterprise Value, EV) — аналитический показатель, представляющий собою оценку стоимости компании с учётом всех источников её финансирования: долговых обязательств, привилегированных акций, доли меньшинства и обыкновенных акций компании.

Оценивать стоимость необходимо не только для покупки или продажи готового бизнеса. Этот показатель важен для стратегического управления компанией. Четкое представление о стоимости вашего предприятия потребуется также при выпуске ценных бумаг, акций и выходе на фондовый рынок. Значимо еще и то, что ни один инвестор не согласится вложить свои деньги туда, где не проведена оценка стоимости компании.

Эффективность управления денежными потоками предприятия можно оценить качественно и количественно, используя предложенную автором методику. При анализе отклонений фактически достигнутых показателей от плановых проводится оптимизация деятельности компании и внесение корректив в планы на следующий период.

В виду изменчивости внешней среды, информационной прозрачности рынка, ускорения научно-технического прогресса, когда жизненный цикл товаров сокращается в разы, а также специфической роли торговли как посредника между производителем и конечным потребителем сокращение операционного и финансового циклов имеет важное значение в ускорении оборачиваемости оборотных средств в целом по стране.

В российской практике предприятие, обладающее преимуществами в своем сегменте рынка, может влиять на договорные условия со своими контрагентами. Так, например, часть товаров может быть реализована на условиях предварительной оплаты, а полученные денежные средства направляются поставщику с целью получения временной скидки.

Оптимизация валового отрицательного денежного потока состоит в его синхронизации по времени и объемам с валовым положительным денежным потоком с целью недопущения потери платежеспособности и финансовой устойчивости предприятия. Оптимизация денежного потока проводится как на стадии планирования (при заключении договоров с поставщиками и подрядчиками платежи увязываются с поступлениями от покупателей, выплаты по кредитным договорам согласовываются с поступлениями по конкретным финансируемым проектам), так и на стадии оперативного управления.

В рамках разработанной кредитной политики предприятия определяются критерии привлечения товарного кредита, сочетание его видов и ограничения по стоимости. Наиболее интересной для розничной торговой организации будет работа по посредническим договорам (договоры консигнации), когда поставщик передает товар на реализацию, товар остается у него в собственности, а оплата производится по мере реализации товара. В этом случае предприятие работает за счет средств поставщика.

Таким образом, мы пришли к выводу, что основным инструментом оптимизации денежных потоков в рамках оперативного управления является платежный календарь, разрабатываемый на основе основного бюджета движения денежных средств, конкретизируя его.

При создании системы контроля по критериям результативности и эффективности необходимо предусмотреть, чтобы эта система своевременно информировала об отклонениях.

Список литературы

- Бузина Т.В. Совершенствование инновационной деятельности как главный фактор экономического развития предприятий // Научные труды Sworld. – 2014. – Т. 25. – № 2. – С. 13–16.

- Васильева Ю.В. Планирование производственных ресурсов (MRP) и планирование потребностей предприятия (ERP) // Современные тенденции в экономике и управлении: новый взгляд. – 2015. – № 32. – С. 46–50.

- Ибрагимов Р.Г. К задаче расчета терминальной компоненты в модели дисконтированного денежного потока // Финансовая аналитика: проблемы и решения. – № 6 (288). – 2016. – С. 27–41.

- Ибрагимов Р.Г., Панферов Г.А. К вопросу о зависимости собственного капитала фирмы от уровня левериджа // Финансовые исследования. – № 3 (44). – 2014. – С. 101–108.

- Лукасевич И.Я. Финансовый менеджмент: Учебник / И.Я. Лукасевич – 3-е изд., испр. – М.: Национальное образование, 2013. – 768 с.

- Четошникова Л.А., Короткий Ю.В. К ВОПРОСУ О ВЛИЯНИИ ДЕНЕЖНЫХ ПОТОКОВ НА СТОИМОСТЬ КОМПАНИИ // Экономика и современный менеджмент: теория и практика: сб. ст. по матер. LXI-LXII междунар. науч.-практ. конф. № 6(60). – Новосибирск: СибАК, 2016. – С. 68-

- Электронный источник: http://becmology.ru/blog/economy/cash_flow01.htm (дата обращения: 12.12.2017)

- Балашов, В.Г. Антикризисное управление предприятиями и банками / В.Г. Балашов. — М.: Дело, 2016. — 840 c.

- Дарховский, Б. С. Методическое пособие по курсу «Вероятностные модели в управлении финансовыми потоками и математические основы страхования» / Б.С. Дарховский. — М.: Ленанд, ИСА РАН, 2017. — 484 c.

- Жданчиков, П. А. Казначейство. Автоматизированные бизнес-технологии управления финансовыми потоками / П.А. Жданчиков. — М.: Высшая Школа Экономики (Государственный Университет), 2017. — 368 c.

- Жевняк, А. В. Математическая теория дисконтирования денежных потоков. Математическая теория кредита / А.В. Жевняк. — М.: РИНФО, 2013. — 384 c.

- Кийосаки, Р.Т. Квадрант денежного потока / Р.Т. Кийосаки, Ш.Л. Лектер. — М.: Попурри; Издание 7-е, 2017. — 416 c.

- Кийосаки, Р.Т. Квадрант денежного потока / Р.Т. Кийосаки, Ш.Л. Лектор. — М.: Мн: Попурри, 2015. — 336 c.

- Ольхова, Р. Г. Банковское дело. Управление в современном банке / Р.Г. Ольхова. — М.: КноРус, 2016. — 304 c.

- Роберт, Т. Кийосаки Богатый папа, бедный папа. Квадрант денежного потока. Руководство богатого папы по инвестированию. Богатый ребенок, умный ребенок / Роберт Т. Кийосаки, Шэрон Л. Лектер. — М.: Попурри, 2016. — 356 c.

- Рубли. Денежные знаки Банка России. — М.: ИнтерКрим-пресс, 2014. — 630 c.

- Трейси, Брайан Начни и построй собственный успешный бизнес. Как увеличить продажи, направить денежные потоки к себе и заработать больше денег / Брайан Трейси. — М.: SmartBook, 2017. — 224 c.

- Анисимов А.Ю. Организационно-функциональный механизм управления денежными потоками: – М., 2014.

- Варнаева Н.Е. Оптимизация денежных потоков организации // Экономика и управление: анализ тенденций и перспектив развития. 2013.

- Лимонова Н.В., Ленкова М.И Анализ денежных потоков организации на основе индивидуального бюджета движения денежных средств. // Экономика. Право. Печать. Вестник КСЭИ. 2014. № 1 (61).

- Любушин Н.П. Анализ финансового состояния организации. – М.: Издательство Эксмо. 2014.

- Мигунов А.А. Сущность и экономическое содержание финансовых ресурсов. 2012.

- Тихомиров Е.Ф. Финансовый менеджмент. Управление финансами предприятия – М.: Издательство Академия. 2014.

- Селезнева Н.Н., Ионова А.Ф. Финансовый анализ. Управление финансами. – 3-е изд. перераб. и доп. М.: Юнити-Дана. 2013.

- Анисимов А.Ю. Организационно-функциональный механизм управления денежными потоками: дисс. … к.э.н. – М., 2009. – С. 15

- Самылин А.И. Управление финансовыми потоками на основе финансового планирования: теория, методика, инструмент: дисс. … д.э.н. –М., 2009. – С. 32-33.

- Гулакова О.И. Общественная эффективность крупных инфраструктурных проектов, методика и практика. // Вестник Новосибирского государственного университета. Серия: Социально-экономические науки. 2013. Т. 13. № 2. С. 14-27.

- Селезнева А.Н., Малолетко А.Н. Сравнительный анализ финансовых и денежных потоков. // Современные тенденции в экономике и управлении: новый взгляд. 2011. № 12-2. С. 36-40.

- Мигунов А.А. Сущность и экономическое содержание финансовых ресурсов. 2009. № 2. С. 59-69.

- Левчаев П.А Сущность и экономическая природа финансовых ресурсов предприятий.. // Дайджест-финансы. 2010. № 6. С. 45-51.

- Левчаев П.А. Финансы организаций учебник 2е изд., перераб и доп.Саранск. Мордов книжное издательство, 2010. 304с

- Лимонова Н.В., Ленкова М.И Анализ денежных потоков организации на основе индивидуального бюджета движения денежных средств. // Экономика. Право. Печать. Вестник КСЭИ. 2014. № 1 (61). С. 214-226.

- Варнаева Н.Е. Оптимизация денежных потоков организации // Экономика и управление: анализ тенденций и перспектив развития. 2013. № 4-2. С. 72-75

- Ковалева Н.А Модели оптимизации потоков денежных средств. // Журнал правовых и экономических исследований. 2011. № 2. С. 109-111.

- Володин А.А., Милюкова Д.Р. Управление денежными потоками // Вестник Университета (Государственный университет управления). 2012. № 3. С. 86-89.

- Пешехонов А. Анализ денежных потоков // риск: Ресурсы, информация, снабжение, конкуренция. 2011. № 2. С. 491-495.

- Виноходова Г.А., Стороженко Д.П Денежные потоки: методы их оценки и система управления.//Вестник Донского государственного аграрного университета. 2013. № 2 (8). С. 58-68..

- Ковалева Н.А Модели оптимизации потоков денежных средств // Вестник Российской академии естественных наук (Санкт-Петербург). 2011. № 2. С. 52-53

- Яцюк Н.А., Халевинская Е.Д. Оценка финансовых результатов деятельности предприятия // Аудит и финансовый анализ, 2008, №1.

- Яковлева Л.Я. Финансовая отчетность по российским и международным стандартам // Вестник Поволжского государственного технологического университета. Серия: Экономика и управление. 2011. № 3. С. 98-105

- Одинцова Е.В. Система сбалансированных показателей как базис повышения стоимости компании [Электронный ресурс] / Одинцова Е.В. // Режим доступа: http://goodstudents.ru/assortiment-analysis/1398-ssp.html. – (Дата обращения: 1.08.2014).

- Сорокина Е.М., Макаренко С.А анализ платежеспособности организации. Иркутск, 2009.

- Егорова Е.И., Гаврилова С.В Анализ и оценка финансового состояния предприятия. Достижения вузовской науки. 2014. № 9. С. 180-184.