1.3. Тенденции развития валютного рынка

На сегодняшний день российский валютный рынок с уверенно растущими курсами является крайне привлекательным для инвесторов. Факторы обесценения рубля остаются прежними: слабость экономики России, негативный геополитический фон, вызванный военным конфликтом на юго-востоке Украины, опасения введения дополнительных санкции в отношении России и российских компаний со стороны западных стран.

Валютный рынок России был сформирован путем применения в нашей стране опыта, зарекомендовавшего себя в зарубежной практике. Тем не менее этот опыт не всегда соответствовал жизни нашей страны: многие механизмы организации валютной торговли были плохо совместимы друг с другом, поэтому приходилось дорабатывать, согласовывать, усовершенствовать их.

В современной финансовой практике действуют такие виды валютных сделок, как:

– валютные операции «спот», т. е. сделки по купле-продаже валюты на условиях её немедленной поставки банками-контрагентами в срок, не позднее второго рабочего дня со дня заключения сделки;

– срочные сделки с использованием таких производных финансовых инструментов (деривативов), как форвардные, фьючерсные, опционные контракты, а также валютные свопы.

Тем не менее, валютные операции невозможны без определения курсов валют – котировки. В связи с чем различают как фиксированный курс (устанавливаемый в законодательном порядке), так и плавающий, (устанавливаемый на торгах валютной биржи).

Валютный рынок по своим масштабам значительно превосходит рынок товаров и услуг, международного движения капитала, рабочей силы и технологий.

Следует отметить, что высокая эффективность работы этих рынков достигается в условиях высокой конкуренции. С институциональной точки зрения валютный рынок представляет собой множество крупных коммерческих банков и других финансовых учреждений, связанных друг с другом сложной сетью современных коммуникационных средств связи с помощью которых осуществляется торговля валютами. В этом смысле валютный рынок не является конкретным местом сбора продавцов и покупателей валют.

Валюта – это не новый вид денег, а особый способ их функционирования, когда национальные деньги опосредуют международные торговые и кредитные отношения. Таким образом, деньги, используемые в международных экономических отношениях, становятся валютой.

Основными участниками современного валютного рынка являются центральные и коммерческие банки. Так, Центральный банк РФ в рамках проводимой валютной политики совершает операции, которые воздействуют на величину валютного курса, объем золотовалютных резервов, а также определяет тенденции развития системы процентных ставок на внутренних рынках деятельности коммерческих банков. В свою очередь коммерческие банки ведут счета участников валютного рынка и осуществляют основной объем операций на них. К участникам валютного рынка также относятся валютные биржи, валютные спекулянты, экспортеры и импортеры, а также финансовые и инвестиционные компании.

Современное состояние валютного рынка РФ крайне нестабильно, что связано с различными ситуациями, происходящими в мировой политике и экономике. Так же на поведение рубля повлияли неблагоприятные ситуации на востоке Украины и в Сирии.

Необходимо отметить, что для 2015, 2016 года стала характерной резкая девальвация рубля. Его зависимость от стоимости нефти на мировом рынке оказала крайне негативное влияние на экономику РФ.

Немаловажную роль также играет и курсовая политика Банка России, а именно: в период кризиса 2014-2015 гг., в связи с возросшим девальвационным и инфляционным риском, Центральный Банк Российской Федерации (Банк России) резко увеличил ключевую ставку с отметки 5,5% до 17% годовых, т. е. на 11,5 процентных пунктов. Как следствие, это привело к постепенному укреплению российского рубля и повышению курса доллара. Однако, 19 сентября 2016 г. ключевая ставка по операциям Банка России снизилась до 10%, и на сегодняшний день находится на этом же уровне. В связи с этим, особую актуальность приобретает проблема защиты стабильности российской экономики от колебаний курсов иностранных валют по отношению к российскому рублю.

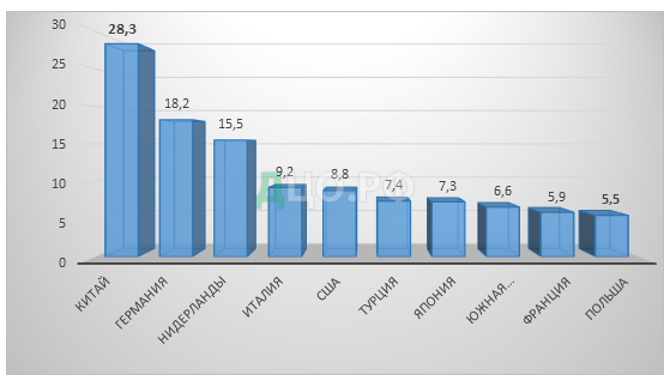

Из изучения данных внешнеторгового оборота РФ за 2017 г., представленных на рисунке 1.1, видно, что лидирующую позицию среди стран дальнего зарубежья занимает Китай, на долю которого приходится 15% мирового объема поставок – 28,3 млрд. долл. в абсолютном выражении. Далее, по объемам торговли со странами дальнего зарубежья на втором месте оказалась Германия – 18,2 млрд. долл. (10%); третью позицию занимают Нидерланды – 15,5 млрд. долл. (8%). В свою очередь к десятке крупнейших мировых торговых партнеров России относятся: Италия – 9,2 млрд. долл. (5%), США заняли лишь 5-ю позицию с объемом в общей структуре 5% – 8,8 млрд. долл. Наряду с крупнейшими внешнеторговыми партнерами России стоит отметить и Турцию – 7,4 млрд. долл. (4%). В целом, за текущий год общий объем внешнеторгового оборота составил 184,68 млрд. долл.: 44,8%, из которого пришлось на страны ЕС; 28,1% – на участников АТЭС; 12,5% – составили страны СНГ. Таким образом, в результате проведенных исследований можно сделать вывод о том, что конъюнктура отечественного валютного рынка на сегодняшний день зависит от множества ключевых факторов: динамики мировых цен на нефть, регулирующей направленности денежно-кредитной политики ЦБ РФ, объема внешнеторгового оборота РФ с зарубежными партнерами и геополитической ситуации в мире. Но несмотря на наличие как отрицательных, так и положительных тенденций, валютный рынок России можно считать относительно устойчивым.

Учитывая вышесказанное, с уверенностью можно сказать, что в ближайшей перспективе ожидается благоприятная тенденция к росту объема операций на биржевом и внебиржевом рынках в связи с укреплением позиций России на мировой арене. Дальнейшее развитие отечественного валютного рынка будет определяться, на наш взгляд, не только геополитическими изменениями, динамикой мировых цен на экспортируемые сырьевые ресурсы, но и денежно-кредитной политикой Банка России, проводимой совместно с Правительством страны, и нацеленной на достижение общих макроэкономических целей развития.

Таким образом, производные финансовые инструменты предлагают современному рынку большие возможности, связанные с хеджированием рисков, проведением спекулятивных и арбитражных сделок, внедрением инновационных продуктов на финансовый рынок. Развитие рынка производных финансовых инструментов и использование его возможностей будет способствовать совершенствованию деятельности различных субъектов финансового рынка. Смысл хеджирования заключается в том, чтобы устранить открытые позиции в иностранной валюте, добиться баланса требований и обязательств. Спекуляция на курсовой разнице может оказывать стабилизирующее воздействие на экономику, но может и деструктивно повлиять на международные потоки товаров и капитала.

Разумеется, спекуляция, имеющая ряд общих черт с хеджированием, носит не менее объективный характер, но всё-таки не может сравниться с последним по валовому объёму сделок. Современный срочный рынок развитых стран – это рынок хеджеров, а не спекулянтов.

Глава 2. Анализ методов управления финансовыми рисками на примере ОАО «Пластик»

2.1. Общая характеристика предприятия

ОАО «Пластик» – российское химическое предприятие в городе Узловая Тульской области. Одно из градообразующих предприятий города.

Узловский химический завод создан 19 декабря 1959 года на базе бывшей Воейковской опытно-промышленной брикетной фабрики. Основание: распоряжение №527 Совета народного хозяйства Тульского экономического административного района.

28 декабря 1965 года Узловский химический завод переименован в Узловский завод пластических масс.

Узловский завод пластических масс преобразован в Узловское производственное объединение «Пластик». Основание: Приказ МХП СССР № 555 от 08 сентября 1982 года.

В декабре 1992 года Узловское производственное объединение «Пластик» преобразовано в акционерное общество открытого типа «Пластик». Основание: решение Комитета по управлению имуществом Администрации Тульской обл. РФ от 15 декабря 1992 года №1298.

Акционерное общество открытого типа «Пластик» переименовано в открытое акционерное общество «Пластик» 24 апреля 1996 года. Основание: Федеральный закон РФ «Об акционерных обществах» № 208-ФЗ от 26 декабря 1995 года.

С 2001 года предприятие входит в группу компаний СИБУР, лидера российской нефтехимии.

C декабря 2005 года ОАО «Пластик» сертифицировано по международной системе ИСО 9001, в настоящее время ведутся работы по внедрению Корпоративной системы экологического менеджмента в соответствии с ИСО 14001.В декабре 2011 года на «Пластике» прошел ресертификационный аудит системы менеджмента качества на соответствие требованиям международного стандарта ИСО 9001:2008 и его российского аналога ГОСТ Р ИСО 9001-2008.

В декабре 2013 года произошла смена собственников ОАО «Пластик». 100% акций предприятия приобрела группа частных инвесторов.

В январе 2014 года создан Торговый дом «Пластик».

В декабре 2014 года на ОАО «Пластик» прошел ресертификационный аудит СМК на соответствие требованиям международного стандарта ISO 9001-2008 и национального стандарта ГОСТ ISO 9001-2011. По итогам аудита Органами по сертификации «АКАДЕМИЯ-СЕРТ» и «ИНТЕРСЕРТИФИКА-ТЮФ» выданы соответствующие сертификаты.

Сегодня Узловское ОАО «Пластик» — динамично развивающееся предприятие, занимающее весомые позиции на химическом рынке России.

Продуманная экономическая стратегия, профессионализм персонала, высокое качество производимой продукции, ориентация на удовлетворение интересов своих покупателей — эти принципы лежат в основе деятельности предприятия.

Предприятие имеет удобное географическое расположение. Оно находится в 200 км от Москвы, на крупной железнодорожной магистрали и в 4-х км от автомобильной трассы «Москва-Дон», что облегчает и удешевляет транспортное сообщение с потребителями и поставщиками.

Предприятие имеет развитую транспортную и энергетическую инфраструктуру, собственные ремонтную службу, проектный и исследовательский центры.

Столь выгодное географическое положение предполагает быстрое расширение рынков.

Высокий потенциал дальнейшего развития складской логистики;

Наличие площадей для ведения строительства;

Наличие собственного водозабора и коммуникаций, понизительных подстанций, теплоснабжающих объектов, свободных энергетических мощностей;

Наличие геологических изысканий;

Эффективная организационная структура;

Собственная научно-исследовательская база: исследовательские лаборатории, опытно-промышленная установка, лаборатории технического контроля, укомплектованные современным оборудованием.

Место химической индустрии в развитии экономики страны определяется ее важной ролью, как одного из крупных базовых комплексов народного хозяйства России.

Производство полимеров и полимерной продукции в России на протяжении многих лет характеризовалось положительной динамикой. Однако со второй половины 2008 года наметилась тенденция снижения потребления полимеров в связи с мировым финансовым кризисом.

Стратегическая цель Общества – рост объемов и качества производимой химической продукции, сопряженный с повышением финансовых показателей, при условии строгого соблюдения стандартов экологической и промышленной безопасности, социальной ответственности и корпоративного управления.

Также целями Общества являются: сохранение лидерства в России, высокая конкурентоспособность в целевых сегментах рынка на международных рынках, обеспечение непрерывного экономического роста, а также совмещение экономических успехов с социальной ответственностью и экологической безопасностью.

Стратегия Общества предполагает создание новых производственных мощностей, модернизацию существующих объектов.

Емкость рынка стирола значительно сузилась по сравнению с аналогичным периодом прошлого года в связи со спадом в стиролпотребляющих отраслях. В первую очередь это относиться к снижению производства полистирола, каучуков и АБС-пластиков. В производстве АБС-пластиков наметился резкий спад потребления в связи со значительным снижением производства транспортных средств в РФ. На рынке полистирола вспенивающегося также наблюдается тенденция к снижению потребления.

Важным резервом повышения эффективности химических производств является развитие вертикали интегрированных структур, которые позволяют в наибольшей степени реализовать преимущества единых технологических цепей от сырья до получения конечной продукции. Опыт функционирования нефтехимического холдинга ОАО «СИБУР Холдинг» подтверждает этот вывод. Одним из многих предприятий, входящих в этот холдинг, является ОАО «Пластик».

Основным видом деятельности Общества является производство пластмасс и синтетических смол в первичных формах.

ОАО «Пластик» – предприятие, занимающее ведущие позиции на химическом рынке России. На предприятии функционируют и развиваются несколько направлений:

— производство мономеров – стирол;

— производство полимеров:

- АБС-пластики и композиционные материалы на его основе;

- полистиролы;

- фенопласты;

— капролактам и продукты его переработки (полиамид-6, технические и текстильные нити, шинный корд, полиамидные и смесовые ткани, инженерные пластики);

— аммиак и азотные удобрения;

— технические газы: азот, кислород, аргон.

На текущий момент ОАО «Пластик» является единственным производителем АБС в России.

Основным направлением переработки является производство авто комплектующих в основном для российских производителей легковых и грузовых автомобилей, а также автобусов. Объем выпуска изделий по данному направлению снижается, что связано с наличием устаревшего оборудования и его высокой степенью износа.

Предсказать потребление стирола в ближайшие 5 лет достаточно сложно, как в России, так и в европейских странах. Вследствие этого производство этого продукта на ОАО «Пластик» будет выпускаться в зависимости от мировой конъюктуры. Ограничениями для производства могут являться недостаточное количество сырья – этилбензола и спрос на рынке.

В последние годы неизменно растет доля импортных вспенивающихся полистиролов и АБС-пластиков. Строительство современных, высокотехнологичных производств по этим продуктам в России пока только планируется. Существующие мощности ограничены, малоэффективны и не способны обеспечить на рынке успех в конкурентной борьбе с импортными товарами.

В отношении производства переработки можно выделить три основных тенденции на рынке в настоящее время:

- развитие рынка капитала и инвестиций;

- объединение крупных поставщиков в стратегические альянсы;

- активное строительство сборочных производств иностранных компаний.

Все это создает центры концентрации производства транспортных средств на удалении от ОАО «Пластик», что осложняет создание конкурентноспособной продукции для развивающихся автосборочных производств. В этой связи необходимо сконцентрироваться на поставке комплектующих ограниченному числу наиболее крупных потребителей, с которыми установить долговременные партнерские отношения.

Основные производственные мощности на 01.01.2017 г. включают: — 190,0 тыс. тн в год капролактама; 150 тыс. тонн гранулята полиамида-6 (ПА-6); 18,8 тыс. тн полиамидной технической и текстильной нити; 33 млн. погонных метров пропитанной кордной ткани, 660,0 тыс. тн аммиака; 360,0 тыс. тн карбамида, 580,0 тыс. тн аммиачной селитры и 495 тыс. тн сульфата аммония.

ОАО «Пластик» занимает лидирующую позицию в производстве капролактама в РФ, СНГ и Восточной Европе. По итогам 2017 года доля предприятия в общероссийской выработке составила 54%.

Еще одно направление переработки капролактама и полиамида-6 – инженерные пластики. В 2007 было введено в эксплуатацию производство на совместном предприятии Kuibyshevazot Engineering Plastics (Shanghai) Co., Ltd в Китае, объем выпуска продукции за 2017 год составил 8,4 тыс. тонн.

Кроме того, в рамках соглашения о стратегическом партнерстве с Royal DSM N.V. (Голландия) — одной их крупнейших мировых компаний по разработке и выпуску высокотехнологичных материалов и промышленных химикатов, «Пластик» получил право на использование лицензии на энергоэффективную технологию производства циклогексанона.

В 2013 году подписаны соглашения о создании совместных предприятий с ведущими в своих областях деятельности зарубежными партнерами: по производству аммиака — с компанией «LindeGroup» (Германия).

Продукция «Пластик» пользуется устойчивым спросом в России и за рубежом. 53% всех продаж приходится на экспорт. Основными направлениями являются страны Европы, Латинской Америки, Африки, Азии, Ближнего Востока и СНГ.

Российский рынок является для компании одним из приоритетных — вырабатывая 5,2% всех российских азотных удобрений, предприятие имеет долю в их поставках отечественным сельхозпроизводителям 12,4%.

Стремление максимально эффективно использовать возможности рынка, а также быстрое и гибкое реагирование на изменения внешней среды позволяют сохранять свои конкурентные преимущества.

2.2. Анализ основных показателей финансово – хозяйственной деятельности предприятия

Точное ведение учета является важнейшим фактором для успешного бизнеса, поскольку учет является источником данных, обеспечивающих принятие решений акционерами, исполнительным руководством, инвесторами, Контрагентами, регуляторами и обществом. Точное ведение учета должно быть обеспечено как по финансовым, так и по нефинансовым показателям.

Все учетные документы ОАО «Пластик» должны содержать полную, точную и достоверную информацию и соответствовать применимым стандартам, законодательству и регламентам по бухгалтерской, финансовой, управленческой и налоговой отчетности. Фальсификация документов, транзакций, а также их намеренно неправильная интерпретация недопустимы и не могут быть ничем оправданы.

Бухгалтерская отчетность Общества сформирована в соответствии с действующими в Российской Федерации законами, правилами и методиками по бухгалтерскому учету и отчетности и принятой Учетной политикой.

Учетная политика Общества на 2017 год для целей бухгалтерского и налогового учета утверждена приказом Генерального директора от 30.12.2016г №753-ОД. Учетная политика Общества составлена в соответствии с требованиями действующих законодательных и нормативных актов Российской Федерации в области бухгалтерского учета и налогообложения.

Учетная политика Общества сформирована исходя из допущений, что:

— активы и обязательства Общества существуют обособленно от активов и обязательств собственников этой организации и активов и обязательств других организаций (допущение имущественной обособленности);

— Общество будет продолжать свою деятельность в обозримом будущем и у него отсутствуют намерения и необходимость ликвидации или существенного сокращения деятельности и, следовательно, обязательства будут погашаться в установленном порядке (допущение непрерывности деятельности);

— принятая Обществом учетная политика применяется последовательно от одного отчетного года к другому (допущение последовательности применения учетной политики);

— факты хозяйственной деятельности Общества относятся к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств, связанных с этими фактами (допущение временной определенности фактов хозяйственной деятельности).

Основные положения учетной политики Общества являются неизменными на протяжении ряда лет, а дополнения и изменения существенно не влияют на оценку активов и обязательств Общества.

Организация ведет бухгалтерский учет имущества, обязательств и хозяйственных операций (фактов хозяйственной деятельности), используя рабочий план счетов, разработанный на основе стандартного плана счетов бухгалтерского учета.

В организации создана постоянно действующая комиссия по принятию к учету и списанию, определению срока полезного использования объектов. Состав комиссии определяется приказом Генерального директора.

На комиссию возложены следующие обязанности:

— определение сроков полезного использования приобретаемого имущества и нематериальных активов;

— оформление актов приемки-передачи;

— проведение внеплановых инвентаризаций имущества и финансовых обязательств;

— установление причин списания объектов и возможности использования материалов,

полученных при разборке, их оценка;

— работа с рабочими комиссиями.

Анализ финансовых результатов за 2015-2017 гг. представлен в таблице 2.1.

Таблица 2.1. Анализ финансовых результатов за 2015-2017 гг.

|

Показатель | Годы | Изменение, тыс. руб. | Темп прироста в %. | ||||

| 2015 | 2016 | 2017 | 2015 к 2014 | 2017 к 2016 | 2014 к 2013 | 2017 к 2016 | |

| Выручка | 28 045 053 | 30 873 295 | 38 091 870 | 2 828 242 | 7 218 575 | 10,08 | 23,38 |

| Себестоимость продаж | 21 387 373 | 23 825 393 | 24 801 656 | 2 438 020 | 976 263 | 11,40 | 4,10 |

| Валовая прибыль (убыток) | 6 657 680 | 7 047 902 | 13 290 214 | 390 222 | 6 242 312 | 5,86 | 88,57 |

| Коммерческие расходы | 2 989 540 | 2 939 046 | 3 407 327 | -50 494 | 468 281 | -1,69 | 15,93 |

| Прибыль (убыток) от продаж | 3 668 140 | 4 108 856 | 9 882 887 | 440 716 | 5 774 031 | 12,01 | 140,53 |

| Доходы от участия в других организациях | 64 939 | 136 726 | 57 952 | 71 787 | -78 774 | 110,55 | -57,61 |

| Проценты к получению | 107 559 | 230 850 | 498 806 | 123 291 | 267 956 | 114,63 | 116,07 |

| Проценты к уплате | 388 877 | 889 855 | 1 260 635 | 500 978 | 370 780 | 128,83 | 41,67 |

| Прочие доходы | 1 137 511 | 3 120 732 | 8 887 514 | 1 983 221 | 5 766 782 | 174,35 | 184,79 |

| Прочие расходы | 1 384 538 | 4 408 889 | 11 448 308 | 3 024 351 | 7 039 419 | 218,44 | 160 |

| Прибыль (убыток) до налогообложения | 3 204 734 | 2 298 420 | 6 618 216 | -906 314 | 4 319 796 | -28,28 | 187,95 |

| Текущий налог на прибыль | 641 630 | 487 880 | 1 617 669 | -153 750 | 1 129 789 | -23,96 | 231,57 |

| в т.ч.: постоянные налоговые обязательства (активы) | 12 749 | 3 825 | 314 617 | — 8 924 | 310 792 | — 70 | 8 125 |

| Изменение отложенных налоговых активов | 25 758 | 189 328 | 31 567 | 163 570 | -157 761 | 635 | — 83 |

| Изменение отложенных налоговых обязательств | 12 326 | 1 581 | 10 976 | -10 745 | 9 395 | -87 | 594,24 |

| Прочее | 0 | 229 280 | 38 904 | 229 280 | -190 376 | 0 | -83,03 |

| Чистая прибыль (убыток) отчетного периода | 2 576 536 | 1 852 073 | 5 018 860 | -724 463 | 3 166 787 | -28,12 | 170,99 |

По итогам 2017 года выручка от продаж составила 30 873 295 рублей, что больше итогов 2016 г. на 2 828 242 рублей, или на 10,08%. В отчётном году показатель выручки составлял 38 091 870 рублей, что больше итогов 2017 году на 7 218 575 рублей, или на 23,38%.

Показатель себестоимости в 2017 году составил 23 825 393 тысячи рублей, а в 2016 году21 387 373 тысячи рублей. То есть себестоимость в 2017 году увеличилась на 2 438 020 тысяч рублей, или на 11,40%. В отчётном периоде показатель себестоимости увеличился на 976 263 тысячи рублей, или на 4,10%, по сравнению с предыдущим годом.

В ходе анализа нами выявлено снижение коммерческих расходов в 2017 году на 50 494 тысячи рублей, или на 1,69%. В 2017 году по сравнению с 2016 годом, коммерческие расходы значительно увеличились на 468 281 тысяч рублей, или на 15,93%.

По итогам 2017 года чистая прибыль составила 1 852 073 тыс. рублей, что меньше итогов 2016 года на 724 463 тыс. рублей, или на 28,12%. В отчётном периоде показатель чистой прибыли увеличился на 3 166 787 тыс. рублей, или на 170,99%.

Индикатором деловой активности предприятия являются показатели оборачиваемости, характеризующие, насколько быстро сформированные активы (или капитал) оборачиваются в процессе хозяйственной деятельности предприятия. Одними из основных в данной группе показателей являются показатели оборачиваемости совокупных активов (совокупного капитала) и собственного капитала.

Таблица 2.2. Показатели финансового положения ОАО «Пластик»

| Показатели | 2015 | 2016 | 2017 | Отклонение, 2017/2016 |

| Показатели платежеспособности | ||||

| Коэффициент текущей ликвидности | 3,11 | 4,40 | 3,85 | 0,74 |

| Коэффициент быстрой ликвидности | 1,85 | 2,57 | 2,35 | 0,50 |

| Коэффициент абсолютной ликвидности | 0,19 | 0,43 | 0,61 | 0,42 |

| Показатели финансовой устойчивости | ||||

| Коэффициент концентрации собственного капитала | 0,61 | 0,48 | 0,50 | -0,11 |

| Коэффициент финансового рычага | 0,36 | 0,80 | 0,77 | 0,41 |

| Показатели оборачиваемости | ||||

| Коэффициент оборачиваемости активов | 0,97 | 0,86 | 0,86 | -0,11 |

| Коэффициент оборачиваемости собственного капитала | 1,55 | 1,61 | 1,75 | 0,20 |

Как видно из таблицы, коэффициенты текущей и быстрой ликвидности в 2015-2017 годах значительно выше нормативных. Рост коэффициента текущей ликвидности в 2015 году обусловлен увеличением оборотных активов (за счет роста запасов, дебиторской задолженности и краткосрочных финансовых вложений) и сокращением краткосрочных обязательств. Снижение данного коэффициента в 2017 году обусловлено сокращением величины оборотных активов (за счет сокращения дебиторской задолженности) и увеличением краткосрочных обязательств. Рост коэффициента быстрой ликвидности в 2015 году обусловлен увеличением дебиторской задолженности и краткосрочных финансовых вложений и сокращением краткосрочных обязательств. Снижение коэффициента в 2017 году является следствием сокращения дебиторской задолженности и увеличения краткосрочных обязательств. Коэффициент абсолютной ликвидности за 2015-2017 годы увеличивается вследствие роста портфеля долгосрочных финансовых вложений. В 2016-2017 годы значения показателя превышают нормативные значения. Таким образом, предприятие характеризуется как платежеспособное.

В таблице 2.3 представлены данные относительно рентабельности предприятия.

Анализ рентабельности составлен на основании Приложения А.

Как видно из таблицы, показатели рентабельности продаж и продукции за анализируемый период стабильно увеличиваются. Рост показателя рентабельности продаж к концу 2017 года обусловлен тем, что темпы прироста прибыли от продаж были выше, чем темпы прироста выручки от продаж. (169,4% и 35,8% соответственно). Рост показателя рентабельности продукции также обусловлен тем, что темпы прироста прибыли от продаж были выше, чем темпы прироста себестоимости продаж (169,4% и 16% соответственно). Данное обстоятельство свидетельствует о повышении эффективности хозяйственной деятельности предприятия.

Таблица 2.3. Показатели рентабельности ОАО «Пластик», %

| Показатели | 2015 | 2016 | 2017 | Отклонение, 2017/2016 |

| Рентабельность продукции | 17,2 | 17,2 | 39,8 | 22,7 |

| Рентабельность продаж | 13,1 | 13,3 | 25,9 | 12,9 |

| Рентабельность активов: — по чистой прибыли | 8,9 | 5,2 | 11,3 | 2,4 |

| — по EBIT | 12,0 | 8,3 | 16,6 | 4,6 |

| Рентабельность собственного капитала: — по чистой прибыли | 14,3 | 9,6 | 23,1 | 8,8 |

| — по EBIT | 19,3 | 15,4 | 33,9 | 14,6 |

| Фондорентабельность | 43,7 | 49,7 | 109,7 | 66,0 |

Фондорентабельность за анализируемый период увеличилась на 66%. Рост данного показателя обусловлен превышением темпов прироста прибыли от продаж над темпами прироста среднегодовой стоимости основных фондов предприятия (169,4% и 7,3% соответственно) и свидетельствует о росте эффективности использования основных фондов предприятия. Показатели рентабельности совокупных активов и собственного капитала рассчитаны с использованием в числителе суммы чистой прибыли и EBIT Показатель EBIT характеризует величину прибыли предприятия, достаточной для того, чтобы ответить по своим обязательствам перед кредиторами и государством. Данный показатель чаще всего рассчитывается как сумма прибыли до налогообложения и сальдо финансовых расходов и доходов. Показатели рентабельности активов и собственного капитала ОАО «Пластик» за анализируемый период также повысились: рентабельность активов по чистой прибыли – на 2,4%, по показателю EBIT – на 4,6%; рентабельность собственного капитала по чистой прибыли – на 8,8%, по показателю 71 EBIT – на 14,6% Рост показателей рентабельности по чистой прибыли обусловлен превышением темпов прироста чистой прибыли (94,8%) над темпами прироста активов и собственного капитала (53,3% и 20,7% соответственно). Рост показателей рентабельности по EBIT обусловлен превышением темпов прироста EBIT (111,7%) над темпами прироста активов и собственного капитала (53,3% и 20,7% соответственно). Данное обстоятельство свидетельствует о росте эффективности финансово-хозяйственной деятельности предприятия в целом.

Таким образом, нами была дана технико-экономическая характеристика ОАО «Пластик», определены основные виды деятельности Общества. Несмотря на положительный финансовый результат по итогам 2017 года, предприятие было подвержено разного рода рискам, которые, в свою очередь, оказывали влияние на финансовые показатели. Следует проанализировать, каким угрозам и рискам подвержена финансово-хозяйственная деятельность предприятия, и какие меры применяются для их снижения.

2.3. Анализ основных рисков и методов управления ими

Деятельность ОАО «Пластик», как и любой промышленной компании, несёт в себе определенные риски. Влияние на их уровень оказывают как деятельность самого предприятия, так и факторы, не зависящие от него.

Так как ОАО «Пластик» является одним из ведущих предприятий химического комплекса в России, то предприятие подвержено отраслевым рискам.

Отраслевой риск — это вероятность потерь в результате изменений в экономическом состоянии отрасли и степень этих изменений как внутри отрасли, так и по сравнению с другими отраслями.

Отраслевой риск обусловлен изменениями в экономическом состоянии отрасли и их степенью как внутри отрасли, так и по сравнению с другими отраслями. Отраслевой риск связан с кредитным и оказывает на него непосредственное влияние.

При оценке отраслевого риска необходимо учитывать следующее:

– деятельность данной отрасли, а также смежных отраслей за определенный (выбранный) период времени;

– насколько их деятельность устойчива по сравнению с экономикой страны;

– каковы результаты деятельности различных фирм внутри одной и той же отрасли. Имеется ли значительное расхождение в результатах их деятельности.

В связи с тем, что 53 % произведенной продукции экспортируется, компания подвержена как внутренним, так и внешним факторам, которые могут оказать негативное влияние на ее деятельность:

– рост цен на продукцию и услуги естественных монополий, в том числе повышение цены на природный газ, который используется в производстве аммиака и удобрений, а также увеличение стоимости энергии и услуг железнодорожного транспорта;

– ухудшение внешнеэкономической конъюнктуры;

– сокращение спроса на рынках готовой продукции;

– введение ограничений и заградительных барьеров на ввоз капролактама и его производных странами-импортерами;

– техногенная опасность деятельности компании, как предприятия химического комплекса.

ОАО «Пластик» является компанией, зарегистрированной в РФ. Страновые риски могут возникнуть вследствие структурных изменений, которые происходят в экономике России, при проведении реформ в судебной, банковской и налоговой системах. Реформы обуславливают риски, связанные с меняющимся законодательством и развитием отличных от существующих в настоящее время политических факторов. Кроме того, деятельность предприятия потенциально подвержена рискам, связанным с изменением общеэкономической ситуации в стране.

Можно отметить, деятельность компании также подвержена влиянию следующих видов финансовых рисков, которые могут оказать на неё отрицательное воздействие:

– валютный риск;

– инфляционный риск;

– процентный риск;

– риск ликвидности;

– кредитный риск.

Рассмотрим подробнее понятие каждого вида финансового риска на предприятии ОАО «Пластик».

В целях минимизации негативного воздействия валютного риска предприятия стремятся к координации действий соответствующих подразделений, отвечающих за политику привлечения кредитных ресурсов, финансовых вложений, сроков и объемов конвертации валют, с одной стороны, и, с другой, — за коммерческое и сбытовое направления, от которых зависят сроки расчетов и условия контрактов, объемы отгрузки и порядок оплаты продукции и т.п.

Кроме того, предприятия используют следующие методы управления валютным риском: использование документарных аккредитивов; оптимизация структуры кредитного портфеля в части соотношения заемного капитала, выраженного в национальной и иностранной валютах; соответствие размеров активов и обязательств, выраженных в одной валюте.

Инфляционный риск. Инфляционному риску подвержена та часть затрат, которая формируется из ресурсов, не зависящих от цен за рубежом, таких, как энергоносители, затраты на оплату труда и т.п. 43% всех продаж предприятия происходит на внутреннем рынке, и цены на готовую продукцию также повышаются под воздействием инфляции. С целью ограничения влияния инфляции ОАО «Пластик» реализуют мероприятия по повышению эффективности производства, оборачиваемости оборотных активов, сокращению сроков оборачиваемости дебиторской задолженности.

Процентный риск. Значительное влияние на деятельность ОАО «Пластик» оказывают резкие изменения процентных ставок по кредитам. Рост стоимости кредитов для предприятия может негативно сказаться на показателях его платежеспособности и ликвидности. Комплекс мероприятий по оптимизации кредитного портфеля и повышению кредитоспособности позволяет минимизировать риски изменения кредитных ставок. Предприятия привлекают кредиты крупных банков на выгодных условиях. В качестве других мер для минимизации воздействия процентного риска используются: диверсификация источников привлечения капитала; сочетание фиксированных и плавающих процентных ставок; постоянный мониторинг макроэкономических показателей и ситуации на финансовом рынке с целью прогнозирования изменения процентных ставок.

Для снижения риска ликвидности предприятия постоянно проводят анализ денежных потоков и в силу динамичного развития бизнеса стремится обеспечить гибкую систему финансирования за счет наличия открытых кредитных линий и оперативного управления при возникающем дисбалансе.

Кредитный риск связан с возможностью отрицательного изменения стоимости активов в результате неспособности контрагентов исполнять свои обязательства, а также с риском дефолта. С целью снижения данного риска ОАО «Пластик» используют такие инструменты, как поддержание системы долгосрочных связей с покупателями с соответствующей кредитной историей, постоянный мониторинг кредитоспособности контрагентов, использование аккредитивной формы расчетов и банковских гарантий.

Таким образом, предприятия проводят целенаправленную политику управления финансовыми рисками, предусматривающую:

— диверсификацию кредитного портфеля, валют в структуре денежных потоков, инструментов обеспечения предприятия финансовыми ресурсами;

— оптимизацию кредитного портфеля с точки зрения сбалансированного соотношения краткосрочных и долгосрочных обязательств;

— отказ от осуществления финансовых операций, уровень риска по которым неоправданно высок;

— распределение рисков между участниками операций и др.

Таким образом, ОАО «Пластик» является достаточно устойчивой компанией на рынке химической продукции. Диверсификация бизнеса предприятия и глубокая цепочка переработки по каждому виду деятельности позволяет предприятию более гибко реагировать на изменения конъюнктуры рынков и перераспределять риски по всей цепочке продукции. Положительные тенденции развития ОАО «Пластик» в среднесрочной перспективе также позволит входящим в ее состав дочерним и зависимым предприятиям укрепить свои позиции на мировом рынке.

По всем описанным рискам, которым подвержено предприятие, у руководства ОАО «Пластик» имеется список мер, необходимых для их хеджирования.

Глава 3. Пути повышения эффективности предприятия на примере ООО «Пластик»

3.1. Пути и резервы увеличения финансовых результатов

Уровень развития и использования продукции химической промышленности в экономике – один из важнейших критериев технологического развития страны:

во-первых, химический комплекс – один из инновационно-активных секторов экономики;

во-вторых, имеется взаимосвязь между технологическим уровнем химической продукции и технологическим уровнем самих секторов- потребителей данной продукции (при этом потребителями химической продукции является большинство секторов экономики).

Без современных материалов химической индустрии невозможны обеспечение оборонной безопасности страны, дальнейшее развитие электроники, выпуск лекарственных и косметических средств, товаров с улучшенными потребительскими свойствами и т.п.

Стратегической целью развития химической промышленности России на период до 2030 года является повышение конкурентоспособности химического комплекса России и укрепление национальной безопасности за счет обеспечения оборонно-промышленного комплекса и стратегических отраслей качественной отечественной продукцией специальной химии.

Реализация стратегической цели подразумевает решение задач:

— техническое перевооружение и модернизация действующих и создание новых экономически эффективных, ресурсо- и энергосберегающих и экологически безопасных химических производств;

— развитие экспортного потенциала и импортозамещение на внутреннем рынке;

— организационно-структурное развитие химического комплекса;

— повышение инновационной активности предприятий химического комплекса;

— развитие ресурсно-сырьевого и топливно-энергетического обеспечения химического комплекса;

— развитие транспортно-логистической инфраструктуры;

— развитие нормативно-правого и технического регулирования и государственного управления в области обеспечения химической безопасности;

— кадровое обеспечение;

— разработка программ кредитования и финансирования химической и нефтехимической отраслей.

Для выполнения данных задач необходимо обеспечить стабильную работу нашего предприятия. Анализ, проведенный во второй главе, свидетельствует, что в ОАО «Пластик» показатели прибыли и рентабельности за анализируемый период увеличиваются. Прибыль, остающаяся в распоряжении предприятия, является одним из основных источников финансирования его социально-экономического развития, в частности одним из источников формирования инвестиционных ресурсов предприятия.

В связи с этим необходимо выявление резервов увеличения прибыли и дальнейшего повышения эффективности финансово-хозяйственной деятельности предприятия. Основные составляющие, от которых зависит объем прибыли предприятия, – это цена и объемы реализации товаров и услуг, уровень производственных издержек и прочих расходов. В условиях конкуренции повышение цен может привести к снижению натуральных объемов продаж товаров (работ услуг).

Таким образом, можно выделить следующие способы увеличения прибыли на предприятии:

– увеличения объёма продаж;

– снижение себестоимости;

– эффективность управленческого фактора.

- Увеличение натуральных объемов продаж продукции позволит непосредственно увеличить объемы выручки предприятия. Увеличение объемов продаж (при прочих равных условиях) приведет к росту переменных затрат предприятия, однако, учитывая, что величина постоянных затрат при этом не изменится, совокупные операционные затраты увеличатся в меньшей степени, чем величина выручки. В итоге, предприятие получит увеличение прибыли от продаж.

- Снижение себестоимости является одним из наиболее важных резервов увеличения прибыли. При этом снижение затрат не должно оказать негативное влияние на качество производимой продукции. На промышленных предприятиях необходимо изыскивать резервы снижения как издержек, связанных с производственным процессом, так и издержек обращения. При этом экономия издержек обращения также должна осуществляться без ущерба качеству торгового обслуживания.

Таким образом, экономию возможно осуществлять за счет снижения расхода материальных ресурсов, сокращения транспортных расходов, оптимизации коммерческих расходов, снижения потерь товарно- материальных ценностей, совершенствование форм и методов оплаты труда персонала (связь оплаты труда с итогами работы предприятия).

Эффективность управленческого фактора (исследований, разработок и политики предприятия). Так, использование разработок научно-технического прогресса приводит к значительным успехам в области повышения прибыли и снижения затрат. В области рационализации использования ресурсов немаловажную роль играет планирование деятельности предприятия. Многие предприятия, в том числе промышленные, сегодня не в состоянии за один год решить вопросы пополнения собственных оборотных средств и финансирования капитальных вложений. Поэтому каждое предприятие должно знать свои временные возможности по решению указанных и других экономических проблем. Достижение этих целей требует определенной величины финансовых ресурсов, основным источником которых является прибыль. С последним направлением увеличения прибыли также тесно соприкасается маркетинг.

В качестве основных факторов, негативно влияющих на уровень финансовых результатов деятельности ОАО «Пластик», можно выделить следующие:

– зависимость деятельности компании от цен на газ и тарифов на энергоресурсы и железнодорожные перевозки;

– зависимость результатов деятельности компании от конъюнктуры мирового рынка;

– протекционистская политика государств-импортеров продукции; валютный риск.

Важным фактором, влияющим на уровень финансовых результатов деятельности ОАО «Пластик», является сохраняющаяся зависимость деятельности компании от цен на газ и тарифов на энергоресурсы и железнодорожные перевозки. Доля этих составляющих в себестоимости продукции довольно высока, а, следовательно, дальнейший рост цен и тарифов на грузоперевозки, газ, электроэнергию и прочие энергоресурсы может существенно снизить конкурентные преимущества ОАО «Пластик». Снижение воздействия данного фактора предполагает продолжение политики, направленной на оптимизацию издержек по закупкам газа, развитие логистики и водных перевозок, снижение энергоемкости производства и создание собственных энергетических мощностей. Другой фактор – зависимость результатов деятельности компании от конъюнктуры мирового рынка. Компания экспортирует значительную часть своей продукции, и ее финансовая устойчивость во многом определяется общеэкономическими тенденциями, влияющими на спрос и ценообразование на рынках азотных удобрений.