3.2. Рекомендации по совершенствованию использования прибыли и оценка эффективности предложенных рекомендаций.

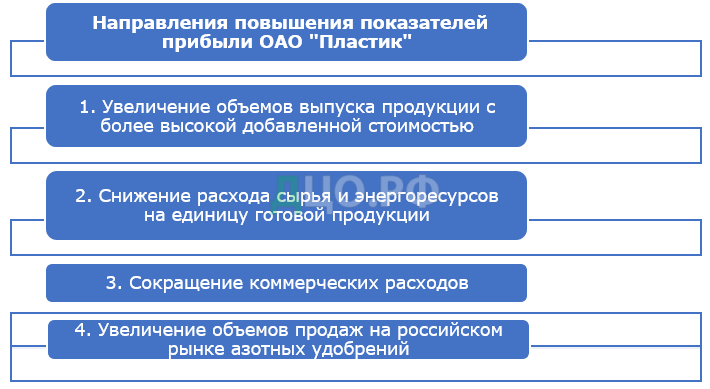

Для повышения показателей прибыли ОАО «Пластик» необходимы следующие меры (рисунок 3.1).

Увеличение объемов выпуска продукции с более высокой добавленной стоимостью. Компания должна своевременно реагировать на изменения запросов рынка всеми доступными, в том числе и производственными, возможностями. Так, например, в настоящее время ОАО «Пластик» – одно из крупнейших предприятий в стране, которое выпускает высоковязкий полиамид, высокопрочную техническую нить и кордную ткань на её основе. В результате компания может предложить отечественному потребителю возможность заместить используемые ранее импортные аналоги.

Имеющиеся мощности компании не позволяют увеличить производство данных видов продукции (уровень загрузки мощностей по выпуску высоковязкого полиамида, высокопрочной технической нити и кордной нити приближается к 100%).

Кроме того, компанией прорабатывается возможность производства нового сложного удобрения – смеси сульфата аммония и селитры. Его применение позволяет обогатить почву не только азотом, но и серой – биогенным элементом, который по физиологическому значению для растений многие ученые ставят на третье место сразу после азота и фосфора. Агрохимическое обследование показало, что около 80% пахотных земель в России нуждаются во внесении удобрений, содержащих серу. Между тем в условиях ее недостатка в почве у растений снижается синтез белков, жиров и сахаров.

Снижение расхода сырья и энергоресурсов на единицу готовой продукции.

Структура себестоимости российских производителей удобрений значительно отличается от структуры издержек зарубежных производителей. Затраты на природный газ составляют около 70% всех операционных затрат западных производителей, в то время как в России эта цифра приблизительно в два раза ниже. Вклад затрат на электро- и теплоэнергию в совокупные издержки западных производителей не превышает 6%, в то время как у российских – в пределах 13-18%. Наиболее заметно отличается доля издержек на общие, коммерческие и административные расходы, достигающие 30% у некоторых российских предприятий против 2,5% в развитых странах.

Принимая во внимание вышеуказанные цифры, можно заключить, что российские производители удобрений имеют реальные резервы по снижению прямых и косвенных издержек. В частности, растущие цены на энергоносители подталкивают отечественные предприятия к покупкам оборудования, экономно потребляющего сырье и энергию. Наиболее значимой статьей расходов ОАО «Пластик» являются расходы на покупку бензола – сырья для производства капролактама, которые занимают 25% в структуре себестоимости по результатам 2017 года. Природный газ (сырье для производства аммиака) имеет долю 15,7% в структуре себестоимости, а электро- и теплоэнергия – 10,7%.

Стремясь диверсифицировать источники поставок ключевого сырья, ОАО «Пластик» приобретает бензол у нескольких поставщиков. Природный газ приобретается у структур Газпрома по регулируемым государством тарифам. В целях снижения энергозатрат необходимо, в частности, проведение работы по модернизации агрегата № 3 цеха карбамида. В настоящее время для обеспечения конкурентоспособности агрегат карбамида с жидкостным рециклом производительностью 250 тонн в сутки, нуждается в реконструкции.

Проведение реконструкции позволит увеличить производительность агрегата до 500 т/сутки и снизить уровень энергозатрат на 0,2 Гкал/т готового продукта. Оборудование, изготовленное из сталей «карбамидного класса», обеспечит его надежную эксплуатацию в течение не менее 10 лет.

Сокращение коммерческих расходов. Эффективное функционирование любого предприятия невозможно без правильно организованной коммерческой службы, главные задачи которой – реализация продукции компании с максимальной прибыльностью, обеспечение высокого уровня сервиса для потребителя, а также бесперебойное снабжение производства необходимыми материалами и сырьем. Выполнение многих из этих функций зависит от ряда внутренних и внешних факторов. ОАО «Пластик» одним из первых в отрасли стало развивать систему региональных складов минеральных удобрений для оперативного снабжения потребителей, снижения их транспортных расходов.

С учетом масштабов территории, занимаемой Российской Федерацией, ключевым фактором развития и расширения сбыта продукции внутри страны следует признать налаживание эффективной доставки грузов потребителям. Одна из важных на сегодняшний день проблем – отсутствие четкой нормативной базы на перевозку некоторых видов минеральных удобрений железнодорожным транспортом, что вынуждает производителей нести дополнительные издержки. В конечном итоге страдают потребители, в первую очередь, российские сельхозпредприятия. При этом следует отметить, что правила транспортировки в третьи страны и государства Балтии регламентируются Соглашением о международном железнодорожном грузовом сообщении, требования которого гораздо прогрессивнее и продуманнее внутренних нормативов. Так, если компания может без особых проблем отправить вагон с удобрениями в Китай, то для отправки того же вагона с удобрениями в российские регионы необходимо оформлять особые условия.

Таким образом, сокращение коммерческих расходов предприятия и повышение эффективности его деятельности зависит не только от полноценного использования внутренних ресурсов, но и от своевременного решения проблем внешнего характера.

Увеличение объемов продаж на российском рынке азотных удобрений. Отечественный рынок является одним из приоритетных для компании. Агрохимические базы, торговые представительства и дилерские центры ОАО «Пластик» расположены в крупнейших сельскохозяйственных регионах России. Объемы продаж азотных удобрений ОАО «Пластик» в 2017 году составили 1388 тыс. тонн в физическом весе, из них 33% отгружено на экспорт. Объемы продаж на российский рынок увеличились на 10,8% и составили 932,6 тыс. тонн в физическом весе. Наиболее востребованным удобрением на внутреннем рынке оставалась аммиачная селитра (80% общего объема продаж). Продажи сульфата аммония на внутреннем рынке выросли на 41% по сравнению с предыдущим годом.

Развитие агропромышленного комплекса является одним из основных национальных проектов. Государство должно осуществлять всестороннюю поддержку отечественного сельского хозяйства, что, в свою очередь, отразится и на финансовых результатах производителей азотных удобрений, в том числе ОАО «Пластик», поскольку высокие результаты в растениеводстве немыслимы без использования минеральных удобрений.

В частности, имеющиеся мощности ОАО «Пластик» позволяют увеличить производство аммиачной селитры на 4%, сульфата аммония – на 8%. Рассчитаем эффект от увеличения объемов производства и продаж аммиачной селитры и сульфата аммония.

Прибыль, остающаяся в распоряжении предприятия, является одним из основных источников финансирования его социально-экономического развития, в частности одним из источников формирования инвестиционных ресурсов предприятия. В связи с этим необходимо выявление резервов увеличения прибыли и дальнейшего повышения эффективности финансово-хозяйственной деятельности предприятия.

Низкий спрос на продукцию химического комплекса на внутреннем рынке, экспортная ориентация поставок базового сырья обусловливают сильную зависимость экономики России в целом и химического комплекса в частности от мировой экономической конъюнктуры. В этой связи в 2013 году была разработана Стратегия развития химического и нефтехимического комплекса России на период до 2030 года. Реализация задач Стратегии даст возможность увеличить долю химического комплекса в ВВП России к 2030 году до 2,1%, увеличить объемы производства и потребления важнейших видов продукции химического комплекса на внутреннем рынке; увеличить объем экспорта продукции; обеспечить импортозамещение и снизить зависимость внутреннего рынка от влияния зарубежных компаний, обеспечив тем самым экономическую безопасность.

Таким образом, реализация предложенных рекомендаций позволит увеличить прибыль от продаж и повысить уровень рентабельности анализируемого предприятия.

Предприятием постоянно предпринимаются попытки по снижению рисков, то они являются всего, лишь ответной реакцией на уже возникший риск, которая хоть как-то смягчает негативное влияние от него на положение предприятия. Необходимо не только реагировать, но и сводить к минимуму возможность возникновения риска.

В наше время существует множество инструментов для хеджирования рисков, которыми успешно пользуются большое количество предприятий. И с помощью этого они защищают себя от непредвиденных затрат и убытков. «Пластик» необходимо уделить большее внимание хеджированию валютного риска, чтобы сохранить свою рентабельность и быть более подготовленными к нежелательным изменениям курса доллара.

3.3. Мероприятия по снижению валютного риска ОАО «Пластик» путем его хеджирования

Мы рассмотрим хеджирование валютного риска с помощью производных финансовых инструментов, таких как фьючерсные контракты.

Как говорилось ранее, ОАО «Пластик» является промышленным предприятием, которое ведёт активную внешнеторговую деятельность. И среди всех рисков, с которыми может столкнуться предприятие, особое место занимает валютный риск.

Так как большой объем продукции предприятие поставляет на экспорт, то изменение валютного курса, а именно снижение курса доллара США, может негативно отразиться на выручке данного предприятия, так как значительную часть выручки – 53% – ОАО «Пластик» получает в долларах США.

По данным бухгалтерской отчётности за первый квартал 2017 года выручка составила 10 279 843 тыс. руб.

Найдём 53% от выручки: (10 279 843*53%): 56,20 = 85970,2 тыс. долларов.

То есть 85970,2 тыс. долларов – это та величина выручки, которую ОАО «Пластик» получило за экспортируемую продукцию в марте.

Отметим, что курс доллара США по отношению к рублю на дату 25 января 2017 года составлял 62,16 рублей, а на 15 марта 2017 года курс доллара США составил уже меньшую величину – 58,90 рублей. Мы наблюдаем динамику снижения курса доллара, которая отрицательно отразилась на выручке ОАО «Пластик», полученной в рублях.

На данном примере мы можем показать экономический эффект, если предприятие захеджировало бы выручку с помощью фьючерсных контрактов.

В январе 2017 года предприятие опасалось снижения курса доллара, ввиду этого оно могло бы зафиксировать курс доллара на январском уровне.

предприятию необходимо было продать определённое количество фьючерсных контрактов, открыв короткую позицию на фьючерсном рынке. Каждый фьючерсный контракт включает в себя 1000 долларов.

В январе 2017 года фьючерсная цена на данный актив (курс доллара) составляла 62817 рублей.

Количество фьючерсных контрактов (коэффициент хеджирования) можно рассчитать как отношение хеджируемой суммы на 1000 долларов. Получим 85970. долл.: 1000 = 85970 контрактов.

То есть предприятию необходимо было в январе продать 85970 контрактов на фьючерсном рынке, а именно открыть короткую позицию на 85970 контрактов по январской фьючерсной цене, или 85970* 62817 = 5 400 390 053 руб.

Для этого предприятию достаточно было внести лишь начальную маржу.

На дату поставки (в марте) цена фьючерса составила уже 58900 рубля. Так, компания могла бы закрыть открытую позицию на фьючерсном рынке путем совершения офсетной сделки, то есть обратной покупки 85970 фьючерсных контрактов на доллар США по текущей цене в марте, то есть 85970 * 58900 = 5 063 644 780 рублей.

Таким образом, компания получила бы доход по сделке на фьючерсном рынке в размере:

5 400 390 053 – 5 063 644 780 = 336 745 273 рублей.

Эта величина компенсировала бы недостающую выручку на спотовом рынке ввиду снижения курса доллара.

Таким образом, совокупная выручка от реализации продукции на экспорт и доход по сделке на фьючерсном рынке суммарно составили бы величину (85970 тыс. долл.* 56,20) + 336 745 273 =5 168 270 513 рублей.

Таким образом, компания получила выручку на базовом уровне, а также получила бы доход по сделкам на фьючерсном рынке за счёт снижения курса валюты.

Представим расчёты в табличной форме, в таблице 3.1.

Таблица 3.1. Хеджирования текущей спот — цены

| Даты | Спотовый рынок | Фьючерсный рынок |

| Начальная дата хеджирования | ||

| а) ситуация на рынках | Текущий курс доллара 62,16 руб. | Текущая фьючерсная цена актива 62 817 тыс. руб. |

| б) действия предприятия | Нет действий | Продажа фьючерсов (открытие короткой позиции), то есть 85970,2* 62817 = 5 400 390 053 руб. |

| Дата окончания хеджирования | ||

| а) ситуация на рынках на момент окончания срока действия данного фьючерса | Текущий курс валюты 58,90 руб. | Текущая фьючерсная цена актива 58900. |

| б) действия предприятия | Экспорт продукции по текущему курсу, получение выручки в валюте: 85970,2 тыс. долл. | Закрытие позиции на фьючерсном рынке путем покупки 85970,2 контракта по текущей фьючерсной цене: 85970,2 * 58900 = 5 063 644 780 руб. |

| Финансовый результат | ||

| а) на отдельных рынках | Выручка: — в валюте 85970,2 тыс. долл.; — в рублях: 85970,2 * 56,20 = 4 831 514 тыс. рублей. | Чистый доход в размере 5 400 390 053 – 5 063 644 780 = 336 745 273 рублей.

|

| б) в целом | Совокупная выручка в рублях: (85970,2 тыс. долл.* 56,20) + 336 745 273 =5 168 270 513 | |

Отметим, что в нашем примере курс доллара на 31 марта 2017 года составил 56,20 руб., поэтому выручку считали именно по этому курсу.

Дата закрытия фьючерсных контрактов – 15 марта 2017 года, фьючерсный курс (как и текущий курс доллара) на дату поставки составил 58,90 руб. Поэтому в данном случае мы не наблюдаем полного хеджирования.

В следующем примерах допустим, что курс доллара на середину месяца будет совпадать. И расчёты произведём, исходя из данного допущения.

Таким образом, если компания ожидает падение курса доллара до конца 2017 года, то рекомендация относительно хеджирования валютных рисков с помощью фьючерсных контрактов целесообразна.

Рассмотрим экономический эффект от хеджирования, если бы предприятие в целях минимизации потерь захеджировало бы выручку по январскому курсу с поставкой в июне, сентябре.

Для расчётов нами будет взята выручка за каждый квартал по данным отчётности за 2017 год. Так как за 1 квартал 2017 года и 2018 года показатель выручки изменился незначительно, можем предположить, что ОАО «Пластик» прогнозирует выручку на уровне 2017 года.

По данным бухгалтерской отчётности, за второй квартал 2017 года выручка составила 8 102 862 рублей. Найдём 53% от выручки и переведём полученную величину в доллары по курсу на 30 июня 2015 года: (8 102 862*53%): 60,14 = 63 316,2 тыс. долларов.

То есть 63 316,2 тыс. долларов – это та величина выручки, которую ОАО «Пластик» прогнозирует получить за второй квартал 2018 года.

Отметим, что курс доллара США по отношению к рублю на дату 25 января 2017 года составлял 62,16 рублей, компания опасается, что на июня 2016 года курс доллара будет составлять, предположим, 58 долларов США.

В данной ситуации предприятие имело возможность зафиксировать курс доллара на январском уровне. Так, предприятию необходимо было продать определённое количество фьючерсных контрактов, открыв короткую позицию на фьючерсном рынке. В январе 2017 года фьючерсная цена на данный актив (валютный фьючерс с поставкой в июне 2017 года) составляла 64 624 рублей.

Количество фьючерсных контрактов (коэффициент хеджирования) можно рассчитать как отношение хеджируемой суммы на 1000 долларов. Получим 63316,2 тыс. долл.: 1000 = 63 316 контрактов. То есть предприятию необходимо было в январе продать 63 316 контракта на фьючерсном рынке.

Предположим, что предприятие открыло в январе короткую позицию на 63 316 контрактов по январской фьючерсной цене, или 63 316* 64 624 = 4 091 733 184 руб. Для этого предприятию достаточно было внести лишь начальную маржу.

Если прогнозы предприятия относительно падения курса доллара оправдаются, то на дату поставки (в июне) цена фьючерса составит уже величину, соответствующую курсу доллара на рынке спот. То есть если в июне курс доллара составит 58 рублей, то цена валютного фьючерса на дату исполнения контракта составит так же 58 000 рублей. Так, компания могла бы закрыть открытую позицию на фьючерсном рынке путем покупки 63 316 фьючерсных контрактов на доллар США по текущей цене в марте, то есть 63 316 * 58 000 = 3 672 328 00 руб.

Таким образом, компания получила бы доход по сделке на фьючерсном рынке в размере: 4 091 733 184 – 3 672 328 00 = 419 405 184 руб. Эта величина компенсировала бы недостающую выручку на спотовом рынке ввиду снижения курса доллара.

Таким образом, совокупная выручка от реализации продукции на экспорт и доход по сделке на фьючерсном рынке суммарно составила бы величину: (63 316 тыс. долл. * 58) + 419 405 184 = 4 091 733 184 рублей.

Таким образом, компания получила выручку на базовом уровне, а также получила бы доход по сделкам на фьючерсном рынке за счёт снижения курса валюты. Представим расчёты в табличной форме.

Таблица 3.2 Хеджирование выручки по январскому курсу с поставкой в июне

| Даты | Спотовый рынок | Фьючерсный рынок |

| 1 | 2 | 3 |

| Начальная дата хеджирования | ||

| а) ситуация на рынках | Текущий курс доллара 60,16 руб. | Текущая фьючерсная цена актива 64 624 тыс. рублей. |

| б) действия предприятия | Нет действий | Продажа фьючерса (открытие позиции), то есть 63 316* 64 624 = 4 091 733 184 руб. |

| Дата окончания хеджирования | ||

| а) ситуация на рынках на момент окончания срока действия данного фьючерса | Текущий курс валюты 58 000 руб. | Текущая фьючерсная цена актива 58 000 руб. |

| б) действия предприятия | Экспорт продукции по текущей рыночной цене, получение выручки в валюте: 63 316 тыс. долларов. | Закрытие позиции на фьючерсном рынке путем покупки 63 316 контрактов по текущей цене: 63 316 * 58 000 = 3 672 328 000 |

| а) на отдельных рынках | Выручка: — в валюте 63 316 тыс. долл.; — в рублях: 63 316 * 58 = 3 672 328 тыс. рублей. | Чистый доход в размере 4 091 733 184 – 3 672 328 000 = 419 405 184 рублей.

|

| б) в целом | Совокупная выручка (63 316 тыс. долл. * 58) + 419 405 184 = 4 091 733 184 руб. | |

По аналогии рассчитаем предполагаемый экономический эффект при хеджировании валютных рисков фьючерсными контактами по экспорту продукции на сентябрь. Предположим, что выручка ожидается на уровне 2017 года.

По данным бухгалтерской отчётности, за третий квартал 2017 года выручка составила 9 442 862 руб.

Найдём 53% от выручки и переведём полученную величину в доллары по курсу на 30 сентября: (9 442 862 *53%): 58,9= 75 350 тыс. долларов.

То есть 75 350 тыс. долларов – это та сумма выручки, которую ОАО «Пластик» прогнозирует получить за третий квартал 2018 года в валюте.

Отметим, что курс доллара США по отношению к рублю на дату 25 января 2017 года составлял 60,16 рублей, компания опасается, что на дату 25 сентября 2018 года курс доллара будет продолжать иметь тенденцию к снижению и составит 65,5 долларов США.

В январе 2016 года фьючерсная цена на данный актив составляла 84 379 рублей. Заметим, что чем дальше дата истечения контакта, тем дороже фьючерс и выше базис – разница между фьючерсной ценой и ценой спот – курсом доллара. Количество фьючерсных контрактов (коэффициент хеджирования) можно рассчитать как отношение хеджируемой суммы на 1000 долларов. Получим 67 041 тыс. долл.: 1000 = 67 041 контрактов. То есть предприятию необходимо было в январе продать 67 041 контрактов на фьючерсном рынке.

Предположим, что предприятие открыло в январе короткую позицию на 67 041контрактов по январской фьючерсной цене, или 67 041* 84 379 = 5 656 852 539 рубля. Для этого предприятию достаточно было внести лишь начальную маржу.

Если прогнозы оправдаются и на дату поставки (в сентябре), курс доллара составит 65,5 руб., то цена фьючерса составит уже 65 500 рубля. Так, компания могла бы закрыть открытую позицию на фьючерсном рынке путем покупки 67 041 фьючерсных контрактов на доллар США по текущей цене в марте, то есть 67 041 * 65 500 = 4 391 185 500 рубля.

Таким образом, компания получила бы доход по сделке на фьючерсном рынке в размере:

5 656 852 539 – 4 391 185 500 = 1 265 667 039 рублей.

Эта величина компенсировала бы недостающую выручку на спотовом рынке ввиду снижения курса доллара.

Таким образом, совокупная выручка от реализации продукции на экспорт и доход по сделке на фьючерсном рынке суммарно составили бы величину (67 041 тыс. долл.* 65,5) + 1 265 667 039 = 5 656 852 539 рублей.

Таким образом, компания получила выручку на базовом уровне, а также получила бы доход по сделкам на фьючерсном рынке за счёт снижения курса валюты. Представим расчёты в табличной форме.

Таблица 3.3 Хеджирование выручки по январскому курсу с поставкой в сентябре

| Даты | Спотовый рынок | Фьючерсный рынок |

| Начальная дата хеджирования | ||

| а) ситуация на рынках | Текущий курс доллара 60,16 руб. | Текущая фьючерсная цена актива 65969тыс. рублей. |

| б) действия предприятия | Нет действий | Продажа фьючерса (открытие позиции), то есть 75350* 65969 = 4 970 764 150 рубля. |

| Дата окончания хеджирования | ||

| а) ситуация на рынках на момент окончания срока действия данного фьючерса | Текущий курс валюты 55,20 рубля. | Текущая фьючерсная цена актива 55200 руб. |

| б) действия предприятия | Экспорт продукции по текущей рыночной цене, получение выручки в валюте: 75350тыс. долларов. | Закрытие позиции на фьючерсном рынке путем покупки 75350 контрактов по текущей цене: 75350 * 55200 = 4 159 320 000 рубля. |

| Финансовый результат | ||

| а) на отдельных рынках | Выручка: — в валюте 75350 тыс. долл.; — в рублях: 75350 * 55,20 = 4159320 тыс. рублей. | Чистый доход в размере 4 970 764 150 – 4 159 320 000 = 811 444 150 руб. |

| б) в целом | Совокупная выручка (75350 тыс. долл.* 55,20) + 811 444 150 = 4 970 764 150 руб. |

|

Таким образом, можно сделать вывод, что хеджирование с помощью фьючерсных контрактов позволит предприятию застраховаться от снижения курса доллара. Применив хеджирование с помощью фьючерсов, предприятие зафиксировало курс валюты по ожидаемым поставкам на экспорт.

Стоит заметить важный недостаток применения хеджирования с помощью фьючерсных контрактов: если курс доллара превысит фьючерсную цену на момент заключения сделки, то предприятие получит убыток на фьючерсном рынке, а значит и не сможет воспользоваться благоприятным для предприятия ростом курсом валюты. В случае повышения курса доллара, например, до 90 рублей, предприятие получит выручку большую, однако на фьючерсном рынке возникнет убыток, и конечный результат для предприятия останется на уровне фьючерсной цены.

Однако в случае короткого хеджирования, как в случае с хеджированием экспортных операций, мы можем заметить важное преимущество, которое заключается в том, что фьючерсная цена на момент покупки превышает курс валюты на спотовом рынке (ситуация – контанго), поэтому фиксируемый курс доллара оказывается выше текущего.

ЗАКЛЮЧЕНИЕ

В работе был изучен вопрос спекуляции и хеджирования на валютных рынках, а также рассмотрены рисков, возникающих в ходе осуществления финансово-хозяйственной деятельности, на примере реального предприятия и предложены меры, применение которых поможет снизить эти же риски.

Подводя общий итог работе, следует отметить, что цель работы — изучение процесса хеджирования и спекуляции на валютных рынках, их механизмов и особенностей реализации – была достигнута. Этому поспособствовало выполнение всех задач, поставленных во введении данной работы.

В первую очередь, были раскрыты основные теоретические понятия валютного рынка. Рассмотрена инфраструктуру и тенденции развития валютного рынка.

Проанализировано понятие валютного риска и инструменты его нивелирования, такие как спекуляции и хеджирование. Данные инструменты предлагают современному рынку большие возможности, связанные с хеджированием рисков, проведением спекулятивных и арбитражных сделок, внедрением инновационных продуктов на финансовый рынок. Развитие рынка производных финансовых инструментов и использование его возможностей будет способствовать совершенствованию деятельности различных субъектов финансового рынка. Смысл хеджирования заключается в том, чтобы устранить открытые позиции в иностранной валюте, добиться баланса требований и обязательств. Спекуляция на курсовой разнице может оказывать стабилизирующее воздействие на экономику, но может и деструктивно повлиять на международные потоки товаров и капитала.

Разумеется, спекуляция, имеющая ряд общих черт с хеджированием, носит не менее объективный характер, но всё-таки не может сравниться с последним по валовому объёму сделок. Современный срочный рынок развитых стран – это рынок хеджеров, а не спекулянтов.

Также рассмотрены основные методики хеджирования с помощью фьючерсных контрактов. Использование фьючерсных контрактов как инструмента по хеджированию рисков долгое время применяется иностранными компаниями. Это позволяет им избежать нежелательных затрат и убытков. В связи с менее развитыми рынками деривативов российские предприятия реже прибегают к помощи производных финансовых инструментов для снижения уровня рисков.

Одним из таких предприятий является ОАО «Пластик» — одним из ведущих предприятий российской химической промышленности, который занимает большую долю на внутреннем рынке и внешнем рынках.

Главным результативным показателем хозяйственной деятельности фирмы представляется выручка от продажи. По итогам 2016 года выручка от продаж составила 30 873 295 рублей, что больше итогов 2015 г. на 2 828 242 рублей или на 10,08%. В отчётном году показатель выручки составлял 38 091 870 рублей, что больше итогов 2016 году на 7 218 575 рублей или на 23,38%.

Стоит отметить, что количество рисков, присущих финансово-хозяйственной деятельности, довольно велико. Основным из них является валютный риск. ОАО «Пластик» является промышленным предприятием, которое ведёт активную внешнеторговую деятельность. Так как большой объем продукции предприятие поставляет на экспорт, то изменение валютного курса, а именно снижение курса доллара США, может негативно отразиться на выручке данного предприятия, так как 53% от выручки предприятие ОАО «Пластик» получает в долларах США.

Руководство принимает некоторые действия для снижения данных видов рисков, но они являются неполными и недостаточно эффективными, а некоторые риски вовсе не учитываются руководством.

Если и предпринимаются попытки по снижению рисков, то они являются, лишь ответной реакцией на уже возникший риск, которая хоть как-то смягчает негативное влияние от него на положение предприятия. Необходимо не только реагировать, но и сводить к минимуму возможность возникновения риска.

Прибыль, остающаяся в распоряжении предприятия, является одним из основных источников финансирования его социально-экономического развития, в частности одним из источников формирования инвестиционных ресурсов предприятия. В связи с этим необходимо выявление резервов увеличения прибыли и дальнейшего повышения эффективности финансово-хозяйственной деятельности предприятия.

Низкий спрос на продукцию химического комплекса на внутреннем рынке, экспортная ориентация поставок базового сырья обусловливают сильную зависимость экономики России в целом и химического комплекса в частности от мировой экономической конъюнктуры.

Приоритетным в настоящее время для предприятий химической промышленности является реализация инвестиционных проектов по производству продуктов с более высокой добавленной стоимостью.

Для дальнейшего повышения показателей прибыли ОАО «Пластик» необходимо:

— увеличение объемов выпуска продукции с более высокой добавленной стоимостью (в частности, высоковязкого полиамида, высокопрочной технической нити и кордной ткани на её основе);

— снижение расхода сырья и энергоресурсов на единицу готовой продукции (частности, реконструкция узла дистилляции агрегата цеха карбамида позволит увеличить производительность до 500 тонн/сутки и снизить уровень энергозатрат на 0,2 Гкал/т готового продукта);

— сокращение коммерческих расходов; — увеличение объемов продаж на российском рынке азотных удобрений.

Российский рынок удобрений и рынок близлежащих стран имеют хорошие перспективы. Имеющиеся мощности ОАО «Пластик» позволяют увеличить производство аммиачной селитры на 4%, сульфата аммония – на 8%. В результате увеличения объемов производства и продаж аммиачной селитры прибыль от ее продажи увеличится на 121214 тыс. руб. (или на 7,6%), рентабельность продаж – на 0,9%.

В результате увеличения объемов производства и продаж сульфата аммония прибыль от ее продажи увеличится на 183782 тыс. руб. (или на 14,7%), рентабельность продаж – на 1,7%. В целом, предприятие получит дополнительную прибыль в размере 304996 тыс. руб.

Выделив основные риски, присущие деятельности ОАО «Пластик», были предложены пути их снижения путём хеджирования.

Можно сделать вывод, что хеджирование с помощью фьючерсных контрактов позволит предприятию застраховаться от снижения курса доллара. Применив хеджирование с помощью фьючерсов, предприятие зафиксировало бы курс валюты по ожидаемым поставкам на экспорт.

Стоит заметить важный недостаток применения хеджирования с помощью фьючерсных контрактов: если курс доллара превысит фьючерсную цену на момент заключения сделки, то предприятие получит убыток на фьючерсном рынке, а значит и не сможет воспользоваться благоприятным для предприятия ростом курсом валюты. В случае повышения курса доллара предприятие получит выручку большую, однако на фьючерсном рынке возникнет убыток, и конечный результат для предприятия останется на уровне фьючерсной цены.

Однако в случае короткого хеджирования, как в случае с хеджированием экспортных операций, мы можем заметить важное преимущество, которое заключается в том, что фьючерсная цена на момент покупки превышает курс валюты на спотовом рынке (ситуация – контанго), поэтому фиксируемый курс доллара оказывается выше текущего.

Рассмотрев хеджирование валютного риска с помощью фьючерсных контрактов, а также сделав выводы об эффективности использования фьючерсных контрактов на предприятии ОАО «Пластик», в работе было рассмотрено хеджирование валютного риска с помощью опционных контрактов.

Подводя итог работе, хотелось бы выделись основную мысль – финансово-хозяйственная деятельность любого предприятия подвержена рискам, и их хеджирование является одной из главных задач, решение которой может значительно улучшить финансовое положение предприятия, защитив его от нежелательных затрат. Данный вопрос является актуальным, и возможно его дальнейшее изучение.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Приказ ФСФР РФ от 04.03.2010 N 10-13/пз-н «Об утверждении Положения о видах производных финансовых инструментов».

- Федеральный закон от 10.12.2003 N 173-ФЗ «О валютном регулировании и валютном контроле».

- Федеральный закон от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг»

- Авдеев, К.К. Хеджирование рисков инвесторов фьючерсными контрактами / К. К. Авдеев // Финансовый менеджмент. – М., 2010. – № 7 (31).

- Аюпов, А.А. Производные финансовые инструменты: обращение и управление [Текст] / А.А.Аюпов. – Тольятти: ТГУ, 2007. – 202 с.

- Балабанов, И.Т. Валютные операции / И.Т. Балабанов. — М.: Финансы и статистика, 2016.

- Бердникова, Т. Б. Анализ и диагностика финансово-хозяйственной деятельности: учебник/ под ред. Т.Б. Бердниковой.-М.: ИНФРА-М, 2009. – 215с.

- Берзинь, И.Э., Пикунова, А.П.,Савченко, Н. Н., Фалько С. Г. Экономика предприятия: Учебник для вузов / Под ред. И. Э. Берзинь, С. А Пикунова и др. — М.: Дрофа, 2010. — 368с.

- Бондаренко, В. Система моделирования и анализа валютных рисков // Материалы XV международной конференции «Knowledge-Dialogue-Solution», Украина – Киевский национальный экономический университет, 2009. – с.242-250

- Буренин, А.Н. Фьючерсные, форвардные и опционные рынки. —М.:Тривола, 2007. — 232с.

- Буряковский, В. В. Финансы предприятий: учебник / Под ред.В.В.Буряковского.-М.:Проспект, 2009.-154с.

- Вайн С. Проблемы со стандартными методами борьбы с риском // Рынок ценных бумаг,- 2001,- №6. С.36-38

- Васильев А.В. Хеджирование на срочных рынках: учебник / А.В. Васильев.- М.: Филинь, 2007.-230с.

- Галанов, В. Производные финансовые инструменты [Текст] / В. Галанов. – М.: Инфра-М, 2014. – 208 с.

- Грязнова, А.Г. Биржевая деятельность: Хеджирование и биржевые спекуляции. / А.Г. Грязнова. — М.: Издательство «Финансы», 2009.

- Кайтукова, М.В. Мировой рынок производных финансовых инструментов Текст. / М.В. Кайтукова // Банковскиеуслуги . 2009. — № 3. -С. 10-15.

- Кондратова, О.Б. Статистический анализ структуры мировогорынка биржевых фьючерсов и опционов Текст. / О.Б. Кондратова // Экономика, статистика и информатика. Вестник УМО. 2010. — № 4. — С. 119-123.

- Карслян, К. Механизм и тенденции эволюции мирового рынка фьючерсовТекст. / К. Карслян // Международная экономика. 2011. -№2.-С. 12-16.

- Колосов, И.М. Инновациив сфере валютного хеджирования на промышленных предприятиях Текст. / И.М. Колосов // Финансы и кредит. 2009. — № 13.-С. 69-75.

- Кинев, Ю.Ю. Оценка рисков финансово-хозяйственной деятельности предприятий на этапе принятия управленческого решения / Журнал «Маркетинг в России и за рубежом». – 2008.- 35-42с.

- Курилова, А.А., Курилов, К.Ю. Хеджирование валютных и товарных рисков с использованием опционов предприятиями автомобильной промышленности // Аудит и финансовый анализ. – 2011. – № 2. – С. 132–137.

- Макшанова, Т.В.,Коваленко, О.Г.Производные ценные бумаги и финансовые инструменты: сущность и возможности применения // Вектор науки Тольяттинского государственного университета, 2013. No3(25).С. 348–352.

- Макшанова, Т.В. Основные стратегии использования депозитарных расписок на мировом финансовом рынке // Материалы VII международной научно- практической конференции «Финансовые инструменты развития кластерной политики» / Под общ. ред. Д.А. Яковенко. – Самара: Нац. институт проф. бухгалтеров, фин. менеджеров и экономистов, 2013. – С. 231–239.

- Милованов, И.Ю. Хеджирование финансовых рисков российскими компаниями с использованием производных финансовых инструментов, базисом которых являются товарныеактивы Текст. / И.Ю. Милованов // Финансовая аналитика. 2012. — № 33.

- Милованов, И.Ю. Хеджирование рисков финансовых активовна срочном рынке России Текст. / И.Ю. Милованов // Финансовые исследования. 2009.-№ 3 (24).

- Мэрфи, Дж. Технический анализ фьючерсных рынков: теория и практика/ Пер. с англ. О. Новицкой, В. Сидорова.- М.: Диаграмма, 2008. — 592с.

- Панченко, В.И. Валютное регулирование [Текст] / В.И. Панченко. – СПб.: Троицкий мост, 2011 – 240с.

- Полтева, Т.В. Роль производных ценных бумаг в системе управления рисками // Вектор науки Тольяттинского государственного университета. Серия: Экономика и управление. 2014. No2(17).С. 35–38.

- Романов, А.И. Роль финансовых деривативов[Текст] / А.И. Романов, Ю.П. Крипаков. – М.: Альпина Паблишер, 2013. – 232 с.

- Салманов О.Н. Эмпирический анализ монетарной политики. Российское предпринимательство. 2017. Т. 18. № 18. С. 2599-2614.

- Самма, Дж. Торговля против толпы. Извлечение прибыли из страха и жадности на рынках акций, опционов и фьючерсов [Текст] / Дж. Самма. -М.: SmartBook, 2009. – 304 с.

- Сафонова, Т.Ю. Роль производных финансовых инструментов [Текст] / Т.Ю. Сафонова – Ростов н/Д : Феникс, 2008 – 454с.

- Севрук, В.Т. Банковские риски / В.Т. Севрук. — М.: Дело ЛТД, 2015. — 72 c.

- Тупицына, А.В. Хеджирование валютных рисков / Тупицына А.В. // ИК «ФИНАМ» — 2008. — №6.

- Струченкова, Т.В Валютные риски [Текст] /Т.В. Струченкова — М.:Финакадемия, 2009. 160с.

- Фельдман, А. Производные финансовые и товарные инструменты [Текст] / А. Фельдман. – М.: Экономика, 2008. – 472 с.

- Халл, Дж. Опционы, фьючерсы и другие производные финансовые инструменты [Текст] / Дж. Халл. – М.: Вильямс, 2013. – 1072 с.

- Хаменушко, И.В. Валютный контроль в РФ / И.В. Хаменушко. — М.: ФБК-Пресс, 2015. — 480 c.

- Шалашов, В.П. Валютные расчеты и бухгалтерский учет валютных операций в РФ / В.П. Шалашов, Н.Т. Шалашова. — М.: Интел-Синтез; Издание 3-е, перераб. и доп., 2014. — 640 c.

- Шапкин, А.С., Шапкин, В.А. Экономические и финансовые риски. Оценка, управление, портфель инвестиций. – М.: Издательство «Дашков и К», 2008 – 543с.

- Экономический риск: сущность, методы изменения, пути снижения. Уч. пособие – 3-е издание, перераб. и доп. Гранатуров В.М. – М.: Издательство «Дело и Сервис», 2010 – 208с.

- Югай В.В. ТЕНДЕНЦИИ РАЗВИТИЯ ВАЛЮТНОГО РЫНКА В РОССИИ // Научное сообщество студентов: МЕЖДИСЦИПЛИНАРНЫЕ ИССЛЕДОВАНИЯ: сб. ст. по мат. XXXVI междунар. студ. науч.-практ. конф. № 1(36). URL: https://sibac.info/archive/meghdis/1(36).

- SerbanClaudiuValentin: «Hedge accounting models»// Publisher: Growing Science – 2014. – 113-115 pp.

- Hardy Hulley: «Quadratic Hedging of Basis Risk»/ Publisher: Journal of risk and financial management – 2015.- 83 -102 pp.

- Alghalith, R. Lalloo: «A general empirical model of hedging» / Journal of Risk and Financial Management -2012.-1-19 pp.

- Georges Dionne: «Production Flexibility and Hedging»/ Publisher: Risks- 2015- 543-552 pp.

- R. Neelakantan: «Review of hedging rules applied to reservoir operation»/Publisher:International Journal of Engineering and Technology- 2015.- 233-237 pp.