- Деньги и денежное обращение

- Финансы и финансовая система

- Кредит и кредитная система

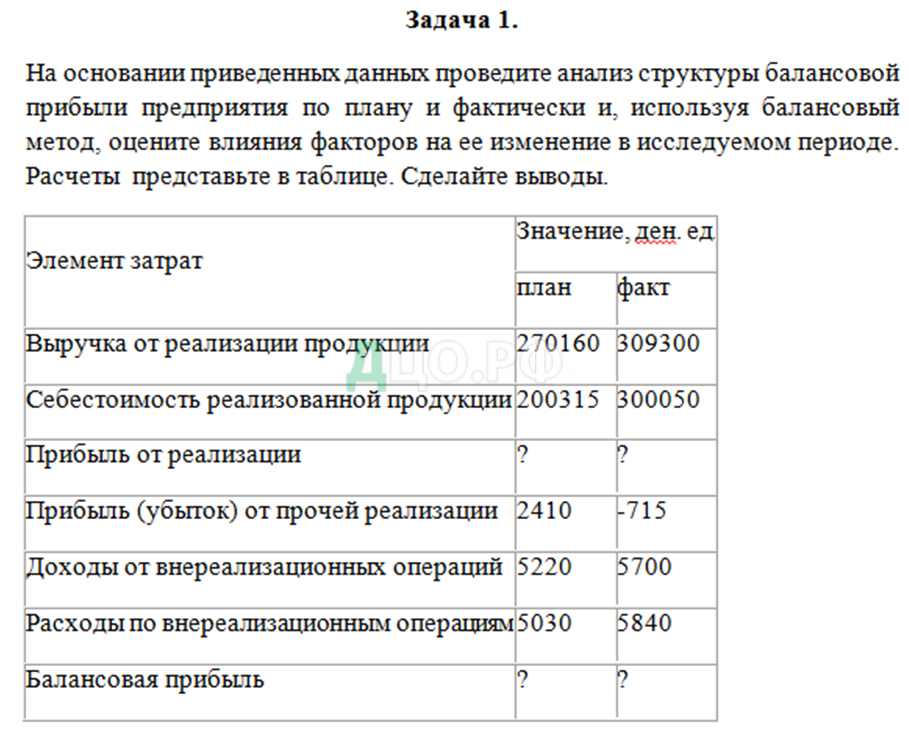

Задание 1.

Цель работы: изучить особенности расчета налога на добавленную стоимость предприятия.

Налог на добавленную стоимость является одним из основных федеральных налогов, который рассчитывается и взимается с предприятий в соответствии с главой 21 «Налог на добавленную стоимость» НК РФ. Этот налог включается в стоимость продукции предприятий.

Объектом налогообложения при этом являются обороты по реализации продукции или выполненных работ и оказанных услуг на территории Российской Федерации. Для определения облагаемого оборота используется показатель стоимости реализуемых товаров, работ, услуг предприятия.

Следует различать показатели стоимости реализованной продукции (СРП) и выручки от реализации продукции (ВРП). Стоимость реализованной продукции может включать в себя сумму НДС, тогда это будет называться выручкой от реализации продукции:

ВРП = СРП + НДС

В этой связи, установленные ставки НДС 10% (по отдельным продовольственным товарам и товарам для детей, перечень которых утверждается правительством РФ) и 18% (по всем остальным товарам, работам и услугам) применяются по-разному:

- СРП (без НДС) → основные ставки 10%, 18%;

- ВРП (с НДС) → расчетный коэффициент k = 18 : 118.

Сумма налога на добавленную стоимость, которую необходимо внести в бюджет (НДСБ), определяется:

НДСБ = НДС — НДСУПЛ

где НДСБ — сумма налога, полученная от потребителей за реализованную продукцию, работы, услуги; НДСУПЛ — сумма налога, фактически уплаченного поставщикам за материалы, сырье, и подтвержденная счетами-фактурами.

Задание к практической работе

В соответствии с вариантом заданий выполнить расчет, определить сумму налога на добавленную стоимость, подлежащую уплате в бюджет.

Задание 2.

Расчет налога на имущество предприятия

Цель работы: Ознакомиться с порядком расчета среднегодовой (средней) стоимости имущества организации, сумм авансовых платежей и суммы налога на имущество, подлежащей к уплате в бюджет по итогам налогового периода.

Теоретические основы. Порядок расчета и уплаты налога на имущество регулируется главой 30 НК РФ «Налог на имущество организаций» и законами субъектов РФ (областей, краев, республик в составе РФ)

Плательщиками налога являются российские организации и иностранные организации, которые осуществляют свою деятельность в РФ через постоянные представительства и (или) имеющие в собственности недвижимое имущество на территории РФ, континентальном шельфе РФ и в исключительной экономической зоне РФ.

Налог на имущество не платят организации, применяющие специальные налоговые режимы:

- упрощенную систему налогообложения;

- плательщики единого налога на вмененный доход для определенных видов деятельности;

- плательщики единого сельскохозяйственного налога.

Объектом налогообложения для организаций признается движимое и недвижимое имущество, которое учитывается на балансе в качестве объектов основных средств.

Некоторые объекты имущества налогом на имущество не облагаются:

- объекты природопользования (земельные участки, водные объекты, другие природные ресурсы);

- имущество, принадлежащее на праве хозяйственного ведения или оперативного управления федеральным органом исполнительной власти, в которых законодательно предусмотрена военная и приравненная к ней служба.

Некоторым организациям предоставлены льготы. От налогообложения налогом освобождается любое имущество вне зависимости от характера его использования следующих категорий налогоплательщиков:

- специализированных протезно-ортопедических предприятий;

- коллегий адвокатов, адвокатских бюро и юридических консультаций;

- государственных научных центров.

Максимальная ставка по налогу на имущество организаций установлена в размера 2,2%. Региональным законодательством эта ставка может быть принята на более низком уровне.

Задание к практической работе:

Рассчитать:

- среднегодовые (средние) стоимости имущества за 1 квартал, полугодие, 9 месяцев, год.

- авансовые платежи по налогу на имущество за 1 квартал, полугодие, 9 месяцев.

- сумму налога на имущество за год.

Прикрепленные файлы: |

|

|---|---|

|

Администрация сайта не рекомендует использовать бесплатные работы для сдачи преподавателю. Эти работы могут не пройти проверку на уникальность. Узнайте стоимость уникальной работы, заполните форму ниже: Узнать стоимость |

|

Скачать файлы:

|

Скриншоты работы: |

|

|---|---|

|

|

|